PIT IV Formularze PIT11 23 PIT28 19 PIT36

- Slides: 36

PIT IV Formularze

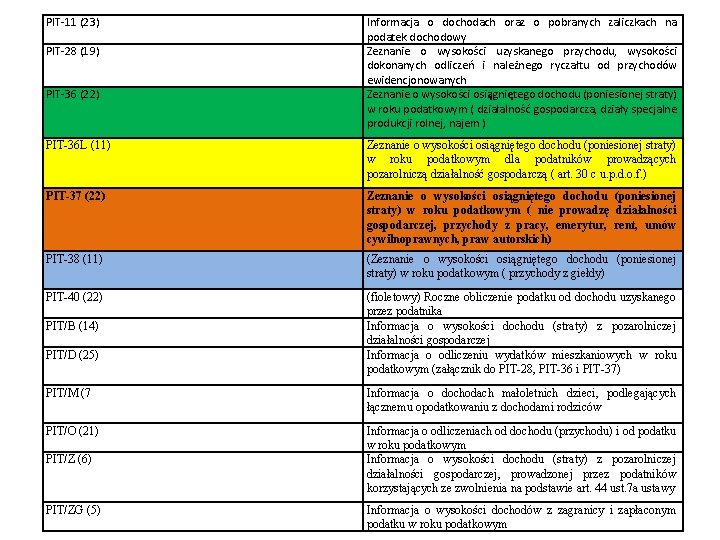

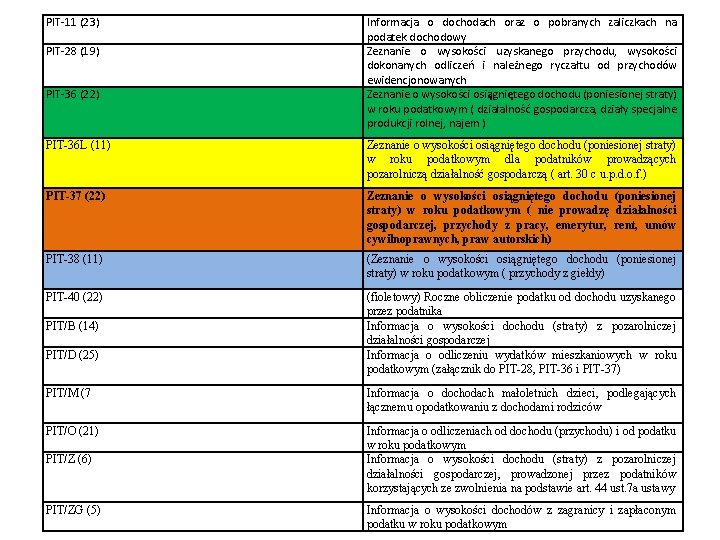

PIT-11 (23) PIT-28 (19) PIT-36 (22) Informacja o dochodach oraz o pobranych zaliczkach na podatek dochodowy Zeznanie o wysokości uzyskanego przychodu, wysokości dokonanych odliczeń i należnego ryczałtu od przychodów ewidencjonowanych Zeznanie o wysokości osiągniętego dochodu (poniesionej straty) w roku podatkowym ( działalność gospodarcza, działy specjalne produkcji rolnej, najem ) PIT-36 L (11) Zeznanie o wysokości osiągniętego dochodu (poniesionej straty) w roku podatkowym dla podatników prowadzących pozarolniczą działalność gospodarczą ( art. 30 c u. p. d. o. f. ) PIT-37 (22) Zeznanie o wysokości osiągniętego dochodu (poniesionej straty) w roku podatkowym ( nie prowadzę działalności gospodarczej, przychody z pracy, emerytur, rent, umów cywilnoprawnych, praw autorskich) PIT-38 (11) (Zeznanie o wysokości osiągniętego dochodu (poniesionej straty) w roku podatkowym ( przychody z giełdy) PIT-40 (22) (fioletowy) Roczne obliczenie podatku od dochodu uzyskanego przez podatnika Informacja o wysokości dochodu (straty) z pozarolniczej działalności gospodarczej Informacja o odliczeniu wydatków mieszkaniowych w roku podatkowym (załącznik do PIT-28, PIT-36 i PIT-37) PIT/B (14) PIT/D (25) PIT/M (7 Informacja o dochodach małoletnich dzieci, podlegających łącznemu opodatkowaniu z dochodami rodziców PIT/O (21) Informacja o odliczeniach od dochodu (przychodu) i od podatku w roku podatkowym Informacja o wysokości dochodu (straty) z pozarolniczej działalności gospodarczej, prowadzonej przez podatników korzystających ze zwolnienia na podstawie art. 44 ust. 7 a ustawy PIT/Z (6) PIT/ZG (5) Informacja o wysokości dochodów z zagranicy i zapłaconym podatku w roku podatkowym

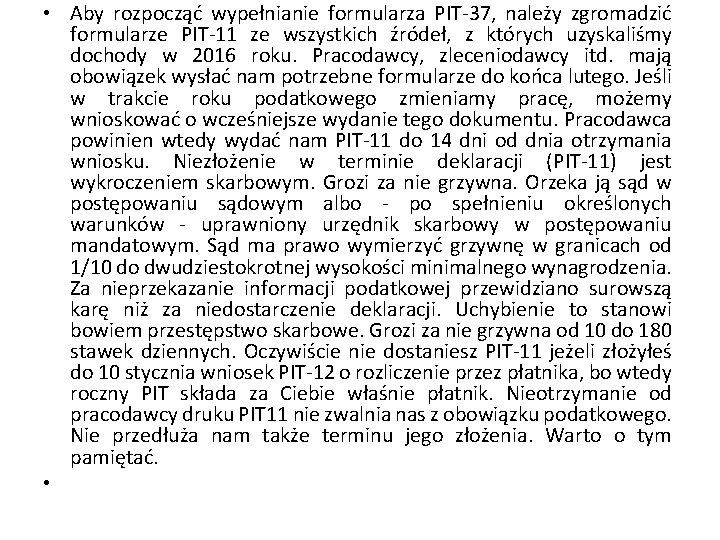

• Aby rozpocząć wypełnianie formularza PIT-37, należy zgromadzić formularze PIT-11 ze wszystkich źródeł, z których uzyskaliśmy dochody w 2016 roku. Pracodawcy, zleceniodawcy itd. mają obowiązek wysłać nam potrzebne formularze do końca lutego. Jeśli w trakcie roku podatkowego zmieniamy pracę, możemy wnioskować o wcześniejsze wydanie tego dokumentu. Pracodawca powinien wtedy wydać nam PIT-11 do 14 dni od dnia otrzymania wniosku. Niezłożenie w terminie deklaracji (PIT-11) jest wykroczeniem skarbowym. Grozi za nie grzywna. Orzeka ją sąd w postępowaniu sądowym albo - po spełnieniu określonych warunków - uprawniony urzędnik skarbowy w postępowaniu mandatowym. Sąd ma prawo wymierzyć grzywnę w granicach od 1/10 do dwudziestokrotnej wysokości minimalnego wynagrodzenia. Za nieprzekazanie informacji podatkowej przewidziano surowszą karę niż za niedostarczenie deklaracji. Uchybienie to stanowi bowiem przestępstwo skarbowe. Grozi za nie grzywna od 10 do 180 stawek dziennych. Oczywiście nie dostaniesz PIT-11 jeżeli złożyłeś do 10 stycznia wniosek PIT-12 o rozliczenie przez płatnika, bo wtedy roczny PIT składa za Ciebie właśnie płatnik. Nieotrzymanie od pracodawcy druku PIT 11 nie zwalnia nas z obowiązku podatkowego. Nie przedłuża nam także terminu jego złożenia. Warto o tym pamiętać. •

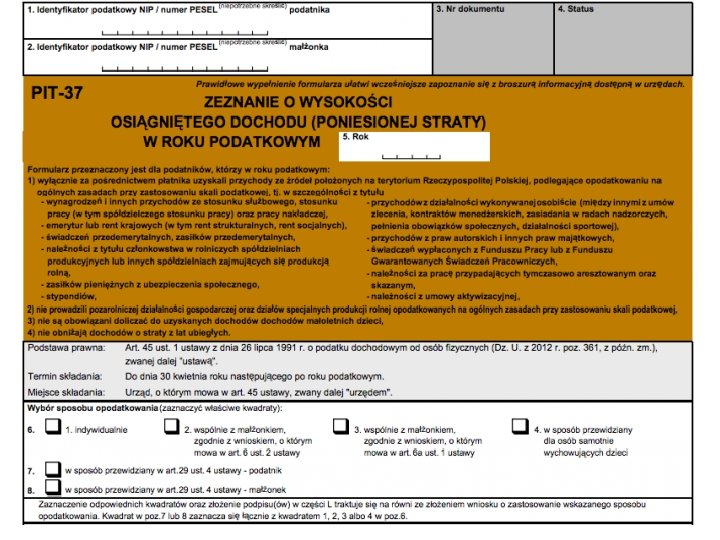

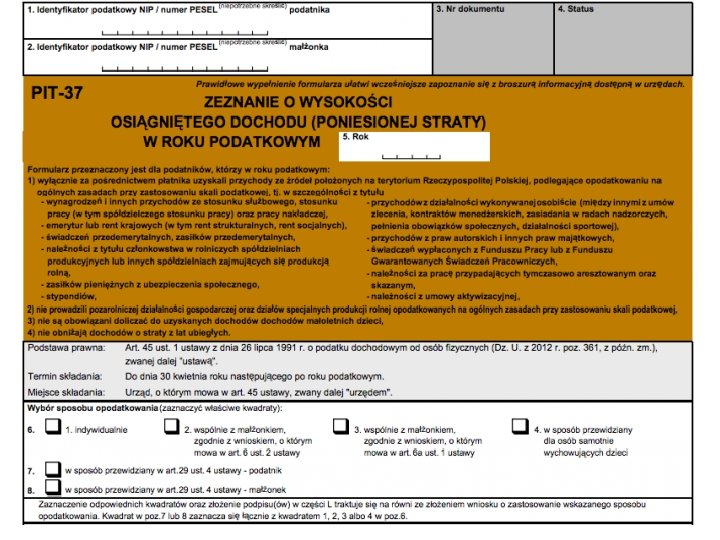

Na samej górze formularza wpisujemy swój numer PESEL ( Co do zasady –zmiana weszła w życie w 2012 r. -wcześniej niezależnie od prowadzonej działalności gospodarczej należało podawać NIP) Składając zeznanie podatkowe, należy pamiętać o prawidłowym wskazaniu identyfikatora podatkowego (poz. 1/2), tj. NIP albo numer PESEL. Numer PESEL wpisują do zeznania osoby objęte rejestrem PESEL i które w roku podatkowym: - nie prowadziły działalności gospodarczej, - nie były zarejestrowanymi podatnikami podatku od towarów i usług, - nie były płatnikami (zarówno składek na ubezpieczenia społeczne/ubezpieczenie zdrowotne, jak i podatku, np. z tytułu zatrudnienia pracownika). Osoby, które nie spełniają chociaż jednego z powyższych warunków wpisują NIP.

W polu nr 5 wpisujemy rok, czyli aktualnie 2016, a w polu 6 wybieramy sposób rozliczenia. Mylące mogą być dwa kwadraty dla osób rozliczających się wspólnie z małżonkiem. Pierwszy jest dla większości osób, a drugi przewidziany do wyjątkowych wypadków, kiedy rozliczenia można dokonać mimo śmierci małżonka. Pole 7 i 8 przeznaczone jest dla osób, które są rezydentami podatkowymi poza granicami Polski.

Część A • W tej części wpisujemy urząd skarbowy, w którym złożymy zeznanie podatkowe. 1) mający miejsce zamieszkania na terytorium Rzeczypospolitej Polskiej (podlegający nieograniczonemu obowiązkowi podatkowemu) – składają zeznanie do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według miejsca zamieszkania podatnika w ostatnim dniu roku podatkowego wykonuje swoje zadania, a gdy zamieszkanie na terytorium Rzeczypospolitej Polskiej ustało przed tym dniem – do urzędu skarbowego, przy pomocy którego naczelnik urzędu skarbowego właściwy według ostatniego miejsca zamieszkania na jej terytorium wykonuje swoje zadania,

Część B • Tu wpisujemy swoje dane osobowe. W przypadku rozliczania wspólnego z małżonkiem także jego dane osobowe w części B. 2.

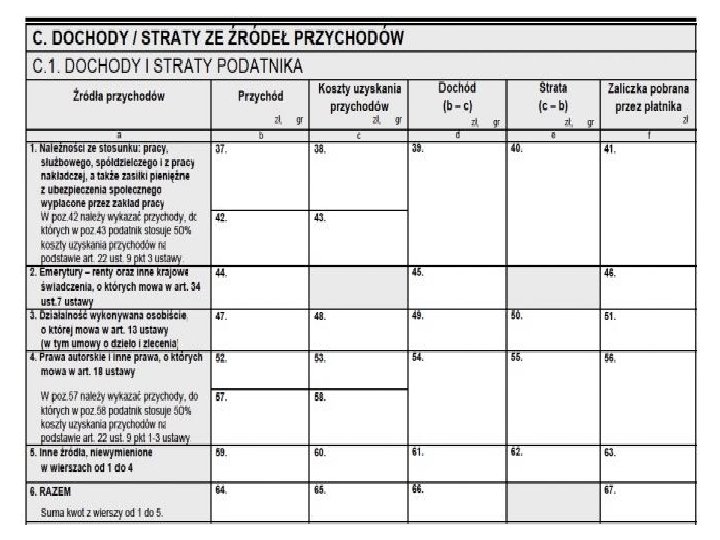

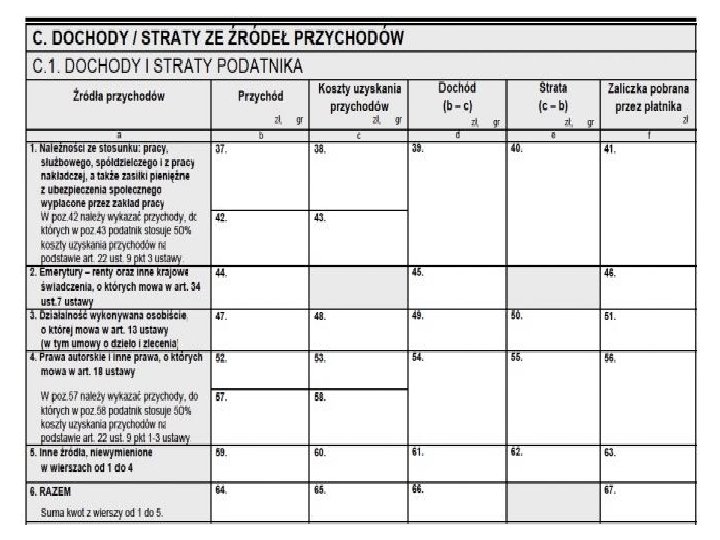

Cześć C • W częściach: C. 1. i C. 2. należy wykazać kwoty przychodów, koszty uzyskania przychodów, dochody lub straty, a także kwoty zaliczek pobranych przez płatników. Część C. 2. należy wypełnić wyłącznie w sytuacji łącznego opodatkowania dochodów małżonków. Wypełnić należy tylko te wiersze, które dotyczą źródeł, z których zostały osiągnięte przychody (dochody) lub poniesione straty.

• W tej części pojawiają się zmiany w porównaniu do roku 2014. Nowością są pola 42 -43 oraz 57 -58. Pola te dotyczą twórców, którzy korzystają z 50 proc. kosztów uzyskania przychodu. Od 2015 roku są one oddzielnie, gdyż stosowanie 50 proc. kosztów jest możliwe tylko do limitu 112 tys. zł przychodu. Jeżeli ten limit przekroczyliśmy, to koszty mogą wynieść maksymalnie 42 764 zł (łącznie w polach 43 i 58). Jeżeli faktycznie poniesione koszty były wyższe, to możemy je wpisać, ale trzeba będzie je udokumentować.

Wiersz 1 – dochody z pracy: W pole 37 wpisujemy sumę kwot z komórek 25 z PIT-11, natomiast w pole 42. przepisujemy sumę kwot ze wszystkich PIT-11 z pola 30. W pole 38 wpisujemy sumę kwot z komórek 26 z PIT-11, a w pole 43 z pola 31 z PIT -11. W kolumnie d obliczamy dochód odejmując od kwoty wpisanej w kolumnie b (suma z pól 37 i 42) kwotę z kolumny c (suma z pól 38 i 43). Jeżeli obliczona dla kolumny d kwota okaże się ujemna, wpisujemy ją do kolumny e, ale bez minusa. W kolumnie f wpisujemy sumę kwot z komórek 29 z PIT-11. Wiersz 2 – dochody z emerytur i rent: Zarówno w kolumnie b jak i w kolumnie d wpisujemy wartość z komórki 33. z PIT 40 A/11 A. W kolumnie f wpisujemy kwotę z pozycji 34. PIT-11 A oraz 45. PIT-40 A.

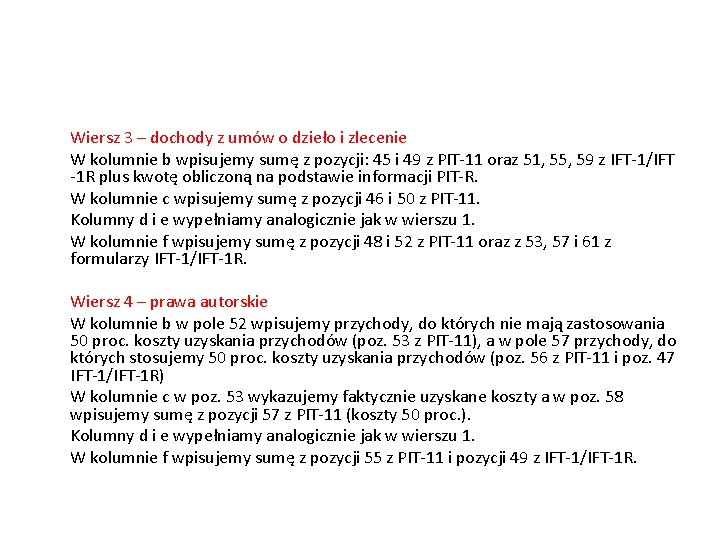

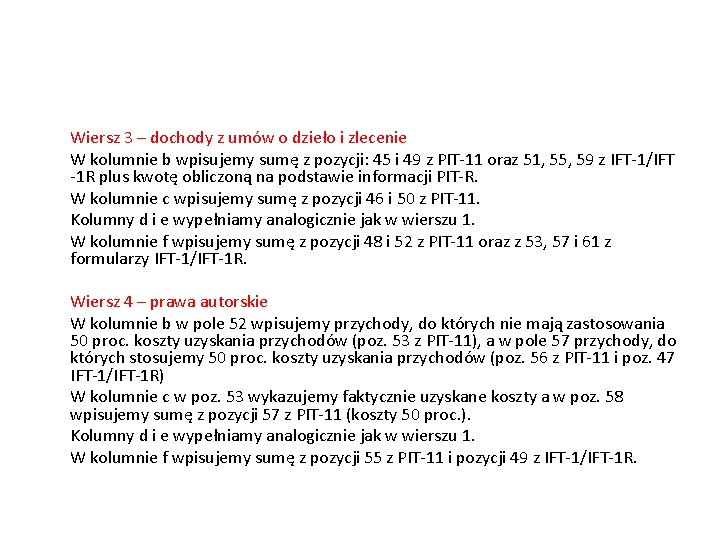

Wiersz 3 – dochody z umów o dzieło i zlecenie W kolumnie b wpisujemy sumę z pozycji: 45 i 49 z PIT-11 oraz 51, 55, 59 z IFT-1/IFT -1 R plus kwotę obliczoną na podstawie informacji PIT-R. W kolumnie c wpisujemy sumę z pozycji 46 i 50 z PIT-11. Kolumny d i e wypełniamy analogicznie jak w wierszu 1. W kolumnie f wpisujemy sumę z pozycji 48 i 52 z PIT-11 oraz z 53, 57 i 61 z formularzy IFT-1/IFT-1 R. Wiersz 4 – prawa autorskie W kolumnie b w pole 52 wpisujemy przychody, do których nie mają zastosowania 50 proc. koszty uzyskania przychodów (poz. 53 z PIT-11), a w pole 57 przychody, do których stosujemy 50 proc. koszty uzyskania przychodów (poz. 56 z PIT-11 i poz. 47 IFT-1/IFT-1 R) W kolumnie c w poz. 53 wykazujemy faktycznie uzyskane koszty a w poz. 58 wpisujemy sumę z pozycji 57 z PIT-11 (koszty 50 proc. ). Kolumny d i e wypełniamy analogicznie jak w wierszu 1. W kolumnie f wpisujemy sumę z pozycji 55 z PIT-11 i pozycji 49 z IFT-1/IFT-1 R.

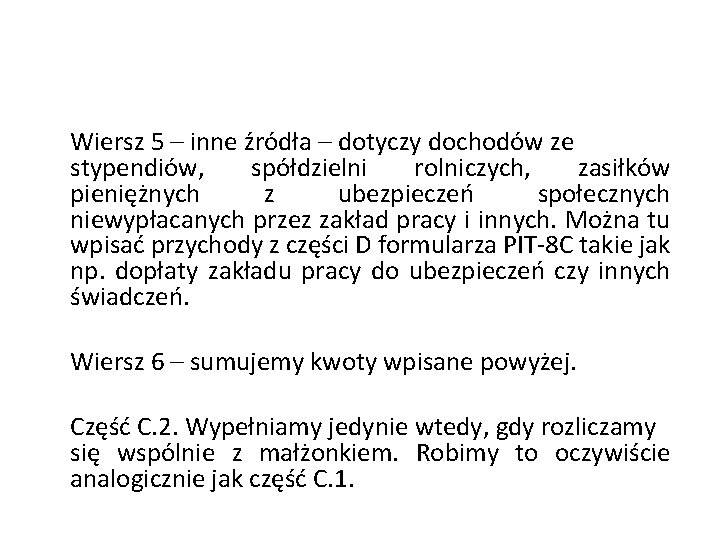

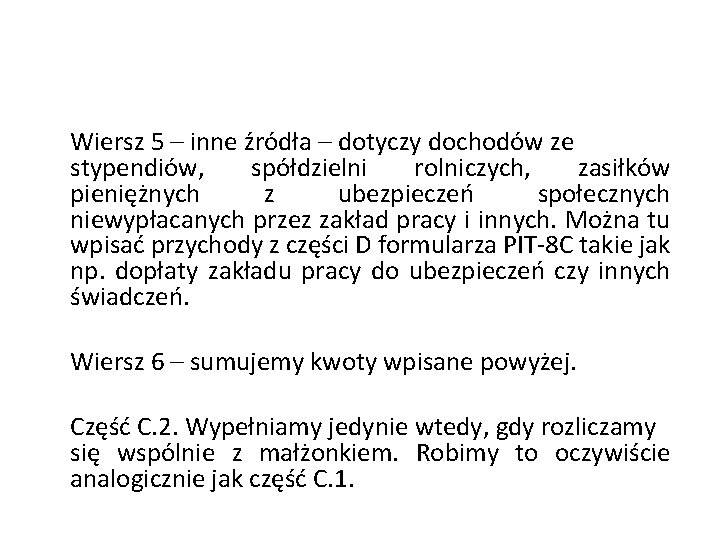

Wiersz 5 – inne źródła – dotyczy dochodów ze stypendiów, spółdzielni rolniczych, zasiłków pieniężnych z ubezpieczeń społecznych niewypłacanych przez zakład pracy i innych. Można tu wpisać przychody z części D formularza PIT-8 C takie jak np. dopłaty zakładu pracy do ubezpieczeń czy innych świadczeń. Wiersz 6 – sumujemy kwoty wpisane powyżej. Część C. 2. Wypełniamy jedynie wtedy, gdy rozliczamy się wspólnie z małżonkiem. Robimy to oczywiście analogicznie jak część C. 1.

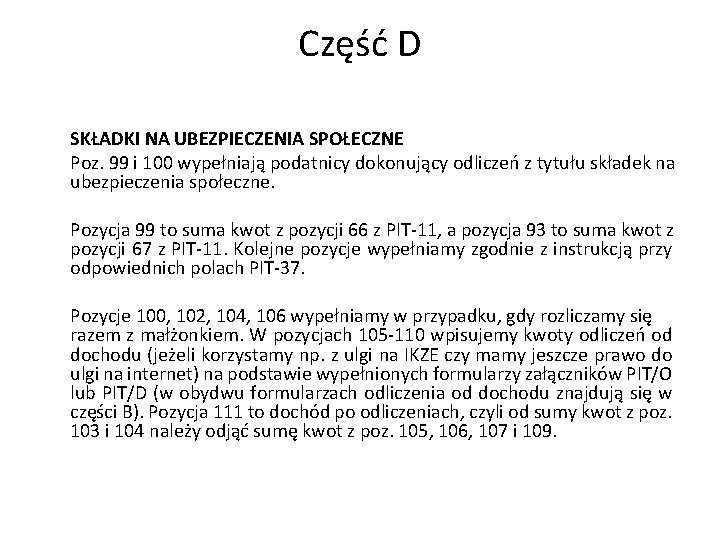

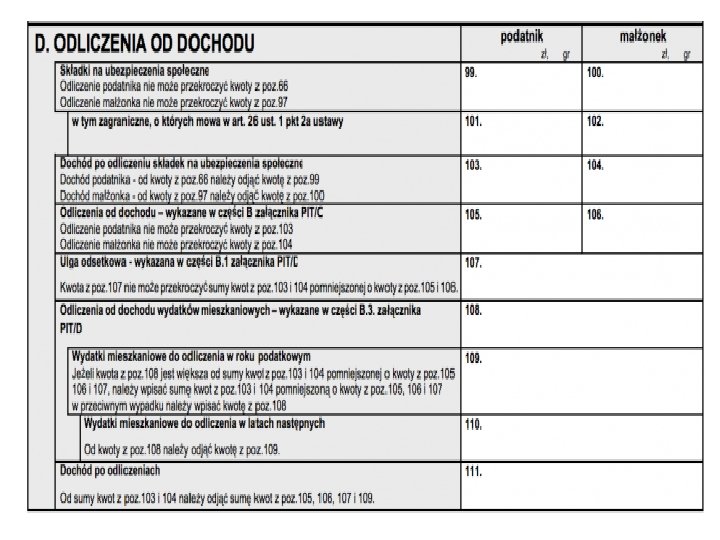

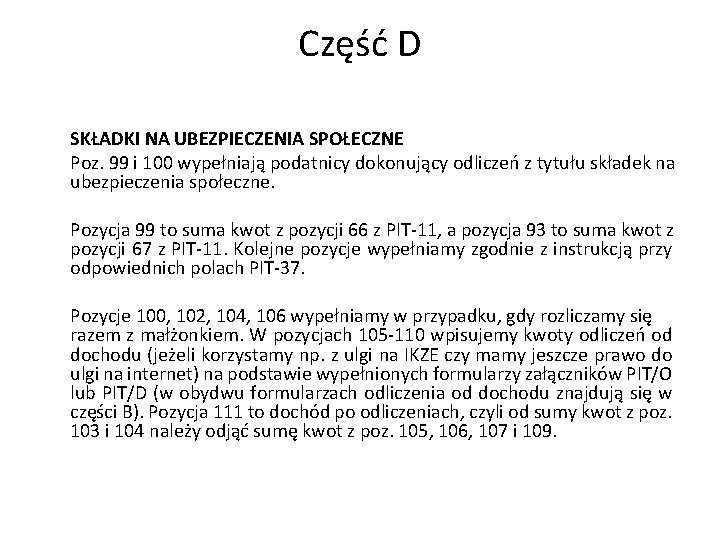

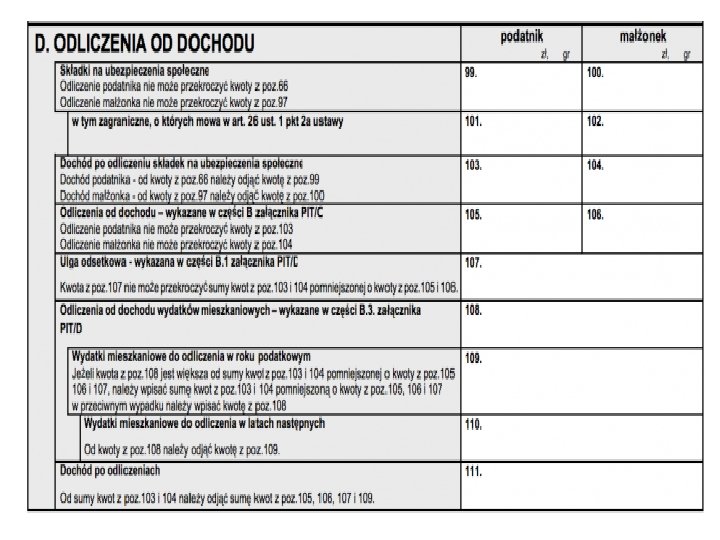

Część D SKŁADKI NA UBEZPIECZENIA SPOŁECZNE Poz. 99 i 100 wypełniają podatnicy dokonujący odliczeń z tytułu składek na ubezpieczenia społeczne. Pozycja 99 to suma kwot z pozycji 66 z PIT-11, a pozycja 93 to suma kwot z pozycji 67 z PIT-11. Kolejne pozycje wypełniamy zgodnie z instrukcją przy odpowiednich polach PIT-37. Pozycje 100, 102, 104, 106 wypełniamy w przypadku, gdy rozliczamy się razem z małżonkiem. W pozycjach 105 -110 wpisujemy kwoty odliczeń od dochodu (jeżeli korzystamy np. z ulgi na IKZE czy mamy jeszcze prawo do ulgi na internet) na podstawie wypełnionych formularzy załączników PIT/O lub PIT/D (w obydwu formularzach odliczenia od dochodu znajdują się w części B). Pozycja 111 to dochód po odliczeniach, czyli od sumy kwot z poz. 103 i 104 należy odjąć sumę kwot z poz. 105, 106, 107 i 109.

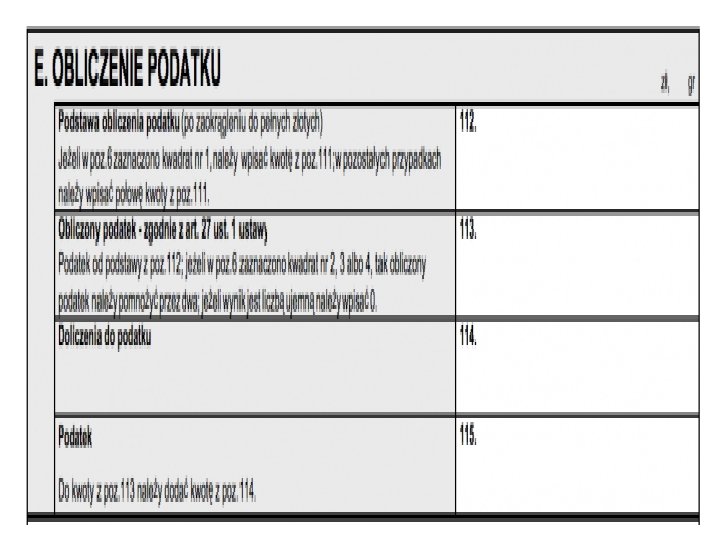

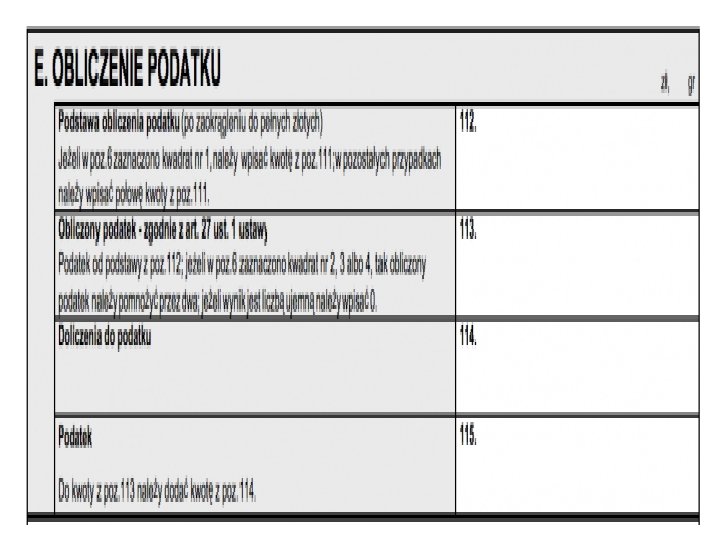

Część E • Tutaj zgodnie z instrukcją z formularza PIT-37 obliczamy podstawę opodatkowania i podatek – ale jeszcze przed zastosowaniem ulg podatkowych i odliczeń od podatku (nie mylić z odliczeniami od dochodu, z których skorzystaliśmy w części D).

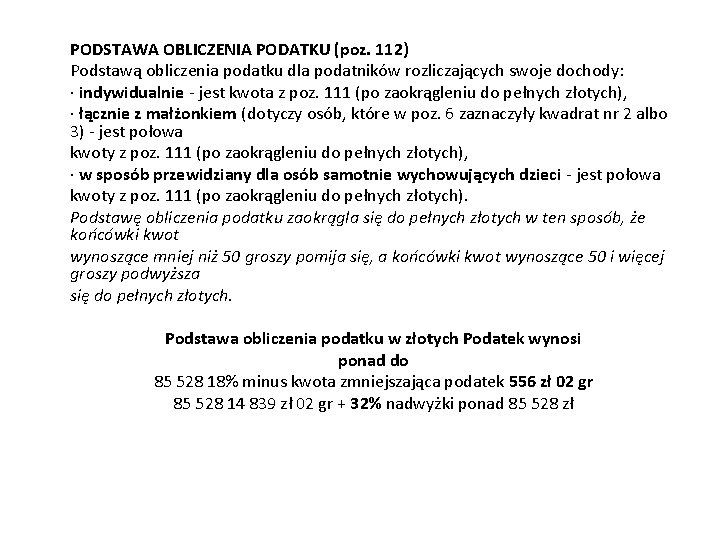

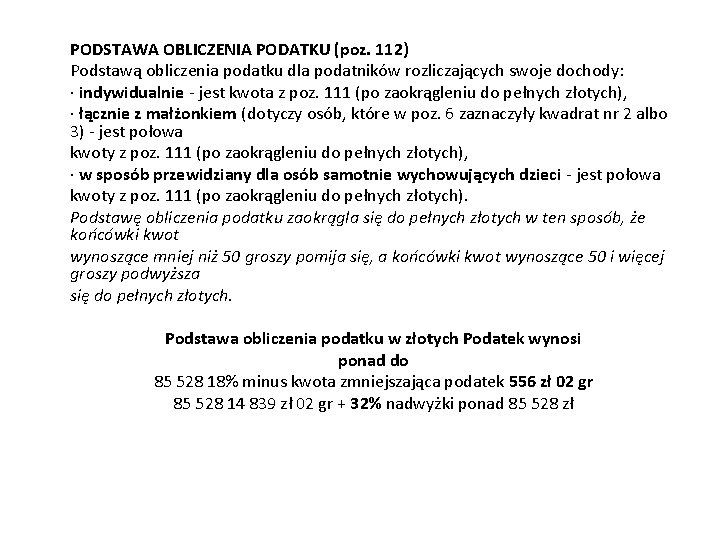

PODSTAWA OBLICZENIA PODATKU (poz. 112) Podstawą obliczenia podatku dla podatników rozliczających swoje dochody: · indywidualnie - jest kwota z poz. 111 (po zaokrągleniu do pełnych złotych), · łącznie z małżonkiem (dotyczy osób, które w poz. 6 zaznaczyły kwadrat nr 2 albo 3) - jest połowa kwoty z poz. 111 (po zaokrągleniu do pełnych złotych), · w sposób przewidziany dla osób samotnie wychowujących dzieci - jest połowa kwoty z poz. 111 (po zaokrągleniu do pełnych złotych). Podstawę obliczenia podatku zaokrągla się do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych. Podstawa obliczenia podatku w złotych Podatek wynosi ponad do 85 528 18% minus kwota zmniejszająca podatek 556 zł 02 gr 85 528 14 839 zł 02 gr + 32% nadwyżki ponad 85 528 zł

Tak obliczony podatek podatnicy rozliczający swoje dochody: · indywidualnie - wpisują w poz. 113 zeznania, · łącznie z małżonkiem (dotyczy osób, które w poz. 6 zaznaczyły kwadrat nr 2 albo 3) - mnożą przez dwa, a następnie wpisują w poz. 113 zeznania, · w sposób przewidziany dla osób samotnie wychowujących dzieci - mnożą przez dwa, a następnie wpisują w poz. 113 zeznania. Uwaga! Jeżeli kwota podatku obliczonego w powyższy sposób jest liczbą ujemną, w poz. 113 należy wpisać „ 0”.

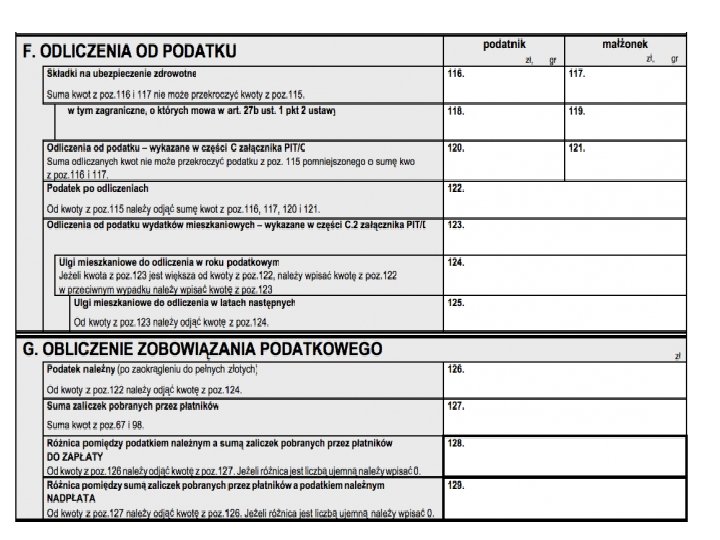

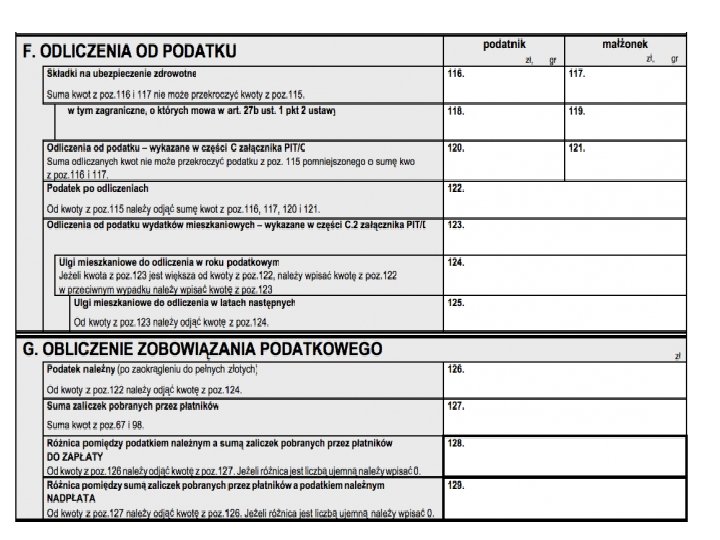

Część F W tej części wypełniamy odliczenia od podatku, w tym m. in. ulgę na dziecko na podstawie wypełnionego wcześniej załącznika PIT/O (odliczenia od dochodu wpisaliśmy w części D), ale bez nadwyżki, jeżeli wystąpiła. W pozycji 116 wpisujemy sumę składek na ubezpieczenie zdrowotne z pozycji 68 z PIT-11 oraz z pozycji 38 z PIT 40 A/11 A. W dalszych pozycjach wpisujemy kwoty odliczeń od podatków z tytułu ulg wykazane w załącznikach PIT/O i PIT/D. W obowiązkowym polu 122 odejmujemy kwoty ulg wykazane w polach 116 -121 od kwoty z pola 115.

Część G • - tutaj finalnie obliczamy zgodnie z instrukcjami na formularzu zobowiązanie podatkowe PODATEK NALEŻNY W poz. 126 podatnicy wykazują podatek należny, po zaokrągleniu do pełnych złotych w ten sposób, że końcówki kwot wynoszące mniej niż 50 groszy pomija się, a końcówki kwot wynoszące 50 i więcej groszy podwyższa się do pełnych złotych. Zgodnie z art. 45 ust. 4 pkt 1 ustawy w terminie określonym dla złożenia zeznania podatkowego podatnicy są obowiązani wpłacić różnicę między podatkiem należnym wynikającym z zeznania a sumą należnych za dany rok zaliczek, w tym zaliczek pobranych przez płatników.

Część H - tutaj rozliczymy pozostałą część ulgi na dziecko, jeżeli nasze odliczenie jest wyższe od podatku. W poz. 130 i 131 podatnicy wykazują kwoty składek na ubezpieczenia społeczne i zdrowotne, zapłaconych w roku podatkowym i podlegających odliczeniu, pomniejszonych o składki odliczone w PIT-36 L, w PIT-28 lub wykazane jako odliczone w PIT-16 A lub PIT-19 A. W poz. 132 i 133 należy wpisać różnicę między kwotą przysługującego odliczenia z tytułu ulgi na dzieci, a kwotą ulgi na dzieci już odliczoną od podatku w części F zeznania. Poz. 133 wypełnia się jedynie w przypadku łącznego opodatkowania dochodów małżonków. W poz. 134 należy wykazać przysługującą kwotę różnicy, która stanowi sumę kwot z poz. 132 i 133 w wysokości nieprzekraczającej sumy kwot składek na ubezpieczenia społeczne i zdrowotne wykazanych w poz. 130 i 131. Suma kwot z poz. 134 PIT-37 i poz. 208 PIT-36, każdego z małżonków, nie może przekroczyć sumy kwot z poz. 130 i 131. W poz. 135 wykazuje się sumę kwot z poz. 129 (nadpłatę) i poz. 134 (przysługującą kwotę różnicy).

• Innymi słowy: Podatnicy mają prawo nie tylko odliczać od podatku kwotę ulgi na dzieci, ale również występować o zwrot kwoty, której nie udało im się odliczyć od podatku. W rozliczeniu za 2016 r. zwrot niewykorzystanej ulgi na dziecko nie wymaga już dołączania do PIT-36 lub PIT-37 - druku PIT/UZ. Zwrot niewykorzystanej kwoty ulgi należy się bezpośrednio poprzez złożenie rocznej deklaracji podatkowej PIt-36 lub PIT-37.

• Zwrot niewykorzystanej kwoty ulgi prorodzinnej możliwy jest w sytuacji, gdy rodzice lub opiekunowie spełniają warunki do korzystania z ulgi prorodzinnej, lecz nie posiadają oni wystarczających dochodów, w konsekwencji czego ich podatek do zapłaty jest niski i nie mają od czego odliczyć ulgi na dzieci. W takiej sytuacji mogą oni wnioskować o zwrot nieodliczonej nadwyżki ponad kwotę, którą odliczyli lub też o całą wartość ulgi na dziecko, w przypadku gdyby ich podatek wynosił zero złotych. Istnieje jednak limit, do wysokości którego rodzice (opiekunowie) mogą odzyskać kwotę ulgi nie mogąc odliczyć jej od podatku. Zwrot kwoty ulgi przysługuje bowiem maksymalnie do wartości składek ZUS oraz zdrowotnych opłaconych lub pobranych od podatnika, rozliczanych w danym roku w jego deklaracji PIT-37 lub PIT-36. Chodzi o składki podlegające odliczeniu przez podatnika oraz jego małżonka. Jeżeli rozliczają się oni również na drukach PIT-28 lub PIT-36 L i w tych deklaracjach odliczali jakieś składki ZUS lub zdrowotne, to ich wartość obniża wcześniejszą sumę składek z deklaracji PIT-36 i PIT-37.

Część I • tutaj wpisujemy przychody od papierów wartościowych zapisanych na rachunkach zbiorczych, z których nie da się zweryfikować kto czerpie korzyści z tychże papierów wartościowych. Rachunki zbiorcze zostały stworzone dla podmiotów zagranicznych, aby mogły one inwestować w polskie akcje i oferować je swoim klientom.

Część J i K pozwala na przekazanie 1 procenta podatku na rzecz organizacji pożytku publicznego. – po jej zaokrągleniu do pełnych dziesiątek groszy w dół. Warunkiem przekazania 1% jest zapłata w pełnej wysokości podatku należnego stanowiącego podstawę obliczenia kwoty, która ma być przekazana na rzecz OPP, nie później niż w terminie dwóch miesięcy od upływu terminu dla złożenia zeznania podatkowego (za zapłacony podatek uważa się również zaległość podatkową, której wysokość nie przekracza trzykrotności wartości opłaty pobieranej przez operatora wyznaczonego w rozumieniu ustawy – Prawo pocztowe**) za traktowanie przesyłki listowej jako przesyłki poleconej).

Część L • - Jeżeli korzystamy z ulg lub odliczeń to wykazujemy tutaj wcześniej wypełnione załączniki PIT/O, PIT/D, PIT-2 K.

Część M • – podpis. • Najczęstszym błędem jest brak podpisu na formularzu – taki formularz jest nieważny. Warto zatem pamiętać, aby go podpisać.

• Pani Nowak Janina z zawodu nauczycielka wychowania fizycznego postanowiła wspólnie się rozliczyć z niepracującym mężem Zbigniewem. Przychody Pani Janiny w roku 2016 wyniosły 21 125, 44 zł zaś koszty uzyskania przychodów to kwota 1335 zł. Jednocześnie płatnik odprowadził od wynagrodzenia Pani Nowak kwotę: § 1071 zł jako zaliczki na podatek PIT § 2 857, 52 zł jako składki na ZUS § 1415, 76 zł jako ubezpieczenie zdrowotne (NFZ) Pani Nowak ma również dwójkę małoletnich dzieci Alicję i Mikołaja za których ma prawo skorzystać z ulgi rodzinnej w pełnej wysokości. Oblicz podatek PIT korzystając z formularza PIT 37

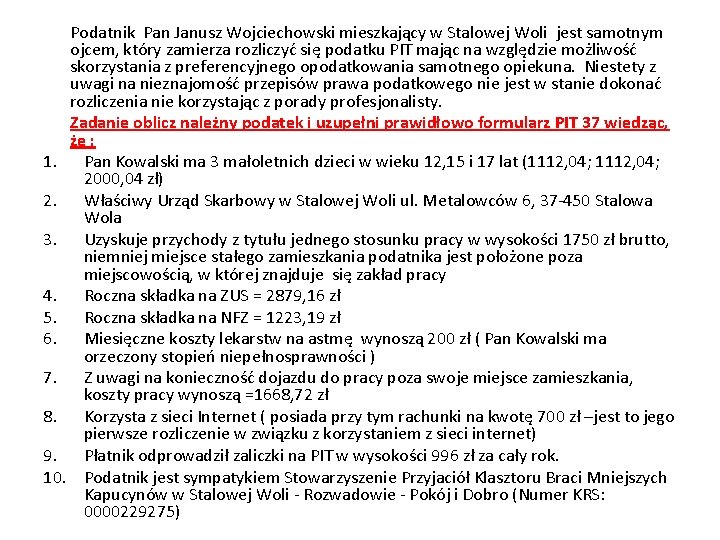

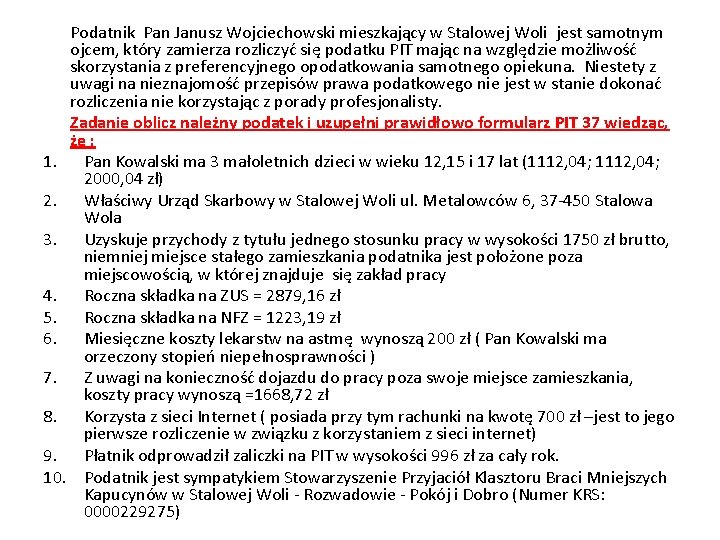

Podatnik Pan Janusz Wojciechowski mieszkający w Stalowej Woli jest samotnym ojcem, który zamierza rozliczyć się podatku PIT mając na względzie możliwość skorzystania z preferencyjnego opodatkowania samotnego opiekuna. Niestety z uwagi na nieznajomość przepisów prawa podatkowego nie jest w stanie dokonać rozliczenia nie korzystając z porady profesjonalisty. Zadanie oblicz należny podatek i uzupełni prawidłowo formularz PIT 37 wiedząc, że : 1. 2. 3. 4. 5. 6. 7. 8. 9. 10. Pan Kowalski ma 3 małoletnich dzieci w wieku 12, 15 i 17 lat (1112, 04; 2000, 04 zł) Właściwy Urząd Skarbowy w Stalowej Woli ul. Metalowców 6, 37 -450 Stalowa Wola Uzyskuje przychody z tytułu jednego stosunku pracy w wysokości 10 000 zł brutto, niemniej miejsce stałego zamieszkania podatnika jest położone poza miejscowością, w której znajduje się zakład pracy Roczna składka na ZUS = 16 452 zł Roczna składka na NFZ = 6 989, 49 zł Miesięczne koszty lekarstw na astmę wynoszą 200 zł ( Pan Kowalski ma orzeczony stopień niepełnosprawności ) Z uwagi na konieczność dojazdu do pracy poza swoje miejsce zamieszkania, koszty pracy wynoszą =1668, 72 zł Korzysta z sieci Internet ( posiada przy tym rachunki na kwotę 700 zł –jest to jego pierwsze rozliczenie w związku z korzystaniem z sieci internet) Płatnik odprowadził zaliczki na PIT w wysokości (813 zł x 12) = 9756 zł za cały rok. Podatnik jest sympatykiem Stowarzyszenie Przyjaciół Klasztoru Braci Mniejszych Kapucynów w Stalowej Woli - Rozwadowie - Pokój i Dobro (Numer KRS: 0000229275)

Podatnik Pan Janusz Wojciechowski mieszkający w Stalowej Woli jest samotnym ojcem, który zamierza rozliczyć się podatku PIT mając na względzie możliwość skorzystania z preferencyjnego opodatkowania samotnego opiekuna. Niestety z uwagi na nieznajomość przepisów prawa podatkowego nie jest w stanie dokonać rozliczenia nie korzystając z porady profesjonalisty. Zadanie oblicz należny podatek i uzupełni prawidłowo formularz PIT 37 wiedząc, że : 1. Pan Kowalski ma 3 małoletnich dzieci w wieku 12, 15 i 17 lat (1112, 04; 2000, 04 zł) 2. Właściwy Urząd Skarbowy w Stalowej Woli ul. Metalowców 6, 37 -450 Stalowa Wola 3. Uzyskuje przychody z tytułu jednego stosunku pracy w wysokości 1750 zł brutto, niemniej miejsce stałego zamieszkania podatnika jest położone poza miejscowością, w której znajduje się zakład pracy 4. Roczna składka na ZUS = 2879, 16 zł 5. Roczna składka na NFZ = 1223, 19 zł 6. Miesięczne koszty lekarstw na astmę wynoszą 200 zł ( Pan Kowalski ma orzeczony stopień niepełnosprawności ) 7. Z uwagi na konieczność dojazdu do pracy poza swoje miejsce zamieszkania, koszty pracy wynoszą =1668, 72 zł 8. Korzysta z sieci Internet ( posiada przy tym rachunki na kwotę 700 zł –jest to jego pierwsze rozliczenie w związku z korzystaniem z sieci internet) 9. Płatnik odprowadził zaliczki na PIT w wysokości 996 zł za cały rok. 10. Podatnik jest sympatykiem Stowarzyszenie Przyjaciół Klasztoru Braci Mniejszych Kapucynów w Stalowej Woli - Rozwadowie - Pokój i Dobro (Numer KRS: 0000229275)

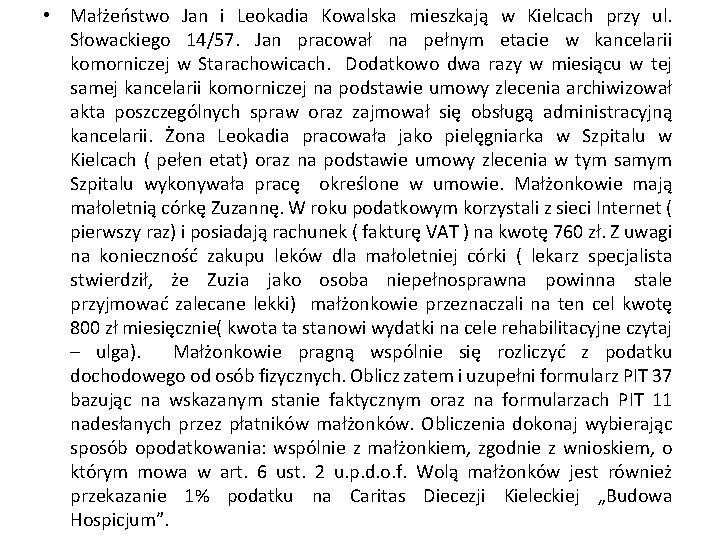

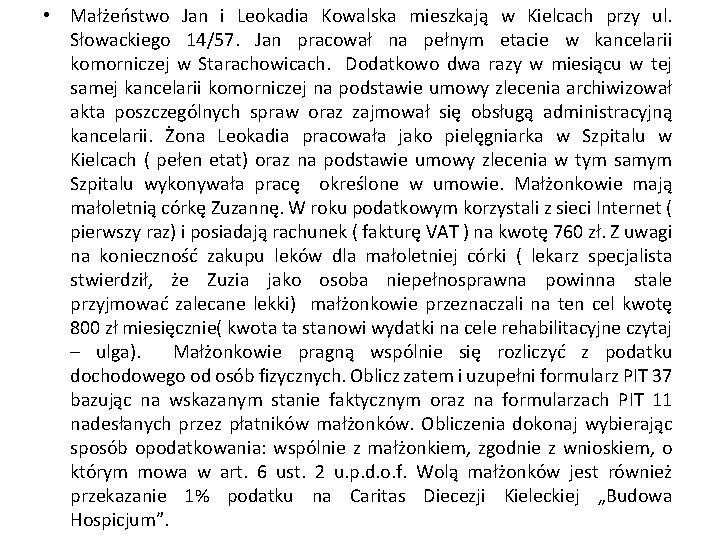

• Małżeństwo Jan i Leokadia Kowalska mieszkają w Kielcach przy ul. Słowackiego 14/57. Jan pracował na pełnym etacie w kancelarii komorniczej w Starachowicach. Dodatkowo dwa razy w miesiącu w tej samej kancelarii komorniczej na podstawie umowy zlecenia archiwizował akta poszczególnych spraw oraz zajmował się obsługą administracyjną kancelarii. Żona Leokadia pracowała jako pielęgniarka w Szpitalu w Kielcach ( pełen etat) oraz na podstawie umowy zlecenia w tym samym Szpitalu wykonywała pracę określone w umowie. Małżonkowie mają małoletnią córkę Zuzannę. W roku podatkowym korzystali z sieci Internet ( pierwszy raz) i posiadają rachunek ( fakturę VAT ) na kwotę 760 zł. Z uwagi na konieczność zakupu leków dla małoletniej córki ( lekarz specjalista stwierdził, że Zuzia jako osoba niepełnosprawna powinna stale przyjmować zalecane lekki) małżonkowie przeznaczali na ten cel kwotę 800 zł miesięcznie( kwota ta stanowi wydatki na cele rehabilitacyjne czytaj – ulga). Małżonkowie pragną wspólnie się rozliczyć z podatku dochodowego od osób fizycznych. Oblicz zatem i uzupełni formularz PIT 37 bazując na wskazanym stanie faktycznym oraz na formularzach PIT 11 nadesłanych przez płatników małżonków. Obliczenia dokonaj wybierając sposób opodatkowania: wspólnie z małżonkiem, zgodnie z wnioskiem, o którym mowa w art. 6 ust. 2 u. p. d. o. f. Wolą małżonków jest również przekazanie 1% podatku na Caritas Diecezji Kieleckiej „Budowa Hospicjum”.

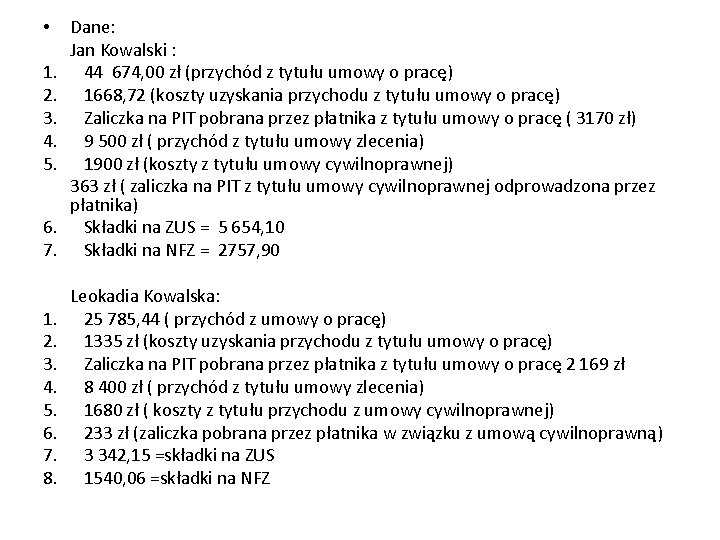

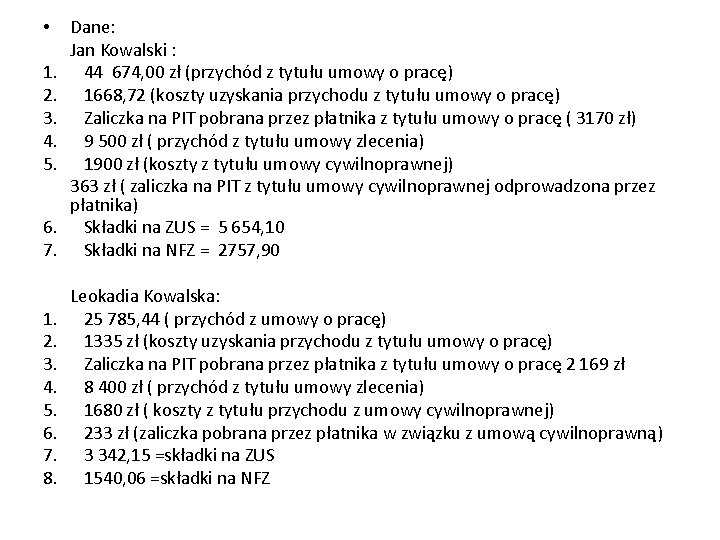

• 1. 2. 3. 4. 5. 6. 7. 8. Dane: Jan Kowalski : 44 674, 00 zł (przychód z tytułu umowy o pracę) 1668, 72 (koszty uzyskania przychodu z tytułu umowy o pracę) Zaliczka na PIT pobrana przez płatnika z tytułu umowy o pracę ( 3170 zł) 9 500 zł ( przychód z tytułu umowy zlecenia) 1900 zł (koszty z tytułu umowy cywilnoprawnej) 363 zł ( zaliczka na PIT z tytułu umowy cywilnoprawnej odprowadzona przez płatnika) Składki na ZUS = 5 654, 10 Składki na NFZ = 2757, 90 Leokadia Kowalska: 25 785, 44 ( przychód z umowy o pracę) 1335 zł (koszty uzyskania przychodu z tytułu umowy o pracę) Zaliczka na PIT pobrana przez płatnika z tytułu umowy o pracę 2 169 zł 8 400 zł ( przychód z tytułu umowy zlecenia) 1680 zł ( koszty z tytułu przychodu z umowy cywilnoprawnej) 233 zł (zaliczka pobrana przez płatnika w związku z umową cywilnoprawną) 3 342, 15 =składki na ZUS 1540, 06 =składki na NFZ

E-Deklararacje www. mf. gov. pl • • • Portal Podatkowy to nowy – intuicyjny, funkcjonalny i łatwy w obsłudze – system teleinformatyczny administracji podatkowej, wspierający podatników w prawidłowym wypełnianiu obowiązków podatkowych. Został on zaprojektowany i dostosowany do potrzeb wszystkich użytkowników. Portal wchodzi w skład serwisu Ministerstwa Finansów www. finanse. mf. gov. pl i składa się z dwóch elementów – części ogólnodostępnej i po zalogowaniu (konto podatnika). Część ogólnodostępna portalu zawiera informacje dotyczące poszczególnych podatków oraz umożliwia składanie deklaracji podatkowych drogą elektroniczną – częścią portalu jest system e. Deklaracje. Oferuje też wiadomości dotyczące wypełniania obowiązków podatkowych, kalendarz z ważnymi terminami, kalkulatory, wyszukiwarki, Wstępnie wypełnione zeznanie podatkowe (PFR) oraz usługę sprawdzenia statusu podmiotu w VAT i sprawdzenia NIP. Część po zalogowaniu – konto podatnika - stanowi bezpośredni kanał komunikacji z organami podatkowymi i umożliwia dostęp do własnych danych podatkowych, m. in. złożonych deklaracji, prowadzonych spraw. Rejestracja na portalu umożliwia nie tylko przesyłanie deklaracji bezpośrednio z własnego konta, ale także pozwala na elektroniczną komunikację z administracją podatkową dzięki składaniu i odbieraniu pism do administracji podatkowej. To wszystko bez wychodzenia z domu - wystarczy zarejestrować się na portalu.