Pertemuan 5 6 Perangkat Analisis Investasi Rita Tri

- Slides: 55

Pertemuan 5 & 6 Perangkat Analisis Investasi Rita Tri Yusnita, SE. , MM.

Perangkat Analisis Investasi Ada beberapa alat analisis yang dapat digunakan untuk analisis investasi, diantaranya: § Analisis Laporan Keuangan § Analisis Saham § Indeks Saham § Analisis Obligasi

Analisis Laporan Keuangan

Analisis Laporan Keuangan Laporan keuangan merupakan sarana penting bagi investor untuk mengetahui perkembangan perusahaan secara periodik Semakin cepat emiten menerbitkan laporan keuangan secara periodik, baik yang sudah diaudit atau belum, semakin berguna bagi investor. Laporan Keuangan meliputi Neraca, Laporan Laba Rugi, Laporan Arus Kas, Laporan Perubahan Ekuitas, dan Catatan atas Laporan Keuangan

Analisis Laporan Keuangan dapat dilihat dari berbagai sudut kepentingan. Investor yang ingin melakukan investasi jangka panjang mempunyai tujuan analisis yang berbeda dengan investor yang ingin melakukan investasi jangka pendek, meskipun sama-sama menggunakan analisis fundamental. Investor jangka panjang akan menganalisis kinerja manajemen dan kinerja perusahaan Investor jangka pendek akan menganalisis kinerja saham

Kinerja perusahaan dapat dilihat dari sejauh mana perusahaan mampu mencapai tujuan perusahaan. Tujuan jangka panjang perusahaan adalah memperoleh laba yang terus menerus dan selalu meningkat. Laba tersebut akan digunakan untuk pengembangan perusahaan, sebagian untuk pemegang saham, dan sebagian lagi untuk kepentingan stakeholder. Kinerja perusahaan dapat dilihat dari beberapa indikator seperti; laba per saham, nilai buku per saham, dividen tunai, return on equity, return on asset, dll. Kinerja manajemen dapat dilihat dari rasio keuangan seperti; rasio perputaran, rasio likuiditas, dan rasio solvabilitas.

Analisis Laporan Keuangan meliputi: 1. Analisis Neraca 2. Analisis Laporan Laba Rugi 3. Analisis Laporan Arus Kas 4. Analisis Perubahan Ekuitas 5. Analisis Rasio Keuangan

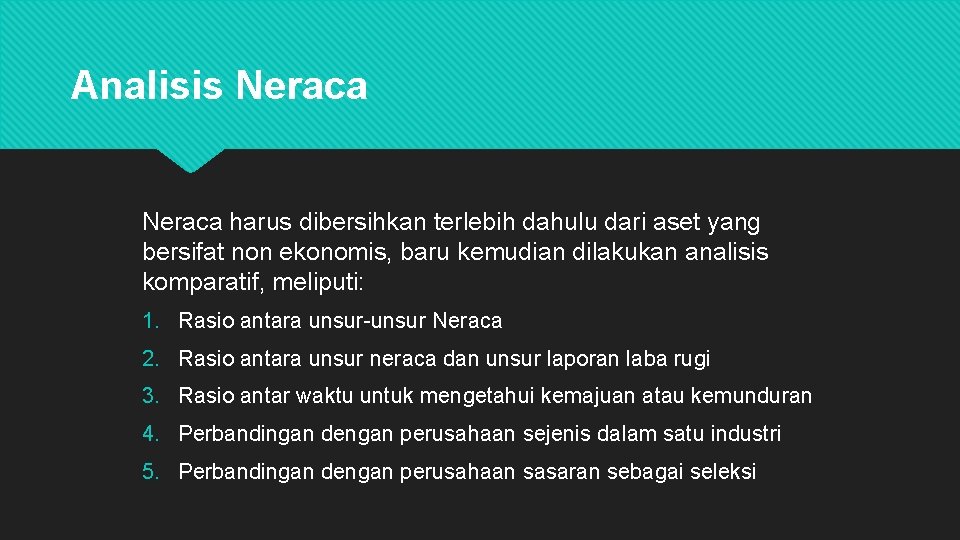

Analisis Neraca harus dibersihkan terlebih dahulu dari aset yang bersifat non ekonomis, baru kemudian dilakukan analisis komparatif, meliputi: 1. Rasio antara unsur-unsur Neraca 2. Rasio antara unsur neraca dan unsur laporan laba rugi 3. Rasio antar waktu untuk mengetahui kemajuan atau kemunduran 4. Perbandingan dengan perusahaan sejenis dalam satu industri 5. Perbandingan dengan perusahaan sasaran sebagai seleksi

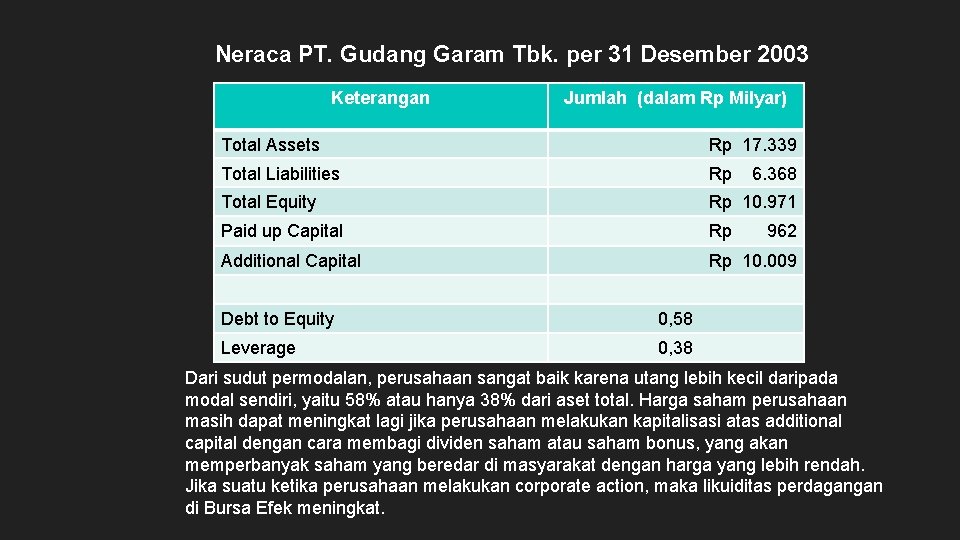

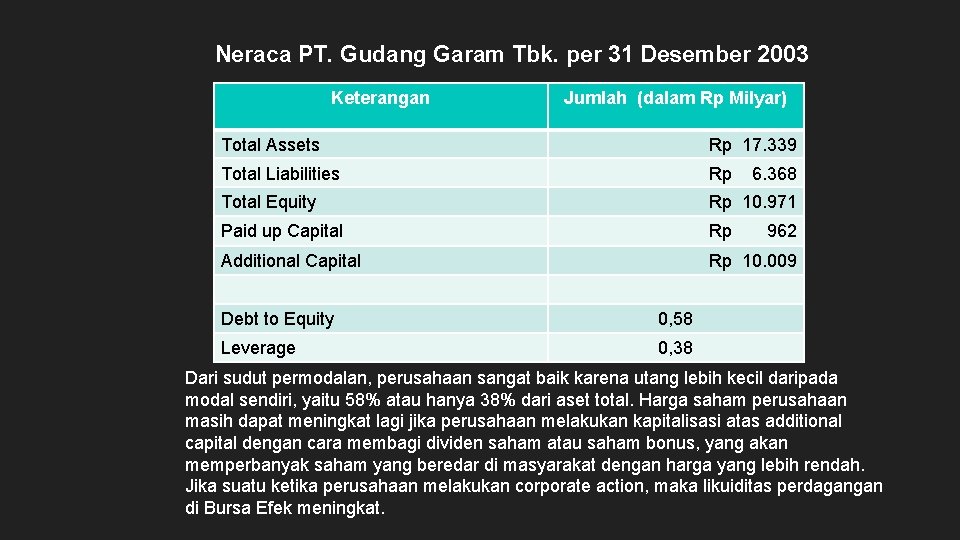

Neraca PT. Gudang Garam Tbk. per 31 Desember 2003 Keterangan Jumlah (dalam Rp Milyar) Total Assets Rp 17. 339 Total Liabilities Rp 6. 368 Total Equity Rp 10. 971 Paid up Capital Rp 962 Additional Capital Rp 10. 009 Debt to Equity 0, 58 Leverage 0, 38 Dari sudut permodalan, perusahaan sangat baik karena utang lebih kecil daripada modal sendiri, yaitu 58% atau hanya 38% dari aset total. Harga saham perusahaan masih dapat meningkat lagi jika perusahaan melakukan kapitalisasi atas additional capital dengan cara membagi dividen saham atau saham bonus, yang akan memperbanyak saham yang beredar di masyarakat dengan harga yang lebih rendah. Jika suatu ketika perusahaan melakukan corporate action, maka likuiditas perdagangan di Bursa Efek meningkat.

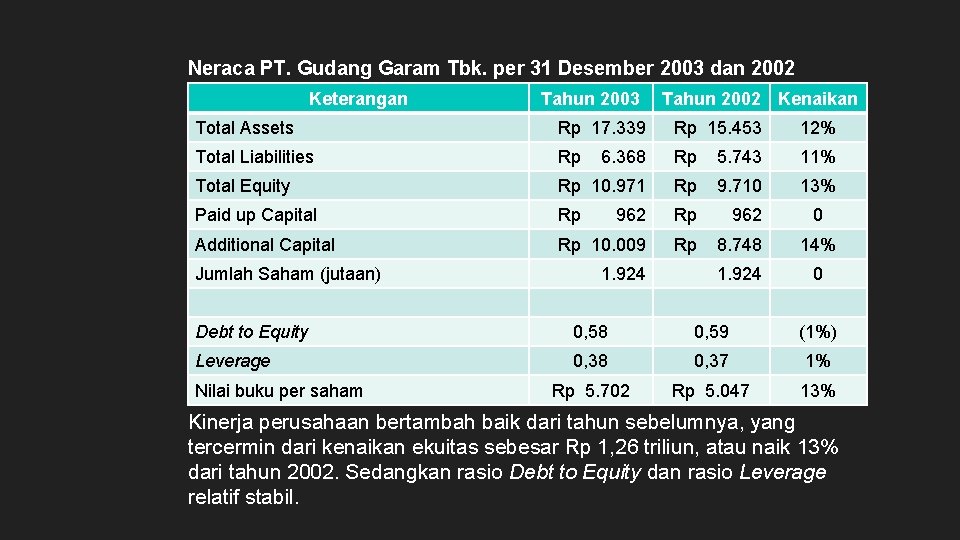

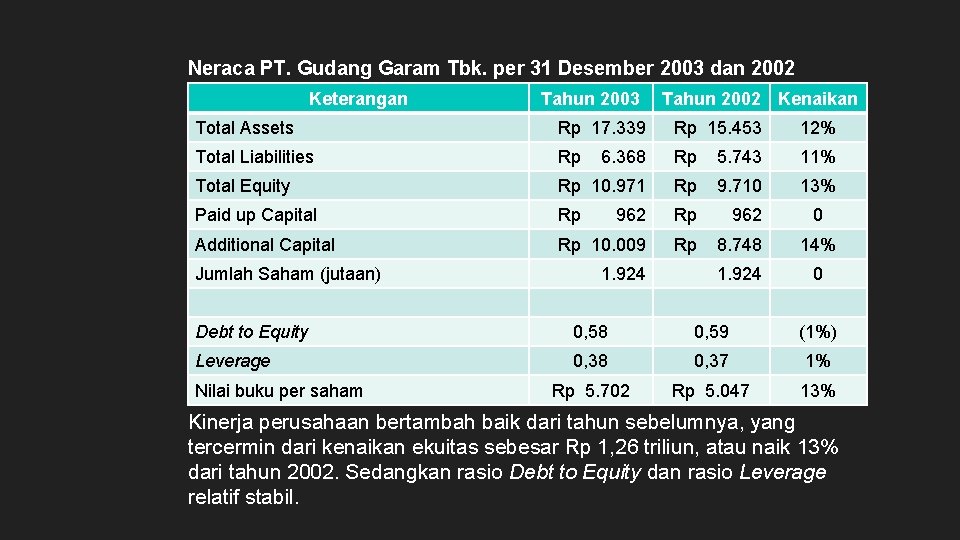

Neraca PT. Gudang Garam Tbk. per 31 Desember 2003 dan 2002 Keterangan Tahun 2003 Tahun 2002 Kenaikan Total Assets Rp 17. 339 Rp 15. 453 12% Total Liabilities Rp 6. 368 Rp 5. 743 11% Total Equity Rp 10. 971 Rp 9. 710 13% Paid up Capital Rp 962 0 Additional Capital Rp 10. 009 Rp 8. 748 14% 1. 924 Jumlah Saham (jutaan) 0 Debt to Equity 0, 58 0, 59 (1%) Leverage 0, 38 0, 37 1% Rp 5. 702 Rp 5. 047 13% Nilai buku per saham Kinerja perusahaan bertambah baik dari tahun sebelumnya, yang tercermin dari kenaikan ekuitas sebesar Rp 1, 26 triliun, atau naik 13% dari tahun 2002. Sedangkan rasio Debt to Equity dan rasio Leverage relatif stabil.

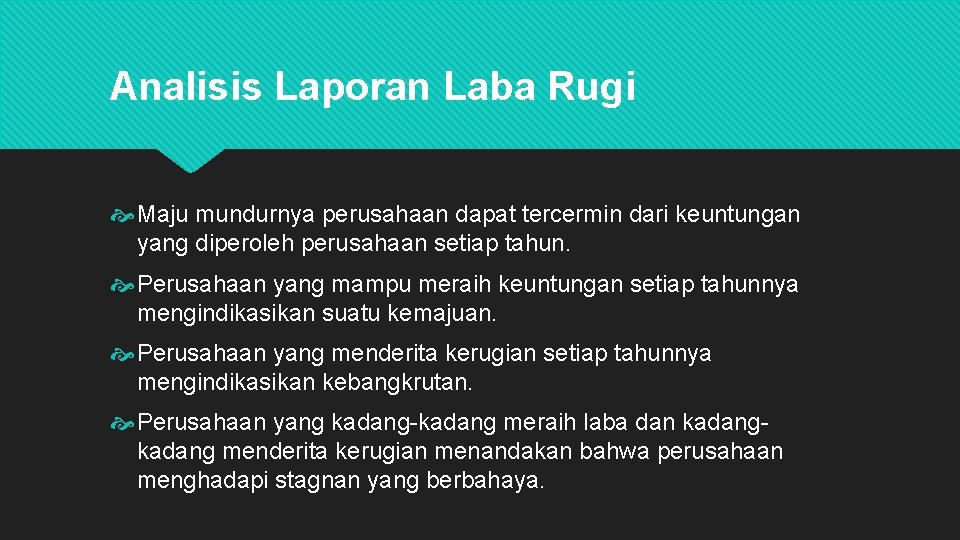

Analisis Laporan Laba Rugi Maju mundurnya perusahaan dapat tercermin dari keuntungan yang diperoleh perusahaan setiap tahun. Perusahaan yang mampu meraih keuntungan setiap tahunnya mengindikasikan suatu kemajuan. Perusahaan yang menderita kerugian setiap tahunnya mengindikasikan kebangkrutan. Perusahaan yang kadang-kadang meraih laba dan kadang menderita kerugian menandakan bahwa perusahaan menghadapi stagnan yang berbahaya.

Laporan Laba Rugi PT. Gudang Garam Tbk. Tahun 2003 dan 2002 (Rp milyar) Keterangan Tahun 2003 Tahun 2002 Kenaikan Sales Rp 23. 137 Rp 20. 939 Operating Profit Rp 2. 931 Rp 3. 455 (15%) Net Income Rp 1. 839 Rp 2. 087 Jumlah Saham (jutaan) Laba per saham (earning per share) 1. 924 Rp 956 Rp 1. 085 10% (12%) 0 (12%) Pada tahun 2003, perusahaan masih meraih keuntungan meskipun terjadi penurunan dibandingkan tahun sebelumnya (2002). Laba Bersih (Net Income) turun 12%, dan laba per saham juga turun 12%. Penjualan tahun 2003 meningkat 10%, namun ternyata beban operasional meningkat lebih tajam, sehingga laba operasi juga turun lebih tajam, yaitu 15%. Secara keseluruhan, operasi perusahaan tahun 2003 lebih buruk daripada tahun 2002

Contoh Lain Analisis Komparatif atas Neraca dan Laporan Laba Rugi

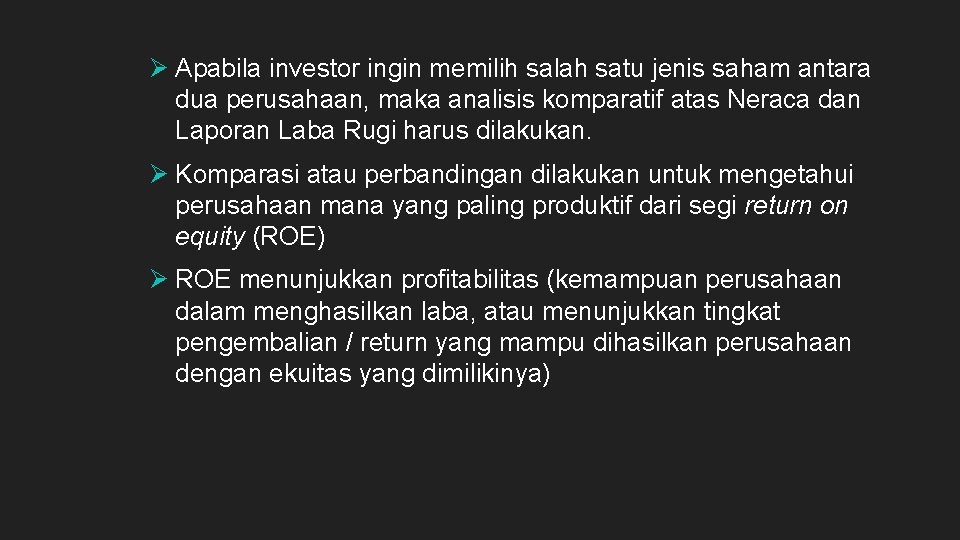

Ø Apabila investor ingin memilih salah satu jenis saham antara dua perusahaan, maka analisis komparatif atas Neraca dan Laporan Laba Rugi harus dilakukan. Ø Komparasi atau perbandingan dilakukan untuk mengetahui perusahaan mana yang paling produktif dari segi return on equity (ROE) Ø ROE menunjukkan profitabilitas (kemampuan perusahaan dalam menghasilkan laba, atau menunjukkan tingkat pengembalian / return yang mampu dihasilkan perusahaan dengan ekuitas yang dimilikinya)

Neraca Komparatif GGRM dan HMSP Tahun 2003 (Rp Miliar) Keterangan GGRM HMSP Total Assets Rp 17. 339 Rp 10. 198 Total Liabilities Rp 6. 368 Rp 4. 430 Total Equity Rp 10. 971 Rp 5. 768 Paid up Capital Rp 962 Rp 450 Additional Capital Rp 10. 009 Rp 5. 318 1. 924 4. 500 Jumlah Saham (jutaan) Debt to Equity 0, 58 0, 76 Leverage 0, 38 0, 43 Nilai buku per saham Rp 5. 702 Rp 1. 282 Nominal per saham Rp 500 Rp 100 Analisis komparatif ini sepadan karena kedua perusahaan tersebut sejenis, perush. rokok yang ada di Jawa Timur, terdaftar di BEI pada tahun yang sama (1990).

Laporan Laba Rugi Komparatif GGRM dan HMSP Tahun 2003 (Rp Miliar) Keterangan GGRM HMSP Sales Rp 23. 137 Rp 14. 675 Operating Profit Rp 2. 931 Rp 2. 393 Net Income Rp 1. 839 Rp 1. 407 1. 924 4. 500 Laba per saham (earning per share) Rp 956 Rp 313 Return on Equity 16, 7% 24, 4% Jumlah Saham (jutaan)

• Besaran angka-angka dalam Neraca dan Laporan Laba Rugi GGRM per 31 Desember 2003 selalu lebih besar daripada HMSP, baik untuk aset total maupun ekuitas total, atau untuk penjualan maupun laba bersih. • Tapi bila dilihat dari produktivitasnya, saham HMSP dapat menghasilkan Return on Equity (ROE) yang lebih besar dari pada GGRM, yaitu 24, 4% berbanding 16, 7%. • ROE ini diperoleh dari pembagian antara laba per saham dan nilai buku per saham.

Neraca Komparatif GGRM dan ASII Tahun 2003 (Rp Miliar) Keterangan GGRM ASII Total Assets Rp 17. 339 Rp 27. 404 Total Liabilities Rp 6. 368 Rp 13. 898 Total Equity Rp 10. 971 Rp 13. 506 Paid up Capital Rp 962 Rp 1. 269 Additional Capital Rp 10. 009 Rp 12. 237 1. 924 4. 047 Jumlah Saham (jutaan) Debt to Equity 0, 58 1, 03 Leverage 0, 38 0, 51 Nilai buku per saham Rp 5. 702 Rp 3. 337 Nominal per saham Rp 500

Laporan Laba Rugi Komparatif GGRM dan ASII Tahun 2003 (Rp Miliar) Keterangan GGRM ASII Sales Rp 23. 137 Rp 31. 513 Operating Profit Rp 2. 931 Rp 3. 398 Net Income Rp 1. 839 Rp 4. 422 1. 924 4. 047 Laba per saham (earning per share) Rp 956 Rp 1. 093 Return on Equity 16, 7% Jumlah Saham (jutaan) 32, 7%

Analisis Biaya Non Operasi (Analisis Laporan Laba Rugi) Biaya Non Operasi dikelompokkan menjadi 2 (dua): 1. Biaya rutin nonoperasional; contohnya: bunga pinjaman yang harus dibayar secara rutin. 2. Kerugian luar biasa; misalnya: perbedaan kurs akibat devaluasi rupiah atau depresiasi rupiah yang terjadi secara mendadak, kerugian penjualan aktiva tetap, dan kerugian harus membayar denda yang terjadi secara tak terduga

Analisis Biaya Non operasi Tahun 2001 (Rp Miliar) Pos Laporan Laba Rugi PWON PWRA PTRA MLND Penjualan Rp 174, 9 Rp 0, 15 Rp 107, 7 Rp 614, 9 Harga Pokok Penjualan Rp 118, 1 Rp 0, 11 Rp 22, 7 Rp 325, 9 Laba Kotor Rp 56, 8 Rp 0, 05 Rp 85, 0 Rp 289, 0 Biaya Operasional Rp 20, 8 Rp 3, 1 Rp 81, 4 Rp 96, 3 Laba Operasi Rp 36, 0 Rp 3, 2 Rp 3, 6 Rp 192, 7 0 0 • Pos Rugi Luar Biasa (Rp 315, 9) (Rp 26, 3) (Rp 239, 5) (Rp 370, 7) Laba (rugi) bersih (Rp 333, 8) (Rp 20, 5) (Rp 240, 5) (Rp 191, 2) Biaya Non Operasi: • Biaya Rutin Bunga Keempat perusahaan properti di atas secara operasional masih baik, karena memiliki Laba Operasi yang positif. Kelemahan ke 4 perush. tsb. Terletak pada struktur modalnya, yang terlampau banyak hutang, termasuk pinjaman valuta asing, sehingga mengakibatkan kerugian perbedaan kurs dan beban bunga yang besar pada saat ekonomi memasuki siklus depresi. Tercermin pada rugi bersih tahun 2001.

Ø Modal pinjaman dapat meningkatkan keuntungan jika kondisi ekonomi sedang berada dalam siklus recovery atau siklus expansion, namun akan sangat merugikan jika kondisi ekonomi berubah drastis ke siklus resession ataupun siklus depression. Ø Apabila investor menerima laporan laba rugi apa adanya, tanpa melakukan koreksi sendiri, maka laba bersih per saham akan negatif sehingga secara teoritis, ke 4 jenis saham perusahaan tsb “tidak layak dibeli”. Ø Namun jika investor melakukan koreksi dalam analisisnya, mungkin ke 4 jenis saham perusahaan tsb “layak beli”.

Analisis Pendapatan Non Operasi (Analisis Laporan Laba Rugi) § Pendapatan non operasi berasal dari: ü pendapatan bunga yang rutin diterima; atau ü pos keuntungan luar biasa yang tidak diterima secara rutin § Umumnya pos pendapatan bunga digabung dengan pos biaya bunga, kemudian selisihnya dilaporkan sebagai biaya atau pendapatan. ü Jika Pendapatan bunga > Biaya bunga, maka saldonya pendapatan bunga ü Jika Pendapatan bunga < Biaya bunga, maka saldonya biaya bunga

Analisis Pendapatan Non Operasi (Analisis Laporan Laba Rugi) § Jika keuntungan luar biasa > kerugian luar biasa, maka selisihnya dilaporkan sebagai “Pendapatan Luar Biasa” § Jika keuntungan luar biasa < kerugian luar biasa, maka selisihnya dilaporkan sebagai “Kerugian Luar Biasa”

Pendapatan Non Operasi Perusahaan RST Selama 4 Tahun (Rp Miliar) Pos Laporan Laba Rugi 2000 2001 2002 2003 Penjualan Rp 500 Rp 550 Rp 600 Rp 700 Harga Pokok Penjualan Rp 250 Rp 275 Rp 300 Rp 350 Laba Kotor Rp 250 Rp 275 Rp 300 Rp 350 Biaya Operasional Rp 175 Rp 180 Rp 200 Laba Operasi Rp 75 Rp 100 Rp 120 Rp 150 • Biaya Rutin Bunga Rp 25 Rp 30 Rp 25 • Keuntungan Luar Biasa Rp 0 Rp 200 Laba Bersih Rp 50 Rp 70 Rp 90 Rp 325 Biaya Non Operasi: Laba bersih meningkat tajam dari Rp 90 Miliar (2002) menjadi Rp 325 Miliar (2003), karena perusahaan memperoleh keuntungan luar biasa dari penjualan sebagian tanah kosong. Tahun depan keuntungan luar biasa ini tidak akan terjadi lagi karena tidak ada rencana penjualan lagi tanah kosong. Karena itu, laba bersih Rp 325 M tidak dapat digunakan sbg pedoman utk menghitung laba per saham yang nantinya dijadikan keputusan jual beli saham.

§ Untuk kepentingan analisis, keuntungan luar biasa sebesar Rp 200 Miliar harus dikesampingkan, sehingga laba bersih setelah analisis adalah sebesar Rp 125 Miliar dan jumlah inilah yang akan digunakan untuk menghitung laba per lembar sahamnya.

Konsep Historical Cost § Laporan keuangan yang sudah diaudit oleh Kantor Akuntan Publik (KAP) dan telah memperoleh opini “Wajar Tanpa Pengecualian” atau WTP, tidak berarti investasi yang dilakukan oleh investor dijamin aman. § Kata “Wajar” di mata Akuntan Publik, artinya Laporan Keuangan telah disusun sesuai dengan Standar Akuntansi yang berlaku umum (di Indonesia adalah SAK). § Bagi Investor, Laporan Keuangan yang telah diaudit masih dianggap sebagai data dan bukan sebagai informasi. Laporan keuangan yang telah diaudit harus diolah terlebih dahulu untuk menjadi informasi, termasuk mencari data tambahan. § Data tambahan yang berasal dari perusahaan penilai yang menghitung nilai ekonomis aktiva perusahaan akan lebih mendekati konsep Current Cost atau Market Price, yang lebih relevan daripada historical cost. § Investor membutuhkan data tambahan yang sangat penting untuk analisis secara lebih komprehensif atas LK auditan sebelum mengambil keputusan investasi jangka panjang.

Hubungan Utang-Piutang Terafiliasi § Harus diperhatikan urusan utang-piutang antara induk perusahaan dengan anak perusahaan, jika ada. Karena sering kali salah satu pihak mengambil kebijakan yang dapat merugikan kepentingan minoritas pihak lainnya, yaitu umumnya investor publik. § Contoh; Perusahaan B merupakan anak Perusahaan A yang memiliki saham perusahaan B sebanyak 70%, sedangkan investor publik hanya memiliki 30%. Perusahaan B (anak perusahaan), mengambil pinjaman dari bank dengan tingkat bunga 15% per tahun. Perusahaan A, sebagai induk perusahaan, meminjam dana dari perusahaan anak B tanpa pembayaran bunga. Manajemen perusahaan B, sebagai anak perusahaan, tidak kuasa menolak permintaan perusahaan A karena kehendak pemegang saham pengendali. Dalam hal ini, kepentingan pihak minoritas dari perusahaan anak B dapat dirugikan, yaitu investor publik yang hanya memiliki saham sebanyak 30%.

Transaksi Benturan Kepentingan § Sering kali terjadi anggota direksi ataupun komisaris melakukan transaksi menjual aset milik pribadi kepada perusahaan tempat ia bekerja dengan harga jauh lebih tinggi daripada harga pasar atau harga wajar. § Rencana penjualan sudah disetujui oleh anggota direksi dan komisaris, dan bahkan oleh pemegang saham mayoritas yang notabene merangkap direktur. Nilai wajar sudah dimintakan kepada perusahaan penilai. Namun semua itu dapat diatur oleh direktur tanpa melanggar aturan yang berlaku.

Analisis Laporan Arus Kas § Perusahaan dapat menerapkan kebijakan akuntansi yang berbeda terutama dalam kondisi ekonomi yang sedang mengalami inflasi. § Kebijakan akuntansi tersebut mengenai metode penilaian persediaan dan penyusutan aktiva tetap. § Metode tersebut memiliki pengaruh besar terhadap penetapan laba perusahaan yang dapat menyesatkan para reader (pembaca) laporan keuangan. § Oleh karena itu, perlu dilakukan analisis arus kas dalam menganalisis kondisi keuangan perusahaan yang sebenarnya.

Analisis Laporan Arus Kas § Bisa jadi, laporan keuangan perusahaan menunjukkan kerugian yang besar, tetapi perusahaan memiliki jumlah kas yang besar. § Hal ini disebabkan karena kerugian tersebut berasal dari pos “biaya penyusutan aktiva tetap” yang berjumlah besar, padahal pencatatan biaya tersebut ke laporan laba rugi setiap tahunnya tidak berarti uang kas juga dikeluarkan setiap tahunnya. Uang kas tersebut hanya dikeluarkan satu kali, yaitu pada saat pembelian aktiva tetap.

Analisis Laporan Arus Kas § Arus Kas dapat dilihat dari perubahan unsur Neraca maupun unsur Laporan Laba Rugi. 1. Arus Kas dari sudut pandang Neraca disebut sebagai Arus Kas Keuangan (Financial Cash Flow) 2. Arus Kas dari sudut pandang laporan laba rugi disebut sebagai Arus Kas Operasional (Operational Cash Flow)

Operational Cash Flow (Arus Kas Operasional) § Rugi atau laba akuntansi dapat dipengaruhi oleh beberapa kebijakan akuntansi yang diputuskan oleh Manajemen § Contoh kebijakan akuntansi yang mempengaruhi besarnya untung rugi tahunan antara lain adalah: a. Penyusutan dipercepat atas aktiva tetap (accelerated depreciation) b. Amortisasi biaya ditangguhkan (deferred charges) c. PPh ditangguhkan (deferred taxes) d. Metode penilaian persediaan (FIFO, LIFO, dan Average Cost)

Arus Kas Operasional Perusahaan XYZ Tahun 2003 No. Unsur Jumlah Catatan 1 Penjualan Rp 15. 000 Tunai 2 Harga Pokok Penjualan Rp 6. 000 Tunai 3 Laba Kotor = (1 - 2) Rp 9. 000 4 Biaya Operasional: 5 Biaya Tunai Rp 6. 000 Tunai 6 Penyusutan dan amortisasi Rp 5. 000 Non tunai 7 Laba (rugi) Operasional = (3 – 5 – 6) (Rp 2. 000) 8 Biaya Non operasional Rp 1. 000 9 Laba (rugi) Sebelum Pajak = (7 – 8) 10 Pajak PPh 11 Laba (rugi) Bersih = (9 – 10) 12 Arus Kas Operasional = (11 + 6) Tunai (Rp 3. 000) 0 (Rp 3. 000) Rp 2. 000 Tunai Walaupun Laporan keuangan menunjukkan kerugian sebesar Rp 3. 000, tetapi arus kas masih positif Rp 2. 000 karena terdapat unsur biaya penyusutan dan amortisasi yang sifatnya bukan sebagai pengeluaran tunai pada tahun berjalan. Perush. tetap dapat dijalankan walaupun laporan keuangan menunjukkan kerugian. Investor harus melihat dari 2 sisi, namun arus kas lebih penting bila dilihat dari sudut kelangsungan hidup perusahaan

Arus Kas Operasional juga dapat diketahui dari laporan laba rugi dengan cara memilih pendapatan tunai, lalu dikurangi biaya-biaya tunai sesuai unsur-unsur yang tertera dalam laporan laba rugi yang dikeluarkan secara tunai Pendapatan dari Penjualan Rp 15. 000 Rp 13. 000 Rp 2. 000 Biaya: Harga Pokok Penjualan Rp 6. 000 Biaya Operasional Rp 6. 000 Biaya Non Operasional Rp 1. 000 Total Biaya Tunai Arus Kas Operasional

Arus Kas Keuangan § Arus Kas Keuangan lebih luas sifatnya daripada arus kas operasional. § Dana tunai yang masuk berasal dari: a. Penyusutan dan amortisasi b. Pemasukan setoran modal c. Dana pinjaman yang diterima d. Dana dari penjualan aktiva tetap e. Dll.

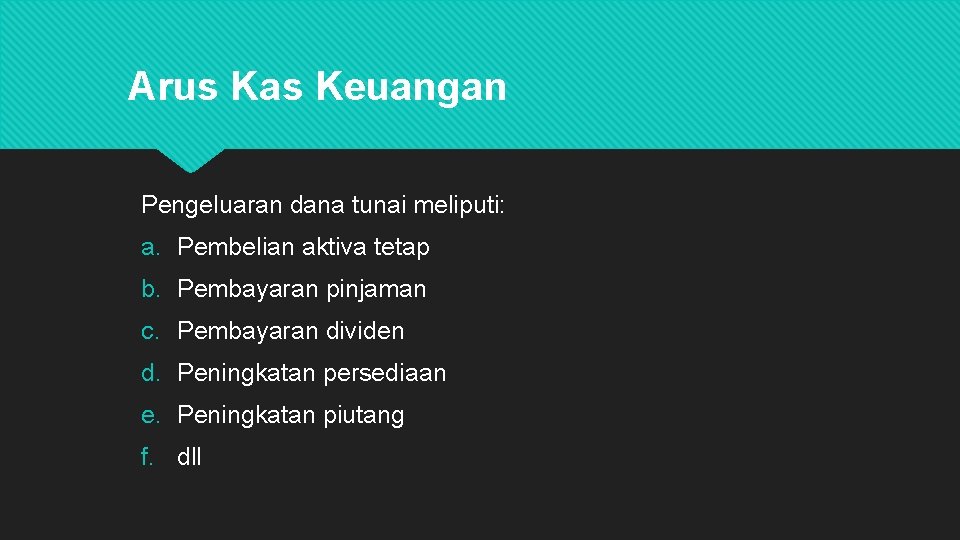

Arus Kas Keuangan Pengeluaran dana tunai meliputi: a. Pembelian aktiva tetap b. Pembayaran pinjaman c. Pembayaran dividen d. Peningkatan persediaan e. Peningkatan piutang f. dll

Neraca PT CTRS Tahun 2000 dan 2001 (Rp Miliar) No. Komponen Neraca 1 Kas di Bank 27, 2 65, 3 (38, 1) 2 Piutang Usaha 15, 4 34, 1 (18, 7) 3 Persediaan 196, 7 196, 3 0, 4 4 Aktiva Lancar Lainnya 117, 6 613, 6 (496, 0) 5 Aktiva Tetap 88, 6 90, 1 (1, 5) 6 Aktiva Lain-lain 685, 8 5, 7 680, 1 Total Aktiva 1. 313, 3 1. 005, 1 126, 2 7 Utang Usaha 0, 6 0, 4 0, 2 8 Biaya akan Dibayar 4, 0 11, 7 (7, 7) 9 Uang Muka Pelanggan 97, 0 18, 0 79, 0 10 Utang Minoritas 0, 6 0, 9 (0, 3) 11 Utang Lancar Lainnya 399, 6 489, 1 (89, 5) 12 Modal Disetor 477, 4 346, 5 130, 9 13 Agio Saham 18, 0 - 14 Laba Ditahan 134, 1 120, 5 13, 6 1. 313, 3 1. 005, 1 126, 2 Total Kewajiban Tahun 2001 Tahun 2000 Beda

Sumber Dana Penggunaan Dana Piutang Usaha Rp 18, 7 Persediaan Rp 0, 4 Aktiva Lancar Lainnya Rp 496, 0 Aktiva Lain-lain Rp 680, 0 Aktiva tetap Rp 1, 5 Biaya akan dibayar Rp 7, 7 Utang usaha Rp 0, 2 Utang Minoritas Rp 0, 3 Uang muka kustomer Rp 79, 0 Utang Lancar Lain Rp 89, 5 Modal disetor Rp 130, 9 Total Penggunaan Dana Rp 778, 0 Saldo Laba Ditahan Rp 13, 6 Total Sumber Dana Rp 739, 9 Kas/Bank Berkurang Rp Total Sumber Dana 38, 1

Analisis Laporan Perubahan Ekuitas

Beberapa Penyebab Perubahan Struktur Ekuitas 1. Kerugian luar biasa 2. Pembagian dividen tunai 3. Kapitalisasi agio saham 4. Kapitalisasi laba ditahan

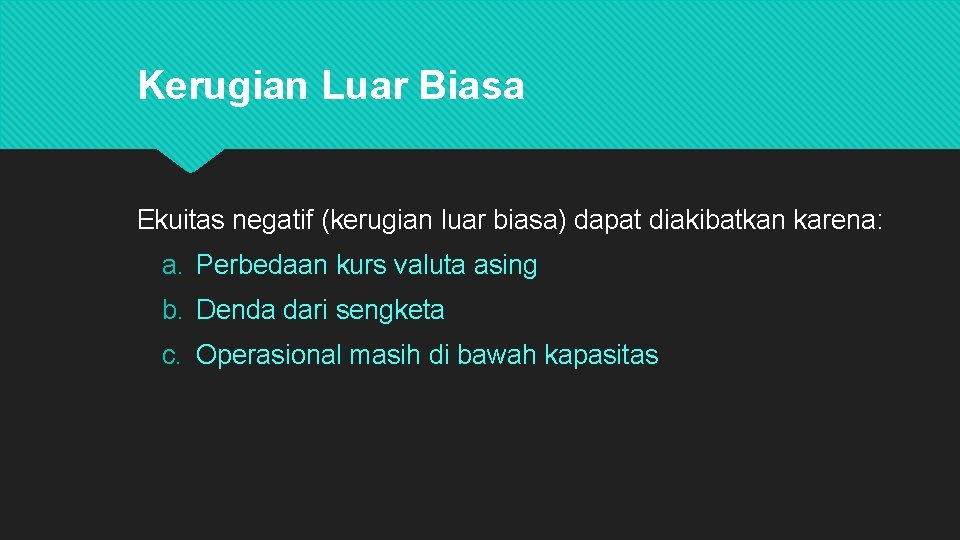

Kerugian Luar Biasa Ekuitas negatif (kerugian luar biasa) dapat diakibatkan karena: a. Perbedaan kurs valuta asing b. Denda dari sengketa c. Operasional masih di bawah kapasitas

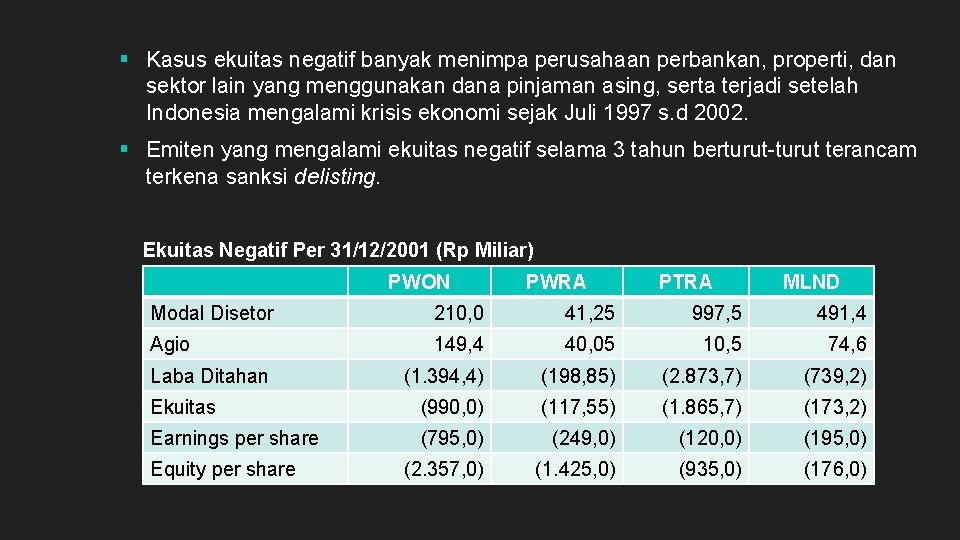

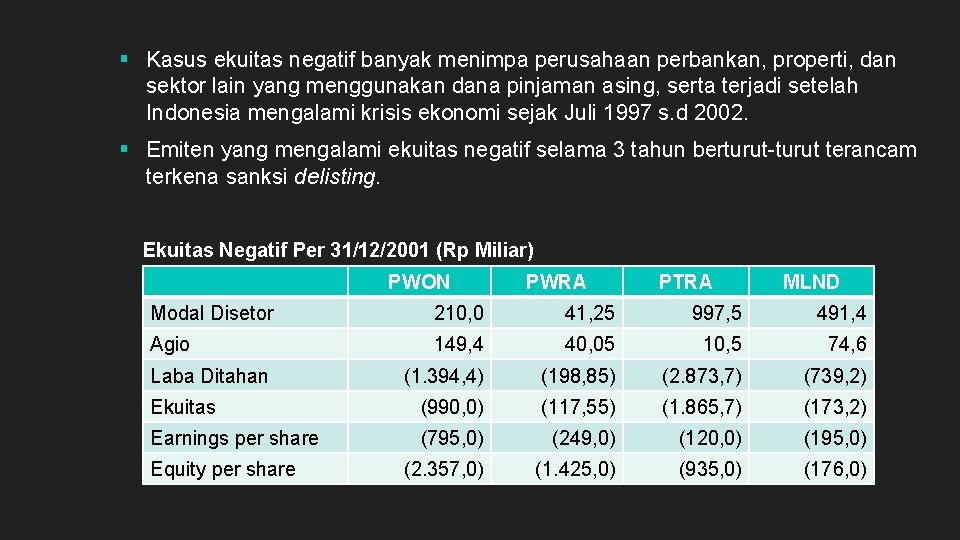

§ Kasus ekuitas negatif banyak menimpa perusahaan perbankan, properti, dan sektor lain yang menggunakan dana pinjaman asing, serta terjadi setelah Indonesia mengalami krisis ekonomi sejak Juli 1997 s. d 2002. § Emiten yang mengalami ekuitas negatif selama 3 tahun berturut-turut terancam terkena sanksi delisting. Ekuitas Negatif Per 31/12/2001 (Rp Miliar) PWON PWRA PTRA MLND Modal Disetor 210, 0 41, 25 997, 5 491, 4 Agio 149, 4 40, 05 10, 5 74, 6 (1. 394, 4) (198, 85) (2. 873, 7) (739, 2) Ekuitas (990, 0) (117, 55) (1. 865, 7) (173, 2) Earnings per share (795, 0) (249, 0) (120, 0) (195, 0) (2. 357, 0) (1. 425, 0) (935, 0) (176, 0) Laba Ditahan Equity per share

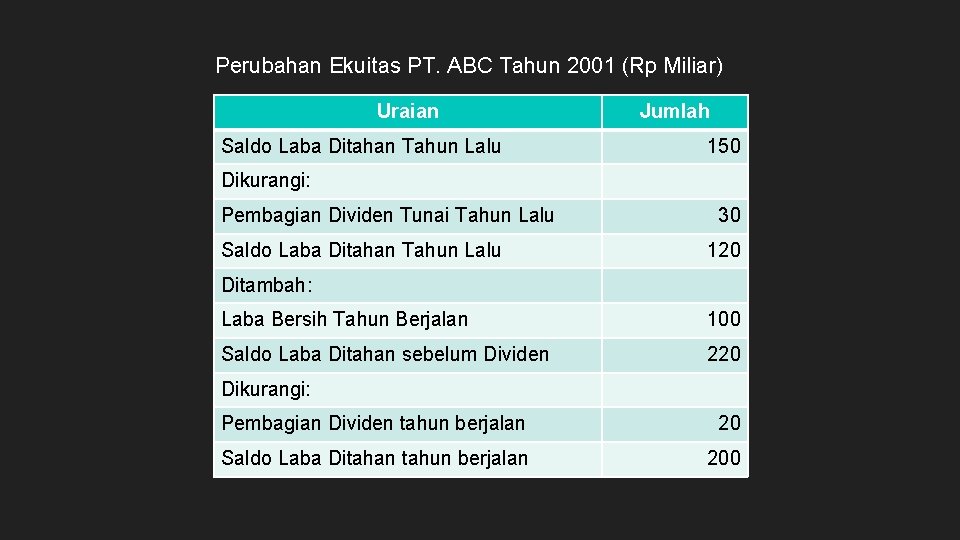

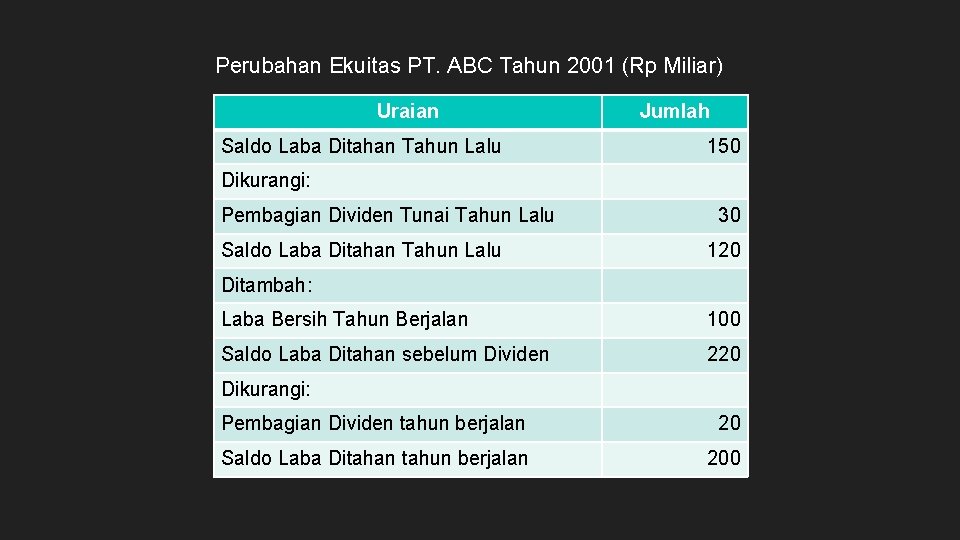

Pembagian Dividen Tunai Ekuitas akan meningkat jika ada tambahan laba bersih selama tahun berjalan dan akan berkurang jika ada pembayaran dividen tunai. Dividen tunai yang akan dibagikan dapat berasal dari saldo laba ditahan Jika perusahaan tidak mendapat keuntungan beberapa tahun berturut-turut, bahkan merugi, maka perusahaan masih dapat membagikan dividen tunai dari laba ditahan

Perubahan Ekuitas PT. ABC Tahun 2001 (Rp Miliar) Uraian Saldo Laba Ditahan Tahun Lalu Jumlah 150 Dikurangi: Pembagian Dividen Tunai Tahun Lalu Saldo Laba Ditahan Tahun Lalu 30 120 Ditambah: Laba Bersih Tahun Berjalan 100 Saldo Laba Ditahan sebelum Dividen 220 Dikurangi: Pembagian Dividen tahun berjalan 20 Saldo Laba Ditahan tahun berjalan 200

Analisis dengan menggunakan Rasio Keuangan

Analisis Rasio dan Analisis Trend § Untuk mengetahui kesehatan keuangan dan kemajuan perusahaan setiap kali laporan keuangan diterbitkan § Analisis Rasio adalah membandingkan antara: 1. Unsur-unsur Neraca 2. Unsur laporan laba rugi 3. Unsur neraca dan laporan laba rugi 4. Rasio keuangan antar emiten /perusahaan

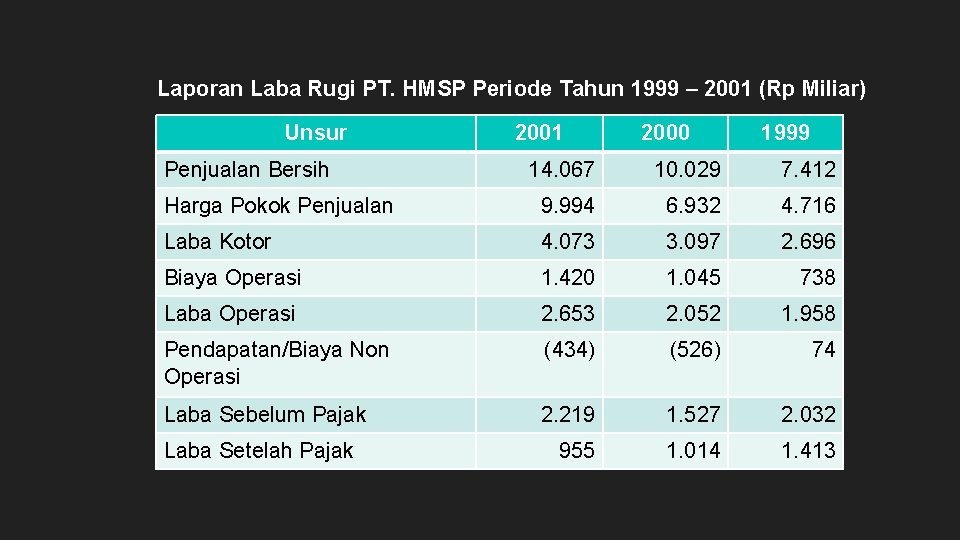

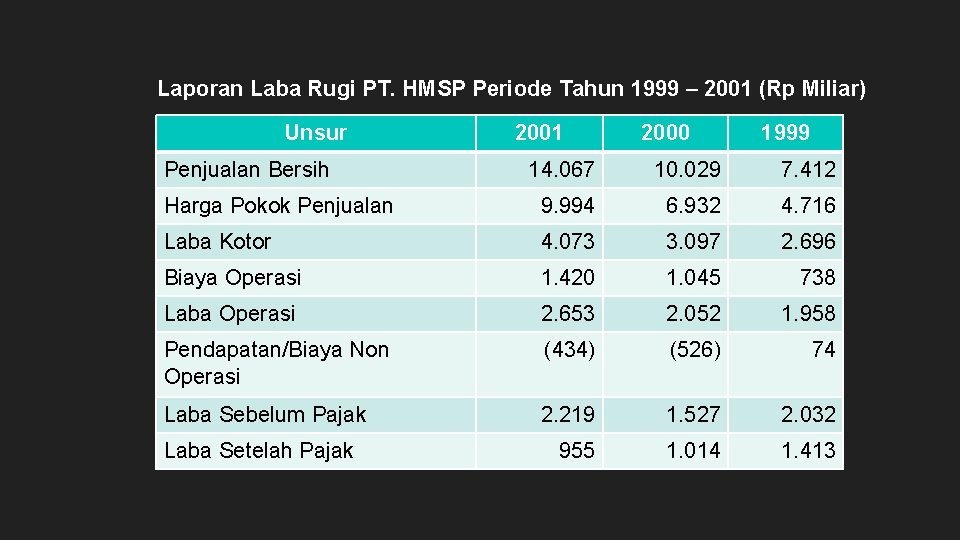

Laporan Laba Rugi PT. HMSP Periode Tahun 1999 – 2001 (Rp Miliar) Unsur Penjualan Bersih 2001 2000 1999 14. 067 10. 029 7. 412 Harga Pokok Penjualan 9. 994 6. 932 4. 716 Laba Kotor 4. 073 3. 097 2. 696 Biaya Operasi 1. 420 1. 045 738 Laba Operasi 2. 653 2. 052 1. 958 Pendapatan/Biaya Non Operasi (434) (526) 74 Laba Sebelum Pajak 2. 219 1. 527 2. 032 955 1. 014 1. 413 Laba Setelah Pajak

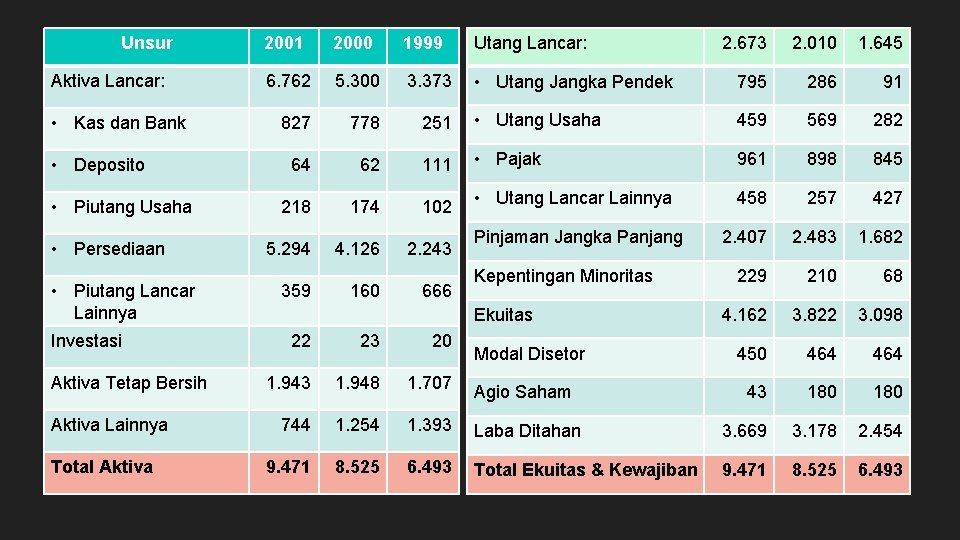

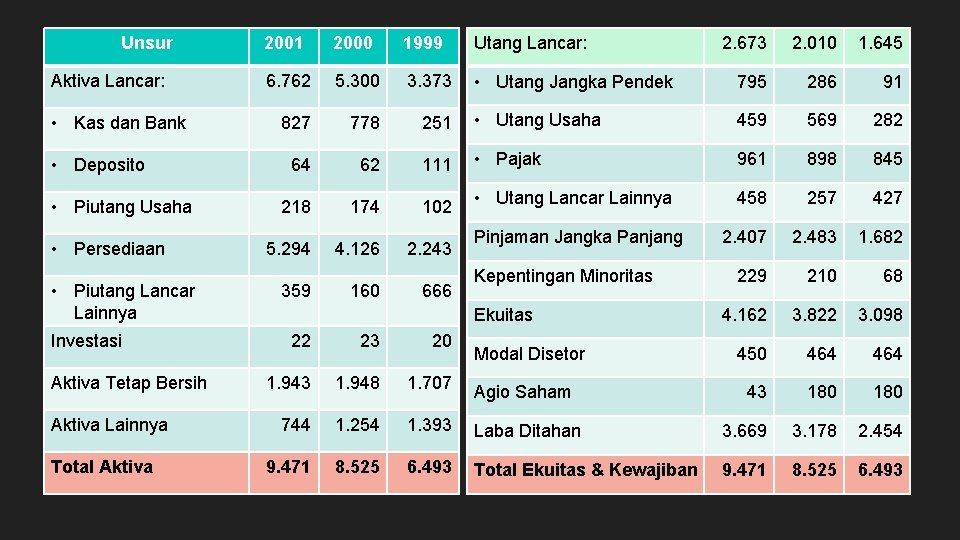

Unsur Aktiva Lancar: • Kas dan Bank • Deposito • Piutang Usaha • Persediaan • Piutang Lancar Lainnya Investasi Aktiva Tetap Bersih Aktiva Lainnya Total Aktiva 2001 2000 1999 Utang Lancar: 2. 673 2. 010 1. 645 6. 762 5. 300 3. 373 • Utang Jangka Pendek 795 286 91 827 778 251 • Utang Usaha 459 569 282 64 62 111 • Pajak 961 898 845 218 174 102 • Utang Lancar Lainnya 458 257 427 5. 294 4. 126 2. 243 2. 407 2. 483 1. 682 229 210 68 4. 162 3. 822 3. 098 450 464 43 180 359 160 666 Pinjaman Jangka Panjang Kepentingan Minoritas Ekuitas 22 23 20 1. 943 1. 948 1. 707 Agio Saham 744 1. 254 1. 393 Laba Ditahan 3. 669 3. 178 2. 454 9. 471 8. 525 6. 493 Total Ekuitas & Kewajiban 9. 471 8. 525 6. 493 Modal Disetor

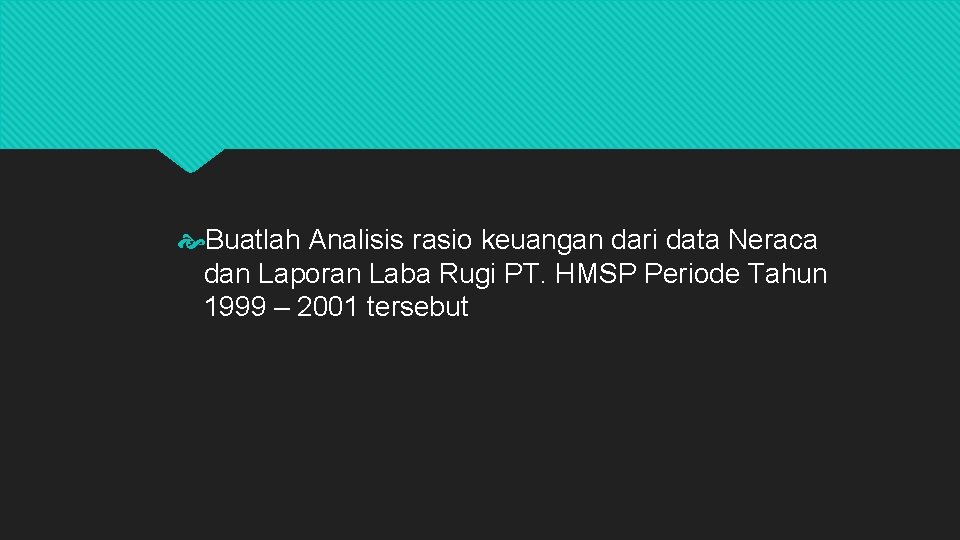

Buatlah Analisis rasio keuangan dari data Neraca dan Laporan Laba Rugi PT. HMSP Periode Tahun 1999 – 2001 tersebut

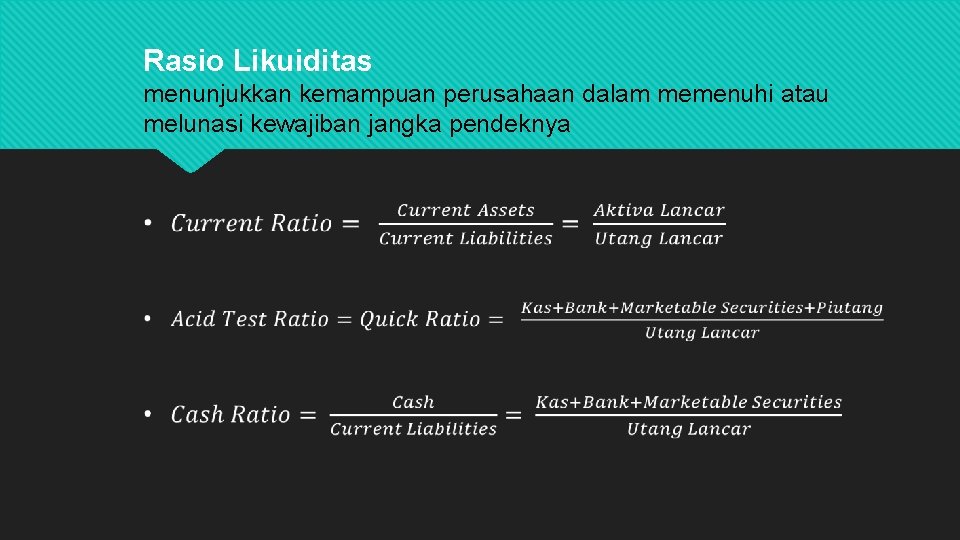

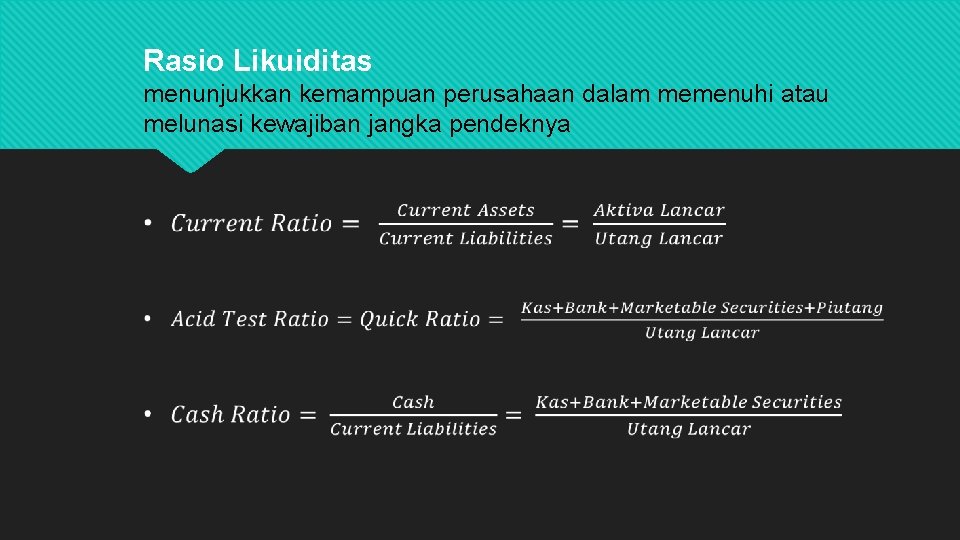

Rasio Likuiditas menunjukkan kemampuan perusahaan dalam memenuhi atau melunasi kewajiban jangka pendeknya

Rasio Aktivitas (Efektivitas) Untuk mengukur seberapa efektif perusahaan menggunakan sumber daya yang dimilikinya

Rasio Profitabilitas Untuk mengukur kemampuan perusahaan dalam menghasilkan laba

Rasio Solvabilitas Untuk mengukur kemampuan perusahaan dalam memenuhi kewajiban jangka panjangnya

Poesia filippo tommaso marinetti all'automobile da corsa

Poesia filippo tommaso marinetti all'automobile da corsa La fontana malata scuola primaria

La fontana malata scuola primaria Rumus miller orr

Rumus miller orr Rita tri yusnita

Rita tri yusnita Rita tri yusnita

Rita tri yusnita Rita tri yusnita

Rita tri yusnita Rita tri yusnita

Rita tri yusnita Rita tri yusnita

Rita tri yusnita Akuntansi perseroan

Akuntansi perseroan Rata rata modal kerja

Rata rata modal kerja Net benefit

Net benefit Contoh perangkat keras dan lunak

Contoh perangkat keras dan lunak Majas hiperbola

Majas hiperbola Sell adalah pertemuan antara

Sell adalah pertemuan antara Pertemuan 9

Pertemuan 9 Diagram batang majemuk

Diagram batang majemuk Sel adalah pertemuan antara titik-titik dan titik-titik

Sel adalah pertemuan antara titik-titik dan titik-titik Tugas statistika pertemuan 2

Tugas statistika pertemuan 2 Sukrosa

Sukrosa Logo pertemuan

Logo pertemuan Susunan acara pkh

Susunan acara pkh Pertemuan multikultural

Pertemuan multikultural Pendekatan aksi sosial adalah

Pendekatan aksi sosial adalah Deklarasi array 3 dimensi

Deklarasi array 3 dimensi Pada pertemuan kali ini kita

Pada pertemuan kali ini kita Penawaran elastis uniter terjadi jika

Penawaran elastis uniter terjadi jika Jumlah derajat semua simpul pada suatu graph berjumlah

Jumlah derajat semua simpul pada suatu graph berjumlah Denah ruang pertemuan

Denah ruang pertemuan Diketahui float a 5

Diketahui float a 5 Tester

Tester Tugas pertemuan 9 metode perancangan program

Tugas pertemuan 9 metode perancangan program Pengertian etiket

Pengertian etiket Spk latihan pertemuan 6

Spk latihan pertemuan 6 Analisis cross section

Analisis cross section Contoh anjab

Contoh anjab Analisis yang mempertajam analisis rasio dengan memisahkan

Analisis yang mempertajam analisis rasio dengan memisahkan Untung bersih formula

Untung bersih formula Bab 10 analisis risiko: analisis rasio

Bab 10 analisis risiko: analisis rasio Kombinasi dan konsolidasi bisnis internasional

Kombinasi dan konsolidasi bisnis internasional Gambarkan bagan penggolongan jenis-jenis investasi

Gambarkan bagan penggolongan jenis-jenis investasi Soal dan jawaban pengantar akuntansi 2 investasi

Soal dan jawaban pengantar akuntansi 2 investasi Kriteria kelayakan investasi

Kriteria kelayakan investasi Akuntansi pajak investasi jangka pendek dan jangka panjang

Akuntansi pajak investasi jangka pendek dan jangka panjang Metode penilaian investasi

Metode penilaian investasi Rumus investasi

Rumus investasi Faktor diskonto 15

Faktor diskonto 15 Buat tabel cash flow selama umur ekonomis

Buat tabel cash flow selama umur ekonomis Materi investasi jangka panjang

Materi investasi jangka panjang Apa itu entitas asosiasi

Apa itu entitas asosiasi Mata kuliah manajemen investasi

Mata kuliah manajemen investasi Psak properti investasi

Psak properti investasi Teori perdagangan dan investasi internasional

Teori perdagangan dan investasi internasional Keseimbangan ekonomi dua sektor

Keseimbangan ekonomi dua sektor Investasi aset riil

Investasi aset riil Audit investasi dan saldo kas

Audit investasi dan saldo kas Contoh soal investasi dalam saham dan obligasi

Contoh soal investasi dalam saham dan obligasi