Parasal Kavramlar1 Para satn alnan mal ve hizmetlerin

- Slides: 26

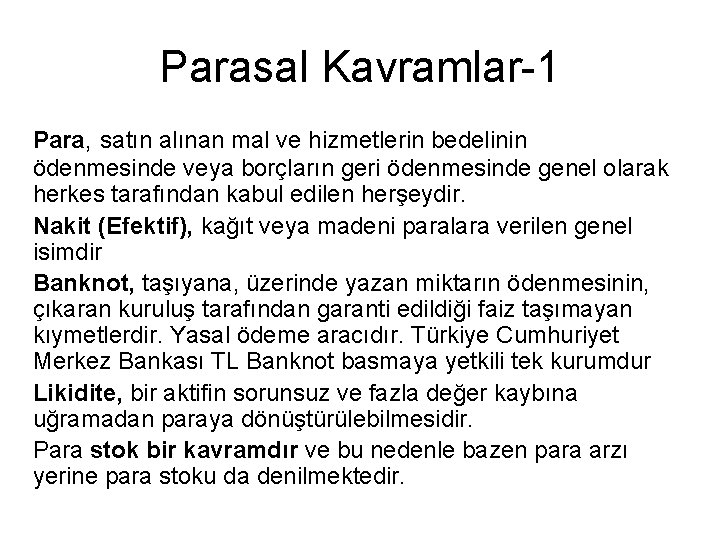

Parasal Kavramlar-1 Para, satın alınan mal ve hizmetlerin bedelinin ödenmesinde veya borçların geri ödenmesinde genel olarak herkes tarafından kabul edilen herşeydir. Nakit (Efektif), kağıt veya madeni paralara verilen genel isimdir Banknot, taşıyana, üzerinde yazan miktarın ödenmesinin, çıkaran kuruluş tarafından garanti edildiği faiz taşımayan kıymetlerdir. Yasal ödeme aracıdır. Türkiye Cumhuriyet Merkez Bankası TL Banknot basmaya yetkili tek kurumdur Likidite, bir aktifin sorunsuz ve fazla değer kaybına uğramadan paraya dönüştürülebilmesidir. Para stok bir kavramdır ve bu nedenle bazen para arzı yerine para stoku da denilmektedir.

Parasal Kavramlar-2 • Senyoraj, para basma tekeline sahip olmadan kaynaklı gelirdir. • Banknot ilkesi (D. Ricardo), dolaşımdaki paranın %100 altın karşılığı olmalı • Bankacılık ilkesi, dolaşımdaki para değerli madenlerin yanı sıra avans ve reeskont gibi alacak işlemleri karşılığındaa çıkarılmalı

Paranın Özellikleri • Taşınabilirlik • Dayanıklılık (Bozulmama) • Bölünebilirlik • Homojenlik • Standart olma • Genel kabul görme • Taklit edilememe • Zaman içinde değerini koruyabilmesi

Paranın Fonksiyonları • Değişim (mübadele) aracı olması • Hesap birimi olma (değer ölçme) fonksiyonu • Değer biriktirme aracı olma fonksiyonu

Paranın Tarihi ve Çeşitleri • Mal para • Metal para Tek Metal Sistemi Çift Metal Sistemi Gresham Kanunu (Kötü para iyi parayı kovar) • Temsili para • Kağıt para sistemi • Kaydi para (banka parası) • Elektronik para

Analitik Bakımdan Paranın Çeşitleri • Asli para: Efektif yani nakit paradır. Kağıt para: MB çıkarır Ufaklık (madeni) para: Hazine çıkarır • Kaydi para: Vadesiz mevduat • Para Benzeri Likiditeler (Quasy Money) Vadeli mevduat Hazine bonosu ve devlet tahvili

TCMB Kuruluşu ve Görevleri TCMB 11 Haziran 1930’da kurulmuş, 3 Ekim 1931’de faaliyete geçmiştir. Temel Görevleri: APİ yapmak Hükümetle birlikte TL’nin iç ve dış değerini korumak için gerekli tedbirleri almak Bankaların ve diğer mali kurumların ZKO ve disponibilite ilgili işlemleri yapmak Reeskont ve avans işlemleri yapmak Ülkenin altın ve döviz rezervlerini yönetmek TL’nin hacim ve tedavülünü düzenlemek

TCMB’nin Temel Yetkileri • Banknot ihracı imtiyazı TCMB’dedir. • Hükümetle birlikte enflasyon hedefini belirler ve buna uyumlu para politikası uygular. • Olağanüstü hallerde TMSF’ye avans vermeye yetkilidir • Para politikası araçlarını serbestçe kullanır (araç bağımsızlığı) • Nihai kredi merciidir. • Mevduat kabulünde ve ödünç para vermede faiz oranlarını serbestçe belirler • Bankalardan gerekli istatistik bilgileri toplar.

Para Arzı Artış Mekanizması • • Merkez Bankası Mevduat Bankaları Fon Arz Edenler Fon Talep Edenler

Para Arzının Teorik Tanımları • Klasik Yaklaşım: Paranın değişim fonksiyonunu dikkate alır (M 1). M=C+DD • Monetarist (Chicago) Yaklaşım (Friedman ve Mieselman): Paranın değişim ve değer saklama fonksiyonlarını dikkate alır. Friedmana göre para y’yi artırır. Para politikası etkilidir. Ayrıca, para ile vadesiz ve vadeli mevduatlar arasında güçlü bir ikame vardır. M=C+DD+TD • Gurley ve Shaw Yaklaşımı: Halkın alternatif likid değer kabul ettiği bütün değerleri para arzı tanımına dahil eder. M=C+DD+TD+Alternatif Likid Değerler • Krediyi İçeren Görüş: Kredi ile para eş anlamlıdır. Para stoku mevduat bankaları ve tüm kredi kuruluşlarının verdiği krediler toplamıdır. M=Verilen Krediler Toplamı

TCMB Para Arzı Tanımları • M 1=C+DD Dar tanım • M 2=M 1+TD Geniş tanım • M 3=M 2+Repo+Para Piy. Fonları (B tipi likit fon) En geniş tanım Burada; C, Dolaşımdaki para=(Dolaşıma çıkan nakit banknot+madeni para)-Banka kasaları M, para stoku DD, TL ve yabancı para vadesiz mevduat TD, TL ve yabancı para vadeli mevduat

TCMB Bilançosu (Vaziyeti) • Para politikası uygulamalarında Rezerv Para (R), Parasal Taban (H) ve Merkez Bankası Parası (MBP) gibi parasal büyüklükler kullanılır. • Analitik bilanço ve Stand by bilançosu vaziyetten hareketle oluşturulur. • TCMB’nin bilanço büyüklüğü sıkı ve gevşek para politikası uygulamalarına işaret etmektedir. Ayrıca bilançodaki değişmeler piyasada döviz kurları, enflasyon oranı, faiz oranları, mevduat hacmi, kredi hacmi ve piayasa beklentileri v. b değişkenleri etkilemektedir.

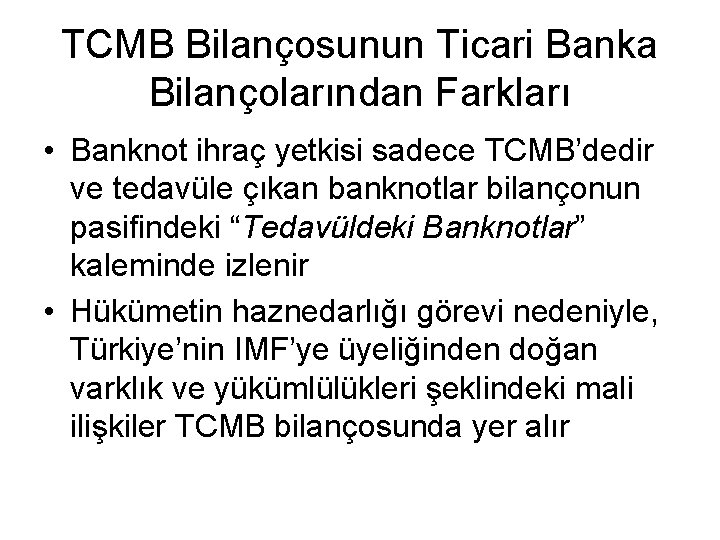

TCMB Bilançosunun Ticari Banka Bilançolarından Farkları • Banknot ihraç yetkisi sadece TCMB’dedir ve tedavüle çıkan banknotlar bilançonun pasifindeki “Tedavüldeki Banknotlar” kaleminde izlenir • Hükümetin haznedarlığı görevi nedeniyle, Türkiye’nin IMF’ye üyeliğinden doğan varklık ve yükümlülükleri şeklindeki mali ilişkiler TCMB bilançosunda yer alır

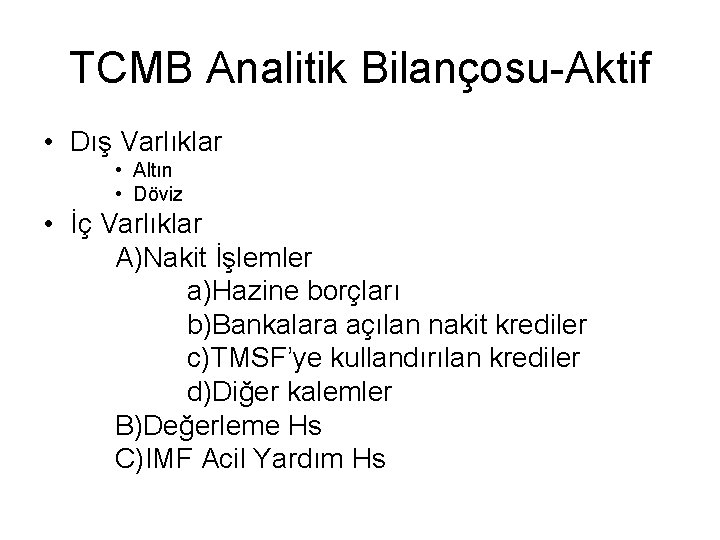

TCMB Analitik Bilançosu-Aktif • Dış Varlıklar • Altın • Döviz • İç Varlıklar A)Nakit İşlemler a)Hazine borçları b)Bankalara açılan nakit krediler c)TMSF’ye kullandırılan krediler d)Diğer kalemler B)Değerleme Hs C)IMF Acil Yardım Hs

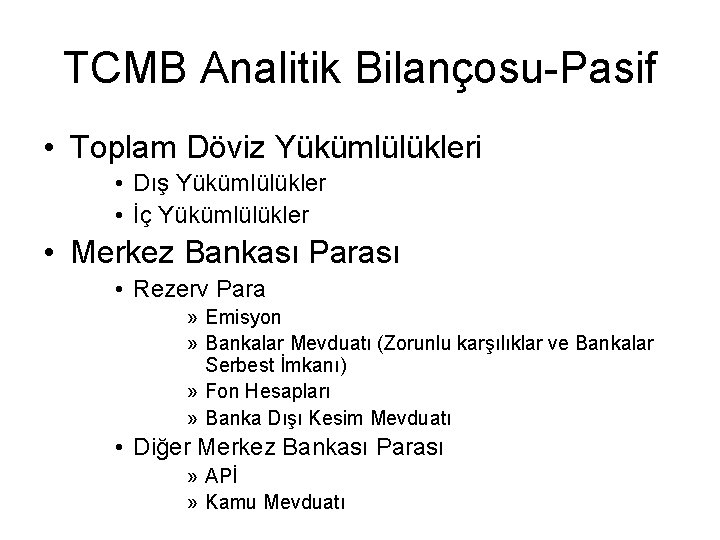

TCMB Analitik Bilançosu-Pasif • Toplam Döviz Yükümlülükleri • Dış Yükümlülükler • İç Yükümlülükler • Merkez Bankası Parası • Rezerv Para » Emisyon » Bankalar Mevduatı (Zorunlu karşılıklar ve Bankalar Serbest İmkanı) » Fon Hesapları » Banka Dışı Kesim Mevduatı • Diğer Merkez Bankası Parası » APİ » Kamu Mevduatı

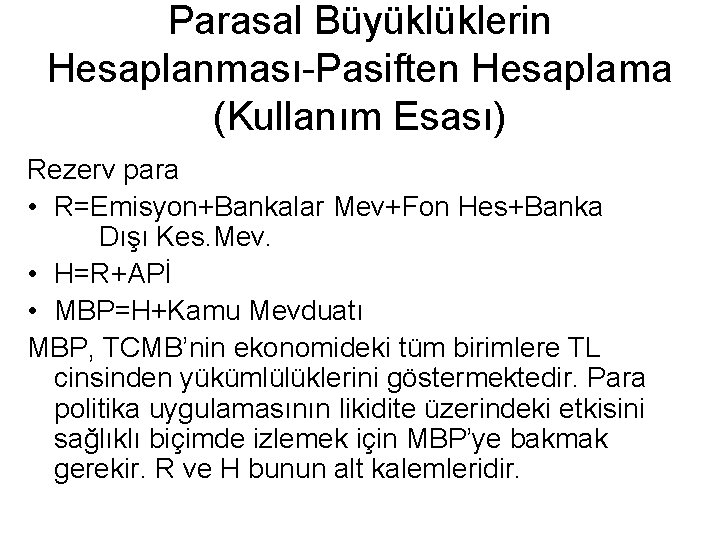

Parasal Büyüklüklerin Hesaplanması-Pasiften Hesaplama (Kullanım Esası) Rezerv para • R=Emisyon+Bankalar Mev+Fon Hes+Banka Dışı Kes. Mev. • H=R+APİ • MBP=H+Kamu Mevduatı MBP, TCMB’nin ekonomideki tüm birimlere TL cinsinden yükümlülüklerini göstermektedir. Para politika uygulamasının likidite üzerindeki etkisini sağlıklı biçimde izlemek için MBP’ye bakmak gerekir. R ve H bunun alt kalemleridir.

Parasal Büyüklüklerin Hesaplanması-Aktiften Hesaplama (Kaynak Esası) • MBP=NDV+Kamuya açılan krediler+Değerleme Hs+Özel Kesime Açılan Krediler+Net Diğer • H=MBP-Kamu Mevduatı • R=H-APİ(net yükümlülük)

• NDV, ekonominin döviz kazancıyla ilgilidir. Bu nedenle TCMB’nin dış kaynak birikimi ülkenin döviz kazancına bağlıdır. • Değerleme Hs, TCMB’nin üstlendiği kur riski yüzünden karşılaştığı kar zarardır. DH’nin kamu sektörüne kredi başlığı altında değerlendirilmesinin nedeni, MB’nin kamu adına döviz borçlanması yapmasıdır. Bu hesap, Hazine’nin ve MB’nin doğrudan kontrolü altında değildir.

Türkiye’de Gösterge Seçimi • 1989 öncesi menkul kıymetler borsası gelişmediğinden R kullanılmıştır • 1989 sonrasında İMKB’nin faaliyete geçmesi APİ’ye imkan tanıdığı için H ve MBP kullanılmaya başlamıştır • 2000’den itibaren IMF Stand by anlaşmaları çerçevesinde TCMB Bilançosu yeniden düzenlenmiş ve “Para Tabanı” adıyla yeni bir gösterge uygulanmaya konulmuştur. • Para Tabanı=Emisyon+TL Zorunlu Karşılıklar+Serbest Tevdiat (Pasiften Hesaplama) • Para Tabanı=NDV+NİV

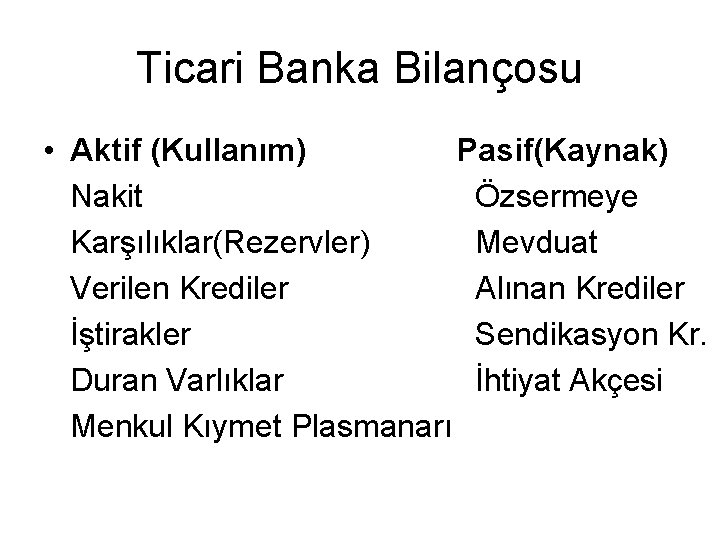

Ticari Banka Bilançosu • Aktif (Kullanım) Pasif(Kaynak) Nakit Özsermeye Karşılıklar(Rezervler) Mevduat Verilen Krediler Alınan Krediler İştirakler Sendikasyon Kr. Duran Varlıklar İhtiyat Akçesi Menkul Kıymet Plasmanarı

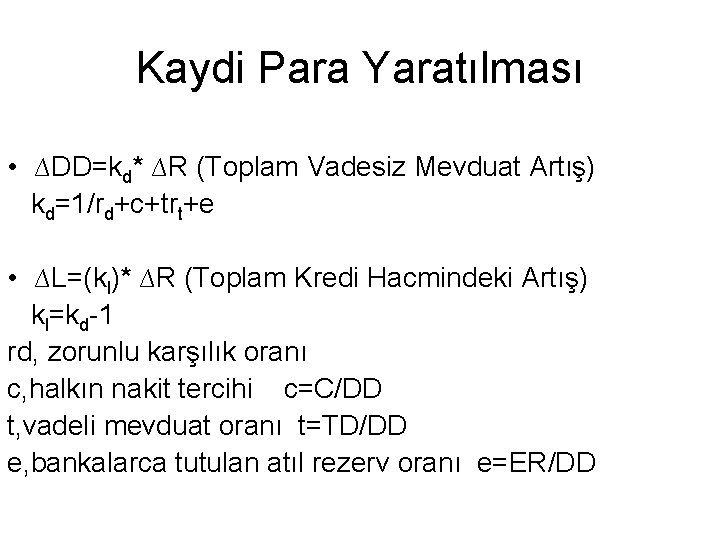

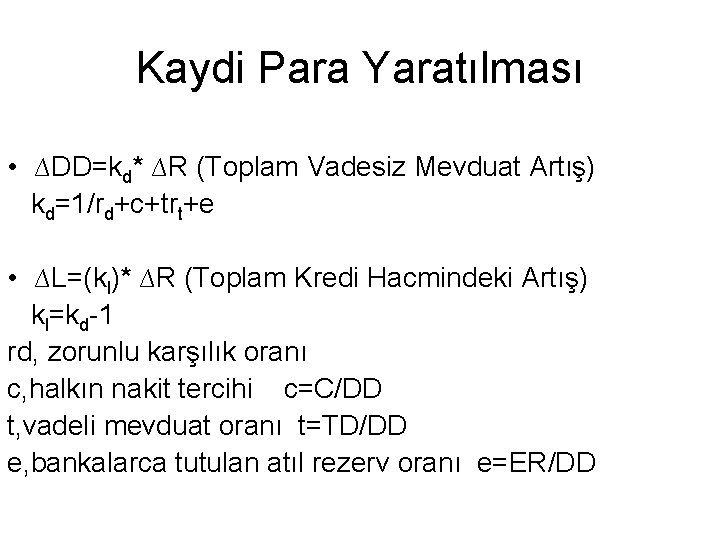

Kaydi Para Yaratılması • ∆DD=kd* ∆R (Toplam Vadesiz Mevduat Artış) kd=1/rd+c+trt+e • ∆L=(kl)* ∆R (Toplam Kredi Hacmindeki Artış) kl=kd-1 rd, zorunlu karşılık oranı c, halkın nakit tercihi c=C/DD t, vadeli mevduat oranı t=TD/DD e, bankalarca tutulan atıl rezerv oranı e=ER/DD

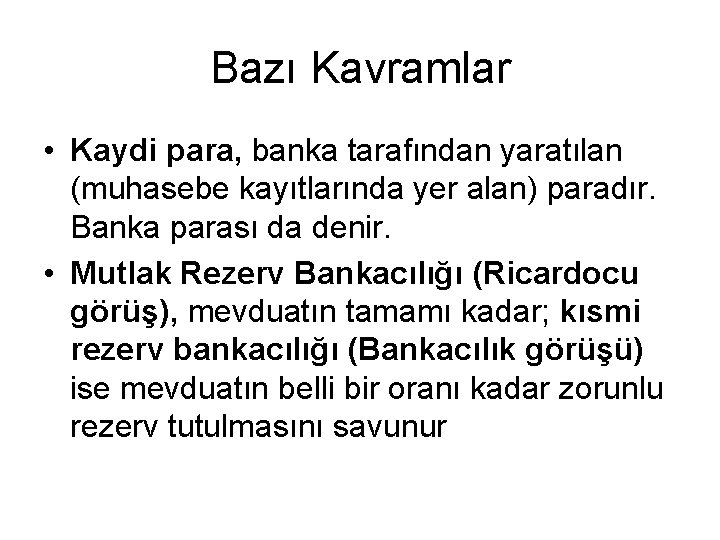

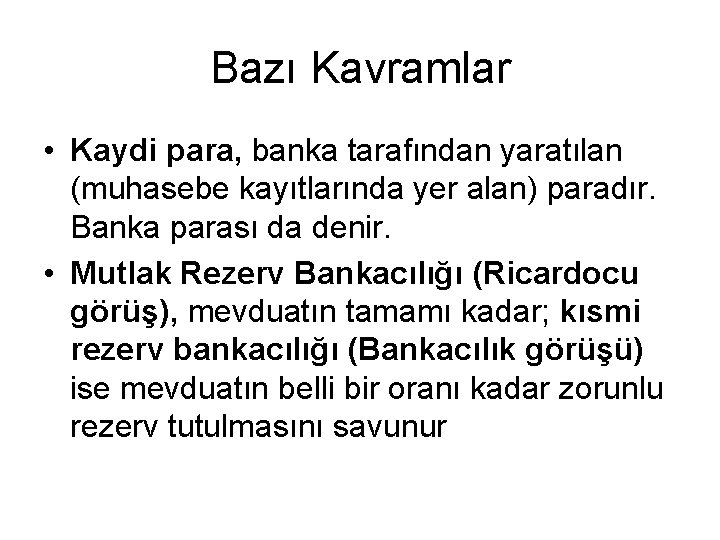

Bazı Kavramlar • Kaydi para, banka tarafından yaratılan (muhasebe kayıtlarında yer alan) paradır. Banka parası da denir. • Mutlak Rezerv Bankacılığı (Ricardocu görüş), mevduatın tamamı kadar; kısmi rezerv bankacılığı (Bankacılık görüşü) ise mevduatın belli bir oranı kadar zorunlu rezerv tutulmasını savunur

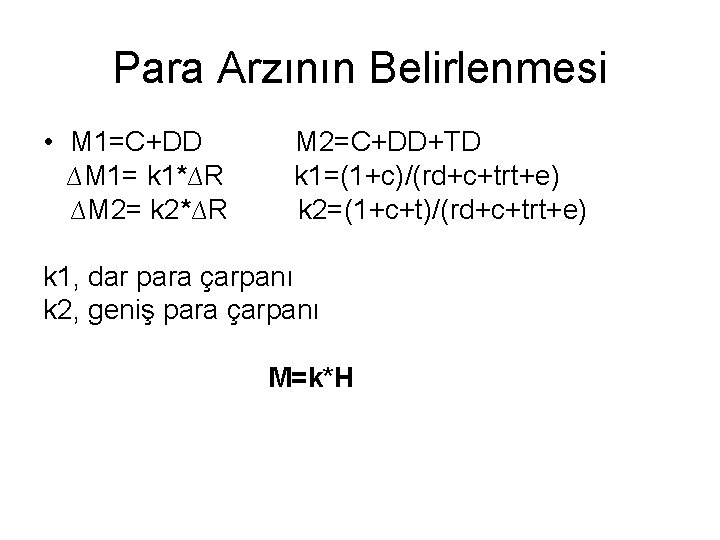

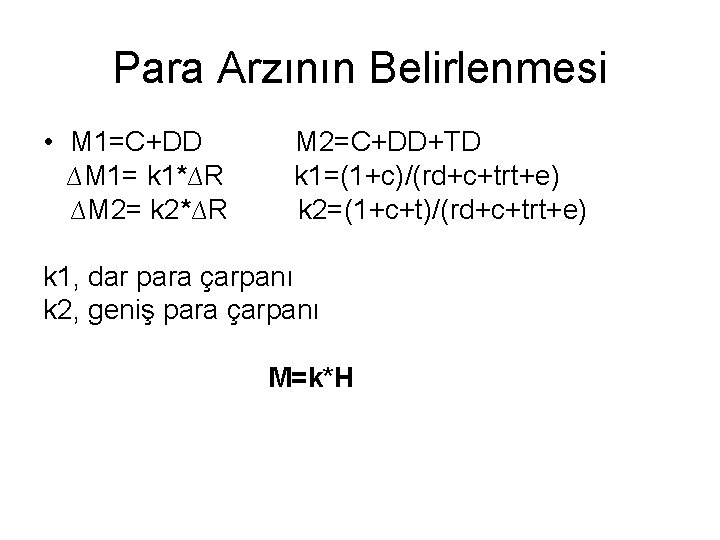

Para Arzının Belirlenmesi • M 1=C+DD ∆M 1= k 1*∆R ∆M 2= k 2*∆R M 2=C+DD+TD k 1=(1+c)/(rd+c+trt+e) k 2=(1+c+t)/(rd+c+trt+e) k 1, dar para çarpanı k 2, geniş para çarpanı M=k*H

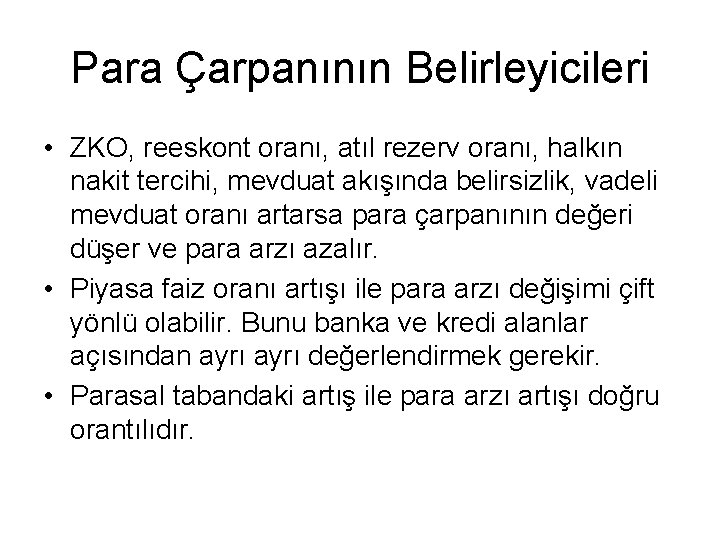

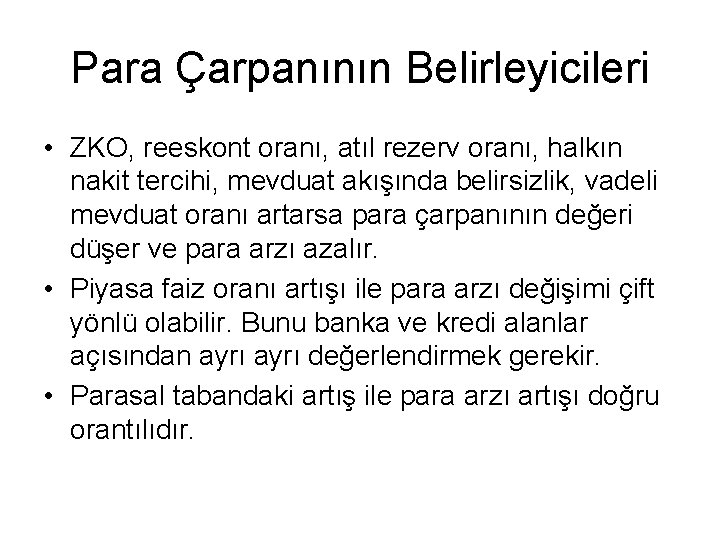

Para Çarpanının Belirleyicileri • ZKO, reeskont oranı, atıl rezerv oranı, halkın nakit tercihi, mevduat akışında belirsizlik, vadeli mevduat oranı artarsa para çarpanının değeri düşer ve para arzı azalır. • Piyasa faiz oranı artışı ile para arzı değişimi çift yönlü olabilir. Bunu banka ve kredi alanlar açısından ayrı değerlendirmek gerekir. • Parasal tabandaki artış ile para arzı artışı doğru orantılıdır.

Dışsal Para Arzı • Keynesyen modelde para arzı faize karşı duyarsızdır, faiz eksenine paralel bir doğru olarak gösterilir. Yani dışsaldır ve MB tarafından otonom olarak belirlenir. • Dışsal para arzı varsayımında para çarpanı içindeki değişkenler faiz oranları değişmelerinden etkilenmezler. Ancak başka nedenlerle artıp azalabilirler. Bu durumda para arzı eğrisi sağa sola kayar.

İçsel Para Arzı • Bu görüşe göre para arzı faiz oranına karşı duyarlıdır. Bu nedenle para arzı eğrisi pozitif eğimlidir. • ZKO ve para tabanı →MB • Serbest rezerv oranı →Ticari bankalar • c ve t →Mevduat sahipleri tarafından belirlenir • Şayet i↑ ise e↓ ve c↓ Buna göre faiz arttıkça para arzı artar

Blessed mal mal mal

Blessed mal mal mal Parasal taban çarpanı formülü

Parasal taban çarpanı formülü Devletin yaptığı parasal işlemleri kaydeden

Devletin yaptığı parasal işlemleri kaydeden Frases de los libros sapienciales

Frases de los libros sapienciales 15 kuruş

15 kuruş Para que o mal triunfe basta

Para que o mal triunfe basta Tan corta la vida

Tan corta la vida Fungsi zakat mal

Fungsi zakat mal Apakah tujuan membayar zakat? *

Apakah tujuan membayar zakat? * Bien regular mal

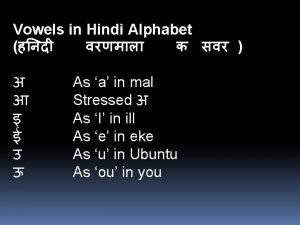

Bien regular mal Hindi alphabet vowels

Hindi alphabet vowels Markedsplanen

Markedsplanen Barbarismo de satisfacieron

Barbarismo de satisfacieron Escuchanos señor te rogamos

Escuchanos señor te rogamos Um homem rico estava muito mal

Um homem rico estava muito mal Positive mal performance

Positive mal performance The seven virtues series

The seven virtues series La luna se puede tomar a cucharadas

La luna se puede tomar a cucharadas Symfyse fundus mål

Symfyse fundus mål Systemarketyper

Systemarketyper Smart mål skabelon

Smart mål skabelon Smart classroom vs traditional classroom

Smart classroom vs traditional classroom Jus2211

Jus2211 Niat zakat fitrah

Niat zakat fitrah Sameieavtale mal

Sameieavtale mal Prosessbeskrivelser

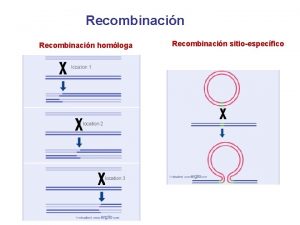

Prosessbeskrivelser Uniones de holliday

Uniones de holliday