PAJAK PENGHASILAN UMUM Dasar Hukum UU No 7

- Slides: 21

PAJAK PENGHASILAN UMUM

Dasar Hukum: UU No. 7 Tahun 1983 tentang Pajak Penghasilan yang terakhir diubah oleh UU No. 36 tahun 2008 Undang-undang Pajak Penghasilan (PPh) mengatur pajak atas penghasilan (laba) yang diterima atau diperoleh orang pribadi maupun badan

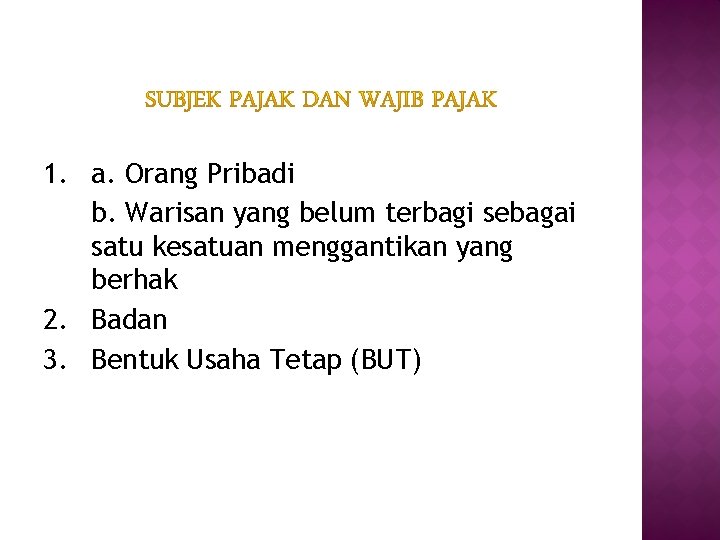

1. a. Orang Pribadi b. Warisan yang belum terbagi sebagai satu kesatuan menggantikan yang berhak 2. Badan 3. Bentuk Usaha Tetap (BUT)

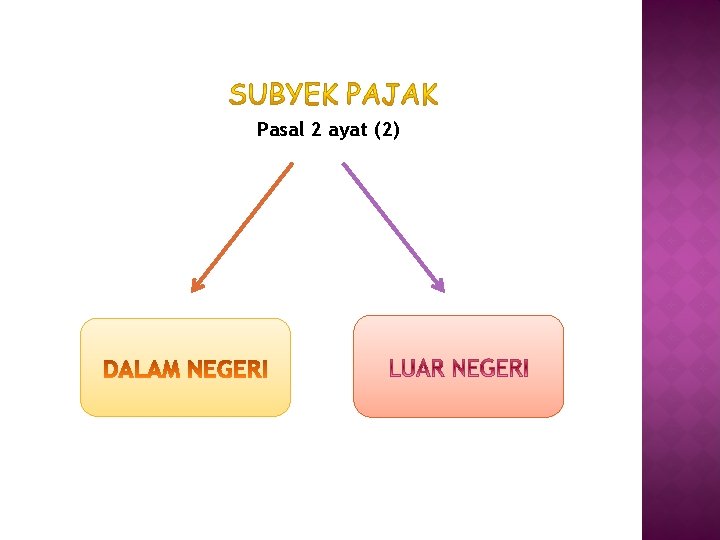

Pasal 2 ayat (2)

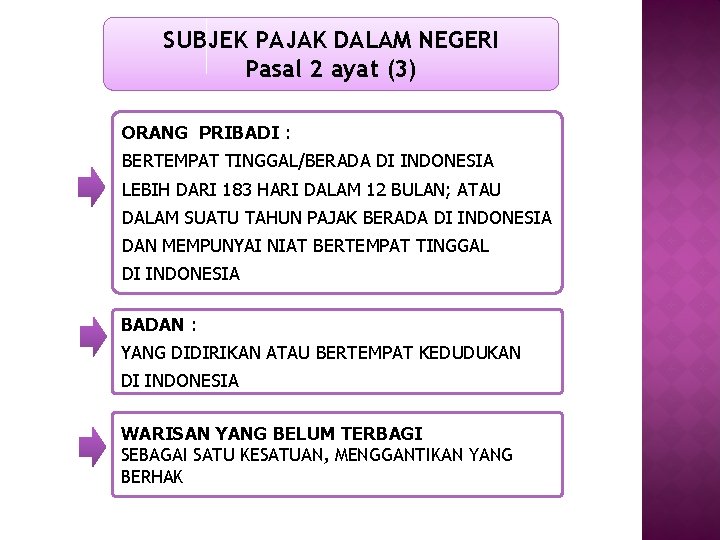

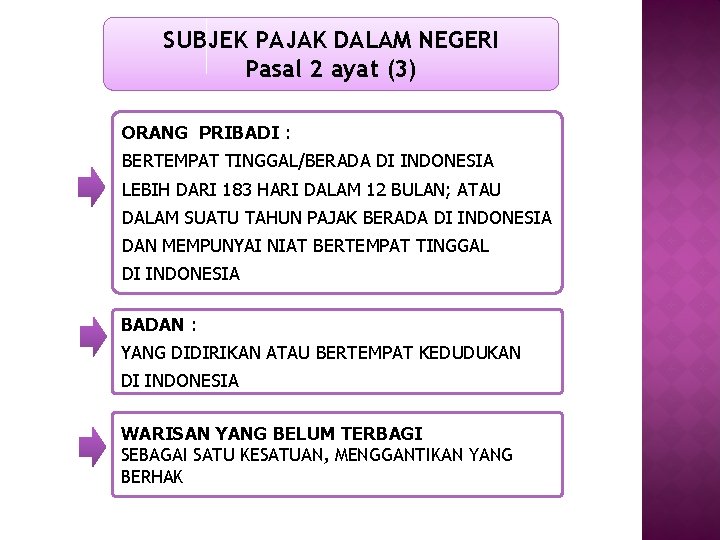

SUBJEK PAJAK DALAM NEGERI Pasal 2 ayat (3) ORANG PRIBADI : BERTEMPAT TINGGAL/BERADA DI INDONESIA LEBIH DARI 183 HARI DALAM 12 BULAN; ATAU DALAM SUATU TAHUN PAJAK BERADA DI INDONESIA DAN MEMPUNYAI NIAT BERTEMPAT TINGGAL DI INDONESIA BADAN : YANG DIDIRIKAN ATAU BERTEMPAT KEDUDUKAN DI INDONESIA WARISAN YANG BELUM TERBAGI SEBAGAI SATU KESATUAN, MENGGANTIKAN YANG BERHAK

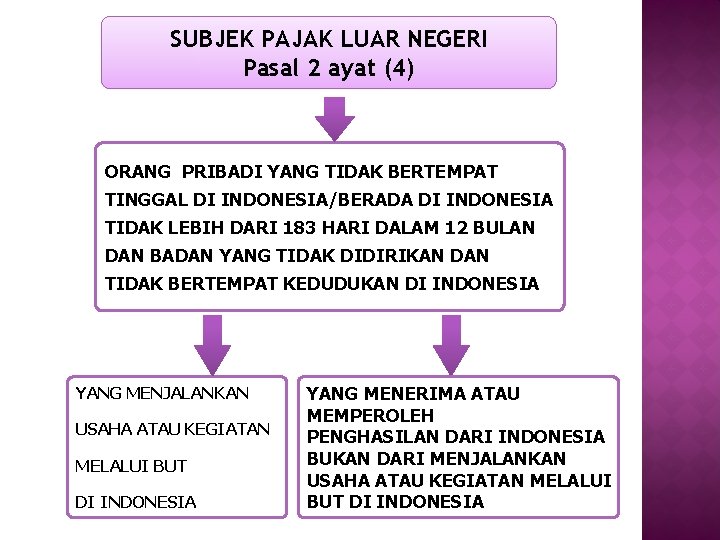

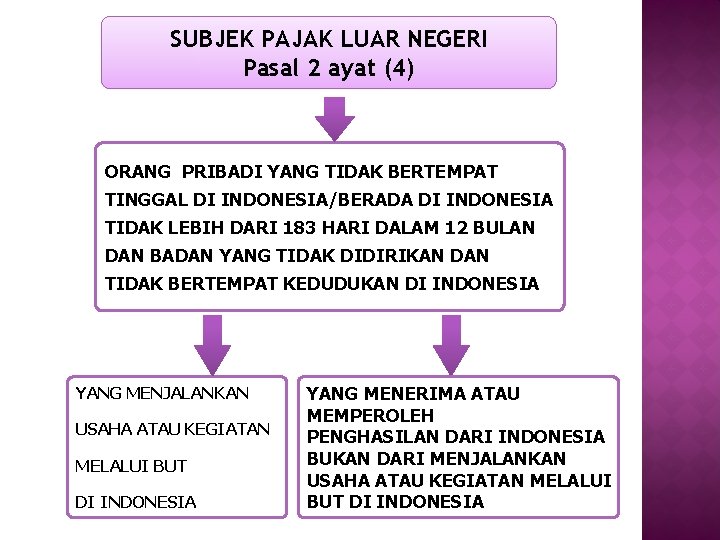

SUBJEK PAJAK LUAR NEGERI Pasal 2 ayat (4) ORANG PRIBADI YANG TIDAK BERTEMPAT TINGGAL DI INDONESIA/BERADA DI INDONESIA TIDAK LEBIH DARI 183 HARI DALAM 12 BULAN DAN BADAN YANG TIDAK DIDIRIKAN DAN TIDAK BERTEMPAT KEDUDUKAN DI INDONESIA YANG MENJALANKAN USAHA ATAU KEGIATAN MELALUI BUT DI INDONESIA YANG MENERIMA ATAU MEMPEROLEH PENGHASILAN DARI INDONESIA BUKAN DARI MENJALANKAN USAHA ATAU KEGIATAN MELALUI BUT DI INDONESIA

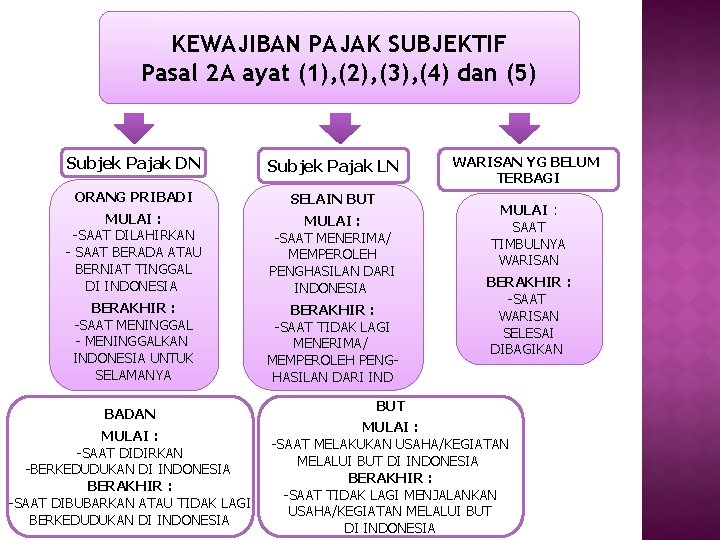

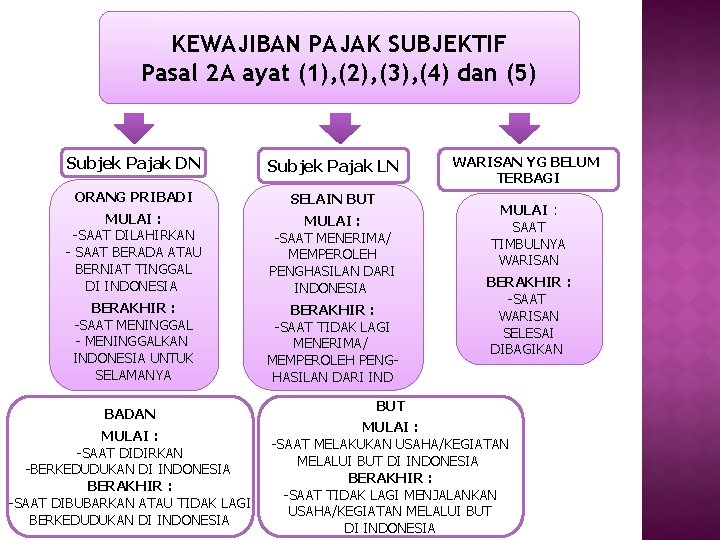

KEWAJIBAN PAJAK SUBJEKTIF Pasal 2 A ayat (1), (2), (3), (4) dan (5) Subjek Pajak DN Subjek Pajak LN ORANG PRIBADI SELAIN BUT MULAI : -SAAT DILAHIRKAN - SAAT BERADA ATAU BERNIAT TINGGAL DI INDONESIA MULAI : -SAAT MENERIMA/ MEMPEROLEH PENGHASILAN DARI INDONESIA BERAKHIR : -SAAT MENINGGAL - MENINGGALKAN INDONESIA UNTUK SELAMANYA BERAKHIR : -SAAT TIDAK LAGI MENERIMA/ MEMPEROLEH PENGHASILAN DARI IND BADAN MULAI : -SAAT DIDIRKAN -BERKEDUDUKAN DI INDONESIA BERAKHIR : -SAAT DIBUBARKAN ATAU TIDAK LAGI BERKEDUDUKAN DI INDONESIA WARISAN YG BELUM TERBAGI MULAI : SAAT TIMBULNYA WARISAN BERAKHIR : -SAAT WARISAN SELESAI DIBAGIKAN BUT MULAI : -SAAT MELAKUKAN USAHA/KEGIATAN MELALUI BUT DI INDONESIA BERAKHIR : -SAAT TIDAK LAGI MENJALANKAN USAHA/KEGIATAN MELALUI BUT DI INDONESIA

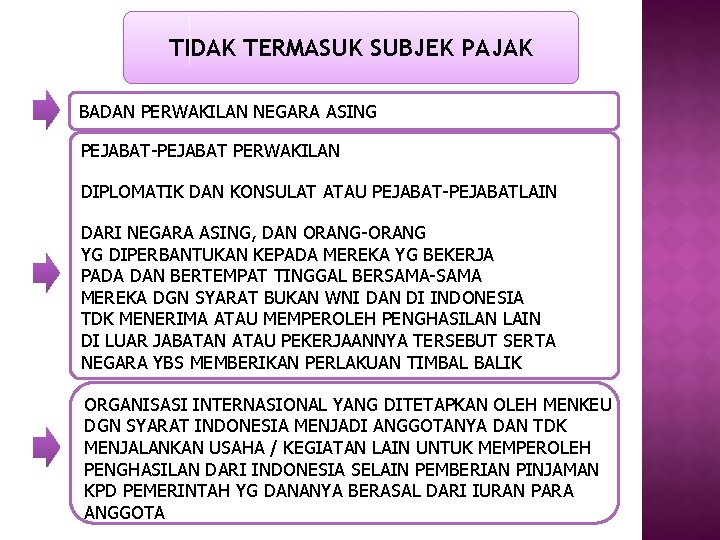

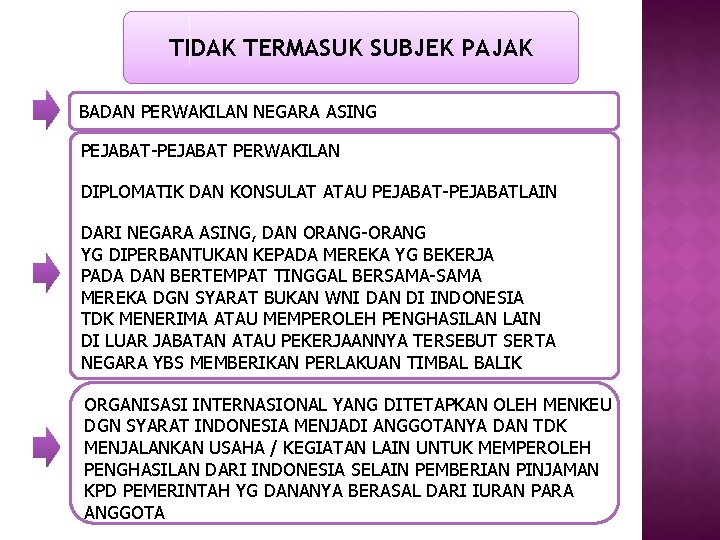

TIDAK TERMASUK SUBJEK PAJAK BADAN PERWAKILAN NEGARA ASING PEJABAT-PEJABAT PERWAKILAN DIPLOMATIK DAN KONSULAT ATAU PEJABAT-PEJABATLAIN DARI NEGARA ASING, DAN ORANG-ORANG YG DIPERBANTUKAN KEPADA MEREKA YG BEKERJA PADA DAN BERTEMPAT TINGGAL BERSAMA-SAMA MEREKA DGN SYARAT BUKAN WNI DAN DI INDONESIA TDK MENERIMA ATAU MEMPEROLEH PENGHASILAN LAIN DI LUAR JABATAN ATAU PEKERJAANNYA TERSEBUT SERTA NEGARA YBS MEMBERIKAN PERLAKUAN TIMBAL BALIK ORGANISASI INTERNASIONAL YANG DITETAPKAN OLEH MENKEU DGN SYARAT INDONESIA MENJADI ANGGOTANYA DAN TDK MENJALANKAN USAHA / KEGIATAN LAIN UNTUK MEMPEROLEH PENGHASILAN DARI INDONESIA SELAIN PEMBERIAN PINJAMAN KPD PEMERINTAH YG DANANYA BERASAL DARI IURAN PARA ANGGOTA

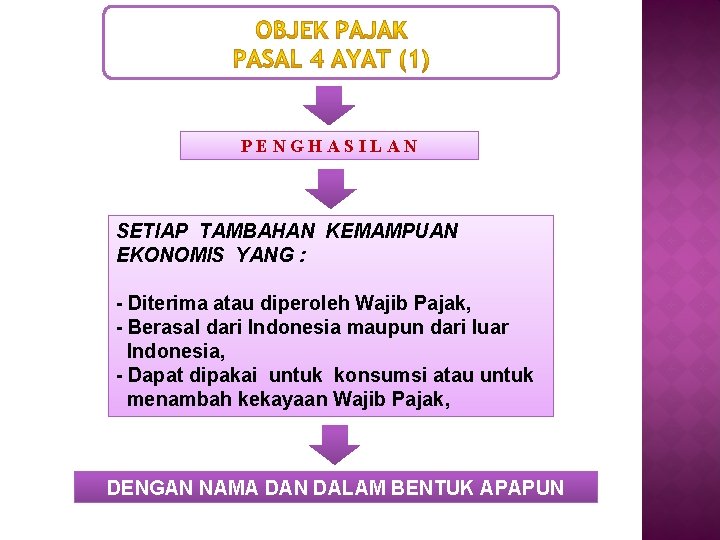

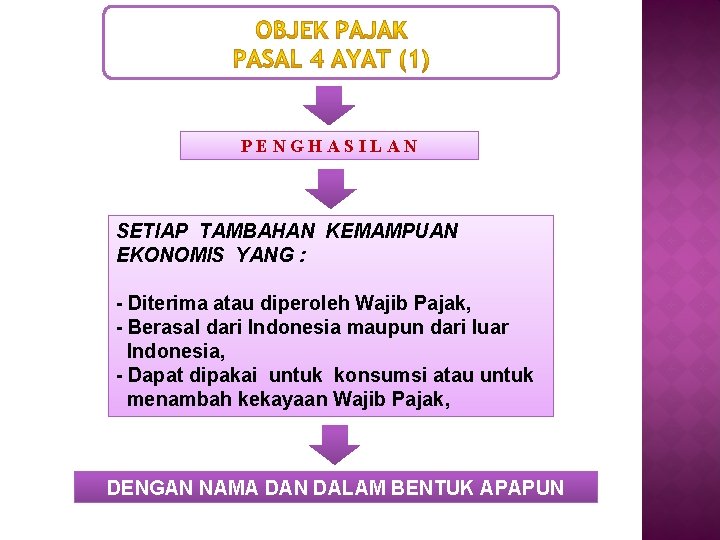

PENGHASILAN SETIAP TAMBAHAN KEMAMPUAN EKONOMIS YANG : - Diterima atau diperoleh Wajib Pajak, - Berasal dari Indonesia maupun dari luar Indonesia, - Dapat dipakai untuk konsumsi atau untuk menambah kekayaan Wajib Pajak, DENGAN NAMA DAN DALAM BENTUK APAPUN

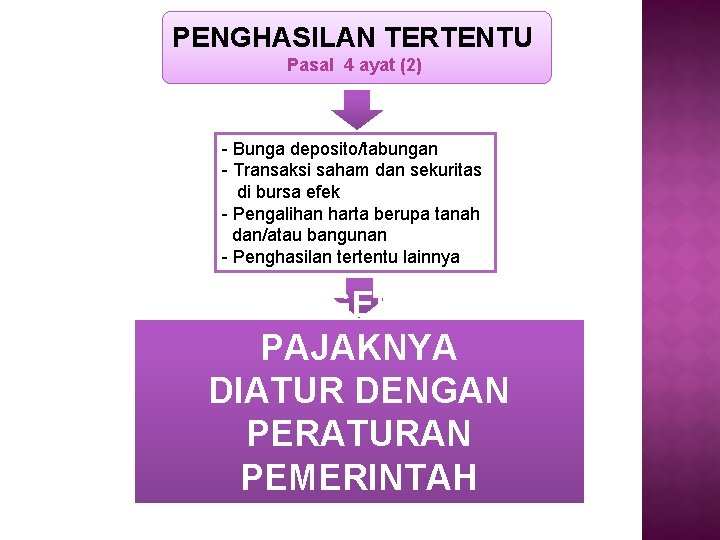

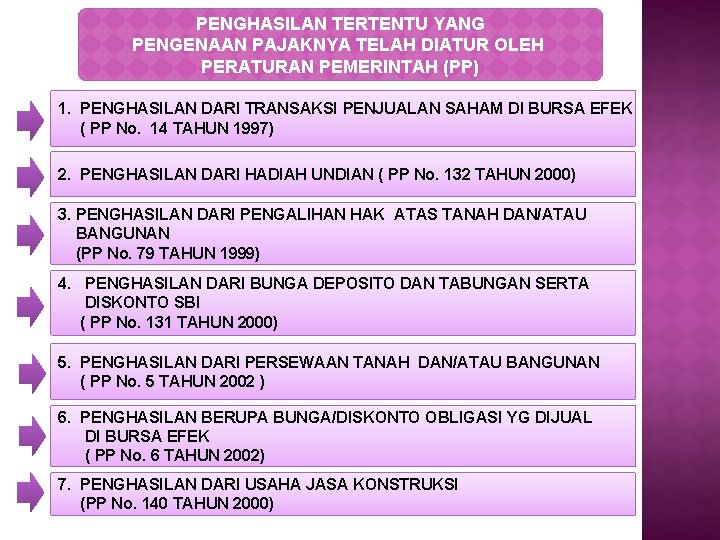

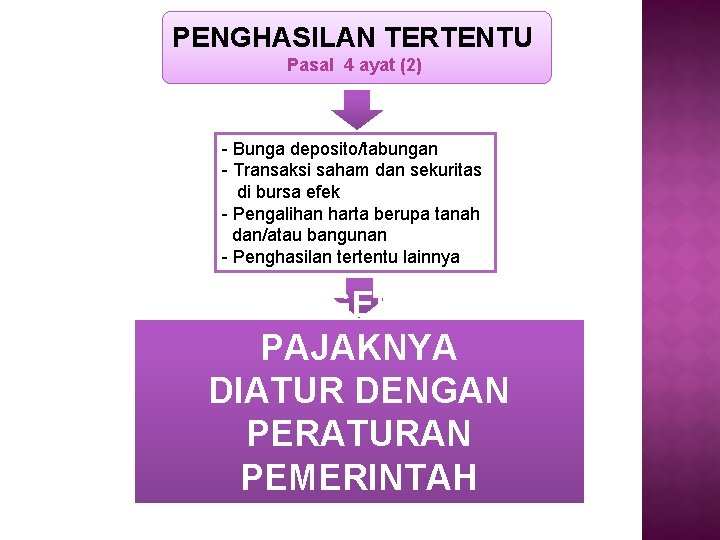

PENGHASILAN TERTENTU Pasal 4 ayat (2) - Bunga deposito/tabungan - Transaksi saham dan sekuritas di bursa efek - Pengalihan harta berupa tanah dan/atau bangunan - Penghasilan tertentu lainnya PENGENAAN PAJAKNYA DIATUR DENGAN PERATURAN PEMERINTAH (PP)

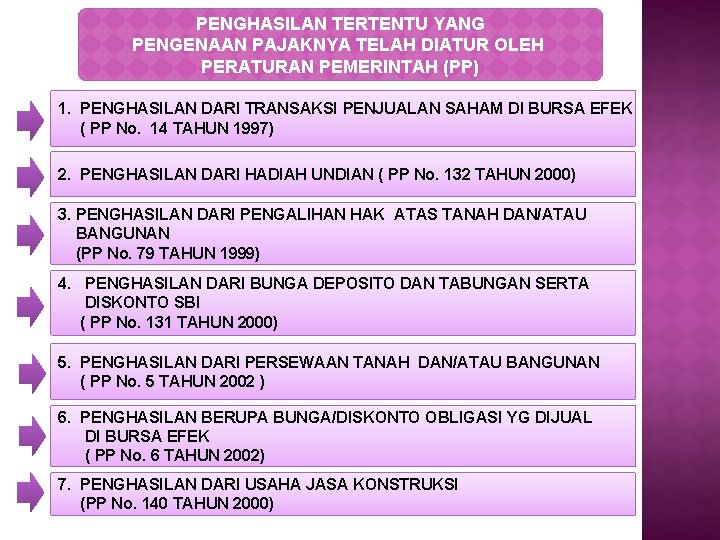

PENGHASILAN TERTENTU YANG PENGENAAN PAJAKNYA TELAH DIATUR OLEH PERATURAN PEMERINTAH (PP) 1. PENGHASILAN DARI TRANSAKSI PENJUALAN SAHAM DI BURSA EFEK ( PP No. 14 TAHUN 1997) 2. PENGHASILAN DARI HADIAH UNDIAN ( PP No. 132 TAHUN 2000) 3. PENGHASILAN DARI PENGALIHAN HAK ATAS TANAH DAN/ATAU BANGUNAN (PP No. 79 TAHUN 1999) 4. PENGHASILAN DARI BUNGA DEPOSITO DAN TABUNGAN SERTA DISKONTO SBI ( PP No. 131 TAHUN 2000) 5. PENGHASILAN DARI PERSEWAAN TANAH DAN/ATAU BANGUNAN ( PP No. 5 TAHUN 2002 ) 6. PENGHASILAN BERUPA BUNGA/DISKONTO OBLIGASI YG DIJUAL DI BURSA EFEK ( PP No. 6 TAHUN 2002) 7. PENGHASILAN DARI USAHA JASA KONSTRUKSI (PP No. 140 TAHUN 2000)

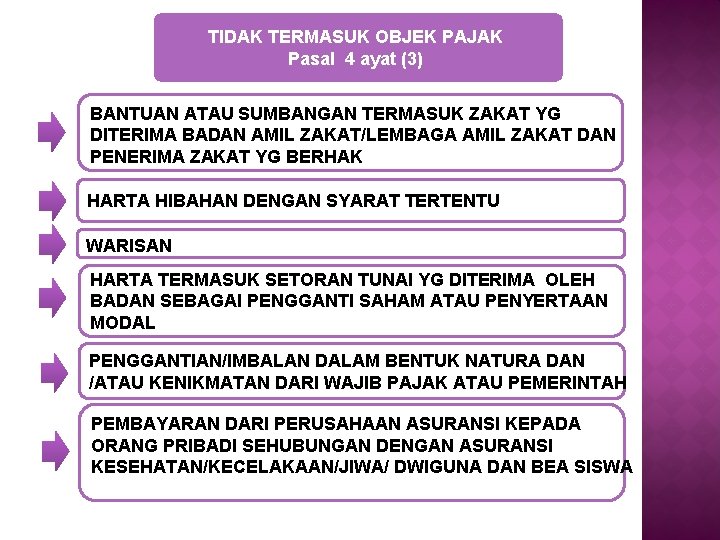

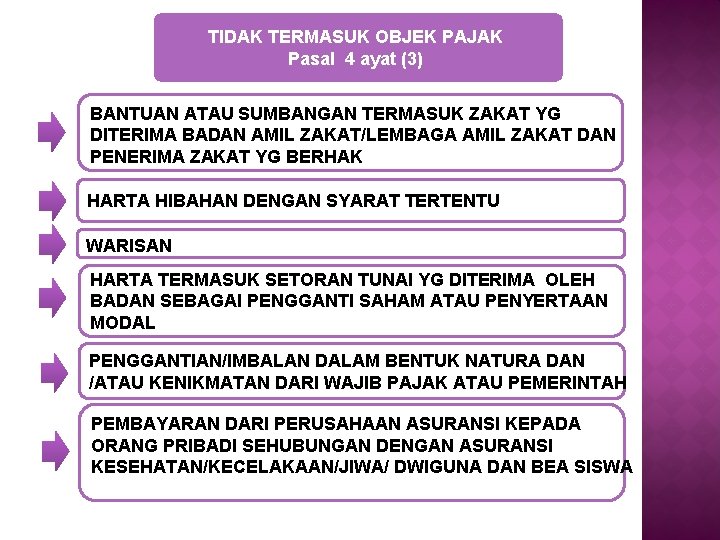

TIDAK TERMASUK OBJEK PAJAK Pasal 4 ayat (3) BANTUAN ATAU SUMBANGAN TERMASUK ZAKAT YG DITERIMA BADAN AMIL ZAKAT/LEMBAGA AMIL ZAKAT DAN PENERIMA ZAKAT YG BERHAK HARTA HIBAHAN DENGAN SYARAT TERTENTU WARISAN HARTA TERMASUK SETORAN TUNAI YG DITERIMA OLEH BADAN SEBAGAI PENGGANTI SAHAM ATAU PENYERTAAN MODAL PENGGANTIAN/IMBALAN DALAM BENTUK NATURA DAN /ATAU KENIKMATAN DARI WAJIB PAJAK ATAU PEMERINTAH PEMBAYARAN DARI PERUSAHAAN ASURANSI KEPADA ORANG PRIBADI SEHUBUNGAN DENGAN ASURANSI KESEHATAN/KECELAKAAN/JIWA/ DWIGUNA DAN BEA SISWA

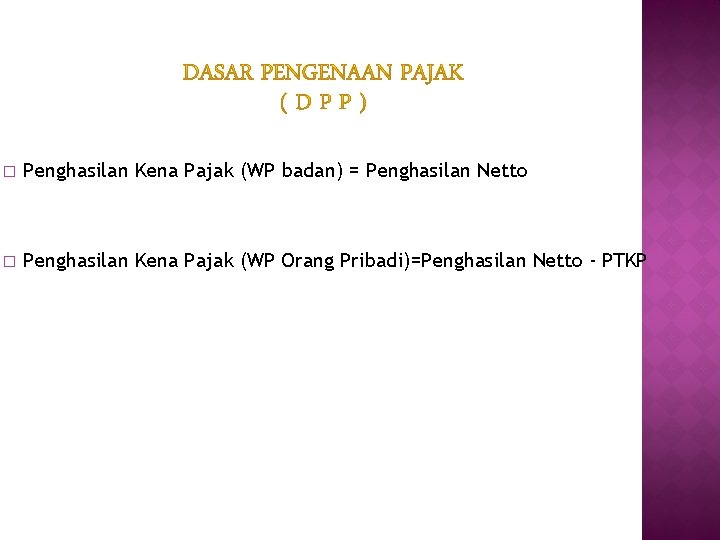

� Penghasilan Kena Pajak (WP badan) = Penghasilan Netto � Penghasilan Kena Pajak (WP Orang Pribadi)=Penghasilan Netto - PTKP

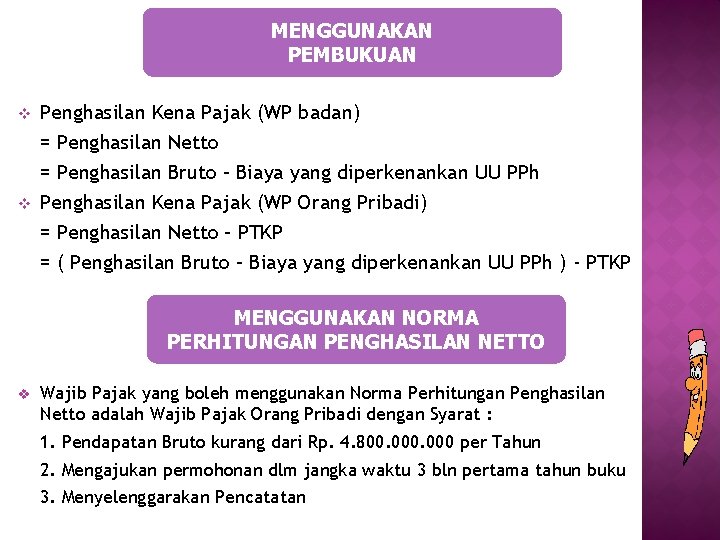

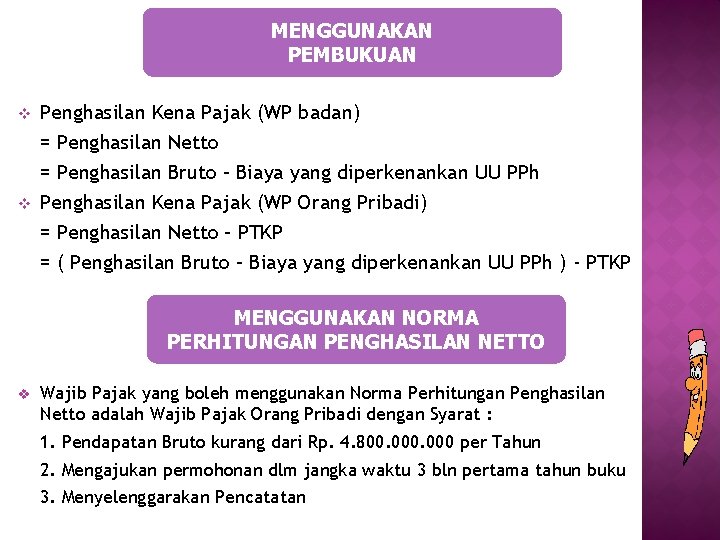

CARA MENGHTIUNG PENGHASILAN KENA PAJAK (PKP) MENGGUNAKAN PEMBUKUAN MENGGUNAKAN NORMA PERHITUNGAN PENGHASILAN NETTO

MENGGUNAKAN PEMBUKUAN v v Penghasilan Kena Pajak (WP badan) = Penghasilan Netto = Penghasilan Bruto – Biaya yang diperkenankan UU PPh Penghasilan Kena Pajak (WP Orang Pribadi) = Penghasilan Netto – PTKP = ( Penghasilan Bruto – Biaya yang diperkenankan UU PPh ) - PTKP MENGGUNAKAN NORMA PERHITUNGAN PENGHASILAN NETTO v Wajib Pajak yang boleh menggunakan Norma Perhitungan Penghasilan Netto adalah Wajib Pajak Orang Pribadi dengan Syarat : 1. Pendapatan Bruto kurang dari Rp. 4. 800. 000 per Tahun 2. Mengajukan permohonan dlm jangka waktu 3 bln pertama tahun buku 3. Menyelenggarakan Pencatatan

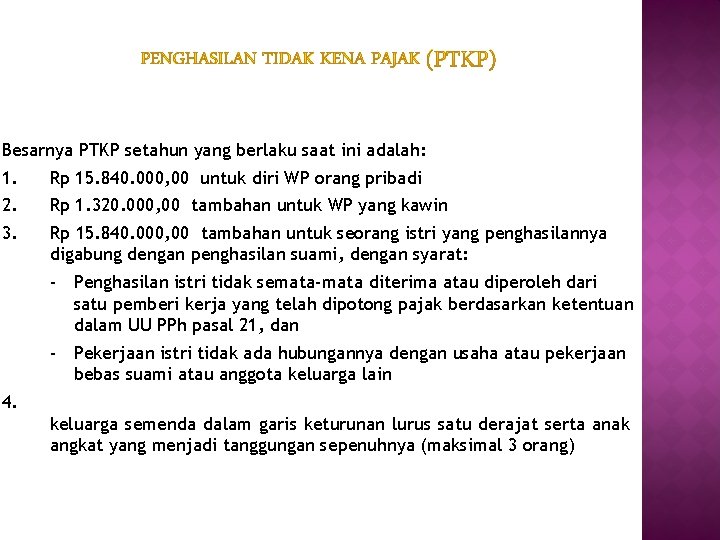

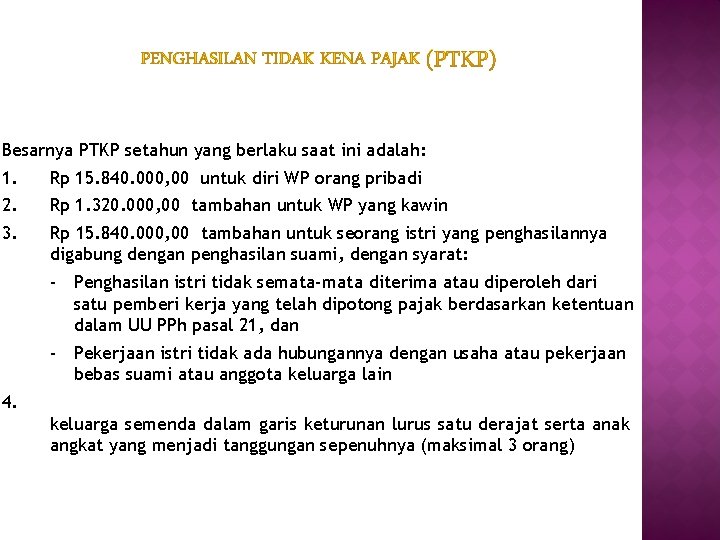

Besarnya PTKP setahun yang berlaku saat ini adalah: 1. Rp 15. 840. 000, 00 untuk diri WP orang pribadi 2. Rp 1. 320. 000, 00 tambahan untuk WP yang kawin 3. Rp 15. 840. 000, 00 tambahan untuk seorang istri yang penghasilannya digabung dengan penghasilan suami, dengan syarat: - Penghasilan istri tidak semata-mata diterima atau diperoleh dari satu pemberi kerja yang telah dipotong pajak berdasarkan ketentuan dalam UU PPh pasal 21, dan - Pekerjaan istri tidak ada hubungannya dengan usaha atau pekerjaan bebas suami atau anggota keluarga lain 4. keluarga semenda dalam garis keturunan lurus satu derajat serta anak angkat yang menjadi tanggungan sepenuhnya (maksimal 3 orang)

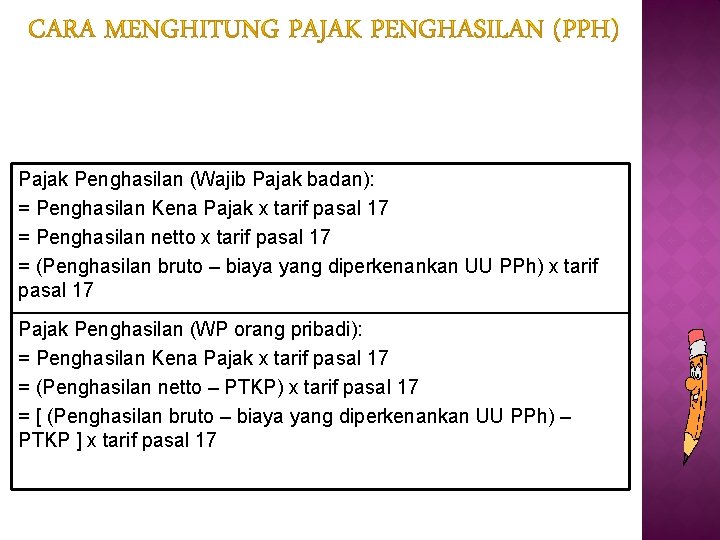

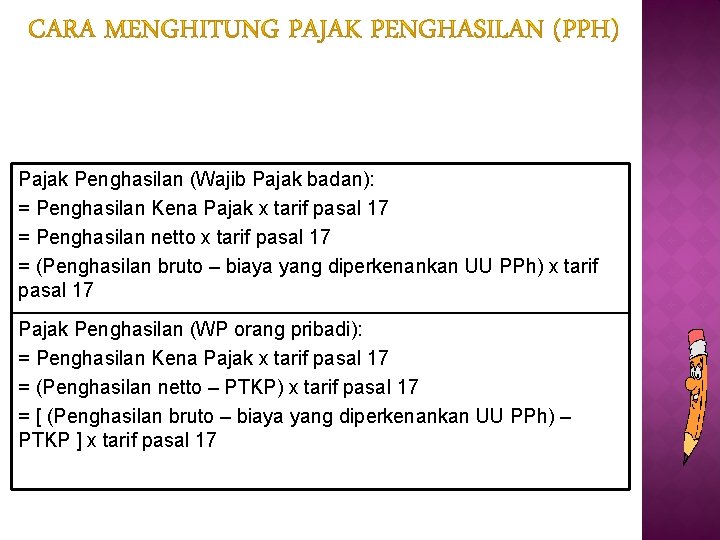

Pajak Penghasilan (Wajib Pajak badan): = Penghasilan Kena Pajak x tarif pasal 17 = Penghasilan netto x tarif pasal 17 = (Penghasilan bruto – biaya yang diperkenankan UU PPh) x tarif pasal 17 Pajak Penghasilan (WP orang pribadi): = Penghasilan Kena Pajak x tarif pasal 17 = (Penghasilan netto – PTKP) x tarif pasal 17 = [ (Penghasilan bruto – biaya yang diperkenankan UU PPh) – PTKP ] x tarif pasal 17

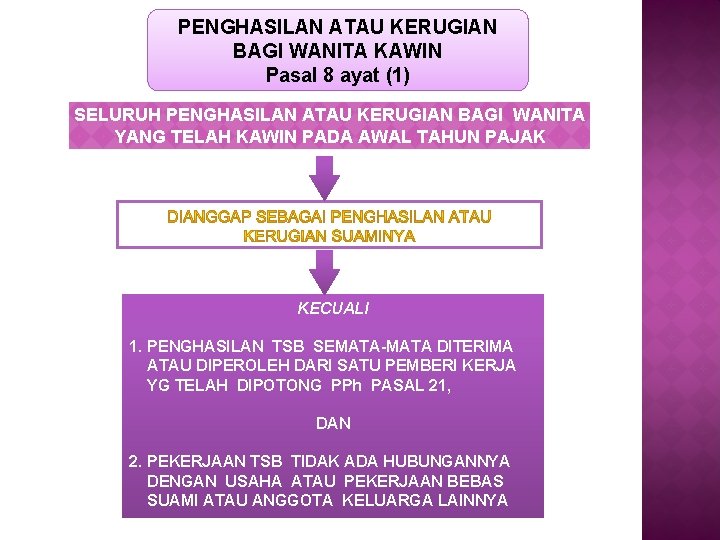

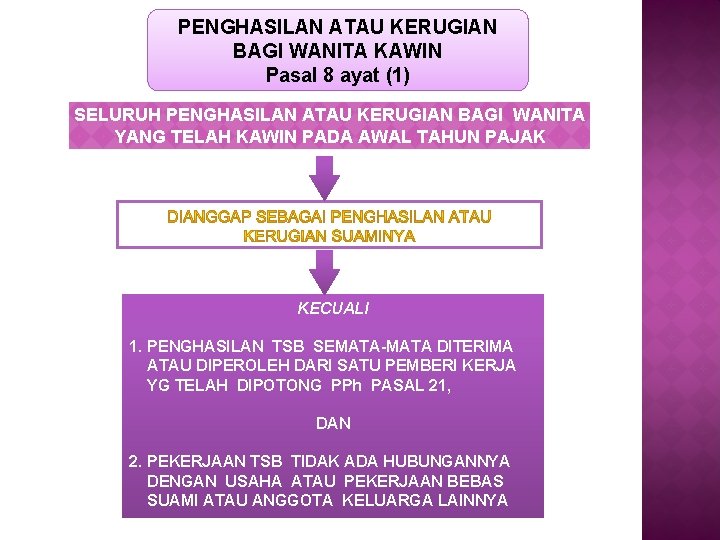

PENGHASILAN ATAU KERUGIAN BAGI WANITA KAWIN Pasal 8 ayat (1) SELURUH PENGHASILAN ATAU KERUGIAN BAGI WANITA YANG TELAH KAWIN PADA AWAL TAHUN PAJAK KECUALI 1. PENGHASILAN TSB SEMATA-MATA DITERIMA ATAU DIPEROLEH DARI SATU PEMBERI KERJA YG TELAH DIPOTONG PPh PASAL 21, DAN 2. PEKERJAAN TSB TIDAK ADA HUBUNGANNYA DENGAN USAHA ATAU PEKERJAAN BEBAS SUAMI ATAU ANGGOTA KELUARGA LAINNYA

SUAMI-ISTRI DIKENAKAN PAJAK SECARA TERPISAH Pasal 8 ayat (2) dan (3) HIDUP BERPISAH PENGHITUNGAN PKP DAN PENGENAAN PAJAKNYA DILAKUKAN SENDIRI-SENDIRI MENGADAKAN PERJANJIAN PEMISAHAN HARTA DAN PENGHASILAN SECARA TERTULIS DIKEHENDAKI OLEH ISTRI YANG MEMILIH UNTUK MENJALANKAN HAK DAN KEWAJIBAN PERPAJAKANNYA PENGHITUNGAN PAJAKNYA BERDASAR - Penghasilan Neto suami isteri digabung - Besarnya pajak yg harus dilunasi oleh masing-masing suami-isteri, sebanding dgn Penghasilan Neto

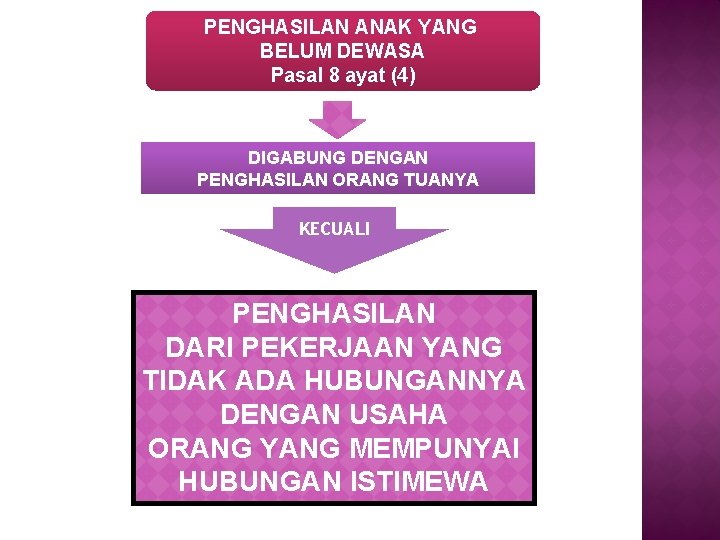

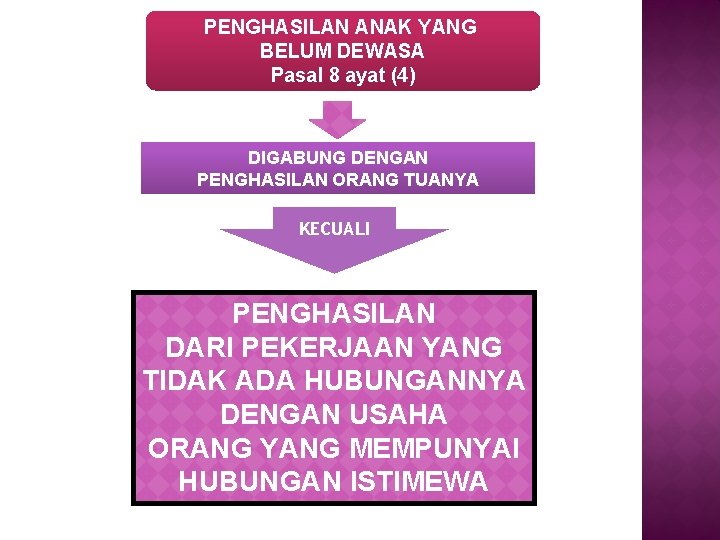

PENGHASILAN ANAK YANG BELUM DEWASA Pasal 8 ayat (4) DIGABUNG DENGAN PENGHASILAN ORANG TUANYA KECUALI PENGHASILAN DARI PEKERJAAN YANG TIDAK ADA HUBUNGANNYA DENGAN USAHA ORANG YANG MEMPUNYAI HUBUNGAN ISTIMEWA

Pengertian pajak penghasilan pasal 24

Pengertian pajak penghasilan pasal 24 Lapisan ilmu hukum adalah

Lapisan ilmu hukum adalah Peta konsep perhitungan kimia

Peta konsep perhitungan kimia Hukum pajak formal

Hukum pajak formal Soal akuntansi perpajakan dan jawabannya

Soal akuntansi perpajakan dan jawabannya Arti ppnbm

Arti ppnbm Konsep dasar akuntansi pajak

Konsep dasar akuntansi pajak Dasar pengenaan pajak ppn

Dasar pengenaan pajak ppn Ciri kualitatif laporan keuangan pajak

Ciri kualitatif laporan keuangan pajak Sistem lingkaran terbuka dan tertutup

Sistem lingkaran terbuka dan tertutup Prinsip hukum umum

Prinsip hukum umum Hukum hukum aljabar boolean

Hukum hukum aljabar boolean Bunyi hukum ohm 1 dan 2

Bunyi hukum ohm 1 dan 2 Letak filsafat hukum dalam ilmu hukum

Letak filsafat hukum dalam ilmu hukum Hukum dasar listrik

Hukum dasar listrik Hukum hukum aljabar vektor

Hukum hukum aljabar vektor Dasar teori hukum pascal

Dasar teori hukum pascal Fungsi hukum taklif

Fungsi hukum taklif Macam-macam hukum taklifi

Macam-macam hukum taklifi Hukum-hukum himpunan matematika diskrit

Hukum-hukum himpunan matematika diskrit Mohammedaansch recht

Mohammedaansch recht Hukum 3 newton disebut juga hukum

Hukum 3 newton disebut juga hukum