PAJAK ILMU PENGETAHUAN SOSIAL KELAS VIII SMP AL

- Slides: 42

PAJAK ILMU PENGETAHUAN SOSIAL KELAS VIII SMP AL HIKMAH SURABAYA CREATED BY: UMI PUJIATI, M. Pd

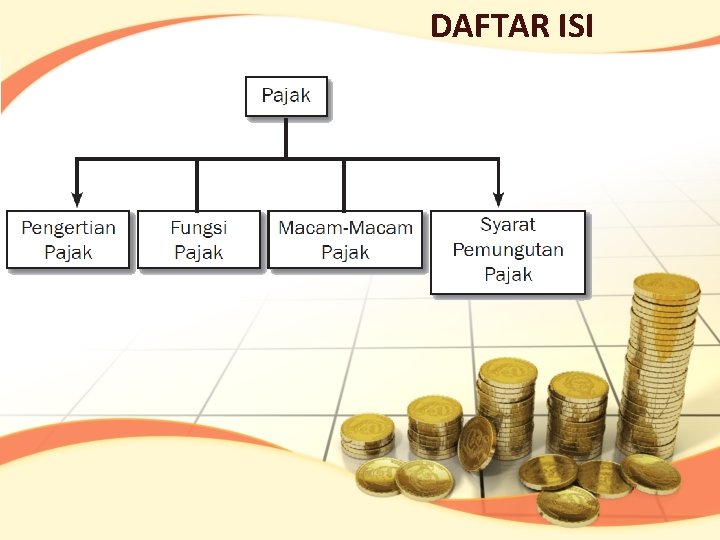

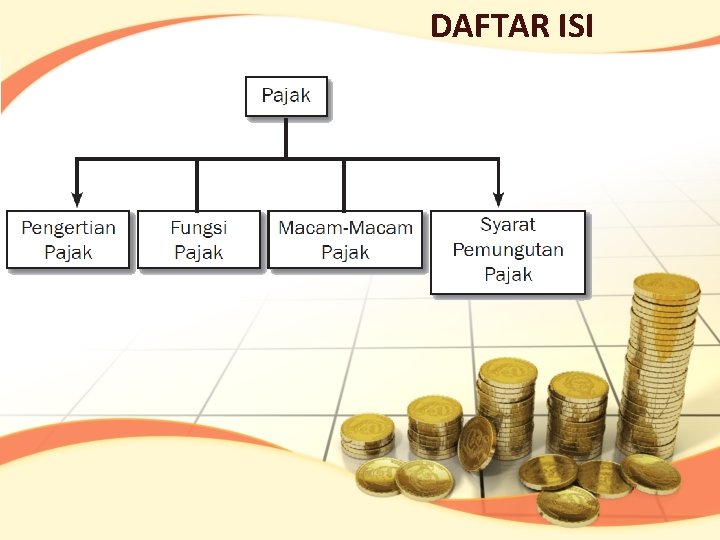

DAFTAR ISI

Apa itu pajak? Fungsi pajak itu apa saja, ya? Trus, tahukah kita jenis pajak itu apa aja ya? ? ? ? Apa sajakah tarif pajak itu, kawan? Dan, bagaimana kita bisa menghitung pajak penghasilan maupun pajak bumi dan bangunan, saudara?

IKLAN PAJAK INTEGRITAS MARI MEMBAYAR PAJAK JOKOWI-AHOK BUKAAN SOAL GAJI

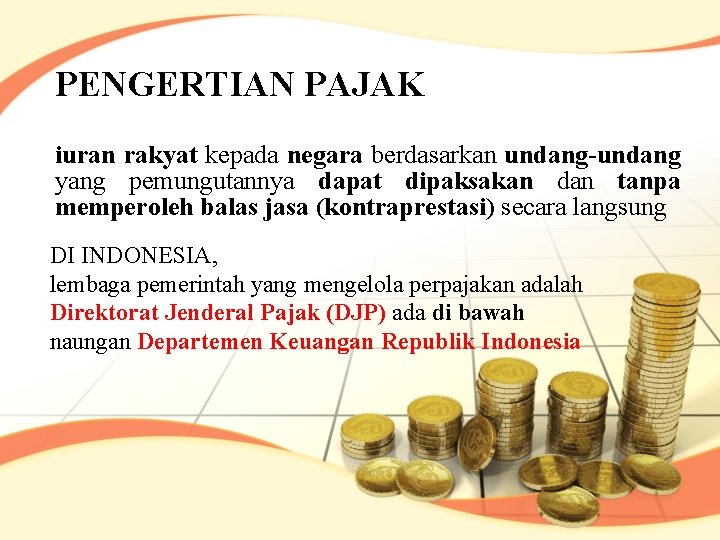

PENGERTIAN PAJAK iuran rakyat kepada negara berdasarkan undang-undang yang pemungutannya dapat dipaksakan dan tanpa memperoleh balas jasa (kontraprestasi) secara langsung DI INDONESIA, lembaga pemerintah yang mengelola perpajakan adalah Direktorat Jenderal Pajak (DJP) ada di bawah naungan Departemen Keuangan Republik Indonesia

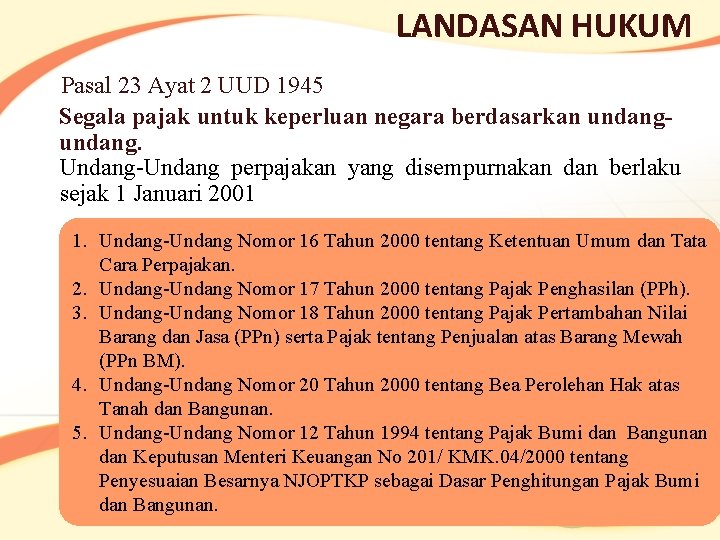

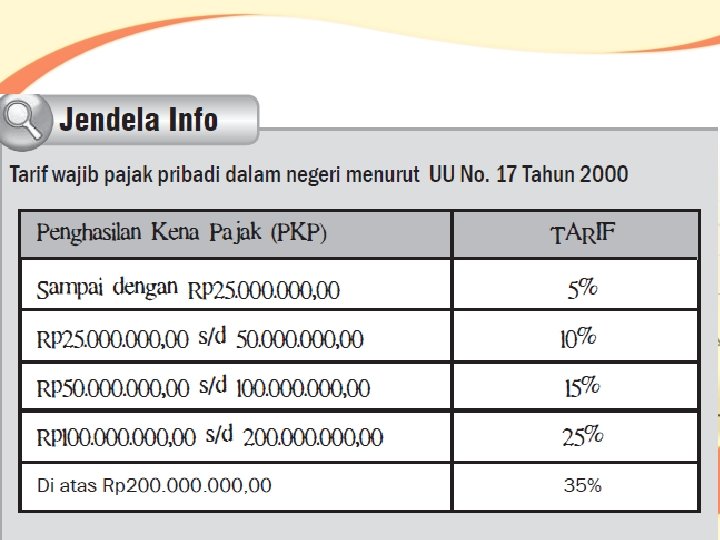

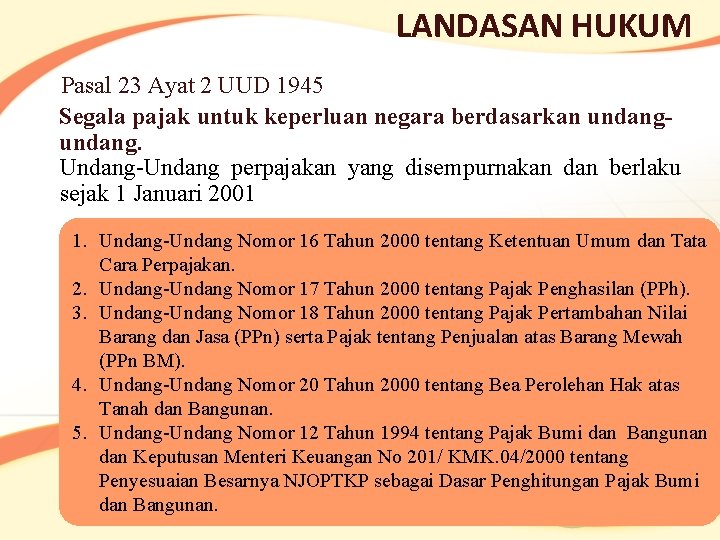

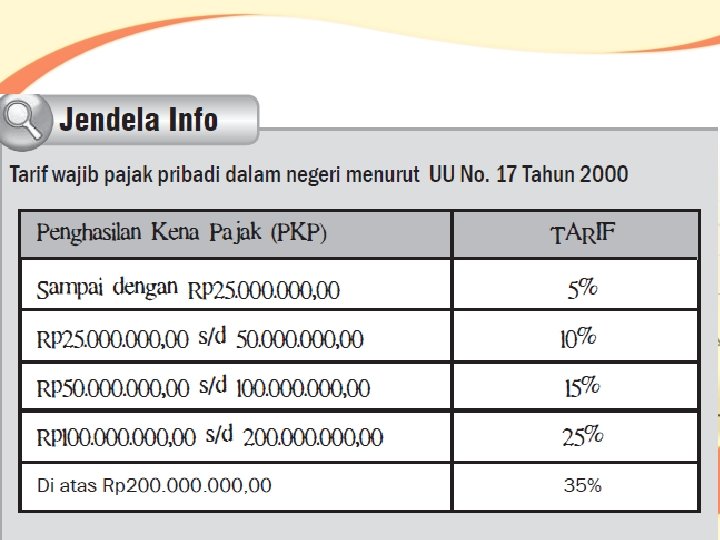

LANDASAN HUKUM Pasal 23 Ayat 2 UUD 1945 Segala pajak untuk keperluan negara berdasarkan undang. Undang-Undang perpajakan yang disempurnakan dan berlaku sejak 1 Januari 2001 1. Undang-Undang Nomor 16 Tahun 2000 tentang Ketentuan Umum dan Tata Cara Perpajakan. 2. Undang-Undang Nomor 17 Tahun 2000 tentang Pajak Penghasilan (PPh). 3. Undang-Undang Nomor 18 Tahun 2000 tentang Pajak Pertambahan Nilai Barang dan Jasa (PPn) serta Pajak tentang Penjualan atas Barang Mewah (PPn BM). 4. Undang-Undang Nomor 20 Tahun 2000 tentang Bea Perolehan Hak atas Tanah dan Bangunan. 5. Undang-Undang Nomor 12 Tahun 1994 tentang Pajak Bumi dan Bangunan dan Keputusan Menteri Keuangan No 201/ KMK. 04/2000 tentang Penyesuaian Besarnya NJOPTKP sebagai Dasar Penghitungan Pajak Bumi dan Bangunan.

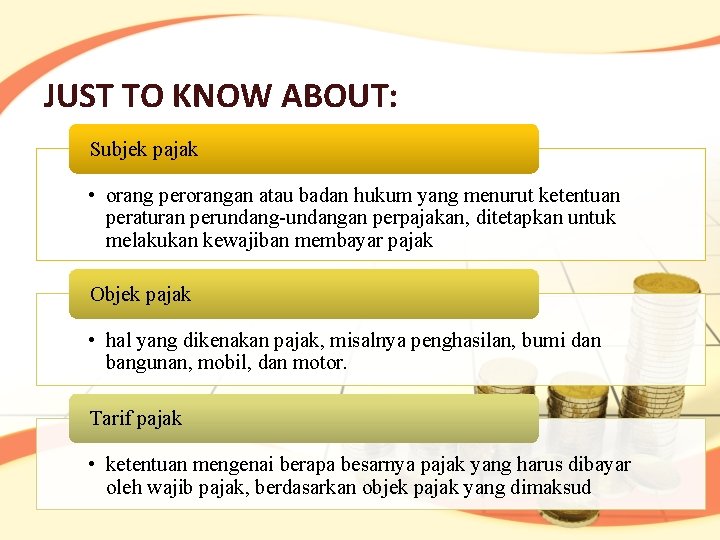

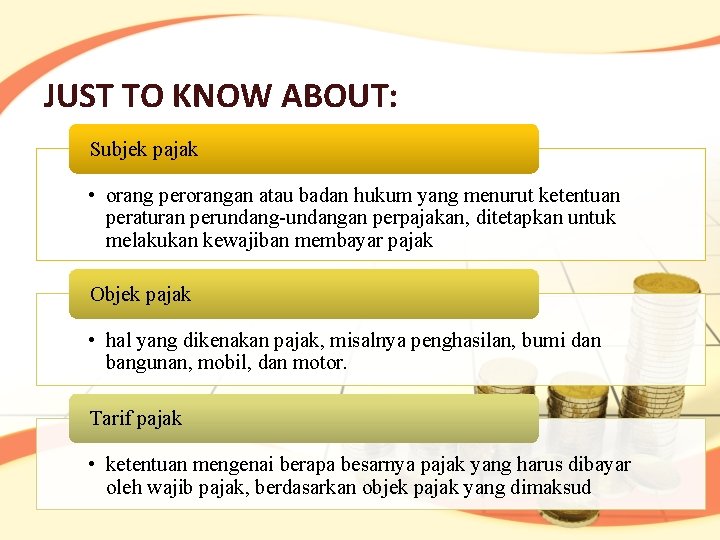

JUST TO KNOW ABOUT: Subjek pajak • orang perorangan atau badan hukum yang menurut ketentuan peraturan perundang-undangan perpajakan, ditetapkan untuk melakukan kewajiban membayar pajak Objek pajak • hal yang dikenakan pajak, misalnya penghasilan, bumi dan bangunan, mobil, dan motor. Tarif pajak • ketentuan mengenai berapa besarnya pajak yang harus dibayar oleh wajib pajak, berdasarkan objek pajak yang dimaksud

FUNGSI PAJAK 1. 2. Fungsi Budgeter pajak sebagai sumber penerimaan negara untuk membiayai pengeluaran pemerintah contoh: belanja pegawai, belanja barang, dan pemeliharaan Fungsi Mengatur (Regulerend/Regulatory) pajak sebagai alat mengatur kebijakan pemerintah dalam bidang sosial dan ekonomi contoh: dalam rangka merangsang dan meningkatkan investasi maka pemerintah dapat memberikan fasilitas keringanan pajak investasi

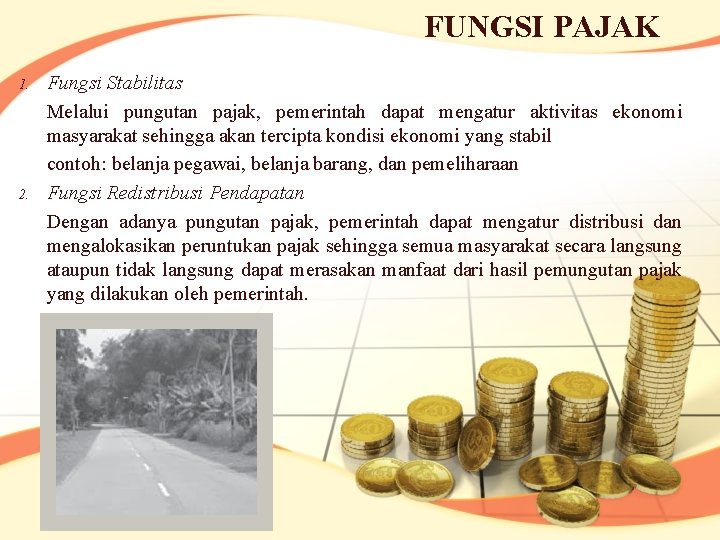

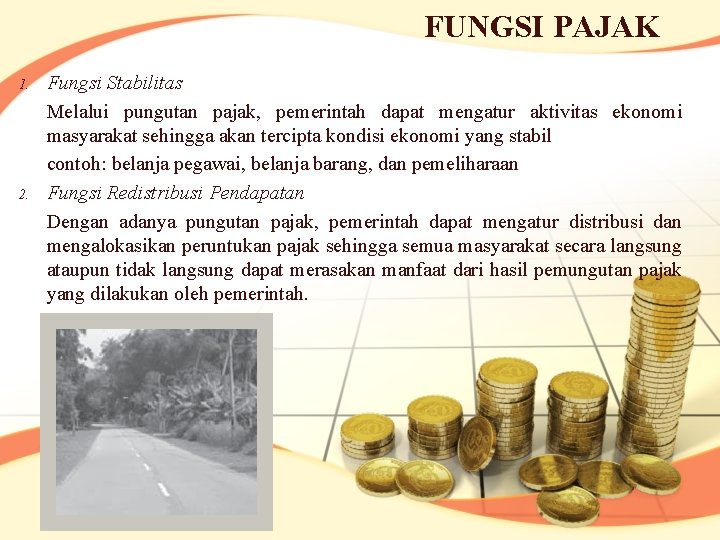

FUNGSI PAJAK 1. 2. Fungsi Stabilitas Melalui pungutan pajak, pemerintah dapat mengatur aktivitas ekonomi masyarakat sehingga akan tercipta kondisi ekonomi yang stabil contoh: belanja pegawai, belanja barang, dan pemeliharaan Fungsi Redistribusi Pendapatan Dengan adanya pungutan pajak, pemerintah dapat mengatur distribusi dan mengalokasikan peruntukan pajak sehingga semua masyarakat secara langsung ataupun tidak langsung dapat merasakan manfaat dari hasil pemungutan pajak yang dilakukan oleh pemerintah.

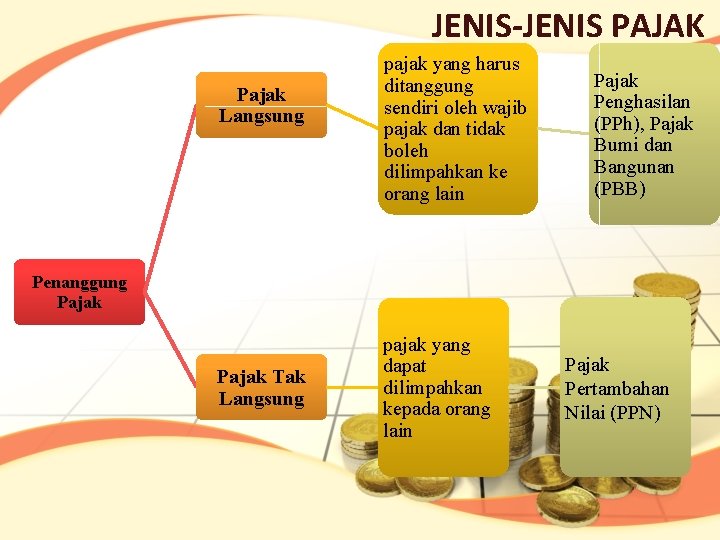

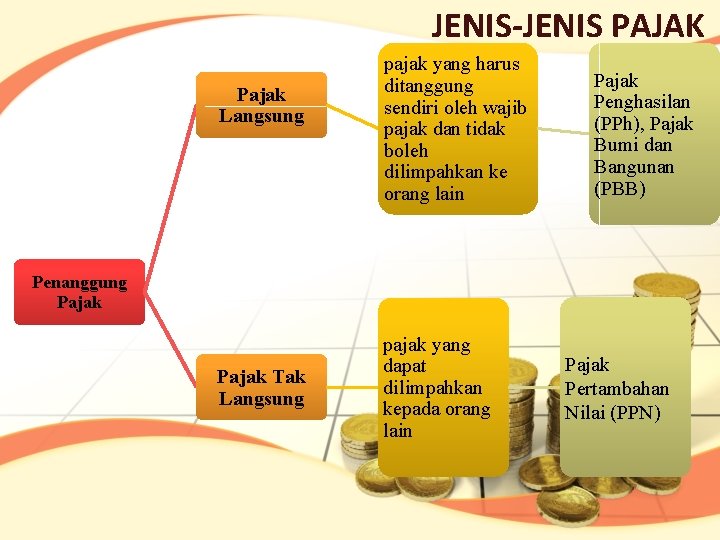

JENIS-JENIS PAJAK Pajak Langsung pajak yang harus ditanggung sendiri oleh wajib pajak dan tidak boleh dilimpahkan ke orang lain Pajak Penghasilan (PPh), Pajak Bumi dan Bangunan (PBB) Penanggung Pajak Tak Langsung pajak yang dapat dilimpahkan kepada orang lain Pajak Pertambahan Nilai (PPN)

Contoh barang yang dikenai Pajak Bumi dan Bangunan (PBB)

JENIS-JENIS PAJAK Pajak Pusat pajak yang dipungut oleh pemerintah pusat untuk membiayai rumah tangga negara contoh: PPN, PBB, PPn. BM Lembaga Pemungutnya Pajak Daerah pajak yang dipungut oleh pemerintah daerah untuk membiayai rumah tangga daerah contoh: pajak kendaraan bermotor dan bea balik nama kendaraan bermotor

Contoh barang yang dikenai pajak pertambahan nilai (PPN)

Contoh Pajak Pusat Pajak Barang Mewah (PPn. BM)

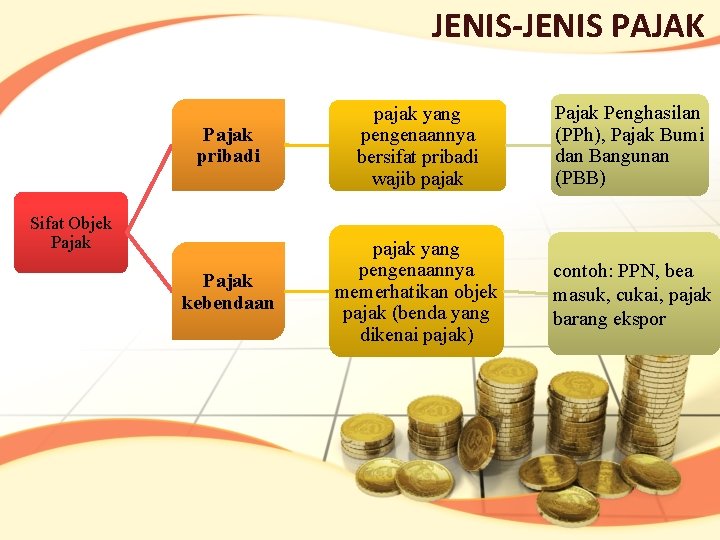

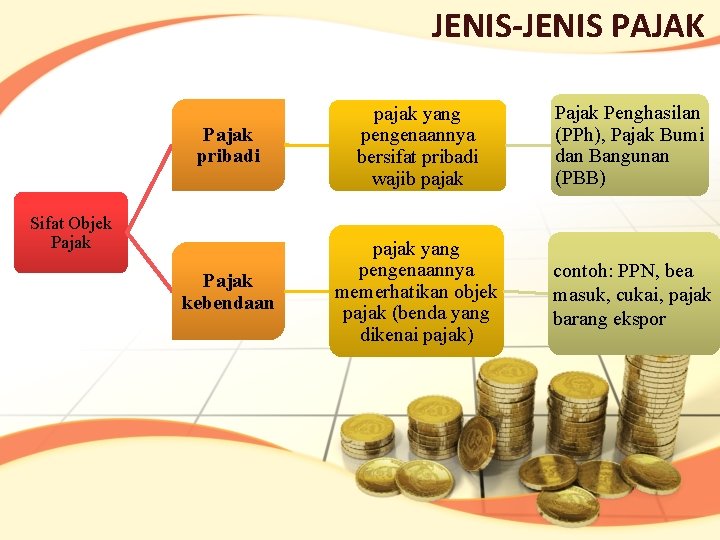

JENIS-JENIS PAJAK Pajak pribadi pajak yang pengenaannya bersifat pribadi wajib pajak Penghasilan (PPh), Pajak Bumi dan Bangunan (PBB) Pajak kebendaan pajak yang pengenaannya memerhatikan objek pajak (benda yang dikenai pajak) contoh: PPN, bea masuk, cukai, pajak barang ekspor Sifat Objek Pajak

Contoh benda kena cukai

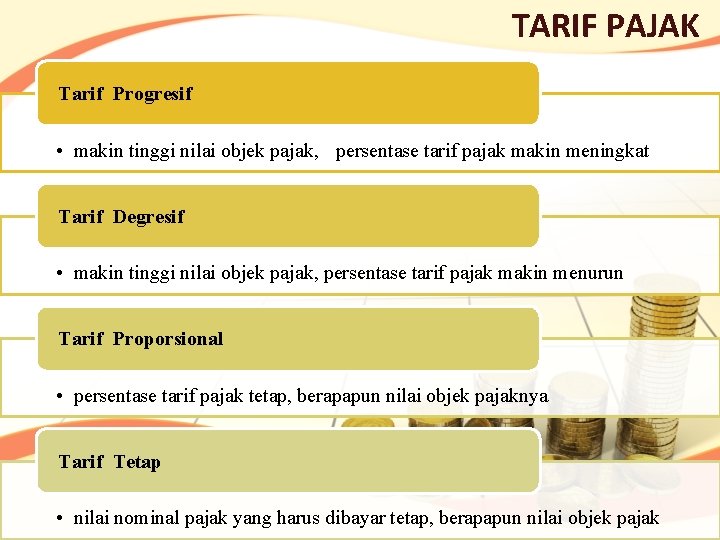

TARIF PAJAK Tarif Progresif • makin tinggi nilai objek pajak, persentase tarif pajak makin meningkat Tarif Degresif • makin tinggi nilai objek pajak, persentase tarif pajak makin menurun Tarif Proporsional • persentase tarif pajak tetap, berapapun nilai objek pajaknya Tarif Tetap • nilai nominal pajak yang harus dibayar tetap, berapapun nilai objek pajak

BAGAIMANA CARA MENGHITUNG PAJAK PENGHASILAN?

01. Pajak Penghasilan Pajak atas penghasilan berupa gaji, upah, honorarium, tunjangan, dan pembayaran lain yang diterima atau diperoleh wajib pajak orang pribadi dalam negeri sehubungan dengan pekerjaan atau jabatan, jasa, dan kegiatan.

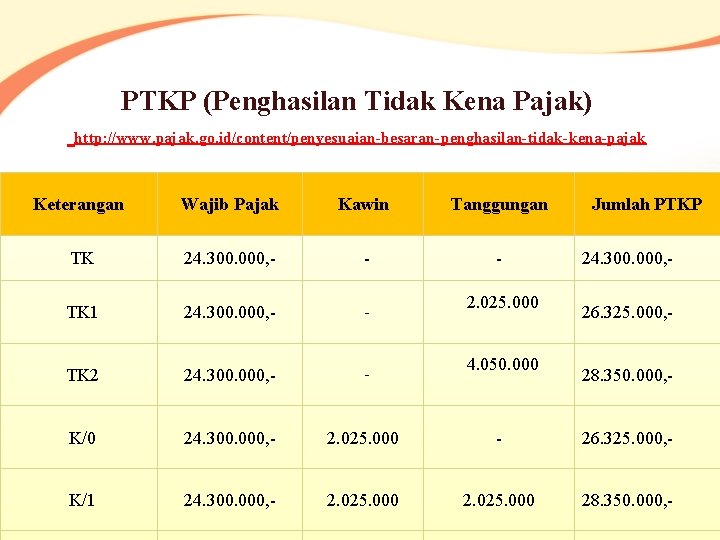

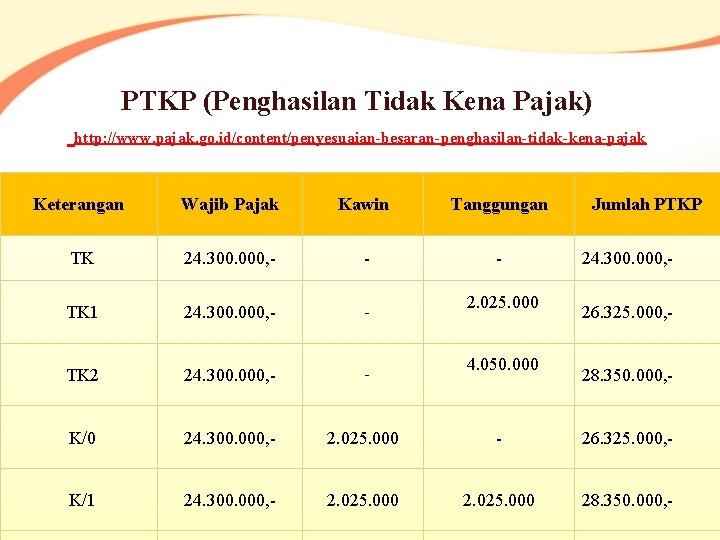

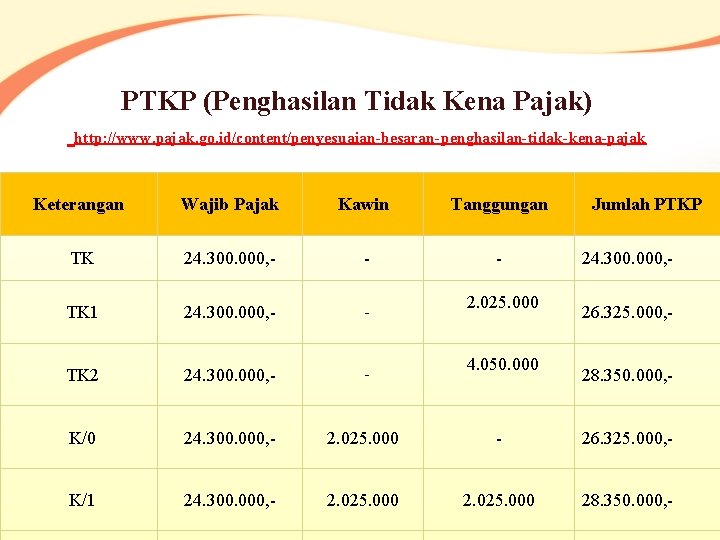

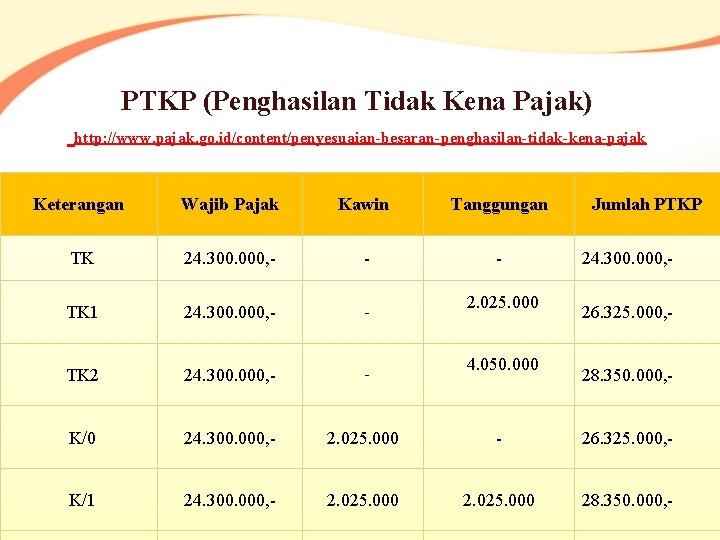

01. Pajak Penghasilan Mulai 1 Januari 2013 batas Penghasilan tidak kena pajak ini atau yang disebut PTKP (Penghasilan Tidak kena Pajak) dinaikkan menjadi Rp 24. 300. 000 atau jika dihitung per bulannya adalah Rp 2. 025. 000. Pemerintah menerbitkan Peraturan Menteri Keuangan nomor: PMK 196/PMK. 011/2012 tentang penyesuaian besarnya PTKP. Peraturan ini berlaku definitif mulai 1 Januari 2013.

01. Pajak Penghasilan Selengkapnya kenaikan PTKP ini dapat dilihat sebagai berikut: 1. 2. 3. 4. 5. 6. 7. 8. TK, Lajang (tidak menikah), Lama: Rp. 15. 840. 000, - Baru: Rp. 24. 300. 000, TK 1, Lajang dengan 1 tanggungan, Lama Rp. 17. 160. 000, - Baru: 26. 325. 000, TK 2, Lajang dengan 2 tanggungan, Lama Rp. 18. 480. 000, - Baru: 28. 350. 000, TK 3, Lajang dengan 3 tanggungan, Lama Rp. 19. 800. 000, - Baru: 30. 375. 000, K, Menikah tanpa tanggungan, Lama Rp. 17. 160. 000, - Baru: 26. 325. 000, K 1, Menikah dengan 1 tanggungan, Lama Rp. 18. 480. 000, - Baru: 28. 350. 000, K 2, Menikah dengan 2 tanggungan, Lama Rp. 19. 800. 000, - Baru: 30. 375. 000, K 3, Menikah dengan 3 tanggungan, Lama Rp. 21. 120. 000, - Baru: 32. 400. 000, -

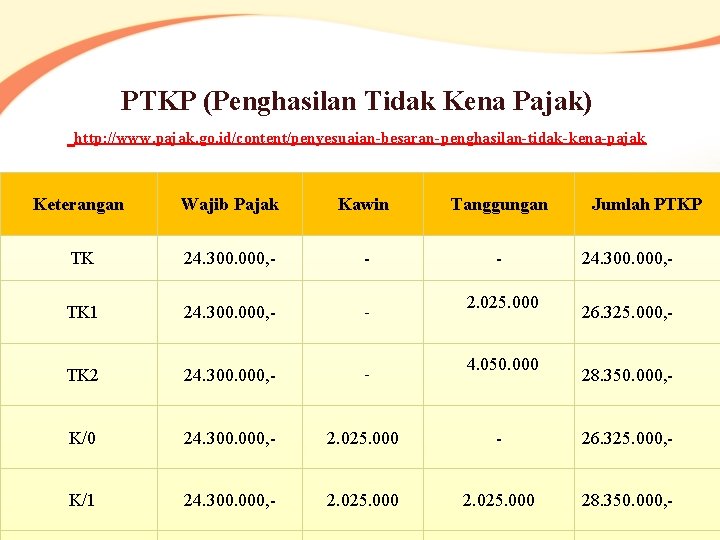

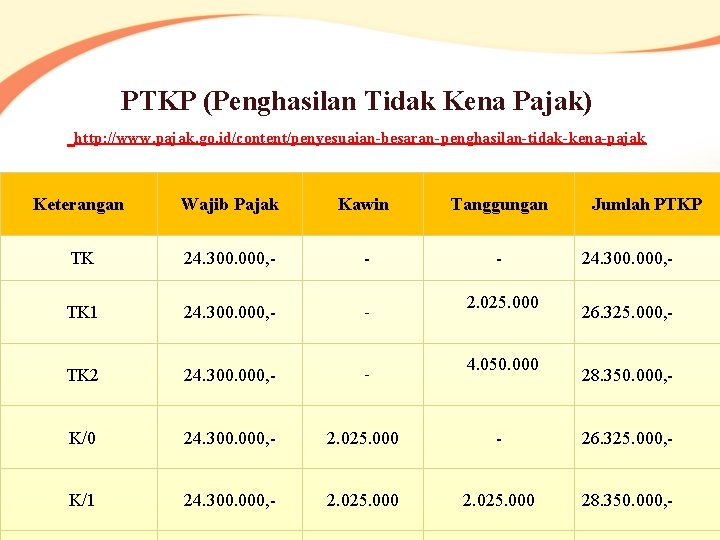

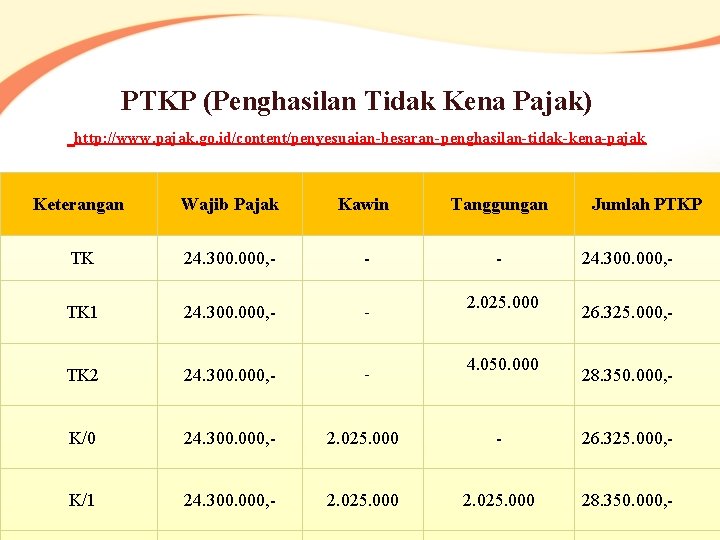

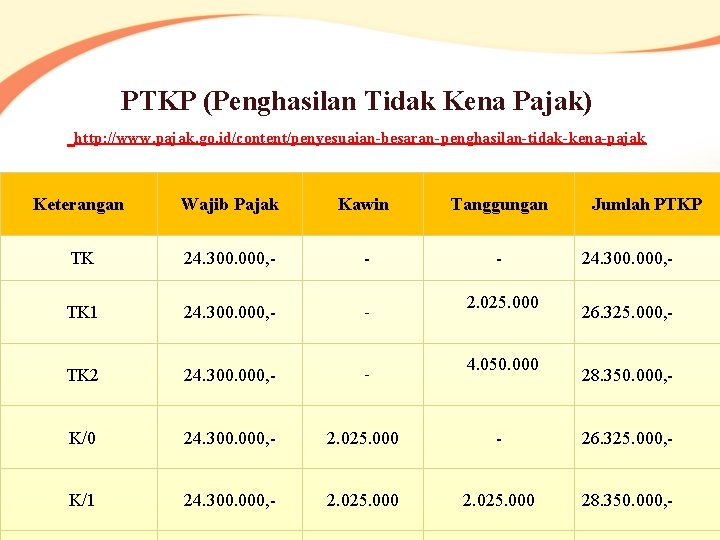

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

Keterangan TK : tidak kawin TK 1 : lajang dengan 1 tanggungan TK 2 : lajang dengan 2 tanggungan K/0 : kawin, tidak punya tanggungan K/1 : kawin dengan 1 tanggungan K/2 : kawin dengan 2 tanggungan K/3 : kawin dengan 3 tanggungan

Lapisan Penghasilan Kena Pajak Tarif Sampai dengan Rp 50. 000, 00 5% Di atas Rp 50. 000, 00 – Rp 250. 000, 00 15% Di atas Rp 250. 000, 00 – Rp 500. 000, 00 25% Di atas Rp 500. 000, 00 30%

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

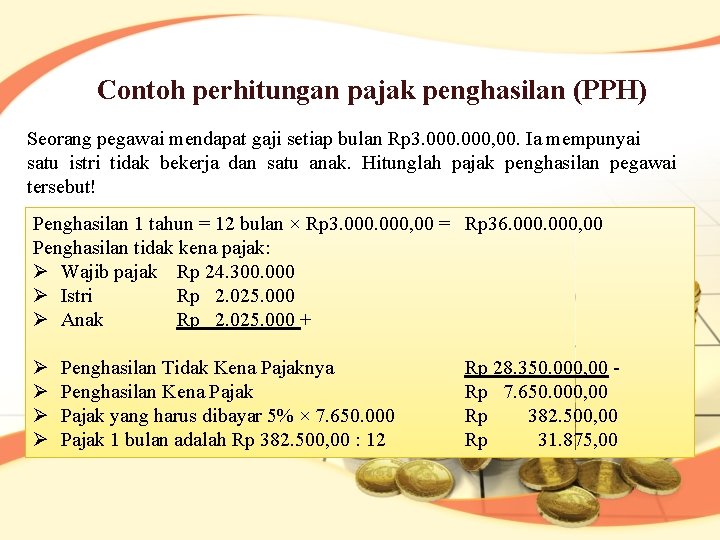

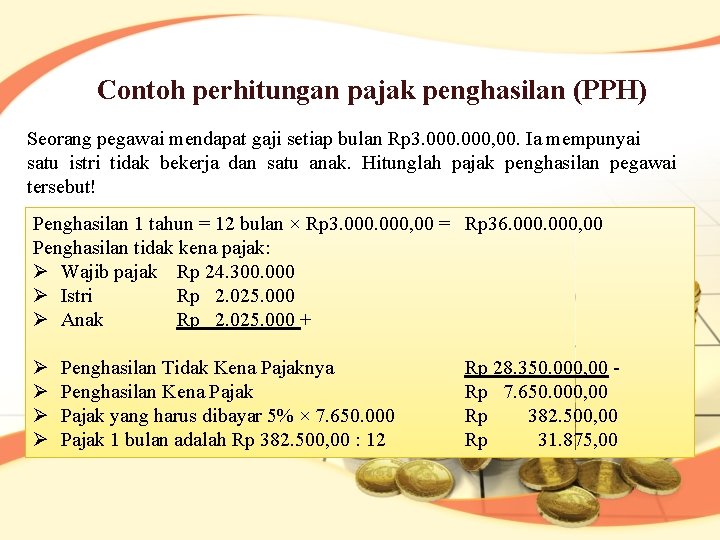

Contoh perhitungan pajak penghasilan (PPH) Seorang pegawai mendapat gaji setiap bulan Rp 3. 000, 00. Ia mempunyai satu istri tidak bekerja dan satu anak. Hitunglah pajak penghasilan pegawai tersebut! Penghasilan 1 tahun = 12 bulan × Rp 3. 000, 00 = Rp 36. 000, 00 Penghasilan tidak kena pajak: Ø Wajib pajak Rp 24. 300. 000 Ø Istri Rp 2. 025. 000 Ø Anak Rp 2. 025. 000 + Ø Ø Penghasilan Tidak Kena Pajaknya Penghasilan Kena Pajak yang harus dibayar 5% × 7. 650. 000 Pajak 1 bulan adalah Rp 382. 500, 00 : 12 Rp 28. 350. 000, 00 Rp 7. 650. 000, 00 Rp 382. 500, 00 Rp 31. 875, 00

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

Lapisan Penghasilan Kena Pajak Tarif Sampai dengan Rp 50. 000, 00 5% Di atas Rp 50. 000, 00 – Rp 250. 000, 00 15% Di atas Rp 250. 000, 00 – Rp 500. 000, 00 25% Di atas Rp 500. 000, 00 30%

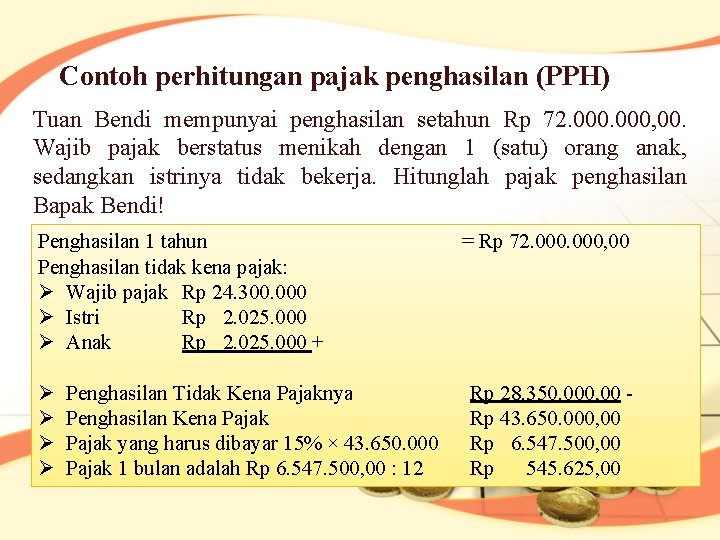

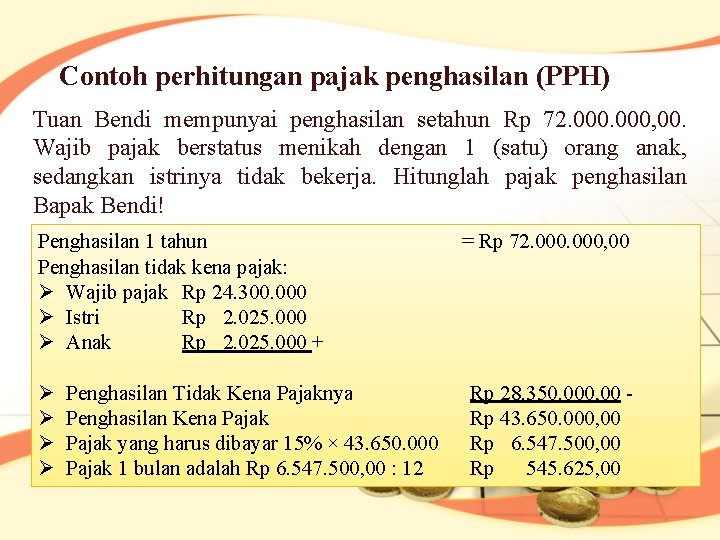

Contoh perhitungan pajak penghasilan (PPH) Tuan Bendi mempunyai penghasilan setahun Rp 72. 000, 00. Wajib pajak berstatus menikah dengan 1 (satu) orang anak, sedangkan istrinya tidak bekerja. Hitunglah pajak penghasilan Bapak Bendi! Penghasilan 1 tahun Penghasilan tidak kena pajak: Ø Wajib pajak Rp 24. 300. 000 Ø Istri Rp 2. 025. 000 Ø Anak Rp 2. 025. 000 + Ø Ø Penghasilan Tidak Kena Pajaknya Penghasilan Kena Pajak yang harus dibayar 15% × 43. 650. 000 Pajak 1 bulan adalah Rp 6. 547. 500, 00 : 12 = Rp 72. 000, 00 Rp 28. 350. 000, 00 Rp 43. 650. 000, 00 Rp 6. 547. 500, 00 Rp 545. 625, 00

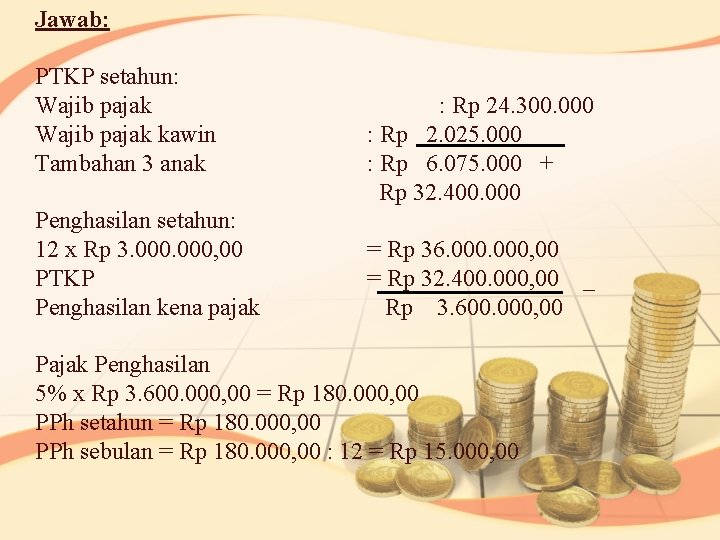

Contoh perhitungan pajak penghasilan (PPH) Tuan Parto seorang pegawai PT Opera, menerima penghasilan tiap bulan Rp 3. 000, 00. Wajib pajak berstatus kawin dan mempunyai 3 (tiga) anak, sedangkan istrinya tidak bekerja. Berapa pajak penghasilan yang harus dibayar oleh Tuan Parto tiap bulan? LET SEE THE EXPLAINATION ON THE NEXT SLIDE

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

Lapisan Penghasilan Kena Pajak Tarif Sampai dengan Rp 50. 000, 00 5% Di atas Rp 50. 000, 00 – Rp 250. 000, 00 15% Di atas Rp 250. 000, 00 – Rp 500. 000, 00 25% Di atas Rp 500. 000, 00 30%

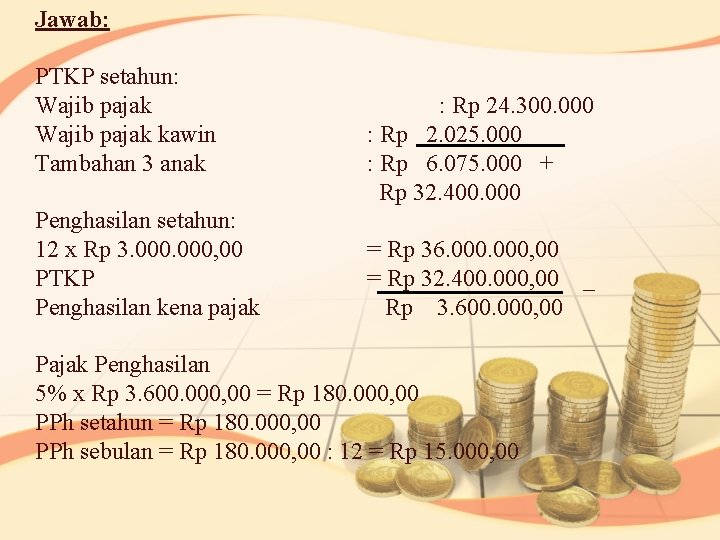

Jawab: PTKP setahun: Wajib pajak kawin Tambahan 3 anak Penghasilan setahun: 12 x Rp 3. 000, 00 PTKP Penghasilan kena pajak : Rp 24. 300. 000 : Rp 2. 025. 000 : Rp 6. 075. 000 + Rp 32. 400. 000 = Rp 36. 000, 00 = Rp 32. 400. 000, 00 _ Rp 3. 600. 000, 00 Pajak Penghasilan 5% x Rp 3. 600. 000, 00 = Rp 180. 000, 00 PPh setahun = Rp 180. 000, 00 PPh sebulan = Rp 180. 000, 00 : 12 = Rp 15. 000, 00

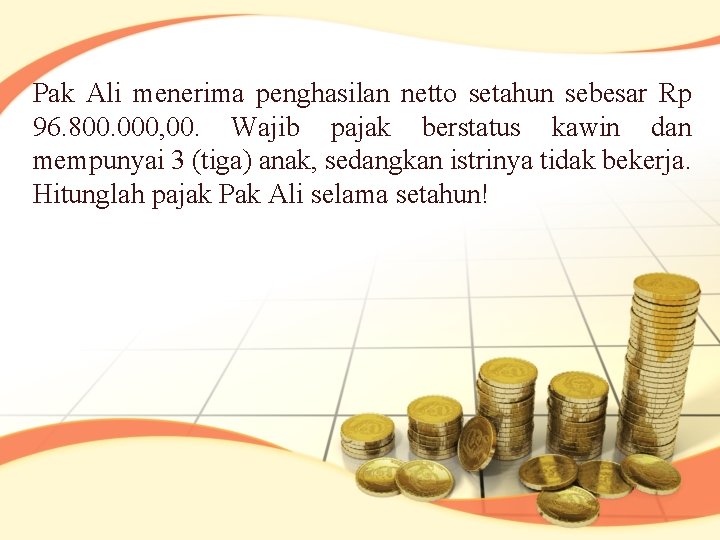

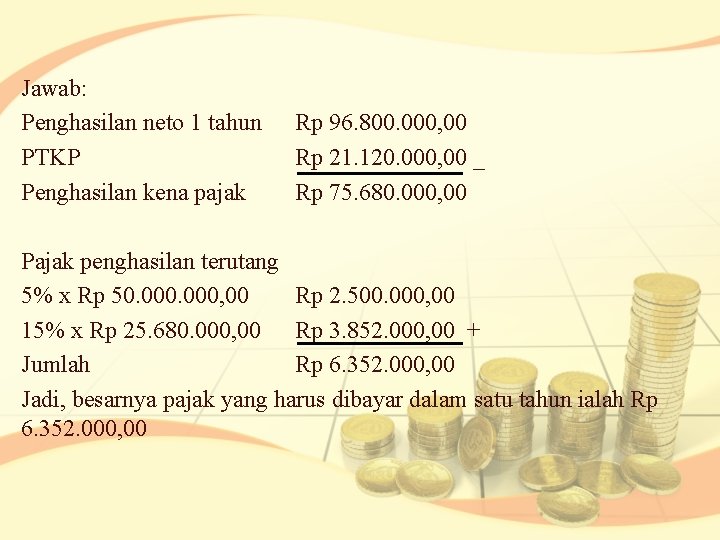

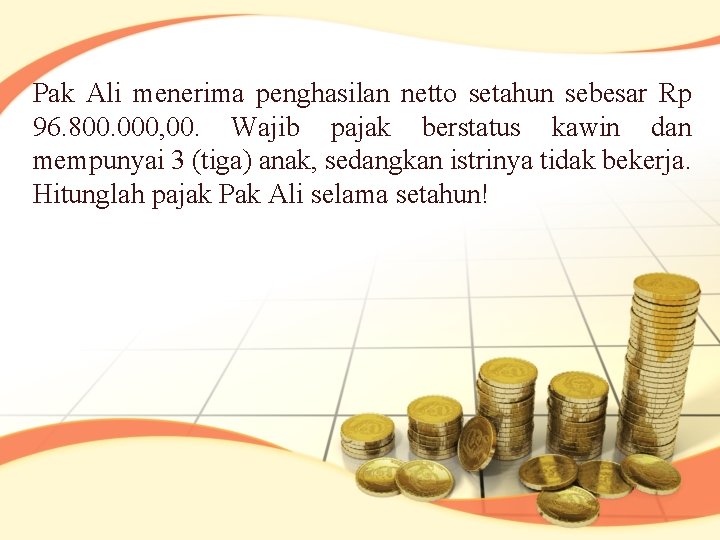

Pak Ali menerima penghasilan netto setahun sebesar Rp 96. 800. 000, 00. Wajib pajak berstatus kawin dan mempunyai 3 (tiga) anak, sedangkan istrinya tidak bekerja. Hitunglah pajak Pak Ali selama setahun!

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

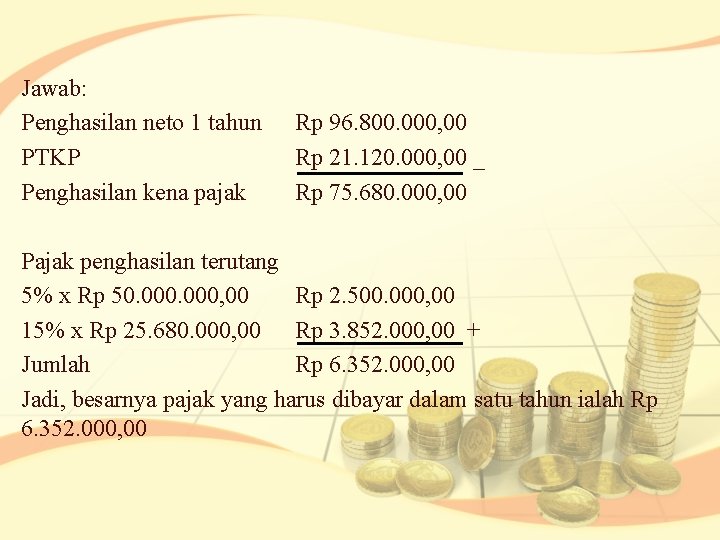

Jawab: Penghasilan neto 1 tahun PTKP Penghasilan kena pajak Rp 96. 800. 000, 00 Rp 21. 120. 000, 00 _ Rp 75. 680. 000, 00 Pajak penghasilan terutang 5% x Rp 50. 000, 00 Rp 2. 500. 000, 00 15% x Rp 25. 680. 000, 00 Rp 3. 852. 000, 00 + Jumlah Rp 6. 352. 000, 00 Jadi, besarnya pajak yang harus dibayar dalam satu tahun ialah Rp 6. 352. 000, 00

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

Seorang suami dalam tahun 2010 memperoleh penghasilan netto sebesar Rp 219. 608. 000, 00. Wajib pajak berstatus kawin pisah harta dengan 3 (tiga) anak, sedangkan istrinya memperoleh penghasilan netto dari usahanya sebesar Rp 109. 192. 000, 00. Hitunglah pajak penghasilannya!

PTKP (Penghasilan Tidak Kena Pajak) http: //www. pajak. go. id/content/penyesuaian-besaran-penghasilan-tidak-kena-pajak Keterangan Wajib Pajak Kawin Tanggungan TK 24. 300. 000, - - - TK 1 24. 300. 000, - - TK 2 24. 300. 000, - - K/0 24. 300. 000, - 2. 025. 000 - 26. 325. 000, - K/1 24. 300. 000, - 2. 025. 000 28. 350. 000, - 2. 025. 000 4. 050. 000 Jumlah PTKP 24. 300. 000, 26. 325. 000, 28. 350. 000, -

Lapisan Penghasilan Kena Pajak Tarif Sampai dengan Rp 50. 000, 00 5% Di atas Rp 50. 000, 00 – Rp 250. 000, 00 15% Di atas Rp 250. 000, 00 – Rp 500. 000, 00 25% Di atas Rp 500. 000, 00 30%

Penghasilan suami Penghasilan istri Penghasilan gabungan PTKP setahun: Wajib pajak kawin Tambahan 3 anak Tambahan istri bekerja Penghasilan kena pajak: Penghasilan gabungan PTKP Rp 219. 608. 000, 00 Rp 109. 192. 000, 00 Rp 328. 800. 000, 00 Rp 24. 300. 000, 00 Rp 2. 025. 000, 00 Rp 6. 075. 000, 00 Rp 24. 300. 000, 00 + Rp 56. 700. 000, 00 Rp 328. 800. 000, 00 Rp 56. 700. 000, 00 _ Rp 272. 100. 000, 00 PPh terhutang gabungan (suami dan istri) 5% x Rp 50. 000, 00 Rp 2. 500. 000, 00 15% x Rp 200. 00, 00 Rp 30. 000, 00 25% x Rp 41. 840. 000, 00 Rp 10. 460. 000, 00 _ Jumlah Rp 42. 960. 000, 00

Modul aritmatika sosial kelas 7 doc

Modul aritmatika sosial kelas 7 doc Kesimpulan aritmatika sosial

Kesimpulan aritmatika sosial Struktur pengetahuan

Struktur pengetahuan Hubungan ilmu politik dengan ilmu sejarah

Hubungan ilmu politik dengan ilmu sejarah Perbedaan ilmu alamiah dasar dan ilmu pengetahuan alam

Perbedaan ilmu alamiah dasar dan ilmu pengetahuan alam Struktur ips

Struktur ips Sosiologi kelompok peminatan ilmu pengetahuan sosial

Sosiologi kelompok peminatan ilmu pengetahuan sosial Materi family tree smp kelas 7

Materi family tree smp kelas 7 Materi pembelajaran pkn smp kelas 8 semester 2

Materi pembelajaran pkn smp kelas 8 semester 2 Materi segitiga kelas 9

Materi segitiga kelas 9 Peluang matematika kelas 9

Peluang matematika kelas 9 Materi segitiga smp kelas 7 semester 2

Materi segitiga smp kelas 7 semester 2 Apersepsi bilangan bulat

Apersepsi bilangan bulat Materi bangun datar smp kelas 8

Materi bangun datar smp kelas 8 Modul bentuk aljabar kelas 7

Modul bentuk aljabar kelas 7 Jika volume bangun ruang diatas 312 cm

Jika volume bangun ruang diatas 312 cm Pengertian ilmu pengetahuan

Pengertian ilmu pengetahuan Klasifikasi klasik

Klasifikasi klasik Ipa

Ipa Indahnya berbagi ilmu pengetahuan

Indahnya berbagi ilmu pengetahuan Ilmu pengetahuan yang berhubungan dengan pengumpulan data

Ilmu pengetahuan yang berhubungan dengan pengumpulan data Ilmu pengetahuan alam dan teknologi bagi kehidupan manusia

Ilmu pengetahuan alam dan teknologi bagi kehidupan manusia Pro kontra islamisasi ilmu pengetahuan

Pro kontra islamisasi ilmu pengetahuan Pertumbuhan ilmu pengetahuan pada masa bani umayyah

Pertumbuhan ilmu pengetahuan pada masa bani umayyah Ilmu pengetahuan yang berhubungan dengan pengumpulan data

Ilmu pengetahuan yang berhubungan dengan pengumpulan data Hakikat ilmu pengetahuan teknologi dan seni dalam islam

Hakikat ilmu pengetahuan teknologi dan seni dalam islam English ipa alphabet

English ipa alphabet Dalam ilmu pengetahuan alam tarikan atau dorongan disebut

Dalam ilmu pengetahuan alam tarikan atau dorongan disebut Konsep integrasi ilmu pengetahuan teknologi dan seni

Konsep integrasi ilmu pengetahuan teknologi dan seni Peta logika

Peta logika Pohon ilmu

Pohon ilmu Simbol kontur pada peta

Simbol kontur pada peta Hubungan ilmu farmasi dengan ilmu fisika

Hubungan ilmu farmasi dengan ilmu fisika Hubungan antropologi dengan ilmu sejarah

Hubungan antropologi dengan ilmu sejarah Jiwa apa

Jiwa apa Sediaan galenika

Sediaan galenika Hubungan ilmu akhlak dengan ilmu tasawuf

Hubungan ilmu akhlak dengan ilmu tasawuf Paradigma ilmu sosial

Paradigma ilmu sosial Ilmu sosial dasar gunadarma

Ilmu sosial dasar gunadarma Fungsi ilmu sosial dalam penulisan sejarah

Fungsi ilmu sosial dalam penulisan sejarah Ruang lingkup patologi sosial

Ruang lingkup patologi sosial Kesan mobiliti sosial

Kesan mobiliti sosial Pelapisan sosial

Pelapisan sosial