ORGANISASI DAN MANAJEMEN RISIKO I PENTINGNYA MEMPELAJARI MANAJEMEN

- Slides: 44

ORGANISASI DAN MANAJEMEN RISIKO

I. PENTINGNYA MEMPELAJARI MANAJEMEN RISIKO • Sebagai anggota organisasi: dapat mengetahui cara/metode yang tepat untuk menghindari/mengurangi besarnya kerugian sebagai akibat ketidakpastian terjadinya suatu peristiwa yang merugikan • Sebagai pribadi : Dapat menjadi manajer risiko yang profesional dari perusahaan & dapat lebih berhati-hati dalam mengatur kehidupan pribadinya sehari-hari.

II. PENGERTIAN MANAJEMEN RISIKO DAN MANAJER RISIKO • Manajemen Risiko adalah Proses identifikasi, pengukuran, dan evaluasi untuk menolak, memitigasi, atau menerima risiko dalam kesuksesan Goal perusahaan ISO 31000

MANAJER RISIKO • Arti Sempit : Manajer risiko hanya berhubungan dengan risiko yang dapat diasuransikan saja dikenal sebagai manajer asuransi • Arti Menengah : Manajer Risiko merupakan seorang manajer yang bertanggung jawab atas risiko-risiko murni (pure risk) dan risiko-risiko spekulatif (speculatif risk) tertentu, akan tetati tidak bertanggung jawab secara menyeluruh atas kemungkinan kerugian karena timbulnya risiko yang terjadi di dalam perusahaan • Arti Luas : Manajer risiko bertanggung jawab atas hasil dan kehidupan perusahaan entrepreneur

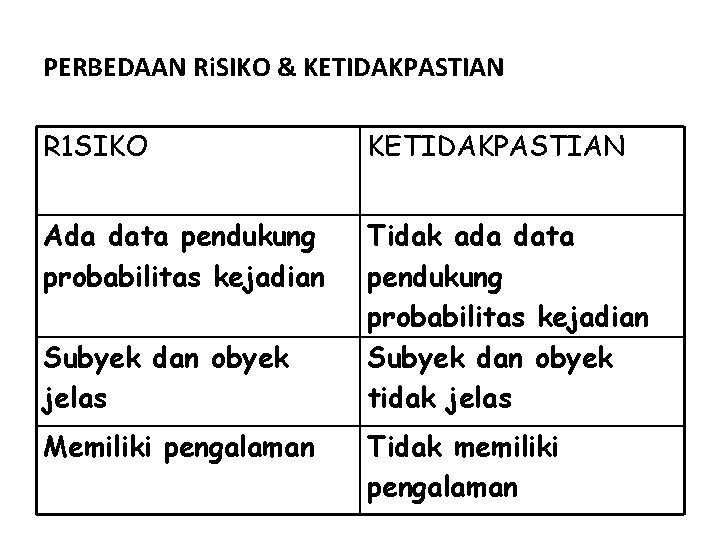

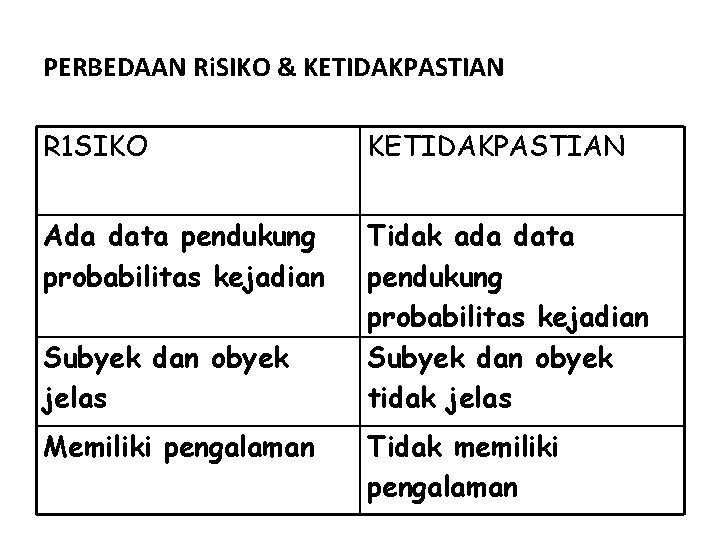

PERBEDAAN Ri. SIKO & KETIDAKPASTIAN R 1 SIKO KETIDAKPASTIAN Ada data pendukung probabilitas kejadian Tidak ada data pendukung probabilitas kejadian Subyek dan obyek tidak jelas Subyek dan obyek jelas Memiliki pengalaman Tidak memiliki pengalaman

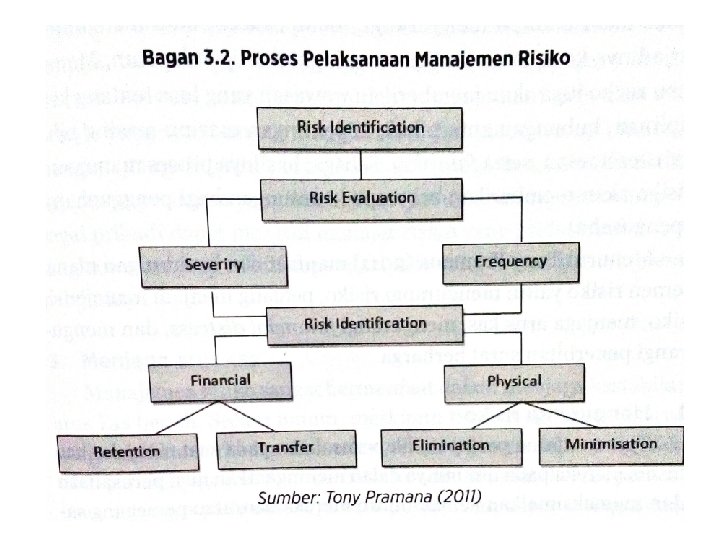

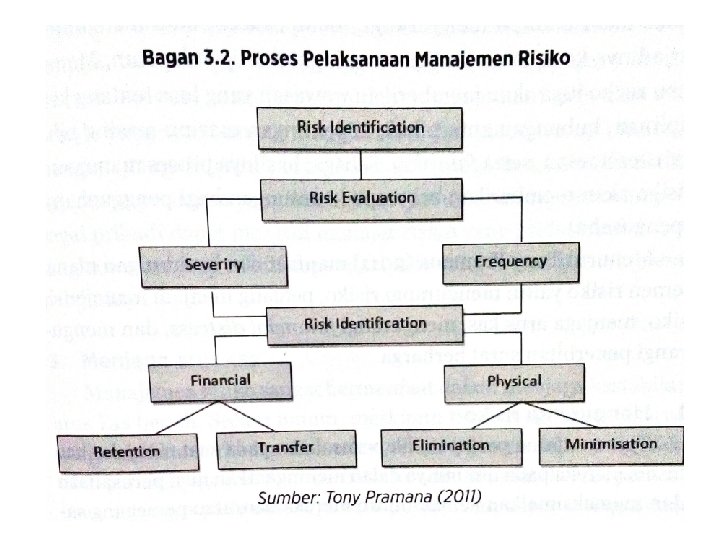

III. FUNGSI POKOK MANAJEMEN RISIKO Ada 3 Fungsi Pokok Manajemen Risiko (Soeisno Djojosoedarso, 2003) 1. Menemukan Kerugian Potensial Berupaya menemukan atau mengidentifikasi seluruh risiko murni yang dihadapi perusahaan 2. Mengevaluasi Kerugian Potensial evaluasi dan penilaian terhadap semua kerugian potensial yang dihadapi oleh perusahaan (frekuensi terjadinya kerugian dan besarnya kerugian) 3. Memilih teknik yang tepat untuk menanggulangi kerugian (umumnya ada 4 cara ) : Mengurangi kesempatan terjadinya kerugian, Meretensi (Mengendailkan), Mengasuransikan dan Menghindari

IV. TUJUAN DAN TARGET MANAJEMEN RISIKO Tujuan pengimplementasian manajemen risiko (Tony Pramana, 2011) : 1. Mengurangi pengeluaran 2. Mencegah perusahaan dari kegagalan 3. Menaikkan keuntungan perusahaan 4. Menekan biaya produksi Target mengurangi risiko yang berbeda-beda yang dapat diterima oleh masyarakat

V. MANFAAT MANAJEMEN RISIKO 1. 2. 3. 4. Mengurangi risiko Peluang menjadi manajer risiko Menjaga arus kas Mengurangi financial distress kesulitan yang serius untuk memenuhi kewajiban perusahaan 5. Mengurangi penerbitan surat berharga

VI. PRINSIP MANAJEMEN RISIKO Ada 11 prinsip manajemen risiko (Hery, 2015) : 1. Manajemen risiko melindungi dan menciptakan nilai tambah 2. Manajemen risiko merupakan bagian yang terintegrasi dalam proses organisasi 3. Manajemen risikomerupakan bagian dari proses pengambilan keputusan 4. Manajemen risiko secara eksplisit menangani ketidak pastian 5. Manajemen risiko diterapkan secara sistematis, terstruktur dan tepat waktu

6. Manajemen risiko diterapkan berdasarkan informasi terbaik yang ada 7. Manajemen risiko diterapkan sesuai dengan konteks perusahaan 8. Manajemen risiko mempertimbangkan faktor manusia dan budaya 9. Manajemen risiko diterapkan secara transparan dan inklusif 10. Manajemen risiko bersifat dinamis, berulang dan tanggap terhadapperubahan 11. Manajemen risiko memfasilitasi terjadinya perbaikan dan perkembangan perusahaan secara berkelanjutan

VII. TAHAPAN ANALISIS MANAJEMEN RISIKO Tahapan Manajemen Risiko : 1. Identifikasi risiko 2. Analisis risiko 3. Pengelolaan risiko 4. Implementasi manajemen risiko 5. Monitoring

1. IDENTIFIKASI RISIKO • Proses ini meliputi identifikasi resiko yang mungkin terjadi dalam suatu aktivitas usaha. • Identifikasi resiko secara akurat dan komplet sangatlah vital dalam manajemen resiko. • Salah satu aspek penting dalam identifikasi resiko adalah mendaftar resiko yang mungkin terjadi sebanyak mungkin. • Teknik teknik yang dapat digunakan dalam identifikasi resiko antara lain Brainstorming, Survei, Wawancara, Informasi historis, Kelompok kerja dll

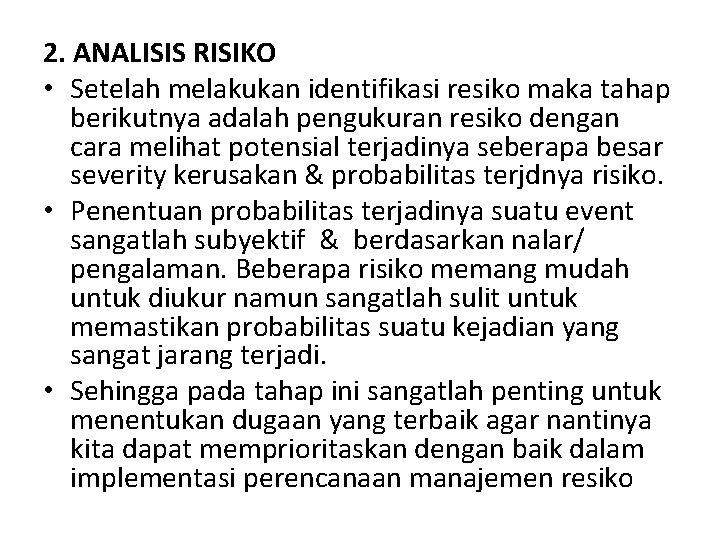

2. ANALISIS RISIKO • Setelah melakukan identifikasi resiko maka tahap berikutnya adalah pengukuran resiko dengan cara melihat potensial terjadinya seberapa besar severity kerusakan & probabilitas terjdnya risiko. • Penentuan probabilitas terjadinya suatu event sangatlah subyektif & berdasarkan nalar/ pengalaman. Beberapa risiko memang mudah untuk diukur namun sangatlah sulit untuk memastikan probabilitas suatu kejadian yang sangat jarang terjadi. • Sehingga pada tahap ini sangatlah penting untuk menentukan dugaan yang terbaik agar nantinya kita dapat memprioritaskan dengan baik dalam implementasi perencanaan manajemen resiko

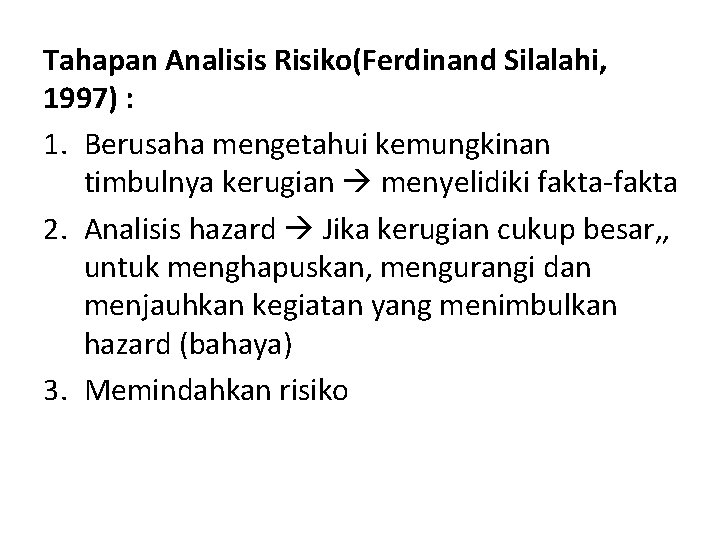

Tahapan Analisis Risiko(Ferdinand Silalahi, 1997) : 1. Berusaha mengetahui kemungkinan timbulnya kerugian menyelidiki fakta-fakta 2. Analisis hazard Jika kerugian cukup besar, , untuk menghapuskan, mengurangi dan menjauhkan kegiatan yang menimbulkan hazard (bahaya) 3. Memindahkan risiko

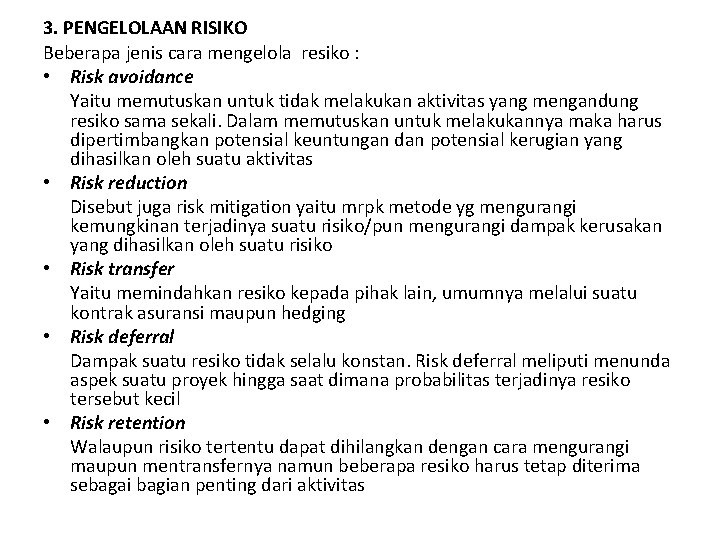

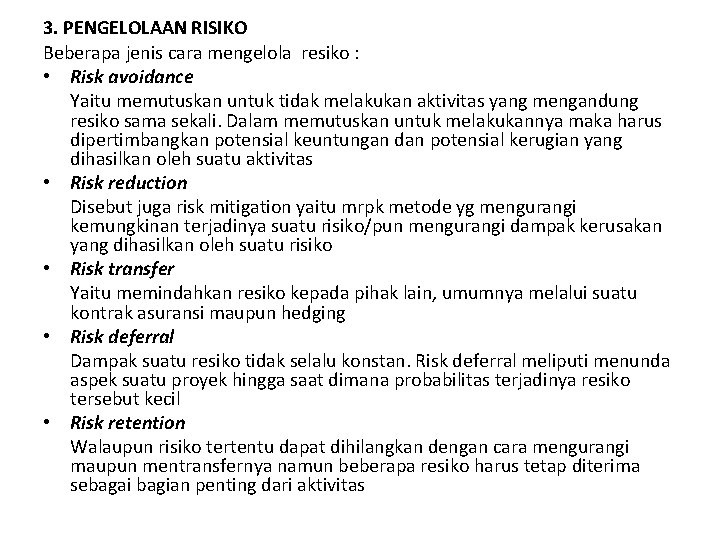

3. PENGELOLAAN RISIKO Beberapa jenis cara mengelola resiko : • Risk avoidance Yaitu memutuskan untuk tidak melakukan aktivitas yang mengandung resiko sama sekali. Dalam memutuskan untuk melakukannya maka harus dipertimbangkan potensial keuntungan dan potensial kerugian yang dihasilkan oleh suatu aktivitas • Risk reduction Disebut juga risk mitigation yaitu mrpk metode yg mengurangi kemungkinan terjadinya suatu risiko/pun mengurangi dampak kerusakan yang dihasilkan oleh suatu risiko • Risk transfer Yaitu memindahkan resiko kepada pihak lain, umumnya melalui suatu kontrak asuransi maupun hedging • Risk deferral Dampak suatu resiko tidak selalu konstan. Risk deferral meliputi menunda aspek suatu proyek hingga saat dimana probabilitas terjadinya resiko tersebut kecil • Risk retention Walaupun risiko tertentu dapat dihilangkan dengan cara mengurangi maupun mentransfernya namun beberapa resiko harus tetap diterima sebagai bagian penting dari aktivitas

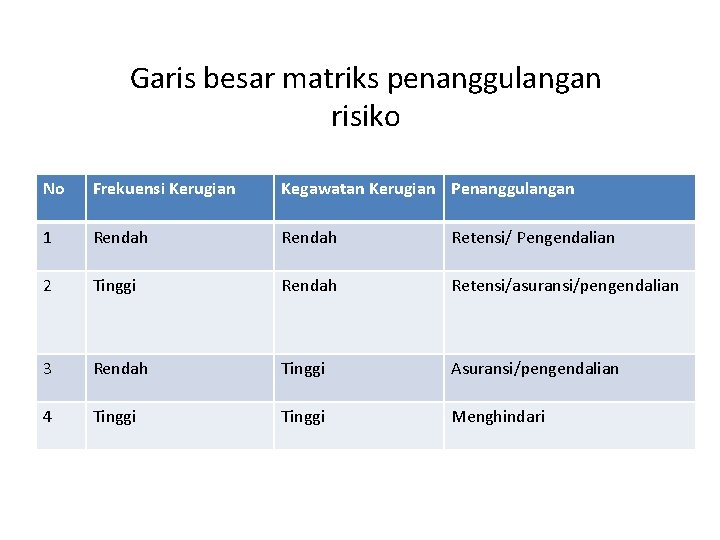

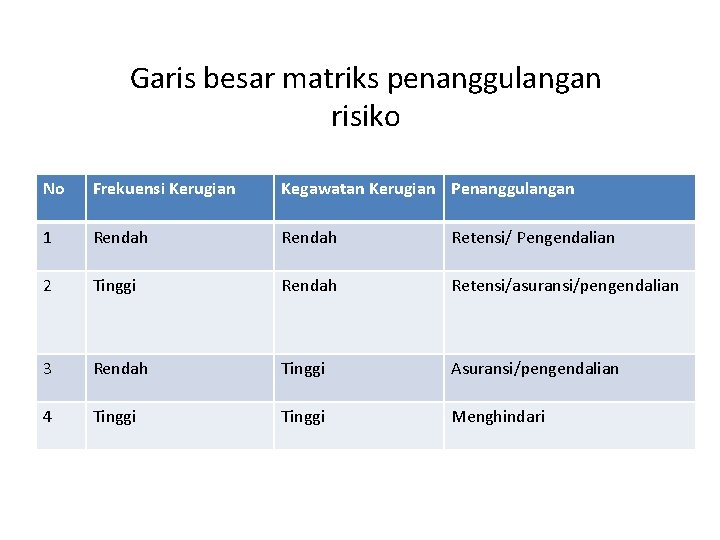

Garis besar matriks penanggulangan risiko No Frekuensi Kerugian Kegawatan Kerugian Penanggulangan 1 Rendah Retensi/ Pengendalian 2 Tinggi Rendah Retensi/asuransi/pengendalian 3 Rendah Tinggi Asuransi/pengendalian 4 Tinggi Menghindari

4. Implementasi Manajemen Risiko Setelah memilih respon yang akan digunakan untuk menangani risiko, maka saatnya untuk mengimplementasi metode yang telah direncanakan 5. Monitoring Risiko Kerugian akan membutuhkan suatu perubahan dalam rencana & keputusan mengenai penanganan suatu risiko untuk itu penting untuk dilakukan monitor.

VIII. JENIS DAN PENYEBAB RISIKO MACAM RISIKO MENURUT SIFATNYA • Risiko murni adalah risiko yg apabila terjadi tentu menimbulkan kerugian & tanpa disengaja, misalnya: kebakaran, bencana alam, pencurian • Risiko spekulatif adalah risiko yang sengaja ditimbulkan oleh yang bersangkutan, agar terjadi ketidakpastian memberikan keuntungan kepadanya, misalnya: risiko hutang piutang, perjudian

• Risiko fundamental adalah risiko yang penyebabnya tidak dapat dilimpahkan kepada seseorang dan yang menderita tidak hanya satu misalnya: banjir, angin topan • Risiko khusus adalah risiko yang bersumber pada peristiwa mandiri & umumnya mudah diketahui penyebabnya, misalnya: kapal kandas, peswat jatuh • Risiko dinamis adalah risiko yang timbul karena kemajuan masyarakat dibidang ekonomi, ilmu & teknologi. Kebalikannya Risiko statis seperti hari tua, risiko kematian

DAPAT TIDAKNYA RISIKO DIALIHKAN • Risiko yang dapat dialihkan kepada pihak lain, dengan mempertanggungkan suatu objek yang akan terkena risiko kepada perusahaan asuransi • Risiko yang tidak dapat dialihkan kepada pihak lain, umumnya semua jenis risiko spekulatif

MENURUT SUMBER/PENYEBAB TIMBULNYA • Risiko intern yaitu risiko yang berasal dari dalam perusahaan sendiri, seperti kecelakaan kerja, mismanajemen • Risiko ekstern yaitu risiko yang berasal luar perusahaan , seperti risiko pencurian, persaingan.

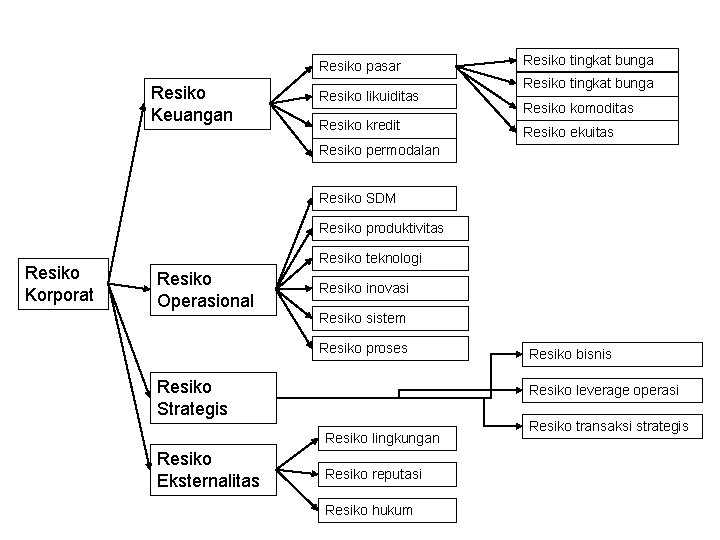

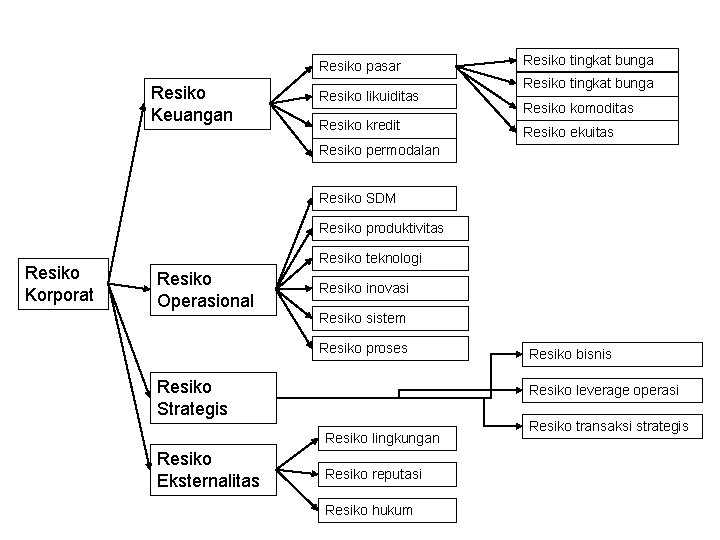

Resiko pasar Resiko Keuangan Resiko likuiditas Resiko kredit Resiko tingkat bunga Resiko komoditas Resiko ekuitas Resiko permodalan Resiko SDM Resiko produktivitas Resiko Korporat Resiko teknologi Resiko Operasional Resiko inovasi Resiko sistem Resiko proses Resiko Strategis Resiko leverage operasi Resiko lingkungan Resiko Eksternalitas Resiko bisnis Resiko reputasi Resiko hukum Resiko transaksi strategis

IX. BEBERAPA RISIKO YANG DAPAT DAN TIDAK DAPAT DIASURANSIKAN Risiko yang dapat diasuransikan (Ferdinand Silalahi, 1997) : 1. Risiko kehilangan daya penghasilan (loss of earning) baik perorangan maupun usaha. Misal kematian, sakit, usia lanjut, kehilangan pekerjaan 2. Risiko kerusakan properti (loss of property). Misal : kendaraan bermotor, pengangkutan

Karakteristik risiko yang dapat diasuransikan dirumuskan sebagai berikut : 1. risiko-risiko yang menimbulkan kerugian tersebut bersifat homogen 2. Kerugian-kerugian yang mungkin timbul itu terbatas serta dapat diukur secara sistematis 3. Kerugian tersebut merupakan suatu kecelakaan (tidak dapat diduga, datang dari luar dan tidak sengaja) 4. Kerugian tersebut tidak menimbulkan malapetaka yang besar pada waktu bersamaan

Risiko yang tidak dapat diasuransikan tidak dapat dipertanggungjawabkan secara teknis (Ferdinand Silalahi, 1997) misalnya: 1. Risiko politik pengambil alihan oleh pemerintah 2. Risiko sosial tindakan orang-orang yang menyebabkan penyimpangan yang merugikan dari harapan kita. Misalnya kerusuhan 3. Risiko pemasaran 4. Risiko keuangan 5. Risiko produksi 6. Risiko teknologi

X. MANAJEMEN RISIKO YANG FORMAL DAN TERINTEGRASI Untuk memperoleh keefektifan yang tinggi dalam mengelola risiko, perusahaan harus dapat membuat manajemen risiko formal yang didukung oleh manajemen puncak (Kasidi, 2010), antara lain : 1. Infrastruktur keras, meliputi ruang kerja, struktur organisasi, , komputer, model statistik, dan sebagainya 2. Infrastruktur lunak, meliputi budaya hati-hati, kejujuran, respon terhadap risiko, dan sebagainya 3. Proses manajemen risiko, meliputi identifikasi rasio, pengukuran rasio, metode penanganan risiko, dan sebagainya

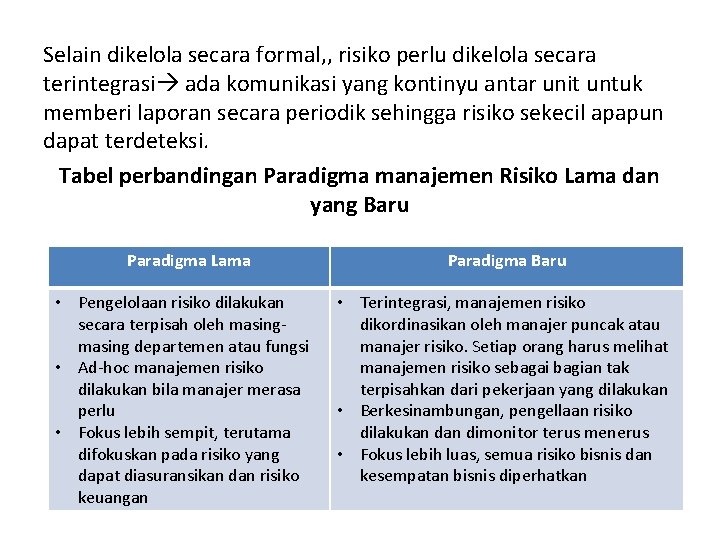

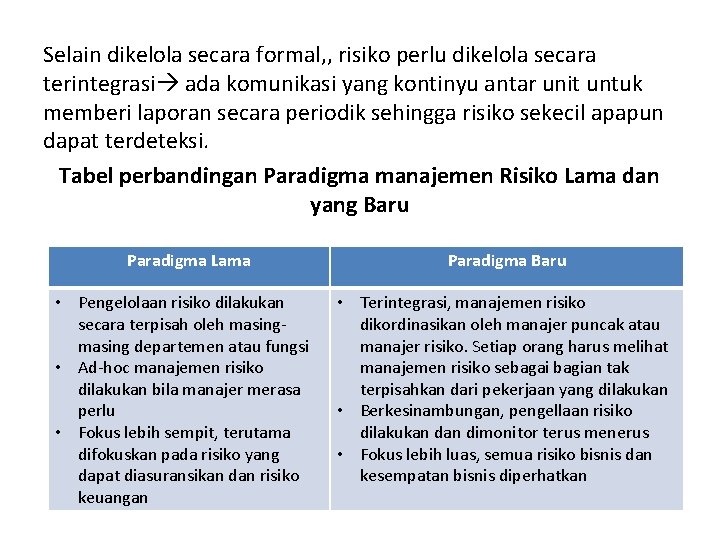

Selain dikelola secara formal, , risiko perlu dikelola secara terintegrasi ada komunikasi yang kontinyu antar unit untuk memberi laporan secara periodik sehingga risiko sekecil apapun dapat terdeteksi. Tabel perbandingan Paradigma manajemen Risiko Lama dan yang Baru Paradigma Lama • Pengelolaan risiko dilakukan secara terpisah oleh masing departemen atau fungsi • Ad-hoc manajemen risiko dilakukan bila manajer merasa perlu • Fokus lebih sempit, terutama difokuskan pada risiko yang dapat diasuransikan dan risiko keuangan Paradigma Baru • Terintegrasi, manajemen risiko dikordinasikan oleh manajer puncak atau manajer risiko. Setiap orang harus melihat manajemen risiko sebagai bagian tak terpisahkan dari pekerjaan yang dilakukan • Berkesinambungan, pengellaan risiko dilakukan dimonitor terus menerus • Fokus lebih luas, semua risiko bisnis dan kesempatan bisnis diperhatkan

Langkah-langkah untuk menjalankan manajemen risiko secara formal dan terintegrasi 1. Mengidentifikasi semua tindakan yang mungkin dapat menimbulkan risiko 2. Membuat peringkat berdasarkan prioritasnya, misal tingkat keparahan, frekuensi, dan sebagainya 3. Menghitung probabilitas risiko dan dampaknya terhadap perusahaan 4. Menggunakan ukuran yang umum untuk mengukur risiko misalnya VAR (Value at Risk) 5. Memonitor semua kegiatan antar unit

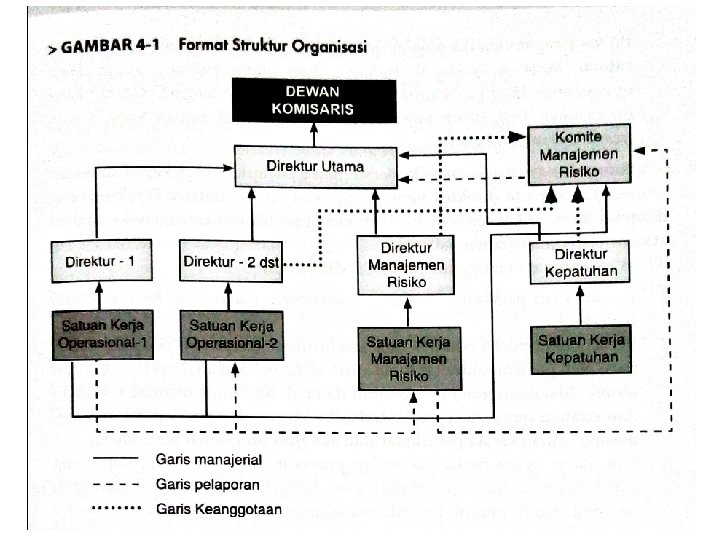

XI. MENGEMBANGKAN INFRASTRUKTUR RISIKO Menurut Kasidi (2010) untuk melakukan pengelolaan risiko yang memadai dibutuhkan infrastruktur yang mendukung kegiatan tersebut yaitu Struktur Organisasi tergantung dari karakteristik usaha

XII. MENGEMBANGKAN BUDAYA RISIKO • Keberhasilan mengkomunikasikan dan mengintegrasikan manajemen risiko dalam sebuah organisasi bank tidak terletak pada tekniknya akan tetapi tergantung pada manusia pengambil dan pengelola risiko tersebut • Ada banyak pegawai, banyak karakter, sikap (attitude) dan keterampilan yang berbeda dalam bank menuntut adanya budaya organisasi dimana setiap orang harus menjadi manajer risiko karena setiap pegawai bertanggung jawab atas kegiatan dan hasil kerjanya • Pengembangan budaya manajemen risiko jauh lebih penting dibandingkan membangun sebuah kebijakan dan prosedur yang paling komplit karena pengelolaan risiko harus di implantasikan kepada setiap orang dari jenjang paling bawah sampai pada jenjang paling atas

Langkah untuk membangun budaya risiko: – Membentuk Satuan Kerja Manajemen Risiko sebagai pusat untuk membangun dan menyebarluaskan kebijakan dan prosedur risiko keseluruh jenjang organisasi – Menyusun manual kode etik – Merekrut pegawai yang memiliki sikap yang baik untuk memberikan pelayanan yang terbaik pada nasabah – Menjadikan manajemen risiko sebagai syarat untuk menduduki semua posisi manajemen – Menerapkan sanksi bagi pelaksana atau pengambil risiko – Memberikan insentif guna mendorong pegawai mengelola risiko dengan baik – Menerapkan seperangkat aturan agar pegawai tidak berani mengambil risiko yang berlebihan – Memasukkan penilaian kinerja mengelola risiko kedalam proses penilaian kinerja pegawai

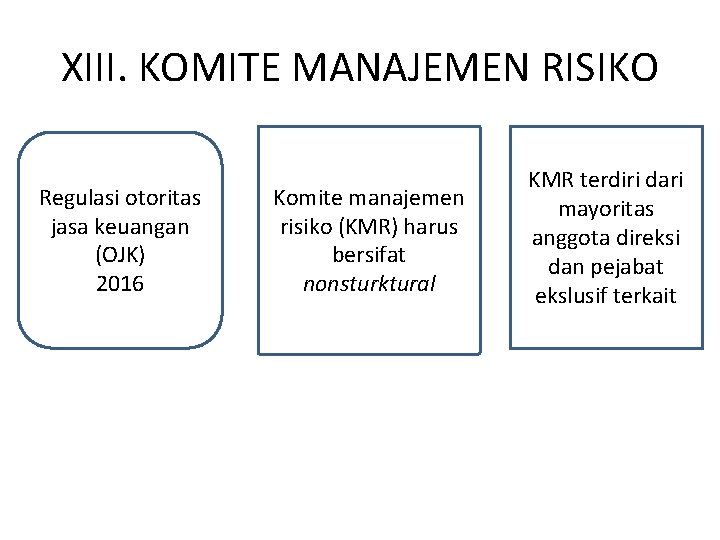

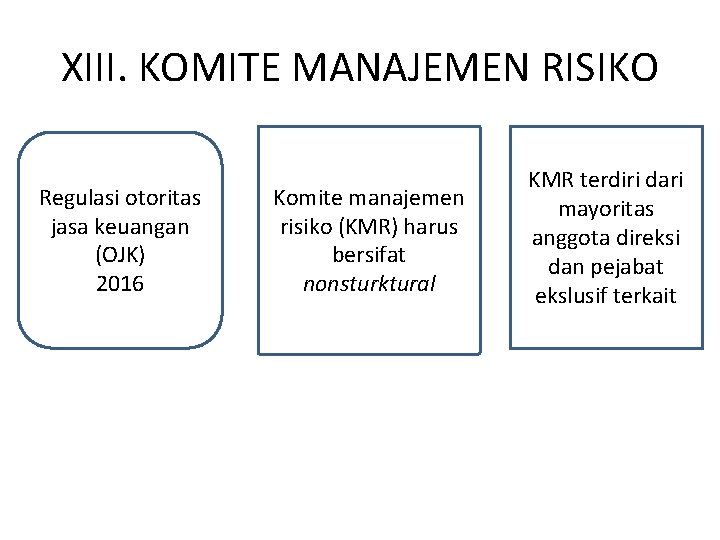

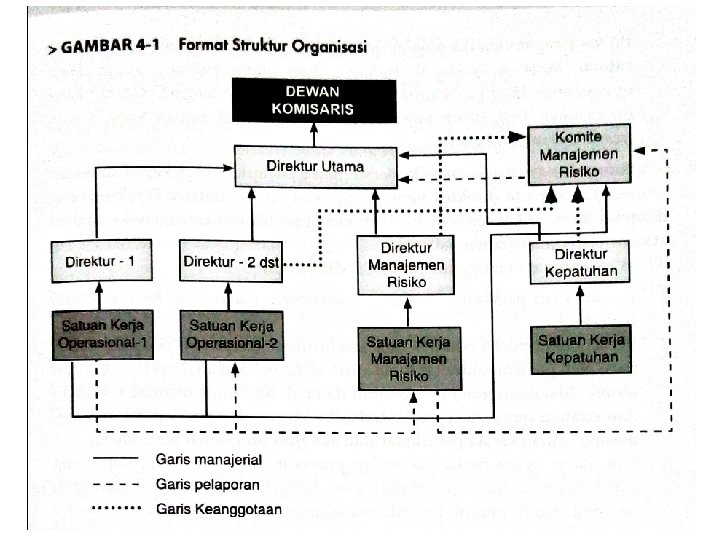

XIII. KOMITE MANAJEMEN RISIKO Regulasi otoritas jasa keuangan (OJK) 2016 Komite manajemen risiko (KMR) harus bersifat nonsturktural KMR terdiri dari mayoritas anggota direksi dan pejabat ekslusif terkait

KEANGGOTAAN KOMITE MANAJEMEN RISIKO v. Anggota tetap : direksi dan pejabat eksekutif yang di tunjuk direktur utama untuk melaksanakan wewenang dan tanggung jawabsecara permanen untuk jangka waktu tertentu, contoh : direktur kepatuhan membawakan fungsi kepatuhan. v. Anggota tidak tetap : direksi dan pejabat eksekutif yang terkait dengan topik yang dibahas dan direkomendasikan dalam komite manajemen risiko, contoh : kepala divisi treasury untuk topik pengelolaan eksposur suku bunga dan nilai tukar

v. Pejabat eksekutif : bertangung jawab langsung kepada direksi atau mempunyai pengaruh yang signifikan terhadap kebijakan atau operasional perusahaan. v. Komite manajemen risiko : terdiri dari mayoritas direksi da pejabat veksekutif terkait. v. Mayoritas direksi : lebih dari 50% dari seluruh jumlah anggota direksi, contoh : jika jumlah ndireksi 4 orang maka mayoritas direksi adalah 3 orang

Komite majemen risiko berwenang dan bertanggung jawab untuk memberikan rekomendasi kepada direktur utama yang mencakup : ü penyusunan kebijakan, strategi dan pedoman penerapan manajemen risiko. ü Perbaikan atau penyempurnaan pelaksanaan manajemen risiko berdasarkan hasil evaluasi pelaksanaan manajemen risiko ü Penetapan hal-hal yang terkait dengan keputusan bisnisyang tidak sesuai dengan prosedur norma.

XIV. SATUAN KERJA MANAJEMEN RISIKO (SKMR) • struktur organisasi (bersifat struktural) • Disesuaikan dengan ukuran kompleksitas usaha serta risiko pada setiap perusahaan • Menyesuaikan kondisi serta kemampuan keuangan dan sumber daya manusia perusahaan. • Satuan kerja manajeman risiko harus bersifat “independen” terhadap satuan kerja operasional (risk taking unit) • Melaksanakan fungsi pengendalian intern

Dikatakan SKMR yang “independen “ tercermin dalam : a) Pemisahan fungsi/ tugas antara satuan kerja manajemen risiko, satuan kerja operasiona (risk taking unit), dan satuan kerja yang melaksanakan fungsi pengendalian intern. b) Proses pengambilan keputusan yang tidak memihakatau menguntungkan satuan kerja operasioanal tertentu, atau mengabaikan satuan kerja operasional lainya.

Wewenang Dan Tangung Jawab Satuan Kerja Manajemen Risiko (SKMR) 1. pemantauan pelaksanaan strategi manajemen risiko yang etah di setujui direksi. 2. Pemantauan posisi risiko secara keseluruhan (composite), per jenis risiko, dan atau perjenis aktivitas fungsional, serta melakukan stress testing (dampak dari setiap kebijakan manajemen) 3. Kaji ulang secara berkalaterhadap rposes manajemen risiko

4. Pengkajian usulan aktivitas dan atau produk baru. 5. Evaluasi terhadap akurasi model dan validitas data yang digunakan untuk mengukur risiko bagi perusahaanyang menggunakan model untuk keperluan intern (internal model). 6. Memberikan rekomendasi kepada satuan kerja operasional ( risk tasking unit ) dan atau kepada komite manajemen risiko sesuai kewenangan yang dimiliki 7. Menyusun dan menyampaikan laporan profil/ komposisi risiko secara berkala kepada direktur utama atau direktur yang ditugaskan secara khusus.

XV. HUBUNGAN SATUAN KERJA OPERASIONAL DAN SKMR Satuan kerja operasional (Risk Tasking Unit) wajib menginformasikan eksposur risiko yang melekat pada satuan kerja yang bersangkutan kepada SKMR secara berkala. frekuensi penyampaian informasi eksposur risiko disesuaikan dengan karakreristik jenis risiko secara berkala ( bulanan , triwulan serta di sesuaikan dengan korporasi)

Yang termasuk dalam satuan kerja operasional ( Risk tasking unit ) • • Satuan kerja perkreditan Treasury Pendanaan Atau bagian lain dari korporasi

CONTOH KASUS MANAJEMEN RISIKO Analisis Manajemen Risiko pada Koperasi Kredit Koperasi senantiasa terganjal oleh sejumlah masalah klasik, diantaranya : 1. Lemahnya pasrtisipasi anggota 2. Kurangnya permodalan 3. Pemanfaatan pelayanan 4. Lemahnya pengambilan keputusan 5. Lemahnya pengawasan 6. Manajemen Risiko Analisislah apa yang harus dilakukan untuk menghadapi masalah tersebut!