OOO 0 o 0 OOO PODATKI DOCHODOWE Charakterystyka

![Definicja dochodu: Definicja ekonomiczna [Haig-Simons, Schanz]: Dochód to wartość konsumpcji danego podmiotu powiększona o Definicja dochodu: Definicja ekonomiczna [Haig-Simons, Schanz]: Dochód to wartość konsumpcji danego podmiotu powiększona o](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-3.jpg)

![Dylematy konstrukcji podatku dochodowego [I] Opodatkowanie osób prawnych? Ustawa – jedna? Wiele? - dochody Dylematy konstrukcji podatku dochodowego [I] Opodatkowanie osób prawnych? Ustawa – jedna? Wiele? - dochody](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-5.jpg)

![Dylematy konstrukcji podatku dochodowego [II] ● Unitarność/cedularność? ● Progresywność/proporcjonalność? ● Podstawa opodatkowania/podstawa obliczenia podatku? Dylematy konstrukcji podatku dochodowego [II] ● Unitarność/cedularność? ● Progresywność/proporcjonalność? ● Podstawa opodatkowania/podstawa obliczenia podatku?](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-6.jpg)

![Unitarność/celularność: przykład [1] obliczenia podatku dochodowego Metoda unitarna – założenia: Podatnik osiąga przychody z Unitarność/celularność: przykład [1] obliczenia podatku dochodowego Metoda unitarna – założenia: Podatnik osiąga przychody z](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-9.jpg)

![Unitarność/celularność: przykład [2] obliczenia podatku dochodowego Metoda cedularna – założenia: Podatnik osiąga przychody z Unitarność/celularność: przykład [2] obliczenia podatku dochodowego Metoda cedularna – założenia: Podatnik osiąga przychody z](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-10.jpg)

![Metoda kasowa/memoriałowa Przykład: spółka [metoda memoriałowa] wypłaca wynagrodzenie pracownikowi [metoda kasowa]. Wynagrodzenie – koszt Metoda kasowa/memoriałowa Przykład: spółka [metoda memoriałowa] wypłaca wynagrodzenie pracownikowi [metoda kasowa]. Wynagrodzenie – koszt](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-15.jpg)

![Postępowanie ze stratami? Przykład: Stawka podatkowa 10% Wynik: [D albo S] 2001 – D Postępowanie ze stratami? Przykład: Stawka podatkowa 10% Wynik: [D albo S] 2001 – D](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-20.jpg)

- Slides: 29

OOO 0 o 0 OOO PODATKI DOCHODOWE

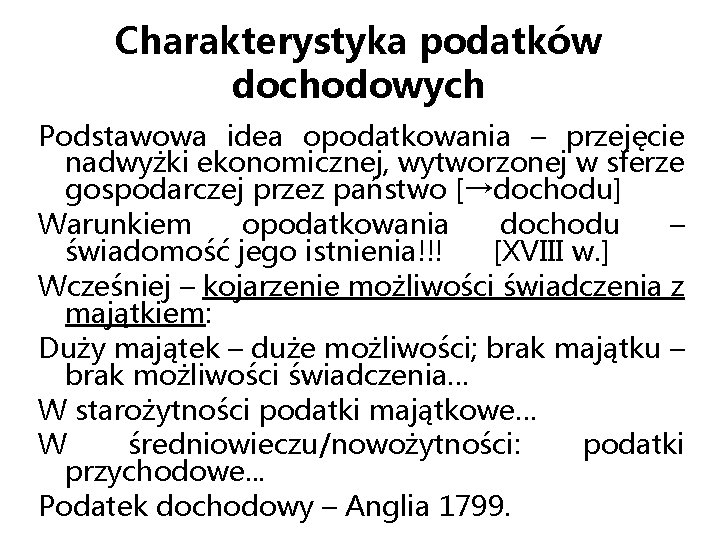

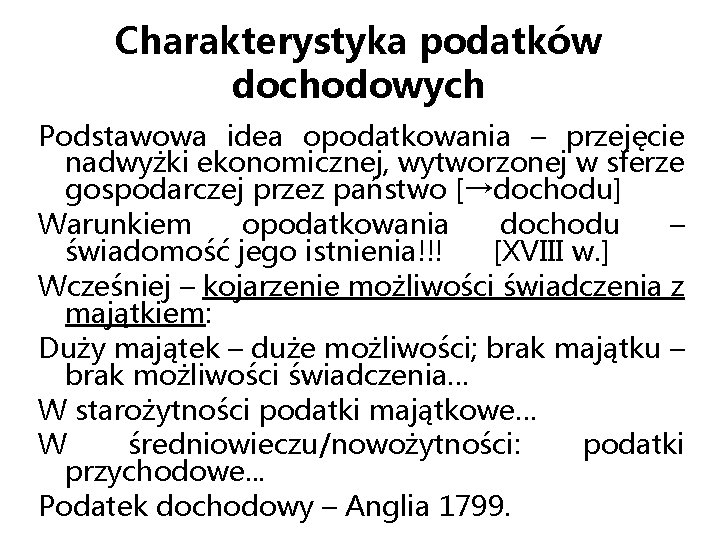

Charakterystyka podatków dochodowych Podstawowa idea opodatkowania – przejęcie nadwyżki ekonomicznej, wytworzonej w sferze gospodarczej przez państwo [→dochodu] Warunkiem opodatkowania dochodu – świadomość jego istnienia!!! [XVIII w. ] Wcześniej – kojarzenie możliwości świadczenia z majątkiem: Duży majątek – duże możliwości; brak majątku – brak możliwości świadczenia… W starożytności podatki majątkowe… W średniowieczu/nowożytności: podatki przychodowe. . . Podatek dochodowy – Anglia 1799.

![Definicja dochodu Definicja ekonomiczna HaigSimons Schanz Dochód to wartość konsumpcji danego podmiotu powiększona o Definicja dochodu: Definicja ekonomiczna [Haig-Simons, Schanz]: Dochód to wartość konsumpcji danego podmiotu powiększona o](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-3.jpg)

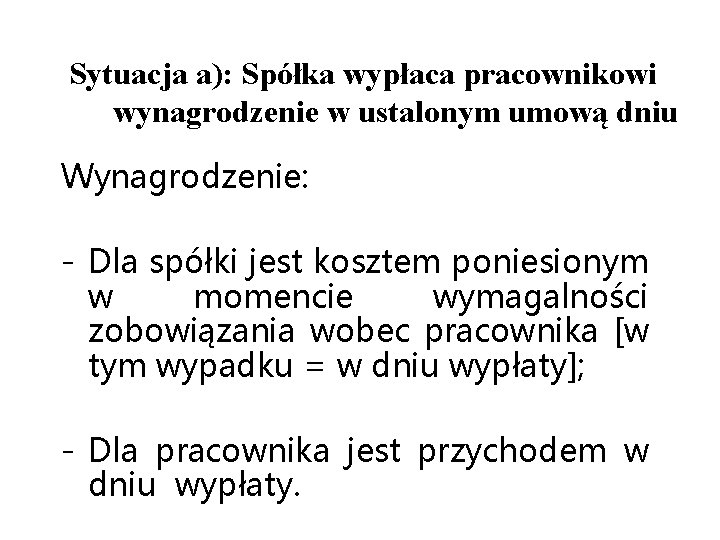

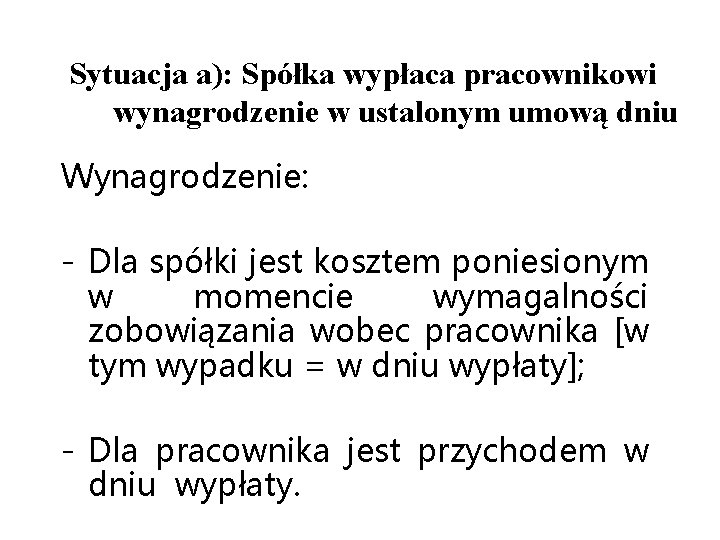

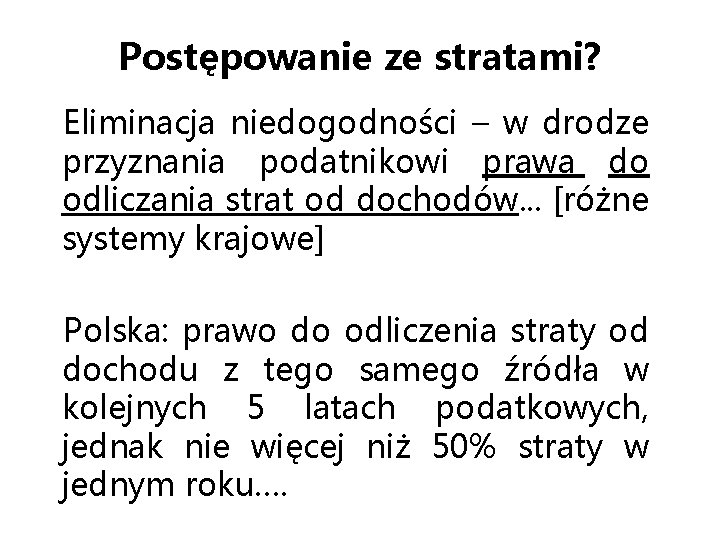

Definicja dochodu: Definicja ekonomiczna [Haig-Simons, Schanz]: Dochód to wartość konsumpcji danego podmiotu powiększona o przyrost wartości majątku netto w danym czasie. Odniesienie do odcinka czasu! [zwykle – rok, teoretycznie – przez całe życie człowieka albo cały okres istnienia jednostki organizacyjnej]. Definicja prawna [brak…? ] Ustawa: Dochód to różnica między (wyższymi! BB) przychodami a (niższymi! BB) kosztami ich uzyskania. Jeśli koszty wyższe niż przychody – strata…

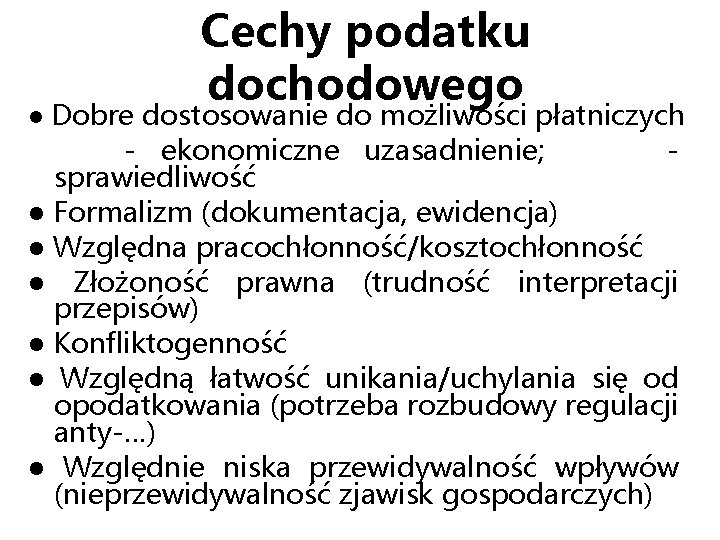

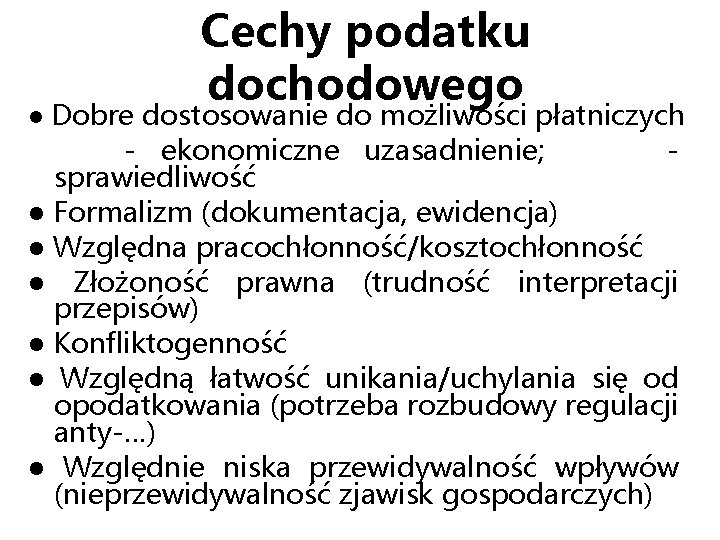

Cechy podatku dochodowego ● Dobre dostosowanie do możliwości płatniczych - ekonomiczne uzasadnienie; - sprawiedliwość ● Formalizm (dokumentacja, ewidencja) ● Względna pracochłonność/kosztochłonność ● Złożoność prawna (trudność interpretacji przepisów) ● Konfliktogenność ● Względną łatwość unikania/uchylania się od opodatkowania (potrzeba rozbudowy regulacji anty-…) ● Względnie niska przewidywalność wpływów (nieprzewidywalność zjawisk gospodarczych)

![Dylematy konstrukcji podatku dochodowego I Opodatkowanie osób prawnych Ustawa jedna Wiele dochody Dylematy konstrukcji podatku dochodowego [I] Opodatkowanie osób prawnych? Ustawa – jedna? Wiele? - dochody](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-5.jpg)

Dylematy konstrukcji podatku dochodowego [I] Opodatkowanie osób prawnych? Ustawa – jedna? Wiele? - dochody osób fizycznych/osób prawnych? [czy też] - dochody z działalności gospodarczej/ /pozostałe? Dochody „aktywne”/dochody „pasywne”? a) działalność gospodarcza, praca etc. b) odsetki od lokat i pożyczek, dywidendy etc.

![Dylematy konstrukcji podatku dochodowego II Unitarnośćcedularność Progresywnośćproporcjonalność Podstawa opodatkowaniapodstawa obliczenia podatku Dylematy konstrukcji podatku dochodowego [II] ● Unitarność/cedularność? ● Progresywność/proporcjonalność? ● Podstawa opodatkowania/podstawa obliczenia podatku?](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-6.jpg)

Dylematy konstrukcji podatku dochodowego [II] ● Unitarność/cedularność? ● Progresywność/proporcjonalność? ● Podstawa opodatkowania/podstawa obliczenia podatku? ● Przychody i koszty – metoda kasowa/memoriałowa? ● Funkcje pozafiskalne (np. „prorodzinność”)? ● Postępowanie ze stratami? ● Podatkowe traktowanie podmiotów powiązanych? ● Zapłata – zaliczki? ● Wymiar – decyzja organu podatkowego czy samoobliczenie?

Progresywność/proporcjonaln ość Zasady obciążenia podatkowego dochodów: Podatek dochodowy od osób fizycznych (PDF)– progresja opodatkowania (skala progresywna) Podatek dochodowy od osób prawnych (PDP) – proporcjonalność (stała stawka podatkowa) Wyjątki: – formy uproszczone PDF – proporcjonalność

Unitarność/cedularność? Ustalanie dochodu: a) Metoda unitarna - przychody (podobnie – koszty) łącznie, niezależnie od źródeł z których pochodzą… b) Metoda cedularna – ustalanie dochodu/straty odrębnie dla poszczególnych, wyodrębnionych ustawowo źródeł przychodów… - i sumowania dochodów z tych źródeł, w których się pojawiły dla ustalenia podstawy opodatkowania [z pominięciem tych źródeł, które przyniosły stratę w danym roku podatkowym] Jaka różnica?

![Unitarnośćcelularność przykład 1 obliczenia podatku dochodowego Metoda unitarna założenia Podatnik osiąga przychody z Unitarność/celularność: przykład [1] obliczenia podatku dochodowego Metoda unitarna – założenia: Podatnik osiąga przychody z](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-9.jpg)

Unitarność/celularność: przykład [1] obliczenia podatku dochodowego Metoda unitarna – założenia: Podatnik osiąga przychody z dwóch źródeł przychodów. Stawka podatkowa 10% Dwa źródła przychodów: a) przychody 500, koszty 300; b) przychody 200, koszty 300: Przychody [suma a)+b)] = 700 Koszty [suma a)+b)] = 600 Dochód (700 -600) = 100… Podatek =

![Unitarnośćcelularność przykład 2 obliczenia podatku dochodowego Metoda cedularna założenia Podatnik osiąga przychody z Unitarność/celularność: przykład [2] obliczenia podatku dochodowego Metoda cedularna – założenia: Podatnik osiąga przychody z](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-10.jpg)

Unitarność/celularność: przykład [2] obliczenia podatku dochodowego Metoda cedularna – założenia: Podatnik osiąga przychody z dwóch źródeł przychodów. Stawka podatkowa 10% Dwa źródła przychodów: a) przychody 500, koszty 300; b) przychody 200, koszty 300: Dochody ze źródła a): [500 -300] = 200 Strata ze źródła b): [200 -300] = -100 Dochód (200+0) = 200… Podatek = 20

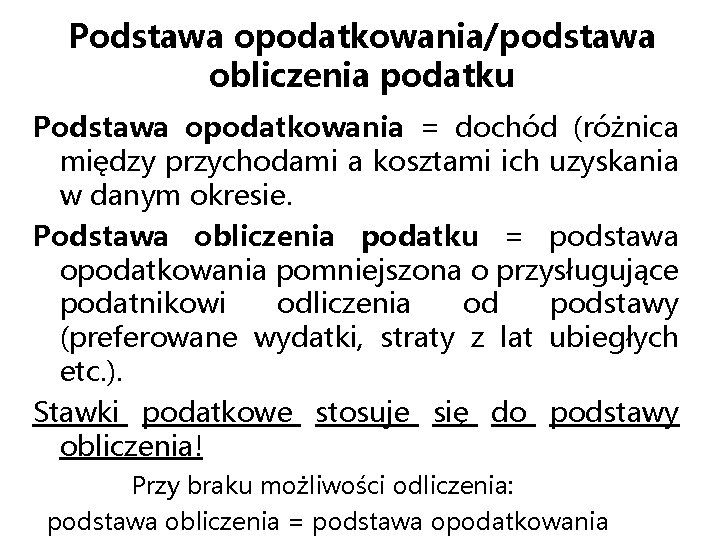

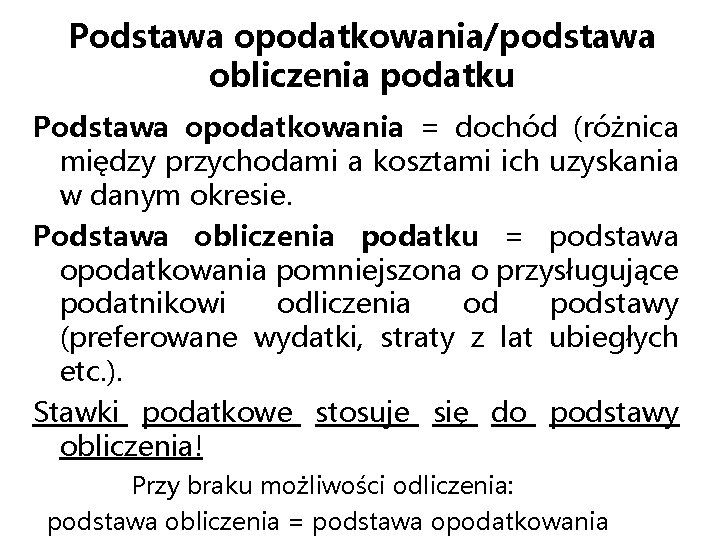

Podstawa opodatkowania/podstawa obliczenia podatku Podstawa opodatkowania = dochód (różnica między przychodami a kosztami ich uzyskania w danym okresie. Podstawa obliczenia podatku = podstawa opodatkowania pomniejszona o przysługujące podatnikowi odliczenia od podstawy (preferowane wydatki, straty z lat ubiegłych etc. ). Stawki podatkowe stosuje się do podstawy obliczenia! Przy braku możliwości odliczenia: podstawa obliczenia = podstawa opodatkowania

Metody ustalania kosztów 1. Metoda ustalania kosztów rzeczywistych, opartych o ewidencję podatkową. 2. Metoda kosztów normatywnych, z możliwością wykazywania kosztów wyższych niż normatyw (jeśli zostały poniesione). 3. Metoda kosztów normatywnych, bez możliwości wykazywania kosztów wyższych niż normatyw (nawet jeśli zostały poniesione). 4. Metoda nieuwzględniania kosztów [przychód = dochód…]

Metody ustalania przychodów/kosztów – zagadnienie techniki podatkowej A. Metoda kasowa – momentem osiągnięcia przychodu (albo poniesienia kosztu) jest moment otrzymania/dokonania zapłaty… B. Metoda memoriałowa – momentem osiągnięcia przychodu (albo poniesienia kosztu) jest moment dokonania zapisu w księgach rachunkowych…

Metoda kasowa/memoriałowa ZASADY: • Metoda kasowa – przy opodatkowaniu dochodów osób fizycznych nie prowadzących działalności gospodarczej • Metoda memoriałowa – przy opodatkowaniu dochodów podmioty prowadzących działalność gospodarczą JAKA RÓŻNICA?

![Metoda kasowamemoriałowa Przykład spółka metoda memoriałowa wypłaca wynagrodzenie pracownikowi metoda kasowa Wynagrodzenie koszt Metoda kasowa/memoriałowa Przykład: spółka [metoda memoriałowa] wypłaca wynagrodzenie pracownikowi [metoda kasowa]. Wynagrodzenie – koszt](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-15.jpg)

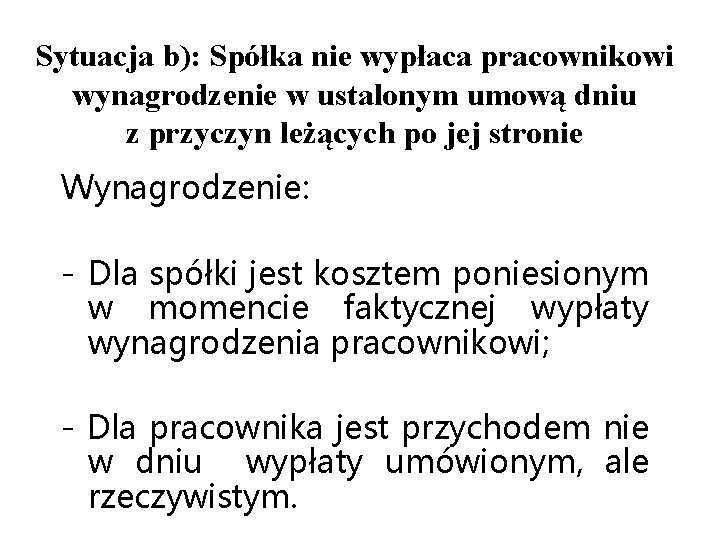

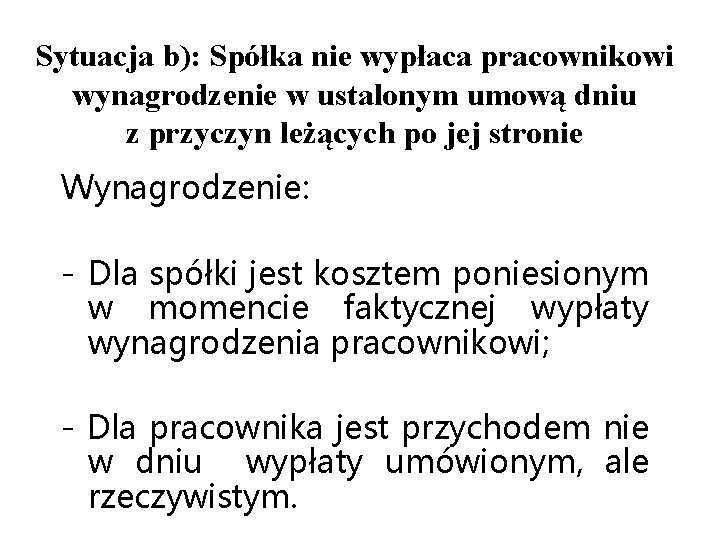

Metoda kasowa/memoriałowa Przykład: spółka [metoda memoriałowa] wypłaca wynagrodzenie pracownikowi [metoda kasowa]. Wynagrodzenie – koszt dla spółki, przychód dla pracownika Analiza 3 sytuacji: a) Spółka wypłaca pracownikowi wynagrodzenie w ustalonym umową dniu; b) Spółka z przyczyn leżących po jej stronie wypłaca pracownikowi wynagrodzenie w ustalonym dniu; c) Spółka stawia pracownikowi wynagrodzenie do dyspozycji w określonym dniu, ale pracownik go nie odbiera.

Sytuacja a): Spółka wypłaca pracownikowi wynagrodzenie w ustalonym umową dniu Wynagrodzenie: - Dla spółki jest kosztem poniesionym w momencie wymagalności zobowiązania wobec pracownika [w tym wypadku = w dniu wypłaty]; - Dla pracownika jest przychodem w dniu wypłaty.

Sytuacja b): Spółka nie wypłaca pracownikowi wynagrodzenie w ustalonym umową dniu z przyczyn leżących po jej stronie Wynagrodzenie: - Dla spółki jest kosztem poniesionym w momencie faktycznej wypłaty wynagrodzenia pracownikowi; - Dla pracownika jest przychodem nie w dniu wypłaty umówionym, ale rzeczywistym.

Sytuacja c): Spółka stawia pracownikowi wynagrodzenie do dyspozycji w określonym dniu, ale pracownik go nie odbiera Wynagrodzenie: - Dla spółki jest kosztem poniesionym w momencie wymagalności zobowiązania wobec pracownika [w tym wypadku = postawienia wynagrodzenia do dyspozycji pracownika]; - Dla pracownika jest przychodem w dniu pozostawienia wynagrodzenia do jego dyspozycji.

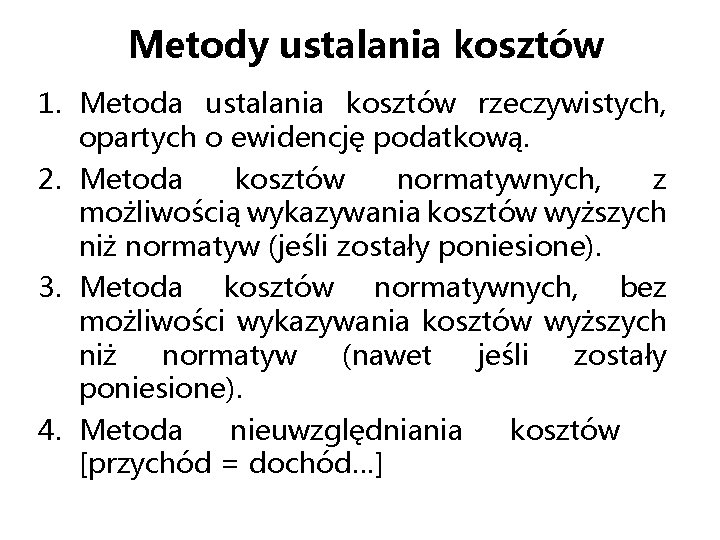

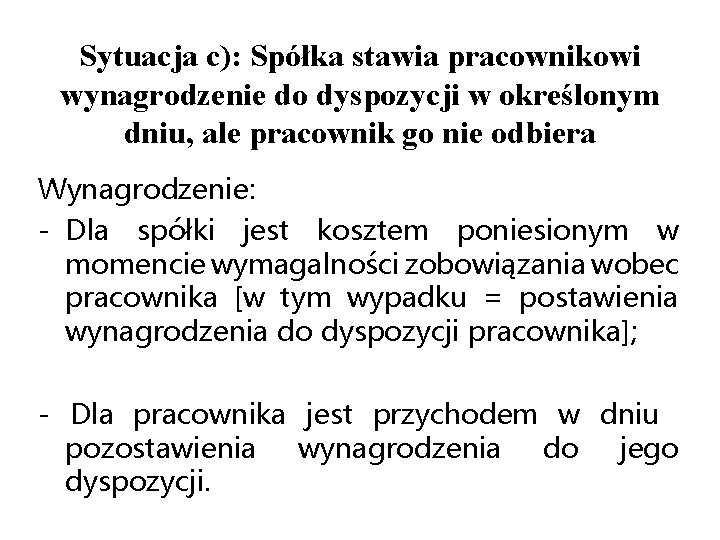

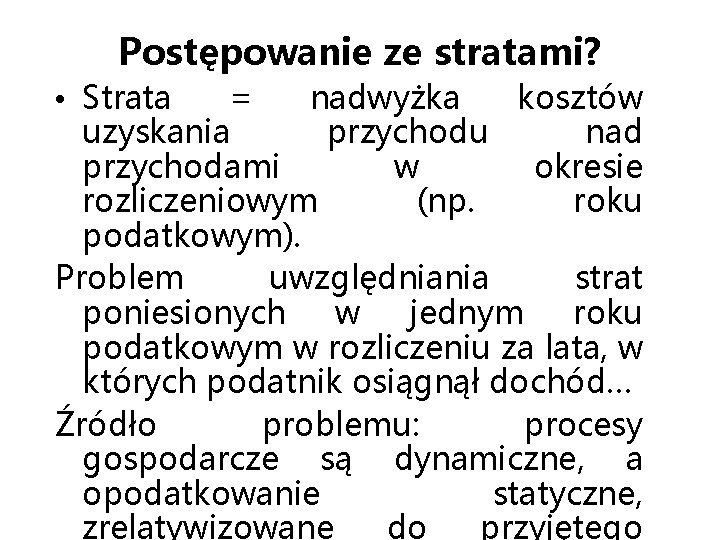

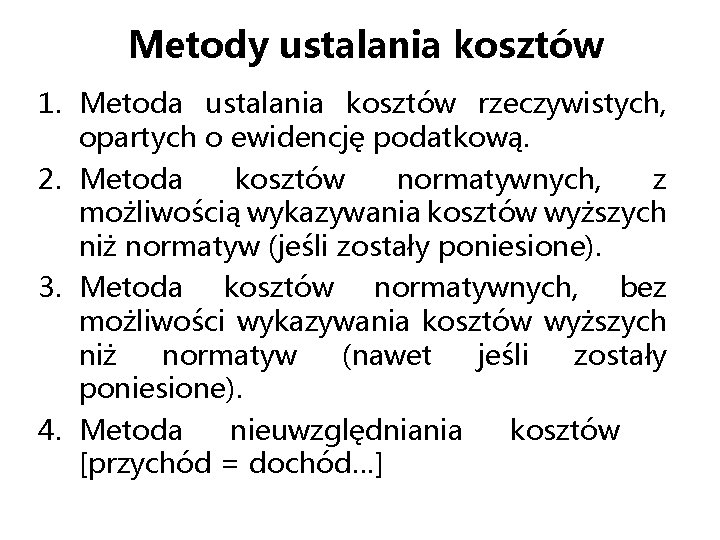

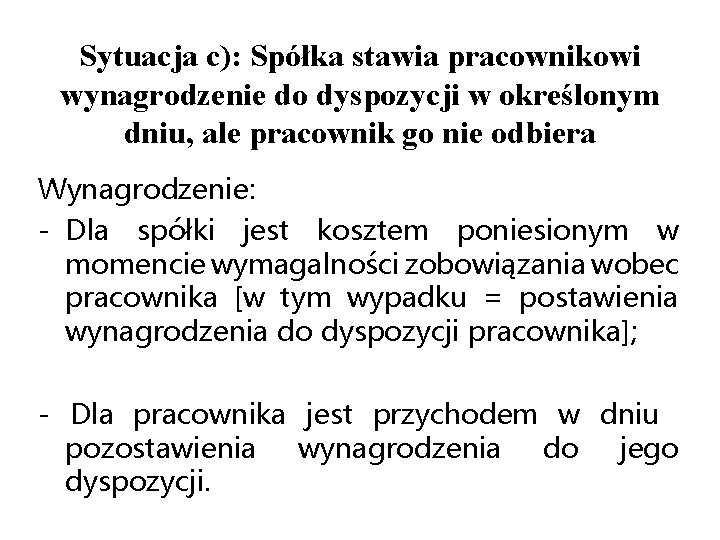

Postępowanie ze stratami? • Strata = nadwyżka kosztów uzyskania przychodu nad przychodami w okresie rozliczeniowym (np. roku podatkowym). Problem uwzględniania strat poniesionych w jednym roku podatkowym w rozliczeniu za lata, w których podatnik osiągnął dochód… Źródło problemu: procesy gospodarcze są dynamiczne, a opodatkowanie statyczne, zrelatywizowane do przyjętego

![Postępowanie ze stratami Przykład Stawka podatkowa 10 Wynik D albo S 2001 D Postępowanie ze stratami? Przykład: Stawka podatkowa 10% Wynik: [D albo S] 2001 – D](https://slidetodoc.com/presentation_image/425a9b2cceb790f9c2b78fc6c56c2a68/image-20.jpg)

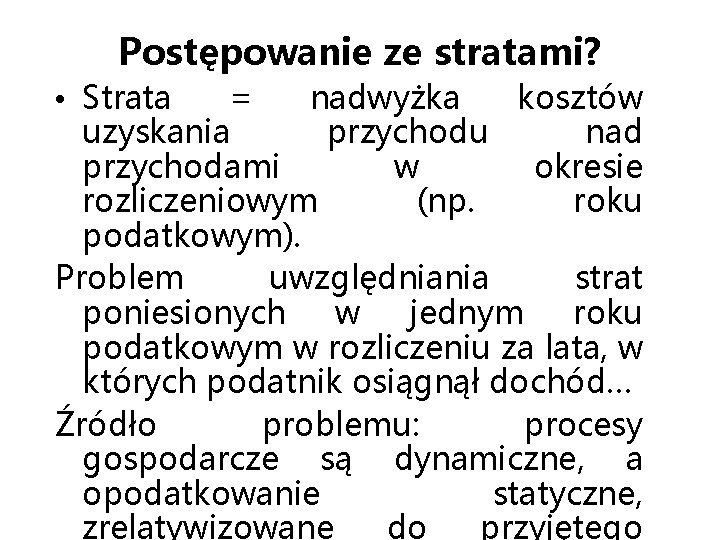

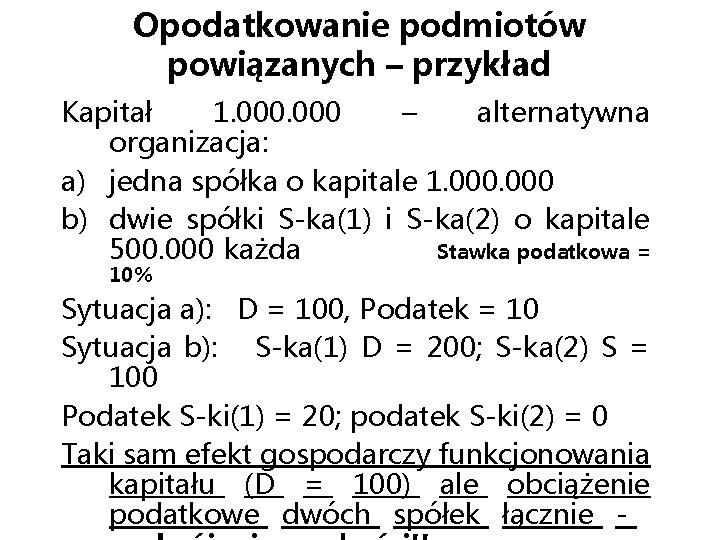

Postępowanie ze stratami? Przykład: Stawka podatkowa 10% Wynik: [D albo S] 2001 – D [100]; 2002 – D [200]; 2003 – S [100]. a) Założenie (fikcyjne!), że podatek rozliczany jest w okresie trzyletnim: podstawa opodatkowania = 100+200 -100=200 Podatek = 20 b) Założenie, że podatek rozliczany jest w okresach rocznych: 2001 D [100] podatek = 10 2002 D [200] podatek = 20 2003 S [100] podatek = 0 Suma podatku = 30 •

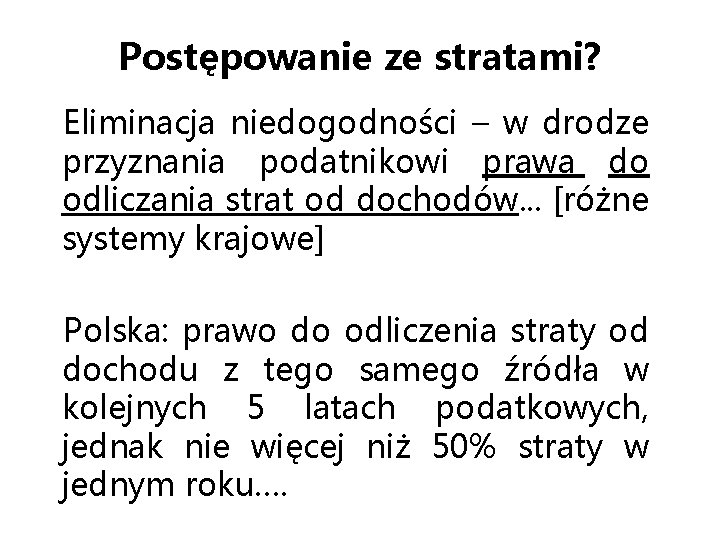

Postępowanie ze stratami? Eliminacja niedogodności – w drodze przyznania podatnikowi prawa do odliczania strat od dochodów. . . [różne systemy krajowe] Polska: prawo do odliczenia straty od dochodu z tego samego źródła w kolejnych 5 latach podatkowych, jednak nie więcej niż 50% straty w jednym roku….

Postępowanie ze stratami? PL: Nie można rozliczać strat wstecz… Nie można odliczać straty z jednego źródła pomniejszając dochód w kolejnych latach osiągnięty z innego źródła… Nie można odliczyć straty gdy wygaśnie źródło przychodów… [dotyczy PDF!] Nie można odliczyć więcej niż 50% straty rocznie… Nie można odliczyć straty w 6. i następnych latach po jej poniesieniu…

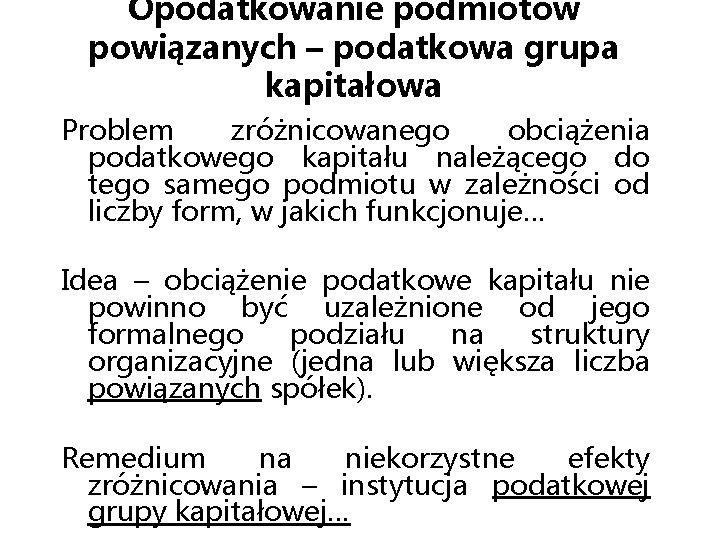

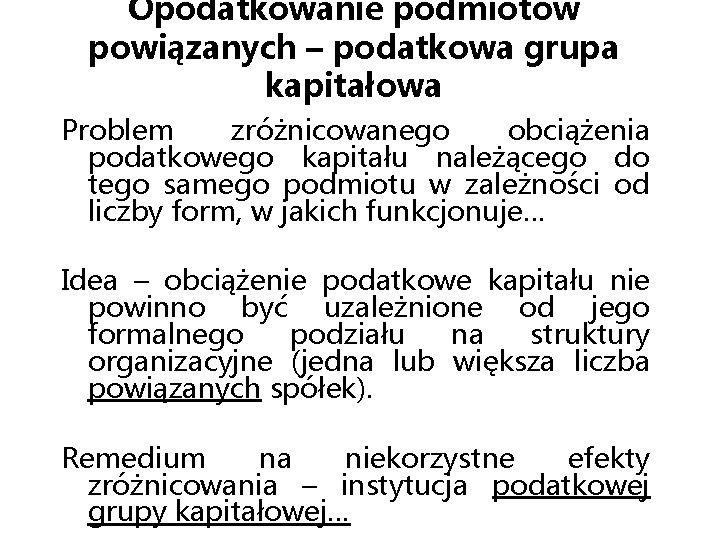

Opodatkowanie podmiotów powiązanych – podatkowa grupa kapitałowa Problem zróżnicowanego obciążenia podatkowego kapitału należącego do tego samego podmiotu w zależności od liczby form, w jakich funkcjonuje… Idea – obciążenie podatkowe kapitału nie powinno być uzależnione od jego formalnego podziału na struktury organizacyjne (jedna lub większa liczba powiązanych spółek). Remedium na niekorzystne efekty zróżnicowania – instytucja podatkowej grupy kapitałowej…

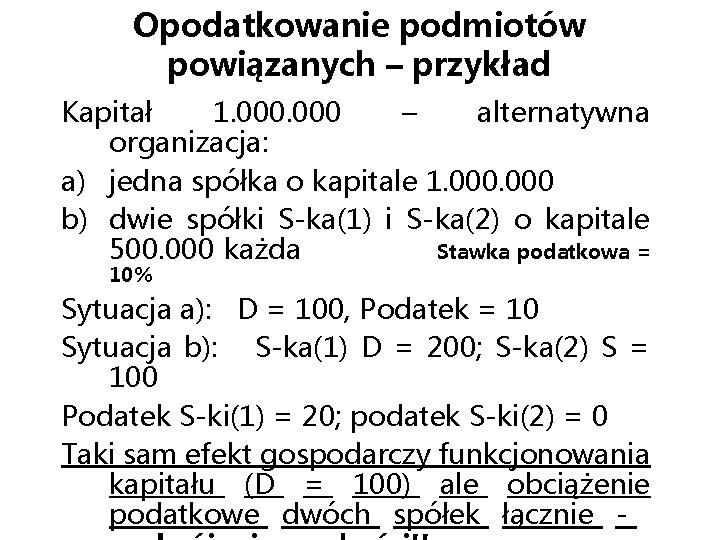

Opodatkowanie podmiotów powiązanych – przykład Kapitał 1. 000 – alternatywna organizacja: a) jedna spółka o kapitale 1. 000 b) dwie spółki S-ka(1) i S-ka(2) o kapitale 500. 000 każda Stawka podatkowa = 10% Sytuacja a): D = 100, Podatek = 10 Sytuacja b): S-ka(1) D = 200; S-ka(2) S = 100 Podatek S-ki(1) = 20; podatek S-ki(2) = 0 Taki sam efekt gospodarczy funkcjonowania kapitału (D = 100) ale obciążenie podatkowe dwóch spółek łącznie -

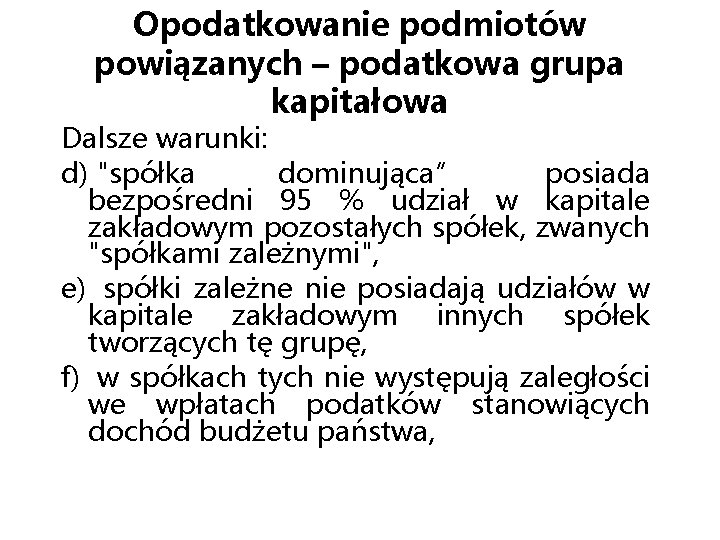

Opodatkowanie podmiotów powiązanych – podatkowa grupa kapitałowa Remedium na niekorzystne efekty zróżnicowania obciążeń podatkowych podmiotów powiązanych– instytucja podatkowej grupy kapitałowej… Warunki: a) skład - wyłącznie spółki z o. o. i S. A. b) przeciętny kapitał zakładowy przypadający na każdą ze spółek, jest nie niższy niż 1. 000 zł, c) spółka dominująca i spółki zależne zawarły, w formie aktu notarialnego, umowę o utworzeniu, na okres co najmniej 3 lat podatkowych, podatkowej grupy kapitałowej i umowa ta została zarejestrowana przez naczelnika urzędu skarbowego

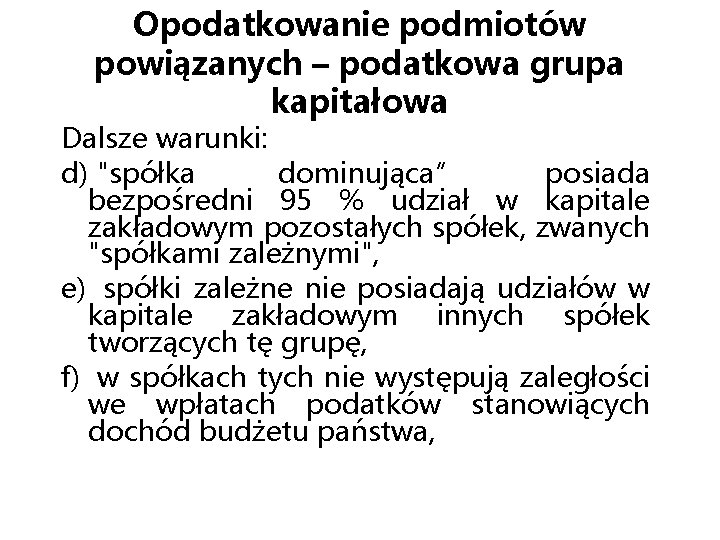

Opodatkowanie podmiotów powiązanych – podatkowa grupa kapitałowa Dalsze warunki: d) "spółka dominująca” posiada bezpośredni 95 % udział w kapitale zakładowym pozostałych spółek, zwanych "spółkami zależnymi", e) spółki zależne nie posiadają udziałów w kapitale zakładowym innych spółek tworzących tę grupę, f) w spółkach tych nie występują zaległości we wpłatach podatków stanowiących dochód budżetu państwa,

Podatkowa grupa kapitałowa – korzyści… a) Inne korzyści (np. możliwość stosowania cen transferowych między spółkami)… b) Podatek dochodowy oraz zaliczki na ten podatek są obliczane, pobierane i wpłacane przez spółkę wskazana w umowie o utworzeniu podatkowej grupy kapitałowej, ALE… Spółki tworzące podatkową grupę kapitałową odpowiadają solidarnie za jej zobowiązania z tytułu podatku dochodowego należnego za okres obowiązywania umowy.

Katalog innych zagadnień dotyczących opodatkowania dochodów… • Niedostateczna kapitalizacja…. • Ceny transferowe… • Unikanie podwójnego opodatkowania…

o 0 o Dziękuję za uwagę…

Podatki progresywne

Podatki progresywne Podatki majatkowe

Podatki majatkowe Twj epit

Twj epit Stawka za nadgodziny w szwecji

Stawka za nadgodziny w szwecji Barbara tomkowiak wikipedia

Barbara tomkowiak wikipedia Charakterystyka drobiu

Charakterystyka drobiu Pradzieje ziem polskich tomaszewska

Pradzieje ziem polskich tomaszewska Charakterystyka gabrieli borejko

Charakterystyka gabrieli borejko Logarytmiczna charakterystyka amplitudowa

Logarytmiczna charakterystyka amplitudowa Rodzaje połączeń wciskowych

Rodzaje połączeń wciskowych Charakterystyka dziecka w wieku wczesnoszkolnym

Charakterystyka dziecka w wieku wczesnoszkolnym Zeus charakterystyka

Zeus charakterystyka Wzmacniacz mocy schemat

Wzmacniacz mocy schemat Kuchnia śląska charakterystyka

Kuchnia śląska charakterystyka Grupa krwi 0 rh- charakterystyka

Grupa krwi 0 rh- charakterystyka Sprawność wolumetryczna pompy

Sprawność wolumetryczna pompy Charakterystyka ciasta drożdżowego

Charakterystyka ciasta drożdżowego Pojezierze pomorskie krajobraz

Pojezierze pomorskie krajobraz Metoda zieglera nicholsa

Metoda zieglera nicholsa Sarmatyzm charakterystyka

Sarmatyzm charakterystyka Lgob

Lgob Współczynnik przepływu kv

Współczynnik przepływu kv Typy osobowości

Typy osobowości Wilki hobbit opis

Wilki hobbit opis Pustynia lodowa zwierzęta i rośliny

Pustynia lodowa zwierzęta i rośliny Stabilizator parametryczny z diodą zenera

Stabilizator parametryczny z diodą zenera Freski minojskie

Freski minojskie Człon całkujący idealny

Człon całkujący idealny Ruchliwość

Ruchliwość Litowce charakterystyka

Litowce charakterystyka