OMA POMA n Oman poman sijoittajat jvt sek

- Slides: 22

OMA PÄÄOMA n Oman pääoman sijoittajat jäävät sekä voiton että sijoitetun pääoman takaisinmaksun osalta etuoikeusjärjestyksessä viimeisiksi n Oman pääoman muodossa rahoitusta saadaan suoraan yrityksen omistajilta, pääomamarkkinoiden kautta, kehitysyhtiöiltä sekä riskisijoitusyhtiöiltä n Oma pääoma muodostaa puskurin, jolla yritys suojautuu huonoina aikoina => mitä riskialttiimpi ympäristö, sitä tärkeämpi on vahva pääomarakenne eli runsas oman pääoman määrä suhteessa vieraaseen pääomaan n Vahva oma pääoma lisää uskottavuutta rahoittajiin ja liikekumppaneihin päin => helpottaa vieraan pääoman hankkimista n Keskeisiä yrityksen oman pääoman määrään vaikuttavia tekijöitä ovat: – yrityksen suhtautuminen kasvuun: voimakkaassa kasvuvaiheessa omaa pääomaa ei ennätä kertyä riittävästi – yrityksen toimiala (esim. konsulttitoimisto vs. paperitehdas)

Oman pääoman lähteitä n Osakesijoitukset – vain julkinen osakeyhtiö (osakepääoma vähintään 80 000 euroa) voi myydä osakkeitaan yleisölle – osakeyhtiölaki edellyttää, että perustettavan osakeyhtiön osakepääoman tulee olla vähintään 8 000 euroa (julkinen osakeyhtiö 80 000 euroa) – Osakeyhtiölain mukaan hallituksen tulee ryhtyä toimenpiteisiin, jos se havaitsee, että oma pääoma on alle puolet osakepääomasta – uutta osakepääomaa hankitaan uusmerkinnällä • • n listautumisanti listautumisen jälkeinen osakeanti Venture Capital- eli riskisijoitustoiminta – oman pääoman muodossa tapahtuvaa riskipitoista keskipitkän tai pitkän aikavälin sijoitustoimintaa pieniin ja keskisuuriin yrityksiin, joita ei julkisilla markkinoilla noteerata – tavoitteena on, että yrityksen osakkeiden arvo nousee ja pääomasijoittaja saa sievoisen voiton irrottautuessaan yrityksestä – usein Venture Capital -yhtiön vastuuhenkilö osallistuu osakkuusyrityksen hallitustyöskentelyyn – kohdeyritys saa tarvitsemansa pääoman vakuudettomana erityisrahoitusluottona, pääomalainana tai osakepääomasijoituksena – yritysten investoinnit kohdistuvat enenevässä määrin tietotaidon hankintaan, jota ei voida käyttää lainan vakuutena => pääomarahoitus on väline tällaisten rahoitustarpeiden hoitamiseen – pääomarahoittajan tuotto-odotus on korkeampi kuin tavanomaisissa vakuudellisissa lainoissa, tuotto muodostuu yrityksen arvonnoususta, osingoista ja koroista

– Pääomarahoitusta käytetään: • • • yrityksen kehittämiseen ja kasvuun (esim. viennin käynnistäminen, tuotekehitys) omavaraisuuden ylläpitämiseen (oman pääoman kasvettava taseen mukana) yrityskauppojen toteuttamiseen – etenkin USA: ssa paljon käytetty rahoitusmuoto – yleistyy Suomessakin nopeasti ( v. 1998 pääomarahoittajat sijoittivat 260 yritykseen 1, 1 miljardia markkaa) – suomalaisia riskisijoittajia: • • • julkiset, esim. Sitra, Finnvera Oyj alueelliset/kunnalliset, esim. Jyvässeudun kehitysyhtiö suuryrityssidonnaiset, esim. Outokumpu Invest teknologiakyläsidonnaiset, esim. Savon Teknia Oy pankkisidonnaiset, esim. OKO Venture Capital yksityiset, esim. Cap. Man Capital Management – yksityiset pääomasijoittajat - bisnesenkelit • • yksityisten pääomasijoittajien panoksien arvioidaan olevan miljardeja markkoja eli samaa suuruusluokkaa ammattimaisten riskisijoittajien kanssa sijoituksen suuruus yleensä 0, 5 - 1 miljoonaa markkaa ja yhdellä sijoittajalla on tyypillisesti alle 10 sijoitusta sijoittaja osallistuu yleensä kohdeyrityksen hallitustyöskentelyyn sijoituksen kesto yleensä 5 -10 vuotta

n Sitra eli Suomen itsenäisyyden juhlavuoden rahasto on itsenäinen, julkisoikeudellinen rahasto. Se tekee pääomasijoituksia liiketaloudellisesti lupaaviin pieniin teknologiayrityksiin ja rahastoihin sekä kehittää ja kansainvälistää yritystoimintaa. Sitran osuus osakepääomasta on 10 - 40 prosenttia. Sijoitusten suuruus vaihtelee 0, 5 miljoonasta viiteen miljoonaan markkaan. Tavoitteena on, että Sitra irrottautuu yrityksestä johdon ja omistajien kanssa ennalta sovitulla tavalla. n Finnvera Oyj: n pääomalaina on yrityksille erityistilanteiden. tarpeiden ja -järjestelyjen laina. Se on tarkoitettu kasvaville, kansainvälityville yrityksille, jotka ovat vakiinnuttaneet toimintansa ja kykenevät vakaaseen tuloksentekoon. n Matkailun Kehitys Nordia Oy tekee oman pääoman ehtoisia sijoituksia matkailuyrityksiin, joilla on kannattavan liiketoiminnan edellytykset. n Suomen Teollisuussijoitus Oy on valtionyhtiö, joka tekee pääomasijoituksia pääasiassa pääomasijoitusrahastoihin. Yhtiö voi tehdä sijoituksia myös suoraan suuriin ja keskisuuriin listaamattomiin yrityksiin. Se saa varansa valtion yhtiöiden myynnistä valtioille kertyvistä tuloista. n SFK Finance Oy tekee sijoituksia yrityksiin, joilla on merkittävää kansainvälistä kasvupotentiaalia. Painopiste on tieto-, tietoliikenne-, mittaus-, hyvinvointi- ja ympäristötekniikassa, metsäteollisuuden laitteissa, koneissa ja järjestelmissä. Ensisijoitus on 1 -5 miljoonaa markkaa vähemmistösijoituksena. n Pankeilla on omat pääomasijoitusrahastot: Merita Capital Oy, OKO -Venture Capital, Leonia MB Group/MB Rahastot. Finnfund tekee sijoituksia hallinnassaan olevalla puolen miljardin markan pääomalla. n Kunnalliset kehitysyhtiöt toimivat alueellisesti sijoittaen kohdeyrityksiin osakepääoman tai osakaslainojen muodossa riskipääomaa.

• Finnvera pähkinänkuoressa · valtion kokonaan omistama erityisrahoitusyhtiö · osakepääoma 1, 1 miljardia markkaa · tase 8, 3 miljardia markkaa · Finnvera Oyj: n vastuukanta 30. 6. 2000 22, 1 miljardia markkaa · vientitakuut ja erityistakuut 13, 2 miljardia markkaa · luotot 7 miljardia markkaa · takaukset 1, 9 miljardia markkaa · asiakkaita 25 500 · aluekonttoreita 16 · henkilöstöä lähes 400

VIERAS PÄÄOMA n Vieraan pääoman ehdoin yritykseen sijoitettu raha eli laina on yleensä maksettava määräajassa takaisin n Lainasta maksettava korvaus on ennalta sovittu ja se on maksettava vaikka tuloja ei kertyisikään n Vieras pääoma jaetaan kahteen alaryhmään takaisinmaksuajan perusteella: lyhytaikaisen vieraan pääoman takaisinmaksuaika on alle vuoden mittainen ja pitkäaikaisen vieraan pääoman yli vuoden mittainen n Pitkäaikaista vierasta pääomaa ovat mm. : – – n Lyhytaikaista vierasta pääomaa ovat mm. : – – n pankin velkakirjalainat TEL-takaisinlainaus ja muut vakuutusyhtiöluotot obligaatio- ja debentuurilainat sekä vaihtovelkakirjalainat erityisrahoituslaitosten luotot (esim. Finnvera, TEKES) ostovelat shekkitililuotot tuonti- ja vientiluotot yritystodistukset Suomessa pankkilainat ovat ylivoimaisesti suurin vieraan pääoman lähde kaiken kokoisille yrityksille

n Yritystodistuksia tehty ennätyksellisen vilkkaasti – Suomalaisten yritystodistusten markkinoiden muutaman vuoden raju kasvupyrähdys on tänä vuonna selkeästi tasaantunut. Alkuvuonna suuret suomalaisyritykset laskivat liikkeelle kassanhallintaansa varten tarkoitettuja yritystodistuksia noin 4, 3 miljardilla eurolla kuukautta kohden. (Kauppalehti 2. 8. 2001)

Esimerkki Varma-Sammon rahoituspalveluista: Onko rahoitustarpeesi 100 000 – 1 000 mk? – TEL-takaisinlaina n Kun asiakkaan Varma-Sammolle maksamista TELvakuutusmaksuista on rahastoitunut vähintään 50 000 mk, asiakkaalla on lainaoikeus tähän kertymään. Laina-aika on 1 – 10 v. Lainan korko määräytyy TEL-viitekorosta nostopäivän mukaan. Korkoon ei lisätä marginaalia, mikäli lainan vakuutena on julkisyhteisön takaus, pankkitakaus, vakuutusyhtiön takausvakuutus, Garantian takausvakuutus tai Finnveran takaus. – Sijoituslaina n Varma-Sammon myöntämien sijoituslainojen laina-aika on 1 - 10 v. Lainan korko määräytyy TEL-viitekorosta nostopäivän mukaan. Vakuudesta riippumatta korkoon lisätään tapauskohtainen marginaali. – PK-laina n PK-laina on tarkoitettu korkeintaan 250 henkilöä työllistäville yrityksille. Lainan korko määräytyy TEL-viitekorosta nostopäivän mukaan sekä korkoon lisättävästä marginaalista. Laina-aika on 1 5 v.

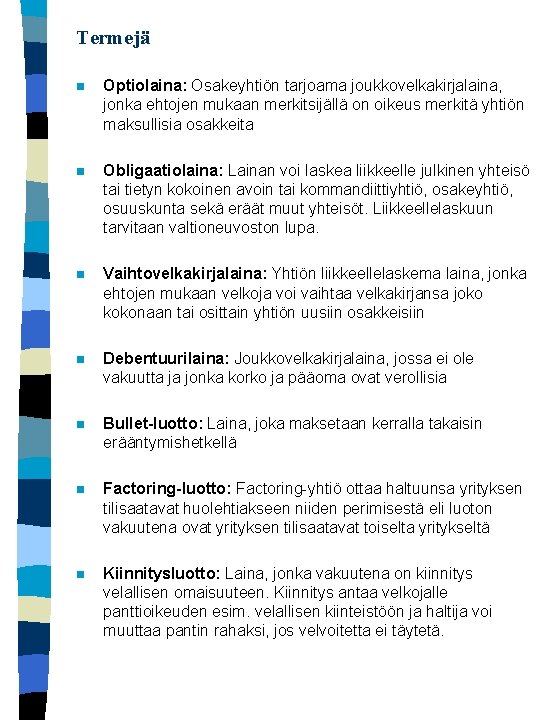

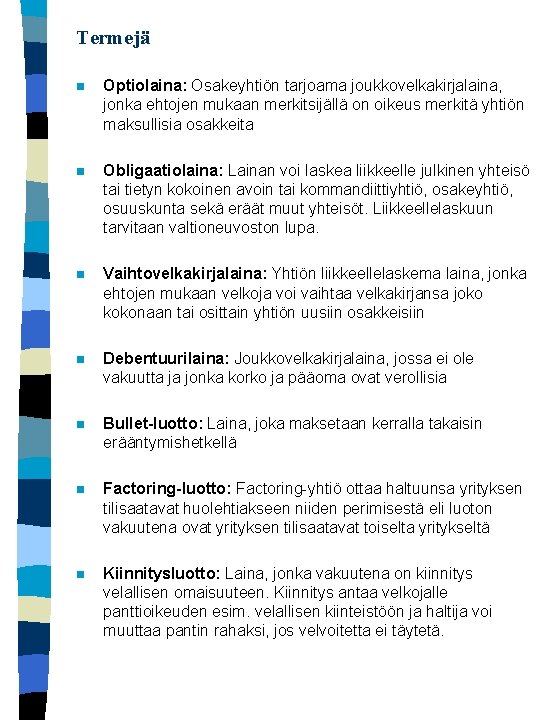

Termejä n Optiolaina: Osakeyhtiön tarjoama joukkovelkakirjalaina, jonka ehtojen mukaan merkitsijällä on oikeus merkitä yhtiön maksullisia osakkeita n Obligaatiolaina: Lainan voi laskea liikkeelle julkinen yhteisö tai tietyn kokoinen avoin tai kommandiittiyhtiö, osakeyhtiö, osuuskunta sekä eräät muut yhteisöt. Liikkeellelaskuun tarvitaan valtioneuvoston lupa. n Vaihtovelkakirjalaina: Yhtiön liikkeellelaskema laina, jonka ehtojen mukaan velkoja voi vaihtaa velkakirjansa joko kokonaan tai osittain yhtiön uusiin osakkeisiin n Debentuurilaina: Joukkovelkakirjalaina, jossa ei ole vakuutta ja jonka korko ja pääoma ovat verollisia n Bullet-luotto: Laina, joka maksetaan kerralla takaisin erääntymishetkellä n Factoring-luotto: Factoring-yhtiö ottaa haltuunsa yrityksen tilisaatavat huolehtiakseen niiden perimisestä eli luoton vakuutena ovat yrityksen tilisaatavat toiselta yritykseltä n Kiinnitysluotto: Laina, jonka vakuutena on kiinnitys velallisen omaisuuteen. Kiinnitys antaa velkojalle panttioikeuden esim. velallisen kiinteistöön ja haltija voi muuttaa pantin rahaksi, jos velvoitetta ei täytetä.

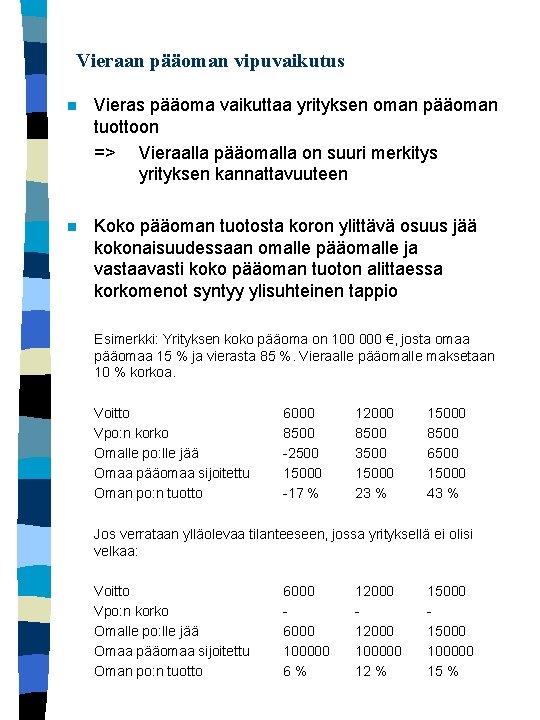

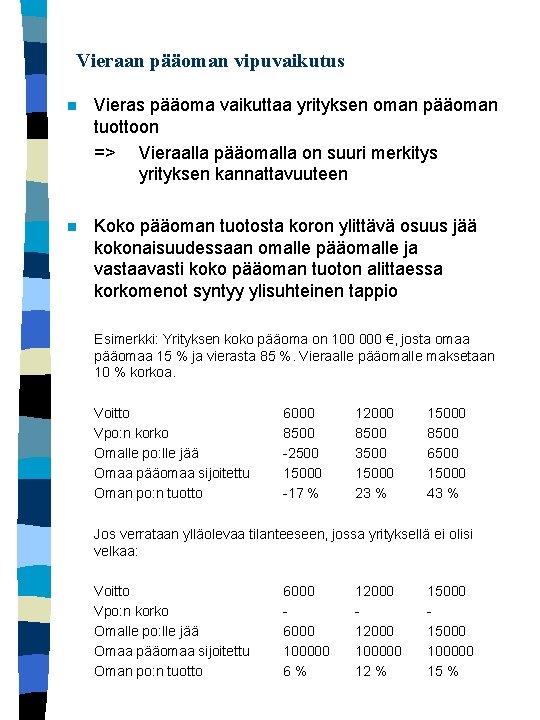

Vieraan pääoman vipuvaikutus n Vieras pääoma vaikuttaa yrityksen oman pääoman tuottoon => Vieraalla pääomalla on suuri merkitys yrityksen kannattavuuteen n Koko pääoman tuotosta koron ylittävä osuus jää kokonaisuudessaan omalle pääomalle ja vastaavasti koko pääoman tuoton alittaessa korkomenot syntyy ylisuhteinen tappio Esimerkki: Yrityksen koko pääoma on 100 000 €, josta omaa pääomaa 15 % ja vierasta 85 %. Vieraalle pääomalle maksetaan 10 % korkoa. Voitto Vpo: n korko Omalle po: lle jää Omaa pääomaa sijoitettu Oman po: n tuotto 6000 8500 -2500 15000 -17 % 12000 8500 3500 15000 23 % 15000 8500 6500 15000 43 % Jos verrataan ylläolevaa tilanteeseen, jossa yrityksellä ei olisi velkaa: Voitto Vpo: n korko Omalle po: lle jää Omaa pääomaa sijoitettu Oman po: n tuotto 6000 100000 6% 12000 100000 12 % 15000 100000 15 %

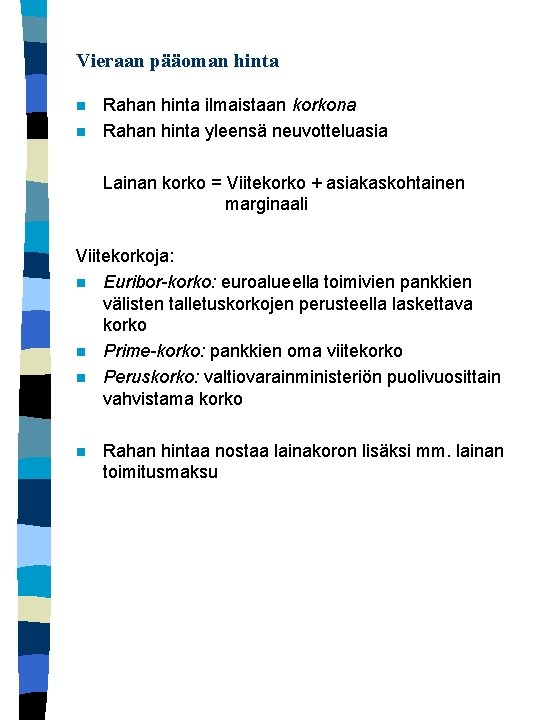

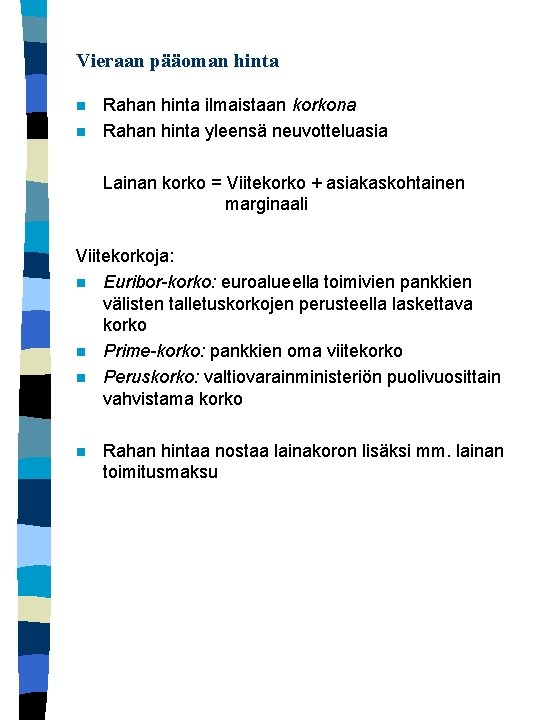

Vieraan pääoman hinta n n Rahan hinta ilmaistaan korkona Rahan hinta yleensä neuvotteluasia Lainan korko = Viitekorko + asiakaskohtainen marginaali Viitekorkoja: n Euribor-korko: euroalueella toimivien pankkien välisten talletuskorkojen perusteella laskettava korko n Prime-korko: pankkien oma viitekorko n Peruskorko: valtiovarainministeriön puolivuosittain vahvistama korko n Rahan hintaa nostaa lainakoron lisäksi mm. lainan toimitusmaksu

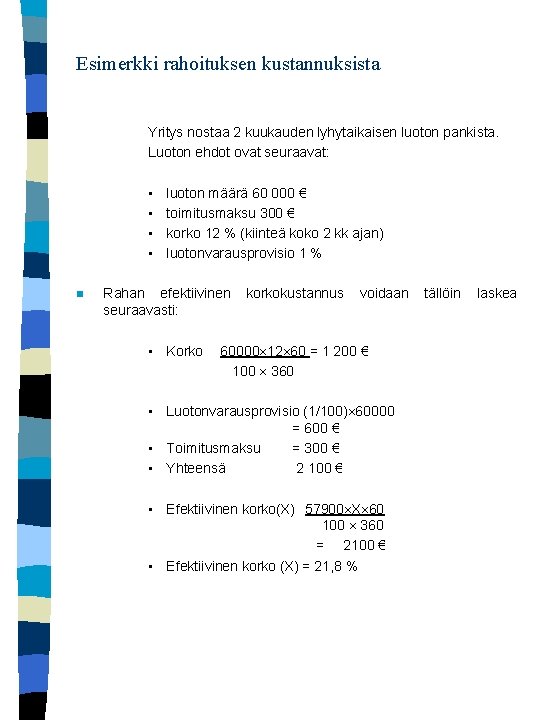

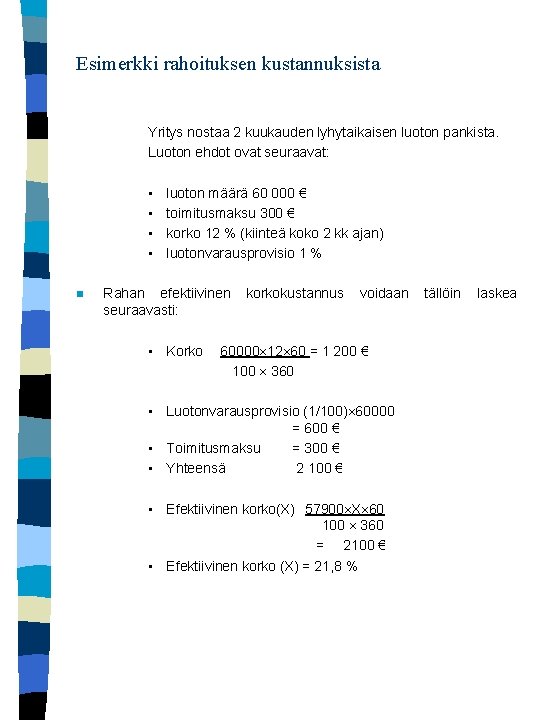

Esimerkki rahoituksen kustannuksista Yritys nostaa 2 kuukauden lyhytaikaisen luoton pankista. Luoton ehdot ovat seuraavat: • • n luoton määrä 60 000 € toimitusmaksu 300 € korko 12 % (kiinteä koko 2 kk ajan) luotonvarausprovisio 1 % Rahan efektiivinen seuraavasti: • Korko korkokustannus voidaan 60000 12 60 = 1 200 € 100 360 • Luotonvarausprovisio (1/100) 60000 = 600 € • Toimitusmaksu = 300 € • Yhteensä 2 100 € • Efektiivinen korko(X) 57900 X 60 100 360 = 2100 € • Efektiivinen korko (X) = 21, 8 % tällöin laskea

Pankkilaina n Pankkilaina on tavanomaisin pitkäaikainen laina Esim. pk-yritysten ulkoisesta rahoituksesta yli 60 % on pankkilainaa n Lainan takaisinmaksu: n Tasalyhennys: lainan hoitokulut ovat laina-ajan alussa suurimmillaan johtuen korkomenoista Annuiteettilyhennys: lainan hoitokulut ovat koko laina-ajan yhtä suuret eli alussa korkorasitus on suuri ja lyhennyksen osuus pieni Bullet-laina: takaisinmaksu kerralla laina-ajan päättyessä

Välirahoitusinstrumentit n Välirahoitus eli mezzanine-rahoitus on oman ja vieraan pääoman ehtoisen rahoituksen välimuoto n Välirahoitusmuotoinen laina voidaan rakentaa esim. niin, että yrityksen rahoittajalle lainasta maksama korvaus määräytyy sen mukaan paljonko yritys tuottaa voittoa n Esimerkkinä vaihtovelkakirjalainat: liikkeelle laskettaessa vierasta pääomaa, mutta voidaan myöhemmin vaihtaa yrityksen osakkeiksi Johdannaisinstrumentit n n Johdannaisinstrumentteja ovat erilaiset optiot, termiinit, futuurit ja swapit Yritys suojaa saataviaan, velkojaan ja sijoituksiaan markkinoilla tapahtuvilta hintojen, markkinakorkojen ja valuuttakurssien muutoksilta

Rahoituspäätökset n Sijoittajia ja rahoittajia kiinnostavat mm. seuraavat kysymykset rahoituspäätöstä tehdessään: – millaiset ovat toimialan yleisnäkymät? – millainen on yrityksen kilpailukyky, etenkin tulorahoitusennuste? – millainen on yrityksen talouden tila tarkasteluhetkellä? – johdon ja henkilöstön osaaminen – rahoitushakemuksen perustelut – vakuudet – riskit – liikesuhteet – tuotto-odotukset n Rahoituksen allokaatio: rahoituksen ohjautuminen parhaisiin hankkeisiin • hankkeiden valinta yrityksen sisällä • luotonannon ohjautuminen yritysten kesken • oman pääoman ehtoisten sijoitusten ohjautuminen yrityksiin, joissa parhaat tuottoodotukset

Suomalaisyritysten rahoitusrakenne n Suomalaisilla yrityksillä ollut tyypillisesti liikaa velkaa ja liian vähän omaa pääomaa n Viime vuosina tilanne korjaantunut merkittävästi, esim. V. 1999 pk-yritysten gearing (korolliset velat suhteessa omaan pääomaan) laski alle 50 prosentin ja suuryrityksillä vastaava luku oli 56 % n Syitä vinoutuneeseen rahoitusrakenteeseen: 1. 2. 3. Verotus: verotuksellisesti edullista pumpata kaikki voittovarat ulos yrityksestä ja ottaa tilalle velkaa Kasvunopeus: yritysten kasvu on ollut niin nopeaa, ettei rahoitusrakenne ole ennättänyt vahvistua samaa tahtia Historialliset tekijät: Suomeen ei lyhyen itsenäisen historian aikana ole ennättänyt kertyä merkittävästi sijoitettavia pääomia eivätkä maamme luontaiset resurssit mahdollista ‘pikavoittoja’

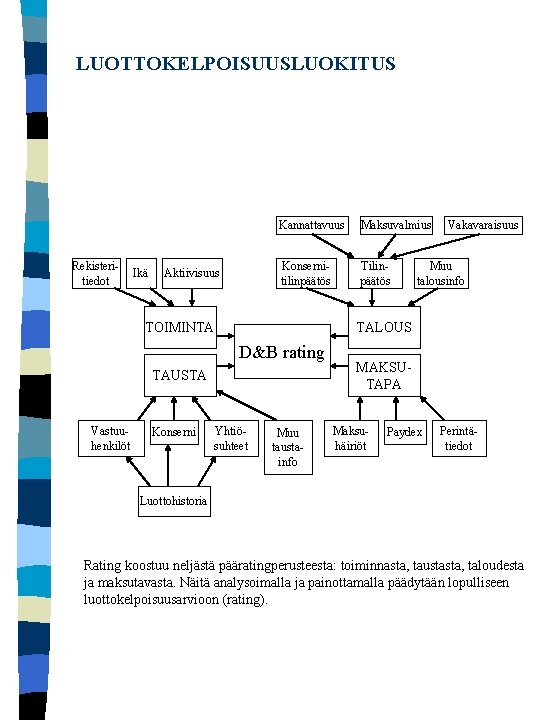

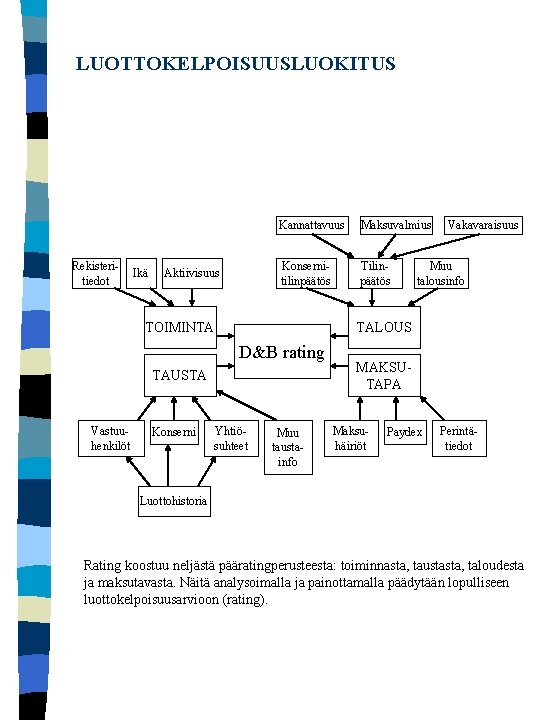

LUOTTOKELPOISUUSLUOKITUS Rekisteritiedot Ikä Aktiivisuus Kannattavuus Maksuvalmius Konsernitilinpäätös TOIMINTA TAUSTA Konserni Muu talousinfo TALOUS D&B rating Vastuuhenkilöt Vakavaraisuus Yhtiösuhteet Muu taustainfo MAKSUTAPA Maksuhäiriöt Paydex Perintätiedot Luottohistoria Rating koostuu neljästä pääratingperusteesta: toiminnasta, taustasta, taloudesta ja maksutavasta. Näitä analysoimalla ja painottamalla päädytään lopulliseen luottokelpoisuusarvioon (rating).

Rahoituksen perusongelmat n Rahan riittävyys – keskeinen rahoitukseen liittyvä ongelma – pääomia tarvitaan • investointeihin • käyttöpääomaan eli päivittäisen toiminnan pyörittämiseen n Rahan hinta – rahan hinnan määrittäminen muodostuu rahoitukselliseksi ongelmaksi erityisesti silloin, kun harkitaan sitä, ryhdytäänkö tiettyyn toimenpiteeseen vai ei – Pääomien kustannusten arviointitapoja: • kustannukset lasketaan oman pääoman ja lainarahojen vaatimien maksujen pohjalta • pääoman kustannukset laskentaan vaihtoehtoiskustannuksina • pääoman kustannukset lasketaan tavoitteellisesti n Rahoitusriski – Rahoitusriski kasvaa pääomarakenteen heikkenemisen eli velkaantumisen takia

Rahan riittävyys n Käyttöpääoman tarpeen laskeminen – Käyttöpääoman tarpeen laskeminen riippuu kolmesta tekijästä: • toiminnan volyymista eli tuotanto-/myyntimääristä • raaka-aineiden tai myytävän tavaran hankintahinnoista • rahan sitoutumisajan pituudesta n Esimerkki: sateenvarjokauppias Yrittäjällä on myymälä, jossa myydään vain yhtä tuotetta eli sateenvarjoja. Yhden sateenvarjon hankintahinta on 50 e ja myymälä myy vuodessa 12 000 sateenvarjoa. Keskimäärin varjot seisovat varastossa 60 pv ennen myyntiä. Yritys saa tavarantoimittajaltaan maksuaikaa ostolaskuille 14 pv ja kaikki myymälän asiakkaat maksavat ostoksensa luotolla, jolloin yrittäjä saa rahat myynnistä keskimäärin 1, 5 kk: n kuluttua myynnistä. Sitoutunut pääoma: = 50 e * 12 000 kpl * 60/360 = 100 000 e 50 e * 12 000 kpl * 45/360 = 75 000 e -50 e * 12 000 kpl * 14/360 = -23 330 e Yhteensä 151 670 e eli Varasto + Myyntisaamiset - Ostovelat HUOM! Tuotannollisessa yrityksessä lukuihin on lisättävä valmistusprosessin sitomat kustannukset

Keinoja käyttöpääoman tarpeen pienentämiseksi n Raaka-aineiden, puolivalmisteiden ja valmiiden tuotteiden varastossa oloajan lyhentäminen n Tuotantoprosessin läpimenoajan lyhentäminen n Myyntisaamisten maksuaikojen lyhentäminen n Ostovelkojen maksuaikojen pidentäminen n Kiinteiden kulujen määrän minimointi

Investointien rahan tarve n Investointiin tarvittavan rahoituksen laskeminen ei yleensä tuota ongelmia: investoinnista syntyy hankintameno, joka yleensä tunnetaan tarkasti n Ongelmia voivat aiheuttaa esim. asennus-, käynnistys- ym. kulut, joita ei osata ennakoida oikein investoinnin rahoitustarvetta arvioitaessa n Pääomatarpeen arvion virhelähteitä: – erehdykset ja laiminlyönnit (tontille onkin rakennettava uusi tie) – perustietojen puutteet (kone onkin arvioitua kalliimpi) – satunnaiset tapahtumat rakennusaikana (lakko) – ympäristötekijöiden arvaamattomat muutokset (rahtilaiva upposi myrskyssä ja tilattu kone sen mukana) – projektin tehokkuusmuutokset (miljoonan lisäinvestoinnilla poistuu pullonkaula) – toteutuksen poikkeaminen suunnitelmasta (rakennus tehtiin varmuuden vuoksi suunniteltua suuremmaksi) – odottamattomat satunnaiset hankaluudet (konetta ei saatukaan paikalleen ilman, että toinen kone oli ensin purettava tieltä ja koottava uudelleen) – kustannusten muuttuminen odotusten vastaisesti (devalvointi)

Rahoitusriskit n Yrityksen rahoitusrakenteeseen voi liittyä riskejä (vieraan pääoman osuus liian suuri) n Rahoitusmarkkinoihin liittyvät riskit johtuvat korkokantojen ja valuuttakurssien heilahtelusta n Rahoitusmarkkinoiden heilahtelut tuntuvat yrityksessä sitä voimakkaampina mitä velkaantuneempi yritys on ja mitä yksipuolisempi on vieraan pääoman rakenne => n rahoitusriskin pienentämiseksi rahoituslähteitä ja -muotoja tulee valita niin, etteivät riskit kasaannu vaan tasoittuvat Halvin vaihtoehto sisältää yleensä suurimmat riskit!

Poma model of spm

Poma model of spm State the acronym of poma in software project management

State the acronym of poma in software project management Dettato seconda elementare secondo quadrimestre

Dettato seconda elementare secondo quadrimestre Tinetti poma

Tinetti poma Antonella poma

Antonella poma Mgi vision oman

Mgi vision oman Ras sticker oman

Ras sticker oman Ministry of national economy oman

Ministry of national economy oman Oman chemicals

Oman chemicals Summer training project report on marketing for bba

Summer training project report on marketing for bba Oaaa oman

Oaaa oman Najveca planina u srbiji

Najveca planina u srbiji Nizw

Nizw Oman copper

Oman copper Lakbi oman

Lakbi oman Oman mobile number digits

Oman mobile number digits Sme development fund oman

Sme development fund oman Mas construction oman

Mas construction oman Research council oman

Research council oman Loansro.net

Loansro.net Oman cartina

Oman cartina Mateja oman

Mateja oman