Nilai pasar vs Nilai intrinsik Nilai pasar yaitu

- Slides: 60

Nilai pasar vs Nilai intrinsik • Nilai pasar yaitu harga pasar dari sekuritas tersebut • Nilai intrinsik sekuritas merupakan harga sekuritas yang seharusnya jika dihargai secara benarberdasarkan faktor 2 penunjang penilaian atau nilai ekonomis yang dimilikinya. • Pendekatan penilaian yang digunakan adalah pendekatan dalam menentukan nilai intrinsik sekuritas.

Menilai Obligasi merupakan sekuritas yang mewajibkan penerbitnya untuk melakukan pembayaran tertentu (kupon) pada pemegang obligasi.

Karakteristik Obligasi • Kupon merupakan pembayaran bunga yang dibayarkan kepada pemegang obligasi. • Tingkat (tarif) kupon : Pembayaran bunga tahunan sebagai persentase dari nilai muka. • Nilai nominal (muka atau pokok pinjaman merupakan pembayaran pada saat jatuh tempo obligasi. Juga disebut dengan nilai nominal (par value) atau nilai jatuh tempo.

Bagaimana Obligasi berfungsi? Contoh : Beberapa tahun yang lalu PT. X membutuhkan dana dengan menjual obligasi yang jatuh tempo tahun 2008 dan memiliki tingkat kupon 5, 5%, masing-masing obligasi memiliki nilai muka (nilai nominal) $1000, karena tingkat bunga 5, 5%, jadi perusahaan melakukan pembayaran kupon 5, 5% dari $1000 = $55 untuk tiap tahun. Ketika obligasi jatuh tempo, dibayar $1000 + kupon terakhir.

• Anggap bahwa pada tahun 2005 Anda memutuskan untuk membeli “obligasi” 5, 5 2008”, yakni obligasi kupon 5, 5% yang jatuh tempo pada tahun 2008. Jika anda merencanakan memegang obligasi itu hingga jatuh tempo. Maka arus kas yang diterima : arus kas awalnya negatif dan sama dengan harga yang harus anda bayarkan untuk obligasi tersebut.

Setelah itu, kas mengalir dengan jumlah sama dengan pembayaran kupon tahunan hinggaa tanggal jatuh temponya. Pada tahun 2008, ketika anda menerima nilai muka $1000 obligasi plus pembayaran kupon akhir, yaitu thn 2006 harga yg dibayar atas obligasi, arus kas diperoleh : $55, 2007 arus kas diperoleh : $55, dan 2008, menerima nilai muka $1000 + $55 ( pembayaran kupon terakhir)

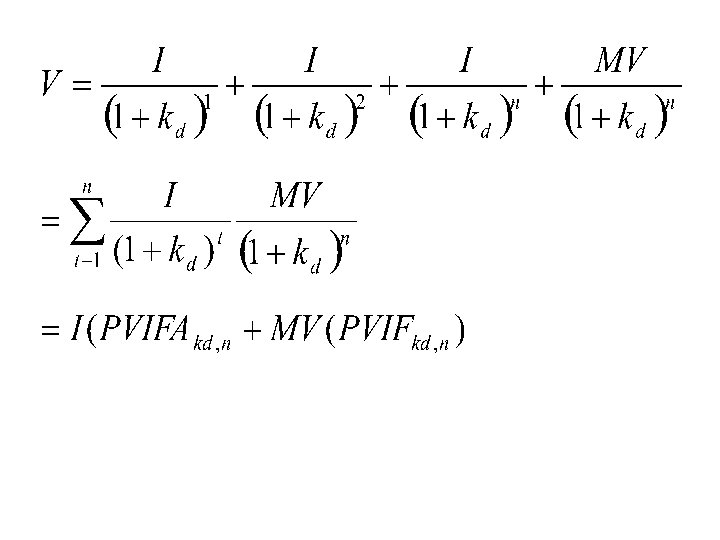

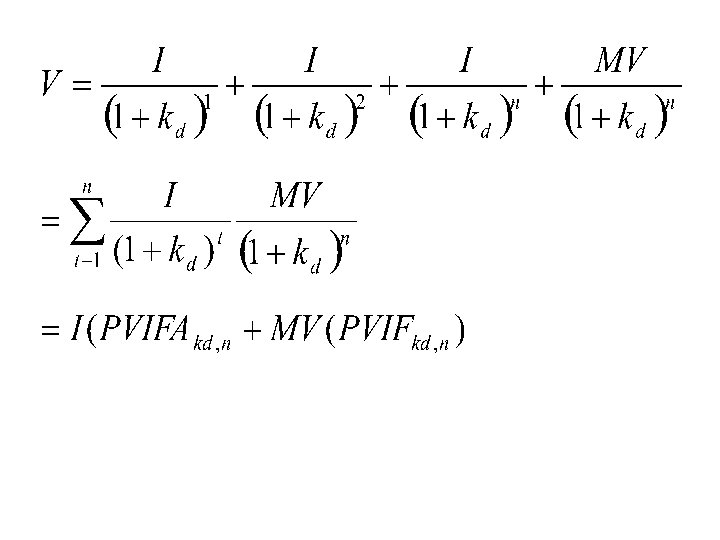

Obligasi maturitas terbatas • Obligasi Kupon Bukan Nol • Obligasi Kupon nol • Jika Obligasi Memilki maturitas maka tidak hanya mempertimbangkan aliran bunga tapi juga nilai akhir ( nilai maturitas atau nilai muka) dalam menilai obligasi. Persamaan penilaian untuk obigasi jenis ini ;

Tingkat Bunga dan Harga Obligasi Nilai sekuritas pada contoh diatas adalah niali sekarang dari arus kas yang akan dibayarkan pada pemiliknya. Untuk menentukan nilainya, perlu mendiskontokan masing- masing pembayaran masa depan dengan tingkat bunga sekarang. Jadi, jika obligasi 5, 5% menawarkan pengembalian lebih rendah daripada 3, 5%, maka tidak akan ada yang mau memegangnya. Demikian pula sebaliknya.

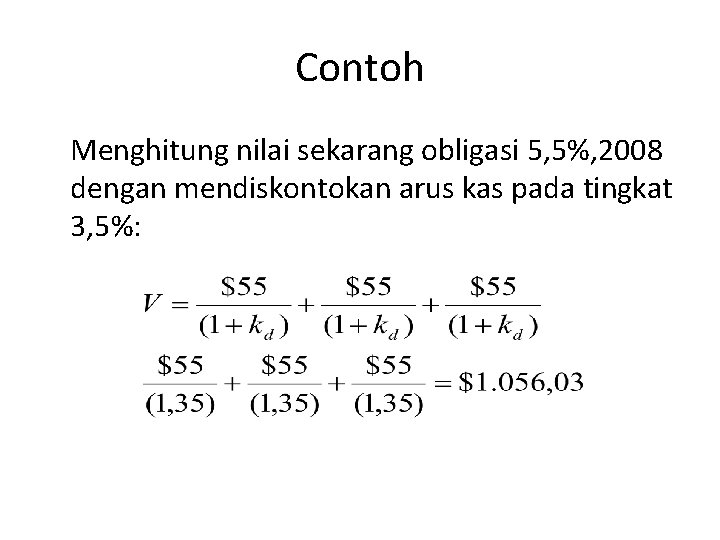

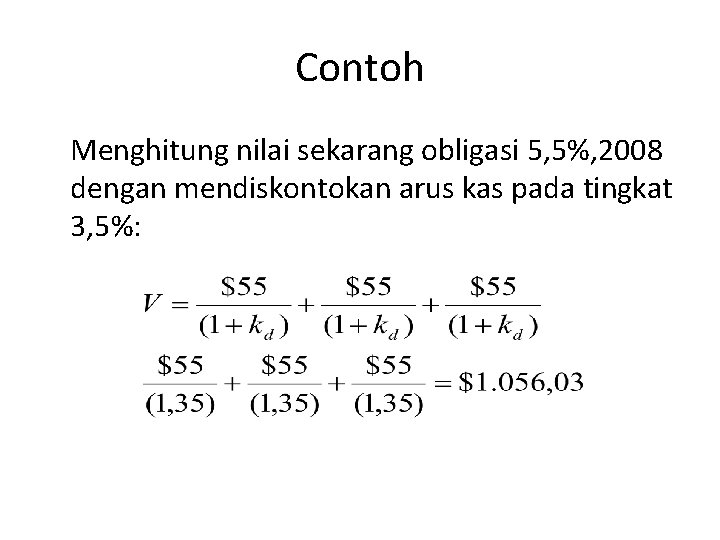

Contoh Menghitung nilai sekarang obligasi 5, 5%, 2008 dengan mendiskontokan arus kas pada tingkat 3, 5%:

• Harga obligasi biasanya mengungkapkan persentase dari nilai mukanya, maka kita bisa katakan bahwa obligasi 5, 5% bernilai 105, 603 persen dari nilai mukanya.

Harga Obligasi dan Pembayaran Kupon semitahunan • Pembayaran kupon semitahunan hanya sekedar menambah perhitungan yang sudah standar.

• Bagaimana Harga Obligasi berbervariasi menurut tingkat bunga atau tingkat pengembalian

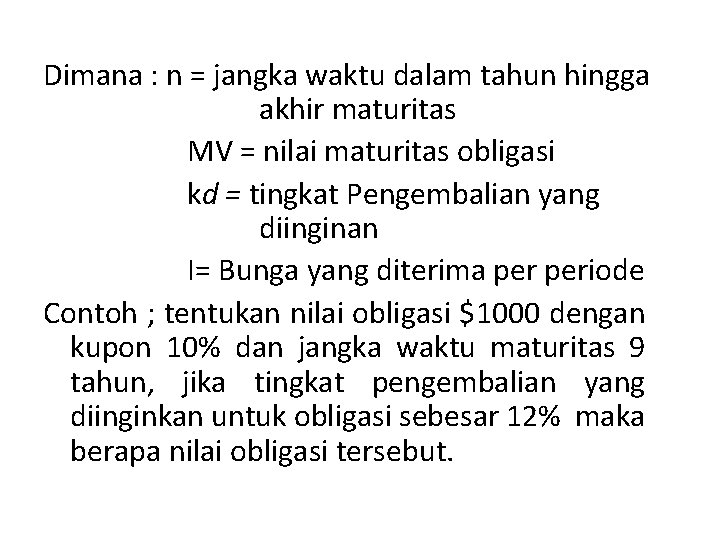

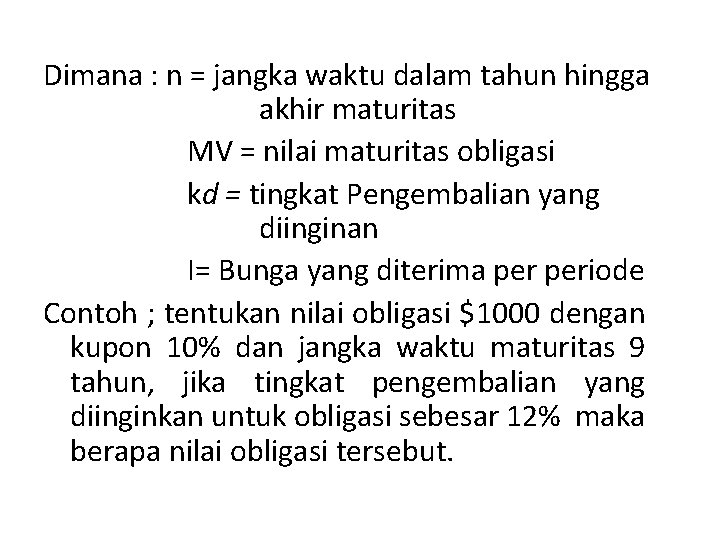

Dimana : n = jangka waktu dalam tahun hingga akhir maturitas MV = nilai maturitas obligasi kd = tingkat Pengembalian yang diinginan I= Bunga yang diterima periode Contoh ; tentukan nilai obligasi $1000 dengan kupon 10% dan jangka waktu maturitas 9 tahun, jika tingkat pengembalian yang diinginkan untuk obligasi sebesar 12% maka berapa nilai obligasi tersebut.

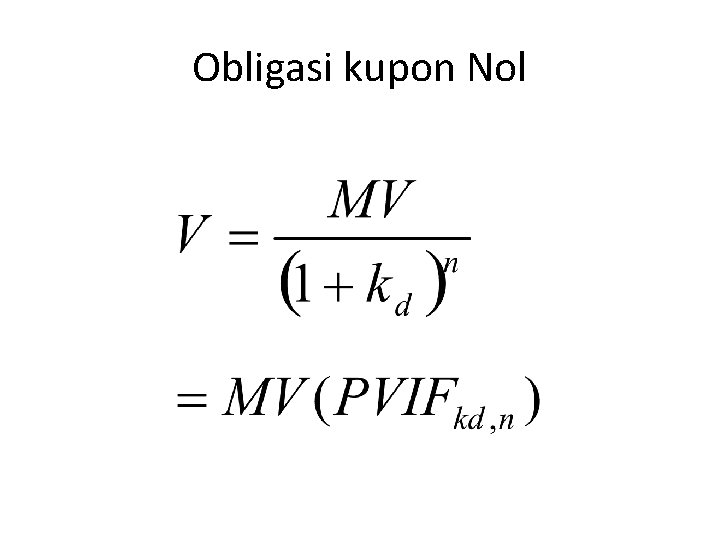

Obligasi kupon Nol

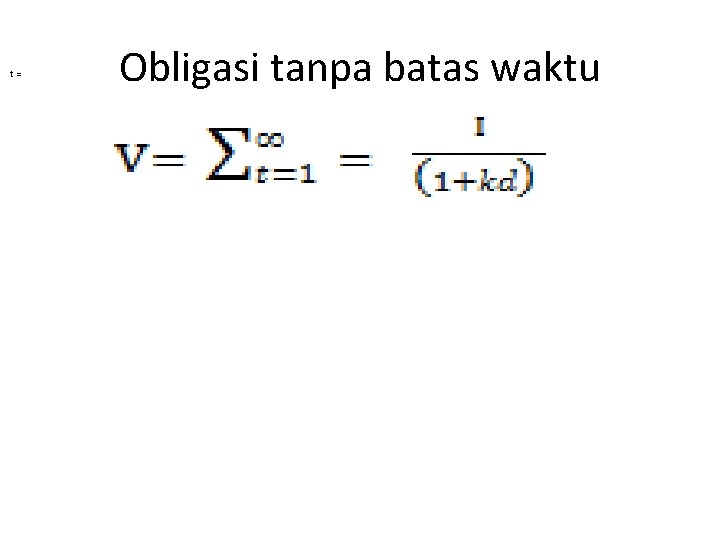

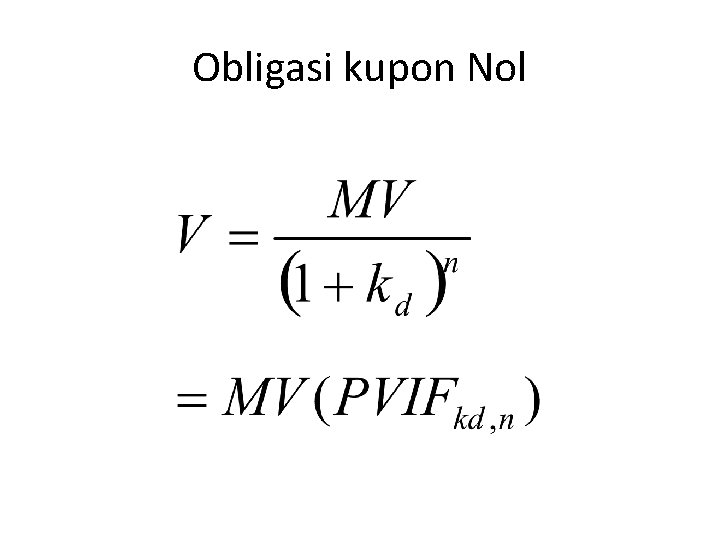

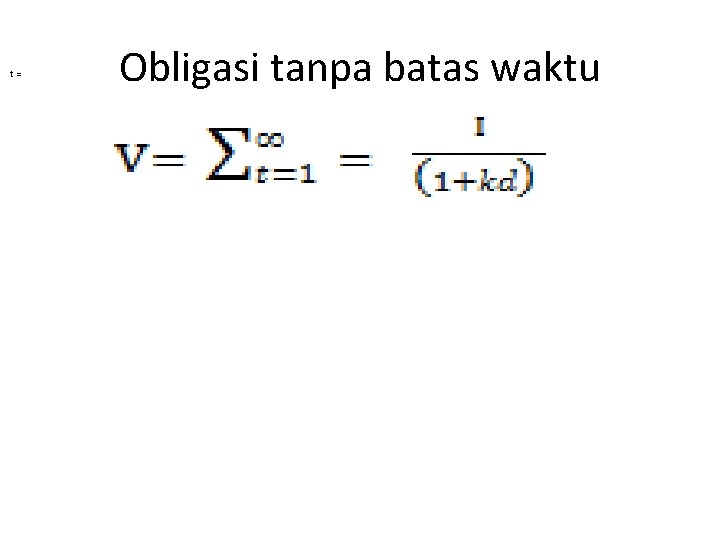

t= Obligasi tanpa batas waktu

Contoh 1. Anda dapat membeli obligasi yang memberikan $50 pertahun selamanya, tingkat pengembalian yang diinginkan untuk obligasi ini 12%, berapa nilai sekarang dari obligasi tersebut

Lanjutan Contoh 2. Tentukan nilai obligasi $100 dengan kupon 8% dan jangka waktu maturitas 9 tahun. Tingkat kupon berhubungan dengan pembayaran bunga $8 per tahun. Jika tingkat pengembalian yang diinginkan untuk obligasi sebesar 12%, Berapakah nilai obligasi tersebut?

Lanjutan contoh • Jika tingkat diskonto yang sesuai atau tingkat pengembalian yg diinginkan adalah 6%, bukan 12%, menjadi berapa nilai obligasi? 3. Perusahaan menerbitkan obligasi kupon nol dengan maturitas 10 tahun dan nilai nominal $1000, tingkat pengembalian yang diinginkan 12%, berapa nilai obligasi ?

Imbal Hasil Sekarang (current yeild Imbal hasil sekarang merupakan pembayaran kupon tahunan dibagi dengan harga obligasi.

Contoh • Anggap anda sedang mempertimbangkan pembelian obligasi 3 tahunan dengan tingkat kupon 10%, nilai muka obligasi $1000, Bagaimana anda menghitung tingkat pengembalian yang ditawarkan oleh obligasi ini?

Jawaban • Untuk obligasi yang dihargai pada nilai muka, jawabannya mudah. Tingkat pengembalian adalah tingkat kuponnya • Sekarang anggap harga pasar obligasi 3 tahunan adalah $ 1. 136, 16, Berapakah tingkat pengembalian sekarang ? Jika anda membayar $1. 136, 16 dan menerima pendapatan tahunan $100, jadi $100/1. 136, 16 = 0, 088 ( imbal hasil sekarang). n

Perilaku harga obligasi • Obligasi yang dihargai diatas nilai muka/nilai nominal dikatakan dijual pada premi ( at a premium ) • Obligasi yang dihargai di bawah nilai muka dijual pada diskon ( at a discount) • Karena berfokus hanya pada penghasilan sekarang dan mengabaikan peningkatan atau penurunan harga prospektif, imbal hasil sekarang tidak mengukur tingkat pengembalian total obligasi , tapi melebihsajikan pengembalian obligasi premi dan mengurangsajikan obligasi diskonto

Imbal hasil obligasi terhadap jatuh tempo(YTM) Imbal hasil terhadap jatuh tempo merupakan tingkat bunga yang menyamakan nilai sekarang pembayaran obligasi dengan harganya. Imbal hasil jatuh tempo didefenisikan sebagai tingkat diskonto yang membuat nilai sekarang pembayaran obligasi sama dengan harganya.

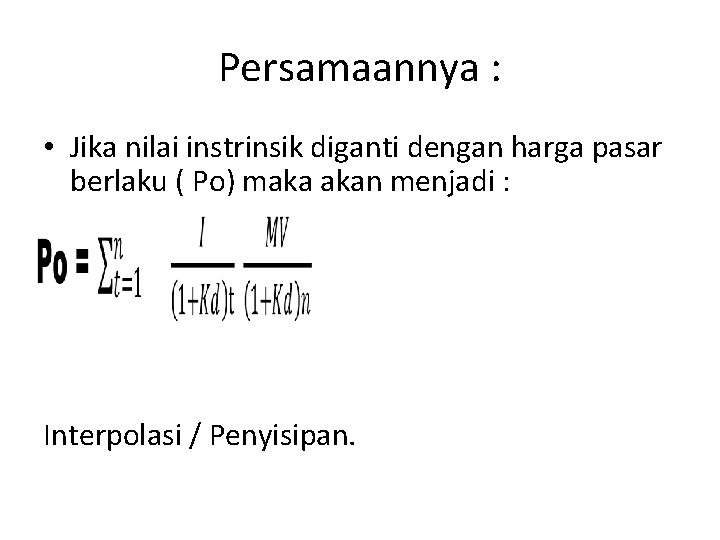

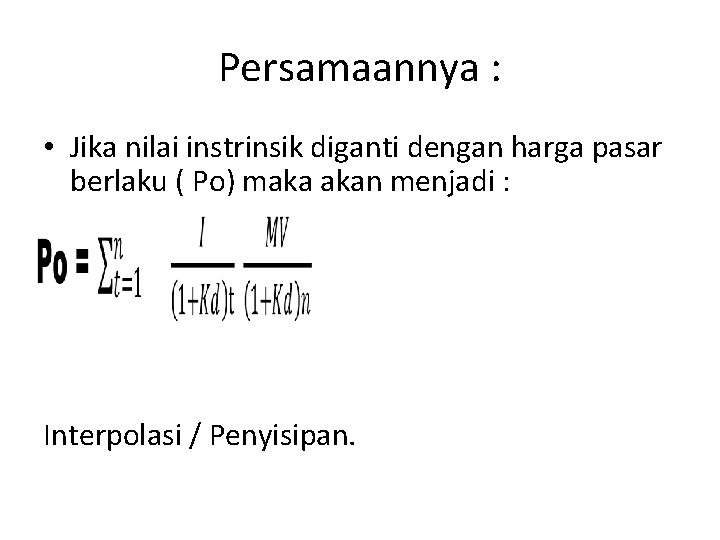

Persamaannya : • Jika nilai instrinsik diganti dengan harga pasar berlaku ( Po) maka akan menjadi : Interpolasi / Penyisipan.

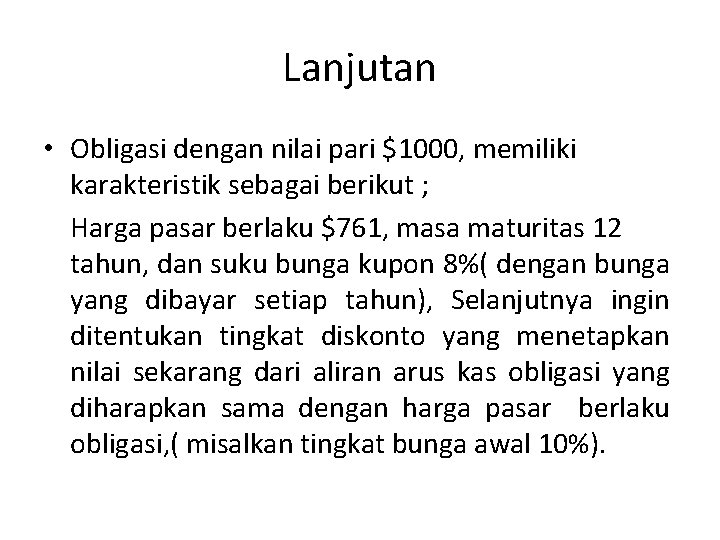

Lanjutan • Obligasi dengan nilai pari $1000, memiliki karakteristik sebagai berikut ; Harga pasar berlaku $761, masa maturitas 12 tahun, dan suku bunga kupon 8%( dengan bunga yang dibayar setiap tahun), Selanjutnya ingin ditentukan tingkat diskonto yang menetapkan nilai sekarang dari aliran arus kas obligasi yang diharapkan sama dengan harga pasar berlaku obligasi, ( misalkan tingkat bunga awal 10%).

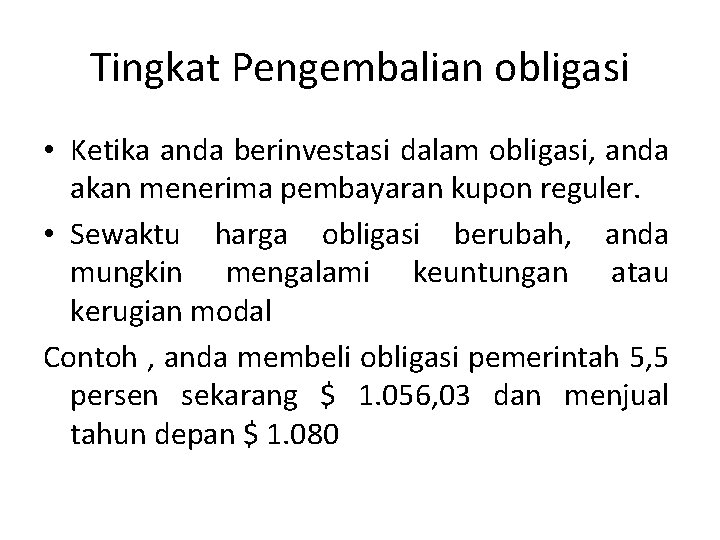

Tingkat Pengembalian obligasi • Ketika anda berinvestasi dalam obligasi, anda akan menerima pembayaran kupon reguler. • Sewaktu harga obligasi berubah, anda mungkin mengalami keuntungan atau kerugian modal Contoh , anda membeli obligasi pemerintah 5, 5 persen sekarang $ 1. 056, 03 dan menjual tahun depan $ 1. 080

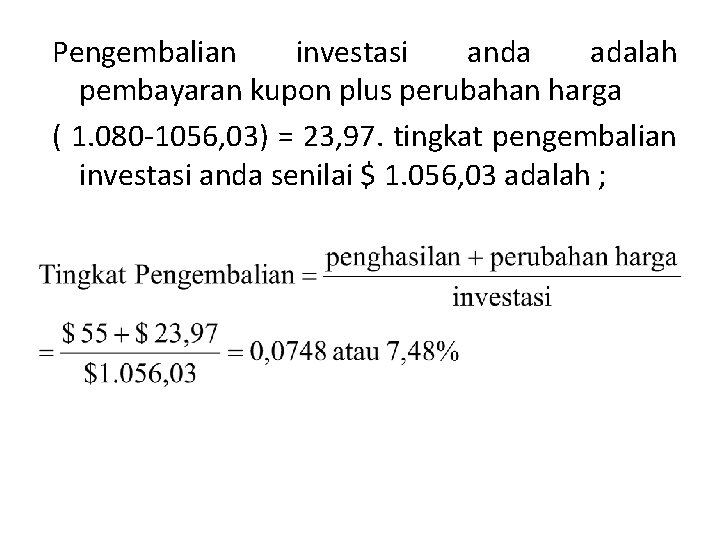

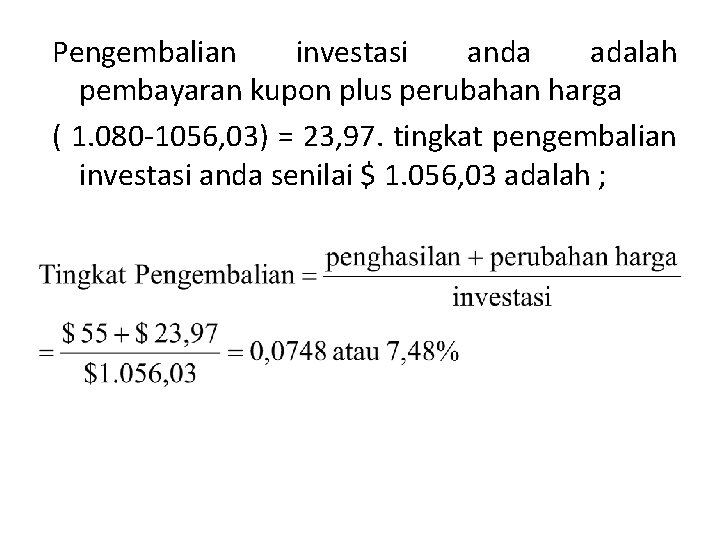

Pengembalian investasi anda adalah pembayaran kupon plus perubahan harga ( 1. 080 -1056, 03) = 23, 97. tingkat pengembalian investasi anda senilai $ 1. 056, 03 adalah ;

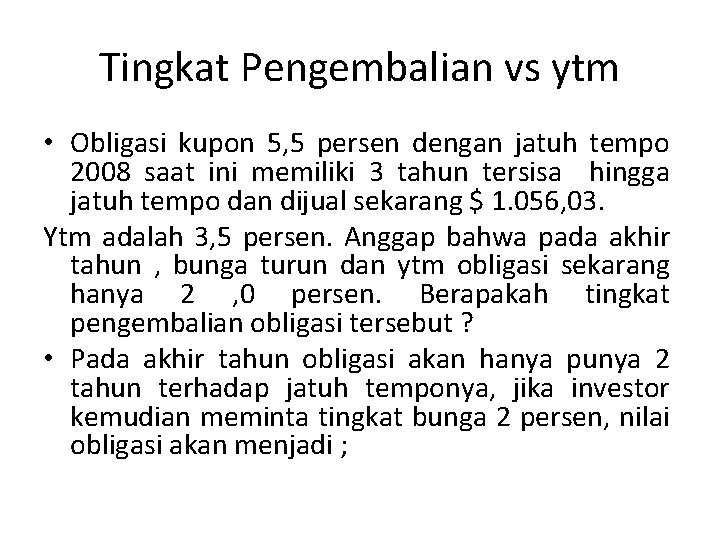

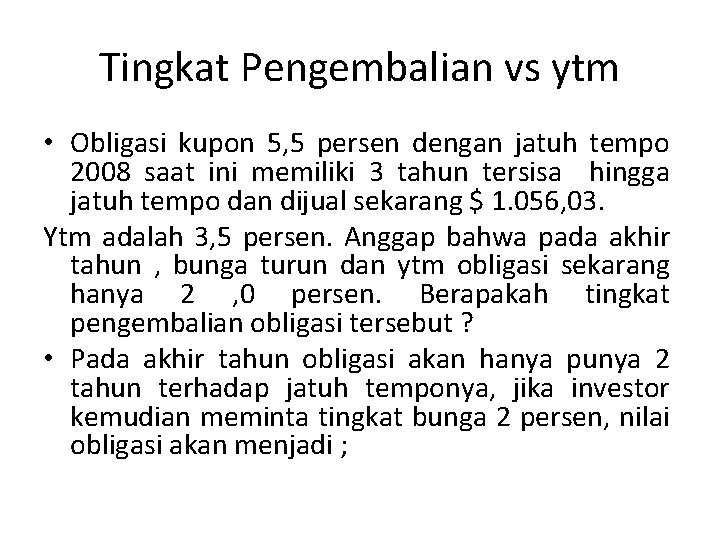

Tingkat Pengembalian vs ytm • Obligasi kupon 5, 5 persen dengan jatuh tempo 2008 saat ini memiliki 3 tahun tersisa hingga jatuh tempo dan dijual sekarang $ 1. 056, 03. Ytm adalah 3, 5 persen. Anggap bahwa pada akhir tahun , bunga turun dan ytm obligasi sekarang hanya 2 , 0 persen. Berapakah tingkat pengembalian obligasi tersebut ? • Pada akhir tahun obligasi akan hanya punya 2 tahun terhadap jatuh temponya, jika investor kemudian meminta tingkat bunga 2 persen, nilai obligasi akan menjadi ;

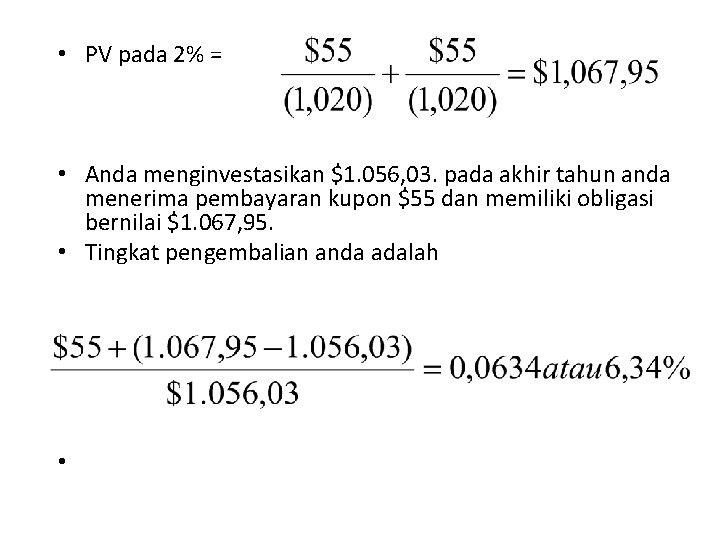

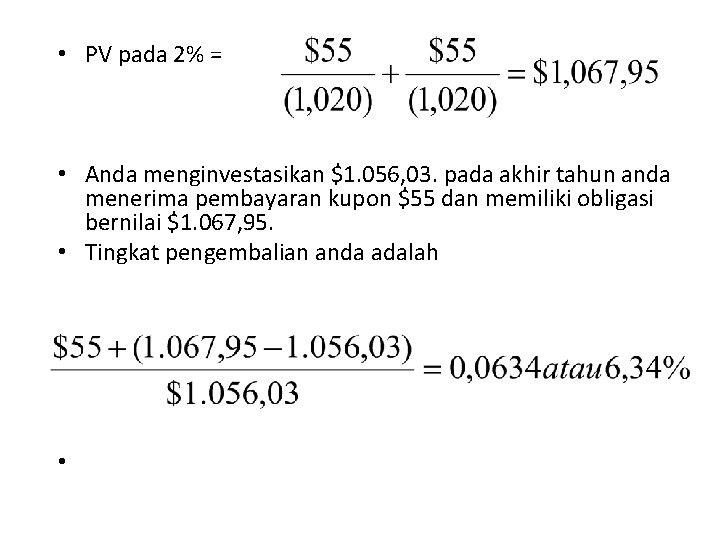

• PV pada 2% = • Anda menginvestasikan $1. 056, 03. pada akhir tahun anda menerima pembayaran kupon $55 dan memiliki obligasi bernilai $1. 067, 95. • Tingkat pengembalian anda adalah •

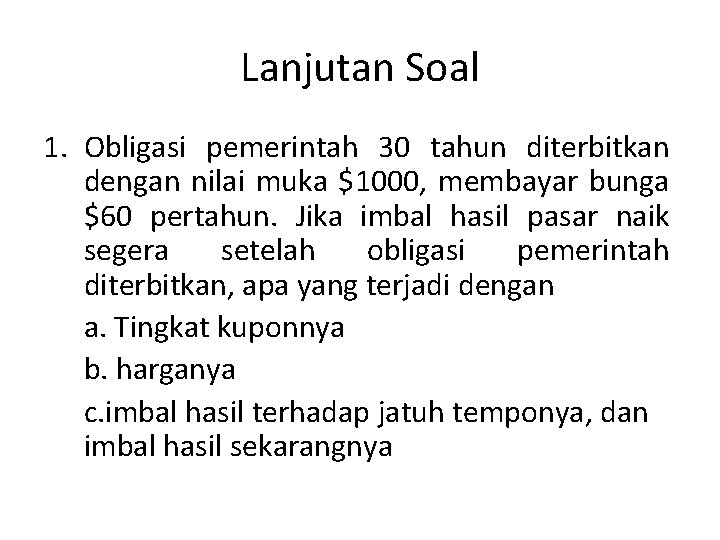

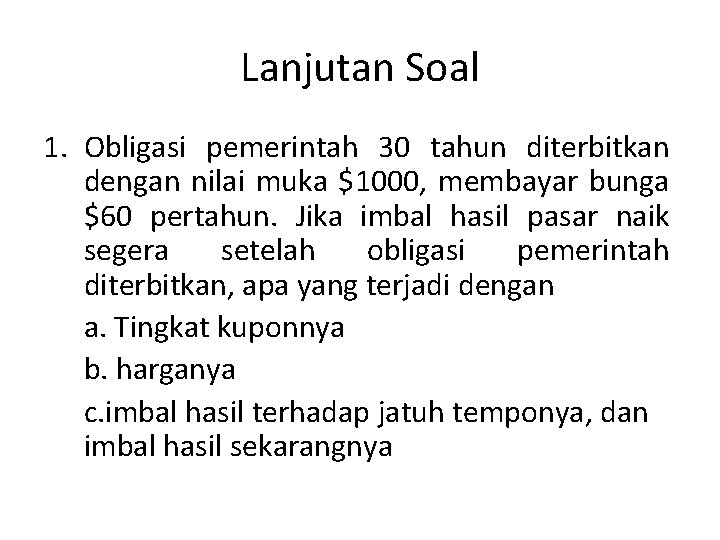

Lanjutan Soal 1. Obligasi pemerintah 30 tahun diterbitkan dengan nilai muka $1000, membayar bunga $60 pertahun. Jika imbal hasil pasar naik segera setelah obligasi pemerintah diterbitkan, apa yang terjadi dengan a. Tingkat kuponnya b. harganya c. imbal hasil terhadap jatuh temponya, dan imbal hasil sekarangnya

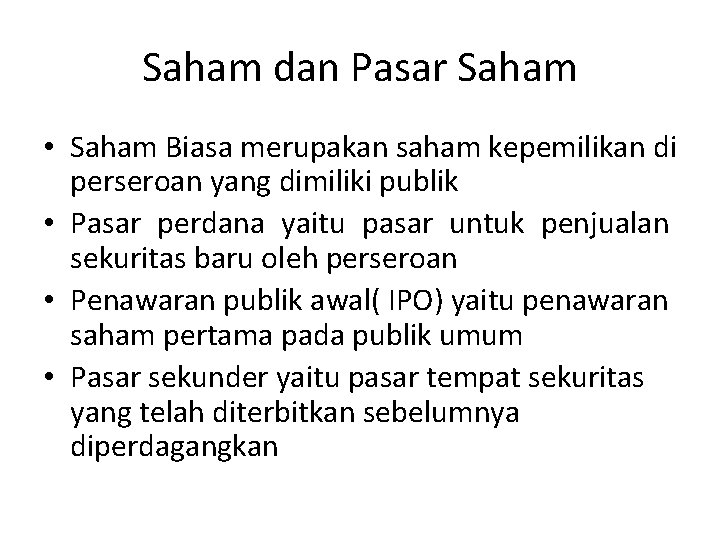

Saham dan Pasar Saham • Saham Biasa merupakan saham kepemilikan di perseroan yang dimiliki publik • Pasar perdana yaitu pasar untuk penjualan sekuritas baru oleh perseroan • Penawaran publik awal( IPO) yaitu penawaran saham pertama pada publik umum • Pasar sekunder yaitu pasar tempat sekuritas yang telah diterbitkan sebelumnya diperdagangkan

Lanjutan • Dividen merupakan distribusi kas periodik dari perusahaan kepada pemegang sahamnya. • Rasio/kelipatan harga laba(P/E) yaitu rasio harga saham terhadap laba per saham

Nilai Buku, Nilai likuidasi dan nilai pasar • Nilai buku merupakan kekayaan bersih perusahaan menurut neraca, atau mencatat berapa yang dibayar perusahaan untuk asetnya, dikurangi pengurangan untuk penyusutan. • Nilai likuidasi merupakan hasil bersih yang bisa direalisasikan dengan menjual aset-aset perusahaan dan melunasi utang-utang pada kreditur. • Nilai pasar adalah jumlah yang bersedia di bayar oleh investor untuk saham perusahaan.

Menilai Saham Biasa • Investor tidak terlalu dikhawatirkan oleh kenaikan atau penurunan saham karena hal ini terjadi terhadap nilai keseluruhan portofolio mereka. • Konsep ini memiliki dampak penting dalam menentukan tingkat pengembalian sekuritas yang diinginkan. • Fokus Pembahasan pertama adalah ukuran dan pola pengembalian dari saham biasa

Harga hari ini dan harga esok hari Imbalan tunai kepada pemilik saham ada 2 bentuk, dividen dan keuntungan atau kerugian modal. Anggap harga sekarang 1 lembar saham adalah Pₒ bahwa perkiraan /ekspektasi harga satu tahun dari sekarang adalah P₁ dan bahwa perkiraan dividen per lembar saham adalah DIV

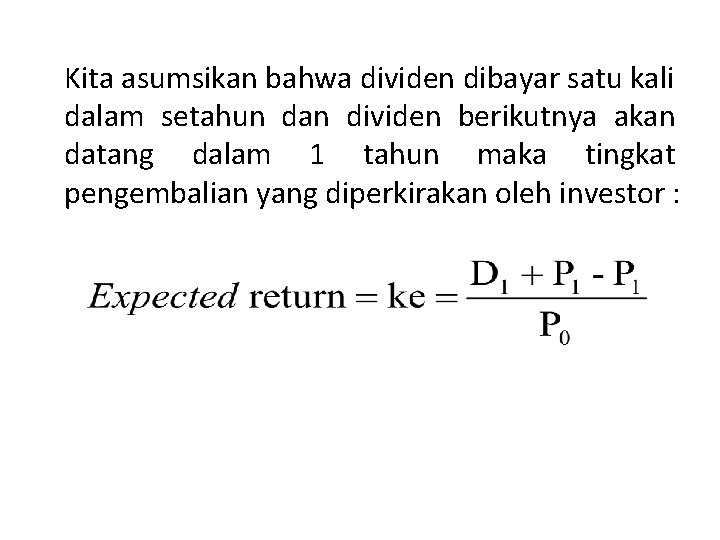

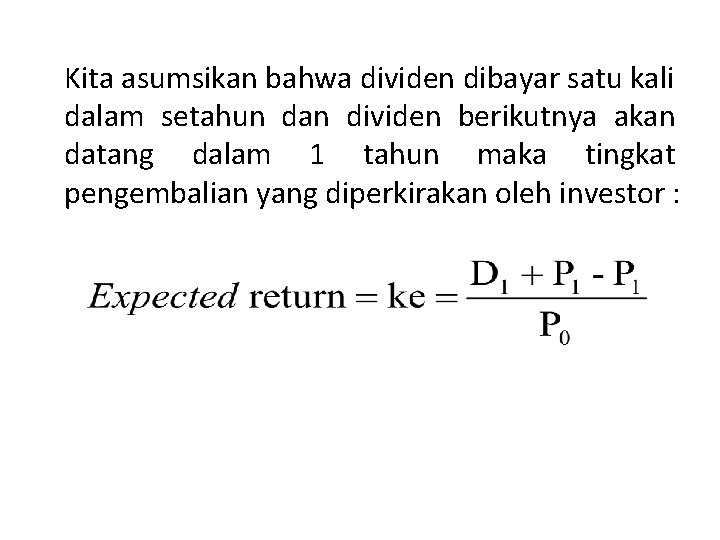

Kita asumsikan bahwa dividen dibayar satu kali dalam setahun dan dividen berikutnya akan datang dalam 1 tahun maka tingkat pengembalian yang diperkirakan oleh investor :

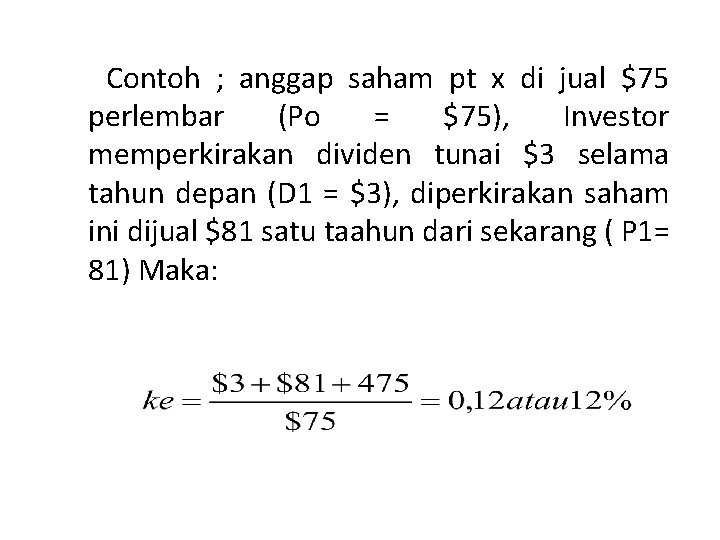

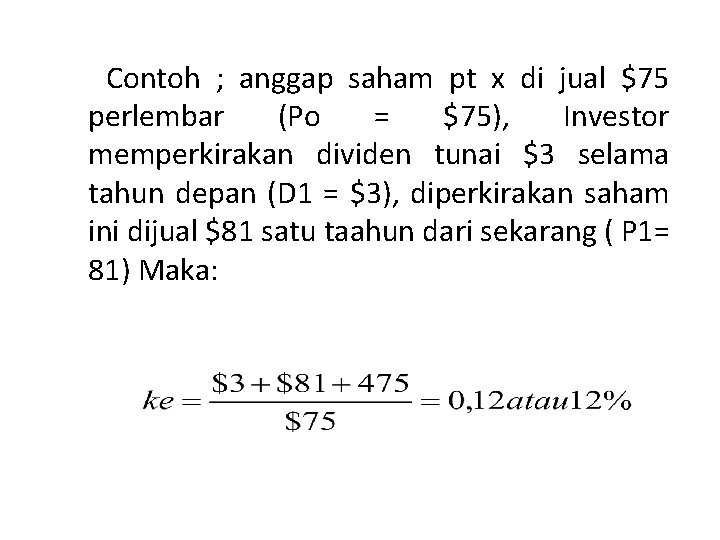

Contoh ; anggap saham pt x di jual $75 perlembar (Po = $75), Investor memperkirakan dividen tunai $3 selama tahun depan (D 1 = $3), diperkirakan saham ini dijual $81 satu taahun dari sekarang ( P 1= 81) Maka:

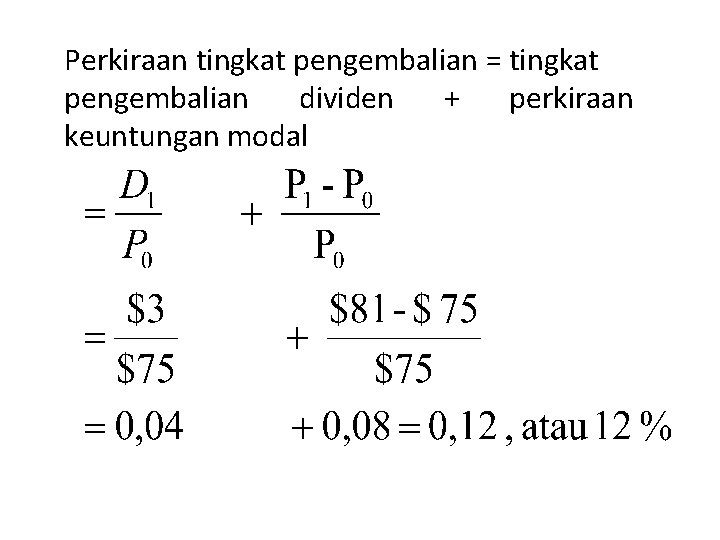

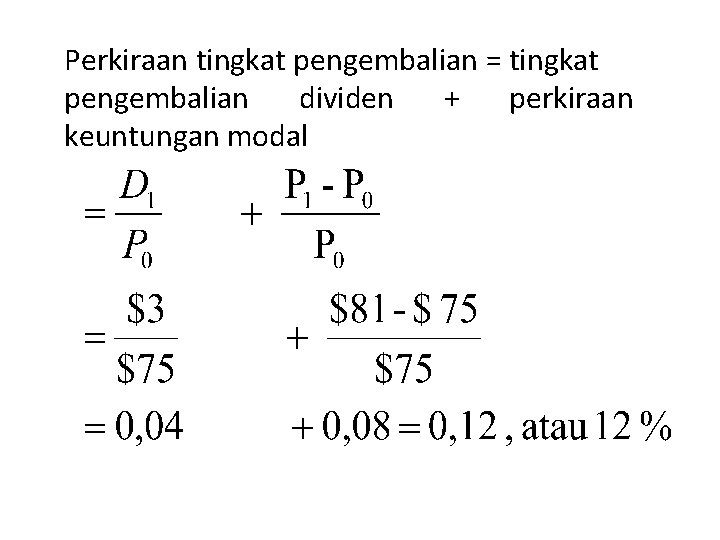

Perkiraan tingkat pengembalian = tingkat pengembalian dividen + perkiraan keuntungan modal

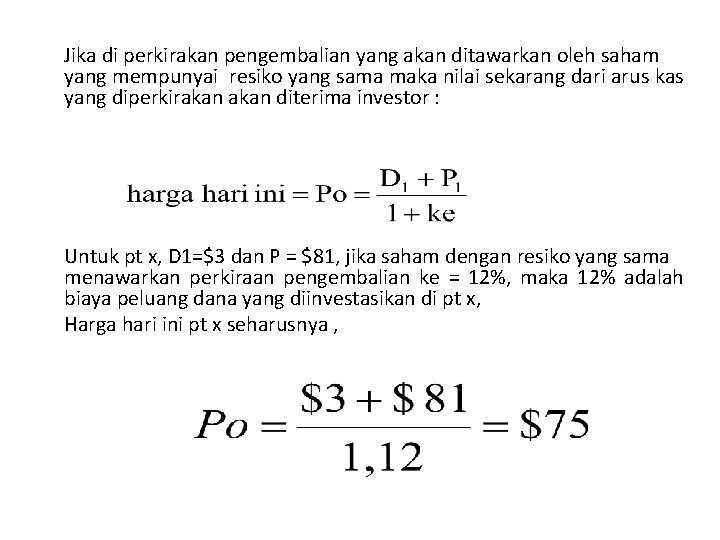

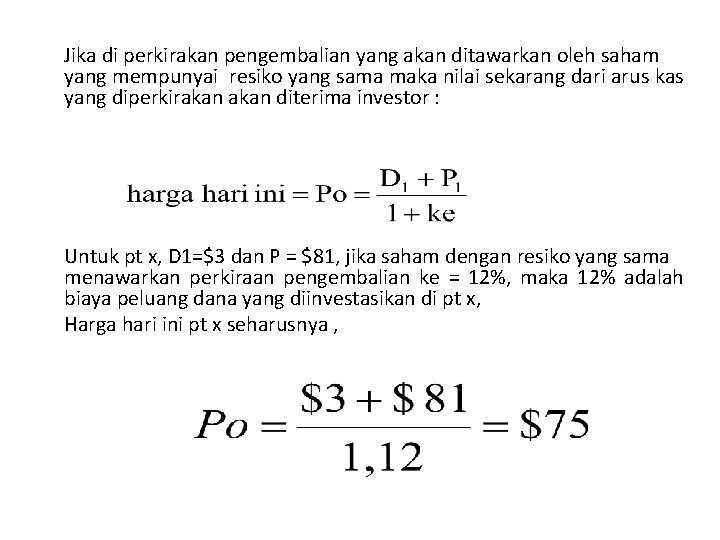

Jika di perkirakan pengembalian yang akan ditawarkan oleh saham yang mempunyai resiko yang sama maka nilai sekarang dari arus kas yang diperkirakan diterima investor : Untuk pt x, D 1=$3 dan P = $81, jika saham dengan resiko yang sama menawarkan perkiraan pengembalian ke = 12%, maka 12% adalah biaya peluang dana yang diinvestasikan di pt x, Harga hari ini pt x seharusnya ,

Harga masa depan saham tidak mudah diperkirakan secara langsung, tapi Kita bisa mengungkapkan nilai saham sebagai nilai sekarang dari semua dividen masa depan yang diperkirakan di bayar oleh perusahaan tanpa menyebut harga saham masa depan, disebut dengan model diskonto dividen.

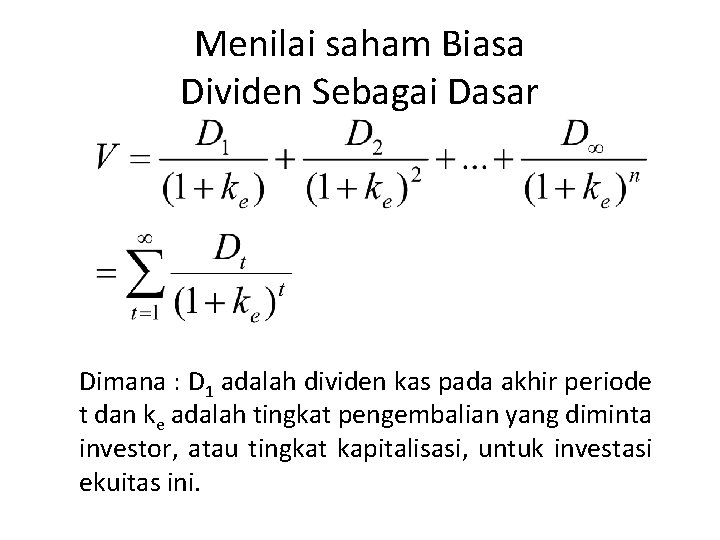

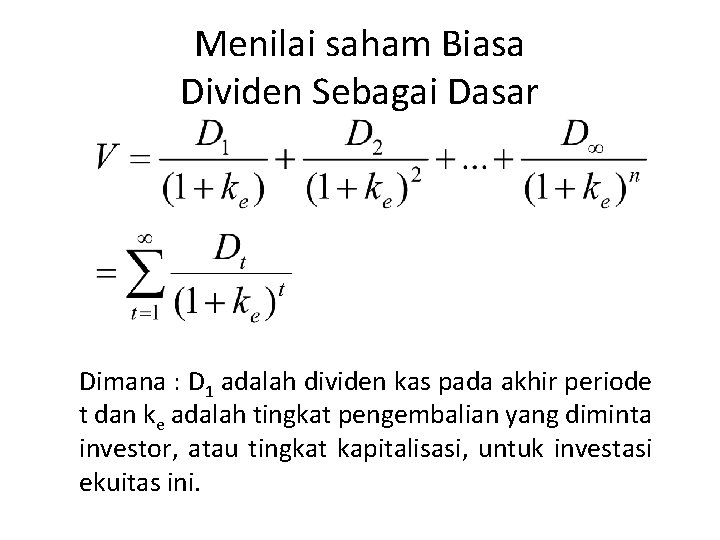

Menilai saham Biasa Dividen Sebagai Dasar Dimana : D 1 adalah dividen kas pada akhir periode t dan ke adalah tingkat pengembalian yang diminta investor, atau tingkat kapitalisasi, untuk investasi ekuitas ini.

Dividend discounted model • Dividen yg tdk dibayar dg teratur • Dividen konstan tdk bertumbuh • Pertumbuhan dividen yg konstan

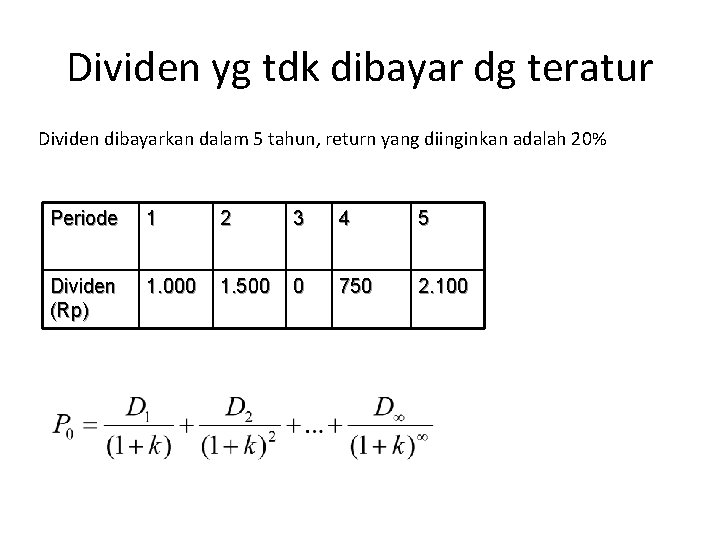

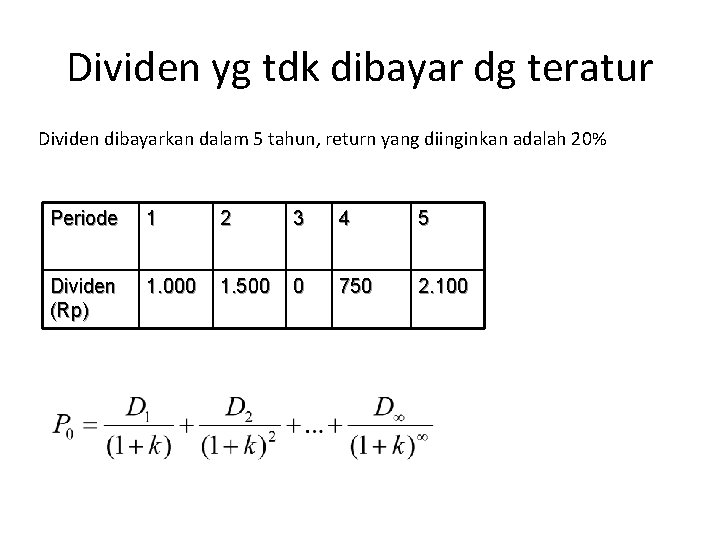

Dividen yg tdk dibayar dg teratur Dividen dibayarkan dalam 5 tahun, return yang diinginkan adalah 20% Periode 1 2 3 4 5 Dividen (Rp) 1. 000 1. 500 0 750 2. 100

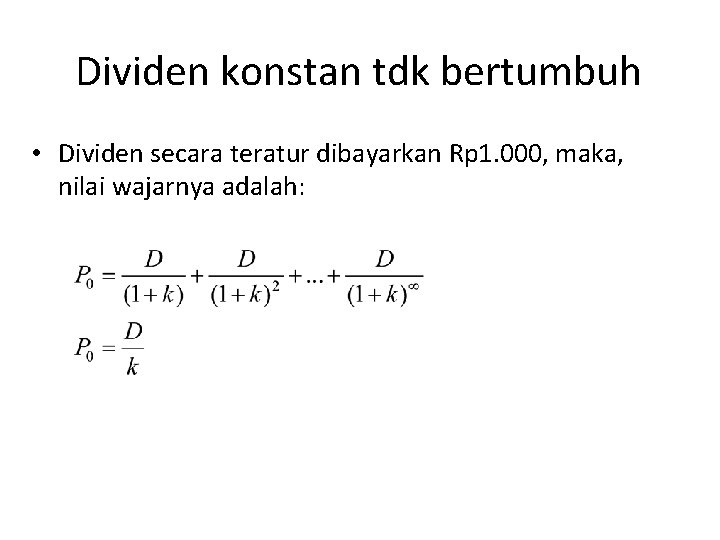

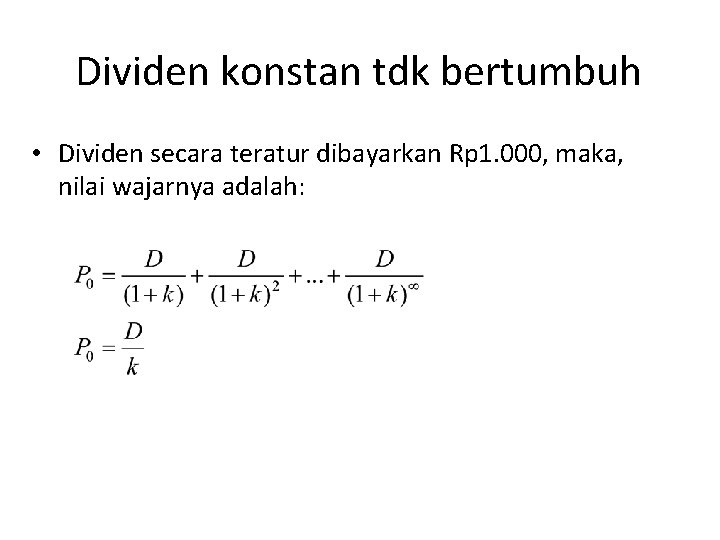

Dividen konstan tdk bertumbuh • Dividen secara teratur dibayarkan Rp 1. 000, maka, nilai wajarnya adalah:

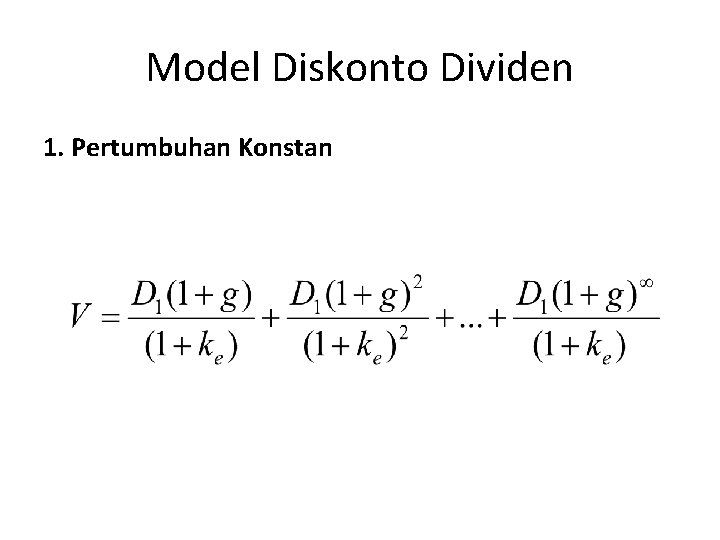

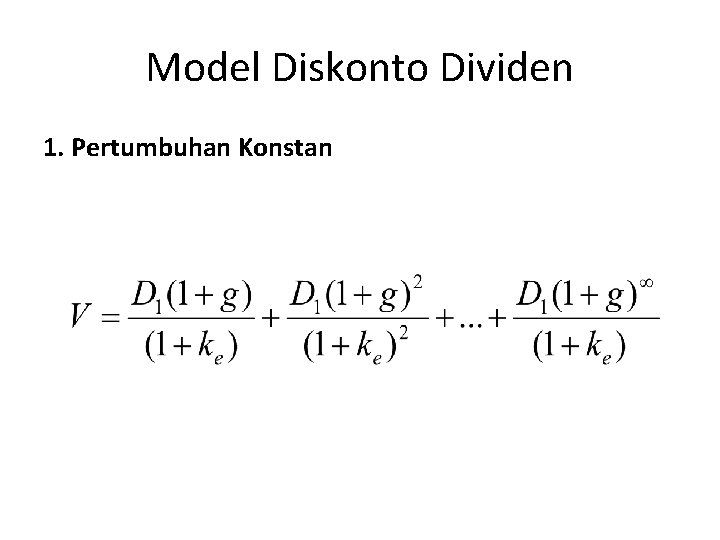

Model Diskonto Dividen 1. Pertumbuhan Konstan

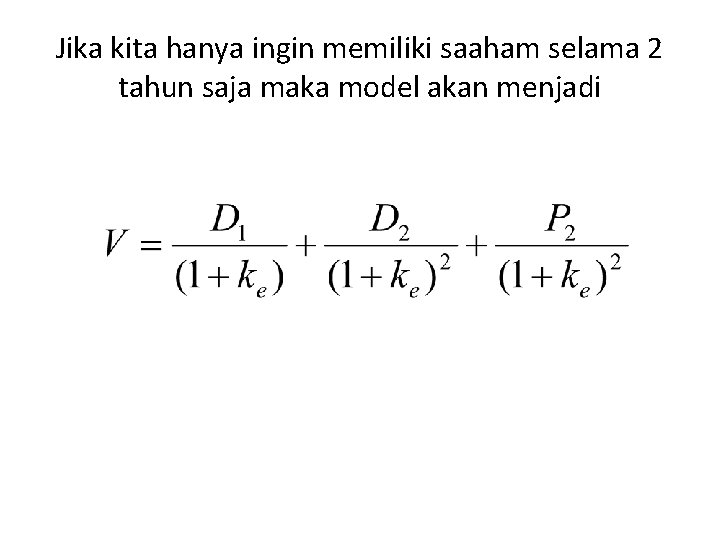

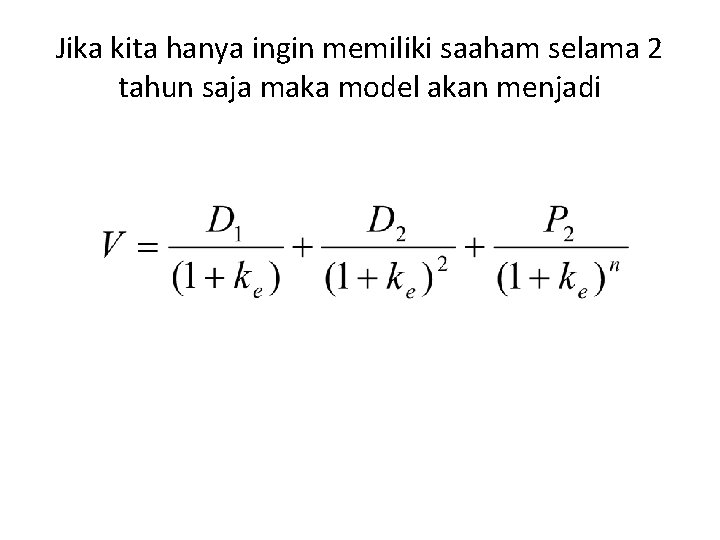

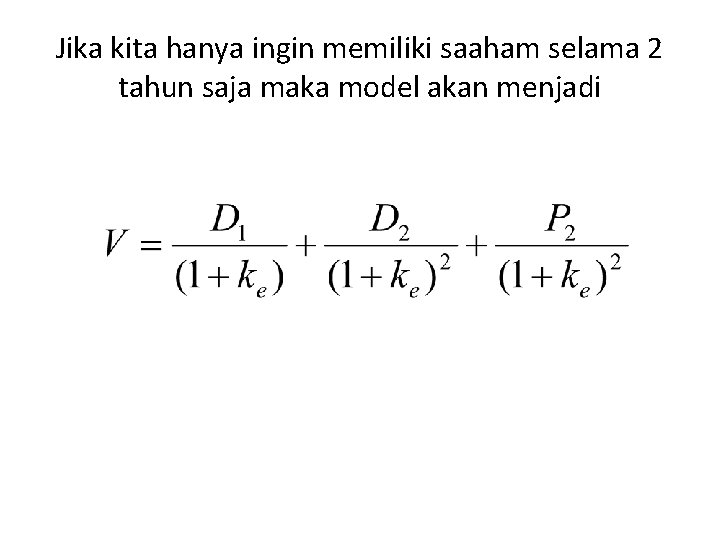

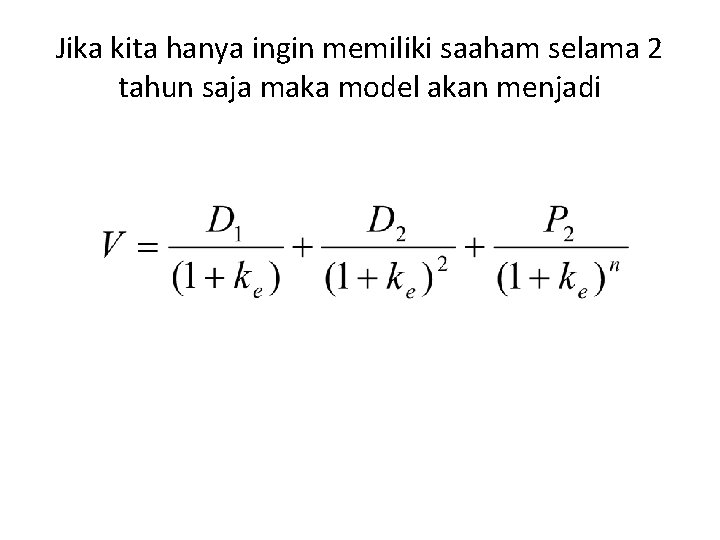

Jika kita hanya ingin memiliki saaham selama 2 tahun saja maka model akan menjadi

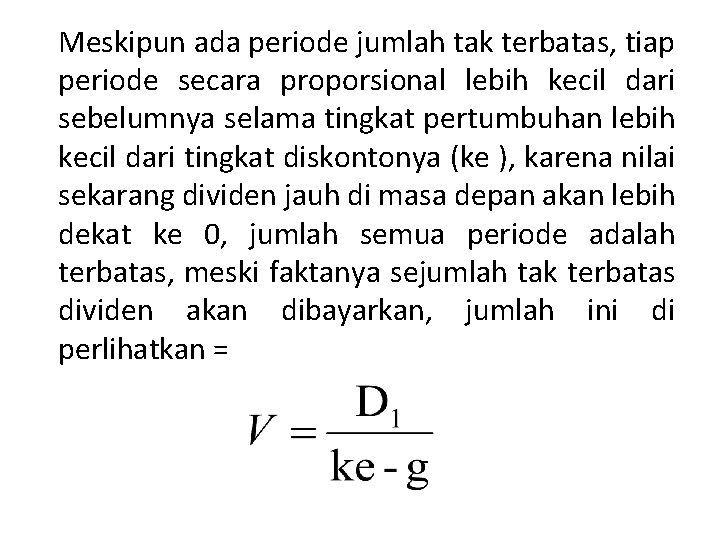

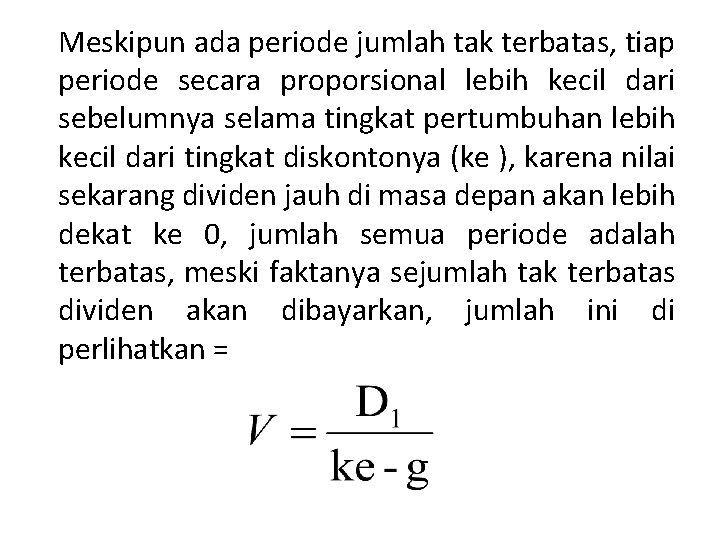

Meskipun ada periode jumlah tak terbatas, tiap periode secara proporsional lebih kecil dari sebelumnya selama tingkat pertumbuhan lebih kecil dari tingkat diskontonya (ke ), karena nilai sekarang dividen jauh di masa depan akan lebih dekat ke 0, jumlah semua periode adalah terbatas, meski faktanya sejumlah tak terbatas dividen akan dibayarkan, jumlah ini di perlihatkan =

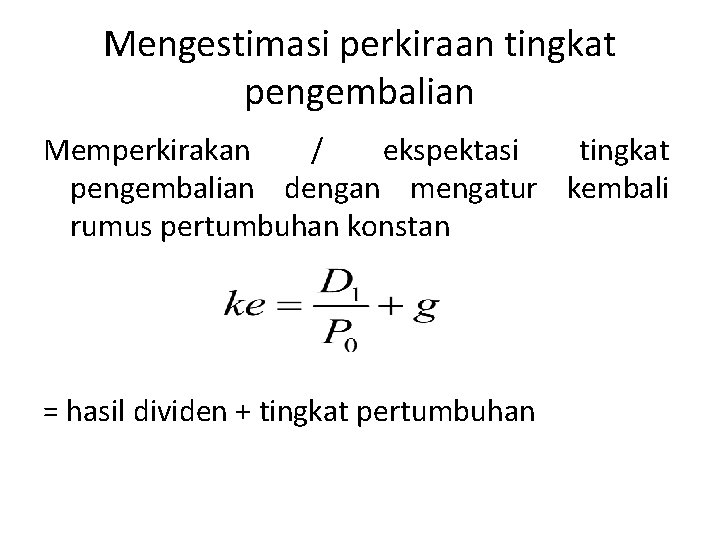

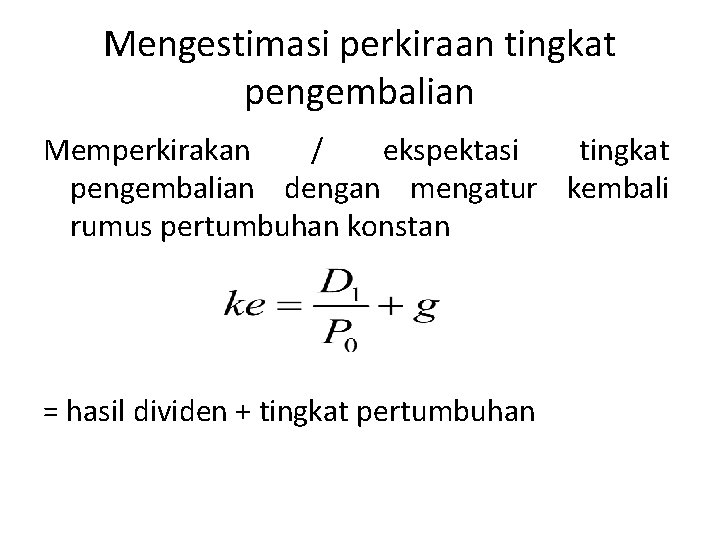

Mengestimasi perkiraan tingkat pengembalian Memperkirakan / ekspektasi tingkat pengembalian dengan mengatur kembali rumus pertumbuhan konstan = hasil dividen + tingkat pertumbuhan

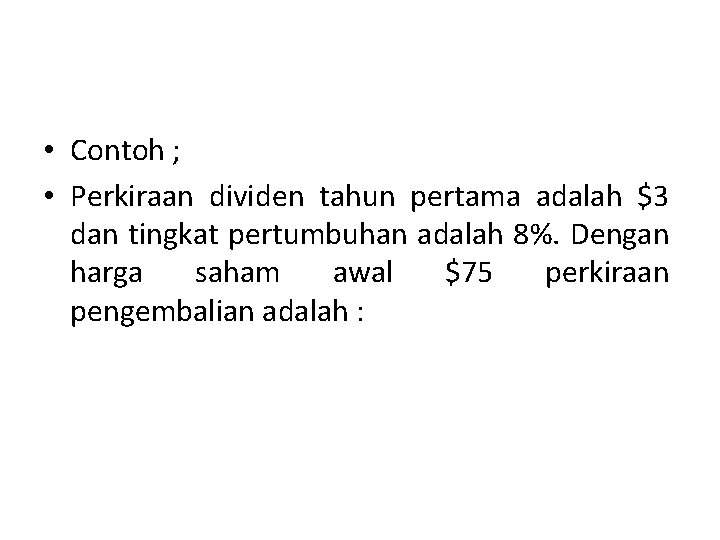

• Contoh ; • Perkiraan dividen tahun pertama adalah $3 dan tingkat pertumbuhan adalah 8%. Dengan harga saham awal $75 perkiraan pengembalian adalah :

Jika kita hanya ingin memiliki saaham selama 2 tahun saja maka model akan menjadi

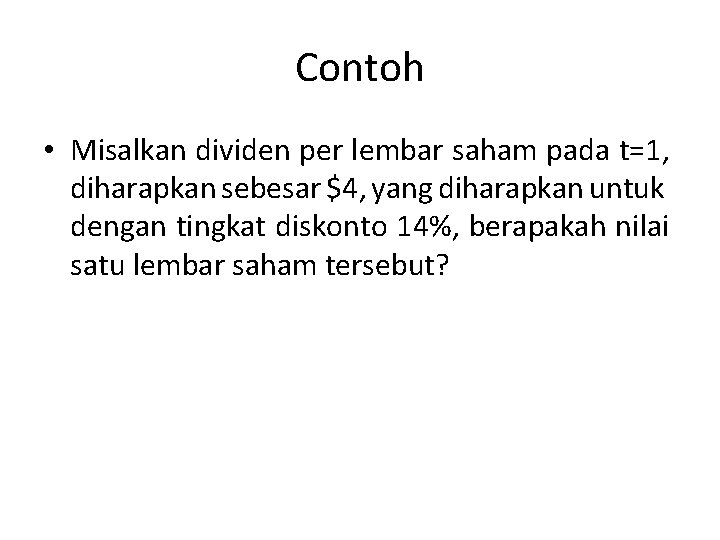

Contoh • Misalkan dividen per lembar saham pada t=1, diharapkan sebesar $4, yang diharapkan untuk dengan tingkat diskonto 14%, berapakah nilai satu lembar saham tersebut?

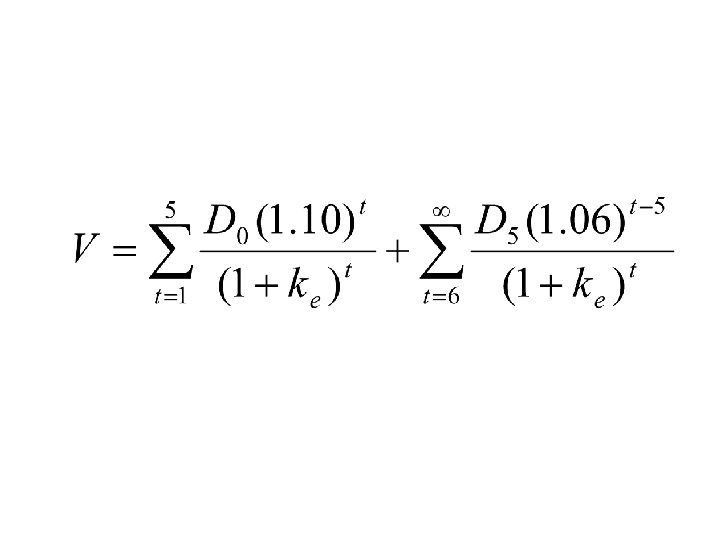

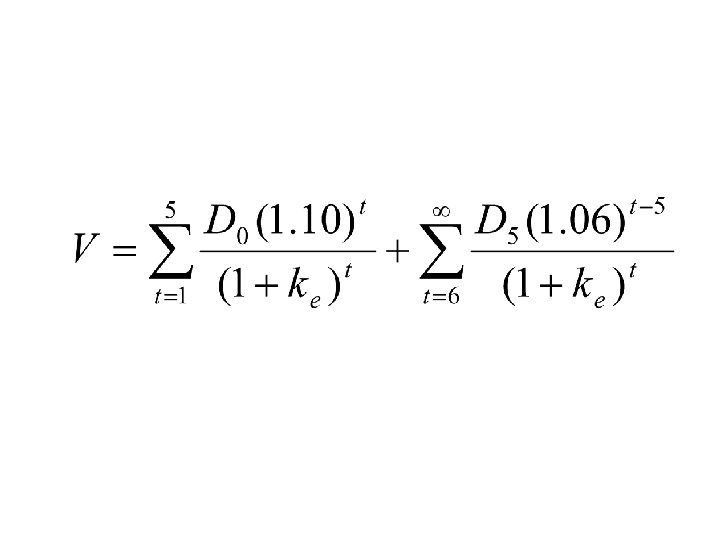

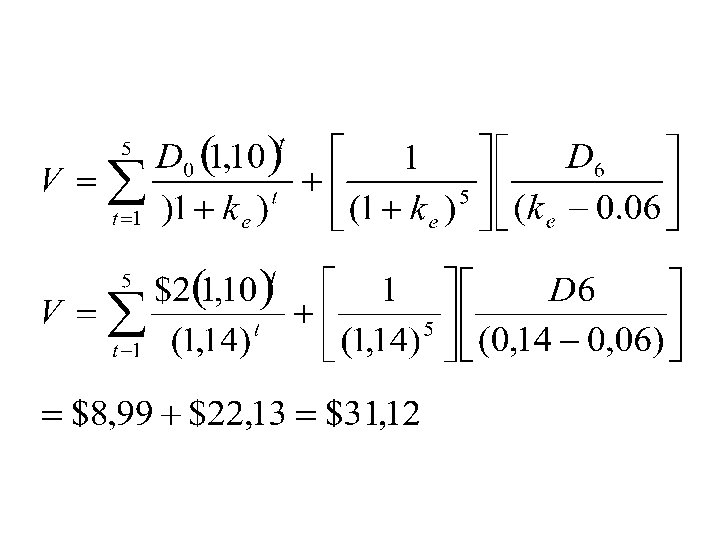

Tahap pertumbuhan • Sejumlah model penilaian didasarkan pada premis bahwa perusahaan mungkin menunjukan tingkat pertumbuhan diatas normal untuk beberapa tahun, namun akhirnya tingkat pertumbuhan akan menurun. • Contoh : Jika dividen perlembar saham diharapkan berkembang pada tingkat majemuk 10% selama 5 tahun dan selanjutnya pada tingkat 6% maka :

• Perhatikan bahwa pertumbuhan dividen pada tahap kedua menggunakan dividen yang diharapkan pada periode 5 sebagai dasar. • Maka eksponen pertumbuhan adalah t-5 yang berarti eksponen pada periode 6 =1, pada periode 7=2 dan seterusnya. • Tahap kedua ini sama dengan model pertumbuhan konstan setelah periode pertumbuhan diatas normal

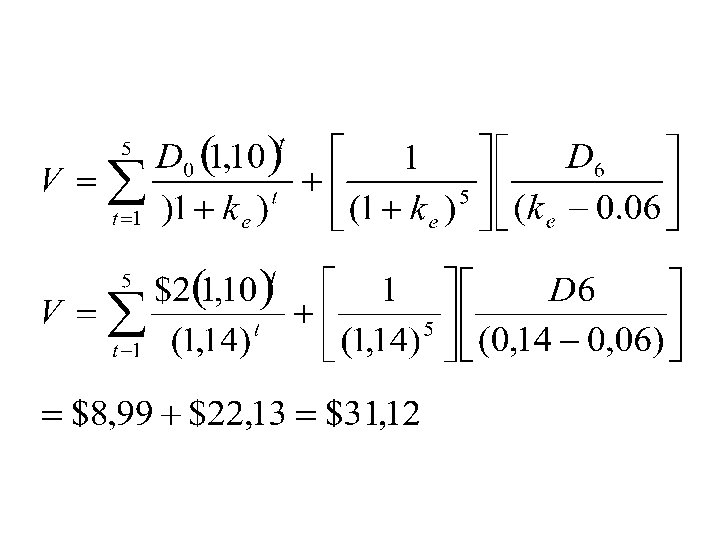

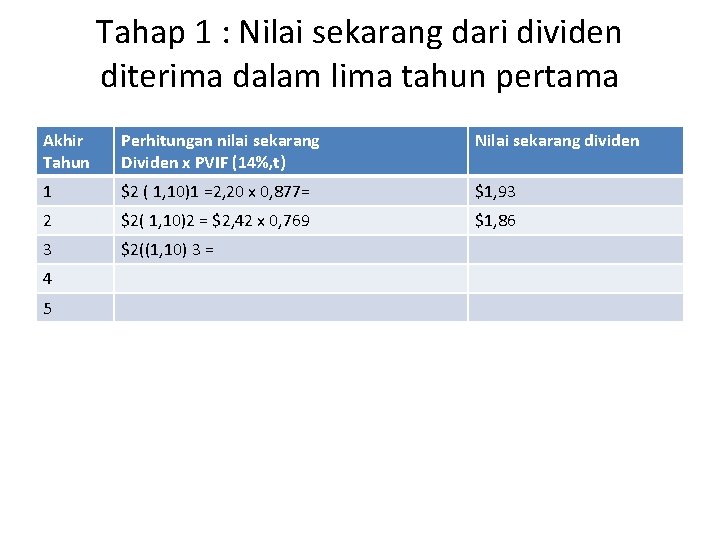

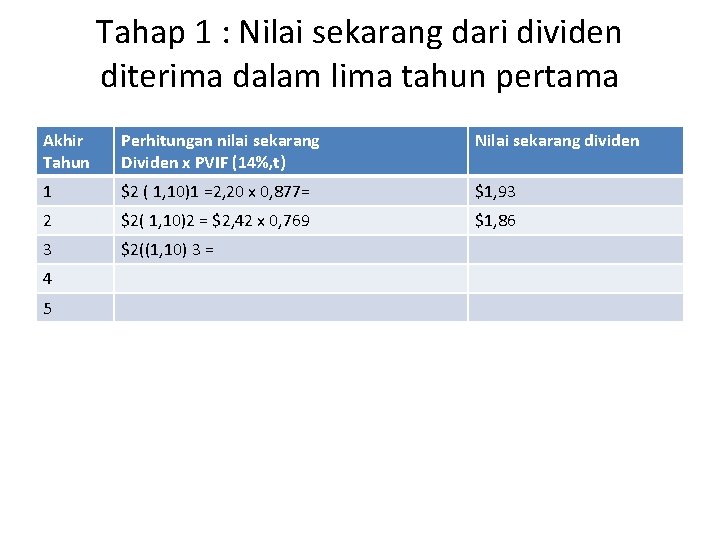

Tahap 1 : Nilai sekarang dari dividen diterima dalam lima tahun pertama Akhir Tahun Perhitungan nilai sekarang Dividen x PVIF (14%, t) Nilai sekarang dividen 1 $2 ( 1, 10)1 =2, 20 x 0, 877= $1, 93 2 $2( 1, 10)2 = $2, 42 x 0, 769 $1, 86 3 $2((1, 10) 3 = 4 5

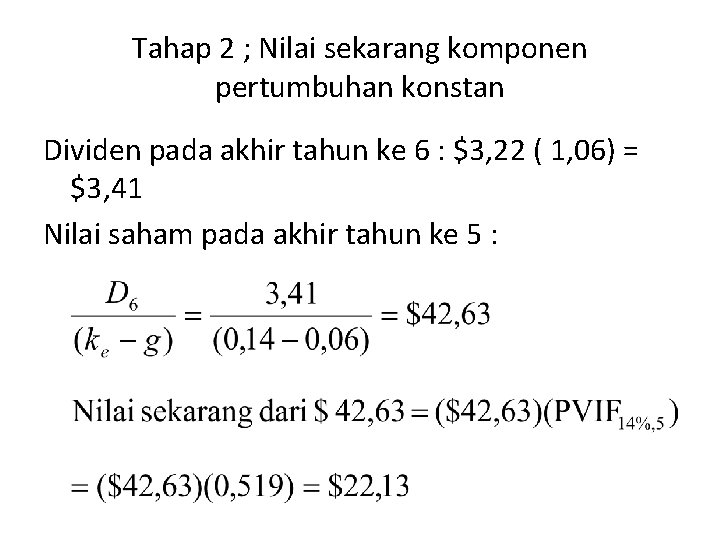

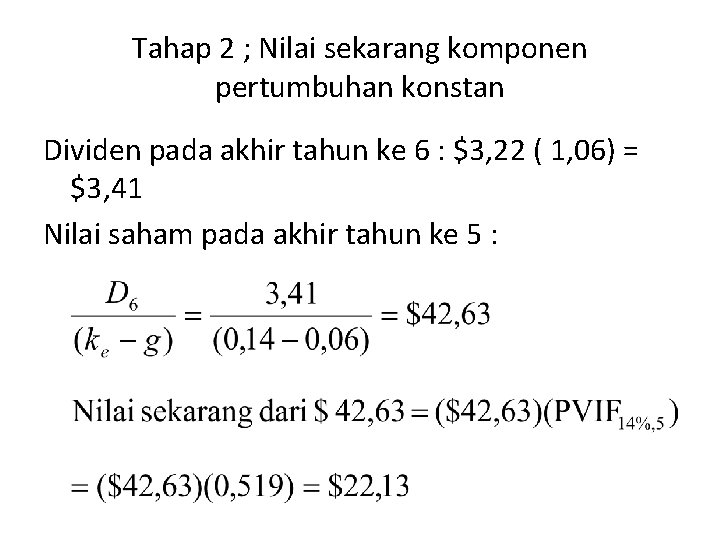

Tahap 2 ; Nilai sekarang komponen pertumbuhan konstan Dividen pada akhir tahun ke 6 : $3, 22 ( 1, 06) = $3, 41 Nilai saham pada akhir tahun ke 5 :

Maka Nilai saham sekarang • V= $8, 99 + $22, 13 = $31, 12

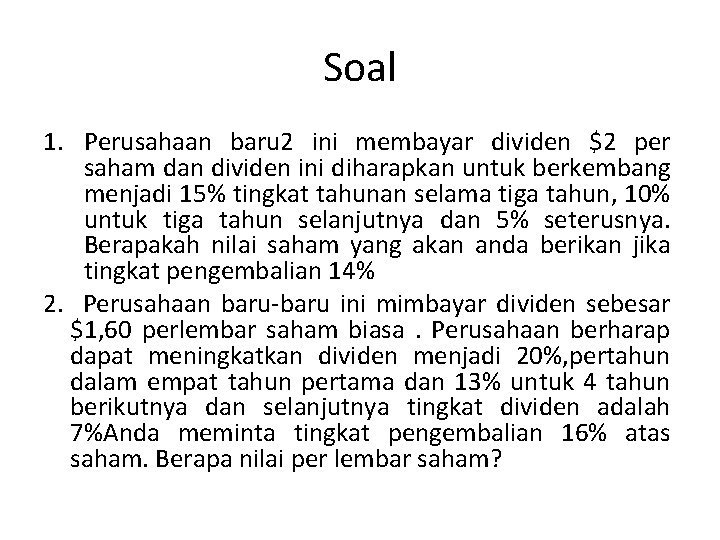

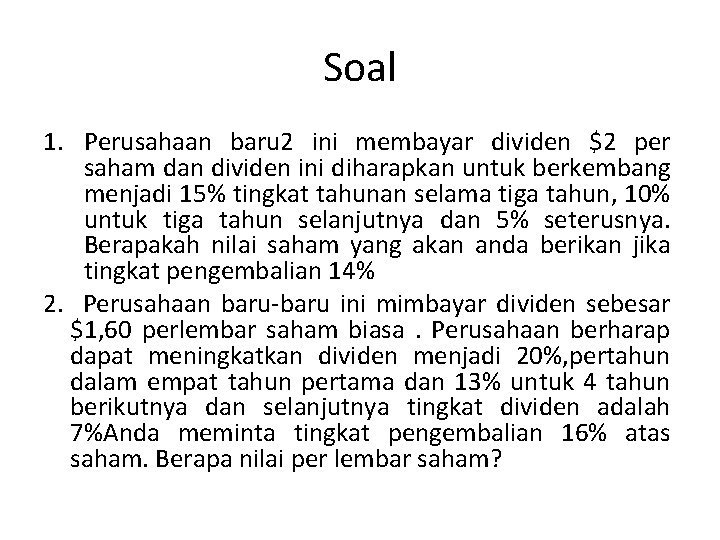

Soal 1. Perusahaan baru 2 ini membayar dividen $2 per saham dan dividen ini diharapkan untuk berkembang menjadi 15% tingkat tahunan selama tiga tahun, 10% untuk tiga tahun selanjutnya dan 5% seterusnya. Berapakah nilai saham yang akan anda berikan jika tingkat pengembalian 14% 2. Perusahaan baru-baru ini mimbayar dividen sebesar $1, 60 perlembar saham biasa. Perusahaan berharap dapat meningkatkan dividen menjadi 20%, pertahun dalam empat tahun pertama dan 13% untuk 4 tahun berikutnya dan selanjutnya tingkat dividen adalah 7%Anda meminta tingkat pengembalian 16% atas saham. Berapa nilai per lembar saham?