MANOVRA FISCALE 2007 ARGOMENTI TRATTATI RIDUZIONE CUNEO FISCALE

- Slides: 37

MANOVRA FISCALE 2007 ARGOMENTI TRATTATI Ø RIDUZIONE CUNEO FISCALE: MODIFICHE ALLA BASE IMPONIBILE IRAP Ø NUOVE DISPOSIZIONI IN MATERIA DI STUDI DI SETTORE Ø NUOVE DISPOSIZIONI SU SUCCESSIONI, DONAZIONI, PASSAGGI GENERAZIONALI E TRUST 1

MANOVRA FISCALE 2007 - LEGGE FINANZIARIA 2007 - DISPOSIZIONI IN MATERIA DI IRAP 2

BASE IMPONIBILE Modifica dell’art. 11 del D. Lgs. n. 446/1997, con inserimento di nuove disposizioni: Ø deduzione € 5. 000 su base annua per ogni dipendente a tempo indeterminato (c. 1, let. a, n. 2); Ø deduzione € 10. 000 su base annua per ogni dipendente a tempo indeterminato impiegato in Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia (c. 1, lett. a, n. 3); Ø deduzione contributi assistenziali e previdenziali relativi a dipendenti a tempo indeterminato (c. 1, lett. a, n. 4); 3

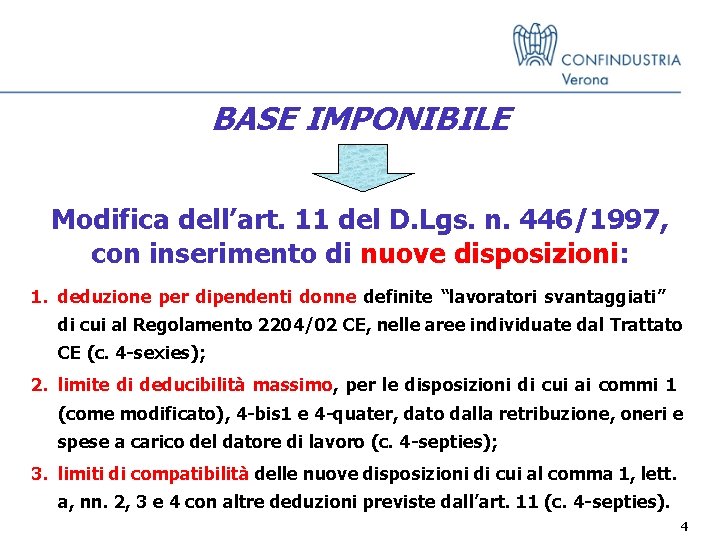

BASE IMPONIBILE Modifica dell’art. 11 del D. Lgs. n. 446/1997, con inserimento di nuove disposizioni: 1. deduzione per dipendenti donne definite “lavoratori svantaggiati” di cui al Regolamento 2204/02 CE, nelle aree individuate dal Trattato CE (c. 4 -sexies); 2. limite di deducibilità massimo, per le disposizioni di cui ai commi 1 (come modificato), 4 -bis 1 e 4 -quater, dato dalla retribuzione, oneri e spese a carico del datore di lavoro (c. 4 -septies); 3. limiti di compatibilità delle nuove disposizioni di cui al comma 1, lett. a, nn. 2, 3 e 4 con altre deduzioni previste dall’art. 11 (c. 4 -septies). 4

BASE IMPONIBILE Modifica dell’art. 11 del D. Lgs. n. 446/1997, relativamente a precedenti disposizioni: 1. deduzione di € 2. 000 per dipendente su base annua (quindi, con ragguaglio ai gg. di lavoro, per contratti a tempo pieno o parziale, sia verticale che misto), fino a un massimo di cinque soggetti, per imprese con valore della produzione non superiore a € 400. 000 nel periodo d’imposta (c. 4 -bis 1). 5

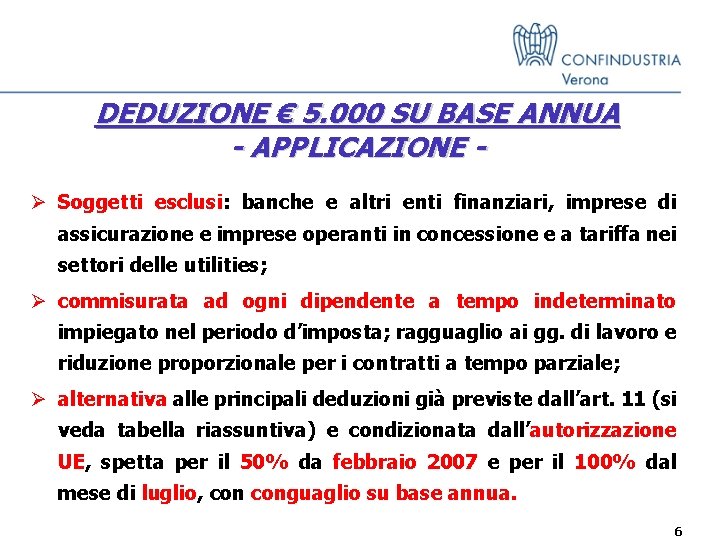

DEDUZIONE € 5. 000 SU BASE ANNUA - APPLICAZIONE Ø Soggetti esclusi: banche e altri enti finanziari, imprese di assicurazione e imprese operanti in concessione e a tariffa nei settori delle utilities; Ø commisurata ad ogni dipendente a tempo indeterminato impiegato nel periodo d’imposta; ragguaglio ai gg. di lavoro e riduzione proporzionale per i contratti a tempo parziale; Ø alternativa alle principali deduzioni già previste dall’art. 11 (si veda tabella riassuntiva) e condizionata dall’autorizzazione UE, spetta per il 50% da febbraio 2007 e per il 100% dal mese di luglio, conguaglio su base annua. 6

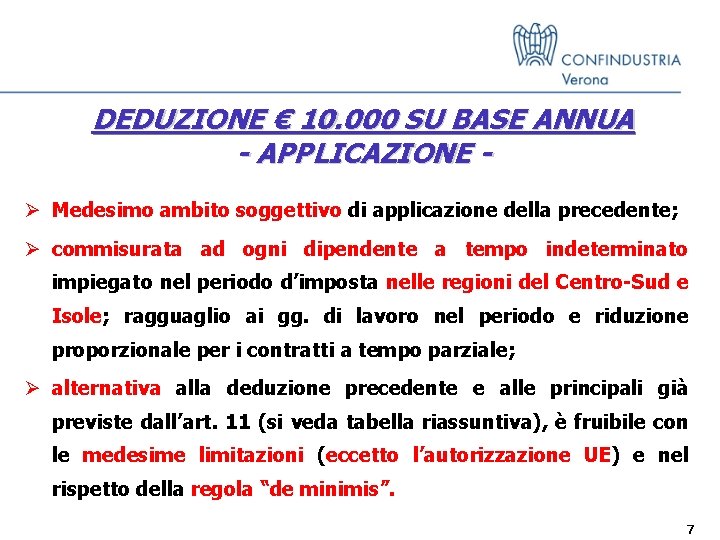

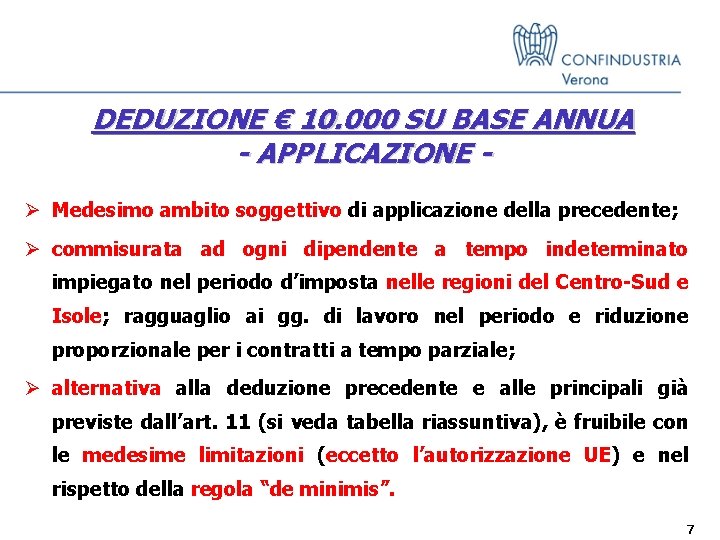

DEDUZIONE € 10. 000 SU BASE ANNUA - APPLICAZIONE Ø Medesimo ambito soggettivo di applicazione della precedente; Ø commisurata ad ogni dipendente a tempo indeterminato impiegato nel periodo d’imposta nelle regioni del Centro-Sud e Isole; ragguaglio ai gg. di lavoro nel periodo e riduzione proporzionale per i contratti a tempo parziale; Ø alternativa alla deduzione precedente e alle principali già previste dall’art. 11 (si veda tabella riassuntiva), è fruibile con le medesime limitazioni (eccetto l’autorizzazione UE) e nel rispetto della regola “de minimis”. 7

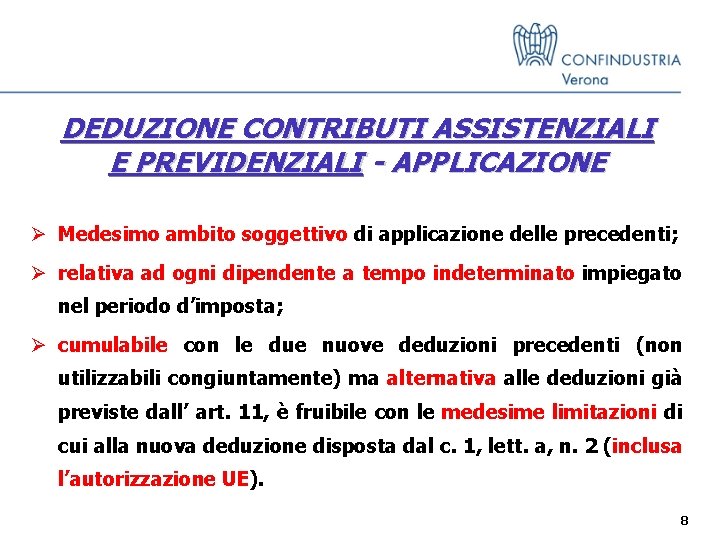

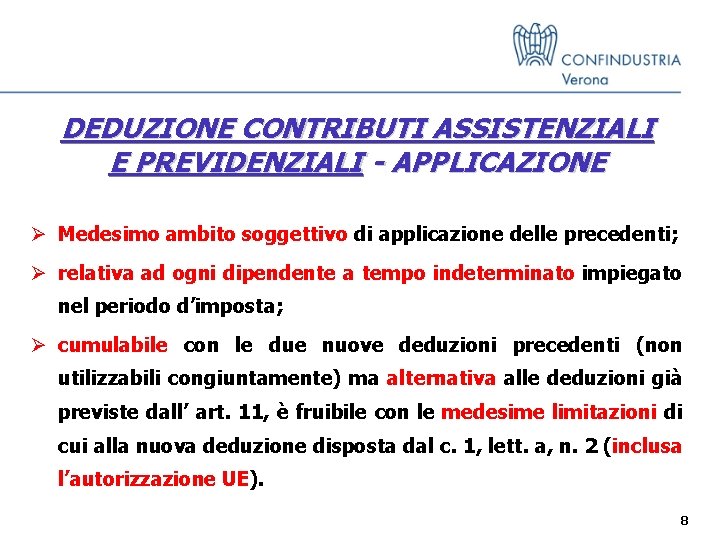

DEDUZIONE CONTRIBUTI ASSISTENZIALI E PREVIDENZIALI - APPLICAZIONE Ø Medesimo ambito soggettivo di applicazione delle precedenti; Ø relativa ad ogni dipendente a tempo indeterminato impiegato nel periodo d’imposta; Ø cumulabile con le due nuove deduzioni precedenti (non utilizzabili congiuntamente) ma alternativa alle deduzioni già previste dall’ art. 11, è fruibile con le medesime limitazioni di cui alla nuova deduzione disposta dal c. 1, lett. a, n. 2 (inclusa l’autorizzazione UE). 8

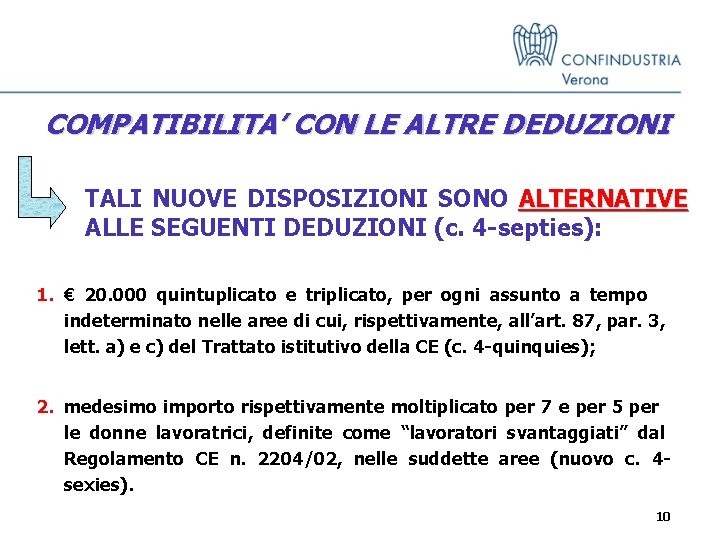

COMPATIBILITA’ CON LE ALTRE DEDUZIONI TALI NUOVE DISPOSIZIONI SONO ALTERNATIVE ALLE SEGUENTI DEDUZIONI (c. 4 -septies): Ø costi per apprendisti, disabili, personale assunto in formazione lavoro (o inserimento), personale dedicato alla R&S (c. 1, lett. a, n. 5); Ø € 2. 000 per dipendente su base annua, fino a un max. di cinque, per le imprese con valore della produzione limitata (c. 4 -bis 1); Ø € 20. 000 per ogni nuovo assunto a tempo indeterminato, con il limite del costo del personale (c. 4 -quater); 9

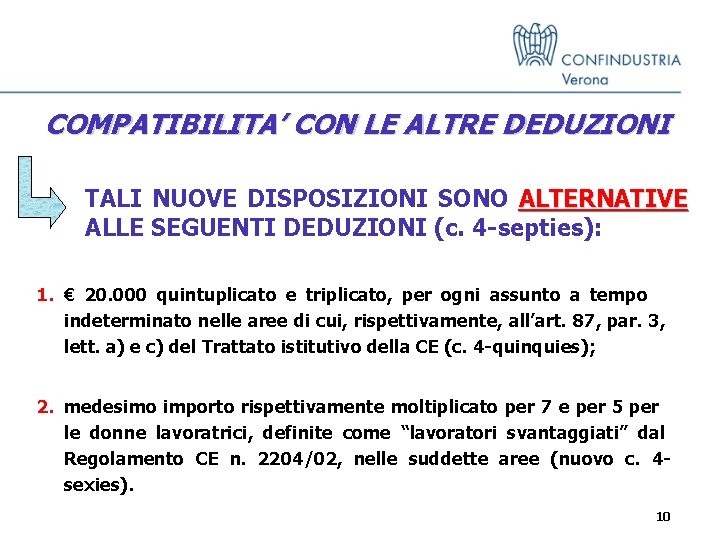

COMPATIBILITA’ CON LE ALTRE DEDUZIONI TALI NUOVE DISPOSIZIONI SONO ALTERNATIVE ALLE SEGUENTI DEDUZIONI (c. 4 -septies): 1. € 20. 000 quintuplicato e triplicato, per ogni assunto a tempo indeterminato nelle aree di cui, rispettivamente, all’art. 87, par. 3, lett. a) e c) del Trattato istitutivo della CE (c. 4 -quinquies); 2. medesimo importo rispettivamente moltiplicato per 7 e per 5 per le donne lavoratrici, definite come “lavoratori svantaggiati” dal Regolamento CE n. 2204/02, nelle suddette aree (nuovo c. 4 sexies). 10

COMPATIBILITÀ TRA LE PRINCIPALI DEDUZIONI IRAP + COMP. - INCOM. Contr. ass. infort. lav. Cont. assicur. obbl. inf. lav. € 5. 000 ( o € 10. 000 in Centro-Sud) Contr. prev. ass. Apprend. , disabili – Cfl – R&S € 2. 000 per 5 addetti + + - + - - - € 5. 000 ( o € 10. 000 in Centro-Sud) + Contr. prev. e assistenziali + + + - - € 2. 000 fino a max. 5 addetti + - - - Ded. teorica € 20. 000 + + + - - + - Apprendisti, disabili – Cfl – R&S € 20. 000 X 3 oppure 5 € 20. 000 X 5 oppure 7 + + + Ded. teorica € 20. 000 X 3 oppure 5 € 20. 000 X 5 o 7 + - + - - + + + -

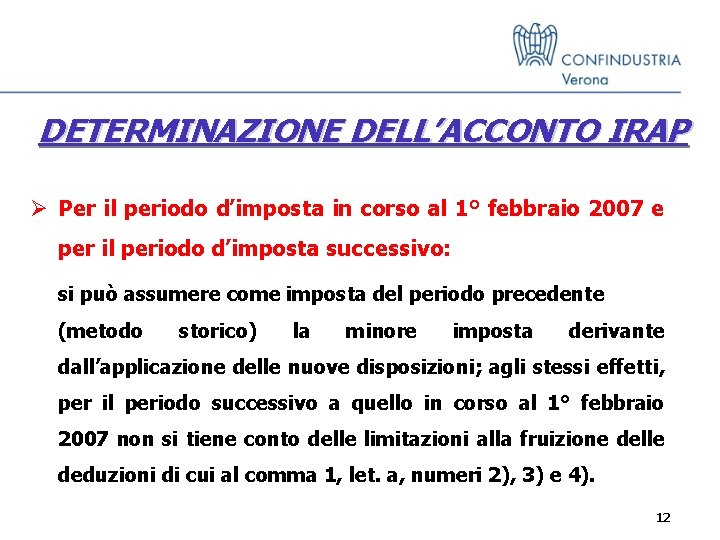

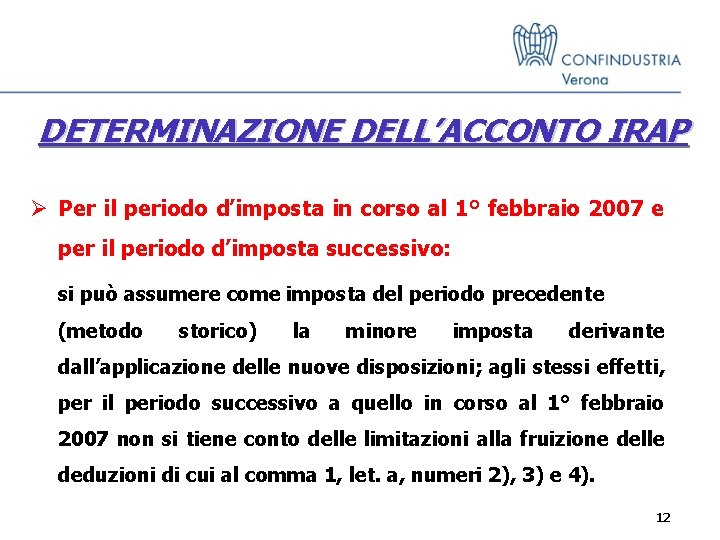

DETERMINAZIONE DELL’ACCONTO IRAP Ø Per il periodo d’imposta in corso al 1° febbraio 2007 e per il periodo d’imposta successivo: si può assumere come imposta del periodo precedente (metodo storico) la minore imposta derivante dall’applicazione delle nuove disposizioni; agli stessi effetti, per il periodo successivo a quello in corso al 1° febbraio 2007 non si tiene conto delle limitazioni alla fruizione delle deduzioni di cui al comma 1, let. a, numeri 2), 3) e 4). 12

MANOVRA FISCALE 2007 D. L. 223/06 - LEGGE FINANZIARIA 2007 DISPOSIZIONI IN MATERIA DI STUDI DI SETTORE 13

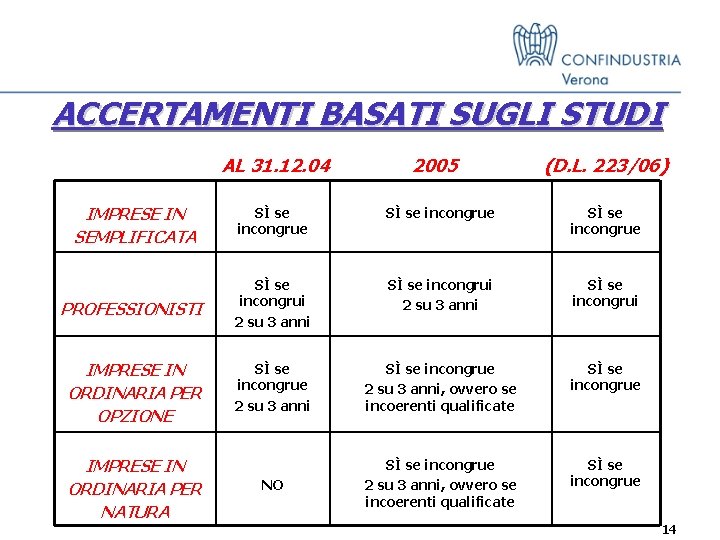

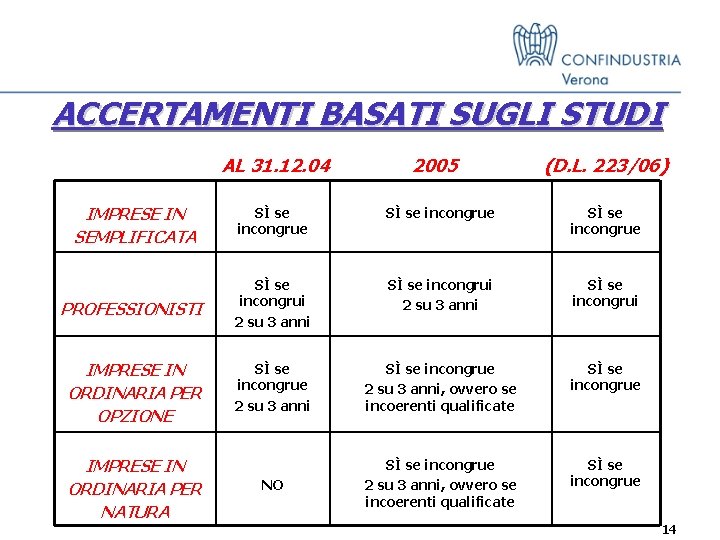

ACCERTAMENTI BASATI SUGLI STUDI AL 31. 12. 04 2005 (D. L. 223/06) IMPRESE IN SEMPLIFICATA SÌ se incongrue PROFESSIONISTI SÌ se incongrui 2 su 3 anni SÌ se incongrui IMPRESE IN ORDINARIA PER OPZIONE SÌ se incongrue 2 su 3 anni, ovvero se incoerenti qualificate SÌ se incongrue NO SÌ se incongrue 2 su 3 anni, ovvero se incoerenti qualificate SÌ se incongrue IMPRESE IN ORDINARIA PER NATURA 14

ACCERTAMENTI BASATI SUGLI STUDI - Finanziaria 2007 - Ø Lo scostamento (per difetto) tra i ricavi e compensi dichiarati e quelli determinabili sulla base degli studi rappresenta di per sé una grave incongruenza che può legittimare l’accertamento (modifica L. n. 146/1998, art. 10, c. 1, che richiama il D. L. n. 331/1993, art. 62 -sexies). 15

ACCERTAMENTI BASATI SUGLI STUDI Ø Preclusi gli accertamenti analitico-induttivi (ai fini delle imposte dirette e Iva) nei confronti di soggetti congrui (e coerenti) anche per adeguamento, in caso di ricavi o compensi non dichiarati (desunti da altre presunzioni semplici, ma gravi, precise e concordanti) <= 40% di quelli dichiarati, con il limite di € 50. 000. 16

ACCERTAMENTI BASATI SUGLI STUDI PRECLUSIONE PER GLI ACCERTAMENTI ANALITICO-INDUTTIVI Ø Con decorrenza dal periodo d’imposta in corso al 1° gennaio 2007. Ø Non operante in caso di omessa o infedele indicazione dei dati degli studi di settore. Ø In caso di accertamento (per superamento delle soglie di esenzione), nella motivazione dell’atto dovranno essere evidenziate, da parte dell’ufficio, le ragioni che inducono a ritenere inattendibile lo studio di settore. 17

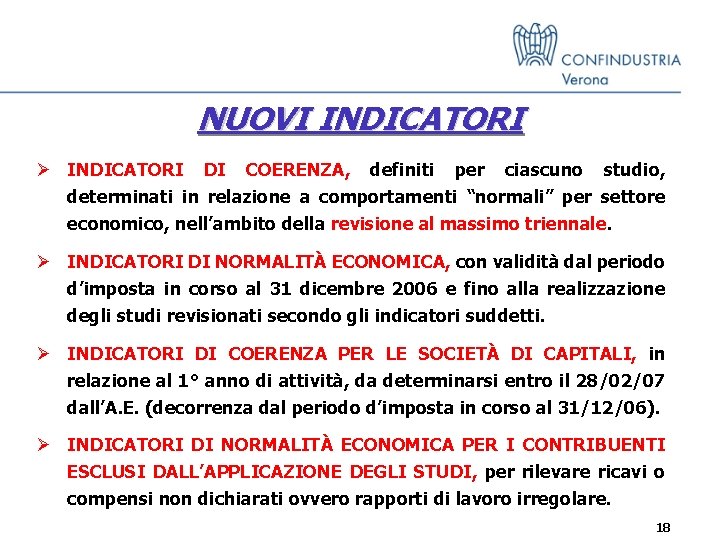

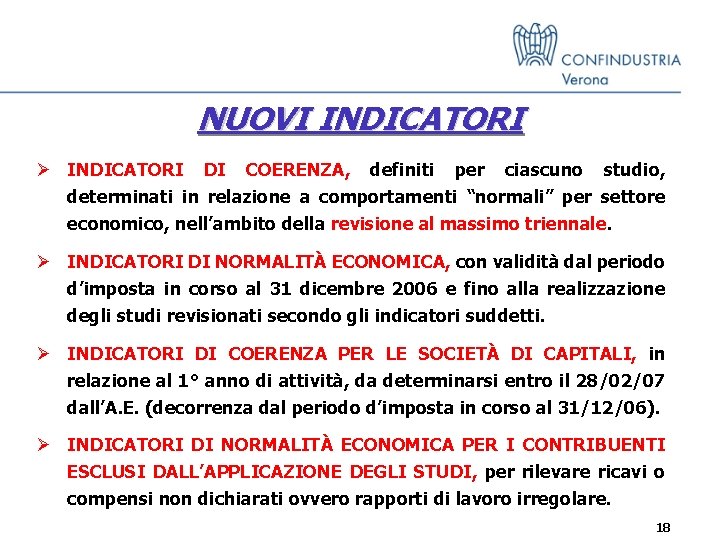

NUOVI INDICATORI Ø INDICATORI DI COERENZA, definiti per ciascuno studio, determinati in relazione a comportamenti “normali” per settore economico, nell’ambito della revisione al massimo triennale. Ø INDICATORI DI NORMALITÀ ECONOMICA, con validità dal periodo d’imposta in corso al 31 dicembre 2006 e fino alla realizzazione degli studi revisionati secondo gli indicatori suddetti. Ø INDICATORI DI COERENZA PER LE SOCIETÀ DI CAPITALI, in relazione al 1° anno di attività, da determinarsi entro il 28/02/07 dall’A. E. (decorrenza dal periodo d’imposta in corso al 31/12/06). Ø INDICATORI DI NORMALITÀ ECONOMICA PER I CONTRIBUENTI ESCLUSI DALL’APPLICAZIONE DEGLI STUDI, per rilevare ricavi o compensi non dichiarati ovvero rapporti di lavoro irregolare. 18

NUOVI AMBITI DI APPLICAZIONE Ø ELEVATO A € 7. 500. 000 IL LIMITE MASSIMO DI RICAVI O COMPENSI, al fine dell’assoggettamento agli studi. Ø Applicazione degli studi nei casi di CESSAZIONE E INIZIO DI UNA ATTIVITÀ entro 6 mesi da parte del medesimo soggetto, ovvero di mera prosecuzione dell’attività da soggetti diversi (decorrenza periodo d’imposta in corso al 31/12/06). Ø Applicazione degli studi anche ai CONTRIBUENTI CON PERIODO D’IMPOSTA DIVERSO DA 12 MESI. Ø Applicazione degli indicatori di coerenza anche per le SOCIETÀ DI CAPITALI, IN RELAZIONE AL 1° ANNO DI ATTIVITÀ. Ø Applicazione degli indicatori di normalità economica per i CONTRIBUENTI ESCLUSI DALL’APPLICAZIONE DEGLI STUDI. 19

INASPRIMENTO DELLE SANZIONI Ø Elevata del 10% la sanzione min. e max. prevista per infedeltà della dichiarazione annuale per imposte dirette, Irap e Iva (dal 100% al 200% della maggiore imposta o del maggior imponibile accertati, ovvero del minor credito spettante), nelle ipotesi di omessa o infedele indicazione dei dati degli studi di settore, nonché per indicazione di cause di esclusione o inapplicabilità non sussistenti. Ø Disposizione non applicabile nei casi di accertamento di scostamenti inferiori al 10% di quanto dichiarato. 20

MANOVRA FISCALE 2007 COLLEGATO - LEGGE FINANZIARIA 2007 DISPOSIZIONI SU SUCCESSIONI , DONAZIONI, PASSAGGI GENERAZIONALI E TRUST 21

DISCIPLINA PREVIGENTE SOPPRESSIONE IMPOSTA SULLE SUCCESSIONI E DONAZIONI (art. 13, L. n. 383/01) Ø

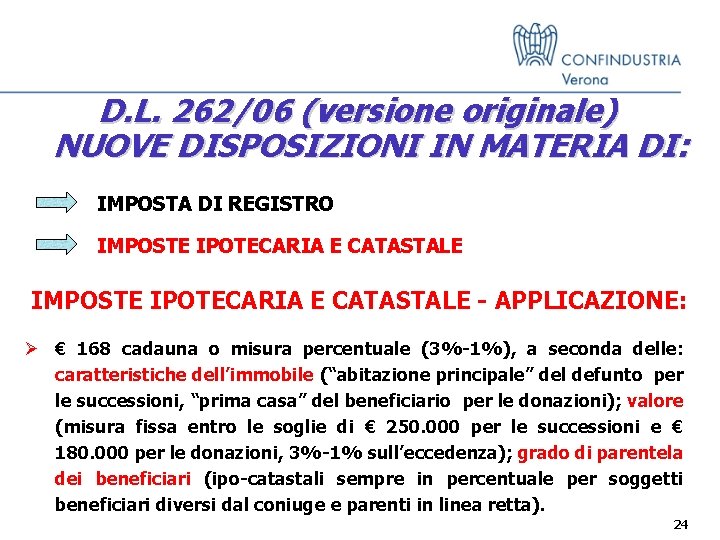

D. L. 262/06 (versione originale) NUOVE DISPOSIZIONI IN MATERIA DI: IMPOSTA DI REGISTRO IMPOSTE IPOTECARIA E CATASTALE IMPOSTA DI REGISTRO – APPLICAZIONE: Ø parentela dei beneficiari e della tipologia di beni da trasferire (beni immobili o altri beni); Ø pertrasferimentiaconiugeeparentiinlinearetta, impostadiregistro non dovuta su beni immobili e, per gli altri beni, prevista nella misura del 4% con una franchigia di € 100. 000. 23

D. L. 262/06 (versione originale) NUOVE DISPOSIZIONI IN MATERIA DI: IMPOSTA DI REGISTRO IMPOSTE IPOTECARIA E CATASTALE - APPLICAZIONE: Ø € 168 cadauna o misura percentuale (3%-1%), a seconda delle: caratteristiche dell’immobile (“abitazione principale” del defunto per le successioni, “prima casa” del beneficiario per le donazioni); valore (misura fissa entro le soglie di € 250. 000 per le successioni e € 180. 000 per le donazioni, 3%-1% sull’eccedenza); grado di parentela dei beneficiari (ipo-catastali sempre in percentuale per soggetti beneficiari diversi dal coniuge e parenti in linea retta). 24

D. L. 262/06 (versione originale) BASE IMPONIBILE IMPOSIZIONE SU DETERMINATI TRASFERIMENTI Ø

D. L. 262/06 (versione definitiva) modificato dalla LEGGE DI CONVERSIONE n. 286/06 Re-istituzione dell’imposta sulle successioni e donazioni su trasferimenti di beni e diritti per: causa di morte; donazione o a titolo gratuito; costituzione di vincoli di destinazione (c. d. “trust”). 26

DISCIPLINA DELLE SUCCESSIONI Normativa di riferimento: D. Lgs. n. 346/1990, nel testo vigente al 24 ottobre 2001 Ø BASE IMPONIBILE: VALORE GLOBALE NETTO DELL’ASSE EREDITARIO all’apertura della successione = valore complessivo beni e diritti rientranti nell’asse ereditario valore complessivo relative passività ed oneri a carico del defunto. 27

DISCIPLINA DELLE SUCCESSIONI - BASE IMPONIBILE (D. Lgs. n. 346/1990) Ø SONO COMPRESI: immobili (valore catastale); aziende (patrimonio netto contabile, escluso l’avviamento); azioni e quote di partecipazione societarie; obbligazioni e crediti, incluse le quote del fondo comune di investimento al netto del valore dei titoli di Stato; denaro e beni mobili in genere. Ø SONO ESCLUSI: TFR e indennità di agenzia spettanti agli eredi; crediti verso lo Stato, gli enti pubblici territoriali e previdenziali; titoli del debito pubblico e gli altri titoli di Stato, garantiti dallo Stato o equiparati; ogni altro bene o diritto dichiarato esente da norme di legge. 28

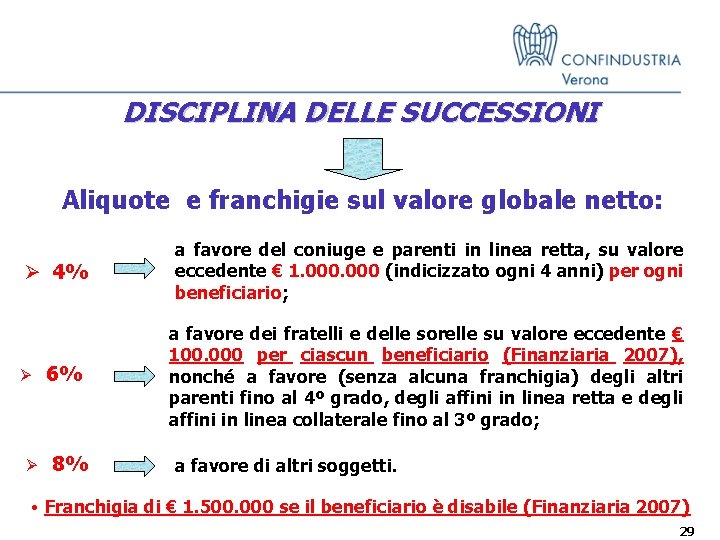

DISCIPLINA DELLE SUCCESSIONI Aliquote e franchigie sul valore globale netto: Ø 4% Ø Ø 6% 8% a favore del coniuge e parenti in linea retta, su valore eccedente € 1. 000 (indicizzato ogni 4 anni) per ogni beneficiario; a favore dei fratelli e delle sorelle su valore eccedente € 100. 000 per ciascun beneficiario (Finanziaria 2007), nonché a favore (senza alcuna franchigia) degli altri parenti fino al 4º grado, degli affini in linea retta e degli affini in linea collaterale fino al 3º grado; a favore di altri soggetti. • Franchigia di € 1. 500. 000 se il beneficiario è disabile (Finanziaria 2007) 29

DISCIPLINA DELLE SUCCESSIONI Imposte ipotecaria e catastale in caso di trasferimento di beni immobili: Ø 2%-1% Ø € 168 cadauna rispettivamente per l’imposta ipotecaria e catastale, in conformità alla normativa previgente; se almeno un beneficiario dichiara i requisiti per l’agevolazione “prima casa”. 30

DISCIPLINA DELLE SUCCESSIONI DECORRENZA RETROATTIVA AL 03/10/06 DELLE MODIFICAZIONI INTRODOTTE DALLA L. N. 286/06 (LEGGE DI CONVERSIONE DEL COLLEGATO) E DALLA L. N. 296/06 (LEGGE FINANZIARIA 2007) 31

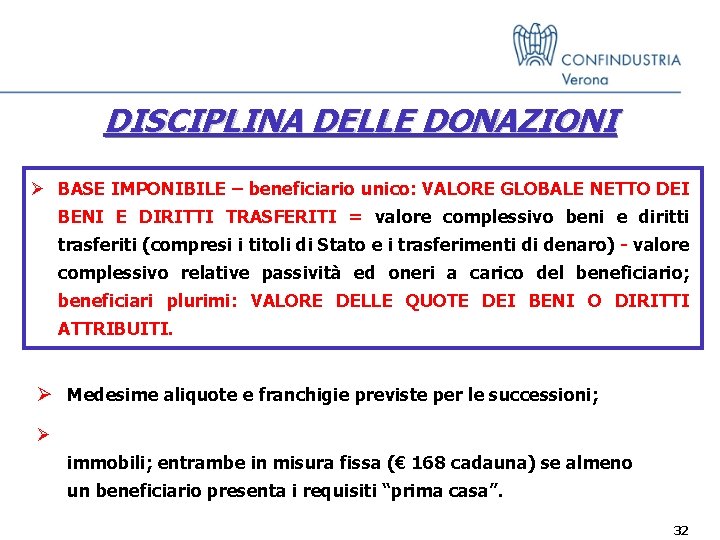

DISCIPLINA DELLE DONAZIONI Ø BASE IMPONIBILE – beneficiario unico: VALORE GLOBALE NETTO DEI BENI E DIRITTI TRASFERITI = valore complessivo beni e diritti trasferiti (compresi i titoli di Stato e i trasferimenti di denaro) - valore complessivo relative passività ed oneri a carico del beneficiario; beneficiari plurimi: VALORE DELLE QUOTE DEI BENI O DIRITTI ATTRIBUITI. Ø Medesime aliquote e franchigie previste per le successioni; Ø immobili; entrambe in misura fissa (€ 168 cadauna) se almeno un beneficiario presenta i requisiti “prima casa”. 32

DISCIPLINA DELLE DONAZIONI DECORRENZA NON RETROATTIVA DELLE NORME INTRODOTTE DAL COLLEGATO CONVERTITO IN LEGGE E DALLA FINANZIARIA 2007: Ø DATE DI ENTRATA IN VIGORE DELLA L. N. 286/06 (29/11/06) E DELLA L. N. 296/06 (01/01/07). 33

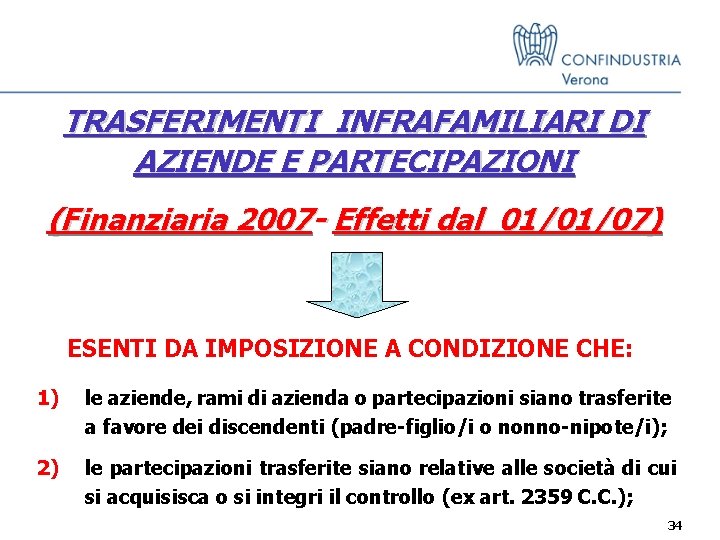

TRASFERIMENTI INFRAFAMILIARI DI AZIENDE E PARTECIPAZIONI (Finanziaria 2007 - Effetti dal 01/01/07) ESENTI DA IMPOSIZIONE A CONDIZIONE CHE: 1) le aziende, rami di azienda o partecipazioni siano trasferite a favore dei discendenti (padre-figlio/i o nonno-nipote/i); 2) le partecipazioni trasferite siano relative alle società di cui si acquisisca o si integri il controllo (ex art. 2359 C. C. ); 34

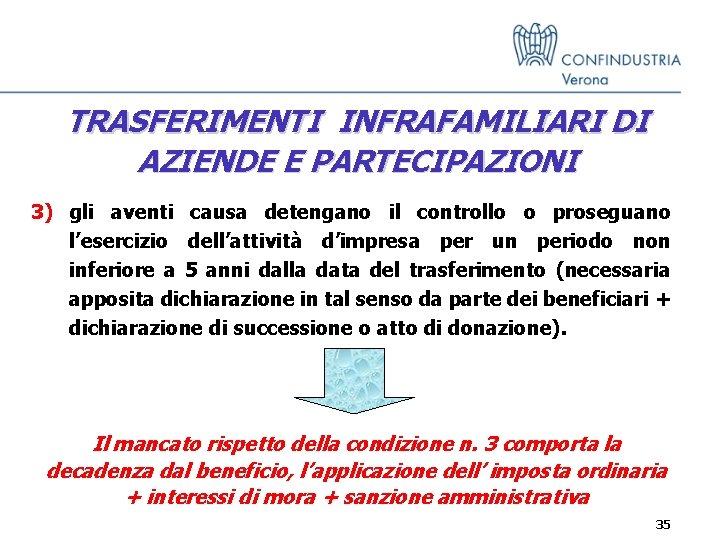

TRASFERIMENTI INFRAFAMILIARI DI AZIENDE E PARTECIPAZIONI 3) gli aventi causa detengano il controllo o proseguano l’esercizio dell’attività d’impresa per un periodo non inferiore a 5 anni dalla data del trasferimento (necessaria apposita dichiarazione in tal senso da parte dei beneficiari + dichiarazione di successione o atto di donazione). Il mancato rispetto della condizione n. 3 comporta la decadenza dal beneficio, l’applicazione dell’ imposta ordinaria + interessi di mora + sanzione amministrativa 35

DISPOSIZIONI SUI “TRUST” - (Collegato e Finanziaria 2007) Ø Imposizione sull’attribuzione dei beni dal disponente al trustee, nonchè a favore dei beneficiari finali: applicazione del regime dell’imposta sulle donazioni; Ø imposizione sui redditi prodotti dal trust come soggetto Ires (art. 73 del Tuir, c. 1, lett. b, c, d): redditi di capitale ripartiti in proporzione tra i beneficiari finali, se individuati dall’atto costitutivo, in base all’atto costitutivo o ad altri documenti successivi, ovvero, in mancanza, in parti uguali; Ø obbligo per il trust di predisporre le scritture contabili ai fini fiscali (modifica art. 13, D. P. R. n. 600/1973). 36

DISPOSIZIONI SUI “TRUST” NORMA ANTIELUSIVA I TRUST ISTITUITI IN PAESI NON RIENTRANTI NELLA “WHITE LIST” SONO CONSIDERATI COMUNQUE RESIDENTI QUANDO: Ø almeno uno dei disponenti e almeno uno dei beneficiari siano fiscalmente residenti in Italia, oppure quando… Ø successivamente alla loro costituzione, un soggetto residente trasferisca ai trust la proprietà di beni immobili, diritti reali immobiliari, anche per quote, nonché vincoli di destinazione sugli stessi. 37

Trattati localizzabili

Trattati localizzabili Scuola edile

Scuola edile Cuneo virginio donadio

Cuneo virginio donadio Liceo scientifico peano cuneo

Liceo scientifico peano cuneo Siap cuneo

Siap cuneo Istituto borgo san giuseppe

Istituto borgo san giuseppe Liceo peano pellico cuneo

Liceo peano pellico cuneo Liceo scientifico labriola napoli

Liceo scientifico labriola napoli 5 frasi minime

5 frasi minime Federalismo fiscale art 119

Federalismo fiscale art 119 Boekhouden voor het hbo deel 2

Boekhouden voor het hbo deel 2 Scritture consolidato fiscale oic

Scritture consolidato fiscale oic Winstgenieter

Winstgenieter Comptabilisation tup

Comptabilisation tup Il segnaposto per il titolo c'è

Il segnaposto per il titolo c'è Come leggere un codice fiscale

Come leggere un codice fiscale Analyse liasse fiscale

Analyse liasse fiscale Corradini brevetti

Corradini brevetti Pwc

Pwc Elisione dell'imposta

Elisione dell'imposta Indice argomenti

Indice argomenti Frattura triplanare caviglia

Frattura triplanare caviglia Manovra di barbecue

Manovra di barbecue Manovra rubin 1

Manovra rubin 1 Manovra di mauriceau

Manovra di mauriceau Leve di manovra

Leve di manovra Gastrectomia subtotale con ansa alla roux

Gastrectomia subtotale con ansa alla roux Segno di hegar

Segno di hegar Manovra chin lift

Manovra chin lift Cus compression ultrasonography

Cus compression ultrasonography Manovra evasiva

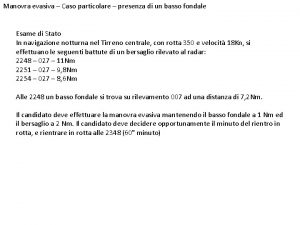

Manovra evasiva Sellick manovra

Sellick manovra Scala di riduzione carta geografica

Scala di riduzione carta geografica Riduzione ammide

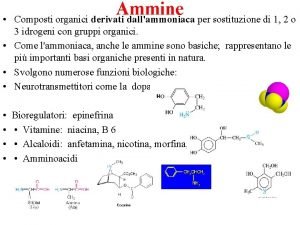

Riduzione ammide Riduzione testo

Riduzione testo Reazione di riduzione

Reazione di riduzione Elettrolisi

Elettrolisi Elettrolisi dell'acqua zanichelli

Elettrolisi dell'acqua zanichelli