LIMPOSTA SUL REDDITO DIMPRESA IRI Dott Riccardo Marangon

- Slides: 20

L’IMPOSTA SUL REDDITO D’IMPRESA (IRI) Dott. Riccardo Marangon - 15 febbraio 2017

Finalità dell’IRI • Incentivare il reivestimento degli utili all’interno delle piccole e medie imprese, al fine di agevolare la crescita e lo sviluppo delle attività produttive. • La revisione dell’imposizione va nella direzione dell’uniformità di trattamento con le società di capitali, rendendo più neutrale il sistema tributario rispetto alla forma giuridica.

Soggetti interessati • Imprenditori individuali; • Società in nome collettivo e in accomandita semplice; • Società a responsabilità limitata a ristretta base proprietaria. REQUISITO Adozione della contabilità ordinaria

Esercizio dell’opzione • L’opzione si esercita nella dichiarazione dei redditi ed ha effetto dal periodo d’imposta al quale si riferisce la dichiarazione. In altri termini per il 2017 la stessa verrà esercitata in Unico 2018. Sulle modalità di opzione IRI per le SRL in trasparenza occorre attendere chiarimenti dalle Entrate. • Una volta esercitata la stessa ha durata pari a cinque periodi di imposta ed è rinnovabile.

Il regime fiscale IRI • Separazione tra il reddito d’impresa reinvestito nella società – assoggettato ad IRI con l’aliquota del 24% – e gli utili prelevati dall’impresa, che concorrono come reddito d’impresa alla tassazione IRPEF in capo al percipiente. • Determinazione della base imponibile IRI secondo le ordinarie disposizioni in materia di redditi d’impresa (Titolo I, capo VI del TUIR). • Possibilità di portare in deduzione, dalla suddetta base imponibile, gli utili prelevati dalla società, entro il limite del reddito d’esercizio o dei redditi di esercizi precedenti, assoggettati ad IRI, al netto delle perdite IRI.

Imposizione in capo al percettore degli utili prelevati Gli utili ritratti dall'imprenditore (nonché dai collaboratori familiari o dai soci): • • scontano l'imposizione progressiva IRPEF in capo al percettore; sono qualificati come reddito d'impresa. Ferma restando la deroga all'imputazione per trasparenza del reddito in capo ai soci ex art. 5 del TUIR, una volta distribuito, il reddito d'impresa concorre comunque alla formazione dell'imponibile in capo ai medesimi in base: • • alla presunzione di proporzionalità dei conferimenti eseguiti; oppure alla diversa determinazione prevista dall'atto costitutivo o da un altro atto di data anteriore all'inizio del periodo d'imposta (ex art. 5 co. 2 del TUIR).

Imposizione in capo al percettore degli utili prelevati I redditi d’impresa eccedenti la misura dell’utile d’esercizio, per effetto, ad esempio, di variazioni fiscali in aumento, restano assoggettati esclusivamente ad IRI, dal momento che non potranno essere oggetto di prelievo. Le somme prelevate dalle riserve di utili realizzati prima dell'ingresso nel regime IRI: • • • non concorrono alla formazione del reddito imponibile IRPEF in capo al percettore; non possono essere portate in deduzione dalla base imponibile IRI; si presumono distribuite prioritariamente.

Il diritto di percezione degli utili Nelle società di persone il diritto di percezione agli utili da parte dei soci sorge con l’approvazione del rendiconto (art. 2262 c. c. ). L’art. 2262 c. c. , tuttavia, può essere derogato, mediante patto contrario dei soci, da esprimere: • • con un’apposita clausola inserita nel contratto sociale; oppure, in mancanza, con un accordo ad hoc raggiunto dai soci all’unanimità.

Il diritto di percezione degli utili Nelle società di persone (SNC e SAS) l’art. 2303 c. c. vieta la ripartizione di somme tra soci se non per utili realmente conseguiti. La giurisprudenza, tuttavia, ha ammesso la possibilità per i soci di percepire utili anteriormente all’approvazione del rendiconto a condizione tuttavia che detta possibilità sia espressamente prevista nell’atto costitutivo (o in forza di una delibera totalitaria). Nelle SRL non è possibile distribuire acconti sui dividendi.

Il Plafond IRI Le somme prelevate sono: • • deducibili; nel limite dell'utile dell'esercizio e delle riserve di utili assoggettate a tassazione IRI negli esercizi precedenti al netto delle perdite maturate in costanza del regime IRI. In sostanza, gli utili prelevati costituiscono una nuova tipologia di componente negativo di reddito. Infatti, per evitare la doppia imposizione, è prevista la deduzione degli stessi utili dal reddito d'impresa da assoggettare ad IRI nel periodo d'imposta in cui avviene il prelievo.

Perdite d’impresa nel regime IRI Le perdite maturate in vigenza dell'IRI possono essere conseguite: • nell'esercizio dell'attività d'impresa; • da un'eccedenza di somme prelevate realizzati nel medesimo periodo. nell'esercizio rispetto agli utili

Perdite d’impresa nel regime IRI Le perdite maturate in costanza di opzione IRI: • • sono computate in diminuzione del reddito dei periodi di imposta successivi; per l'intero importo che trova capienza in essi. Pertanto, la disciplina delle perdite maturate in costanza del regime IRI: • permette il riporto delle medesime in diminuzione dei redditi imponibili dei periodi d'imposta successivi senza limiti temporali; • risulta più favorevole di quella ordinariamente prevista per le imprese soggette all'IRPEF e all’IRES.

Perdite d’impresa nel regime IRI Le perdite prodotte in periodi d’imposta ante opzione non sono scomputabili dal reddito da assoggettare a tassazione separata. Si ritiene che per tali perdite rimangano ferme le regole previste dal TUIR. Le perdite non ancora utilizzate al momento di fuoriuscita dal regime di cui al presente articolo sono computabili in diminuzione dai redditi ai sensi dell’art. 8 comma 3 del TUIR, considerando l’ultimo anno di permanenza nel regime come anno di maturazione delle stesse.

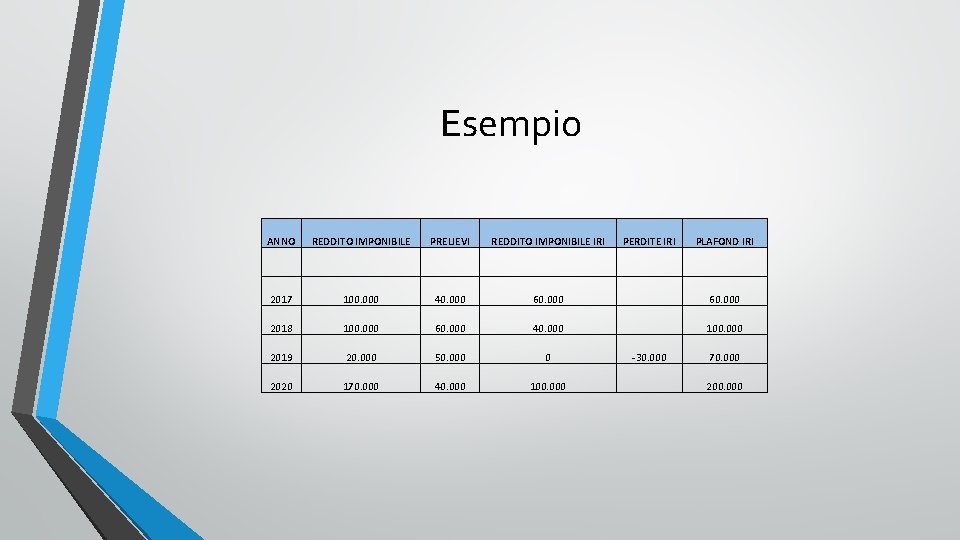

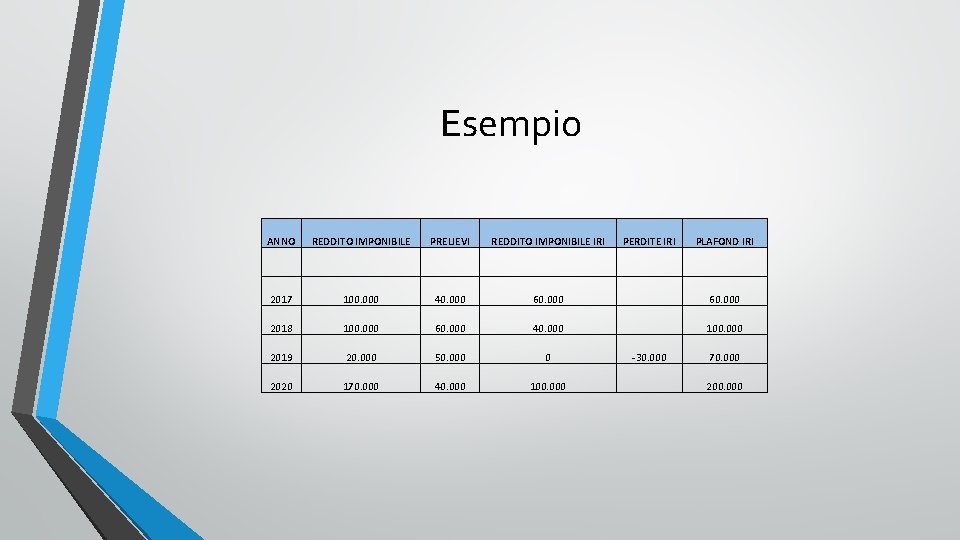

Esempio ANNO REDDITO IMPONIBILE PRELIEVI REDDITO IMPONIBILE IRI PERDITE IRI PLAFOND IRI 2017 100. 000 40. 000 60. 000 2018 100. 000 60. 000 40. 000 100. 000 2019 20. 000 50. 000 0 -30. 000 70. 000 2020 170. 000 40. 000 100. 000 200. 000

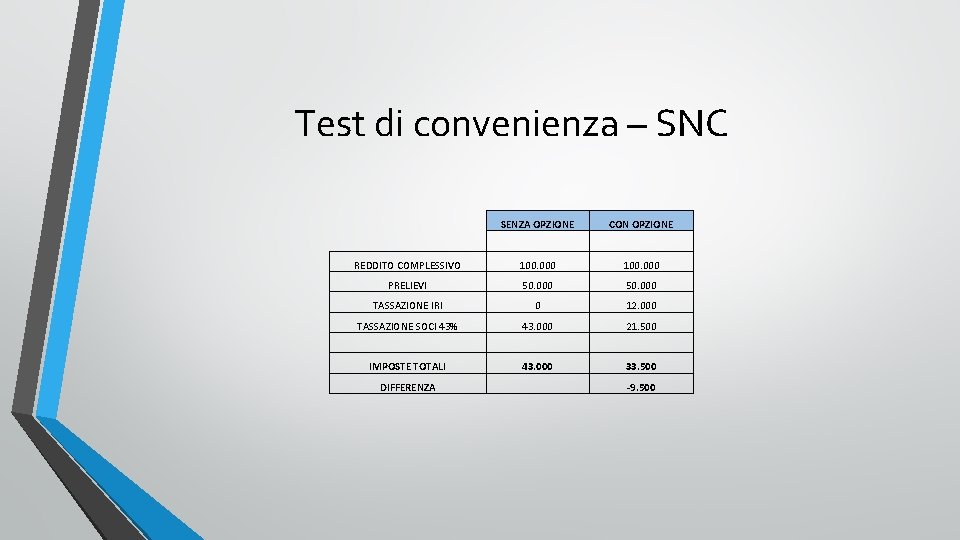

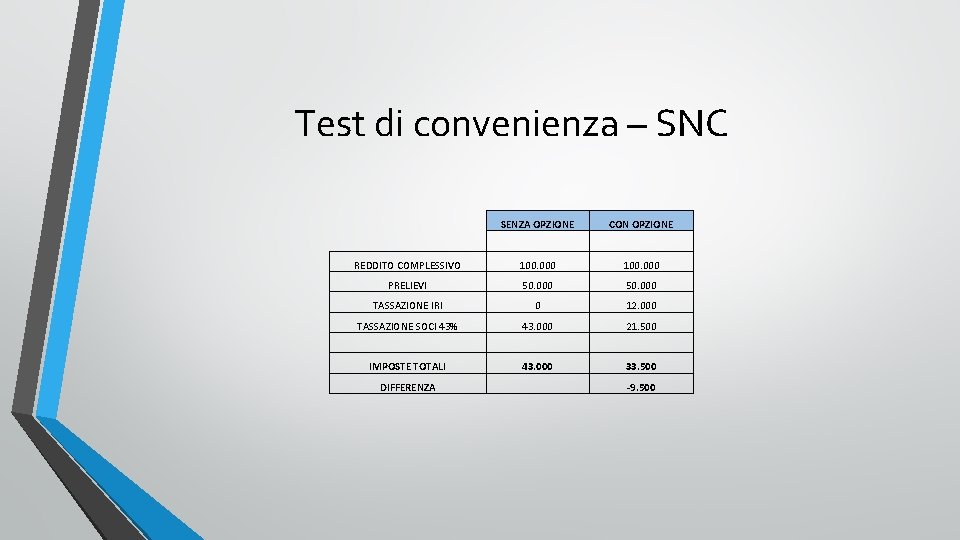

Test di convenienza – SNC SENZA OPZIONE CON OPZIONE REDDITO COMPLESSIVO 100. 000 PRELIEVI 50. 000 TASSAZIONE IRI 0 12. 000 TASSAZIONE SOCI 43% 43. 000 21. 500 IMPOSTE TOTALI 43. 000 33. 500 DIFFERENZA -9. 500

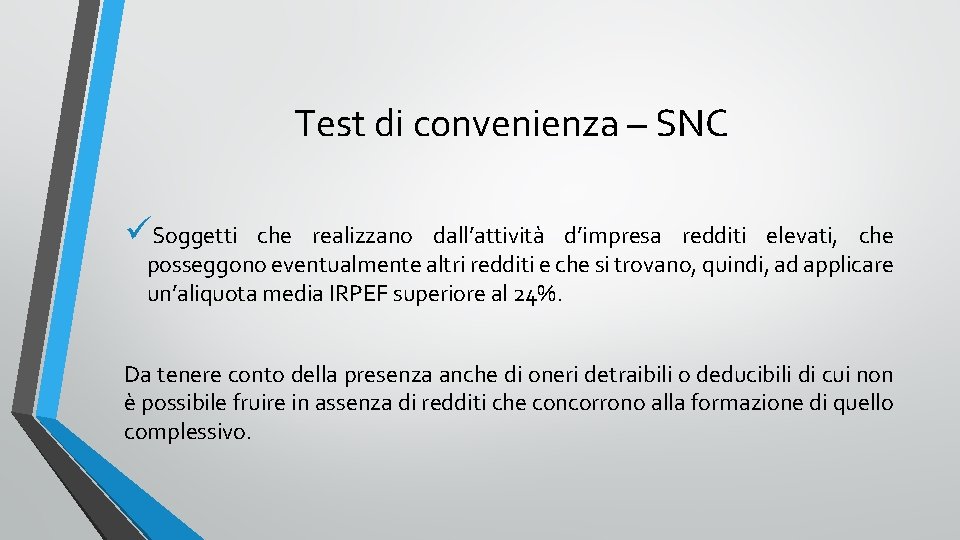

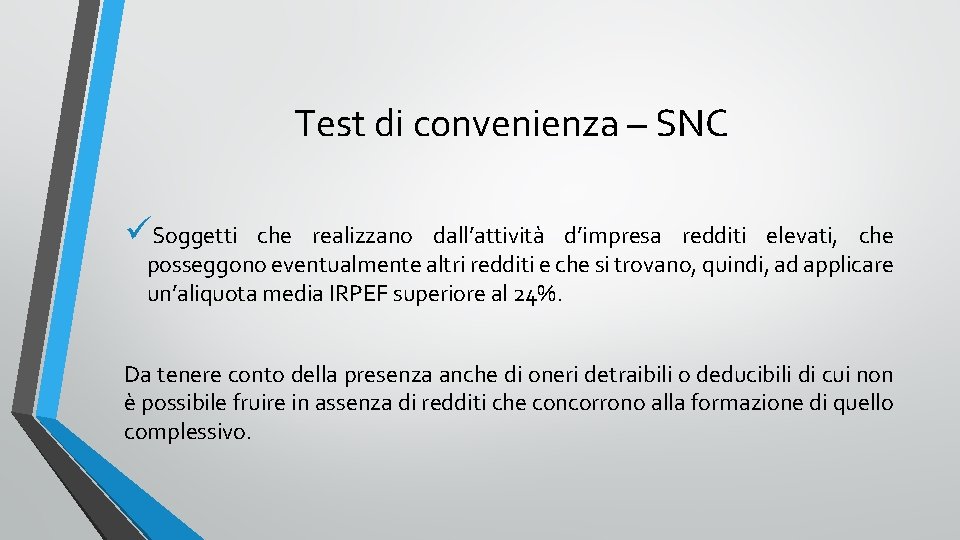

Test di convenienza – SNC üSoggetti che realizzano dall’attività d’impresa redditi elevati, che posseggono eventualmente altri redditi e che si trovano, quindi, ad applicare un’aliquota media IRPEF superiore al 24%. Da tenere conto della presenza anche di oneri detraibili o deducibili di cui non è possibile fruire in assenza di redditi che concorrono alla formazione di quello complessivo.

Test di convenienza - SRL ANNO 2018 REDDITO FISCALE 2018 PRELIEVI TASSAZIONE IRES - IRI TASSAZIONE SOCI 43% IMPOSTE TOTALI DIFFERENZA ANNO 2017 SENZA OPZIONE REDDITO FISCALE 2017 PRELIEVI TASSAZIONE IRES - IRI TASSAZIONE SOCI IMPOSTE TOTALI CON OPZIONE 100. 000 0 24. 000 0 24. 000 SENZA OPZIONE CON OPZIONE 100. 000 38. 000 50. 000 24. 000 12. 000 9. 500 21. 500 33. 500 0 ANNO 2018 SENZA OPZIONE REDDITO FISCALE 2018 PRELIEVI TASSAZIONE IRES - IRI TASSAZIONE SOCI aliquota media IMPOSTE TOTALI DIFFERENZA CON OPZIONE 100. 000 38. 000 24. 000 100. 000 50. 000 12. 000 5. 365 29. 365 15. 320 27. 320 -2. 045

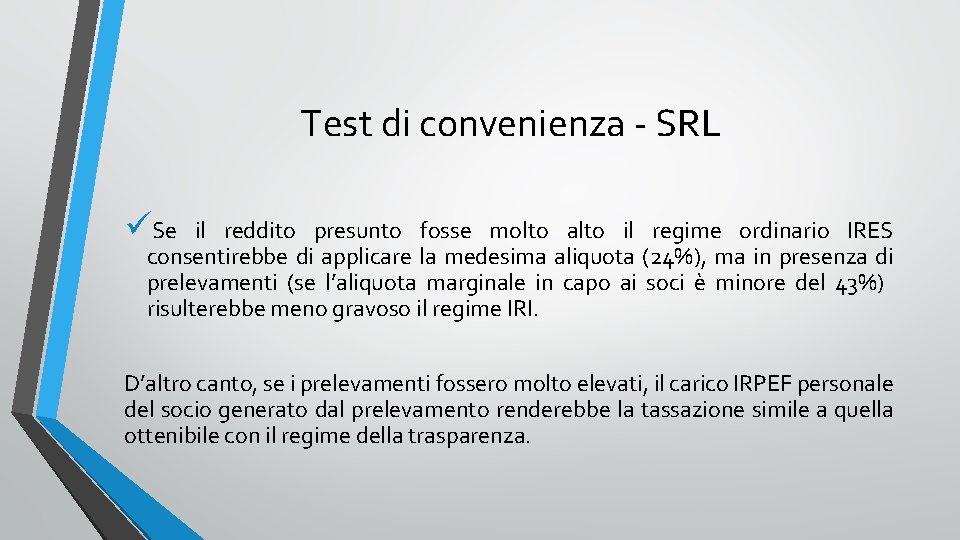

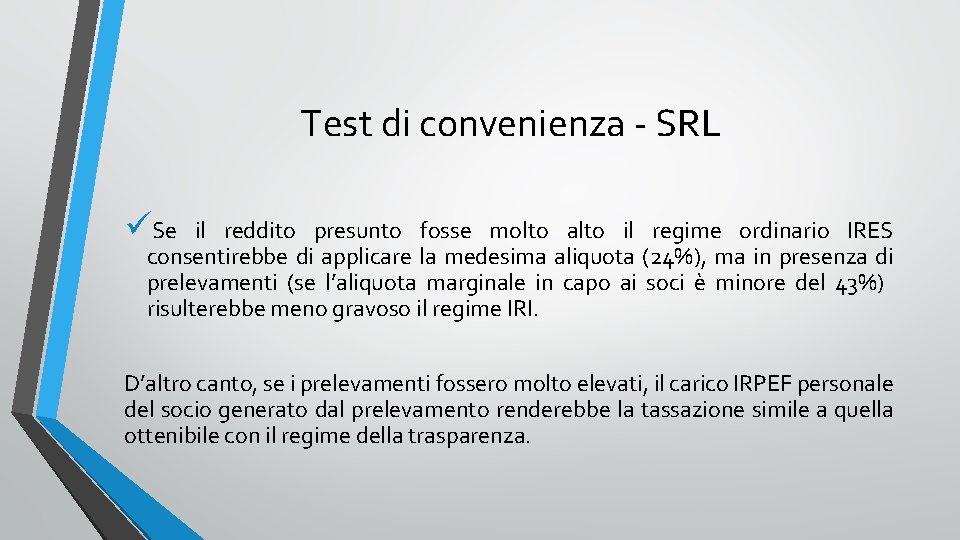

Test di convenienza - SRL üSe il reddito presunto fosse molto alto il regime ordinario IRES consentirebbe di applicare la medesima aliquota (24%), ma in presenza di prelevamenti (se l’aliquota marginale in capo ai soci è minore del 43%) risulterebbe meno gravoso il regime IRI. D’altro canto, se i prelevamenti fossero molto elevati, il carico IRPEF personale del socio generato dal prelevamento renderebbe la tassazione simile a quella ottenibile con il regime della trasparenza.

Regime contributivo Il ricorso al regime IRI non produce effetti sul piano della contribuzione dovuta alle Gestioni degli artigiani e commercianti, continuandosi ad applicare la disciplina vigente in materia.

Grazie per l’attenzione

Riccardo marangon

Riccardo marangon Imposta negativa sul reddito

Imposta negativa sul reddito Anna rita simoni psichiatra

Anna rita simoni psichiatra Reddito

Reddito Fondi mutuabili

Fondi mutuabili Cosa è il reddito imponibile

Cosa è il reddito imponibile Distribuzione funzionale e personale del reddito

Distribuzione funzionale e personale del reddito Reddito lordo standard agricoltura

Reddito lordo standard agricoltura Prospetto del reddito e del capitale

Prospetto del reddito e del capitale Prospetto del reddito e del capitale

Prospetto del reddito e del capitale Riccardo castiglioni

Riccardo castiglioni Riccardo faccini

Riccardo faccini Riccardo bronuzzi

Riccardo bronuzzi Fernando pavarotti

Fernando pavarotti Riccardo torlone

Riccardo torlone Riccardo corgiat mecio

Riccardo corgiat mecio Xen hvm config

Xen hvm config Riccardo cioffi

Riccardo cioffi Riccardo mazzarella

Riccardo mazzarella Riccardo paramatti

Riccardo paramatti Riccardo puglisi moglie

Riccardo puglisi moglie