KT 102 MAKROEKONOMYE GR DERS NOTLARI Para Teorisi

- Slides: 33

İKT 102 MAKROEKONOMİYE GİRİŞ DERS NOTLARI Para Teorisi ve Politikası (03. 05. 2017) Arş. Gör. Mehmet Ali DEMİR

1. Paranın Tanımı ve Fonksiyonları 2. Paranın Kısa Tarihi 3. Para Talebi ve Arzının Tanımlanması 4. Bankacılık Sistemi (Merkez Bankası) 5. MB’nin Fonksiyonları 6. Bankacılık Sisteminde Kaydi Para Yaratılması 2

Paranın Tanımı ve Fonksiyonları Para; Mal ya da hizmet karşılığı bir ödeme aracı olarak kullanılan herhangi bir nesnedir. Bu nesnelere kağıt para, madeni para ve banka mevduatları örnek olarak gösterilebilir. Banka mevduatları ise vadeli ve vadesiz olmak üzere ikiye ayrılır. 3

Paranın Tanımı ve Fonksiyonları Paranın Fonksiyonları 1. Değişim Aracı (Mübadele) olma fonksiyonu: Mal ve hizmetler para karşılığı alınıp satılır. 2. Değer ölçüsü olma fonksiyonu: Mal ve hizmetlerin değeri fiyatları ile ölçülür. Fiyat da para cinsinden belirtilir. Örneğin; 1 gömlek 35 TL, 1 Pantolon 70 TL vs. 1 pantolon = 2 gömlek 70 TL = (2*35) 70 4

Paranın Tanımı ve Fonksiyonları 3. Değer Muhafazası fonksiyonu: İnsanlar gelirlerinin bir kısmını harcamayıp tasarruf edebilirler, bu tasarruflarını da bankaya yatırırlar. Banka da bu tasarruflara karşılık tasarruf sahiplerine faiz verir. Eğer; Faiz oranı = enflasyon oranı tasarrufların değeri sabit Faiz oranı › enflasyon oranı tasarrufların değeri artmış Faiz oranı ‹ enflasyon oranı tasarrufların değeri azalmış 5

Paranın Tanımı ve Fonksiyonları 4. Ekonomi Politikası Aracı: Genişletici para politikası (durgunluk olduğunda) Daraltıcı para politikası (enflasyon olduğunda) 6

Paranın Kısa Tarihi İlk madeni paralar M. Ö. 7. yüzyılda Lidya’da basılmıştır. İkinci aşamada, kağıt paraların ortaya çıkması. Özellikle Orta Çağ’ın sonlarına doğru İtalyan şehir devletlerinde sarrafların halkın gümüş ve altınlarını saklamak için sertifikalar vermesi. MB’nin ortaya çıkması 7

Bankacılık Sistemi (MB) Türk Bankacılık Sistemi: q TCMB q Ticaret Bankaları q Kalkınma Bankaları q Yatırım Bankaları 8

Bankacılık Sistemi (MB) TCMB Merkez Bankası temel olarak para ve kur politikalarını düzenlemek ve banknot dolaşımını sağlamaktan sorumludur. 11 Haziran 1930 tarihinde bir anonim şirket olarak kurulmuş bulunan Merkez Bankasının temel amacı, fiyat istikrarını sağlamaktır. Banka ayrıca, finansal sistemde istikrarın sağlanması ve para ve döviz piyasaları ile ilgili düzenleyici tedbirleri almakla da görevlendirilmiştir. Merkez Bankası, özellikle küresel dengesizliklerden kaynaklanan makro finansal riskleri kontrol altında tutmayı amaçlamaktadır. Bu doğrultuda, finansal istikrar Merkez Bankası için destekleyici amaç niteliğindedir. 9

TCMB Türkiye'de Türkiye Büyük Millet Meclisine ait olan para basma yetkisi Meclis tarafından süresiz olarak Merkez Bankasına devredilmiştir. Bu doğrultuda, ülkemizde banknot basma ve ihraç imtiyazı tek elden Bankaya aittir. Türkiye'de uygulanacak döviz kuru rejimini hükûmet ile birlikte belirlemek Merkez Bankasının temel görevlerinden biridir. Belirlenen döviz kuru rejiminin uygulaması da yine Bankaya aittir. Merkez Bankası kur politikasını 2001 yılından itibaren dalgalı kur rejimi çerçevesinde sürdürmektedir. 10

TCMB Ülkemizin altın ve döviz rezervlerini saklamak ve yönetmekle görevli olan kurum Merkez Bankasıdır. Merkez Bankası, para ve kur politikalarına olan güveni sağlamak ve bu politikaları desteklemek, Hazinenin yabancı para iç ve dış borç servisini gerçekleştirmek için gerekli döviz likiditesini bulundurmak, iç ve dış şoklara karşı kırılganlığı azaltmak ve uluslararası piyasalarda ülke ekonomisine duyulan güveni artırmak için rezerv tutmaktadır. Merkez Bankası, rezervlerin yönetiminde ülke menfaatlerine öncelik vermektedir. Ödeme sistemlerinin sağlıklı, güvenli, risksiz ve süratli çalışması da Merkez Bankasının görevleri arasında yer almaktadır. 11

Bankacılık Sisteminde Kaydi Para Yaratılması Ticari Bankalar kendilerine yatırılan paranın bir kısmını MB’ye rezerv (ihtiyat) olarak yatırmak zorundadır. Bu orana MB karar verir. Bu rezerv oranına da karşılık oranı adı verilir. Geri kalan kısmını ticari bankalar paraya ihtiyacı olanlara borç olarak verir ve karşılığında faiz elde eder. 12

Bankacılık Sisteminde Kaydi Para Yaratılması 13

Para Talebi Keynesyen faiz teorileri Faizin açıklanmasında parayı analize dahil etmiştir. Ekonomide faiz haddinin para arz ve talebine bağlı olduğunu savunmaktadır. Keynes’e göre tasarrufların faize hak kazanması için kasada tutulmayıp, ödünç verilmesi gerekmektedir. 14

Para Talebi Para talebi, bir ekonomideki ev halkı ve firmaların, belirli bir anda, hemen harcanabilir durumda bulundurmak istedikleri para miktarıdır. Keynes’e göre, ev halkları ve firmalar 3 farklı güdüyle para talep ederler. 1. İşlem (muamelat) güdüsü 2. İhtiyat güdüsü 3. Spekülasyon güdüsü 15

1. İŞLEM GÜDÜSÜ (MUAMELAT) Günlük işlemler için harcamaya her an hazır durumda tutulan para miktarına işlem güdüsüyle para talebi denir. İşlem güdüsüyle para talebini etkileyen en önemli faktörler, gelir düzeyi ile fiyatlar genel düzeyidir. Gelir düzeyi işlem güdüsüyle talep edilen para miktarı Fiyatlar genel düzeyi işlem güdüsüyle talep edilen para miktarı 16

2. İHTİYAT GÜDÜSÜ Ev halkları ve firmalar beklenmedik durumlara karşı, bir miktar parayı elde tutmak isterler. Bu duruma ihtiyat güdüsüyle para talebi denir. 3. SPEKÜLASYON GÜDÜSÜ Spekülasyon, piyasadaki fiyat hareketlerinden yararlanarak bir malı ucuzken satın alıp pahalılaşınca satmayı ifade eder. Faiz haddi ile likitide tercihi arasında ters yönlü ilişki vardır* Piyasada faiz haddi yükseldikçe, elde para tutmanın maliyeti de yükselir. Faiz haddi yükseldikç, elde tutulmak istenen para miktarı, yani likitide tercihi azalmaktadır. 17

Para Arzının Tanımlanması T. C. M. B ‘nin para arzının tanımlanması M 1 = Dolaşımdaki para + vadesiz mevduat (resmi mevduat hariç) Eğer M 1 Milli Gelir Harcama Eğiliimi M 2 = M 1 + vadeli mevduat (resmi mevduat hariç) M. Friedman ve A. Swartz tarafından önerilip kullanılmıştır. 18

Para Arzının Tanımlanması M 2 Y = M 2 + Döviz Tevdiat Hesapları M 3 = M 2 + Resmi kuruluşlar mevduatı + TCMB’deki diğer mevduat M 3 Y = M 3 + Döviz tevdiat hesapları 19

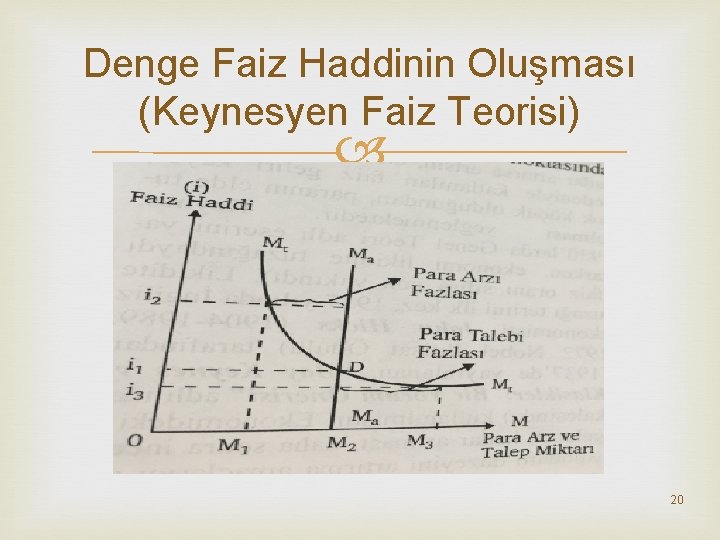

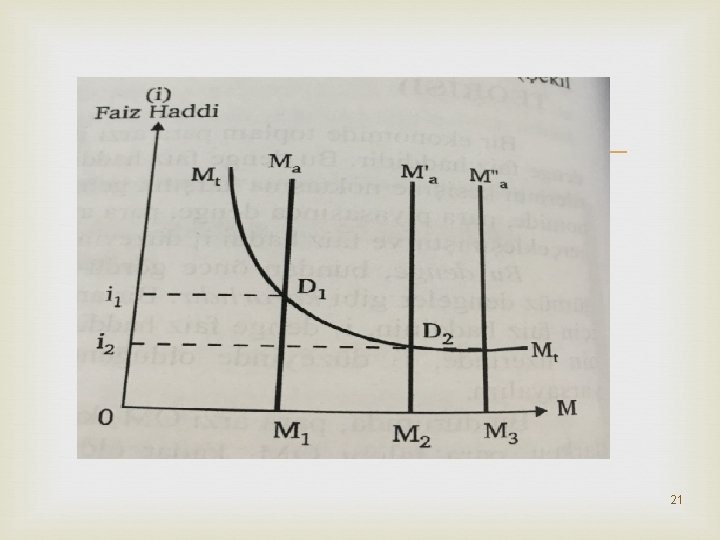

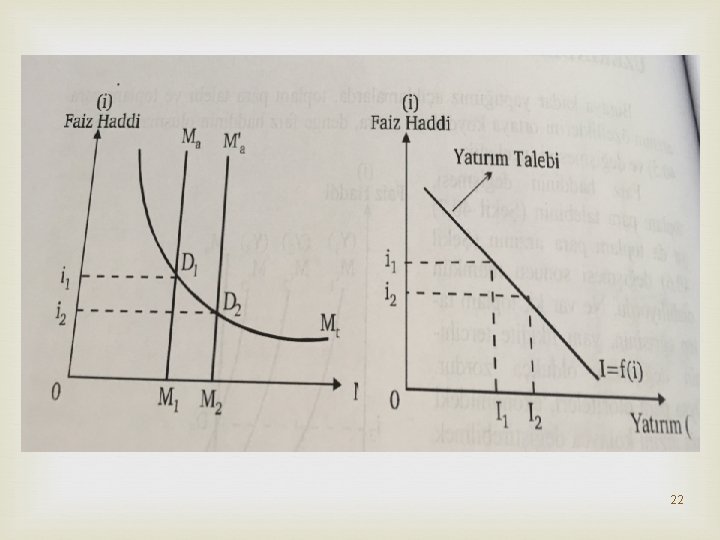

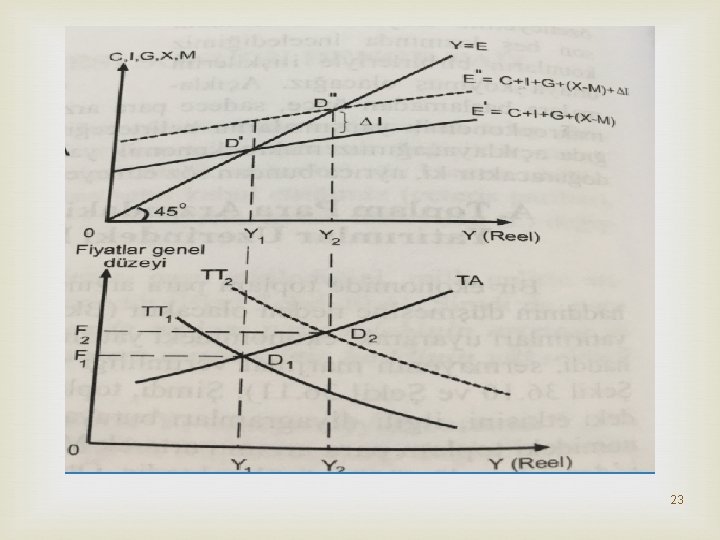

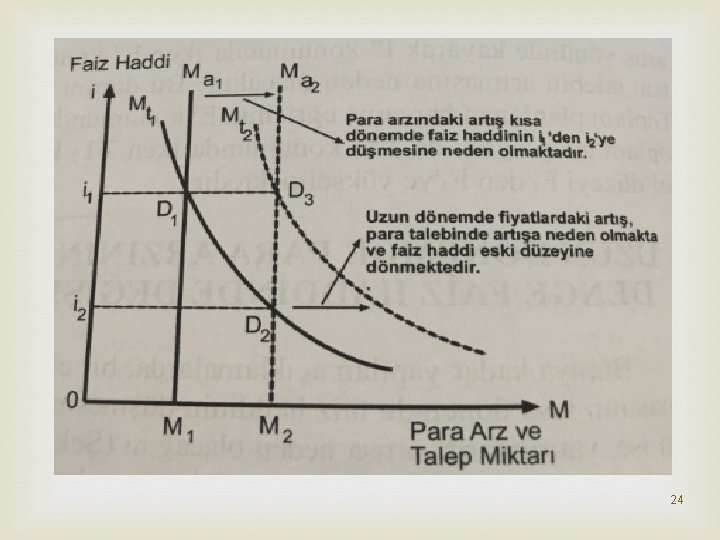

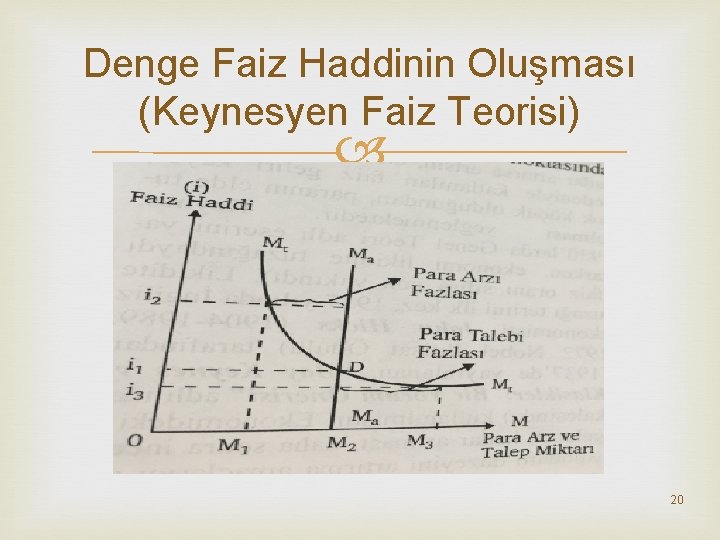

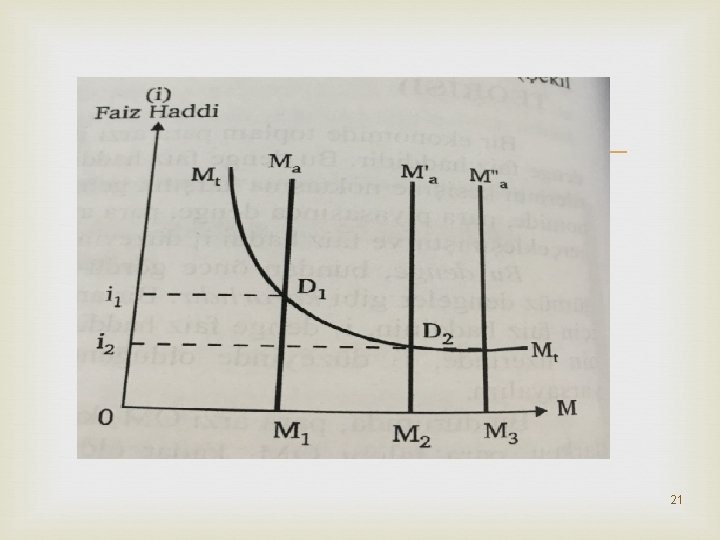

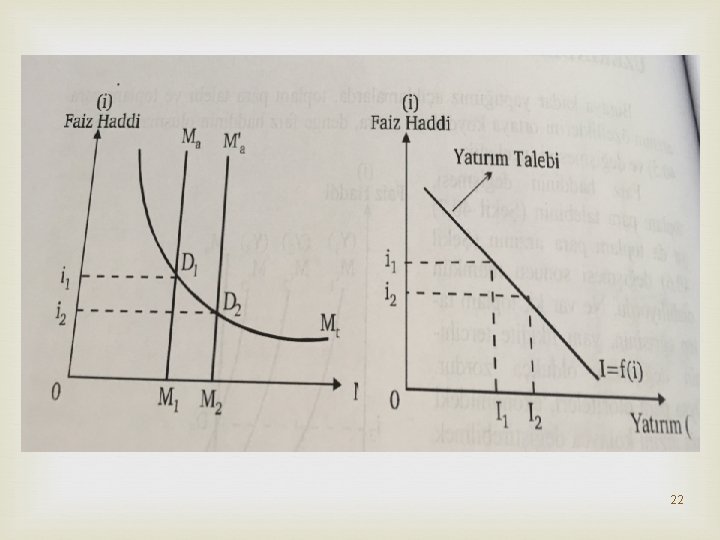

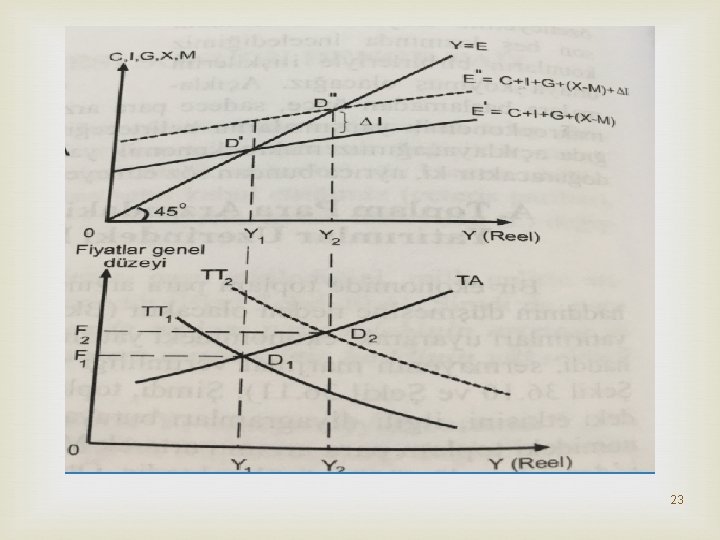

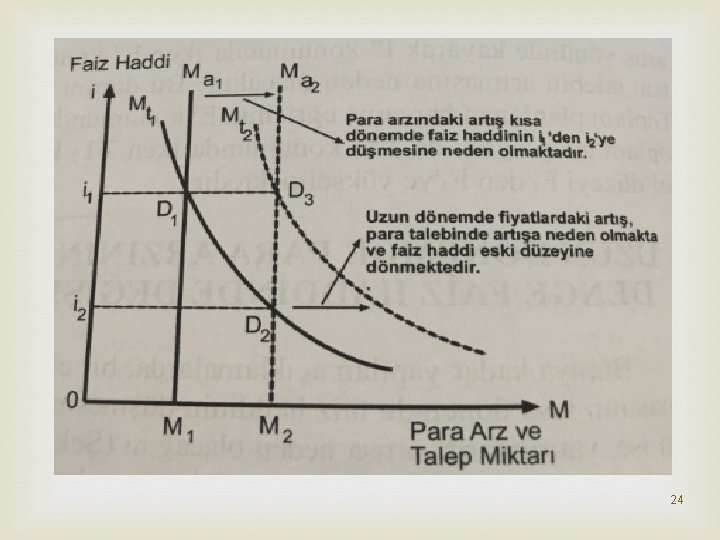

Denge Faiz Haddinin Oluşması (Keynesyen Faiz Teorisi) 20

21

22

23

24

Miktar Teorisi Paranın değeri, ekonomideki para miktarına bağlıdır. Neoklasikler tarafından öne sürülen miktar teorisi, mübadele yaklaşımı ve para tutumu yaklaşımı olmak üzere iki şekilde açıklanmıştır. 1. Miktar Teorisi ve Fisher Denklemi (Mübadele yaklaşımı) 2. Miktar Teorisi ve Cambridge Denklemi (para tutumu yaklaşımı) 25

Miktar Teorisi ve Fisher Denklemi 1911 yılında I. Fisher tarafından belirtilmiştir. Bir ekonomide para miktarında meydana gelecek olan artma ya da azalmalar, aynı yönde ve aynı oranda ekonomideki fiyatlar genel düzeyine yansıyacaktır. Örneğin, ekonomide para arzı yüzde 10 arttığında, fiyatlar genel düzeyi de yüzde 10 artacaktır. Halkın para talebinin sadece işlem güdüsüne dayandığı varsayılmaktadır. 26

Miktar Teorisi ve Fisher Denklemi MV = PT M = Para arzı V = paranın dolanım hızı P = fiyatlar genel düzeyi T = işlem hacmi Kısa dönemde V ve T sabit kabul edilebilir. O yüzden, M = P ve P = f (M) dir. Fiyatlar genel düzeyi para miktarındaki değişmeyle aynı yönde ve aynı oranda olacaktır. 27

Miktar Teorisi ve Cambridge Denklemi A. Marshall ve A. C. Pigou başta olmak üzere bir grup Cambridge üniversitesi profesörleri tarafından öne çıkarılmıştır. Para değerinin belirlenmesinde para talebini öne çıkarmışlardır. Paranın muamelat ve ihtiyat güdüleri ile elde tutulduğu kabul edilmektedir. M = k PY M =Para arzı Y =milli gelir P = fiyatlar genel düzeyi k = nominal milli geliri gerçekleştirmek için elde tutulmak istenen paranın nominal milli gelire oranı 28

M = k PY P = M / k. Y (reel para talebi) Reel para talebi kısa dönemde değişmediği varsayıldığında, para arzındaki artış (M), fiyatlar genel düzeyini (P) aynı yönde ve aynı oranda değiştirecektir. 29

İki görüş arasındaki farklar Fisher denkleminde belirli bir dönemde alınıp satılan mal miktarı (T) yer alırken, Cambridge denkleminde reel milli gelire (Y) yer verilmiştir. Fisher denkleminde para arzı ön plana çıkarken, Cambridge denkleminde para talebi(elde para tutma) ön plana çıkarılmıştır. Fisher’in yaklaşımında elde para tutma mecburiyetine yer verilirken, Cambridge yaklaşımında elde para tutma arzusuna yer verilmiştir. Fisher’de para değişim aracı olarak nitelendirilirken, Cambridge’de değişim aracı olmaktan öte servet unsurudur. 30

Monetarist Miktar Teorisi Para talebine ağırlık verir. Monetaristler, ekonomiyi yönlendirmede en etkin aracın para politikası olduğunun ileri sürerler. Bu nedenle kendilerine Monetaristler (parasalcılar) denilmektedir. M / P =k. Y Reel para talebi (M/P) = f (W, w, r, E) W: devamlı gelire w: beşeri sermaye miktarı r: Servetten beklenen getiri E: enflasyonla ilgili beklentiler 31

Para Politikası Para politikasının amacı, para arzının değiştirilerek, toplam talebi, fiyatlar genel düzeyini, milli geliri ve dolayısıyla istihdam düzeyini etkilemektir. Para politikasını yürüten organ MB’dir. MB’nin yerine getirmesi gereken ana işlevler: 1. Devletin bankası olma işlevi 2. Ticari bankaların bankerliği işlevi 3. Para piyasalarını düzenleme işlevi 4. Para arzını kontrol işlevi 32

Para Politikası Araçları Reeskont oranı Açık piyasa işlemleri Kanuni karşılık oranı Kredi tavanı Selektif kredi denetimi İthalat teminat oranı ya da süresi Zorunlu döviz devir oranı Asgari ödeme oranı 33

Para teorisi ders notları

Para teorisi ders notları Sosyal güvenlik teorisi ders notları

Sosyal güvenlik teorisi ders notları Mevhibe albayrak

Mevhibe albayrak Kapilarite nedir inşaat

Kapilarite nedir inşaat Uluslararası bankacılık ders notları

Uluslararası bankacılık ders notları Uluslararası bankacılık ders notları

Uluslararası bankacılık ders notları Matlab ders notları

Matlab ders notları Bitki materyali 1 ders notları

Bitki materyali 1 ders notları Html ders notları

Html ders notları Oşinografi ders notları

Oşinografi ders notları Işletme ekonomisi ders notları

Işletme ekonomisi ders notları Ekonomi ve girişimcilik dersi

Ekonomi ve girişimcilik dersi Eğitim ekonomisi ders notları

Eğitim ekonomisi ders notları Hidroloji ders notlari

Hidroloji ders notlari Ruhdilbilim

Ruhdilbilim Uzaktan algılama nedir

Uzaktan algılama nedir Kooperatifçilik ders notları

Kooperatifçilik ders notları Sensörler ders notları

Sensörler ders notları Robotie

Robotie Malzeme bilgisi ders notları

Malzeme bilgisi ders notları Iktisat metodolojisi ders notları

Iktisat metodolojisi ders notları Jeokimya ders notları

Jeokimya ders notları Hayvancılık ekonomisi ders notları

Hayvancılık ekonomisi ders notları Zootekni ders notları

Zootekni ders notları Limnoloji ders notları

Limnoloji ders notları 3 lü faz diyagramı

3 lü faz diyagramı Ayça altay

Ayça altay Emisyon kontrol sistemleri ders notları

Emisyon kontrol sistemleri ders notları Benzetim nedir

Benzetim nedir Autocad ders notları

Autocad ders notları çatışma teorisi arabuluculuk

çatışma teorisi arabuluculuk Bilgisayar programcılığı ağ temelleri ders notları

Bilgisayar programcılığı ağ temelleri ders notları Tarımsal yapılar ve sulama ders notları

Tarımsal yapılar ve sulama ders notları Medya ekonomisi nedir

Medya ekonomisi nedir