KONTRAKTY FORWARD Sprawiedliwa cena wykonania kontraktu forward na

- Slides: 37

KONTRAKTY FORWARD Sprawiedliwa cena wykonania kontraktu forward na aktywa generujące przepływy finansowe Kontrakty forward na waluty Kontrakty na stopę procentową

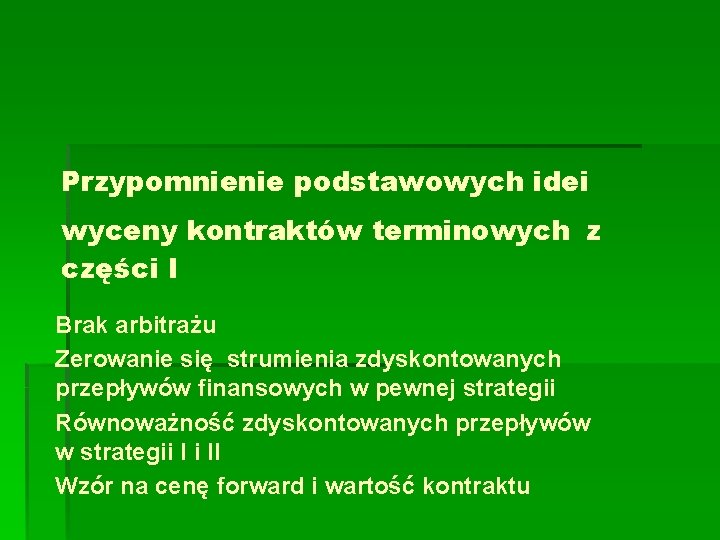

Przypomnienie podstawowych idei wyceny kontraktów terminowych z części I Brak arbitrażu Zerowanie się strumienia zdyskontowanych przepływów finansowych w pewnej strategii Równoważność zdyskontowanych przepływów w strategii I i II Wzór na cenę forward i wartość kontraktu

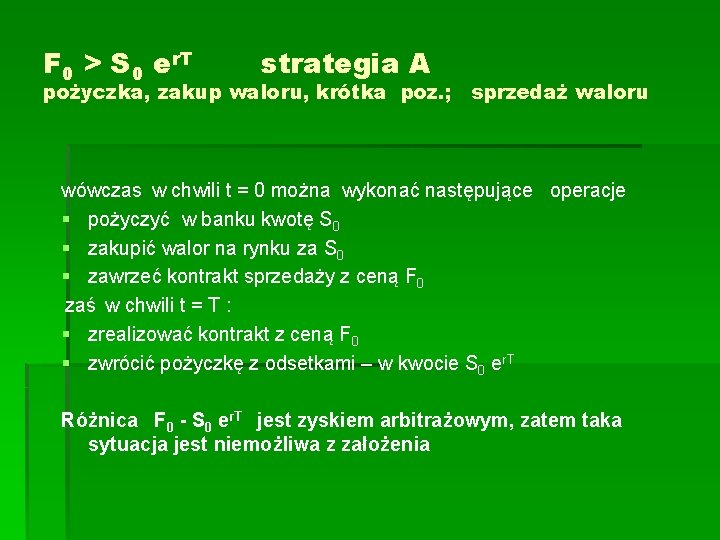

F 0 > S 0 er. T strategia A pożyczka, zakup waloru, krótka poz. ; sprzedaż waloru wówczas w chwili t = 0 można wykonać następujące operacje § pożyczyć w banku kwotę S 0 § zakupić walor na rynku za S 0 § zawrzeć kontrakt sprzedaży z ceną F 0 zaś w chwili t = T : § zrealizować kontrakt z ceną F 0 § zwrócić pożyczkę z odsetkami – w kwocie S 0 er. T Różnica F 0 - S 0 er. T jest zyskiem arbitrażowym, zatem taka sytuacja jest niemożliwa z założenia

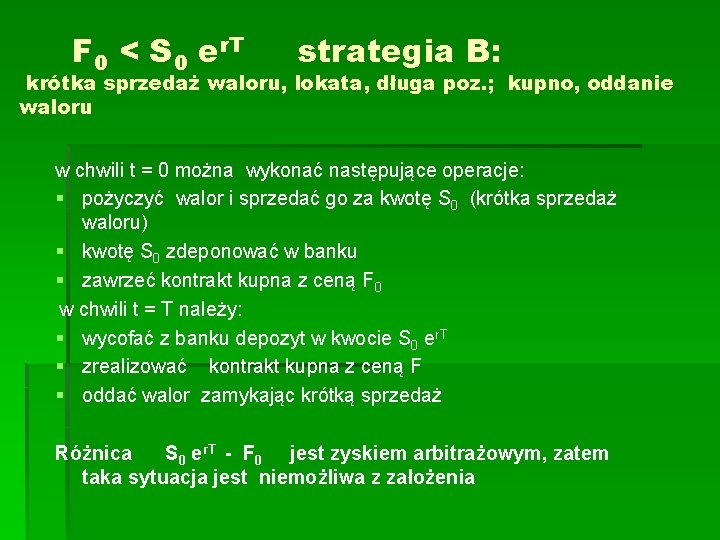

F 0 < S 0 er. T strategia B: krótka sprzedaż waloru, lokata, długa poz. ; kupno, oddanie waloru w chwili t = 0 można wykonać następujące operacje: § pożyczyć walor i sprzedać go za kwotę S 0 (krótka sprzedaż waloru) § kwotę S 0 zdeponować w banku § zawrzeć kontrakt kupna z ceną F 0 w chwili t = T należy: § wycofać z banku depozyt w kwocie S 0 er. T § zrealizować kontrakt kupna z ceną F § oddać walor zamykając krótką sprzedaż Różnica S 0 er. T - F 0 jest zyskiem arbitrażowym, zatem taka sytuacja jest niemożliwa z założenia

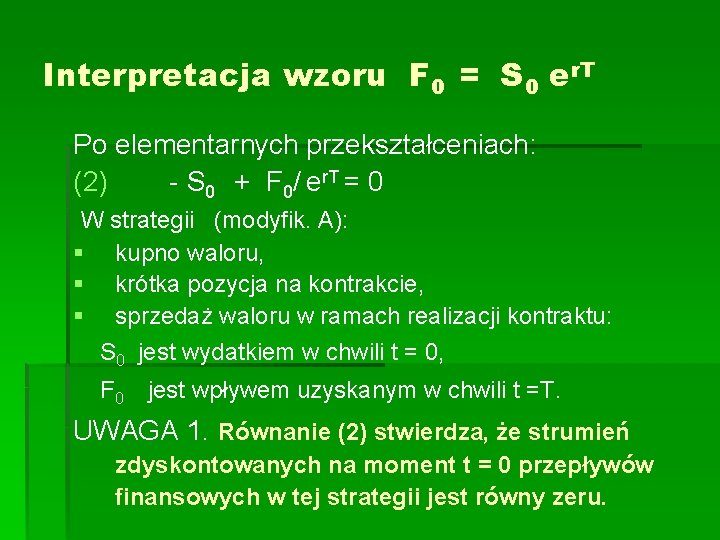

Interpretacja wzoru F 0 = S 0 er. T Po elementarnych przekształceniach: (2) - S 0 + F 0/ er. T = 0 W strategii (modyfik. A): § kupno waloru, § krótka pozycja na kontrakcie, § sprzedaż waloru w ramach realizacji kontraktu: S 0 jest wydatkiem w chwili t = 0, F 0 jest wpływem uzyskanym w chwili t =T. UWAGA 1. Równanie (2) stwierdza, że strumień zdyskontowanych na moment t = 0 przepływów finansowych w tej strategii jest równy zeru.

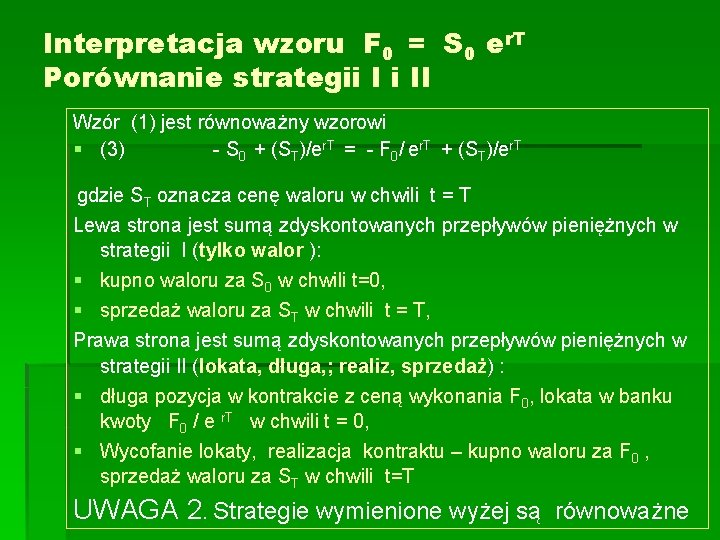

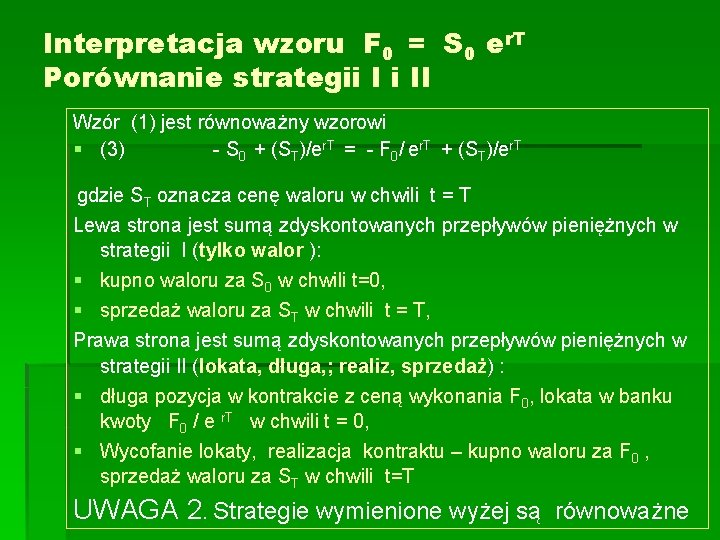

Interpretacja wzoru F 0 = S 0 er. T Porównanie strategii I i II Wzór (1) jest równoważny wzorowi § (3) - S 0 + (ST)/er. T = - F 0/ er. T + (ST)/er. T gdzie ST oznacza cenę waloru w chwili t = T Lewa strona jest sumą zdyskontowanych przepływów pieniężnych w strategii I (tylko walor ): § kupno waloru za S 0 w chwili t=0, § sprzedaż waloru za ST w chwili t = T, Prawa strona jest sumą zdyskontowanych przepływów pieniężnych w strategii II (lokata, długa, ; realiz, sprzedaż) : § długa pozycja w kontrakcie z ceną wykonania F 0, lokata w banku kwoty F 0 / e r. T w chwili t = 0, § Wycofanie lokaty, realizacja kontraktu – kupno waloru za F 0 , sprzedaż waloru za ST w chwili t=T UWAGA 2. Strategie wymienione wyżej są równoważne

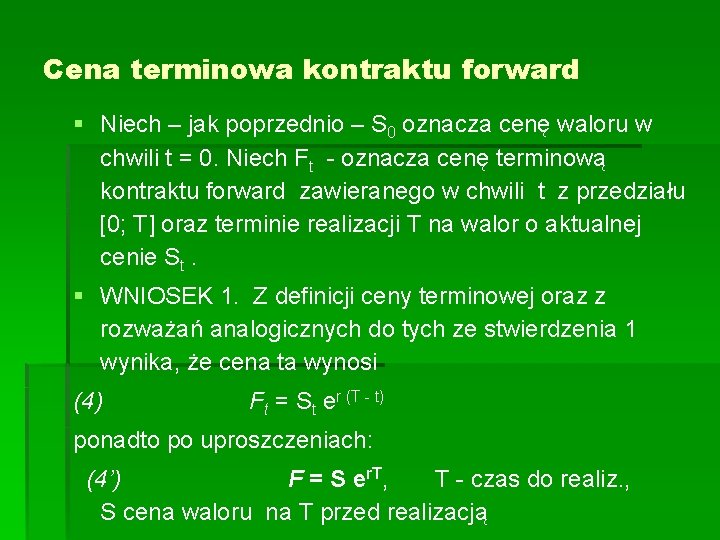

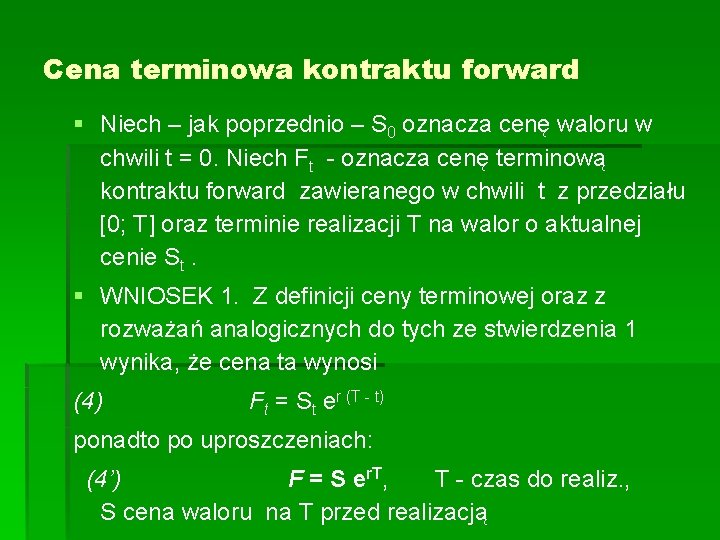

Cena terminowa kontraktu forward § Niech – jak poprzednio – S 0 oznacza cenę waloru w chwili t = 0. Niech Ft - oznacza cenę terminową kontraktu forward zawieranego w chwili t z przedziału [0; T] oraz terminie realizacji T na walor o aktualnej cenie St. § WNIOSEK 1. Z definicji ceny terminowej oraz z rozważań analogicznych do tych ze stwierdzenia 1 wynika, że cena ta wynosi (4) Ft = St er (T - t) ponadto po uproszczeniach: (4’) F = S er. T, T - czas do realiz. , S cena waloru na T przed realizacją

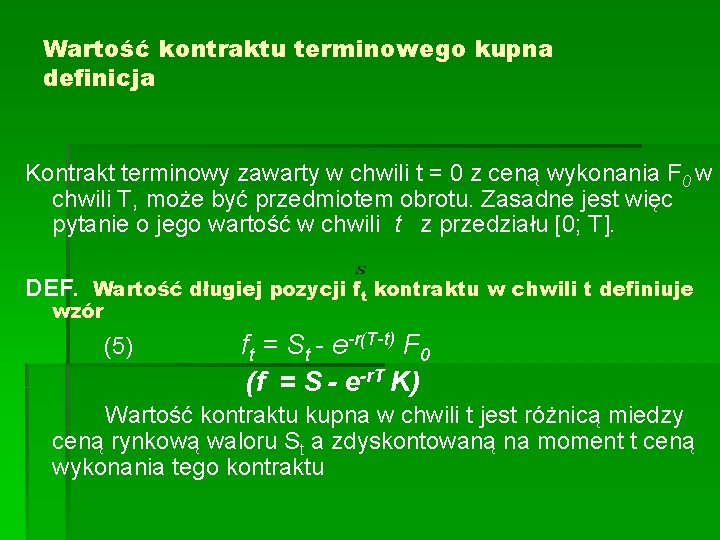

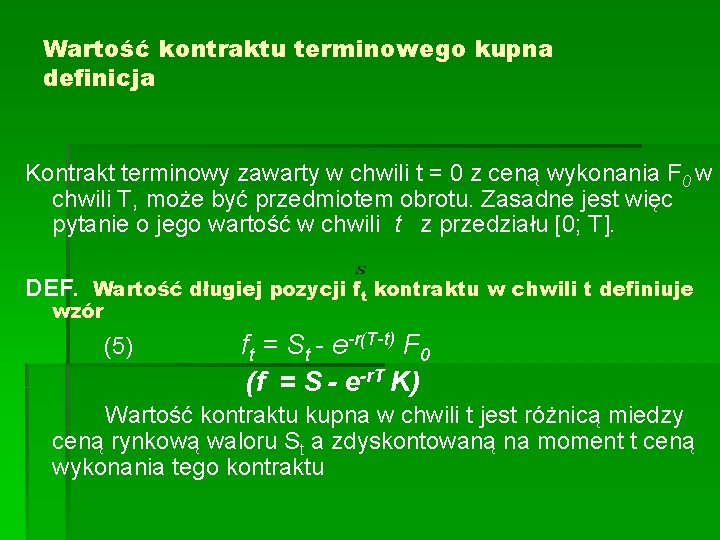

Wartość kontraktu terminowego kupna definicja Kontrakt terminowy zawarty w chwili t = 0 z ceną wykonania F 0 w chwili T, może być przedmiotem obrotu. Zasadne jest więc pytanie o jego wartość w chwili t z przedziału [0; T]. DEF. Wartość długiej pozycji ft kontraktu w chwili t definiuje wzór (5) ft = St - e-r(T-t) F 0 (f = S - e-r. T K) Wartość kontraktu kupna w chwili t jest różnicą miedzy ceną rynkową waloru St a zdyskontowaną na moment t ceną wykonania tego kontraktu

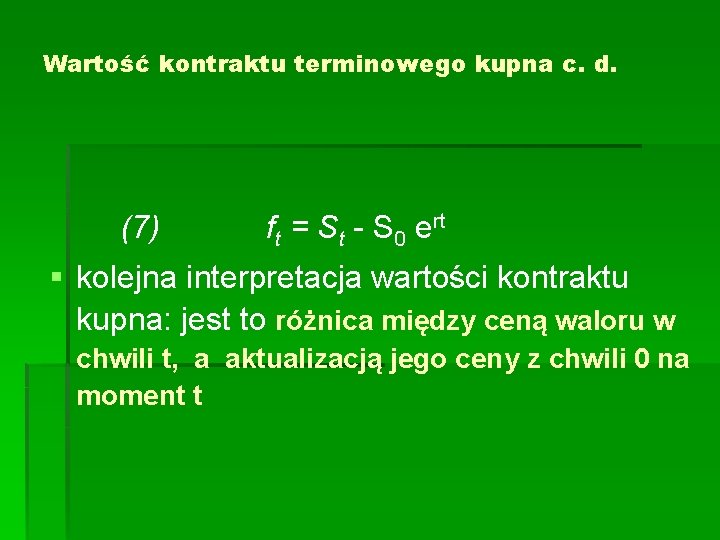

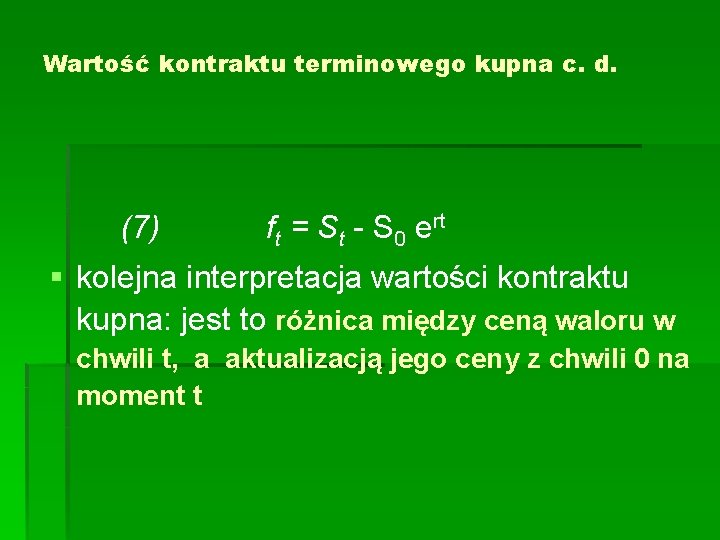

Wartość kontraktu terminowego kupna c. d. (7) ft = St - S 0 ert § kolejna interpretacja wartości kontraktu kupna: jest to różnica między ceną waloru w chwili t, a aktualizacją jego ceny z chwili 0 na moment t

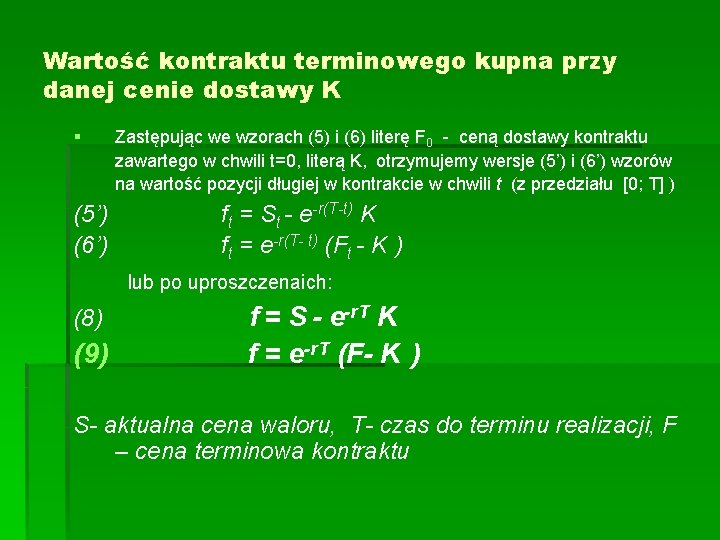

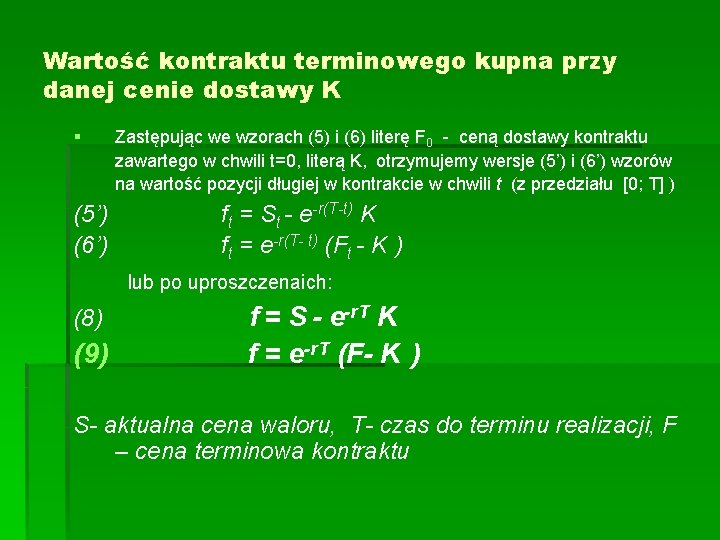

Wartość kontraktu terminowego kupna przy danej cenie dostawy K § (5’) (6’) Zastępując we wzorach (5) i (6) literę F 0 - ceną dostawy kontraktu zawartego w chwili t=0, literą K, otrzymujemy wersje (5’) i (6’) wzorów na wartość pozycji długiej w kontrakcie w chwili t (z przedziału [0; T] ) ft = St - e-r(T-t) K ft = e-r(T- t) (Ft - K ) lub po uproszczenaich: (8) (9) f = S - e-r. T K f = e-r. T (F- K ) S- aktualna cena waloru, T- czas do terminu realizacji, F – cena terminowa kontraktu

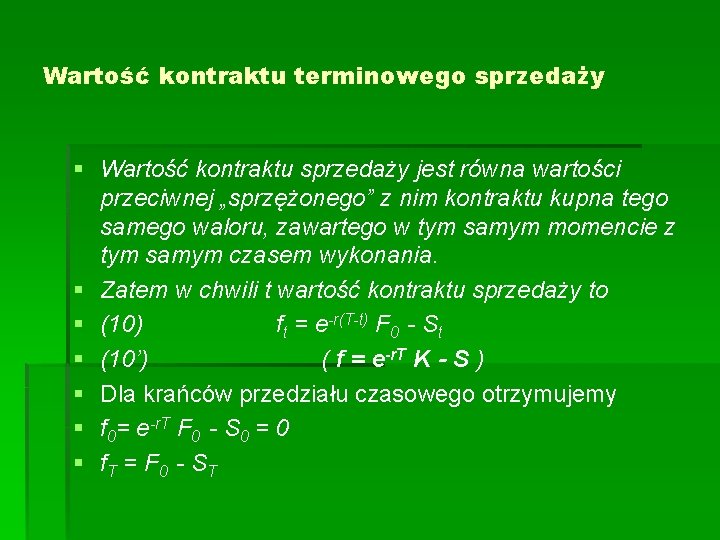

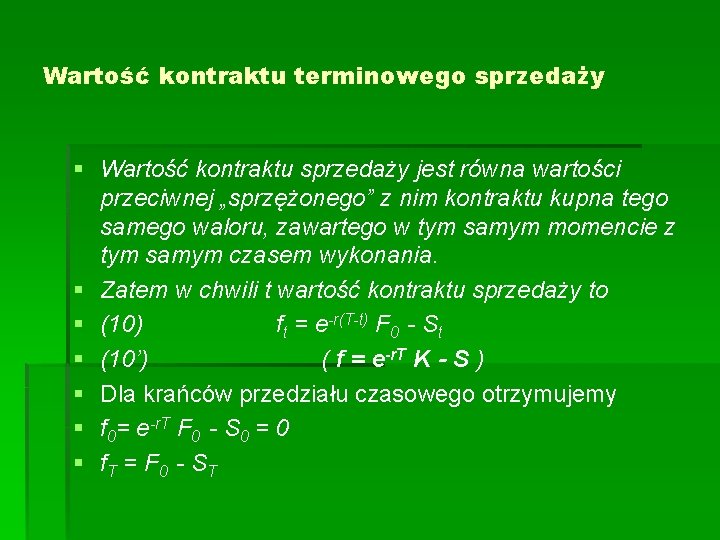

Wartość kontraktu terminowego sprzedaży § Wartość kontraktu sprzedaży jest równa wartości przeciwnej „sprzężonego” z nim kontraktu kupna tego samego waloru, zawartego w tym samym momencie z tym samym czasem wykonania. § Zatem w chwili t wartość kontraktu sprzedaży to § (10) ft = e-r(T-t) F 0 - St § (10’) ( f = e-r. T K - S ) § Dla krańców przedziału czasowego otrzymujemy § f 0= e-r. T F 0 - S 0 = 0 § f. T = F 0 - S T

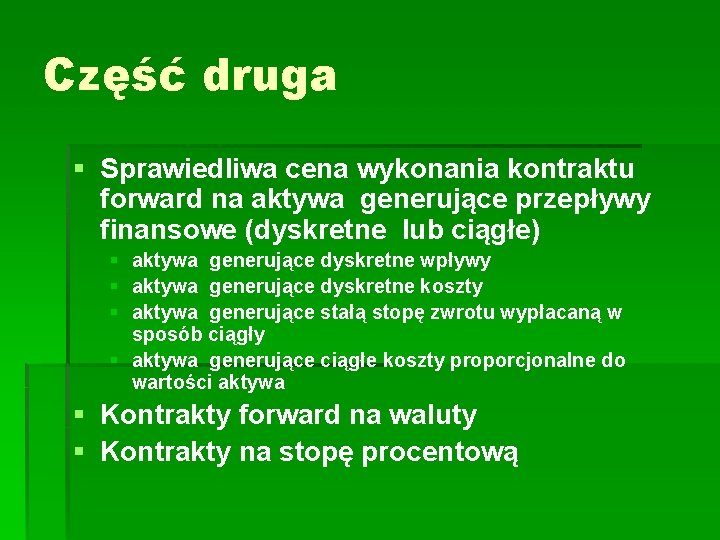

Część druga § Sprawiedliwa cena wykonania kontraktu forward na aktywa generujące przepływy finansowe (dyskretne lub ciągłe) § aktywa generujące dyskretne wpływy § aktywa generujące dyskretne koszty § aktywa generujące stałą stopę zwrotu wypłacaną w sposób ciągły § aktywa generujące ciągłe koszty proporcjonalne do wartości aktywa § Kontrakty forward na waluty § Kontrakty na stopę procentową

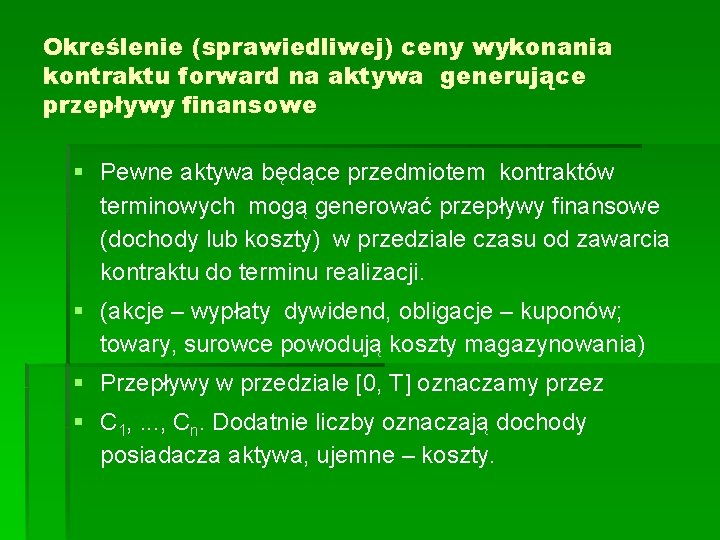

Określenie (sprawiedliwej) ceny wykonania kontraktu forward na aktywa generujące przepływy finansowe § Pewne aktywa będące przedmiotem kontraktów terminowych mogą generować przepływy finansowe (dochody lub koszty) w przedziale czasu od zawarcia kontraktu do terminu realizacji. § (akcje – wypłaty dywidend, obligacje – kuponów; towary, surowce powodują koszty magazynowania) § Przepływy w przedziale [0, T] oznaczamy przez § C 1, . . . , Cn. Dodatnie liczby oznaczają dochody posiadacza aktywa, ujemne – koszty.

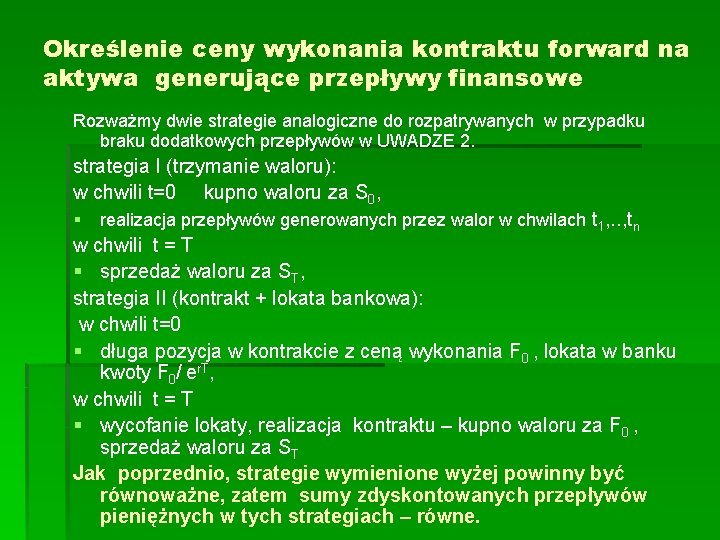

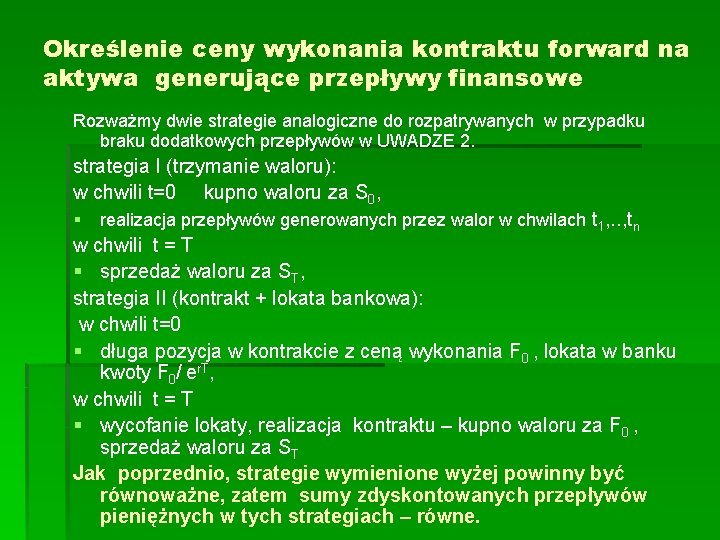

Określenie ceny wykonania kontraktu forward na aktywa generujące przepływy finansowe Rozważmy dwie strategie analogiczne do rozpatrywanych w przypadku braku dodatkowych przepływów w UWADZE 2. strategia I (trzymanie waloru): w chwili t=0 kupno waloru za S 0, § realizacja przepływów generowanych przez walor w chwilach t 1, . . , tn w chwili t = T § sprzedaż waloru za ST, strategia II (kontrakt + lokata bankowa): w chwili t=0 § długa pozycja w kontrakcie z ceną wykonania F 0 , lokata w banku kwoty F 0/ er. T, w chwili t = T § wycofanie lokaty, realizacja kontraktu – kupno waloru za F 0 , sprzedaż waloru za ST Jak poprzednio, strategie wymienione wyżej powinny być równoważne, zatem sumy zdyskontowanych przepływów pieniężnych w tych strategiach – równe.

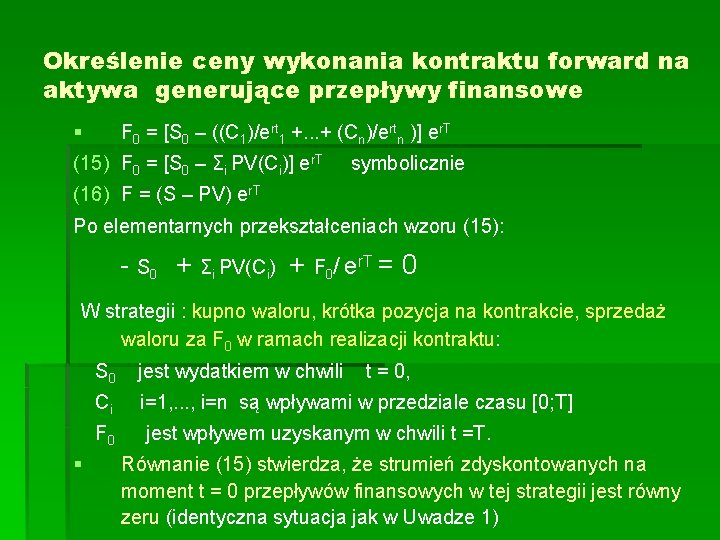

Określenie ceny wykonania kontraktu forward na aktywa generujące przepływy finansowe Suma zdyskontowanych przepływów pieniężnych w strategii I: § - S 0 + (C 1)/ert 1 +. . . + (Cn)/ertn + (ST)/er. T Suma zdyskontowanych przepływów pieniężnych w strategii II: § - F 0/ er. T + (ST)/er. T Wobec równoważności obu strategii § - S 0 + (C 1)/ert 1 +. . . + (Cn)/ertn + (ST)/er. T = - F 0/ er. T + (ST)/er. T Stąd wyliczamy F 0 (14) F 0 = [S 0 – ((C 1)/ert 1 +. . . + (Cn)/ertn )] er. T Zatem cena wykonania kontraktu jest równa wartości przyszłej w chwili t =T ceny waloru w chwili t = 0 skorygowanej o wartość bieżącą przepływów C 1, . . . , Cn.

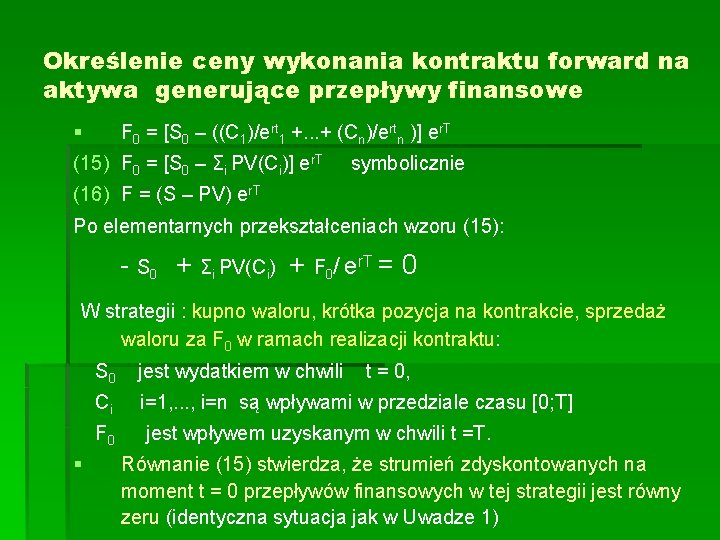

Określenie ceny wykonania kontraktu forward na aktywa generujące przepływy finansowe § F 0 = [S 0 – ((C 1)/ert 1 +. . . + (Cn)/ertn )] er. T (15) F 0 = [S 0 – Σi PV(Ci)] er. T symbolicznie (16) F = (S – PV) er. T Po elementarnych przekształceniach wzoru (15): - S 0 + Σi PV(Ci) + F 0/ er. T = 0 W strategii : kupno waloru, krótka pozycja na kontrakcie, sprzedaż waloru za F 0 w ramach realizacji kontraktu: § S 0 jest wydatkiem w chwili t = 0, Ci i=1, . . . , i=n są wpływami w przedziale czasu [0; T] F 0 jest wpływem uzyskanym w chwili t =T. Równanie (15) stwierdza, że strumień zdyskontowanych na moment t = 0 przepływów finansowych w tej strategii jest równy zeru (identyczna sytuacja jak w Uwadze 1)

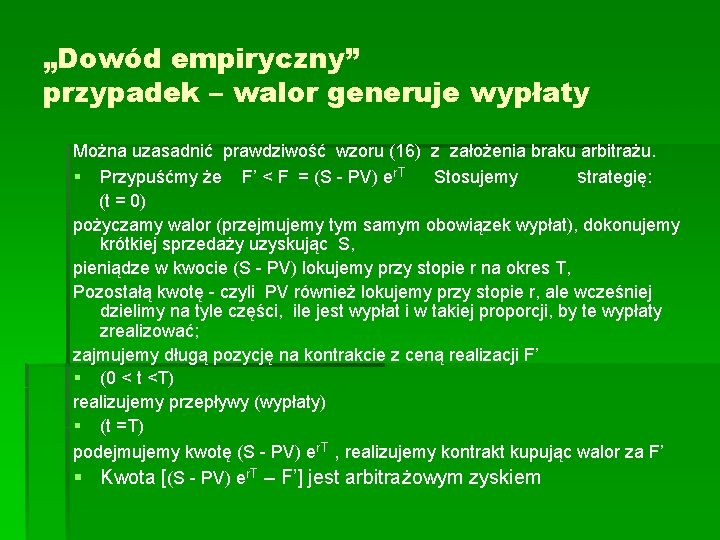

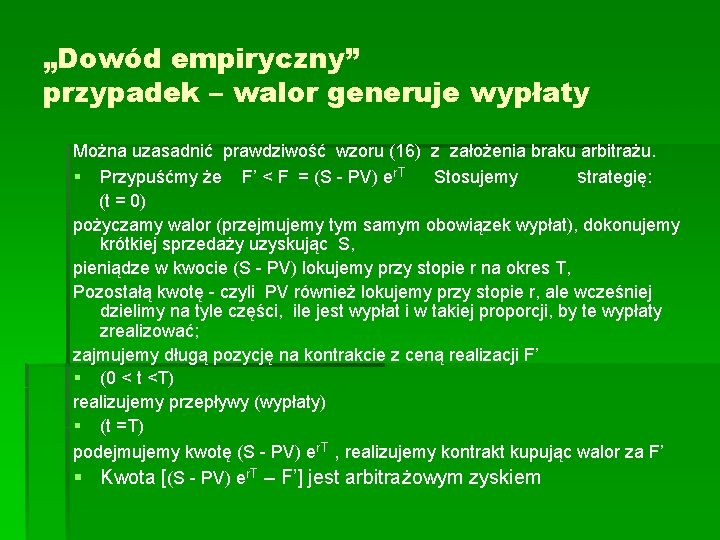

„Dowód empiryczny” przypadek – walor generuje wypłaty Można uzasadnić prawdziwość wzoru (16) z założenia braku arbitrażu. § Przypuśćmy że F’ < F = (S - PV) er. T Stosujemy strategię: (t = 0) pożyczamy walor (przejmujemy tym samym obowiązek wypłat), dokonujemy krótkiej sprzedaży uzyskując S, pieniądze w kwocie (S - PV) lokujemy przy stopie r na okres T, Pozostałą kwotę - czyli PV również lokujemy przy stopie r, ale wcześniej dzielimy na tyle części, ile jest wypłat i w takiej proporcji, by te wypłaty zrealizować; zajmujemy długą pozycję na kontrakcie z ceną realizacji F’ § (0 < t <T) realizujemy przepływy (wypłaty) § (t =T) podejmujemy kwotę (S - PV) er. T , realizujemy kontrakt kupując walor za F’ § Kwota [(S - PV) er. T – F’] jest arbitrażowym zyskiem

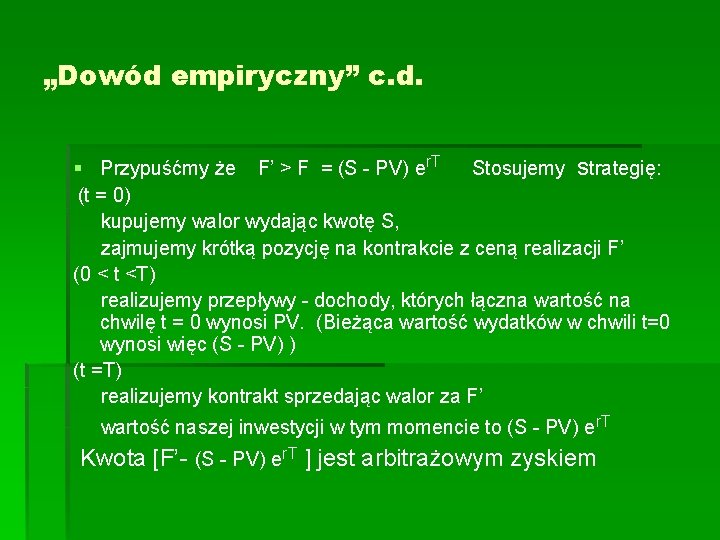

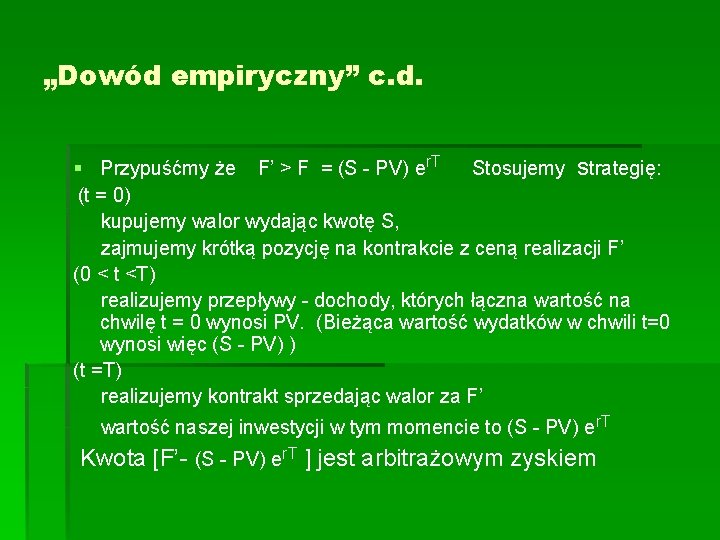

„Dowód empiryczny” c. d. § Przypuśćmy że F’ > F = (S - PV) er. T Stosujemy strategię: (t = 0) kupujemy walor wydając kwotę S, zajmujemy krótką pozycję na kontrakcie z ceną realizacji F’ (0 < t <T) realizujemy przepływy - dochody, których łączna wartość na chwilę t = 0 wynosi PV. (Bieżąca wartość wydatków w chwili t=0 wynosi więc (S - PV) ) (t =T) realizujemy kontrakt sprzedając walor za F’ wartość naszej inwestycji w tym momencie to (S - PV) er. T Kwota [F’- (S - PV) er. T ] jest arbitrażowym zyskiem

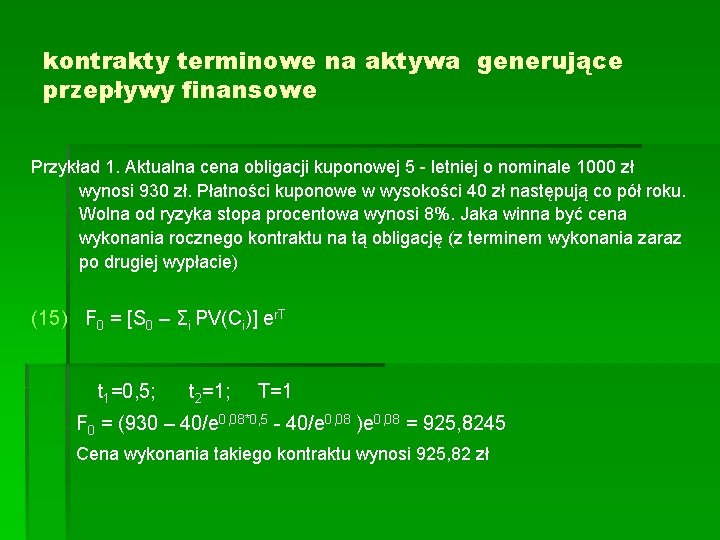

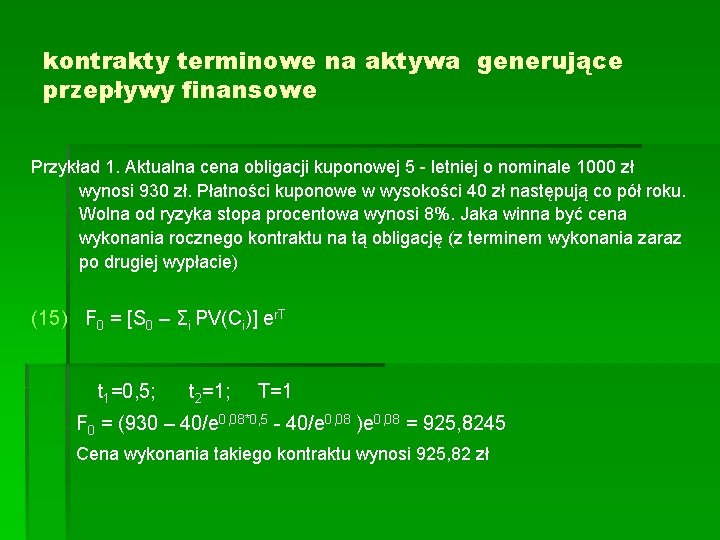

kontrakty terminowe na aktywa generujące przepływy finansowe Przykład 1. Aktualna cena obligacji kuponowej 5 - letniej o nominale 1000 zł wynosi 930 zł. Płatności kuponowe w wysokości 40 zł następują co pół roku. Wolna od ryzyka stopa procentowa wynosi 8%. Jaka winna być cena wykonania rocznego kontraktu na tą obligację (z terminem wykonania zaraz po drugiej wypłacie) (15) F 0 = [S 0 – Σi PV(Ci)] er. T t 1=0, 5; t 2=1; T=1 F 0 = (930 – 40/e 0, 08*0, 5 - 40/e 0, 08 )e 0, 08 = 925, 8245 Cena wykonania takiego kontraktu wynosi 925, 82 zł

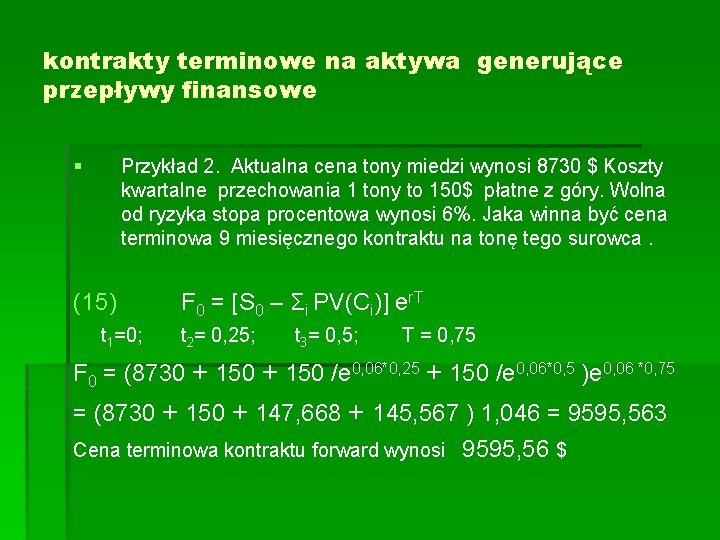

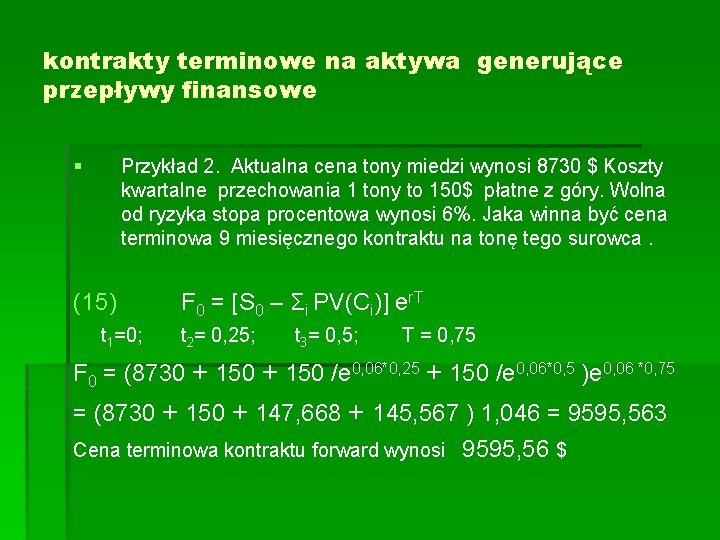

kontrakty terminowe na aktywa generujące przepływy finansowe § Przykład 2. Aktualna cena tony miedzi wynosi 8730 $ Koszty kwartalne przechowania 1 tony to 150$ płatne z góry. Wolna od ryzyka stopa procentowa wynosi 6%. Jaka winna być cena terminowa 9 miesięcznego kontraktu na tonę tego surowca. (15) t 1=0; F 0 = [S 0 – Σi PV(Ci)] er. T t 2= 0, 25; t 3= 0, 5; T = 0, 75 F 0 = (8730 + 150 /e 0, 06*0, 25 + 150 /e 0, 06*0, 5 )e 0, 06 *0, 75 = (8730 + 150 + 147, 668 + 145, 567 ) 1, 046 = 9595, 563 Cena terminowa kontraktu forward wynosi 9595, 56 $

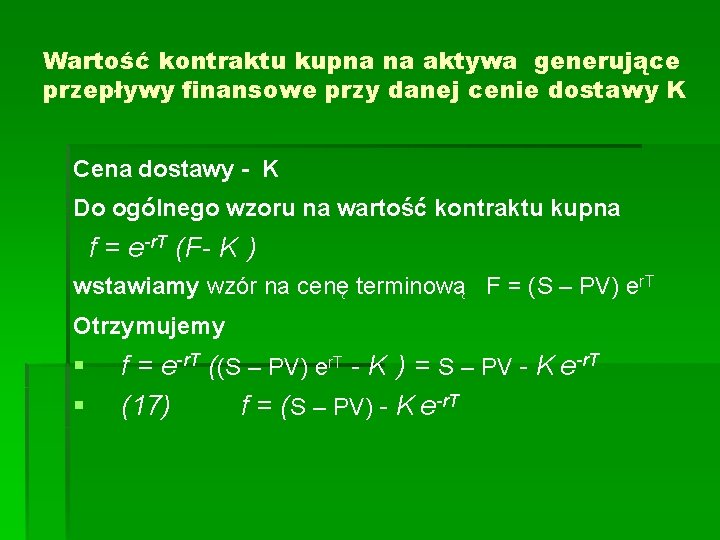

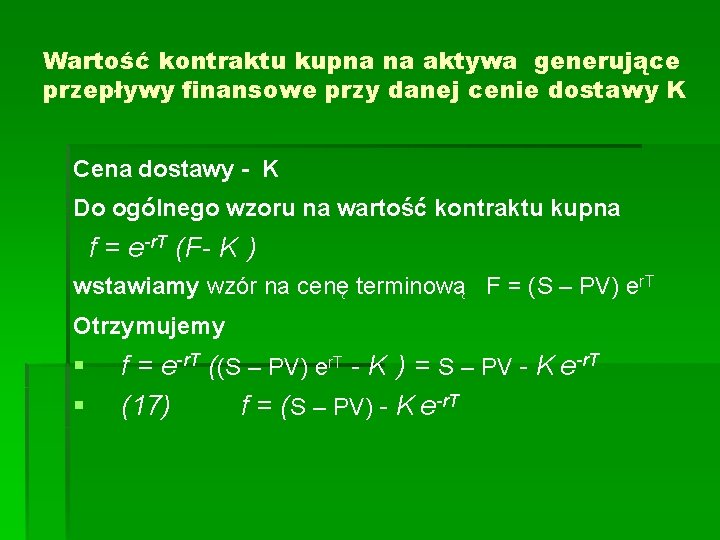

Wartość kontraktu kupna na aktywa generujące przepływy finansowe przy danej cenie dostawy K Cena dostawy - K Do ogólnego wzoru na wartość kontraktu kupna f = e-r. T (F- K ) wstawiamy wzór na cenę terminową F = (S – PV) er. T Otrzymujemy § § f = e-r. T ((S – PV) er. T - K ) = S – PV - K e-r. T (17) f = (S – PV) - K e-r. T

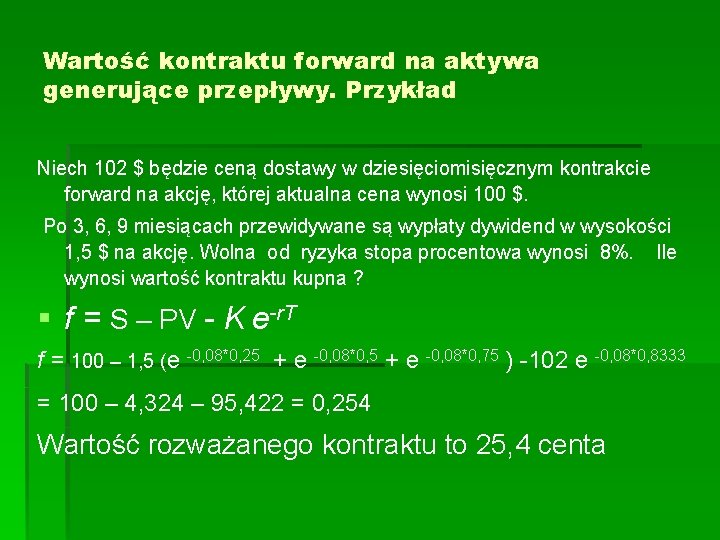

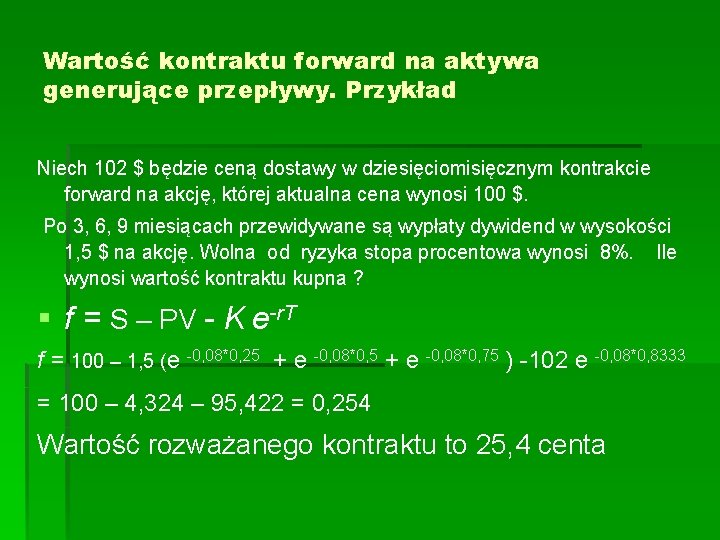

Wartość kontraktu forward na aktywa generujące przepływy. Przykład Niech 102 $ będzie ceną dostawy w dziesięciomisięcznym kontrakcie forward na akcję, której aktualna cena wynosi 100 $. Po 3, 6, 9 miesiącach przewidywane są wypłaty dywidend w wysokości 1, 5 $ na akcję. Wolna od ryzyka stopa procentowa wynosi 8%. Ile wynosi wartość kontraktu kupna ? § f = S – PV - K e-r. T f = 100 – 1, 5 (e -0, 08*0, 25 + e -0, 08*0, 75 ) -102 e -0, 08*0, 8333 = 100 – 4, 324 – 95, 422 = 0, 254 Wartość rozważanego kontraktu to 25, 4 centa

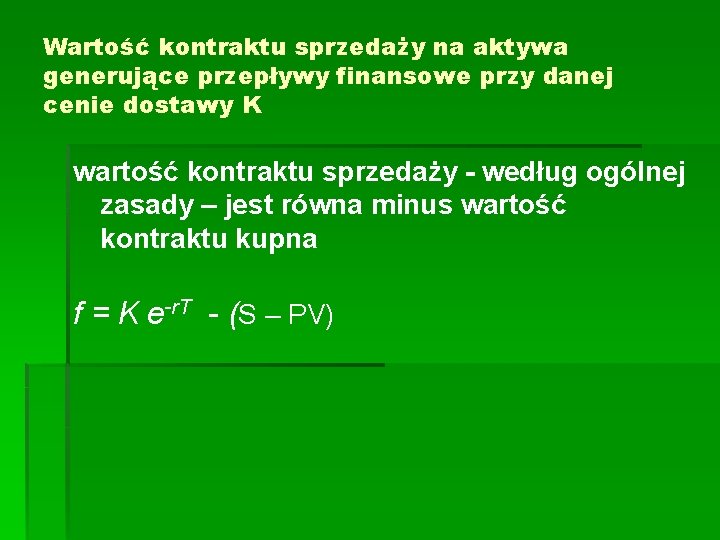

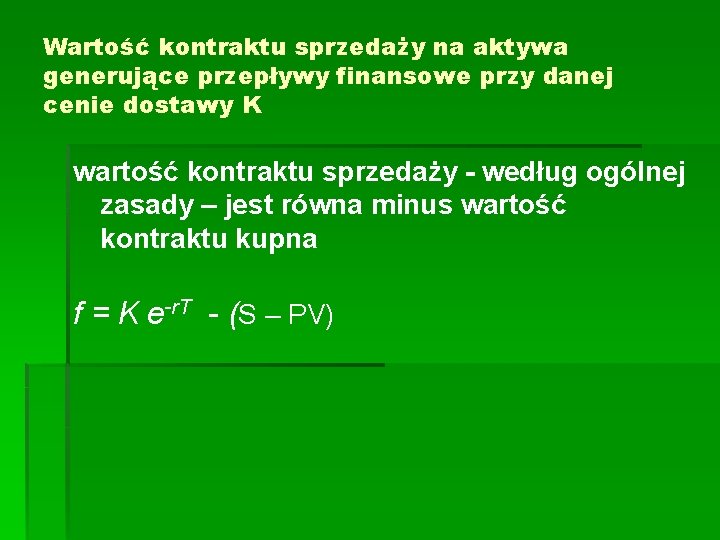

Wartość kontraktu sprzedaży na aktywa generujące przepływy finansowe przy danej cenie dostawy K wartość kontraktu sprzedaży - według ogólnej zasady – jest równa minus wartość kontraktu kupna f = K e-r. T - (S – PV)

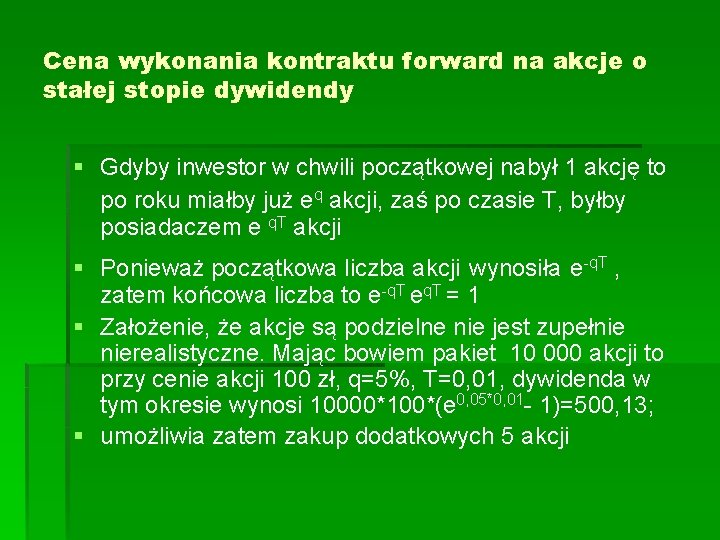

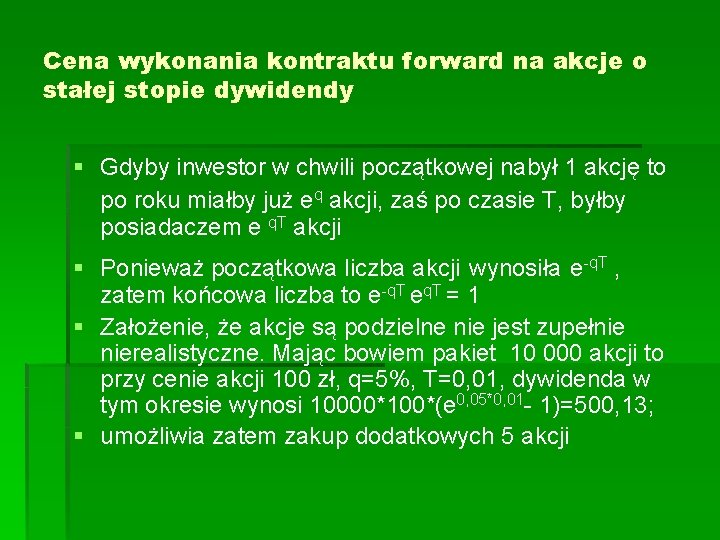

Cena wykonania kontraktu forward na akcje o stałej stopie dywidendy § Gdyby inwestor w chwili początkowej nabył 1 akcję to po roku miałby już eq akcji, zaś po czasie T, byłby posiadaczem e q. T akcji § Ponieważ początkowa liczba akcji wynosiła e-q. T , zatem końcowa liczba to e-q. T eq. T = 1 § Założenie, że akcje są podzielne nie jest zupełnie nierealistyczne. Mając bowiem pakiet 10 000 akcji to przy cenie akcji 100 zł, q=5%, T=0, 01, dywidenda w tym okresie wynosi 10000*100*(e 0, 05*0, 01 - 1)=500, 13; § umożliwia zatem zakup dodatkowych 5 akcji

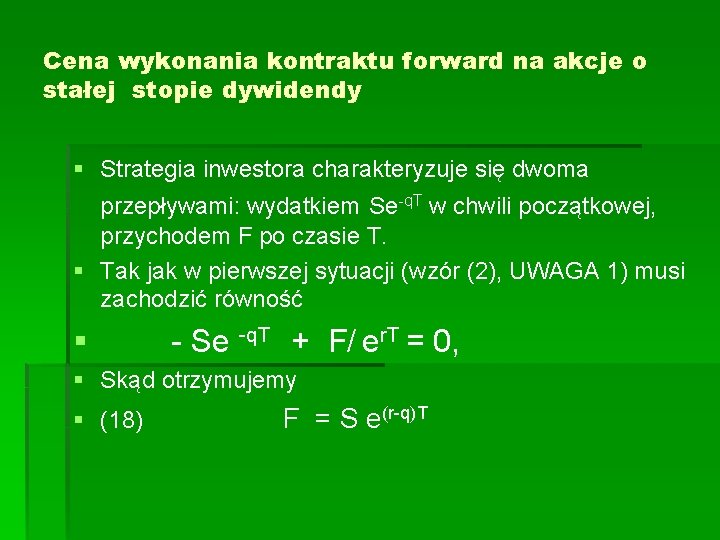

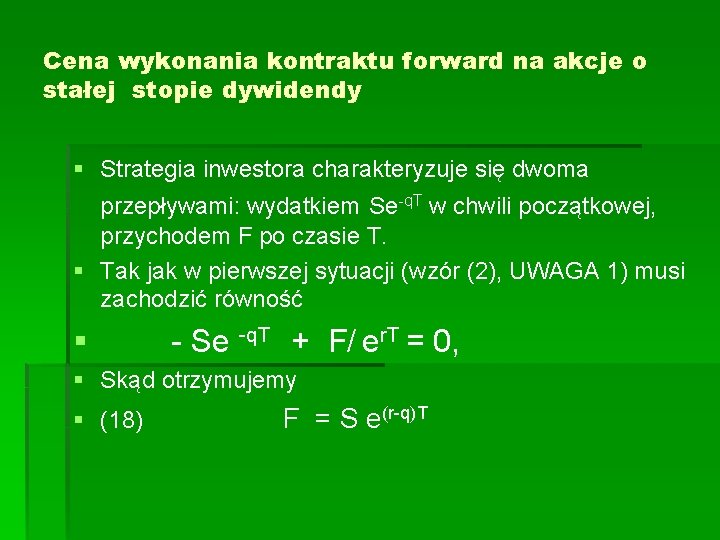

Cena wykonania kontraktu forward na akcje o stałej stopie dywidendy § Strategia inwestora charakteryzuje się dwoma przepływami: wydatkiem Se-q. T w chwili początkowej, przychodem F po czasie T. § Tak jak w pierwszej sytuacji (wzór (2), UWAGA 1) musi zachodzić równość § - Se -q. T + F/ er. T = 0, § Skąd otrzymujemy § (18) F = S e(r-q)T

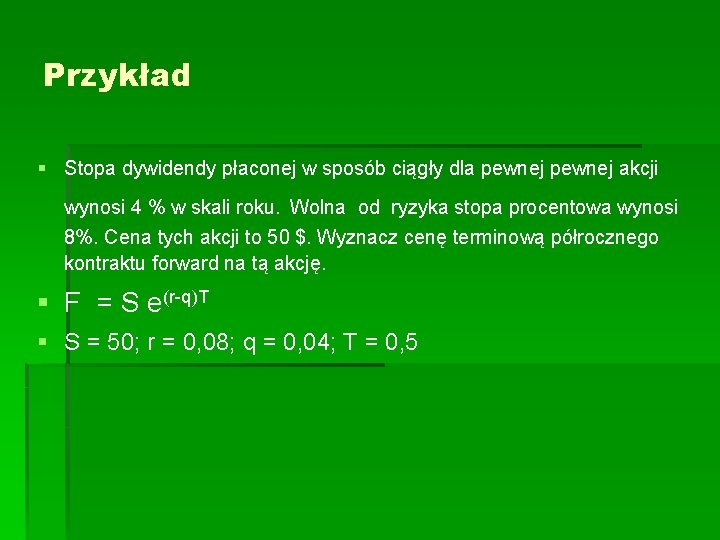

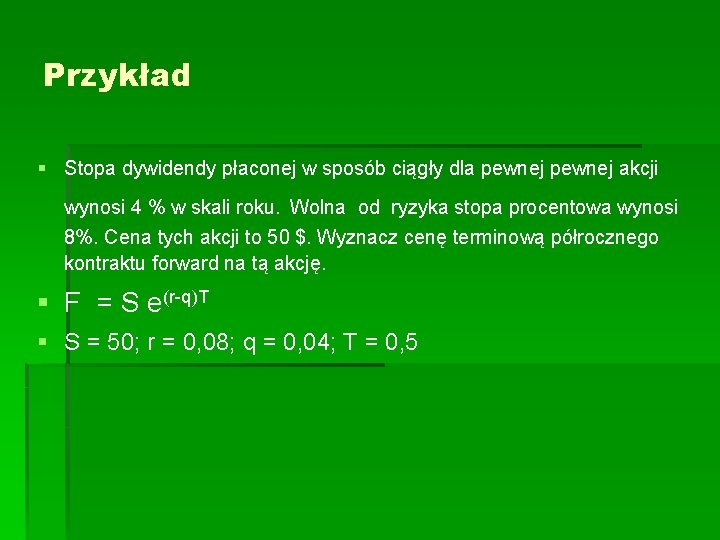

Przykład § Stopa dywidendy płaconej w sposób ciągły dla pewnej akcji wynosi 4 % w skali roku. Wolna od ryzyka stopa procentowa wynosi 8%. Cena tych akcji to 50 $. Wyznacz cenę terminową półrocznego kontraktu forward na tą akcję. § F = S e(r-q)T § S = 50; r = 0, 08; q = 0, 04; T = 0, 5

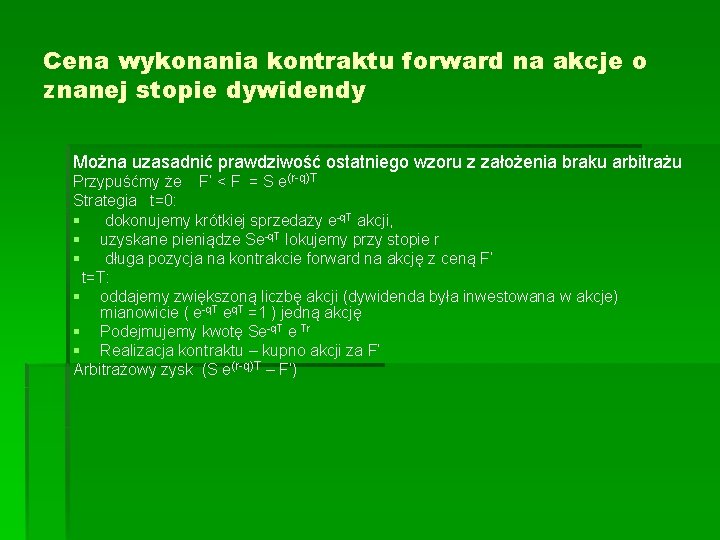

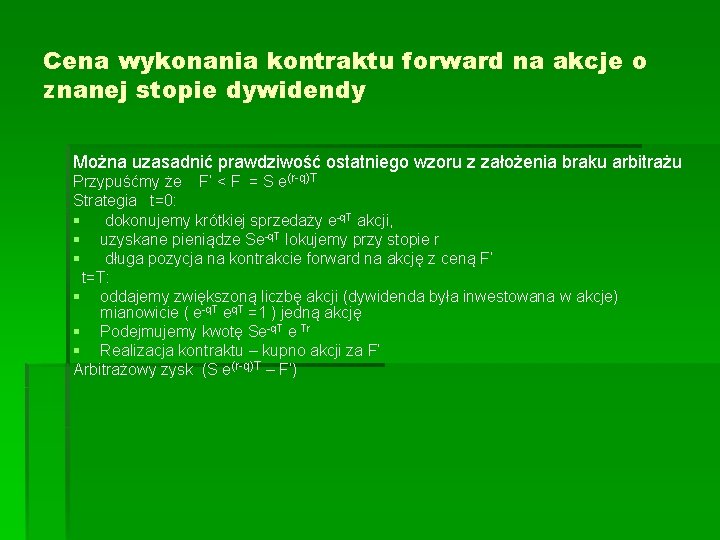

Cena wykonania kontraktu forward na akcje o znanej stopie dywidendy Można uzasadnić prawdziwość ostatniego wzoru z założenia braku arbitrażu Przypuśćmy że F’ < F = S e(r-q)T Strategia t=0: § dokonujemy krótkiej sprzedaży e-q. T akcji, § uzyskane pieniądze Se-q. T lokujemy przy stopie r § długa pozycja na kontrakcie forward na akcję z ceną F’ t=T: § oddajemy zwiększoną liczbę akcji (dywidenda była inwestowana w akcje) mianowicie ( e-q. T eq. T =1 ) jedną akcję § Podejmujemy kwotę Se-q. T e Tr § Realizacja kontraktu – kupno akcji za F’ Arbitrażowy zysk (S e(r-q)T – F’)

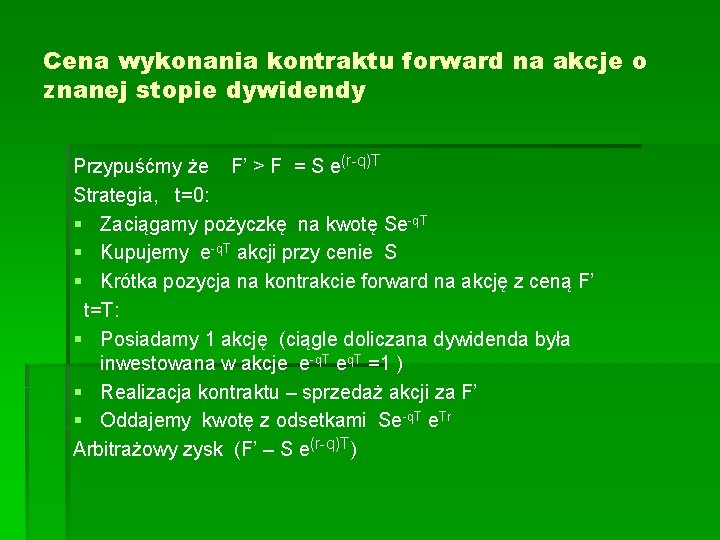

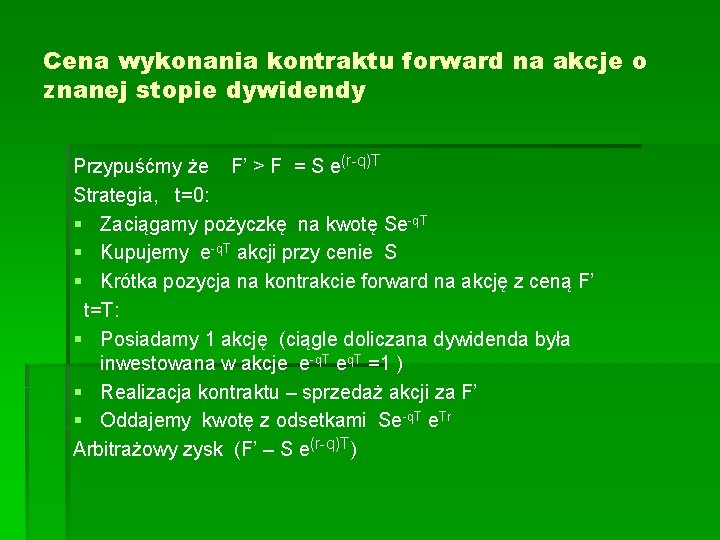

Cena wykonania kontraktu forward na akcje o znanej stopie dywidendy Przypuśćmy że F’ > F = S e(r-q)T Strategia, t=0: § Zaciągamy pożyczkę na kwotę Se-q. T § Kupujemy e-q. T akcji przy cenie S § Krótka pozycja na kontrakcie forward na akcję z ceną F’ t=T: § Posiadamy 1 akcję (ciągle doliczana dywidenda była inwestowana w akcje e-q. T eq. T =1 ) § Realizacja kontraktu – sprzedaż akcji za F’ § Oddajemy kwotę z odsetkami Se-q. T e. Tr Arbitrażowy zysk (F’ – S e(r-q)T)

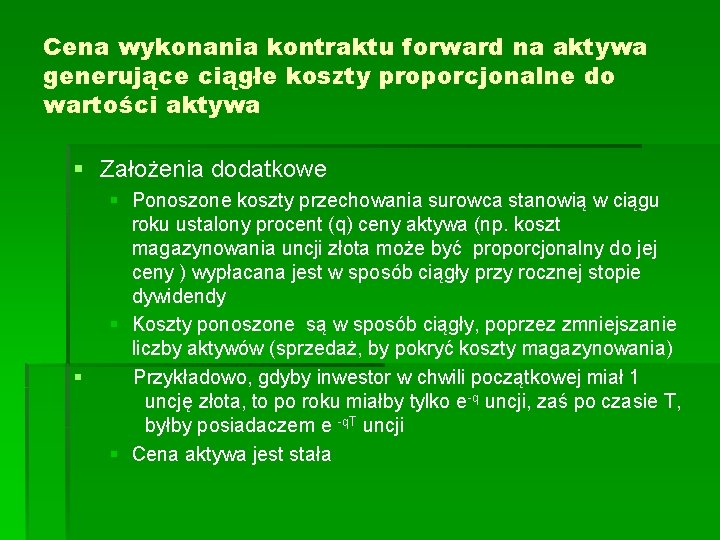

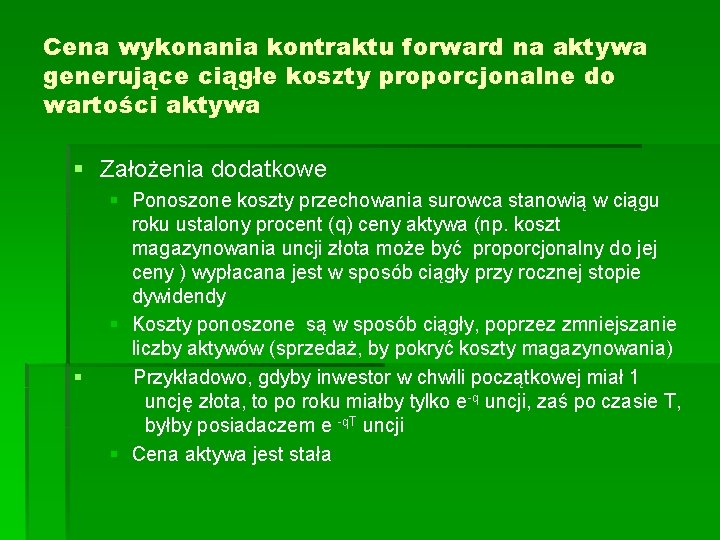

Cena wykonania kontraktu forward na aktywa generujące ciągłe koszty proporcjonalne do wartości aktywa § Założenia dodatkowe § § Ponoszone koszty przechowania surowca stanowią w ciągu roku ustalony procent (q) ceny aktywa (np. koszt magazynowania uncji złota może być proporcjonalny do jej ceny ) wypłacana jest w sposób ciągły przy rocznej stopie dywidendy § Koszty ponoszone są w sposób ciągły, poprzez zmniejszanie liczby aktywów (sprzedaż, by pokryć koszty magazynowania) Przykładowo, gdyby inwestor w chwili początkowej miał 1 uncję złota, to po roku miałby tylko e-q uncji, zaś po czasie T, byłby posiadaczem e -q. T uncji § Cena aktywa jest stała

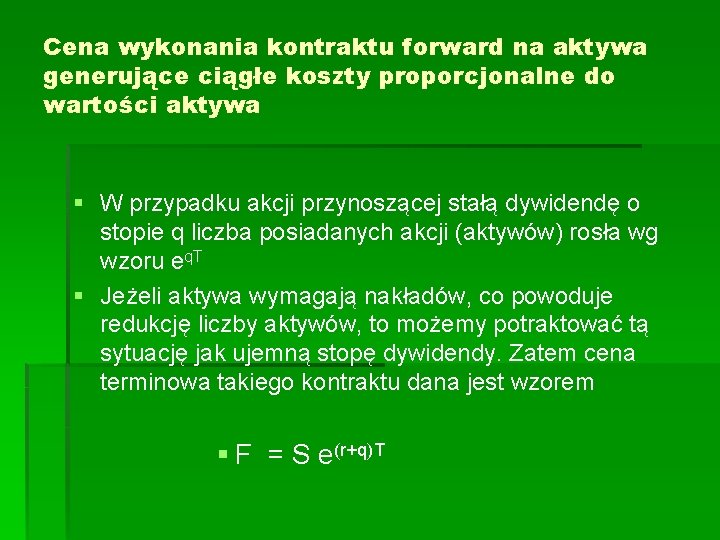

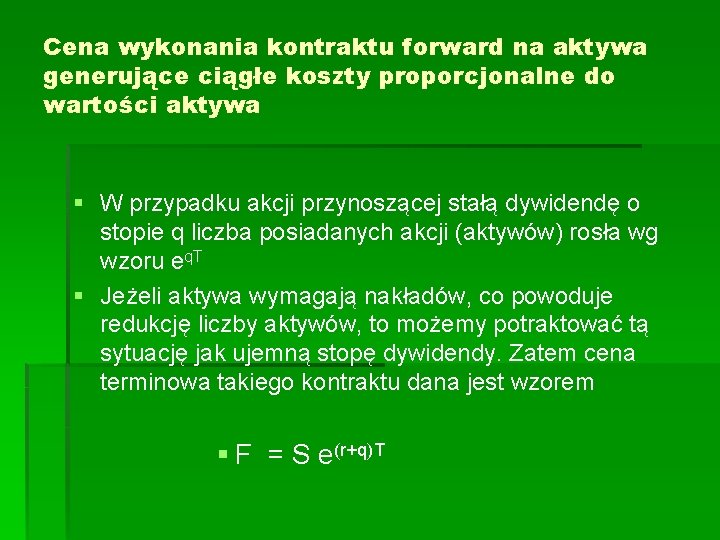

Cena wykonania kontraktu forward na aktywa generujące ciągłe koszty proporcjonalne do wartości aktywa § W przypadku akcji przynoszącej stałą dywidendę o stopie q liczba posiadanych akcji (aktywów) rosła wg wzoru eq. T § Jeżeli aktywa wymagają nakładów, co powoduje redukcję liczby aktywów, to możemy potraktować tą sytuację jak ujemną stopę dywidendy. Zatem cena terminowa takiego kontraktu dana jest wzorem § F = S e(r+q)T

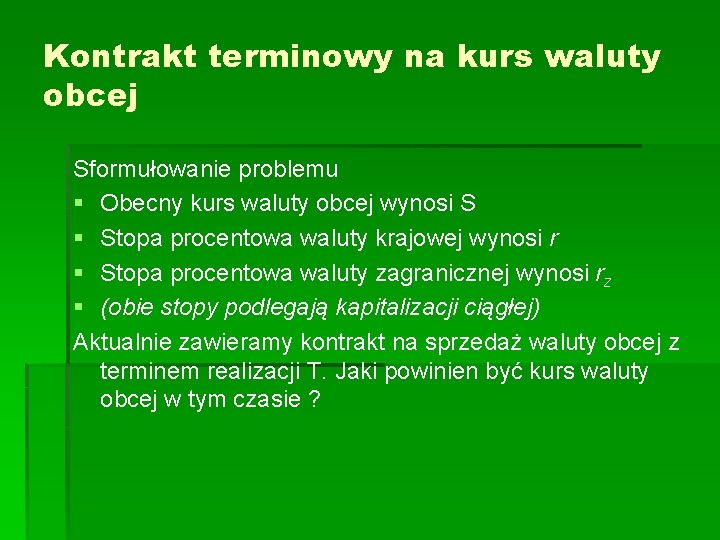

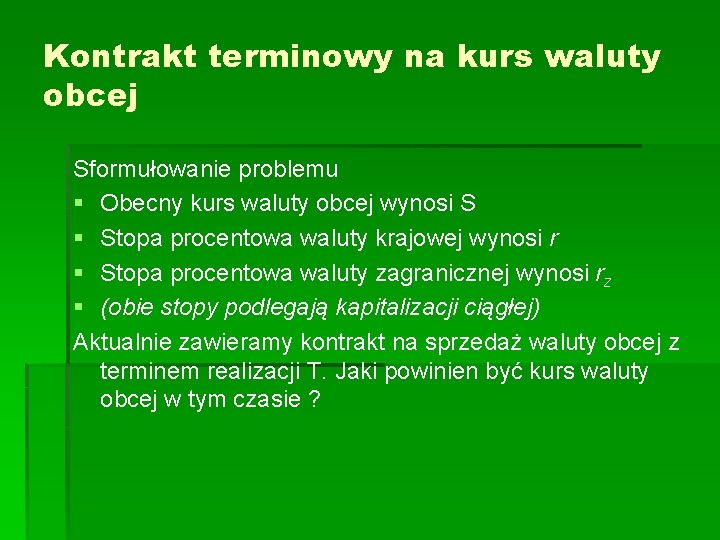

Kontrakt terminowy na kurs waluty obcej Sformułowanie problemu § Obecny kurs waluty obcej wynosi S § Stopa procentowa waluty krajowej wynosi r § Stopa procentowa waluty zagranicznej wynosi rz § (obie stopy podlegają kapitalizacji ciągłej) Aktualnie zawieramy kontrakt na sprzedaż waluty obcej z terminem realizacji T. Jaki powinien być kurs waluty obcej w tym czasie ?

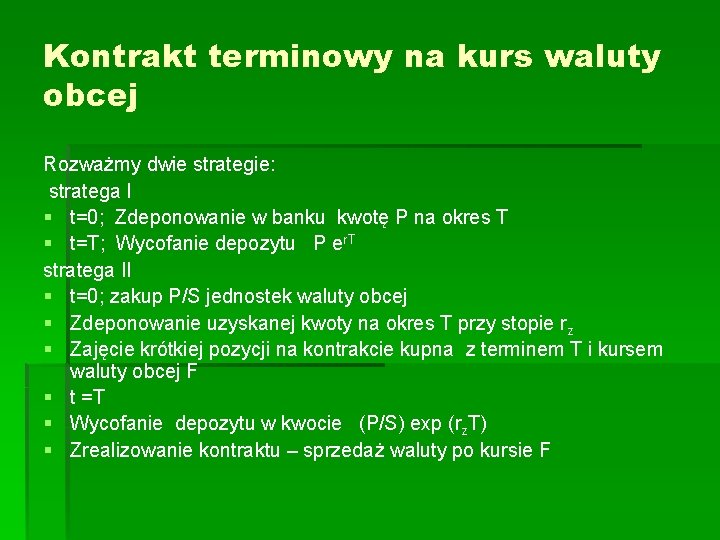

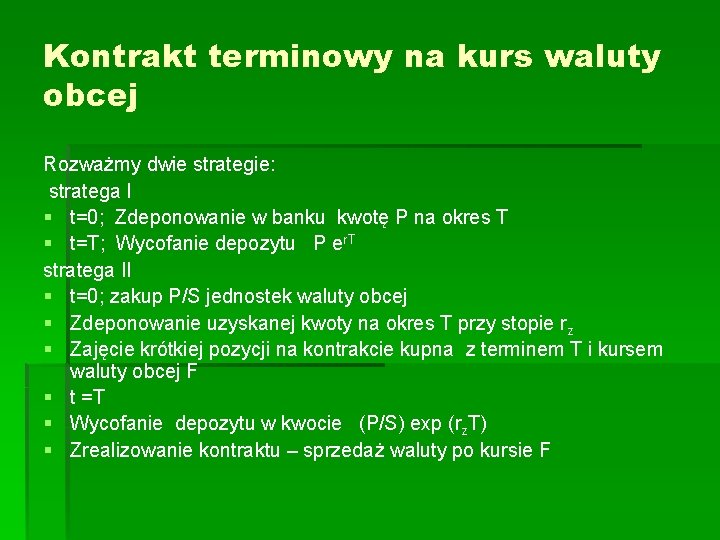

Kontrakt terminowy na kurs waluty obcej Rozważmy dwie strategie: stratega I § t=0; Zdeponowanie w banku kwotę P na okres T § t=T; Wycofanie depozytu P er. T stratega II § t=0; zakup P/S jednostek waluty obcej § Zdeponowanie uzyskanej kwoty na okres T przy stopie rz § Zajęcie krótkiej pozycji na kontrakcie kupna z terminem T i kursem waluty obcej F § t =T § Wycofanie depozytu w kwocie (P/S) exp (rz. T) § Zrealizowanie kontraktu – sprzedaż waluty po kursie F

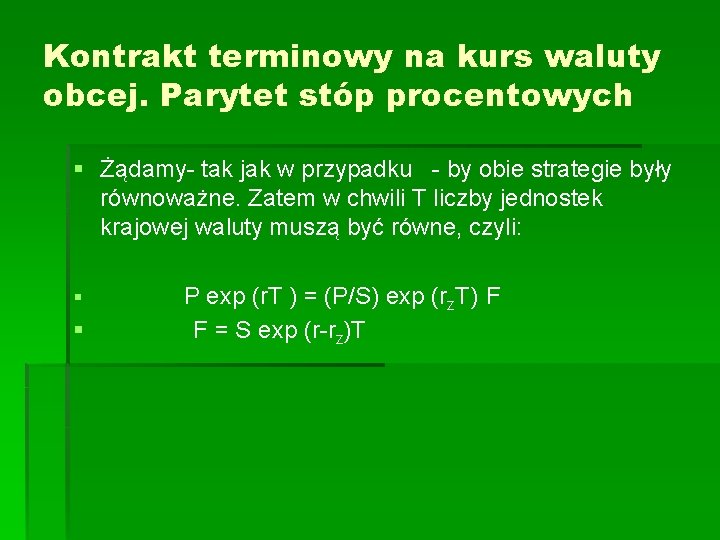

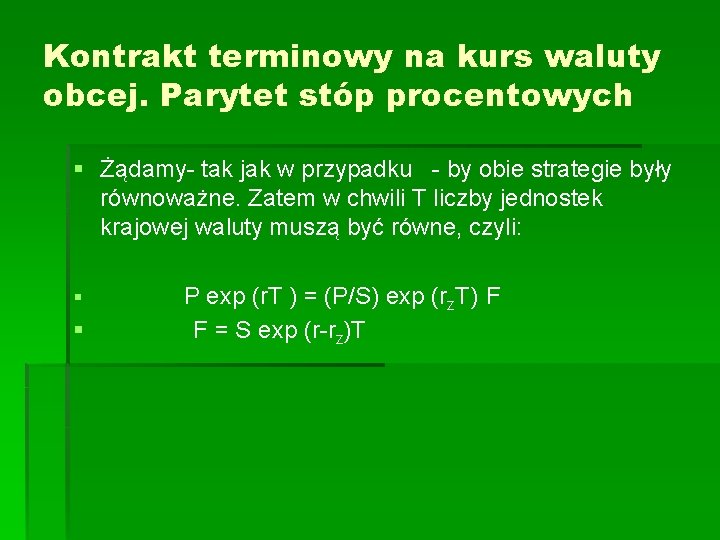

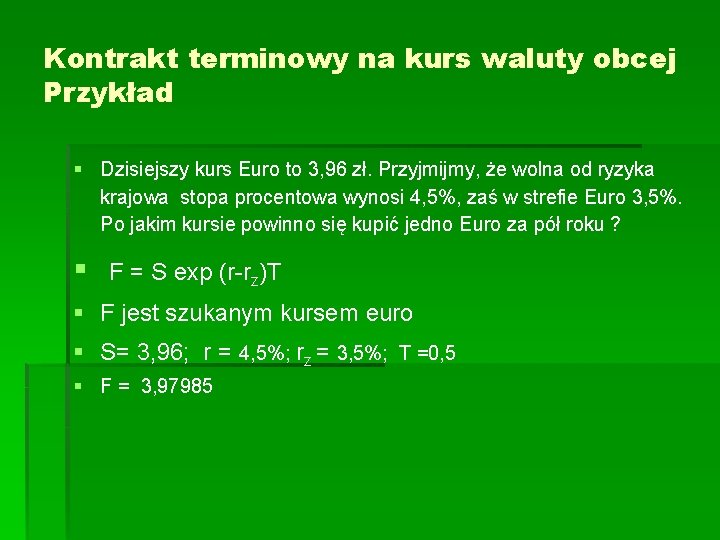

Kontrakt terminowy na kurs waluty obcej. Parytet stóp procentowych § Żądamy- tak jak w przypadku - by obie strategie były równoważne. Zatem w chwili T liczby jednostek krajowej waluty muszą być równe, czyli: § § P exp (r. T ) = (P/S) exp (rz. T) F F = S exp (r-rz)T

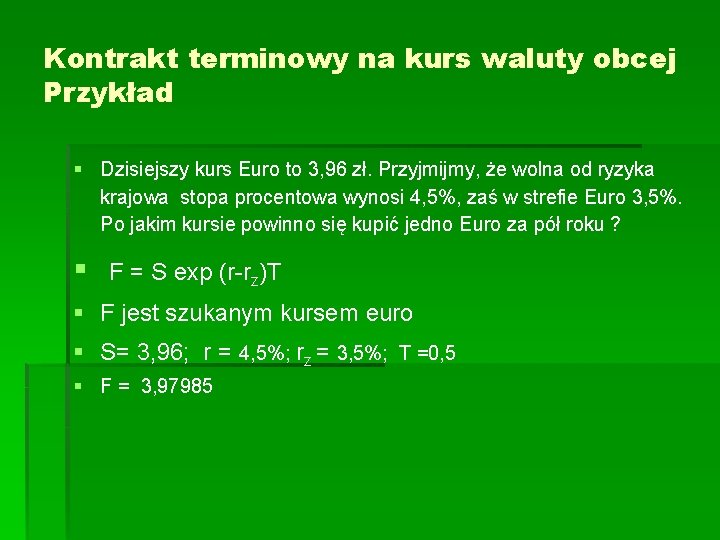

Kontrakt terminowy na kurs waluty obcej Przykład § Dzisiejszy kurs Euro to 3, 96 zł. Przyjmijmy, że wolna od ryzyka krajowa stopa procentowa wynosi 4, 5%, zaś w strefie Euro 3, 5%. Po jakim kursie powinno się kupić jedno Euro za pół roku ? § F = S exp (r-rz)T § F jest szukanym kursem euro § S= 3, 96; r = 4, 5%; rz = 3, 5%; T =0, 5 § F = 3, 97985

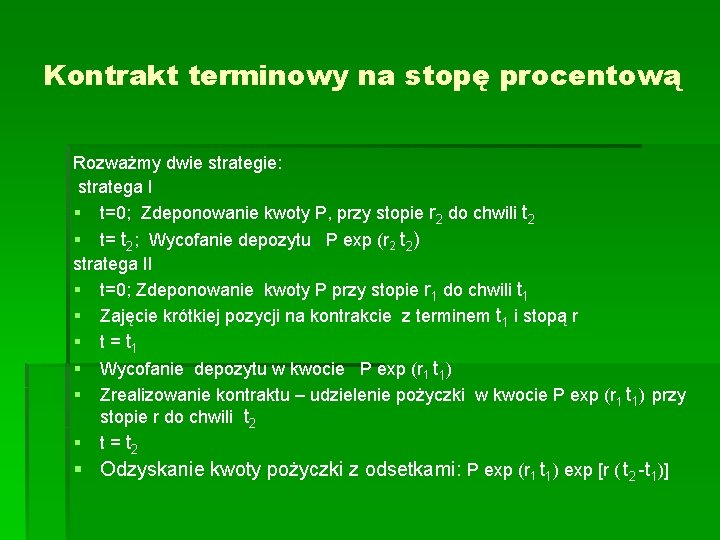

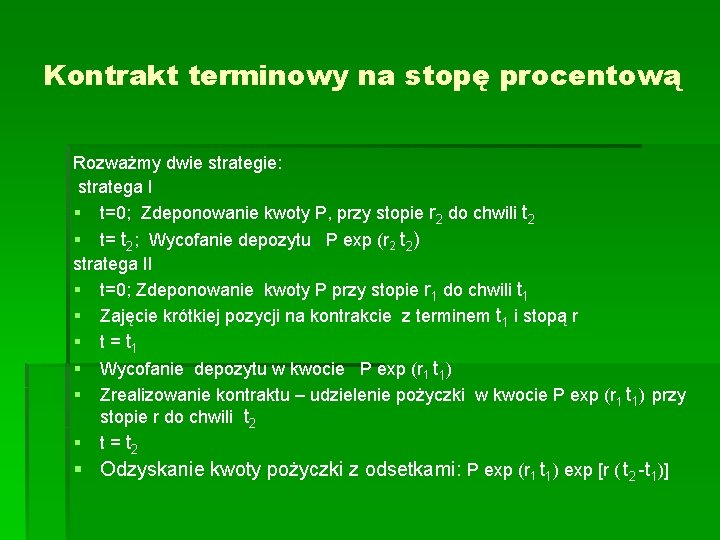

Kontrakt terminowy na stopę procentową Rozważmy dwie strategie: stratega I § t=0; Zdeponowanie kwoty P, przy stopie r 2 do chwili t 2 § t= t 2; Wycofanie depozytu P exp (r 2 t 2) stratega II § t=0; Zdeponowanie kwoty P przy stopie r 1 do chwili t 1 § Zajęcie krótkiej pozycji na kontrakcie z terminem t 1 i stopą r § t = t 1 § Wycofanie depozytu w kwocie P exp (r 1 t 1) § Zrealizowanie kontraktu – udzielenie pożyczki w kwocie P exp (r 1 t 1) przy stopie r do chwili t 2 § t = t 2 § Odzyskanie kwoty pożyczki z odsetkami: P exp (r 1 t 1) exp [r ( t 2 -t 1)]

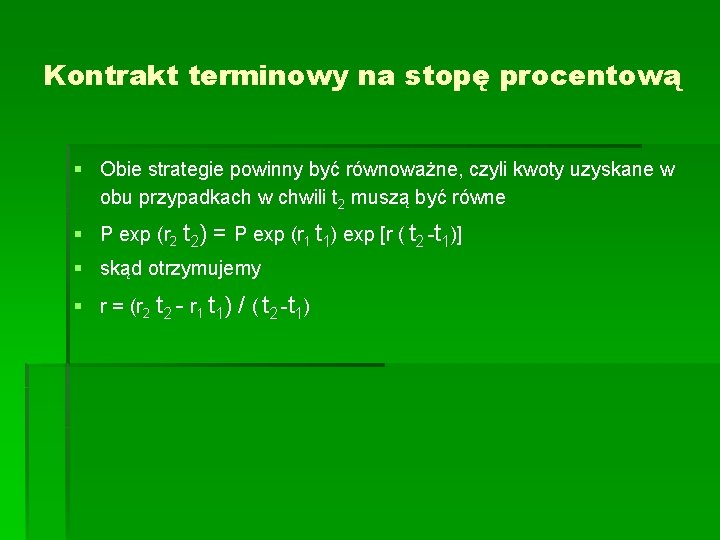

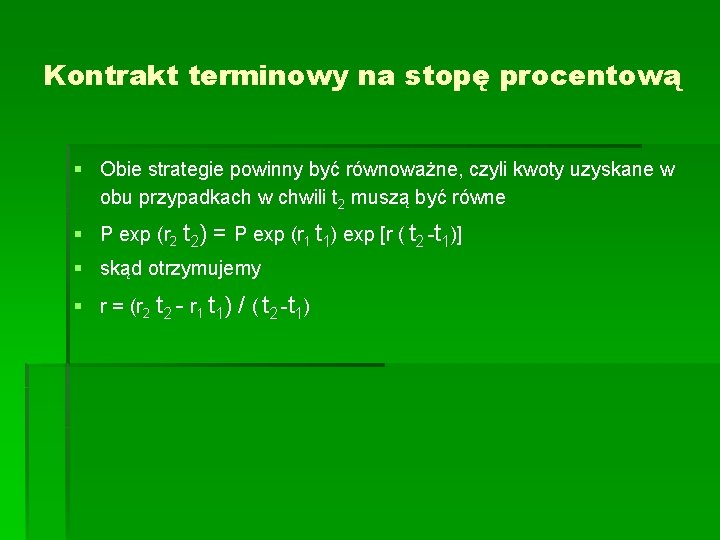

Kontrakt terminowy na stopę procentową § Obie strategie powinny być równoważne, czyli kwoty uzyskane w obu przypadkach w chwili t 2 muszą być równe § P exp (r 2 t 2) = P exp (r 1 t 1) exp [r ( t 2 -t 1)] § skąd otrzymujemy § r = (r 2 t 2 - r 1 t 1) / ( t 2 -t 1)

Literatura § Kontrakty terminowe i opcje. Wprowadzenie J. Hull Warszawa 1997 § Instrumenty pochodne – sympozjum matematyki finansowej. Kraków UJ 1997 § Inwestycje K. Jajuga, T. Jajuga PWN 2008 § Rynkowe instrumenty finansowe A. Sopoćko PWN 2005 § Inżynieria finansowa A. Weron, R. Weron Warszawa 1998

Wojna sprawiedliwa i niesprawiedliwa

Wojna sprawiedliwa i niesprawiedliwa Kontrakty różnicowe

Kontrakty różnicowe Gpw waluty

Gpw waluty Rumus forward rate

Rumus forward rate Forward rate dan forward market

Forward rate dan forward market Tranja

Tranja Algifen cena dr max

Algifen cena dr max Rovnovazna cena

Rovnovazna cena Ribarska banja specijalna bolnica za rehabilitaciju

Ribarska banja specijalna bolnica za rehabilitaciju Robert jordan postava

Robert jordan postava Varroze

Varroze Cena v marketingu

Cena v marketingu Pierwsza koparka wykonała połowę wykopu

Pierwsza koparka wykonała połowę wykopu Marketing cena

Marketing cena Ranila plech cena

Ranila plech cena Gajger milerov brojac

Gajger milerov brojac Ces battery box 3f home premium cena

Ces battery box 3f home premium cena Cena maksymalna

Cena maksymalna Conhecido por uma cena

Conhecido por uma cena Sijarinska banja hotel gejzer cena

Sijarinska banja hotel gejzer cena Semaglutyd tabletki cena

Semaglutyd tabletki cena Ccc 1546

Ccc 1546 Filosofi a cena java

Filosofi a cena java Metode formiranja cena

Metode formiranja cena Nutrigenetika cena

Nutrigenetika cena Slavol prihrana preko lista cena

Slavol prihrana preko lista cena Dr radosław różycki

Dr radosław różycki Trotec speedy 100 cena

Trotec speedy 100 cena Akiane kramarik obrazy cena

Akiane kramarik obrazy cena Ernest hemingway nobelova cena

Ernest hemingway nobelova cena Pvzp exclusive

Pvzp exclusive Organska svinjska mast

Organska svinjska mast Mapa conceptual de la ultima cena

Mapa conceptual de la ultima cena Tirgus līdzsvara cena

Tirgus līdzsvara cena Xiapex cena leku

Xiapex cena leku Cip cena

Cip cena Sms api cena

Sms api cena Old holborn duvan cena

Old holborn duvan cena