Kennzahlen als Performancemae EwertWagenhofer 2014 Alle Rechte vorbehalten

Kennzahlen als Performancemaße © Ewert/Wagenhofer 2014. Alle Rechte vorbehalten!

Ziele n Darstellung der Entscheidungs- und Verhaltenssteuerungsfunktion von Kennzahlen n Darstellung der Ermittlung wesentlicher Rentabilitäts- und Wertbeitragskennzahlen und kritische Analyse ihrer Steuerungswirkungen n Analyse des Zusammenhangs von Unternehmenswert und dem Residualgewinn und Cash Value Added n Aufzeigen der Problematik der Steuerung langfristiger Entscheidungen mit Anreizsystemen, die auf kurzfristigen Performancemaßen basieren n Darstellung wesentlicher nichtfinanzieller Kennzahlen und der Balanced Scorecard als Kennzahlensystem, das finanzielle und nichtfinanzielle Kennzahlen enthält 10. 2

Funktionen von Kennzahlen l sind quantitative Informationen l bilden Strukturen und Prozesse in Unternehmen oder Unternehmensbereichen ab l aggregieren Basisinformationen n Entscheidungsfunktion l Konzentration auf das Wesentliche l Nachteil: Vernichtung von Information n Verhaltenssteuerungsfunktion l Performancemaß 10. 3

Festlegung von Kennzahlen n Wirkungen l Anreize l Steuerung n Unerwünschte Nebenwirkungen l Kennzahl erfasst nie alle Aspekte l Nicht kontrollierbare Sachverhalte l Divergierende Interessen der Manager l Planungshorizont l Manipulation von Kennzahlen möglich 10. 4

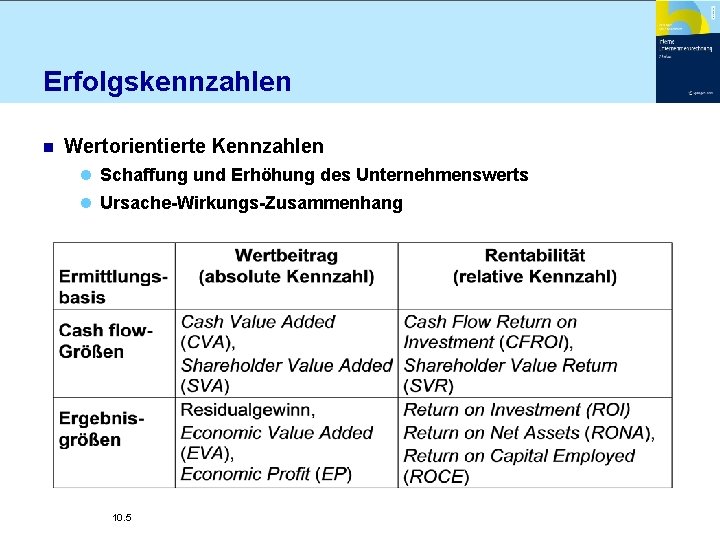

Erfolgskennzahlen n Wertorientierte Kennzahlen l Schaffung und Erhöhung des Unternehmenswerts l Ursache-Wirkungs-Zusammenhang 10. 5

Cash flow- versus Ergebnisgrößen n Cash flows l Beobachtbare Größen l Entstehen oft asynchron zu ihrer Verursachung n Ergebnisgrößen l Theoretische Konstrukte l Performance einer Periode besser erfassbar l Bilanzpolitik 10. 6

Wertbeitrags- versus Rentabilitätskennzahlen n Wertbeitragskennzahlen l Absolute Kennzahlen l Wertänderung einer Periode l Überschuss einer Periode abzüglich Kapitalkosten n Rentabilitätskennzahlen l Relative Kennzahlen l Erfolgsgröße in Relation zu eingesetztem Kapital l Vergleich mit Kapitalkostensatz ermöglicht Aussage über Wertgenerierung n Vergleichsgröße l Kapitalkosten für das investierte Kapital vom Kapitalmarkt abgeleitet l Zielvorgaben, hurdle rates, Benchmarks 10. 7

Brutto- versus Nettomethode n Bruttomethode n Nettomethode l entity approach l equity approach l Finazierungsunabhängige Kennzahlen l Orientierung an Eigenkapitalgebern l Gewinn inklusive Fremdkapitalzinsen l Gewinn nach Fremdkapitalzinsen l Investiertes Kapital = Eigenkapital + verzinsliches Fremdkapital l Investiertes Kapital = Eigenkapital 10. 8

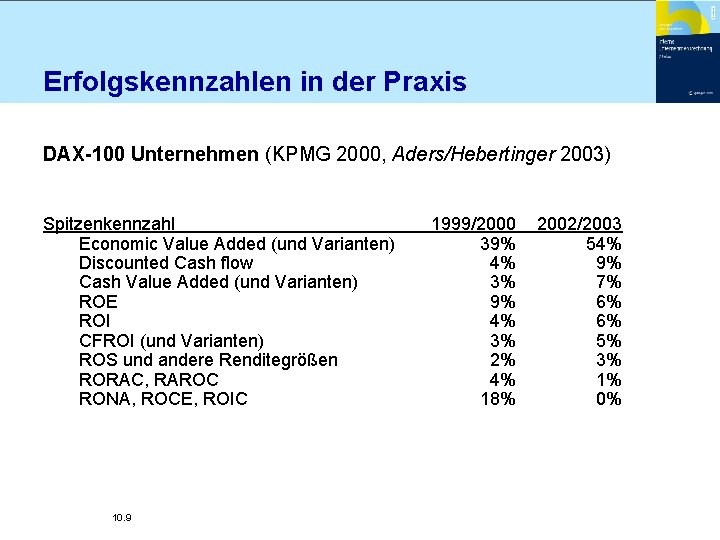

Erfolgskennzahlen in der Praxis DAX-100 Unternehmen (KPMG 2000, Aders/Hebertinger 2003) Spitzenkennzahl Economic Value Added (und Varianten) Discounted Cash flow Cash Value Added (und Varianten) ROE ROI CFROI (und Varianten) ROS und andere Renditegrößen RORAC, RAROC RONA, ROCE, ROIC 10. 9 1999/2000 39% 4% 3% 2% 4% 18% 2002/2003 54% 9% 7% 6% 6% 5% 3% 1% 0%

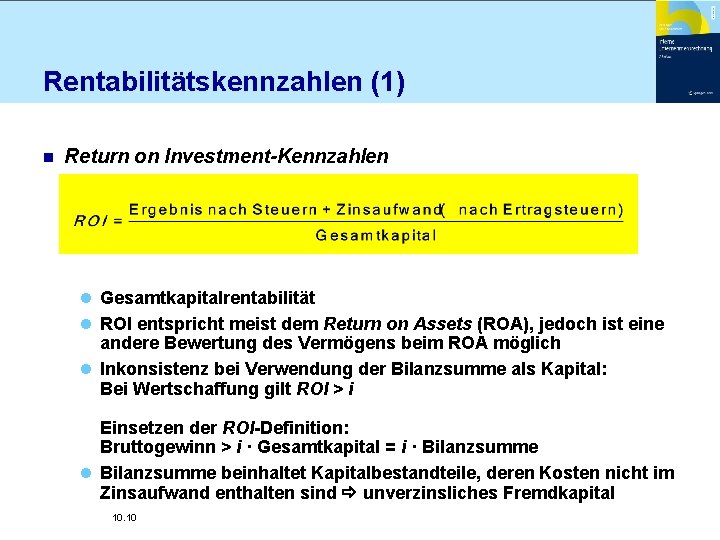

Rentabilitätskennzahlen (1) n Return on Investment-Kennzahlen l Gesamtkapitalrentabilität l ROI entspricht meist dem Return on Assets (ROA), jedoch ist eine andere Bewertung des Vermögens beim ROA möglich l Inkonsistenz bei Verwendung der Bilanzsumme als Kapital: Bei Wertschaffung gilt ROI > i Einsetzen der ROI-Definition: Bruttogewinn > i · Gesamtkapital = i · Bilanzsumme l Bilanzsumme beinhaltet Kapitalbestandteile, deren Kosten nicht im Zinsaufwand enthalten sind unverzinsliches Fremdkapital 10. 10

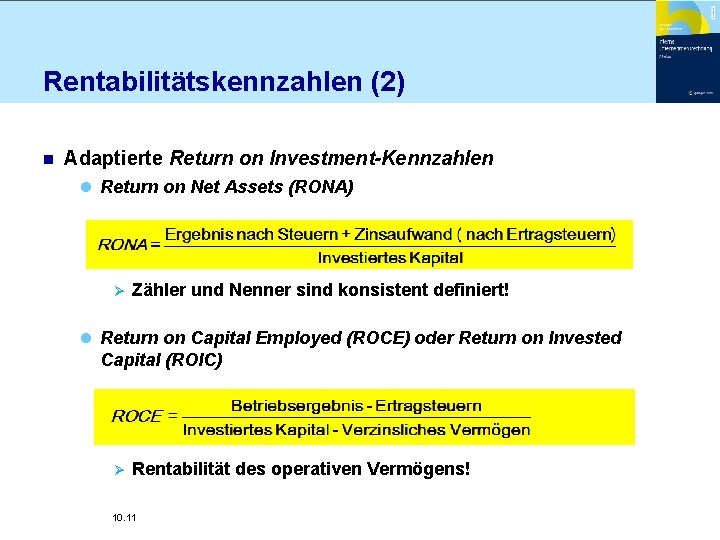

Rentabilitätskennzahlen (2) n Adaptierte Return on Investment-Kennzahlen l Return on Net Assets (RONA) Ø Zähler und Nenner sind konsistent definiert! l Return on Capital Employed (ROCE) oder Return on Invested Capital (ROIC) Ø Rentabilität des operativen Vermögens! 10. 11

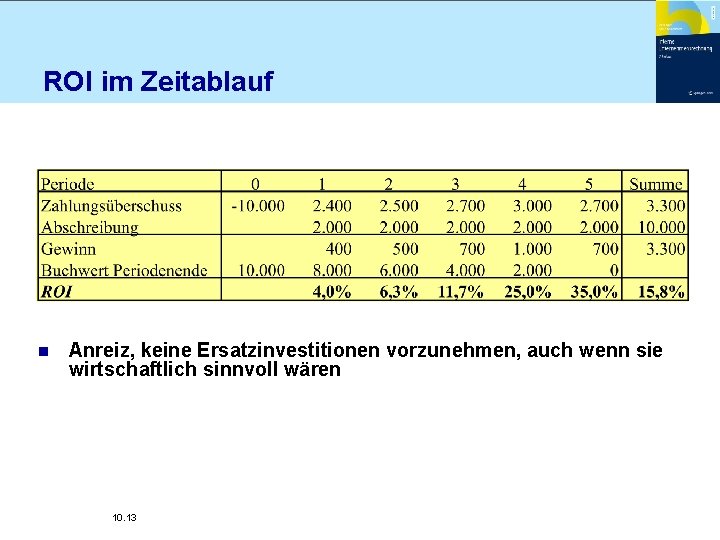

Steuerungseffekte des ROI Annahme einer vollständigen Eigenfinanzierung n Anreize bei mehrperiodigen Investitionsprojekten n n ROI steigt id. R mit der Nutzungsdauer des Investitionsprojekts l Beispiel: Gleichbleibende Einzahlungsüberschüsse l Dann sinkt das gebundene Kapital im Nenner des ROI, der Zähler bleibt gleich. Folge: starkes Steigen des ROI im Zeitablauf l Lösungsmöglichkeit: progressive Abschreibung 10. 12

ROI im Zeitablauf n Anreiz, keine Ersatzinvestitionen vorzunehmen, auch wenn sie wirtschaftlich sinnvoll wären 10. 13

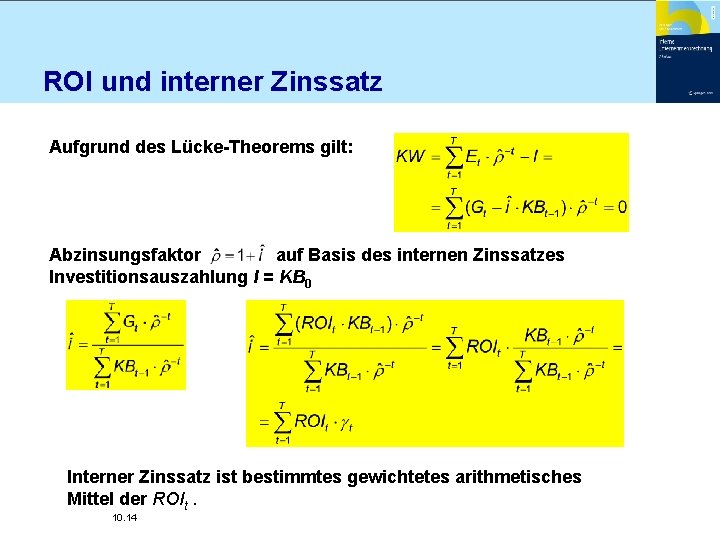

ROI und interner Zinssatz Aufgrund des Lücke-Theorems gilt: Abzinsungsfaktor auf Basis des internen Zinssatzes Investitionsauszahlung I = KB 0 Interner Zinssatz ist bestimmtes gewichtetes arithmetisches Mittel der ROIt. 10. 14

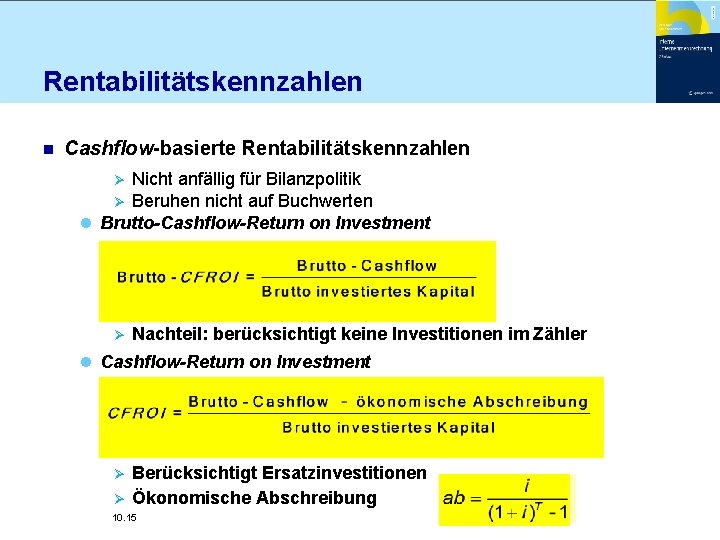

Rentabilitätskennzahlen n Cashflow-basierte Rentabilitätskennzahlen Nicht anfällig für Bilanzpolitik Ø Beruhen nicht auf Buchwerten l Brutto-Cashflow-Return on Investment Ø Ø Nachteil: berücksichtigt keine Investitionen im Zähler l Cashflow-Return on Investment Ø Ø Berücksichtigt Ersatzinvestitionen Ökonomische Abschreibung 10. 15

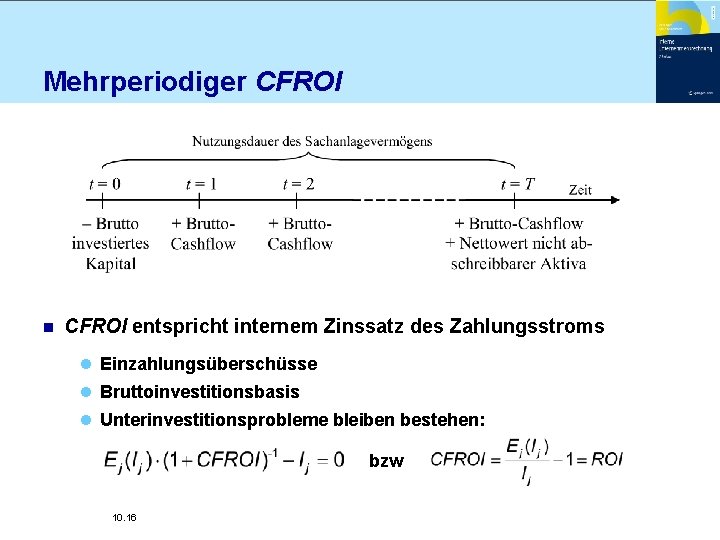

Mehrperiodiger CFROI n CFROI entspricht internem Zinssatz des Zahlungsstroms l Einzahlungsüberschüsse l Bruttoinvestitionsbasis l Unterinvestitionsprobleme bleiben bestehen: bzw 10. 16

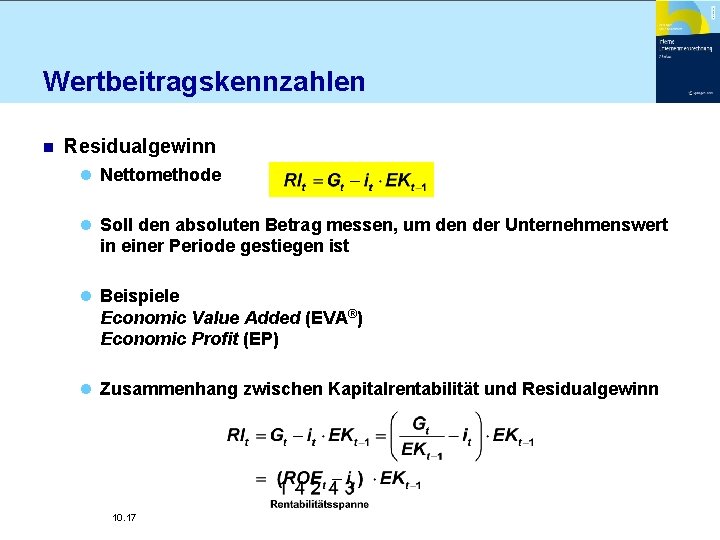

Wertbeitragskennzahlen n Residualgewinn l Nettomethode l Soll den absoluten Betrag messen, um den der Unternehmenswert in einer Periode gestiegen ist l Beispiele Economic Value Added (EVA®) Economic Profit (EP) l Zusammenhang zwischen Kapitalrentabilität und Residualgewinn 10. 17

EVA n Residualgewinn nach der Bruttomethode l EVA = NOPAT – cost of capital · capital bzw EVA = (rate of return – cost of capital) · capital l Besonderheiten: Ø Berechnung nach Steuern und entity approach Ø Kapitalkosten: WACC Ø Berechnung auf Basis des externen Rechnungswesens, allerdings viele Bereinigungen (Aktivierung immaterieller Vermögensgegenstände, Wertminderung der Vorräte, keine erfolgswirksame Buchung von Veräußerungserfolgen, …) Ø Anpassung des Anreizsystems an EVA als Empfehlung 10. 18

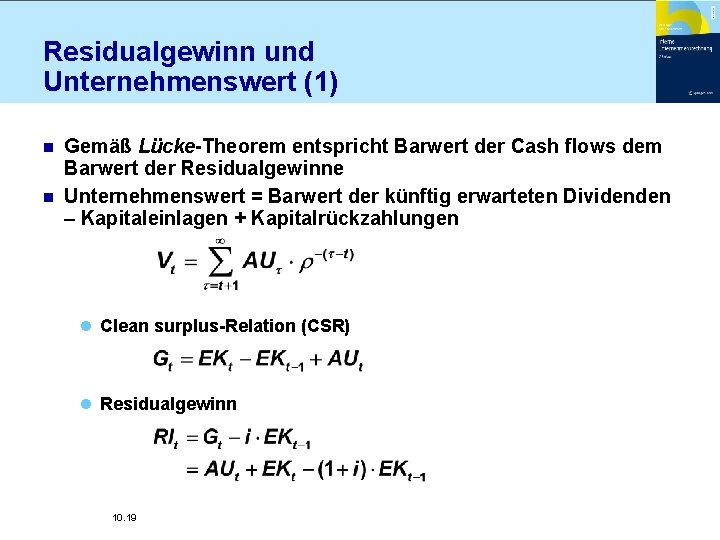

Residualgewinn und Unternehmenswert (1) Gemäß Lücke-Theorem entspricht Barwert der Cash flows dem Barwert der Residualgewinne n Unternehmenswert = Barwert der künftig erwarteten Dividenden – Kapitaleinlagen + Kapitalrückzahlungen n l Clean surplus-Relation (CSR) l Residualgewinn 10. 19

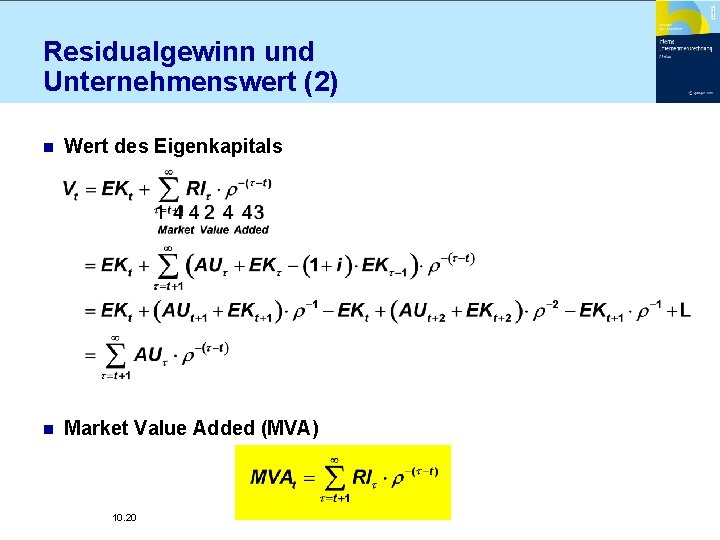

Residualgewinn und Unternehmenswert (2) n Wert des Eigenkapitals n Market Value Added (MVA) 10. 20

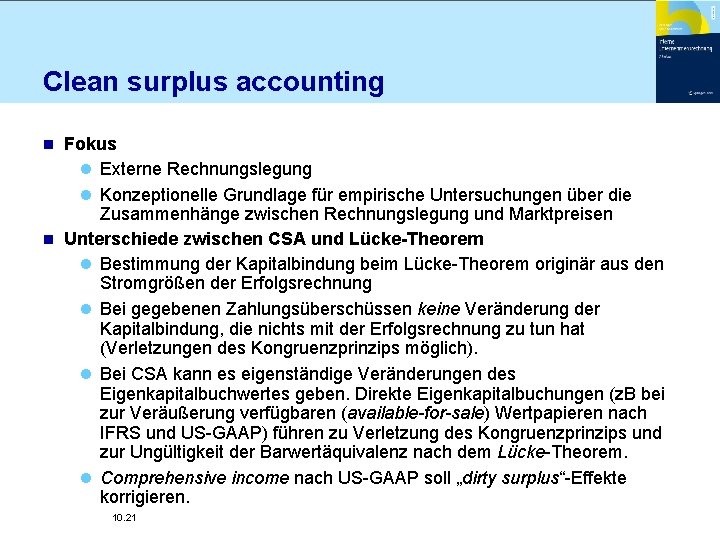

Clean surplus accounting Fokus l Externe Rechnungslegung l Konzeptionelle Grundlage für empirische Untersuchungen über die Zusammenhänge zwischen Rechnungslegung und Marktpreisen n Unterschiede zwischen CSA und Lücke-Theorem l Bestimmung der Kapitalbindung beim Lücke-Theorem originär aus den Stromgrößen der Erfolgsrechnung l Bei gegebenen Zahlungsüberschüssen keine Veränderung der Kapitalbindung, die nichts mit der Erfolgsrechnung zu tun hat (Verletzungen des Kongruenzprinzips möglich). l Bei CSA kann es eigenständige Veränderungen des Eigenkapitalbuchwertes geben. Direkte Eigenkapitalbuchungen (z. B bei zur Veräußerung verfügbaren (available-for-sale) Wertpapieren nach IFRS und US-GAAP) führen zu Verletzung des Kongruenzprinzips und zur Ungültigkeit der Barwertäquivalenz nach dem Lücke-Theorem. l Comprehensive income nach US-GAAP soll „dirty surplus“-Effekte korrigieren. n 10. 21

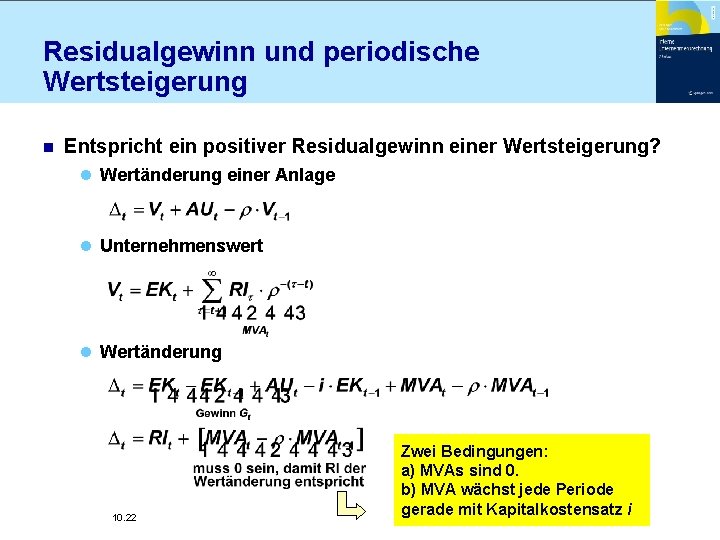

Residualgewinn und periodische Wertsteigerung n Entspricht ein positiver Residualgewinn einer Wertsteigerung? l Wertänderung einer Anlage l Unternehmenswert l Wertänderung 10. 22 Zwei Bedingungen: a) MVAs sind 0. b) MVA wächst jede Periode gerade mit Kapitalkostensatz i

Empirische Ergebnisse n Unterschiedliche Ergebnisse l Gemessene Korrelationen zwischen Marktrendite und EVA schwanken zwischen 2 % und 56 % Erklärungskraft. l Marktrendite wird durch viele überbetriebliche und zufällige Ereignisse beeinflusst. l Marktrendite korreliert mit anderen bilanziellen Größen (z. B EGT) stärker als mit Residualgewinn. 10. 23

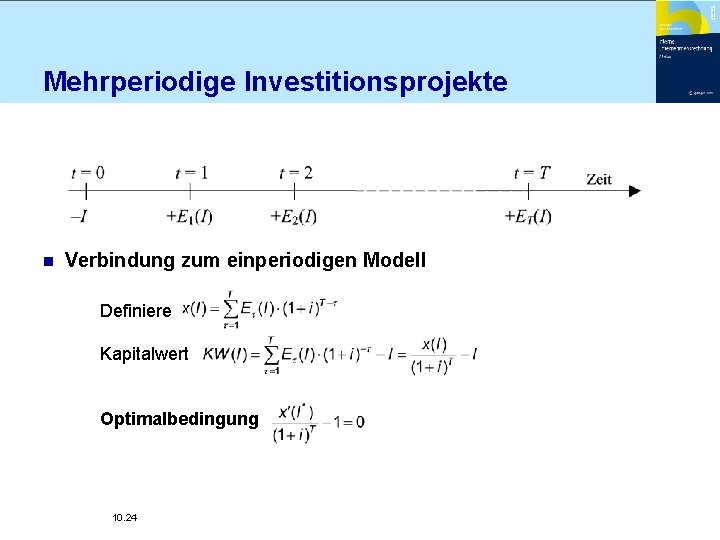

Mehrperiodige Investitionsprojekte n Verbindung zum einperiodigen Modell Definiere Kapitalwert Optimalbedingung 10. 24

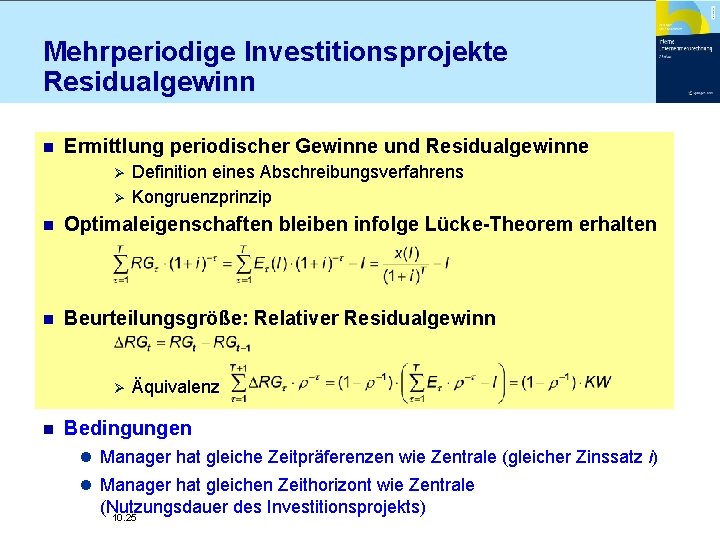

Mehrperiodige Investitionsprojekte Residualgewinn n Ermittlung periodischer Gewinne und Residualgewinne Ø Ø Definition eines Abschreibungsverfahrens Kongruenzprinzip n Optimaleigenschaften bleiben infolge Lücke-Theorem erhalten n Beurteilungsgröße: Relativer Residualgewinn Ø n Äquivalenz Bedingungen l Manager hat gleiche Zeitpräferenzen wie Zentrale (gleicher Zinssatz i) l Manager hat gleichen Zeithorizont wie Zentrale (Nutzungsdauer des Investitionsprojekts) 10. 25

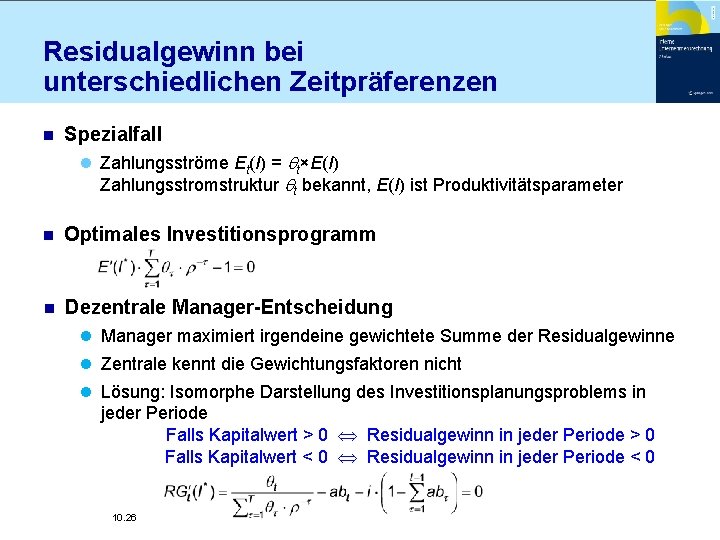

Residualgewinn bei unterschiedlichen Zeitpräferenzen n Spezialfall l Zahlungsströme Et(I) = qt×E(I) Zahlungsstromstruktur qt bekannt, E(I) ist Produktivitätsparameter n Optimales Investitionsprogramm n Dezentrale Manager-Entscheidung l Manager maximiert irgendeine gewichtete Summe der Residualgewinne l Zentrale kennt die Gewichtungsfaktoren nicht l Lösung: Isomorphe Darstellung des Investitionsplanungsproblems in jeder Periode Falls Kapitalwert > 0 Residualgewinn in jeder Periode > 0 Falls Kapitalwert < 0 Residualgewinn in jeder Periode < 0 10. 26

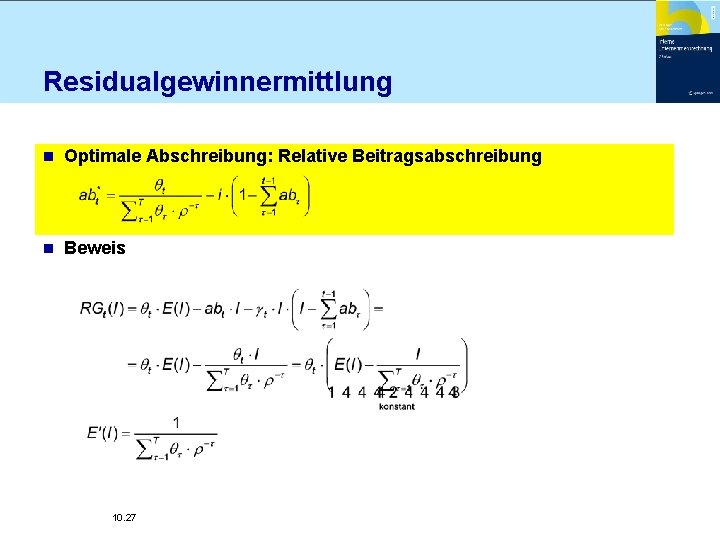

Residualgewinnermittlung n Optimale Abschreibung: Relative Beitragsabschreibung n Beweis 10. 27

![Beispiel Zentrale weiß, dass E [0, 5; 1, 5]. Zinssatz der Zentrale 8%. Manager Beispiel Zentrale weiß, dass E [0, 5; 1, 5]. Zinssatz der Zentrale 8%. Manager](http://slidetodoc.com/presentation_image_h2/8857a97a434486ee9b54bae563ea764d/image-28.jpg)

Beispiel Zentrale weiß, dass E [0, 5; 1, 5]. Zinssatz der Zentrale 8%. Manager weiß, dass E = 1, 2. Zinssatz des Managers und Dauer seiner Beschäftigung unbekannt. 10. 28

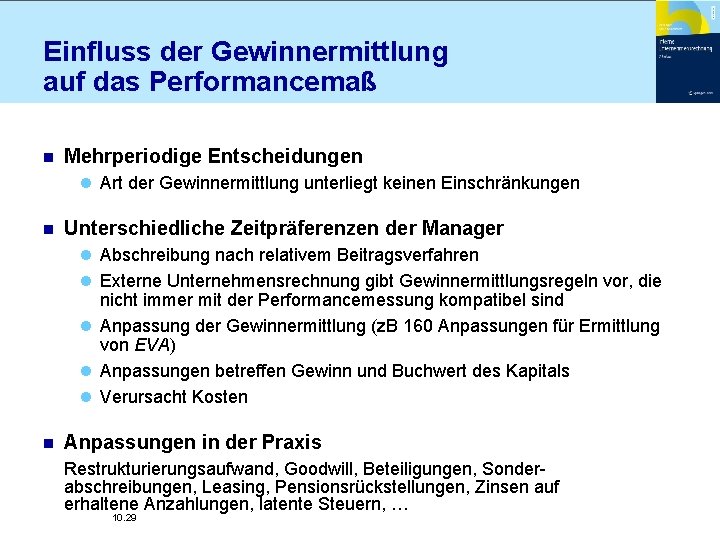

Einfluss der Gewinnermittlung auf das Performancemaß n Mehrperiodige Entscheidungen l Art der Gewinnermittlung unterliegt keinen Einschränkungen n Unterschiedliche Zeitpräferenzen der Manager l Abschreibung nach relativem Beitragsverfahren l Externe Unternehmensrechnung gibt Gewinnermittlungsregeln vor, die nicht immer mit der Performancemessung kompatibel sind l Anpassung der Gewinnermittlung (z. B 160 Anpassungen für Ermittlung von EVA) l Anpassungen betreffen Gewinn und Buchwert des Kapitals l Verursacht Kosten n Anpassungen in der Praxis Restrukturierungsaufwand, Goodwill, Beteiligungen, Sonderabschreibungen, Leasing, Pensionsrückstellungen, Zinsen auf erhaltene Anzahlungen, latente Steuern, … 10. 29

Cash flow-basierte Wertbeitragskennzahlen (1) n Nettomethode - Flow to Equity Cash flow aus laufender Geschäftstätigkeit + Cash flow der Investitionstätigkeit (dieser ist id. R negativ) – Nettoauszahlungen aus der Fremdfinanzierung (Zins- und Tilgungszahlungen, abzüglich Fremdkapitalzuführung) = Flow to Equity n Unternehmenswert 10. 30

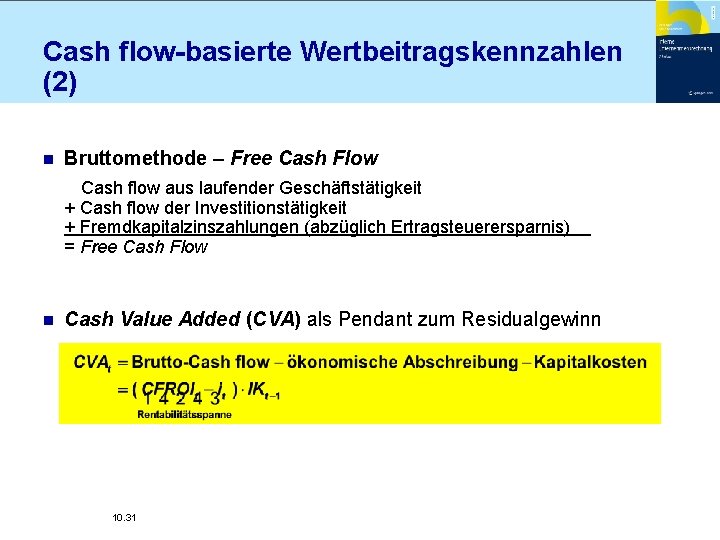

Cash flow-basierte Wertbeitragskennzahlen (2) n Bruttomethode – Free Cash Flow Cash flow aus laufender Geschäftstätigkeit + Cash flow der Investitionstätigkeit + Fremdkapitalzinszahlungen (abzüglich Ertragsteuerersparnis) = Free Cash Flow n Cash Value Added (CVA) als Pendant zum Residualgewinn 10. 31

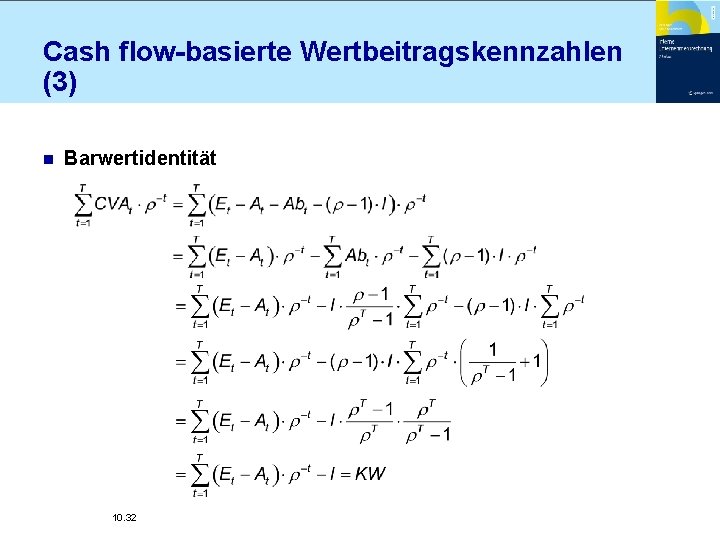

Cash flow-basierte Wertbeitragskennzahlen (3) n Barwertidentität 10. 32

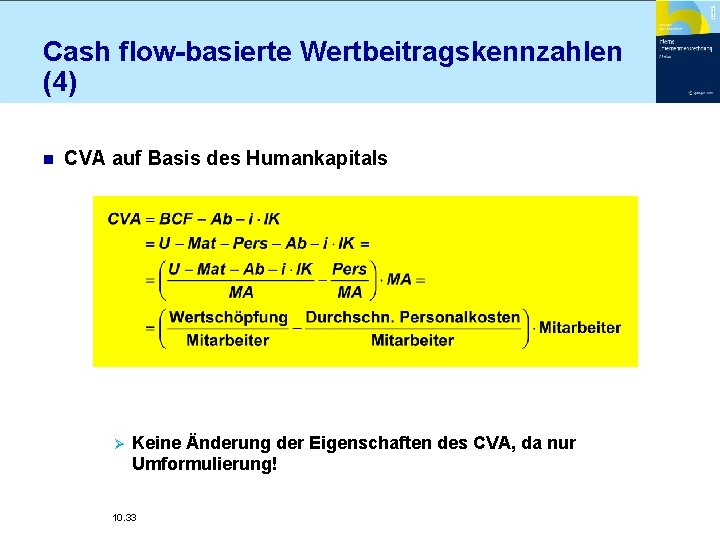

Cash flow-basierte Wertbeitragskennzahlen (4) n CVA auf Basis des Humankapitals Ø Keine Änderung der Eigenschaften des CVA, da nur Umformulierung! 10. 33

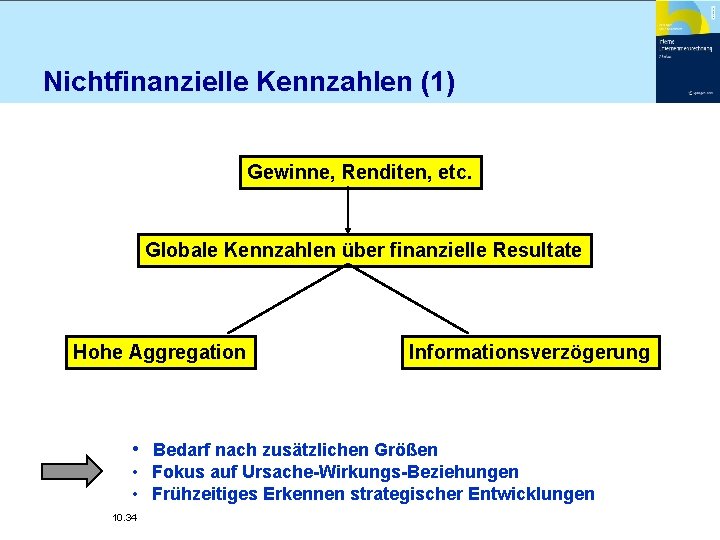

Nichtfinanzielle Kennzahlen (1) Gewinne, Renditen, etc. Globale Kennzahlen über finanzielle Resultate Hohe Aggregation Informationsverzögerung • Bedarf nach zusätzlichen Größen • Fokus auf Ursache-Wirkungs-Beziehungen • Frühzeitiges Erkennen strategischer Entwicklungen 10. 34

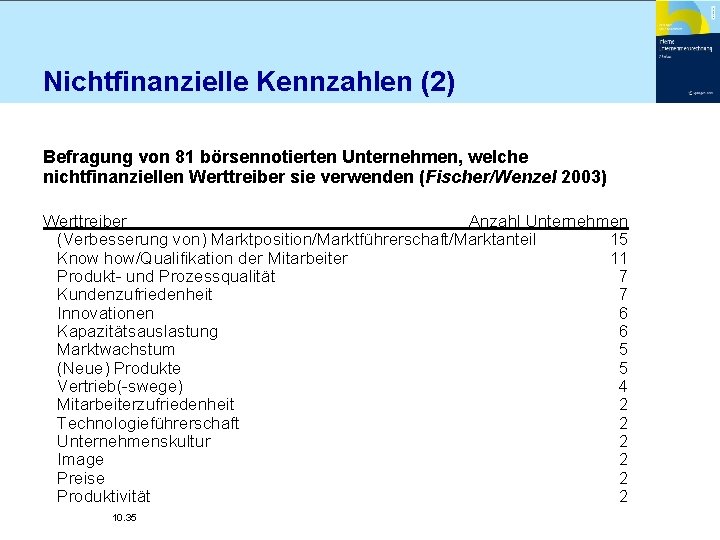

Nichtfinanzielle Kennzahlen (2) Befragung von 81 börsennotierten Unternehmen, welche nichtfinanziellen Werttreiber sie verwenden (Fischer/Wenzel 2003) Werttreiber Anzahl Unternehmen (Verbesserung von) Marktposition/Marktführerschaft/Marktanteil 15 Know how/Qualifikation der Mitarbeiter 11 Produkt- und Prozessqualität 7 Kundenzufriedenheit 7 Innovationen 6 Kapazitätsauslastung 6 Marktwachstum 5 (Neue) Produkte 5 Vertrieb(-swege) 4 Mitarbeiterzufriedenheit 2 Technologieführerschaft 2 Unternehmenskultur 2 Image 2 Preise 2 Produktivität 2 10. 35

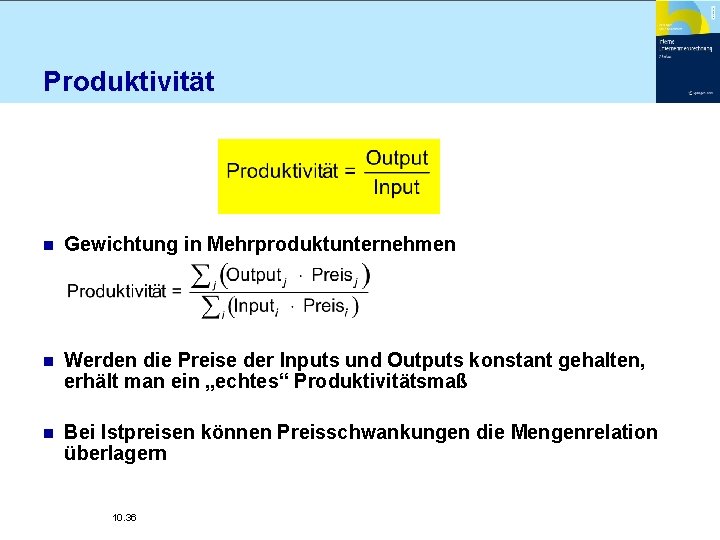

Produktivität n Gewichtung in Mehrproduktunternehmen n Werden die Preise der Inputs und Outputs konstant gehalten, erhält man ein „echtes“ Produktivitätsmaß n Bei Istpreisen können Preisschwankungen die Mengenrelation überlagern 10. 36

Qualitätsmaßstäbe n Total Quality Management (TQM) Ø Ø n Qualitätsverbesserungen in allen Aktivitäten des Unternehmens Nachträgliche Qualitätskontrollen, Nachbearbeitungen und Weiterverarbeitung von Ausschuss sollen vermieden werden. Kosten der Qualität l Kosten der Vorbeugung von defekten Produkten (prevention costs) l Kosten von Qualitätstests (appraisal costs) l Interne Kosten defekter Produkte (internal failure costs) l Externe Kosten defekter Produkte (external failure costs) 10. 37

Zeitgrößen n Just in time (JIT) l Hauptaugenmerk auf Durchlaufzeit l Kostensenkungen n Zeiten der verschiedenen Prozesse l Verarbeitungszeiten l Wartezeiten l Transportzeiten l Testzeiten 10. 38 Nicht werterhöhende Aktivitäten

Immaterielle Werte n Beispiele l Innovationskapital l Humankapital l Kundenkapital l Lieferantenkapital l Investorkapital l Standortkapital l Immaterielle Werte im Organisationsbereich n Grundsätzlich nicht bilanzierungsfähig, daher üblicherweise Steuerung durch nichtfinanzielle Kennzahlen 10. 39

Intellektuelles Kapital n Intellektuelles Kapital wird vielfach mit allen immateriellen Werten gleichgesetzt l Intellektuelles Kapital = Marktpreis des Unternehmens – Buchwert EK l Definition problematisch l Marktwert enthält auch künftig erwartete EZÜ, die durch materielles Vermögen induziert werden. l Negatives Intellektuelles Kapital? 10. 40

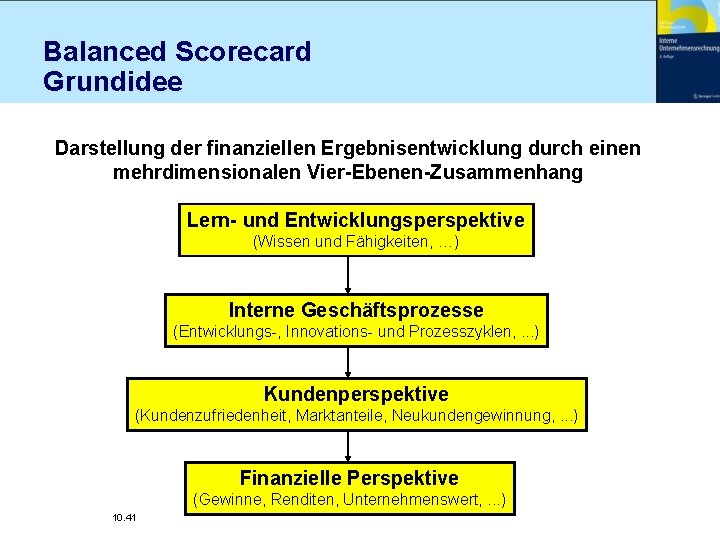

Balanced Scorecard Grundidee Darstellung der finanziellen Ergebnisentwicklung durch einen mehrdimensionalen Vier-Ebenen-Zusammenhang Lern- und Entwicklungsperspektive (Wissen und Fähigkeiten, …) Interne Geschäftsprozesse (Entwicklungs-, Innovations- und Prozesszyklen, . . . ) Kundenperspektive (Kundenzufriedenheit, Marktanteile, Neukundengewinnung, . . . ) Finanzielle Perspektive (Gewinne, Renditen, Unternehmenswert, . . . ) 10. 41

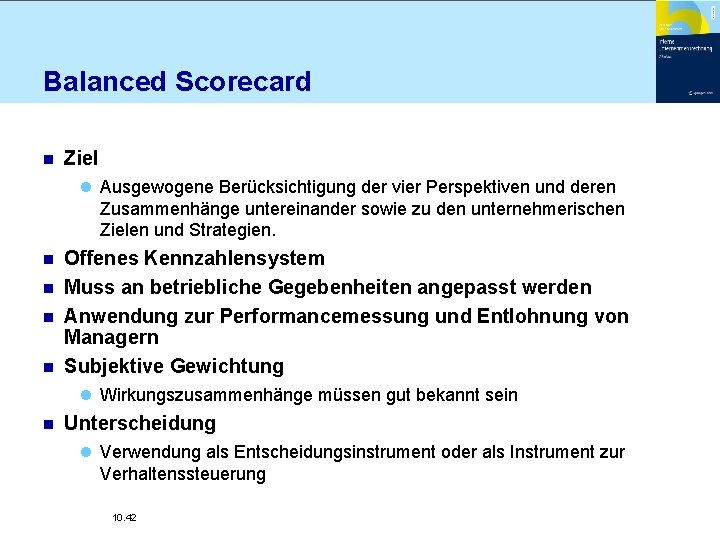

Balanced Scorecard n Ziel l Ausgewogene Berücksichtigung der vier Perspektiven und deren Zusammenhänge untereinander sowie zu den unternehmerischen Zielen und Strategien. Offenes Kennzahlensystem n Muss an betriebliche Gegebenheiten angepasst werden n Anwendung zur Performancemessung und Entlohnung von Managern n Subjektive Gewichtung n l Wirkungszusammenhänge müssen gut bekannt sein n Unterscheidung l Verwendung als Entscheidungsinstrument oder als Instrument zur Verhaltenssteuerung 10. 42

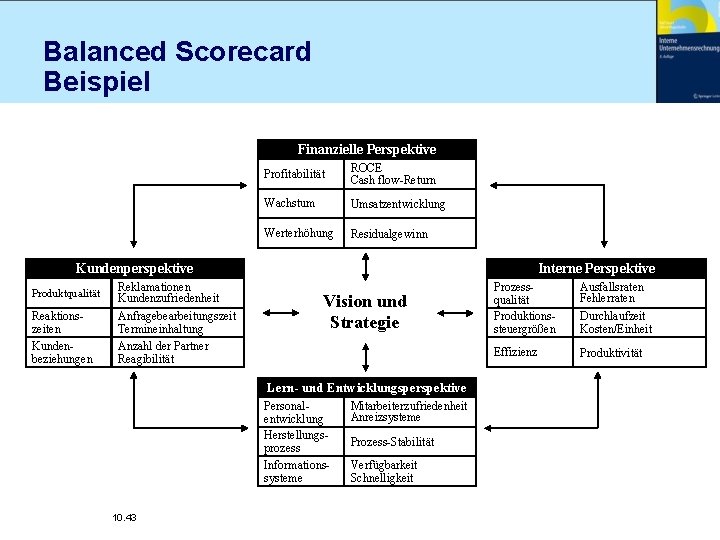

Balanced Scorecard Beispiel Finanzielle Perspektive Profitabilität ROCE Cash flow-Return Wachstum Umsatzentwicklung Werterhöhung Residualgewinn Kundenperspektive Produktqualität Reaktionszeiten Kundenbeziehungen Reklamationen Kundenzufriedenheit Anfragebearbeitungszeit Termineinhaltung Anzahl der Partner Reagibilität Interne Perspektive Vision und Strategie Lern- und Entwicklungsperspektive Personalentwicklung Herstellungsprozess Informationssysteme 10. 43 Mitarbeiterzufriedenheit Anreizsysteme Prozess-Stabilität Verfügbarkeit Schnelligkeit Prozessqualität Produktionssteuergrößen Ausfallsraten Fehlerraten Durchlaufzeit Kosten/Einheit Effizienz Produktivität

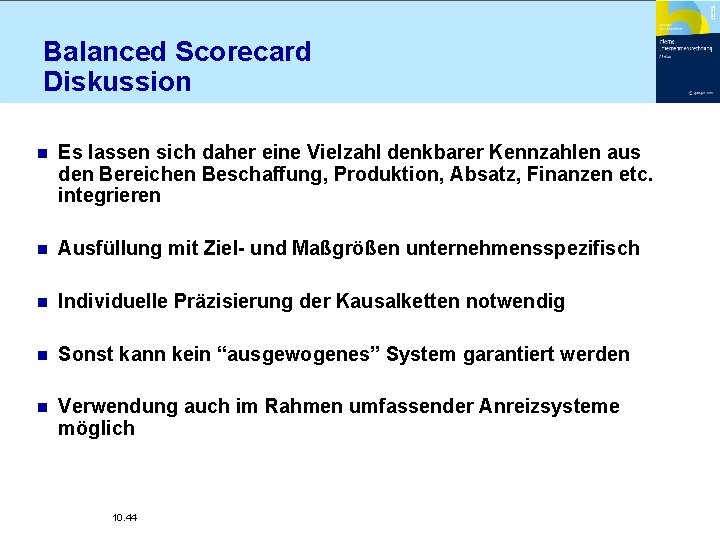

Balanced Scorecard Diskussion n Es lassen sich daher eine Vielzahl denkbarer Kennzahlen aus den Bereichen Beschaffung, Produktion, Absatz, Finanzen etc. integrieren n Ausfüllung mit Ziel- und Maßgrößen unternehmensspezifisch n Individuelle Präzisierung der Kausalketten notwendig n Sonst kann kein “ausgewogenes” System garantiert werden n Verwendung auch im Rahmen umfassender Anreizsysteme möglich 10. 44

Experimentelle Ergebnisse n Lipe und Salterio (2000) testen mittels eines Experiments, ob die Zentrale bei der Beurteilung von zwei Bereichsmanagern auf Basis einer Balanced Scorecard stärker Kennzahlen berücksichtigt, die in beiden Scorecards vorkommen, oder solche, die bereichsspezifisch sind. Die beiden Bereiche sind auf verschiedenen Märkten aktiv und somit nicht unmittelbar vergleichbar. n Ergebnisse: Beurteilung von Managern ist fast ausschließlich an den gemeinsamen Kennzahlen ausgerichtet, obwohl bereichsspezifische Kennzahlen vermutlich bessere Performancemaße wären. Mögliche Begründung: Gemeinsame Kennzahlen (zumindest scheinbar) erleichtern Vergleichbarkeit der beiden Bereiche 10. 45

- Slides: 45