IZBOR REIMA DEVIZNOG KURSA Dajana Ercegovac REIMI DEVIZNOG

IZBOR REŽIMA DEVIZNOG KURSA Dajana Ercegovac

REŽIMI DEVIZNOG KURSA Devizni kurs možemo definisati kao cenu jedne valute izraženu u jedinicama neke druge valute. Osnovna funkcija deviznog kursa je da omogući upoređivanje cena u zemlji i inostranstvu. Devizni kurs ima ogroman uticaj na međunarodne tokove proizvoda, usluga i kapitala, a posredno na celokupna ekonomska dešavanja u zemlji (BDP, tekući bilans, zaposlenost, alokaciju resursa itd. ). Devizni kurs ima vrlo značajnu ulogu nominalnog sidra u procesima makroekonomske stabilizacije. Globalna podela režima deviznih kurseva je na fiksne i fluktuirajuće (fleksibilne, plivajuće) devizne kurseve.

U praksi se retko susreće režim perfektno ili čisto fluktuirajućeg deviznog kursa, kod koga monetarne vlasti uopšte ne intervenišu na deviznom tržištu i gde se devizni kurs slobodno formira na bazi ponude i tražnje svih učesika na deviznom tržištu. Monetarne vlasti često nisu spremne da prepuste formiranje jedne od najznačajnijih cena u ekonomiji tržišnom mehanizmu i biraju režim deviznog kursa u zavisnosti od stanja deviznih rezervi, stanja u platnom bilansu i zacrtanih ciljeva ekonomske politike. Kod režima fluktuirajućeg deviznog kursa centralna banka povremeno interveniše kako bi sprečila značajnije oscilacije deviznog kursa na deviznom tržištu.

Pad vrednosti nacionalne valute, odnosno povećanje deviznog kursa u režimu fluktuirajućeg deviznog kursa usled veće tražnje za devizama (npr. deficita PB) se naziva depresijacija, dok se rast vrednosti nacionalne valute, tj. pad deviznog kursa usled viška ponude deviza (npr. suficita PB) u ovom režimu naziva apresijacija. Režim fiksnog deviznog kursa podrazumeva da je centralna banka unapred odredile vrednost nacionalne valute u odnosu na neku drugu valutu ili korpu valuta. Najstariji režim fiksnog deviznog kursa je bio zlatni standard, gde je svaka nacionalna valuta tačno fiksirala sadržaj zlata (mint parity) i zlatno devizni standard gde je postojala puna konvertibilnost valuta u zlato.

Kod režima fiksnog deviznog kursa, centralna banka ima mogućnost da interveniše na deviznom tržištu kako bi regulisala ponudu i tražnju za devizama, ali može i da uvede različite oblike kontrole tj. ograničenja u trgovini na deviznom tržištu i time izazove nekonvertibilnost valute. Nekonvertibilnost valute u režimu fiksnog deviznog kursa često dovodi do formiranja crnog tržišta deviza koje se posle teško iskorenjuje.

Ukoliko centralna banka teži da održi unapred određen fiksni paritet uz postojanje pune konvertibilnosti nacionalne valute, tada je na deviznom tržištu omogućena potpuno slobodna trgovina devizama između svih učesnika, sa aktivnim učešćem centralne banke u situacijama kada je neophodno neutralisati razliku između ponude i tražnje na deviznom tržištu putem upotrebe deviznih rezervi. Centralna banka „brani” devizni kurs tako što učestvuje kao prodavac deviza (smanjenjem deviznih rezervi) ukoliko je prisutan višak tražnje na deviznom tržištu ili kao kupac deviza (povećavajući devizne rezerve) ukoliko je prisutan višak ponude na deviznom tržištu.

Ukoliko monetarne vlasti ne mogu da odbrane devizni kurs na određenom nivou, tada dolazi do uspostavljanja nove vrednosti nacionalne valute. Ukoliko dođe do pada vrednosti domaće valute, tj. do rasta deviznog kursa tada dolazi do devalvacije valute, a ukoliko dođe do rasta vrednosti domaće valute utvrđivanjem novog pariteta na nižem nivou deviznog kursa tada dolazi do revalvacije valute. Između ova dva režima deviznog kursa postoje brojne podvrste u zavisnosti od stepena fleksibilnosti, koje predstavljaju modalitete rukovođenog fluktuiranja gde monetarne vlasti putem deviznog kursa ostvaruju unapred postavljene ciljeve ekonomske politike.

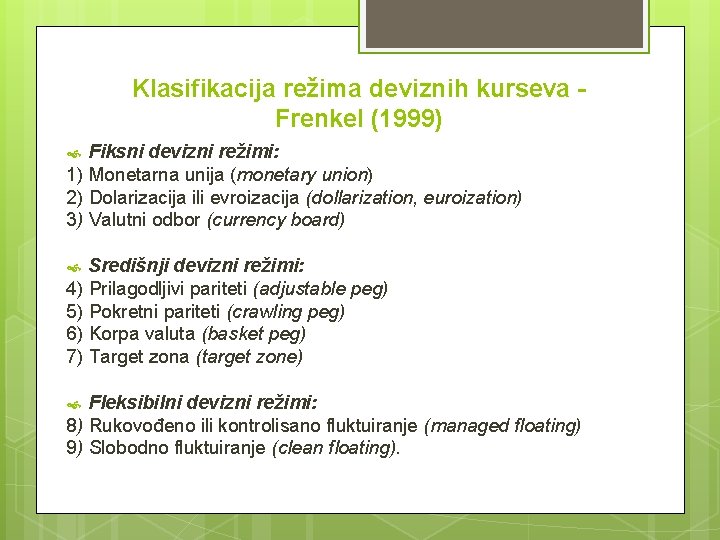

Klasifikacija režima deviznih kurseva Frenkel (1999) Fiksni devizni režimi: 1) Monetarna unija (monetary union) 2) Dolarizacija ili evroizacija (dollarization, euroization) 3) Valutni odbor (currency board) Središnji devizni režimi: 4) Prilagodljivi pariteti (adjustable peg) 5) Pokretni pariteti (crawling peg) 6) Korpa valuta (basket peg) 7) Target zona (target zone) Fleksibilni devizni režimi: 8) Rukovođeno ili kontrolisano fluktuiranje (managed floating) 9) Slobodno fluktuiranje (clean floating).

Klasifikacija režima deviznih kurseva prema MMF-u MMF je izdvojio 4 glavne grupe režima deviznog kursa prema stepenu fleksibilnosti: Čvrsto fiksirani režimi (hard pegs): - devizni aranžmani gde je isključen nacionalni monetarni suverenitet (monet. unija - exchange arrangements with no separate legal tender) - valutni odbor (currency board arrangements), Središnji režimi (soft pegs): - konvencionalni aranžmani fiksnih pariteta (conventional pegged arrangements), - paritet deviznog kursa sa horizontalnim koridorom (pegged exchange rates within horizontal bands), - pokretni paritet (crawling pegs), - stabilizacioni režimi (stabilized arrangements), - pokretni koridor (crawl-like arrangements, exchange rates within crawling bands), Fleksibilni režimi (floating regimes): - rukovođeno fluktuirajući režim (floating), - nezavisno fluktuiranje (free floating), Ostali rukovođeni režimi (other managed arrangement, managed floating with no predetermined path for the exchange rate). §

Klasifikacija režima deviznih kurseva -Reinhart i Rogoff (2004) u svojoj klasifikaciji de facto režima deviznih kureva „Natural classification“ izdvajaju pet kategorija režima (sa ukupno 15 subkategorija): 1) fiksni, 2) limitirana fleksibilnost, 3) upravljano fluktuiranje, 4) slobodno fluktuiranje i 5) režim slobodnog padanja „freely falling“.

Prednosti fiksnog deviznog kursa Eliminiše devizni rizik i smanjuje transakcione troškove u međunarodnoj trgovini, što podstiče spoljnu trgovinu i međunarodne investicije. Destimuliše špekulativno kretanje kapitala. Podstiče štednju u domaćoj valuti, jer stabilna vrednost domaće valute povećava nivo poverenja investitora. Obezbeđuje kredibilitet nominalnog sidra za monetarnu politiku. Povećava se kredibilitet sprovođenja monetarne politike, jer monetarne vlasti imaju obavezu da održavaju definisani paritet intervencijama centralne banke na deviznom tržištu putem deviznih rezervi. Bolje upravljanje kretanjem cena i smanjenje inflacije.

Nedostaci fiksnog deviznog kursa Devizni kurs nije rezultat ponude i tražnje deviza, već je administartivno utvrđen i zbog toga devizni kurs često nije na ravnotežnom nivou. Zahteva usklađivanje domaćih i inostranih cena i ograničava samostalnu monetarnu politiku. Odricanje od nezavisne monetarne politike i nefleksibilnost reagovanja u slučaju snažnih eksternih šokova. Potrebne su visoke devizne rezerve, kako bi centralna banka imala mogućnosti da „brani“ utvrđeni paritet. Postoji obaveza međunarodne koordinacije. Ukoliko nije prisutna čvrsta volja monetarnih vlasti da se održi fiksni paritet i ograniči inflacija i investitori očekuju da će doći do devalvacije/revalvacije usled fundamentalne neravnoteže platnog bilansa, postoji opasnost od masovnog odliva kapitala i valutnih kriza.

Fiksni devizni kursevi su bili osnov Breton-Vudskog monetarnog sistema (1946 -1973. godine). Osnovni razlog za institucionalizaciju fiksnog kursa u tom periodu je bilo loše iskustvo sa međuratnim fluktuacijama kurseva, nastalih nakon propasti zlatnog standarda, koji su drastično smanjili obim međunarodnog kretanja robe i kapitala. Fiksni kursevi i konvertibilnost su vraćali poverenje u valute i doprineli brzom razvoju međunarodne trgovine i kretanja kapitala nakon Drugog svetskog rata. Promene valutnog pariteta su bile moguće samo ukoliko su rezultat fundamentalne neravnoteže platnog bilansa i ukoliko ih odobri MMF. Raspadom Breton-Vudskog monetarnog sistema, sve vodeće svetske valute su prešle na režim fluktuirajućeg kursa. Ipak, fiksni kurs se zadržao i uglavnom se primenjuje u zemljama koje nakon perioda monetarne nestabilnosti (visokih inflacija i fluktuacija kursa domaće valute) žele da stabilizuju monetarne prilike, što je jedan od preduslova privrednog rasta i razvoja.

Pored toga, fiksni kurs mogu primenjivati i zemlje koje su trgovinski i ekonomski značajno povezane. Fiksni kursevi tada mogu biti i prelazna faza ka formiranju monetarne unije, kao što je to bio slučaj kod Evropskog monetarnog sistema, tj. njegovog dela - Mehanizma deviznih kurseva (ERM), koji je Evropska ekonomska zajednica (kasnije Evropska unija) primenjivala na putu monetarnog integrisanja. Monetarna unija (exchange regimes with no separate legal tender – currency unions) podrazumeva prihvatanje zajedničke valute od strane zemalja članica, tj. odricanje od nacionalnih valuta i gubitak monetarnog suvereniteta. Monetarna unija podrazumeva visok nivo trgovinske integracije i mobilnosti kapitala i radne snage, sličnost ekonomskih struktura zemalja članica i fiskalni federalizam kao potencijalni automatski stabilizator u slučaju asimetričnog šoka. Prednost ovog režima je monetarna efikasnost i upotreba deviznog kursa kao sidra za monetarnu politiku.

Dolarizacija (exchange regime with another currency as legal tender) podrazumeva odricanje od nacionalne valute i prihvatanje strane valute kao zvaničnog sredstva plaćanja. Kod velikog broja zemalja u razvoju i tranziciji prisutna je nezvanična forma dolarizacije uzrokovana makroekonomskom nestabinošću i hiperinflacijom. Dolarizacija podrazumeva veći kredibilitet usled uvoza stabilnijih cena i nižih kamatnih stopa iz SAD-a ili EU ukoliko je u pitanju evroizacija, niže transakcione troškove i jačanje trgovinskih veza sa SAD ili EU. Dolarizacija uklanja mogućnost špekulativnih napada i valutnih kriza, kao i problem nepodudaranja valuta, a uz niže kamatne stope ostvaruje se podsticaj investicionih aktivnosti, privrednog rasta i zaposlenosti, uz smanjenje spoljnog duga. Sa druge strane, dolarizacija podrazumeva gubitak suvereniteta nad monetarnom, fiskalnom, deviznom politikom i kontracikličnim instrumentima. Dolarizacija je adekvatan izbor za veoma male otvorene ekonomije bez autonomije nad deviznim kursem, koje se suočavaju sa problemom hiperinflacije i imaju snažne trgovinske veze sa SAD ili EU.

Kod valutnog odbora (currency board arrangemets CBAs) je prisutan fiksan devizni kurs i monetarne vlasti imaju ograničenje u pogledu emisije novčane mase sa obavezom da održavaju devizne rezerve u odnosu na novčanu masu 1: 1, što obezbeđuje smanjenje inflatornih tendencija i potpunu konvertibilnost nacionalne valute u stranu valutu po fiksnom paritetu. Kod ovog režima monetarne vlasti imaju sužen prostor za manipulisanje monetarnom politikom u skladu sa privrednim ciklusom, jer novčana masa automatski prati platnobilansnu poziciju i eliminisane su tradicionalne funkcije centralne banke u oblasti monetarne konrole i zajmodavca u poslednjoj istanci. Zemlje koje primenjuju valutni odbor uvoze monetarnu politiku zemlje rezervne valute koja ne odgovara uvek interesima posmatrane zemlje sa aspekta trenutnog privrednog ciklusa i često imaju problem visokog budžetskog deficita, nepodudaranja valuta i visokog spoljnog duga.

Fiksni devizni kurs (konvencionalni aranžmani fiksnih pariteta conventional fixed pegs) predstavlja vezivanje nacionalne valute (formalno ili de facto) za neku inostranu valutu (dolar ili evro), SPV ili korpu valuta značajnih trgovinskih partnera, pri čemu devizni kurs fluktuira unutar uzanih okvira od +/-1% oko centralnog pariteta ili maksimalno u okviru širih margina od 2% najduže tri meseca. Monetarne vlasti održavaju fiksni paritet direktnim i indirektnim intervencijama. Direktne intervencije se sprovode kupovinom ili prodajom deviznih rezervi na deviznom tržištu, a indirektne putem politike kamatnih stopa ili putem ograničenja na deviznom tržištu. Pošto najznačajnije rezervne valute za koje se kurs nacionalne valute fiksira fluktuiraju i na taj način nacionalna valuta indirektno fluktuira u odnosu na druge valute pa se radi o nepotpunom fiksiranju deviznog kursa.

Središnji režimi Kod središnjih režima deviznog kursa je prisutan veći stepen fleksibilnosti u sprovođenju monetarne politike, jer monetarne vlasti imaju pravo da promene paritet nacionalne valute kako bi sprečile značajniji gubitak konkurentnosti, uz istovremeno ostvarivanje discipline u sprovođenju monetarne politike sa manjim stepenom kredibiliteta u odnosu na fiksne režime deviznog kursa. Analiza finanzijskih kriza Meksika (1994), Azije (1997), Rusije (1998), Brazila (1999) i Argentine (2001) identifikovala je središnje režime (“soft peg”) kao potencijalne uzročnike navedenih kriza. Prema pristupu “dva ugla” tj. bipolarnom gledištu eliminacijom središnjih režima i prihvatanjem fiksnog ili fluktuirajućeg deviznog režima rešila bi se većina problema međunarodnog finansijskog sistema.

Središnji režimi u formi prilagodljivih pariteta, pokretnih pariteta i pokretnih koridora nisu adekvatan izbor za zemlje u usponu u uslovima slobodnog kretanja kapitala, kako sa aspekta otpornosti na valutne krize, tako i sa aspekta obezbeđenja čvrstog nominalnog sidra. Navedeni aranžmani deviznog kursa se smatraju neadekvatnim zbog podložnosti špekulativnim uticajima i „currency mismathing“ problemu tj. valutnim krizama. Zemlje koje su u turbulentnim okolnostima nastupanja valutnih kriza primenjivale fleksibilnije aranžmane uspele su da izoluju svoje ekonomije od razarajućih posledica valutnih kriza. Navedene krize bi bile izbegnute da su navedene zemlje prihvatile fleksibilnije aranžmane, tj. da nisu postavile eksplicitne targete za devizne kurseve ili da su primenjivale čvrste fiksne paritete sa kredibilnim institucionalnim obavezivanjem (valutni odbor ili potpuno napuštanje nacionalne valute u cilju obezbeđenja kredibiliteta monetarnih vlasti), a ne središnje režime kakve su sprovodile.

Prilagodljivi paritet (adjustable peg ili paritet deviznog kursa sa horizontalnim koridorom - horizontal bands) je pokušaj kombinacije fiksnog i fleksibilnog deviznog kursa. Prilagodljivi paritet vezuje vrednost nacionalne valute za drugu valutu (G 3 valute: dolar, evro, jen) ili korpu valuta (korpu ponderisanih stranih valuta značajnih trgovinskih partnera) sa utvrđenim uskim zonama osciliranja oko utvrđenog centralnog pariteta (najmanje +/1%) uz mogućnost postepene i povremene promene pariteta u skladu sa izmenjenim ekonomskim uslovima i prisutnom fundamentalnom neravnotežom (devalvacija u slučaju kontinuiranog deficita platnog bilansa ili revalvacija u slučaju suficita platnog bilansa). Vezivanjem nacionalne valute za korpu valuta amortizuje se uticaj značajnih oscilacija pojedinačne rezerve valute na deviznom tržištu. Prilagodljivi paritet je sklon problemu valutnog neslaganja, špekultivnim uticajima i valutnim krizama.

Kod prilagodljivog pariteta je važan trenutak sprovođenja izlazne strategije ka režimima veće fleksibilnosti pre nastupanja krizne situacije. U praksi se prilagodljivi paritet često prekasno napušta, kada je prisutan slab ekonomski rast, nizak nivo izvoza, drastično smanjene devizne rezerve i visok pritisak na devalvaciju valute. Zemlje u okviru Breton-Vudsa su izbegavale da koriguju valutni paritet zbog nedostatka preciznih pravila koja definišu momenat promene pariteta sve dok nisu bile prinuđene da koriguju paritet zbog špekulativnih pritisaka na deviznom tržištu. Pokretni pariteti (crawling peg) predstavljaju vid fiksnog deviznog kursa, koji podrazumevaju relativno čestu malu promenu u unapred poznatim iznosima i podešavanja kroz mini devalvacije. U ovom režimu deviznog kursa prisutne su male oscilacije deviznog kursa oko utvrđenog pariteta uz povremene promene centralnog pariteta deviznog kursa radi približavanja ravnotežnom deviznom kursu.

Pošto su informacije o promenama deviznog kursa unpared poznate, špekulanti mogu da izvrše pritisak na veću promenu deviznog kursa, a pokretanje destabilizujućih špekulacija bi se moglo sprečiti promenom kratkoročne kamatne stope. Sistem pokretnih pariteta su primenjivale neke zemlje u tranziciji kao npr. Mađarska u periodu od 1995 do 2001 u cilju stabilizacije inflatornih pritisaka i ublažavanja posledica realnih udara. Kao kriterijum za pomeranje nominalnog deviznog kursa uzimaju se kvantitativni indikatori kao što je razlika u prethodno ostvarenoj ili projektovanoj stopi inflacije posmatrane zemlje i njenih trgovinskih partnera, odnosno promena konkurentnosti koja određuje eksternu poziciju određene zemlje. U zavisnosti od vremenskog posmatranja inflacije razlikuje se “backward looking” postupak gde se posmatra razlika u stopi inflacije u prošlosti i “forward looking” postupak koji se oslanja na planirane niže nivoe inflacije u budućnosti u okviru stabilizacionog antiiflacionog programa.

Pokretni koridor (crawling bands) ili target zona (target zone) omogućava da vrednost nacionalne valute oscilira u širim zonama oko centralnog pariteta (+/-15%), koji se tokom vremena prilagođava u skladu sa ostvarivanjem postavljenih fundamentalnih makroekonomskih ciljeva. U okviru sistema pokretnog koridora je vrlo značajno pitanje utvrđivanja fundamentalno ravnotežnog deviznog kursa i širine raspona fluktuacije koji mora biti dovoljno širok da bi se zadržali špekulativni pritisci i ostavio manevarski prostor monetarnim vlastima u slučaju recesije. Sistem pokretnog koridora su primenjivale mnoge zemlje u razvoju sa problemom visoke inflacije kao npr. Čile, Kolumbija, Izrael, Indonezija, Ekvador, Rusija i Venecuela. Okvir fluktuacija se kretao od +/-5, 5% kod Ekvadora do +/-15% kod Čilea, Rusije i Evropskog valutnog mehanizma ERM 2 od 1993 godine, gde nove članice EU moraju da uđu u mehanizam deviznog kursa ERM 2 da bi se kvalifikovale za prihvatanje evra i ulazak u EMU. Kod režima pokretnog koridora monetarne vlasti imaju obavezu da intervenišu na deviznom tržištu kako bi sprečile da se vrednost deviznog kursa približi i probije margine fluktuacije.

Zemlje koje su primenjivale pokretni koridor su unapred objavljivale dinamiku „puzanja“ kako bi postigle makroekonomsku stabilnost i uverile transaktore da će se promene kursa odvijati u tačno definisano vreme i izbegle špekulativna očekivanja naglih promena deviznog kursa. Promene deviznog kursa na ovaj način utiču na podsticanje izvoza i poboljšanje bilansa tekućih transakcija. Kod varijante monetarnog koridora monetarne vlasti nemaju obavezu da intervenišu kada se vrednost nacionalne valute približi marginama fluktuacije, već samo u slučaju da devizni kurs probije definisane granice. Jedina razlika između ciljnog okvira – target zone i pokretnog koridora je u tome što je okvir fluktuacija deviznog kursa u target zoni konstantan, dok se u modelu pokretnog koridora uvećava tokom vremena, jer se valutni paritet menja po unapred poznatoj konstantnoj stopi. Glavni razlog za promenu pariteta su razlike u stopama inflacije (forward i backward looking), što omogućava da visoka domaća inflacija ne ugrozi konkurentost izvoza.

Širina granica fluktuacije obezbeđuje veći stepen fleksibilnosti i autonomije u sprovođenju monetarne politike (kamatne stope) u prilagođavanju asimetričnim šokovima, međutim ovaj režim ne može da izoluje zemlju od makroekonomskih šokova. Takođe, režim koridora, kao i režim pokretnog pariteta ne predstavlja adekvatno nominalno sidro za monetarnu politiku u borbi protiv inflacije i ne smanjuje špekulativne napade. Čvrsto upravljano fluktuiranje (tightly or other managed floating with no predetermined path for the exchange rate) je režim deviznog kursa kod koga monetarne vlasti utiču direktnim i indirektnim merama na kretanje deviznog kursa ka dugoročnom trendu bez preciznog određivanja targeta kretanja deviznog kursa. Indikatori upravljanja deviznim kursom su široko postavljeni i zavise od procene monetarnih vlasti u vezi pozicije platnog bilansa, stanja deviznih rezervi i razvoja paralelnih deviznih tržišta.

Može se napraviti razlika između čvrsto upravljanog plivanja i drugog upravljanog plivanja, gde je kod režima čvrsto upravljanog plivanja prisutan čvršći monitoring koji uglavnom rezultira stabilnim deviznim kursom bez postavljanja unapred poznatog puta kretanja deviznog kursa i obezbeđuje veći stepen fleksibilnosti monetarnim vlastima prilikom donošenja odluka o merama devizne politike, dok se kod režima drugog upravljanog plivanja utiče na kretanje deviznog kursa ad hoc merama.

Fluktuirajući devizni kurs Prednosti fluktuirajućeg deviznog kursa su sledeće : DK je rezultat ponude i tražnje deviza i na taj način se obezbeđuje njegova ravnotežna vrednost. DK predstavlja automatski stabilizator platnobilansne neravnoteže. Omogućava nezavisno kretanje domaćih cena u odnosu na inostrane (nezavisna monetarna politika). Omogućuje veću fleksibilnost ekonomskim vlastima da putem različitih mera ekonomske politke spreče recesiju uzrokovanu negativnim šokom iz eksternog okruženja. Ne zahteva velike devizne rezerve.

Nedostaci fluktuirajućeg deviznog kursa su: Postoji devizni rizik u poslovanju sa inostranstvom (koji se može neutralisati terminskim ugovorima). Podstiče špekulativno kretanje kapitala. Stimuliše zamenu nestabilne domaće valute u stabilnije strane valute, povećavajući stepen nezvanične dolarizacije/evroizacije. Ne postoji obaveza međunarodne koordinacije ekonomske i devizne politike. Iluzija o slobodi monetarnih vlasti.

Kod rukovođenog ili upravljanog fluktuiranja vrednost nacionalne valute se slobodno formira na deviznom tržištu uz povremene intervencije monetarnih vlasti radi ostvarivanja postavljenih ekonomskih ciljeva, dok se kod slobodnog fluktuiranja vrednost nacionalne valute određuje na deviznom tržištu bez intervencija monetarnih vlasti. SAD su najbliže režimu slobodnog fluktiranja, s obzirom na relativno retke intervencije Federalnih rezervi na deviznom tržištu. Moneratne vlasti ne brane određeni paritet, već intervenišu da bi ograničile prekomerne destabilizirajuće oscilacije deviznog kursa na deviznom tržištu. Cilj intervencija je da se ublaže kratkoročne fluktuacije, a da se ne utiče na dugoročni trend formiranja deviznog kursa. Politika prljavog fluktuiranja (dirty floating) predstavlja situaciju kada monetarne vlasti žele da pomoću veće depresijacije kursa stimulišu izvoz i primene praksu „osiromašenja suseda“ koja dovodi do pokretanja protekcionizma u međunarodnoj trgovini.

Izbor režima deviznog kursa Od zlatnog i zlatno-deviznog standarda pa sve do raspada Breton. Vudskog monetarnog sistema (1870 -1973. godine) preovlađujući režim deviznog kursa je bio režim fiksnog deviznog kursa. Nakon raspada Breton-Vudskog monetarnog sistema razvijene zemlje uglavnom primenjuju fluktuirajuće režime i režime sa ograničenom fleksibilnošću, dok manje razvijene zemlje uglavnom primenjuju određene modalitete fiksnog deviznog kursa sa tendencijom prelaska na fluktuirajuće režime sa dostizanjem određenog nivoa privrednog razvoja. Izbor optimalnog režima deviznog kursa je jedno od najznačajnijih pitanja u međunarodnim finansijama koje predstavlja predmet višedecenijske debate koje još uvek nema konačan odgovor.

Izbor režima deviznog kursa treba da predupredi valutne špekulante i spreči nastajanje razarajućih valutnih kriza koje dovode do fatalnih posledica po ekonomsku aktivnost zemlje. Globalna finansijska integracija, rast međunarodne mobilnosti kapitala, deregulacija, liberalizacija, valutne, platnobilansne i finansijske krize i efekti prenošenja finansijskih šokova na druge zemlje, koji su se dogodili 1990 -ih godina, skrenuli su pažnju javnosti na posledice neadekvatnog izbora režima deviznog kursa i ekonomske politike. U uslovima izražene integracije i mobilnosti kapitala, postavlja se pitanje koji oblik režima deviznog kursa je najviše otporan na krize i održiv na dug rok. Posledice prelivanja valutnih kriza su i krize bankarskog sistema, pad zaposlenosti, smanjen priliv inostranog kapitala, rast inflacije, pogoršanje platno bilansne situacije i spoljnog duga.

Izbor režima deviznog kursa u određenom vremenskom trenutku zavisi od brojnih faktora kao što su: strukturalne karakteristike privrede (veličina, otvorenost), stepen diverzifikacije izvoza, geografska koncentracija trgovine, stanje platnog bilansa, stepen dolarizacije ekonomije, mobilnost radne snage i kapitala, izloženost inostranim šokovima, stepen kredibiliteta ekonomske politike, efekata transmisionih mehanizama i kretanje inflacije. Pri izboru odgovarajućeg režima deviznog kursa treba imati na umu da nijedan režim deviznog kursa nije optimalan za sve zemlje i za sva vremena. Cruz-Rodrigez naglašava tri faktora prilikom izbora optimalnog režima deviznog kursa: ekonomske performanse (uticaj deviznog kursa na makroekonomske pokazatelje - inflaciju i ekonomski rast), valutne krize (mogućnost predviđanja valutnih kriza, održivost režima deviznog kursa i efekat zaraze i prenošenja valutnih i finansijskih kriza) i ispunjenost kriterijuma optimalnog valutnog područja (simetrija privrednih struktura, mobilnost radne snage i kapitala, usklađenost makroekonomske politike, otvorenost privrede i visok nivo međusobne trgovine).

Fiksni devizni kurs više odgovara zemljama koje se suočavaju sa izraženom monetarnom nestabilnošću, gde “vezivanjem” svoje valute za jaku stranu valutu žele da smanje inflaciju, inflaciona očekivanja i ostvare makroekonomsku stabilnost, za male zemlje koje imaju jaku trgovinsku i ekonomsku povezanost sa nekom drugom većom ekonomijom sa međunarodno priznatom valutom, za grupu zemalja koja teži ostvarivanju monetarne unije, za zemlje sa održivom fiskalnom pozicijom, visokom mobilnošću radne snage i zemlje koje imaju značajne devizne rezerve. Fluktuirajući devizni kurs je bolji izbor za velike ekonomije sa diverzifikovanom izvoznom strukturom i za ekonomije koje su često izložene eksternim šokovima. Fiksni režimi mogu povećati kredibilitet monetarne politike i sniziti inflaciju u zemljama skonim visokim stopama inflacije, međutim, zemlje u usponu za razliku od drugih zemalja u razvoju imaju manju verovatnoću da će kroz fiksiranje valute podići kredibilitet zbog loših makroekonomskih pokazatelja i veće izloženosti kretanju tokova međunarodnog kapitala.

U slučaju slabe discipline makroekonomske politike, fiksni režimi deviznog kursa mogu kreirati podsticaje vladama da se orijentišu na visoke stope rasta u kratkom roku kroz visoke deficite i visoke inflacione troškove nakon kolapsa fiksnog režima na dugi rok. Fiksni režimi mogu da snize transakcione troškove, snize kamatne stope i nesigurnost, povećaju obim trgovine i investicija i omoguće veću stopu ekonomskog rasta. Takođe, fiksni režimi nose visok rizik od špekulativnih napada i pritisaka na valutu, pogotovo u slučaju izloženosti visokoj volatilnosti kapitalnih tokova, a prisutna je i podložnost bankarskim krizama zbog problema valutne i ročne neusklađenosti plasmana i obaveza u slučaju precenjenosti deviznog kursa, rizičnijeg poslovanja i izraženog moralnog hazarda zbog sistema državne podrške kao zajmodavca u krajnjoj istanci.

Sa druge strane, kod fleksibilnih režima deviznog kursa u visoko razvijenim zemljama je prisutan manji značaj kredibilnosti na inflaciju zbog jakog finansijskog sektora, ređih distorzija usled realnih šokova i mehanizma apsorpcije šokova, manjeg rizika valutnih i bankarskih kriza uz više stope rasta i prelivanje volatilnosti realnog deviznog kursa na privrednu aktivnost. Zemlje u usponu koje se nalaze u grupi srednjeg dohotka i otvorenog računa kapitala, gde rigidni režimi nose rizik pokretanja valutnih kriza i pitanje preterane volatilnosti deviznog kursa koja ograničava fleksibilnost kreatora makroekonomske politike upućuje na zaključak primene rukovođenog fluktuiranja i inflacionog targetiranja sa kretanjem ka većoj fleksibilnosti u skladu sa razvojem jakih institucionalnih kapaciteta.

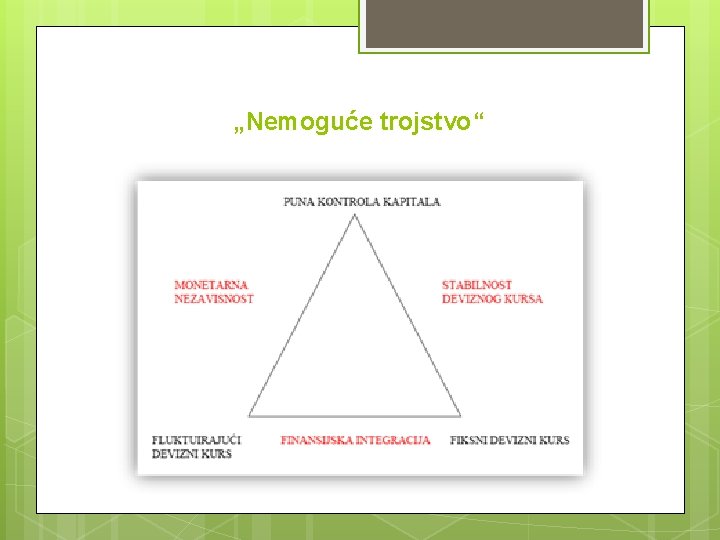

„Nemoguće trojstvo“ pri izboru režima DK Prema Frenkel-u prilikom izbora adekvatnog režima deviznog kursa svaka zemlja se suočava sa “nemogućim trojstvom” tj. situacijom gde je nemoguće istovremeno ostvariti 3 značajna cilja: stabilnost deviznog kursa, monetarnu nezavisnost i finansijsku tržišnu integraciju. Ukoliko se zemlja odluči za režim fiksnog deviznog kursa, onda prema nepokrivenom paritetu kupovnih snaga ne može imati nezavisnu monetarnu politiku. Ukoliko se zemlja ipak odluči za nezavisnu monetarnu politiku, onda mora prihvatiti veće oscilacije deviznih kurseva na deviznom tržištu. U slučaju primene kontrole kretanja kapitala, zemlja može da ostvari dva cilja: stabilnost deviznog kursa i monetarnu nezavisnost, međutim, rastuća globalna finansijska integracija onemogućava potpunu kontrolu kretanja kapitala kao dugoročno rešenje.

„Nemoguće trojstvo“

Stoga, zemlje su u suštini ograničene na izbor između dva cilja: stabilnost deviznog kursa prihvatanjem fiksnog režima (valutni odbor, dolarizacija ili monetarna unija) ili ostvarivanje monetarne nezavisnosti prihvatanjem fluktuirajućeg deviznog kursa (rukovođeno ili slobodno fluktuiranje). Jedino manje razvijene zemlje koje nisu u potpunosti izvršile finansijsku deregulaciju i liberalizaciju kretanja kapitala imaju širi izbor režima deviznih kurseva, uključujući i središnje režime deviznih kurseva. Rogoff i dr. ne podržavaju popularni bipolarni pristup gde zemlje tokom vremena imaju tendenciju da biraju između dva pola: slobodnog plivanja ili čvrstog fiksiranja i da središnji režimi pokazuju zadivljujuću izdržljivost, pogotovo u zemljama u usponu i zemljama u razvoju. Njihovo istraživanje sugeriše da sa razvojem ekonomije i njenom zrelošću, jakom integracijom u globalna tržišta kapitala i razvojem stabilnih finansijskih sistema, raste i stepen fleksibilnosti deviznog kursa.

Zemlje koje se nalaze u ranim fazama finansijskog razvoja i integracije, sa relativno limitiranim finansijskim tržištem i relativno zatvorenim kapitalnim tržištem, fiksni i relativno fiksni režimi imaju prednost u vidu anti-inflacionog kredibiliteta bez ugrožavanja razvojnih ciljeva uz pretpostavku konzistentne monetarne politike. Iako su fiksirani režimi pružali sigurnost kao nominalno sidro, špekulativni pritisci investitora koji su bili skeptični prema održivosti režima i izražene makroekonomske neravnoteže dovele su do brojnih finansijskih kriza u zemljama u usponu. Kako se zemlja razvija u ekonomskom i institucionalnom smislu i prelazi u višu fazu zrelosti, značajnije prednosti pružaju fleksibilniji režimi. Pri tome pravi se razlika između razvijenih ekonomija, ekonomija u usponu i drugih zemalja u razvoju.

Tržišta u usponu imaju jače veze sa međunarodnim tržištem kapitala u odnosu na druge zemlje u razvoju i za razliku od razvijenih ekonomija imaju širok raspon institucionalnih slabosti kao što su visoka inflacija, održivost visokog javnog duga, osetljiv bankarskih sistem i druge izvore makroekonomske izloženosti koje potencijalno mogu da potkopaju kredibilitet kreatora ekonomske politike i u tim uslovima rigidniji režimi deviznog kursa su podložniji krizama. Stoga, tržišta u usponu imaju više koristi od fleksibilnijih režima, dok zemlje u razvoju sa limitiranim pristupom stranom privatnom kapitalu, mogu dobiti na kredibilnosti kroz fiksiranje deviznog kursa. Naime, za razvijene zemlje koje nisu u valutnoj uniji, relativno fleksibilni režimi pružaju mogućnosti visokih stopa rasta bez gubitka kredibilnosti.

Distinkcija de jure i de facto primenjenih režima deviznog kursa Tokom poslednje dve decenije veliki broj zemalja je promenio svoju politiku deviznog kursa. Takođe, dosta zemalja ne primenjuje zvanično izabran režim i prisutan je raskorak između zvanične de jure i suštinske de facto primene određenog režima deviznog kursa prema informacijama o kretanju deviznih rezervi, deviznog kursa, kamatnih stopa i stvarnih namera kreatora makroekonomske politke. Prema istraživanju Reinharta i Rogoffa 45% zvaničnih fiksnih deviznih kurseva ima karakteristike rukovođenog ili slobodnog fluktuiranja, a 53% zemalja sa rukovođenim fluktuirajućim deviznim režimima de facto spada u grupu fiksnih pariteta, pokretnih pariteta ili uskih target zona. Veliki broj zemalja sa de jure fluktuirajućim deviznim režimima „strah od plivanja“ i primenjuje česte intervencije na deviznom tržištu sa ciljem da se podigne kredibilitet ekonomske politike i signalizira veća stabilnost na tržištu i devizni kurs fluktuira u okviru nezvaničnih margina fluktuacije, a zemlje sa de jure fiksnim deviznim režimima imaju „strah od fiksiranja“ i često prilagođavaju paritet i devalviraju valutu usled nekredibilnosti ekonomske politike i nemogućnosti da održe makroekonomsku stabilnost.

Razvijene zemlje imaju manju fluktuaciju deviznih rezervi i kamatne stope od fluktuacije deviznog kursa, dok zemlje u razvoju ispoljavaju „strah od fluktuiranja“ i imaju značajno veću fluktuaciju u deviznim rezervama i kamatnoj stopi od fluktuacija deviznog kursa. Zemlje u razvoju imaju više izražen “strah od plivanja” usled valutnog neslaganja između obaveza denomiranih u stranoj valuti i potraživanja izraženih u domaćoj valuti (“currency mismatching problem”) i straha od depresijacije/devalvacije koja se putem transmisionog efekta prenosi na nivo inflacije (“exchange rate passthrough”). Prema Rogoff i dr. prisutni su de jure trendovi kretanja ka fleksibilnosti i de facto trendovi koji ukazuju da su središnji režimi i dalje prisutni, dok u dugom roku izbor režima deviznog kursa u određenim političko-ekonomskim okolnostima se može kretati u pravcu stvaranja novih valutnih unija.

Distribucija režima deviznih kurseva Prema izveštaju MMF-a najviše zemalja de facto primenjuje središnje aranžmane, njihovo učešće se kretalo od 39, 9% u 2008. godini do 42, 9% u 2013. godini i 39, 6% u 2016. godini, a u okviru ove grupe aranžmana najzastrupljeniji su konvencionalni aranžmani fiksnog pariteta sa 22, 9%, pa stabilizacioni aranžmani sa 9, 4% i pokretni koridior sa 5, 2% u 2016. godini. Konvencionalne aranžmane fiksnog pariteta primenjuje Jordan, Saudijska Arabija, Ujedinjeni Arapski Emirati i Venecuela sa dolarom kao nominalnim sidrom, Danska, Kongo Zapadno-afrička ekonomska i monetarna unija (WAEMU) i Centralno-afrička ekonomska i monetarna zajednica (CAEMC) sa evrom kao nominalnom sidrom. Pokretni koridor primenjuje Hrvatska sa evrom kao nominalnim sidrom, Singapur primenjuje stabilizacioni aranžman sa korpom valuta, Makedonija primenjuje stabilizacioni aranžman sa evrom kao nominalnim sidrom, a Kina i Belorusija primenjuju drugi rukovođeni aranžman sa ciljanim monetarnim agregatima.

Fleksibilni režimi imaju takođe visok procenat ućešća koji se kretao od 39, 9% u 2008. godini i nakon blagog porasta je imao trend smanjenja na 34% u 2013 i 2014. godini, pa postepeno raste 2015. godine na 35, 1 i 37% 2016. godine. Rukovođeno fluktuirajući režim je imao 20, 8%, a nezavisno fluktuiranje je imalo 16, 1% učešća u 2016. godini. Režim rukovođenog fluktuiranja sa ciljanom stopom inflacije primenjuju: Srbija, Brazil, Kolumbija, Mađarska, Koreja, Rumunija, Turska, Jermenija, Gana, Gvatamala, Island, Moldavija, Novi Zeland, Peru, Filipini, Južna Afrika, Tajland, Urugvaj i Albanija. Srbija primenjuje monetarni režim ciljane inflacije sa rukovođeno fluktuirajućim deviznim kursom, gde su intervencije centralne banke usmerene na smanjivanje prekomernih dnevnih oscilacija kursa.

Režim nezavisnog fluktuiranja primenjuju članice Evropske monetarne unije: Austrija, Belgija, Kipar, Estonija, Finska, Francuska, Nemačka, Grčka, Italija, Irska, Luksemburg, Malta, Holandija, Portugal, Slovenija, Slovačka i Španija, kao i Sjedinjene Američke Države koje imaju dovoljno kredibiliteta da implementiraju monetarnu politiku bez specifičnog monetarnog sidra, a režim nezavisnog fluktuiranja sa ciljanom inflacijom primenjuje Rusija, Australija, Kanada, Čile, Japan, Meksiko, Norveška, Poljska, Švedska i Ujedinjeno Kraljevstvo. Čvrsto fiksirani režimi su imali 12, 2% učešća u 2008. godini, sa blagim porastom učešća na 13% u 2016. godini. Devizne aranžmane gde je isključen nacionalni monetarni suverenitet – Dolarizaciju primenjuje Ekvador, Panama i El Salvador (sa dolarom kao nominalnim sidrom), a Kosovo i Crna Gora primenjuju evroizaciju (sa evrom kao nominalnim sidrom). Valutni odbor primenjuje Hong Kong sa dolarom kao nominalnim sidrom i Bosna i Hercegovina i Bugarska sa evrom kao nominalnim sidrom.

HVALA NA PAŽNJI! Dajana Ercegovac

- Slides: 46