Inclusin financiera como elemento de la poltica de

- Slides: 13

Inclusión financiera como elemento de la política de Inclusión social y desarrollo en el Perú Lima, mayo del 2014

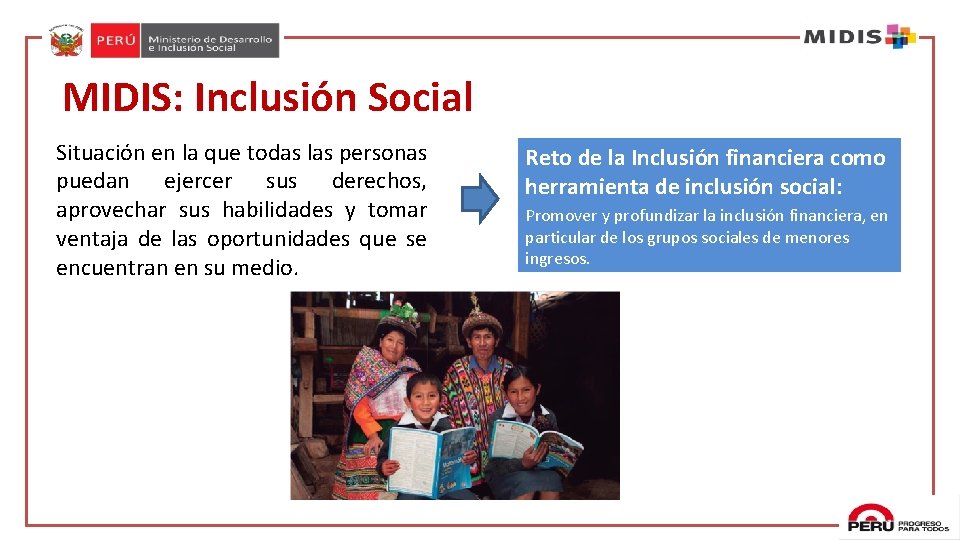

MIDIS: Inclusión Social Situación en la que todas las personas puedan ejercer sus derechos, aprovechar sus habilidades y tomar ventaja de las oportunidades que se encuentran en su medio. Reto de la Inclusión financiera como herramienta de inclusión social: Promover y profundizar la inclusión financiera, en particular de los grupos sociales de menores ingresos.

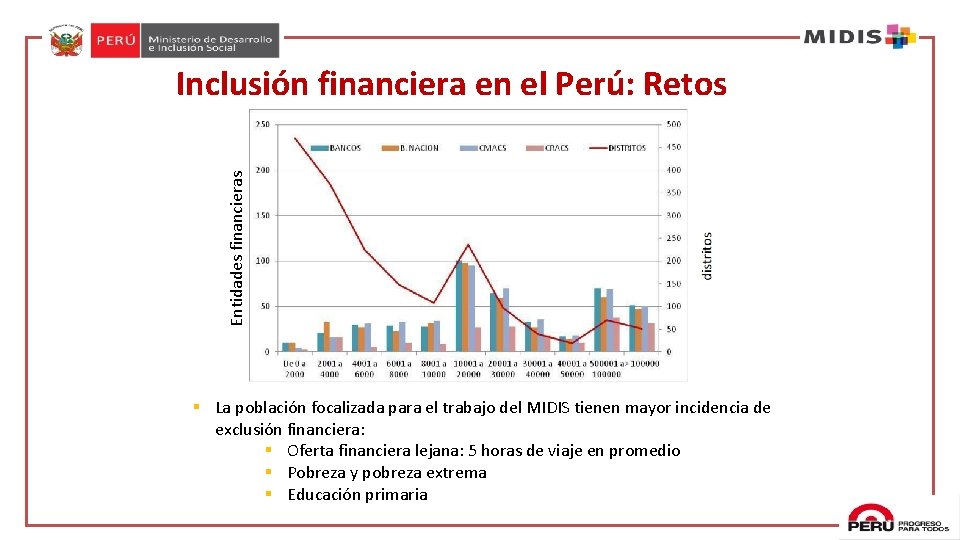

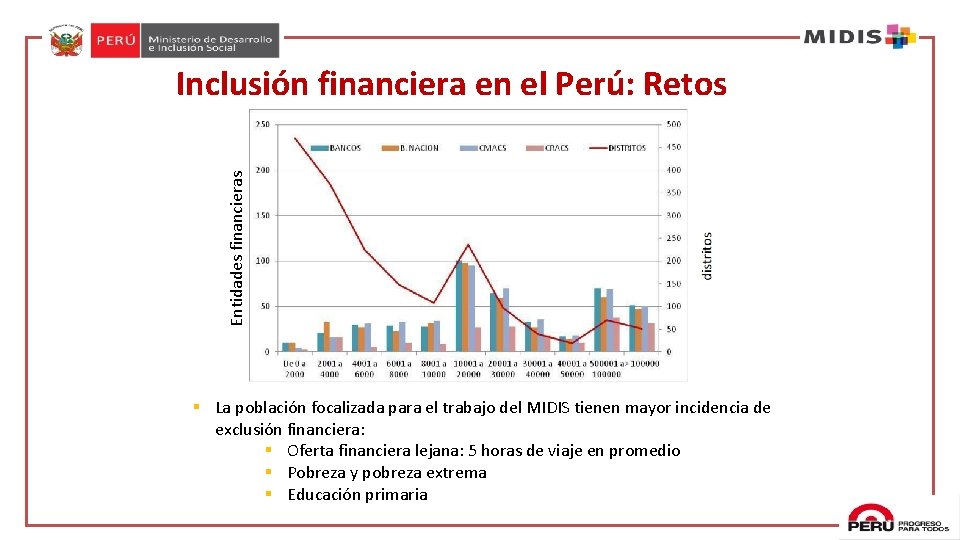

¿Por qué Inclusión Financiera en la política de desarrollo e inclusión social? El sistema financiero peruano esta concentrado en los distritos de territorio urbano y de ingreso medio-alto: 6 de cada 100 adultos rurales ahorraron en el sistema financiero formal / 7 de cada 100 adultos urbanos 2 de cada 100 adultos con educación primaria, ahorran en una Institución Financiera Duplica con cada nivel de educación adicional. Las instituciones del sistema financiero no operan en 65% de los distritos del país. Aproximadamente cuatro millones de peruanos viven en los 1054 distritos restantes Existen sólo 2 oficinas por cada 1, 000 km 2, en tanto que el promedio de la región es de casi 7 oficinas por la misma extensión de territorio.

Entidades financieras Inclusión financiera en el Perú: Retos § La población focalizada para el trabajo del MIDIS tienen mayor incidencia de exclusión financiera: § Oferta financiera lejana: 5 horas de viaje en promedio § Pobreza y pobreza extrema § Educación primaria

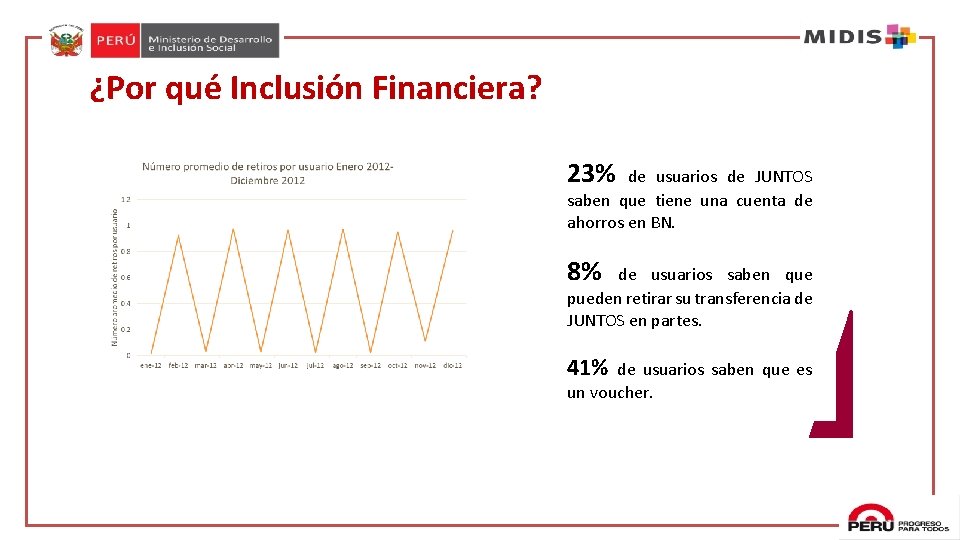

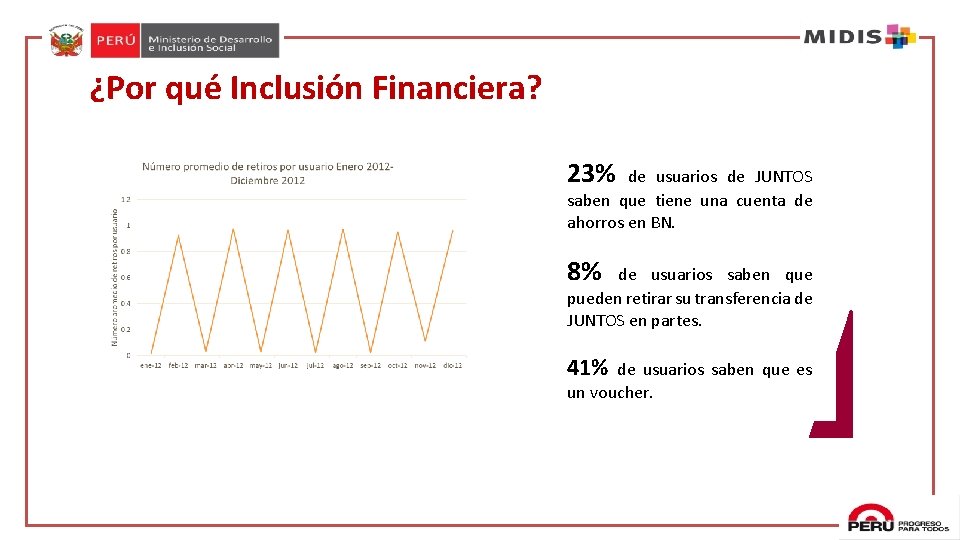

¿Por qué Inclusión Financiera? 23% de usuarios de JUNTOS saben que tiene una cuenta de ahorros en BN. 8% de usuarios saben que pueden retirar su transferencia de JUNTOS en partes. 41% de usuarios saben que es un voucher.

Estrategia Incluir para Crecer Busca el trabajo articulado del sector público y privado para la inclusión financiera: -Dar más acceso -Uso de servicios financieros de calidad

Lineamientos de Inclusión financiera MIDIS Programas Sociales Oferta financiera adecuada a las necesidades de los usuarios Demanda informada y disponibilidad de herramientas para decidir libremente y hacer uso ventajoso de la oferta financiera

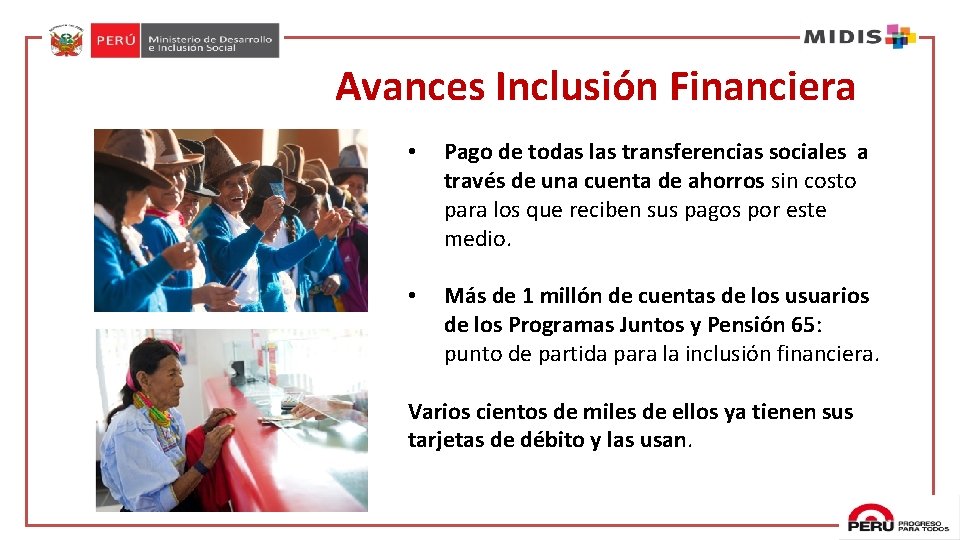

Avances Inclusión Financiera • Pago de todas las transferencias sociales a través de una cuenta de ahorros sin costo para los que reciben sus pagos por este medio. • Más de 1 millón de cuentas de los usuarios de los Programas Juntos y Pensión 65: punto de partida para la inclusión financiera. Varios cientos de miles de ellos ya tienen sus tarjetas de débito y las usan.

Avances inclusión financiera • Ley de Dinero Electrónico: (aprobada en enero 2013) y su reglamento. Se está trabajando por primera vez en un esquema cooperativo para en poner en marcha el dinero electrónico. • Sector privado: Plataforma de dinero electrónico donde trabajan todos los bancos la interoperabilidad. • Comisión multisectorial para la Estrategia Nacional de Inclusión Financiera A través de los más 30 millones de teléfonos móviles que existen en el Perú se podrán hacer transacciones financieras

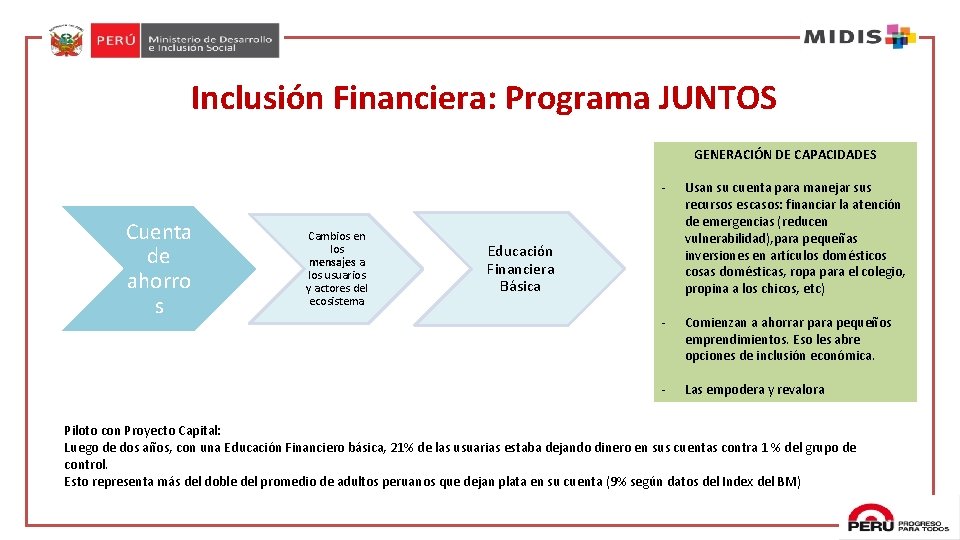

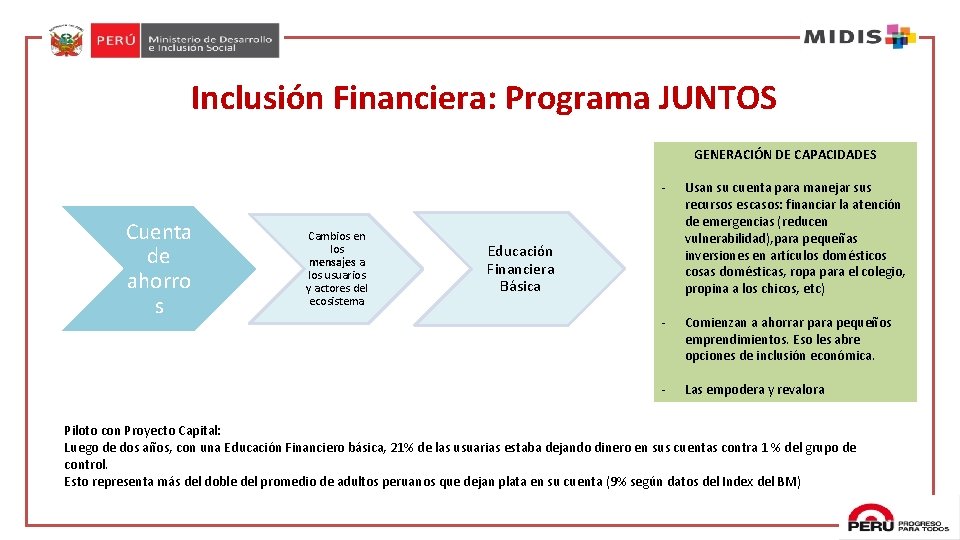

Inclusión Financiera: Programa JUNTOS GENERACIÓN DE CAPACIDADES Cuenta de ahorro s Cambios en los mensajes a los usuarios y actores del ecosistema - Usan su cuenta para manejar sus recursos escasos: financiar la atención de emergencias (reducen vulnerabilidad), para pequeñas inversiones en artículos domésticos cosas domésticas, ropa para el colegio, propina a los chicos, etc) - Comienzan a ahorrar para pequeños emprendimientos. Eso les abre opciones de inclusión económica. - Las empodera y revalora Educación Financiera Básica Piloto con Proyecto Capital: Luego de dos años, con una Educación Financiero básica, 21% de las usuarias estaba dejando dinero en sus cuentas contra 1 % del grupo de control. Esto representa más del doble del promedio de adultos peruanos que dejan plata en su cuenta (9% según datos del Index del BM)

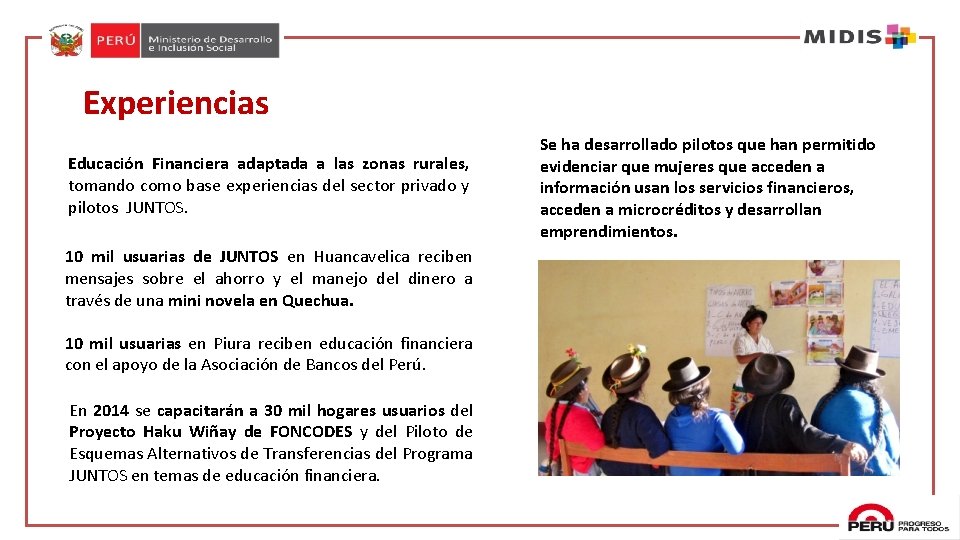

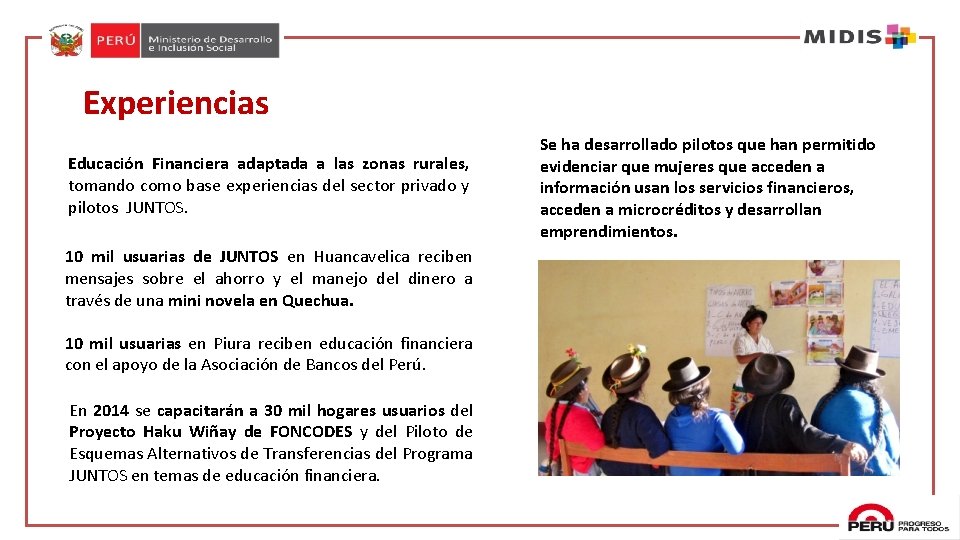

Experiencias Educación Financiera adaptada a las zonas rurales, tomando como base experiencias del sector privado y pilotos JUNTOS. 10 mil usuarias de JUNTOS en Huancavelica reciben mensajes sobre el ahorro y el manejo del dinero a través de una mini novela en Quechua. 10 mil usuarias en Piura reciben educación financiera con el apoyo de la Asociación de Bancos del Perú. En 2014 se capacitarán a 30 mil hogares usuarios del Proyecto Haku Wiñay de FONCODES y del Piloto de Esquemas Alternativos de Transferencias del Programa JUNTOS en temas de educación financiera. Se ha desarrollado pilotos que han permitido evidenciar que mujeres que acceden a información usan los servicios financieros, acceden a microcréditos y desarrollan emprendimientos.

Principales desafíos § Más y mejor educación financiera. § Ampliar acceso: Diversos canales y de menor costo. § Mejor calidad en los servicios financieros § Nuevos productos y servicios para la población en proceso de inclusión. § Aprovechamiento de las herramientas tecnológicas

Gracias.