Gesto financeira e a Captao de Recursos Prof

- Slides: 29

Gestão financeira e a Captação de Recursos Prof. Adilson Celestino de Lima celestinolima@yahoo. com. br

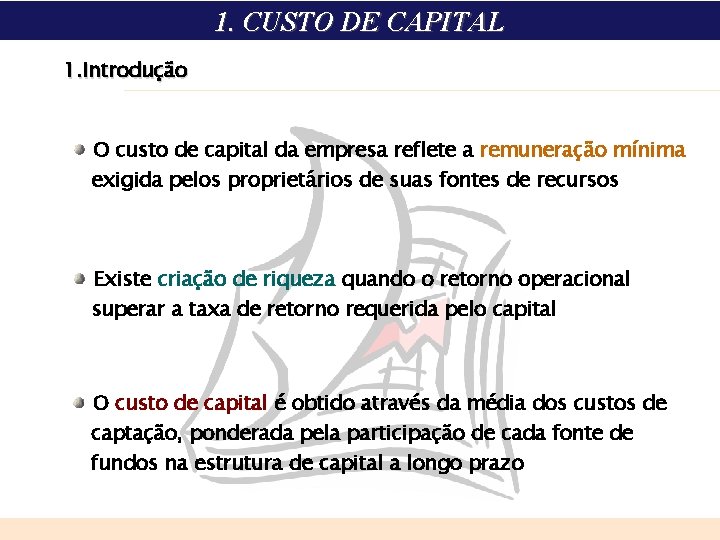

1. CUSTO DE CAPITAL 1. Introdução O custo de capital da empresa reflete a remuneração mínima exigida pelos proprietários de suas fontes de recursos Existe criação de riqueza quando o retorno operacional superar a taxa de retorno requerida pelo capital O custo de capital é obtido através da média dos custos de captação, ponderada pela participação de cada fonte de fundos na estrutura de capital a longo prazo

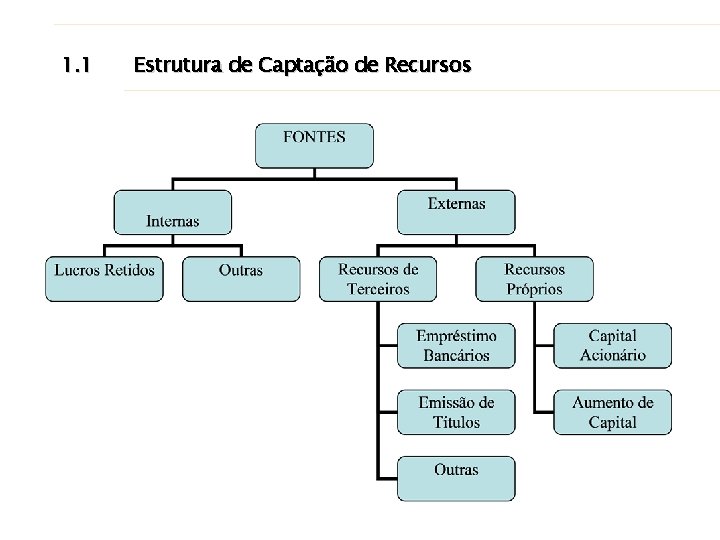

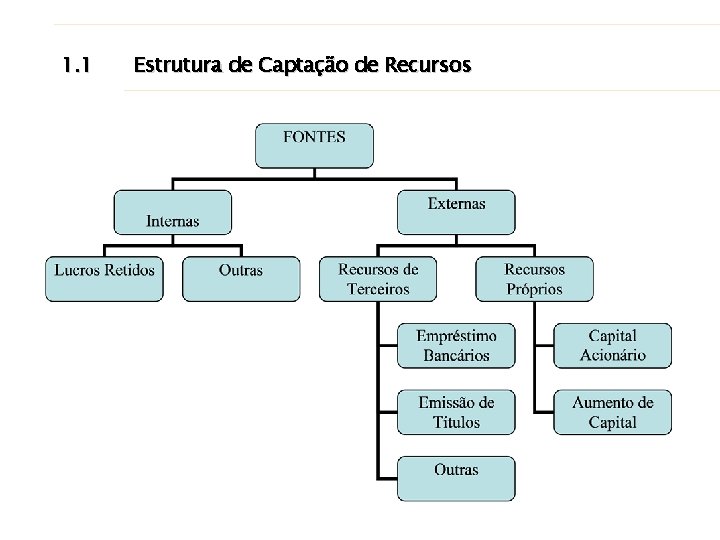

1. 1 Estrutura de Captação de Recursos

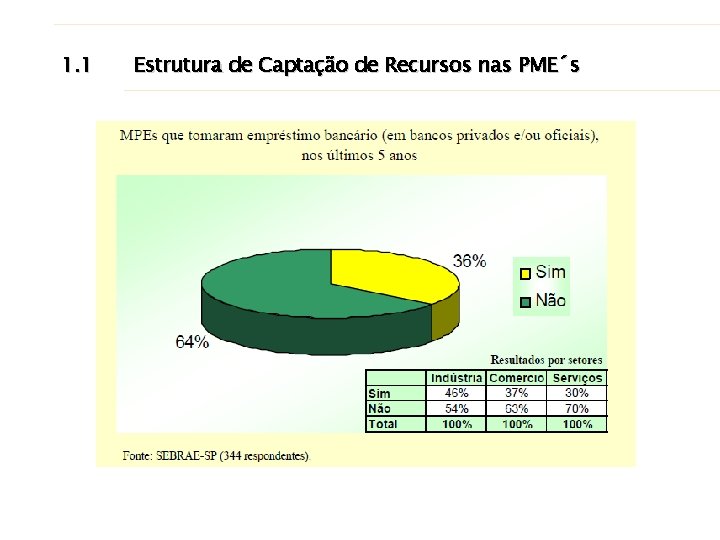

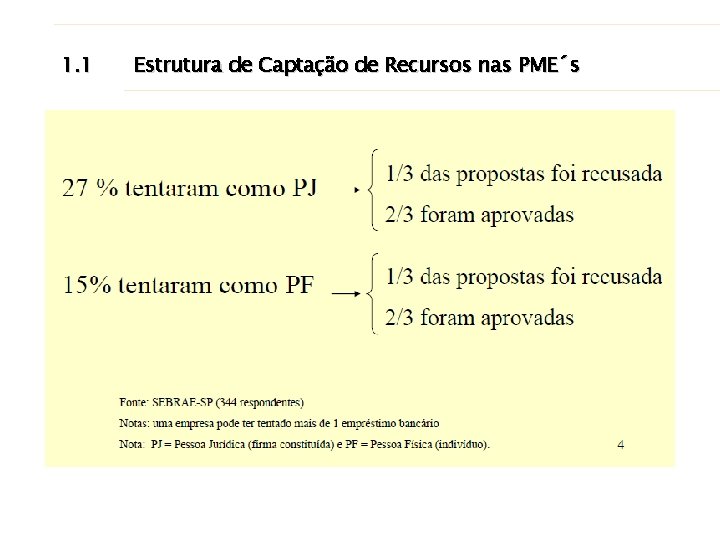

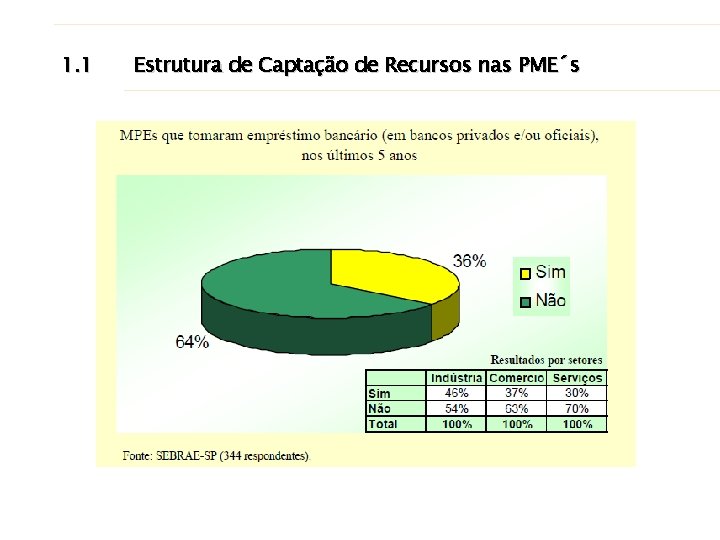

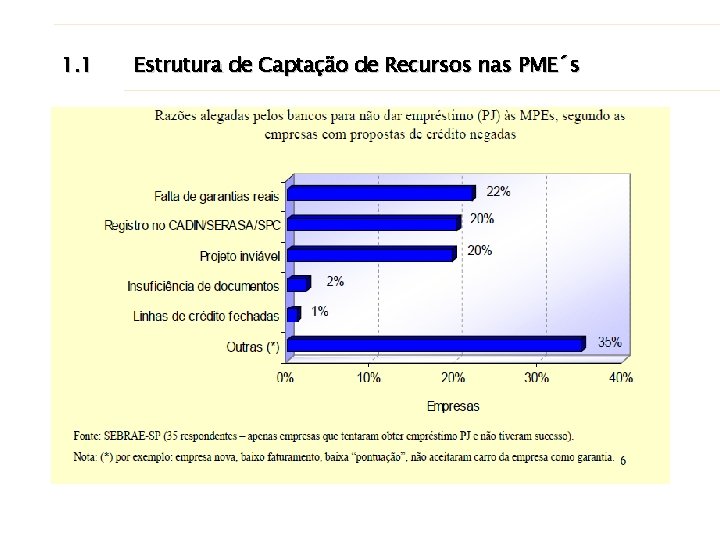

1. 1 Estrutura de Captação de Recursos nas PME´s

1. 1 Estrutura de Captação de Recursos nas PME´s

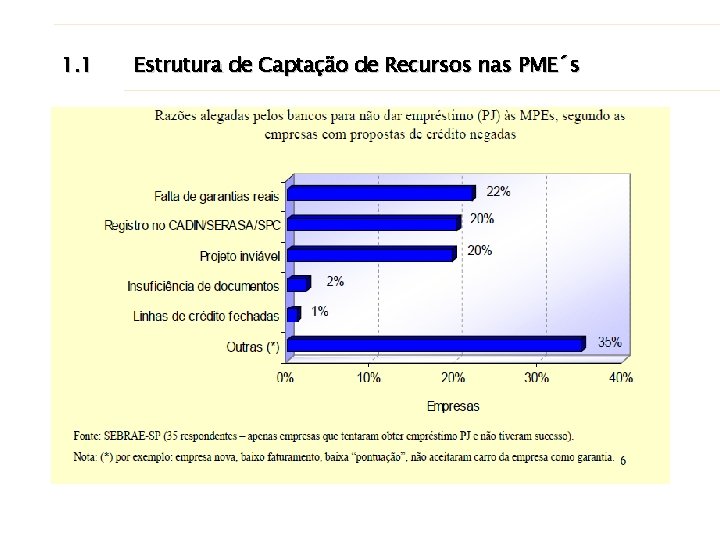

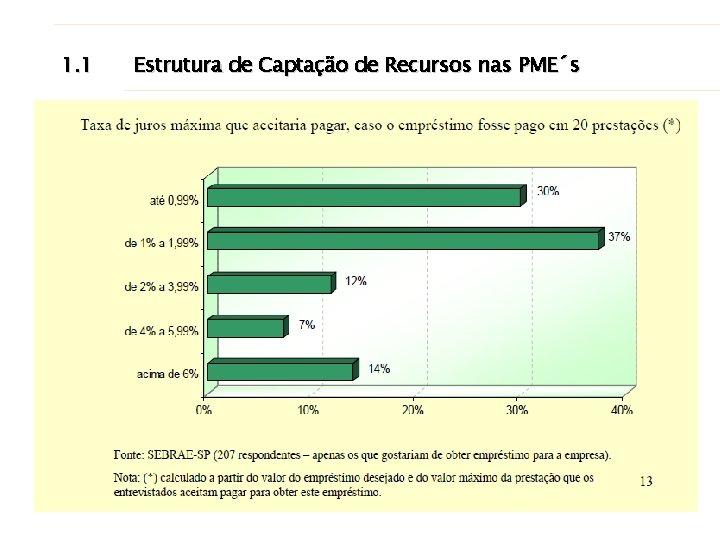

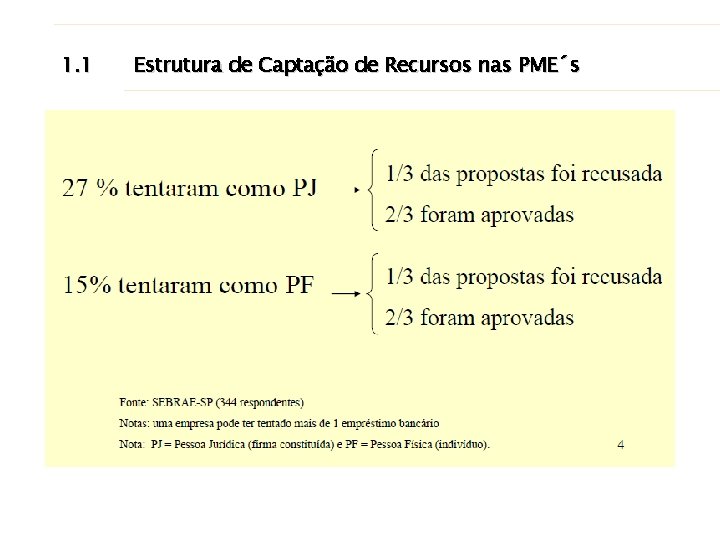

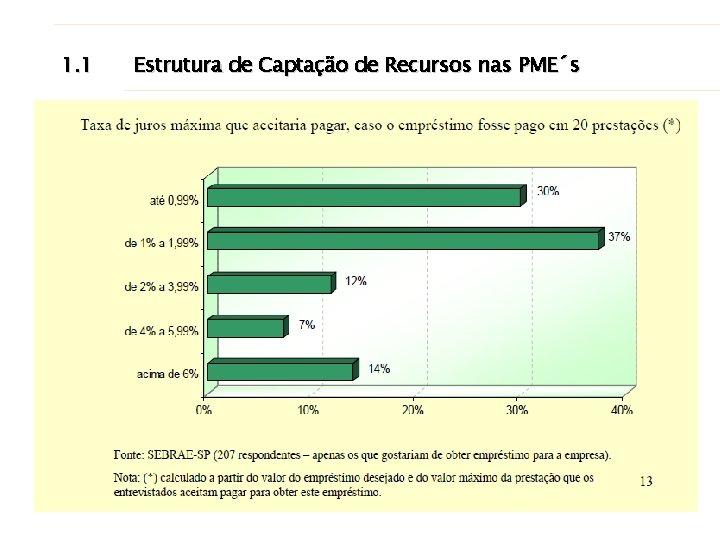

1. 1 Estrutura de Captação de Recursos nas PME´s

1. 1 Estrutura de Captação de Recursos nas PME´s

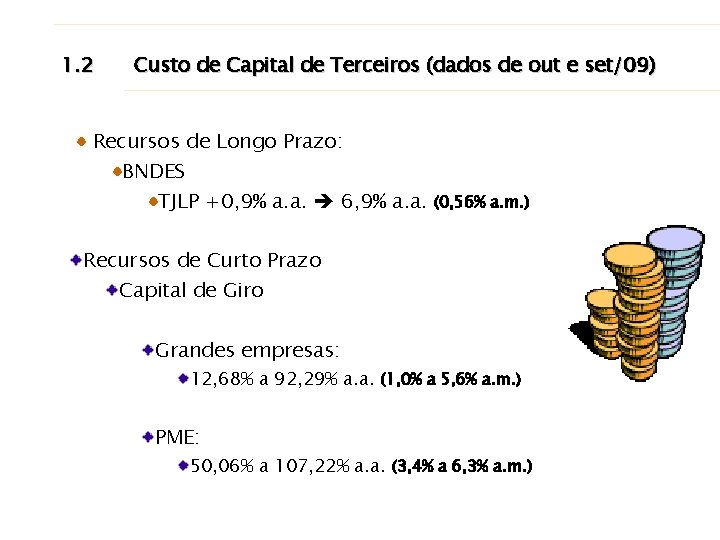

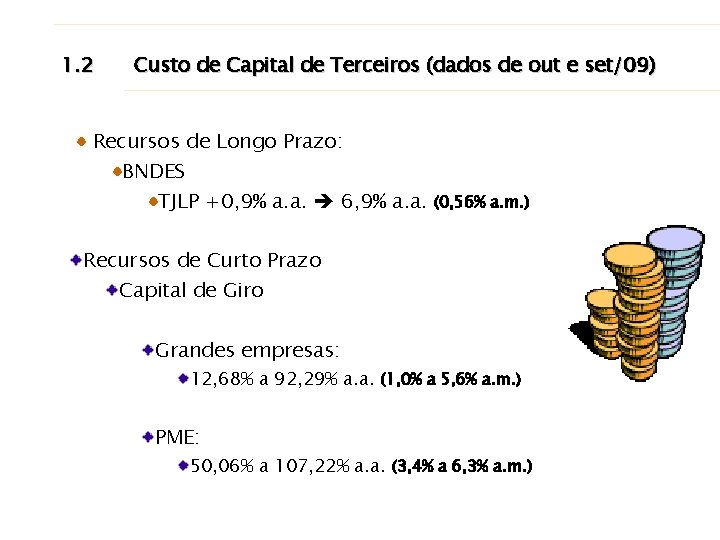

1. 2 Custo de Capital de Terceiros (dados de out e set/09) Recursos de Longo Prazo: BNDES TJLP +0, 9% a. a. 6, 9% a. a. (0, 56% a. m. ) Recursos de Curto Prazo Capital de Giro Grandes empresas: 12, 68% a 92, 29% a. a. (1, 0% a 5, 6% a. m. ) PME: 50, 06% a 107, 22% a. a. (3, 4% a 6, 3% a. m. )

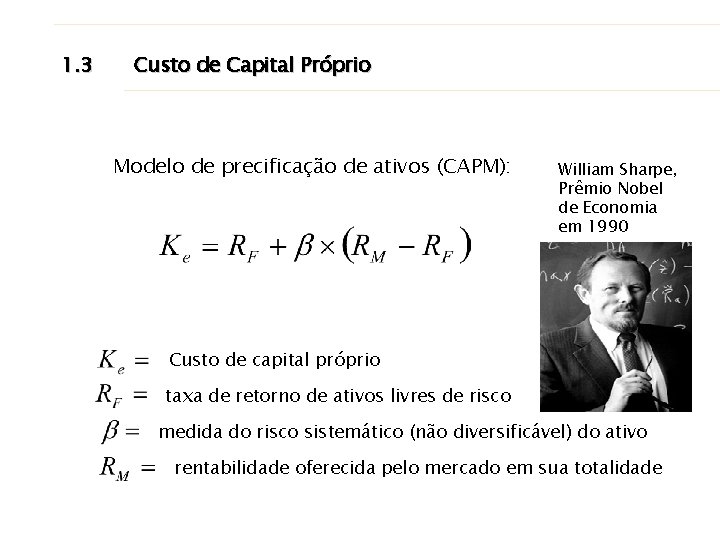

1. 3 Custo de Capital Próprio Revela o retorno desejado pelos acionistas de uma empresa em suas decisões de aplicação de capital próprio Procedimentos de mensuração do custo de capital próprio: Método do fluxo de caixa descontado dos dividendos futuros esperados pelo mercado; Modelo de precificação de ativos (CAPM).

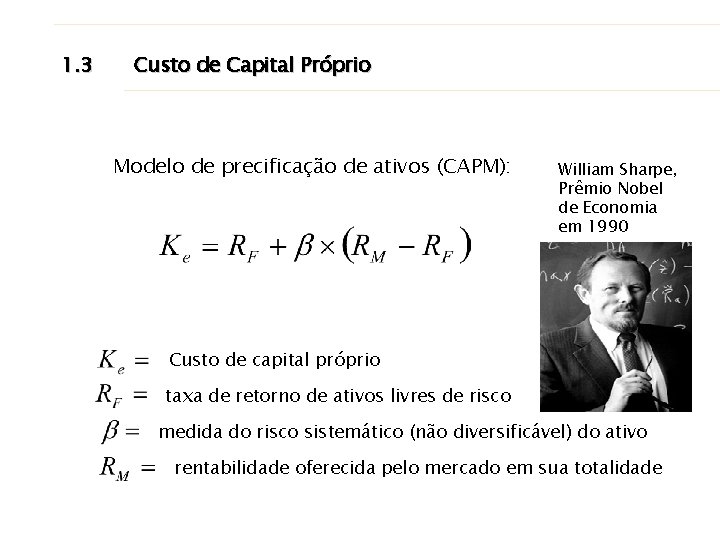

1. 3 Custo de Capital Próprio Modelo de precificação de ativos (CAPM): William Sharpe, Prêmio Nobel de Economia em 1990 Custo de capital próprio taxa de retorno de ativos livres de risco medida do risco sistemático (não diversificável) do ativo rentabilidade oferecida pelo mercado em sua totalidade

1. 4 Riscos incorridos pelas empresas Risco econômico Revela o risco da atividade da empresa, admitindo que não utilize capital de terceiros para financiar seus ativos Risco financeiro Risco adicional assumido pela empresa ao decidir financiar-se também com dívidas (passivos onerosos)

1. 5 Custo Total de Capital Fatores relevantes que afetam o custo de capital: O risco total da empresa As condições gerais da economia Necessidade de financiamento apresentada pela empresa

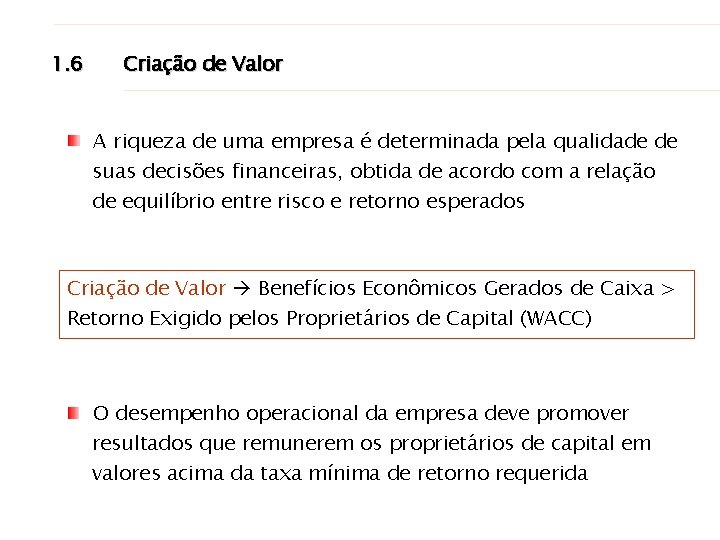

1. 6 Criação de Valor A riqueza de uma empresa é determinada pela qualidade de suas decisões financeiras, obtida de acordo com a relação de equilíbrio entre risco e retorno esperados Criação de Valor Benefícios Econômicos Gerados de Caixa > Retorno Exigido pelos Proprietários de Capital (WACC) O desempenho operacional da empresa deve promover resultados que remunerem os proprietários de capital em valores acima da taxa mínima de retorno requerida

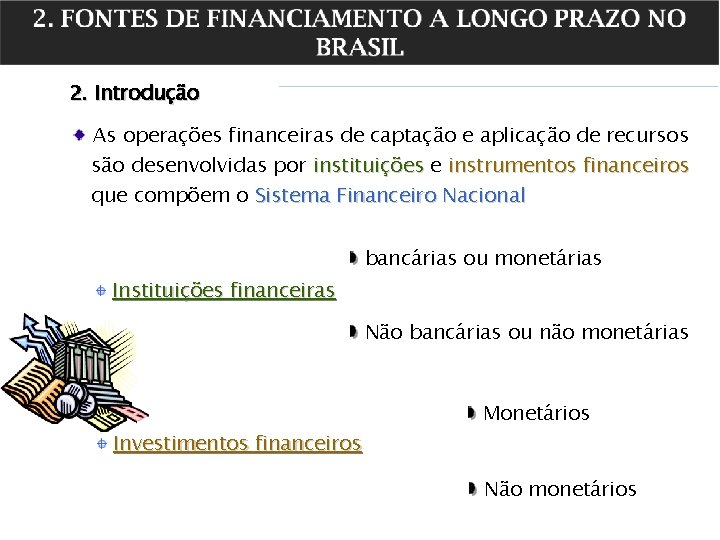

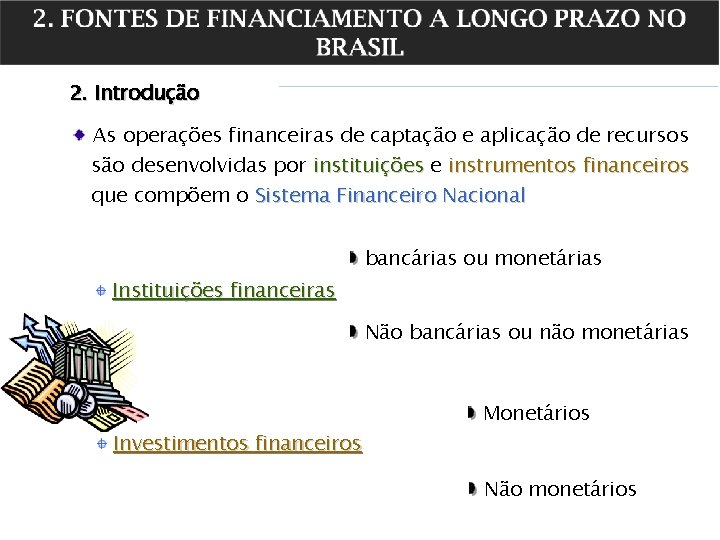

2. Introdução As operações financeiras de captação e aplicação de recursos são desenvolvidas por instituições e instrumentos financeiros que compõem o Sistema Financeiro Nacional bancárias ou monetárias Instituições financeiras Não bancárias ou não monetárias Investimentos financeiros Monetários Não monetários

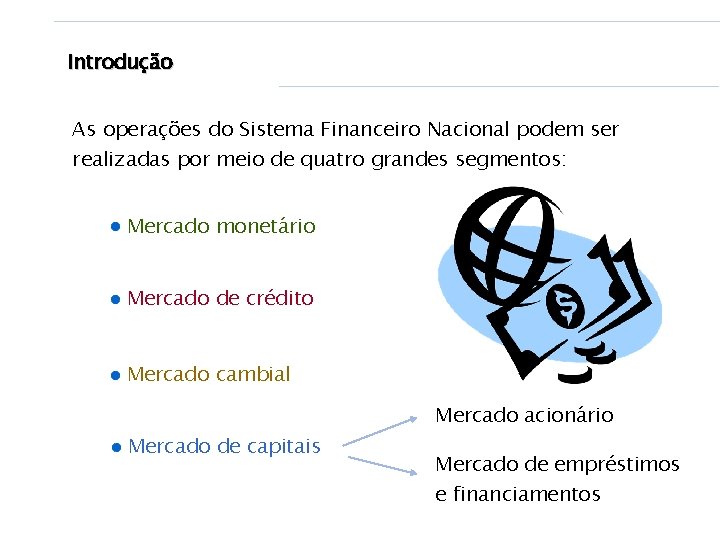

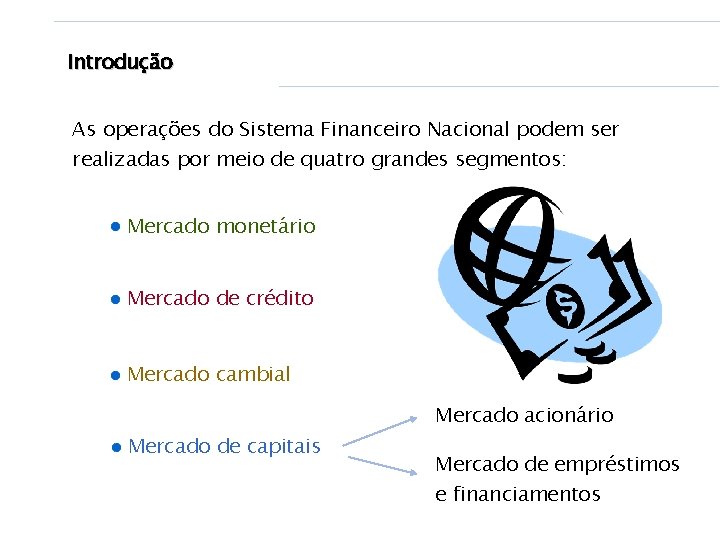

Introdução As operações do Sistema Financeiro Nacional podem ser realizadas por meio de quatro grandes segmentos: Mercado monetário Mercado de crédito Mercado cambial Mercado acionário Mercado de capitais Mercado de empréstimos e financiamentos

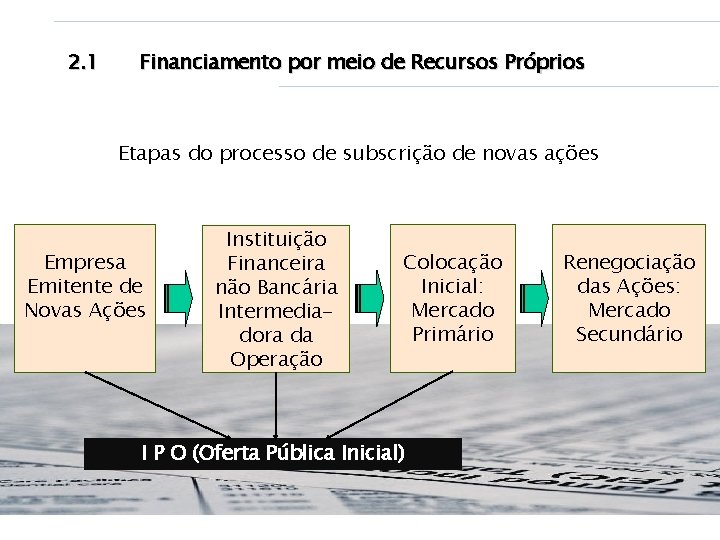

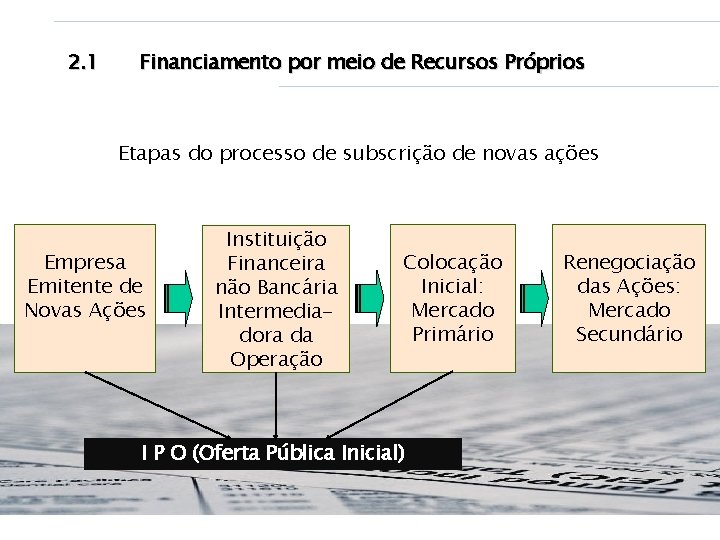

2. 1 Financiamento por meio de Recursos Próprios Etapas do processo de subscrição de novas ações Empresa Emitente de Novas Ações Instituição Financeira não Bancária Intermediadora da Operação Colocação Inicial: Mercado Primário I P O (Oferta Pública Inicial) Renegociação das Ações: Mercado Secundário

2. 1 Abertura de capital no Brasil no período de 2000 até 2009: Abertura de Capital no Brasil 64 35 Empresas 24 3 2000 4 2001 2 2002 7 0 2003 2004 11 9 2005 2006 2007 2008 2009

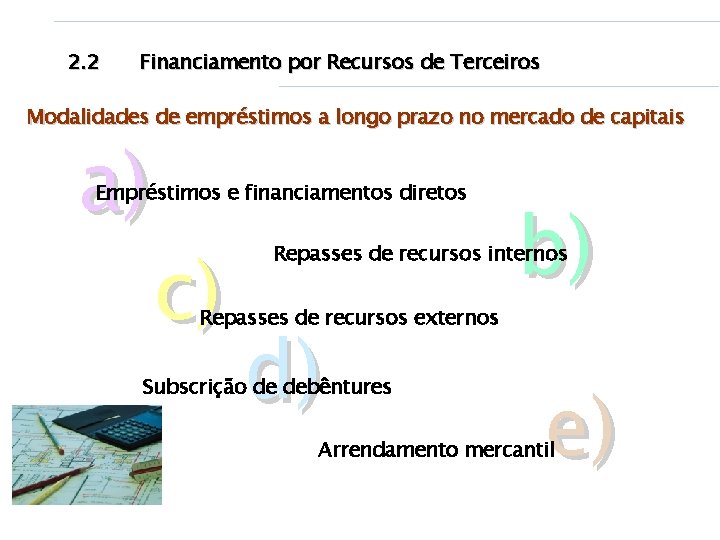

2. 2 Financiamento por Recursos de Terceiros Modalidades de empréstimos a longo prazo no mercado de capitais a) Empréstimos e financiamentos diretos c) b) Repasses de recursos internos Repasses de recursos externos d) Subscrição de debêntures e) Arrendamento mercantil

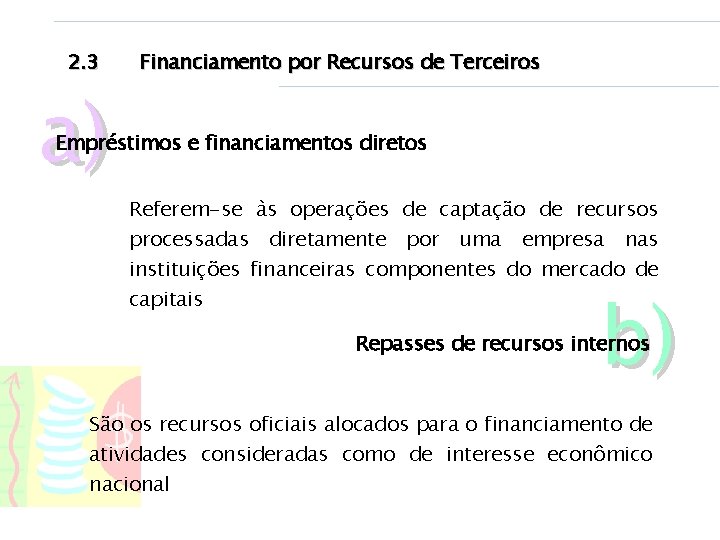

2. 3 a) Financiamento por Recursos de Terceiros Empréstimos e financiamentos diretos Referem-se às operações de captação de recursos processadas diretamente por uma empresa nas instituições financeiras componentes do mercado de capitais b) Repasses de recursos internos São os recursos oficiais alocados para o financiamento de atividades consideradas como de interesse econômico nacional

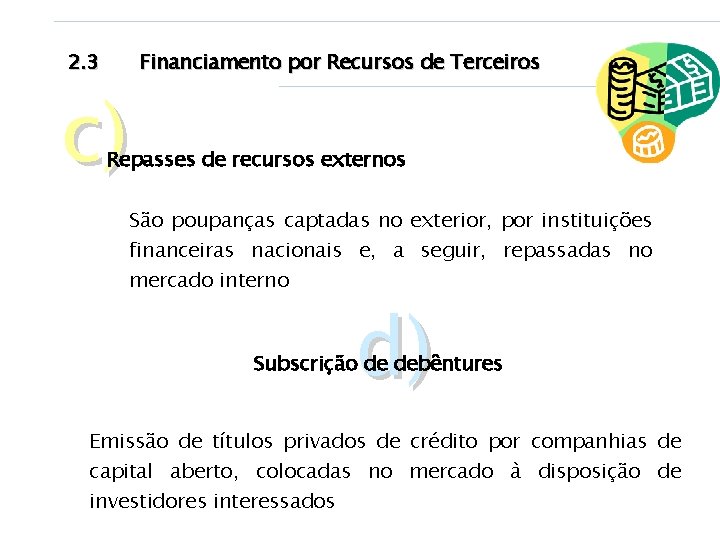

2. 3 c) Financiamento por Recursos de Terceiros Repasses de recursos externos São poupanças captadas no exterior, por instituições financeiras nacionais e, a seguir, repassadas no mercado interno d) Subscrição de debêntures Emissão de títulos privados de crédito por companhias de capital aberto, colocadas no mercado à disposição de investidores interessados

2. 3 Financiamento por Recursos de Terceiros e) Arrendamento mercantil Permite que uma empresa se utilize de determinado ativo mediante o estabelecimento de um contrato de aluguel (arrendamento) com uma instituição arrendadora. Financiamento de Capital de Giro É praticada por bancos de investimentos e bancos comerciais/múltiplos, sendo lastreada por recursos próprios ou mediante captações no mercado

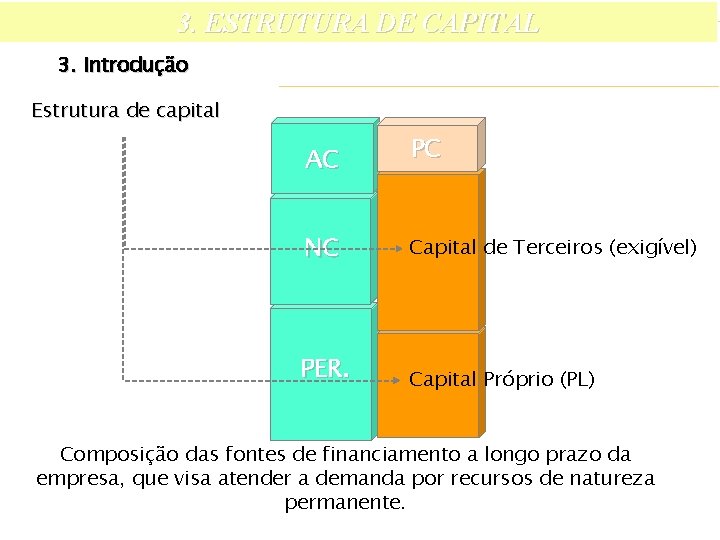

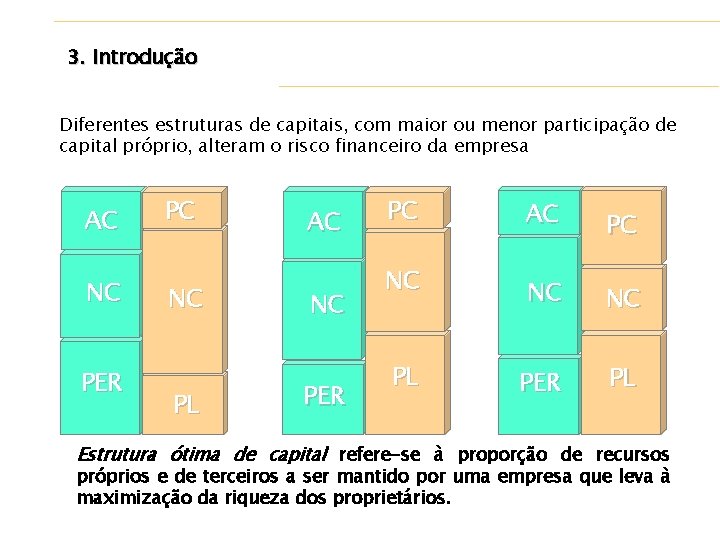

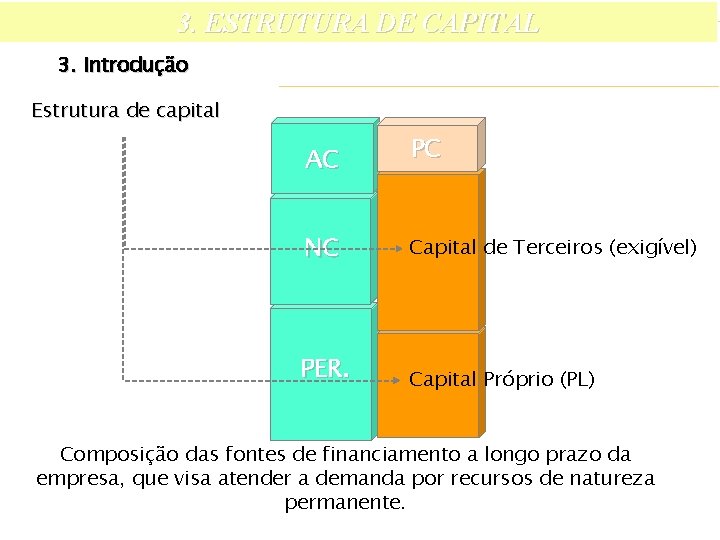

3. ESTRUTURA DE CAPITAL 3. Introdução Estrutura de capital AC PC NC Capital de Terceiros (exigível) PER. Capital Próprio (PL) Composição das fontes de financiamento a longo prazo da empresa, que visa atender a demanda por recursos de natureza permanente.

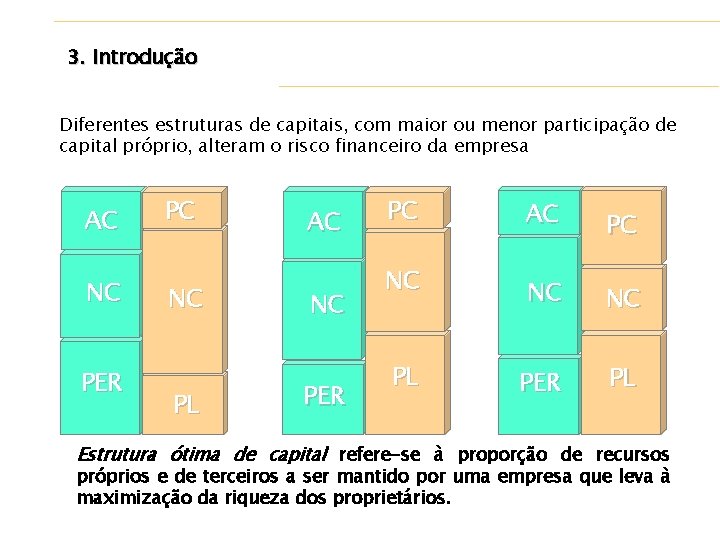

3. Introdução Diferentes estruturas de capitais, com maior ou menor participação de capital próprio, alteram o risco financeiro da empresa AC NC PER PC NC PL AC NC PER PC AC PC NC NC NC PL PER PL Estrutura ótima de capital refere-se à proporção de recursos próprios e de terceiros a ser mantido por uma empresa que leva à maximização da riqueza dos proprietários.

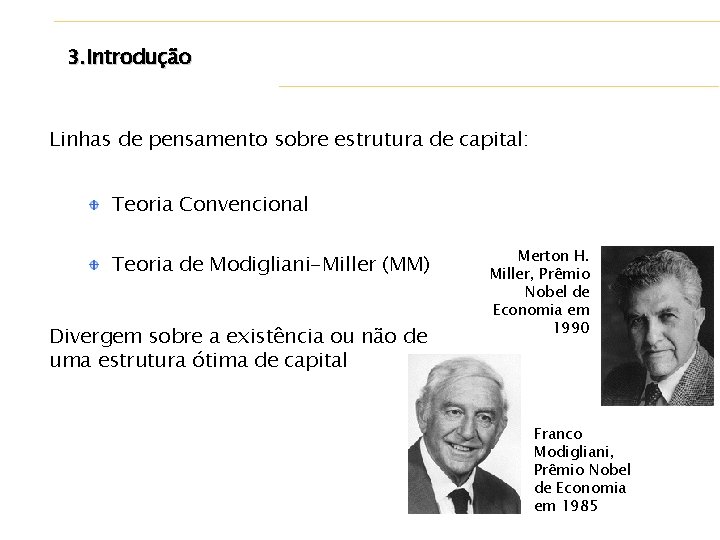

3. Introdução Linhas de pensamento sobre estrutura de capital: Teoria Convencional Teoria de Modigliani-Miller (MM) Divergem sobre a existência ou não de uma estrutura ótima de capital Merton H. Miller, Prêmio Nobel de Economia em 1990 Franco Modigliani, Prêmio Nobel de Economia em 1985

3. Introdução Economia brasileira Anos 80 e 90 – custo elevado do dinheiro Políticas mais preocupadas com a sobrevivência da empresa Atualmente: reduzida taxa de inflação Restrições dos modelos teóricos de avaliação da estrutura de capital para a economia brasileira Não homogeneidade das taxas de juros de mercado Taxas de juros superdimensionadas Conseqüência: desatratividade de investimentos

3. 1 Por que Usar Capital Próprio Quando o Capital de Terceiros é Mais Barato À medida que mais dívidas são introduzidas na estrutura financeira da empresa, o capital próprio se torna mais arriscado, exigindo maior retorno O custo médio de capital é reduzido até certo nível de endividamento, após o qual começa a crescer pela presença mais marcante do risco financeiro As empresas vêm optando por um comportamento de maior independência frente a pressões de mercado e riscos conjunturais O uso de capital de terceiros implica em custos de falência e outros custos de agency

3. 1 Por que Usar Capital Próprio Quando o Capital de Terceiros é Mais Barato Um maior uso de capital de terceiros exerce certas pressões sobre os fluxos de caixa das empresas Os credores têm amplo direito de receber juros e reembolso do capital emprestado, independente do desempenho da empresa O custo de falência tende a compensar as vantagens financeiras oferecidas pelo capital de terceiros Quando uma empresa utiliza maior volume de capital de terceiros surgem normalmente conflitos de interesses entre credores e acionistas

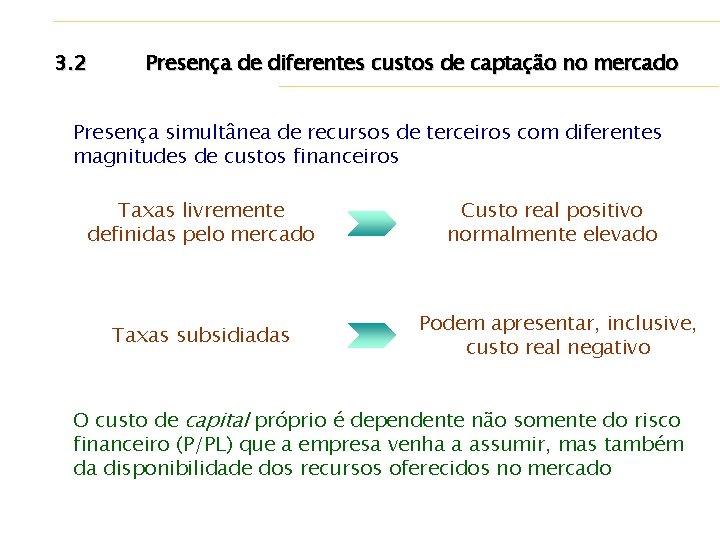

3. 2 Presença de diferentes custos de captação no mercado Presença simultânea de recursos de terceiros com diferentes magnitudes de custos financeiros Taxas livremente definidas pelo mercado Custo real positivo normalmente elevado Taxas subsidiadas Podem apresentar, inclusive, custo real negativo O custo de capital próprio é dependente não somente do risco financeiro (P/PL) que a empresa venha a assumir, mas também da disponibilidade dos recursos oferecidos no mercado

3. 3 Principais conclusões para a economia brasileira O custo da dívida é função, além do risco financeiro, da própria forma escolhida de financiamento As taxas de juros de captação são dependentes da escassa oferta externa de crédito Devido às elevadas taxas de juros da economia e a escassez de capital a longo prazo, as empresas brasileiras são financiadas com 67% com recursos próprios e 33% com recursos de terceiros