Forward Rate Forward Market C F M C

- Slides: 37

• Forward Rate & Forward Market • C. F. M & C. O. M • Eurocurrency Market • Definisi Valas • Mekanisme Bursa • Spot Rate & Spot Market Referensi : Dr. Hamdy Hady, “Valas untuk Manajer (Forex for Managers)”, Cetakan 1, Jakarta, Ghalia Indonesia, Januari 1997 Dr. Hamdy Hady, “Ekonomi Internasional : Teori dan Kebijakan Keuangan Internasional”, Buku ke-2, Jakarta, Ghalia Indonesia, Mei 1999

Definisi Valuta Asing ( Forex / Foreign Exchange / Foreign Currency ) Valuta Asing (Valas) : “ Mata Uang Asing dan alat pembayaran lainnya yang digunakan untuk melakukan atau membiayai transaksi ekonomi keuangan internasional dan mempunyai catatan kurs resmi pada Bank Sentral ” Hard Currency : Mata uang yang sering digunakan sebagai alat pembayaran dan kesatuan hitung dalam transaksi ekonomi dan keuangan internasional dinyatakan sebagai hard currency. Sedangkan Hard currency diartikan sebagai “mata uang yang nilainya relatif stabil dan kadang mengalami apresiasi atau kenaikan nilai dibandingkan dengan mata uang lainnya. ” Soft Currency : “ Mata uang lemah yang jarang digunakan sebagai alat pembayaran dan kesatuan hitung karena nilainya relatif tidak stabil dan sering mengalami depresiasi atau penurunan nilai dibandingkan dengan mata uang lainnya. ”

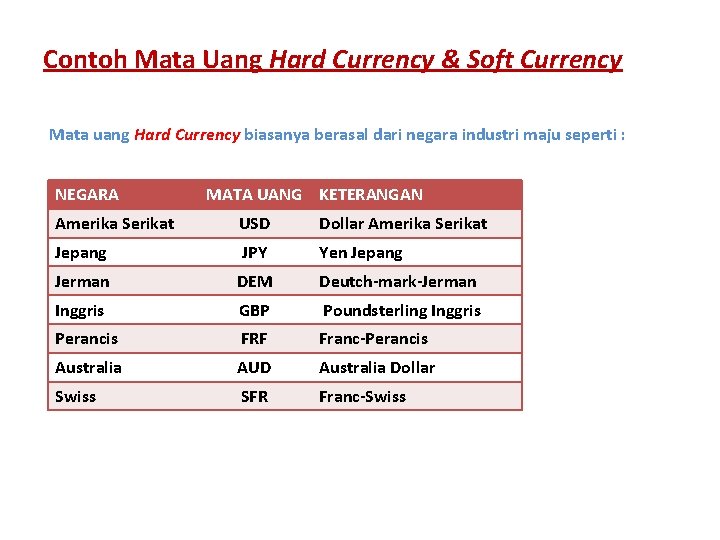

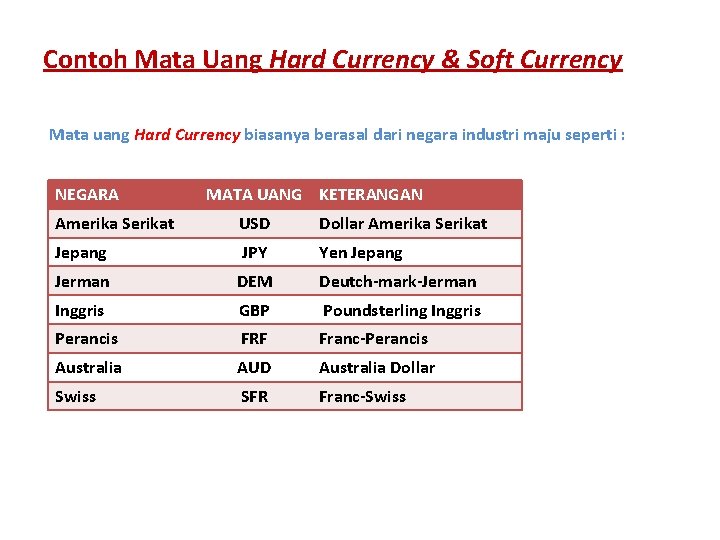

Contoh Mata Uang Hard Currency & Soft Currency Mata uang Hard Currency biasanya berasal dari negara industri maju seperti : NEGARA MATA UANG KETERANGAN Amerika Serikat USD Dollar Amerika Serikat Jepang JPY Yen Jepang Jerman DEM Deutch-mark-Jerman Inggris GBP Poundsterling Inggris Perancis FRF Franc-Perancis Australia AUD Australia Dollar Swiss SFR Franc-Swiss

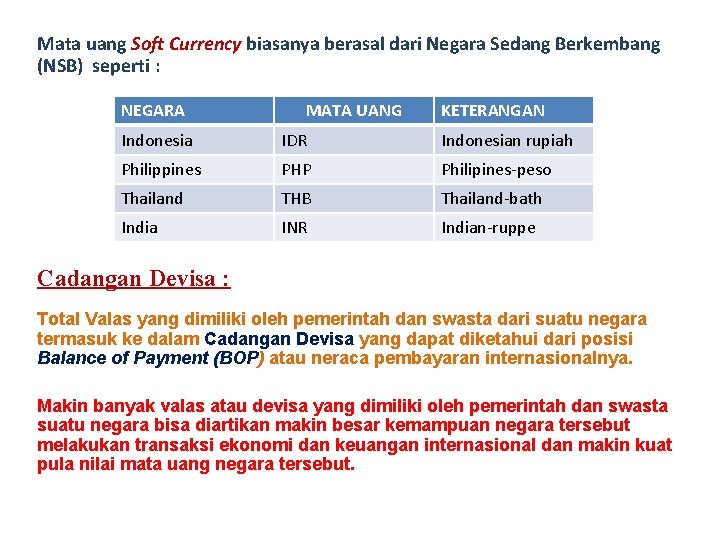

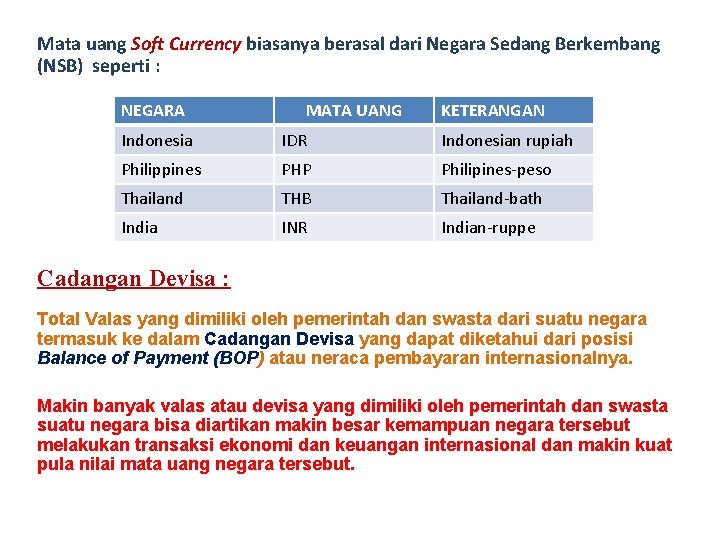

Mata uang Soft Currency biasanya berasal dari Negara Sedang Berkembang (NSB) seperti : NEGARA MATA UANG KETERANGAN Indonesia IDR Indonesian rupiah Philippines PHP Philipines-peso Thailand THB Thailand-bath India INR Indian-ruppe Cadangan Devisa : Total Valas yang dimiliki oleh pemerintah dan swasta dari suatu negara termasuk ke dalam Cadangan Devisa yang dapat diketahui dari posisi Balance of Payment (BOP) atau neraca pembayaran internasionalnya. Makin banyak valas atau devisa yang dimiliki oleh pemerintah dan swasta suatu negara bisa diartikan makin besar kemampuan negara tersebut melakukan transaksi ekonomi dan keuangan internasional dan makin kuat pula nilai mata uang negara tersebut.

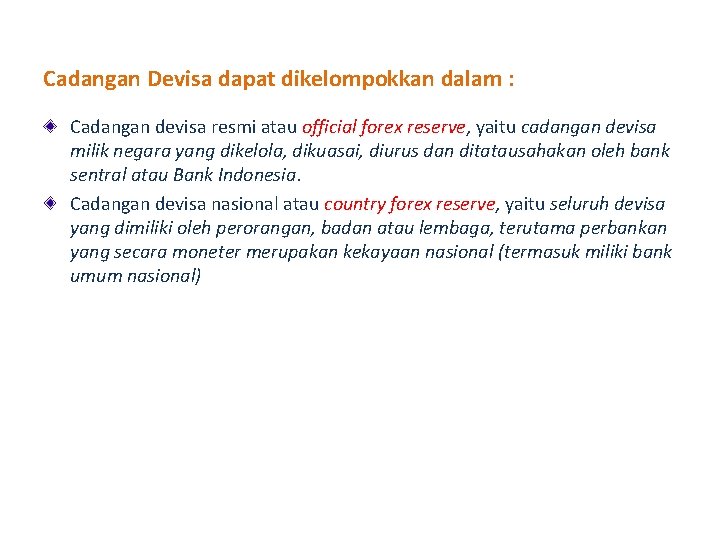

Cadangan Devisa dapat dikelompokkan dalam : Cadangan devisa resmi atau official forex reserve, yaitu cadangan devisa milik negara yang dikelola, dikuasai, diurus dan ditatausahakan oleh bank sentral atau Bank Indonesia. Cadangan devisa nasional atau country forex reserve, yaitu seluruh devisa yang dimiliki oleh perorangan, badan atau lembaga, terutama perbankan yang secara moneter merupakan kekayaan nasional (termasuk miliki bank umum nasional)

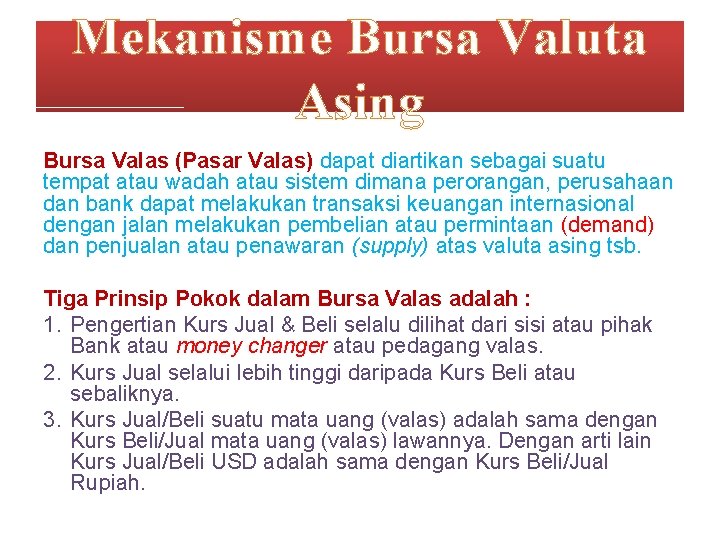

Mekanisme Bursa Valuta Asing Bursa Valas (Pasar Valas) dapat diartikan sebagai suatu tempat atau wadah atau sistem dimana perorangan, perusahaan dan bank dapat melakukan transaksi keuangan internasional dengan jalan melakukan pembelian atau permintaan (demand) dan penjualan atau penawaran (supply) atas valuta asing tsb. Tiga Prinsip Pokok dalam Bursa Valas adalah : 1. Pengertian Kurs Jual & Beli selalu dilihat dari sisi atau pihak Bank atau money changer atau pedagang valas. 2. Kurs Jual selalui lebih tinggi daripada Kurs Beli atau sebaliknya. 3. Kurs Jual/Beli suatu mata uang (valas) adalah sama dengan Kurs Beli/Jual mata uang (valas) lawannya. Dengan arti lain Kurs Jual/Beli USD adalah sama dengan Kurs Beli/Jual Rupiah.

Gambaran tentang terjadinya permintaan (pembelian) dan penawaran (penjualan) valas dapat dilihat pada gambar berikut ini : M E S I N Importir A (Jakarta) IDR (Kurs Beli Bank) USD 0, 000125/IDR Eksportir B (New York) USD 10. 000 USD (Kurs Jual Bank) IDR 8. 000/USD Bank BNI USD Bank BCA IDR Bank Indonesia IDR (Kurs Jual Bank) USD 0, 0001428/IDR USD (Kurs Beli Bank) IDR 7. 000/USD 10. 00 Eksportir D Importir C (New York) G A R M E N (Jakarta)

Bank Devisa : Bank umum pemerintah dan swasta yang ditetapkan atau diizinkan oleh pemerintah untuk menjual, membeli dan menyimpan serta menyelenggarakan lalu lintas pembayaran internasional atau luar negeri. Fungsi Bursa Valuta Asing : Menyelenggarakan transaksi pembayaran internasional. Menyediakan fasilitas kredit jangka pendek untuk pembayaran internasional Memberikan fasilitas hedging, yaitu tindakan pengusaha atau pedagang valas untuk menghindari resiko kerugian atas fluktuasi kurs atau forex rate yang dibahas dalam bab berikutnya.

Selling rate & Buying rate Selling rate (asking rate) : Kurs yang berlaku diatas (Kurs Jual) untuk USD yaitu Rp. 8. 000, - / USD yang akan sama dengan Kurs Beli (buying rate /bid rate) untuk rupiah, yaitu USD 1/8. 000 = USD 0. 000125 / IDR. Pada Gambar diatas tadi : • BNI memerlukan jumlah valas yang banyak untuk memenuhi permintaan nasabah Importir A, maka BNI dapat menghubungi bank devisa lainnya atau Bank Indonesia untuk membeli valas berupa USD. • Sebaliknya Eksportir D (Garmen, Jakarta), setelah menerima pembayaran dari importir C (New York), tentu akan menjual USD-nya kepada bank dimana mereka menjadi nasabah (BCA) untuk mendapatkan nilai lawannya dalam rupiah yang mungkin akan digunakan untuk membayar gaji pegawai, pajak, dll. • Akibatnya BCA kebanyakan USD, maka BCA dapat menjualnya kepada Bank Indonesia atau bank devisa lainnya untuk mendapatkan rupiah.

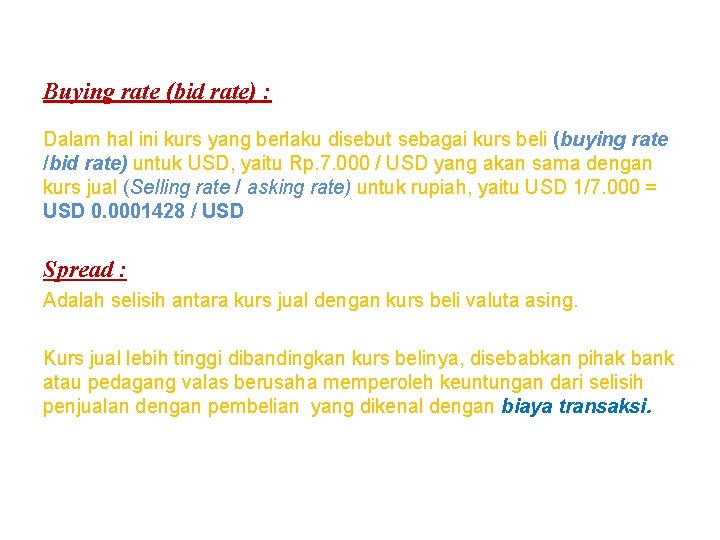

Buying rate (bid rate) : Dalam hal ini kurs yang berlaku disebut sebagai kurs beli (buying rate /bid rate) untuk USD, yaitu Rp. 7. 000 / USD yang akan sama dengan kurs jual (Selling rate / asking rate) untuk rupiah, yaitu USD 1/7. 000 = USD 0. 0001428 / USD Spread : Adalah selisih antara kurs jual dengan kurs beli valuta asing. Kurs jual lebih tinggi dibandingkan kurs belinya, disebabkan pihak bank atau pedagang valas berusaha memperoleh keuntungan dari selisih penjualan dengan pembelian yang dikenal dengan biaya transaksi.

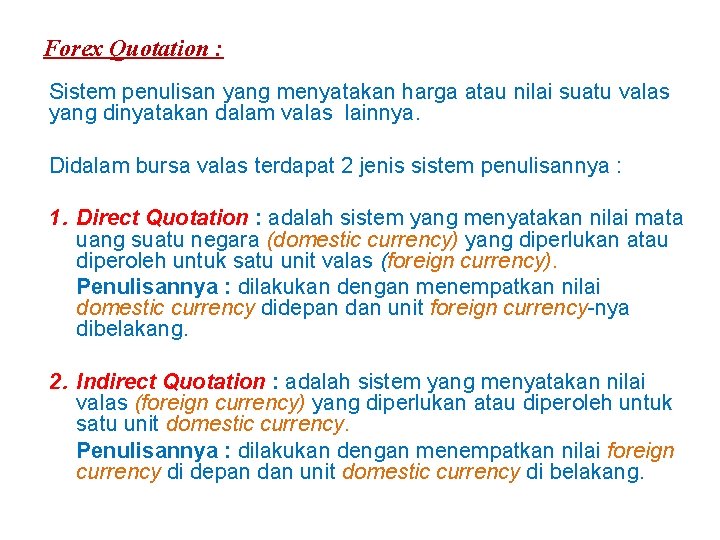

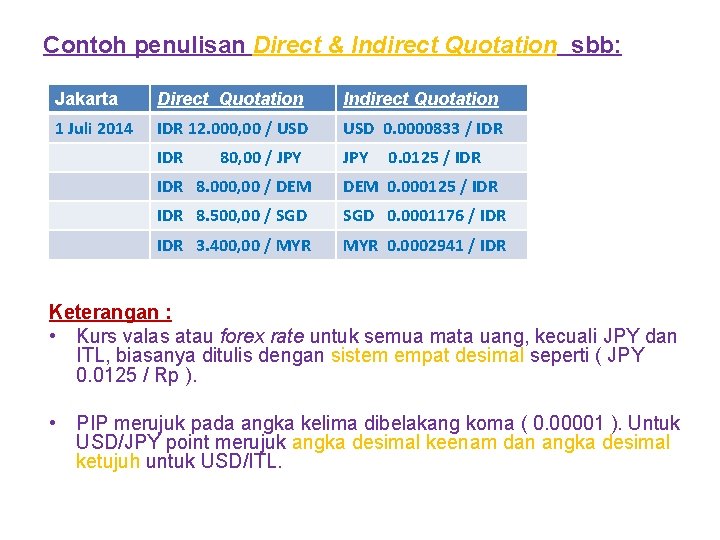

Forex Quotation : Sistem penulisan yang menyatakan harga atau nilai suatu valas yang dinyatakan dalam valas lainnya. Didalam bursa valas terdapat 2 jenis sistem penulisannya : 1. Direct Quotation : adalah sistem yang menyatakan nilai mata uang suatu negara (domestic currency) yang diperlukan atau diperoleh untuk satu unit valas (foreign currency). Penulisannya : dilakukan dengan menempatkan nilai domestic currency didepan dan unit foreign currency-nya dibelakang. 2. Indirect Quotation : adalah sistem yang menyatakan nilai valas (foreign currency) yang diperlukan atau diperoleh untuk satu unit domestic currency. Penulisannya : dilakukan dengan menempatkan nilai foreign currency di depan dan unit domestic currency di belakang.

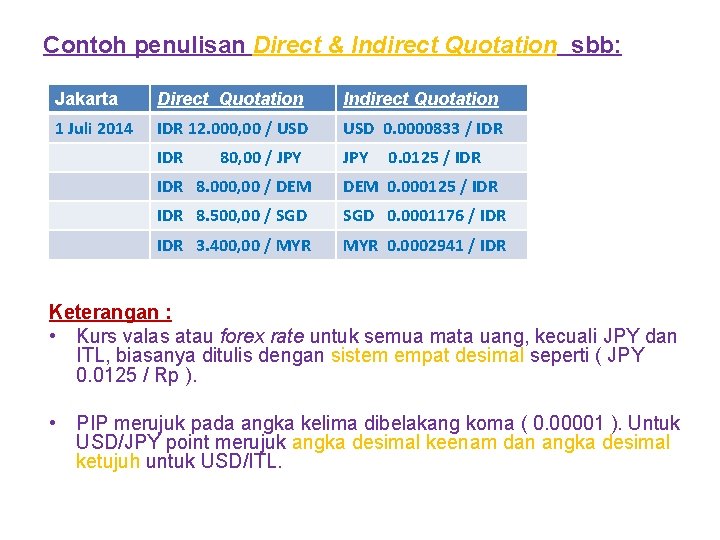

Contoh penulisan Direct & Indirect Quotation sbb: Jakarta Direct Quotation Indirect Quotation 1 Juli 2014 IDR 12. 000, 00 / USD 0. 0000833 / IDR 80, 00 / JPY 0. 0125 / IDR 8. 000, 00 / DEM 0. 000125 / IDR 8. 500, 00 / SGD 0. 0001176 / IDR 3. 400, 00 / MYR 0. 0002941 / IDR Keterangan : • Kurs valas atau forex rate untuk semua mata uang, kecuali JPY dan ITL, biasanya ditulis dengan sistem empat desimal seperti ( JPY 0. 0125 / Rp ). • PIP merujuk pada angka kelima dibelakang koma ( 0. 00001 ). Untuk USD/JPY point merujuk angka desimal keenam dan angka desimal ketujuh untuk USD/ITL.

Spot Rate & Spot Market Spot Rate Bursa Valas dimana dilakukan transaksi jual dan beli valas dengan kurs spot dengan cara immediate delivery atau dalam jangka waktu 2 X 24 jam. Spot Market Suatu Bursa Valas setempat, misalnya di Jakarta, Tokyo, New York, Paris, Hongkong, Singapura dan tempat lain di mana berlaku spot rate. { ( t + 1 ) atau ( t + 2 ) } Contoh Kasus : • Tgl 1 Agustus 2014, Seorang Pengusaha di Jakarta perlu valas sebanyak USD 10. 000 untuk anaknya yang akan sekolah di Amerika Serikat. • Pengusaha tersebut adalah nasabah bank BNI, ia datang ke bank dan menanyakan spot rate (kurs jual) USD pada tanggal 1 Agustus 2014 tersebut, ternyata Rp. 12. 000, 00 / USD • Bila Pengusaha dan bank tersebut ada kesepakatan akan spot rate tersebut, maka pengusaha tersebut akan menyerahkan uang sejumlah : USD 10. 000 x Rp. 12. 000, 00 / USD = Rp. 120. 000, 00. • Dan bank BNI harus menyerahkan valas sebanyak USD 10. 000 pada tanggal 1 Agustus 2014 (t+1) atau selambat-lambatnya pada tanggal 3 Agustus 2014 { max = 2 x 24 jam atau (t+2)}

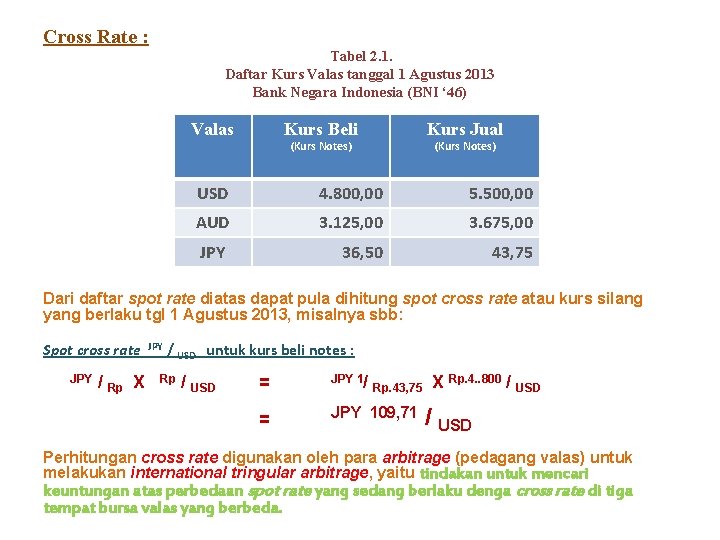

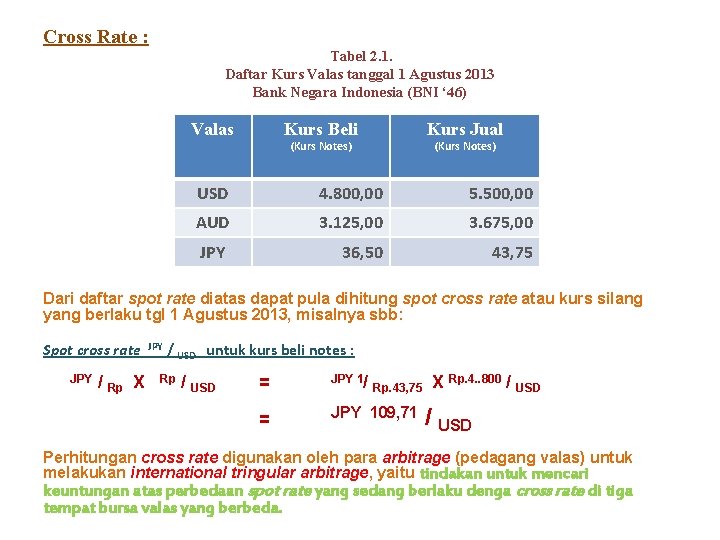

Cross Rate : Tabel 2. 1. Daftar Kurs Valas tanggal 1 Agustus 2013 Bank Negara Indonesia (BNI ‘ 46) Valas Kurs Beli Kurs Jual (Kurs Notes) USD 4. 800, 00 5. 500, 00 AUD 3. 125, 00 3. 675, 00 JPY 36, 50 43, 75 Dari daftar spot rate diatas dapat pula dihitung spot cross rate atau kurs silang yang berlaku tgl 1 Agustus 2013, misalnya sbb: Spot cross rate JPY / USD untuk kurs beli notes : JPY / Rp X Rp / USD = JPY 1/ Rp. 43, 75 X = JPY 109, 71 / Rp. 4. . 800 / USD Perhitungan cross rate digunakan oleh para arbitrage (pedagang valas) untuk melakukan international tringular arbitrage, yaitu tindakan untuk mencari keuntungan atas perbedaan spot rate yang sedang berlaku denga cross rate di tiga tempat bursa valas yang berbeda.

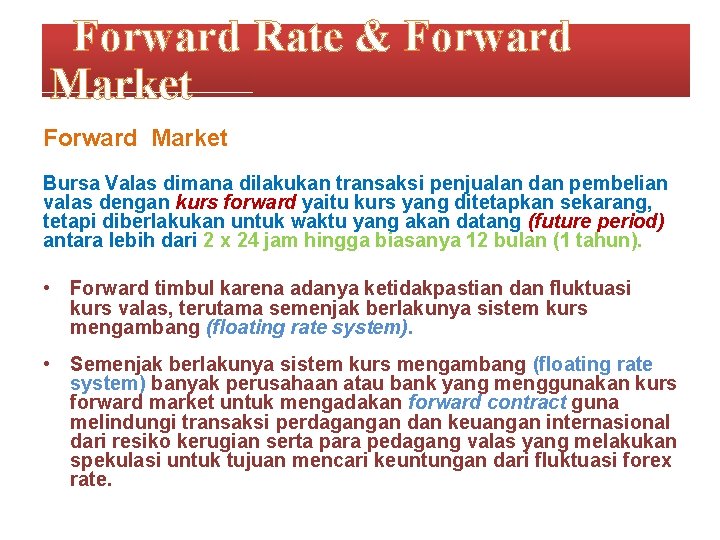

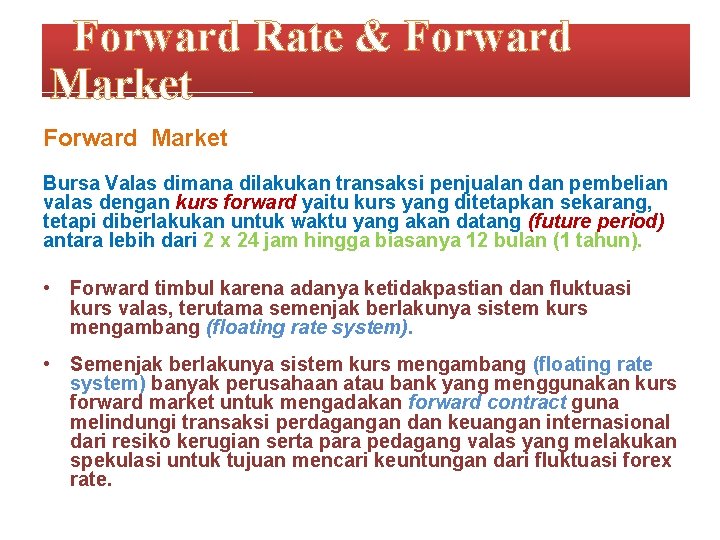

Forward Rate & Forward Market Bursa Valas dimana dilakukan transaksi penjualan dan pembelian valas dengan kurs forward yaitu kurs yang ditetapkan sekarang, tetapi diberlakukan untuk waktu yang akan datang (future period) antara lebih dari 2 x 24 jam hingga biasanya 12 bulan (1 tahun). • Forward timbul karena adanya ketidakpastian dan fluktuasi kurs valas, terutama semenjak berlakunya sistem kurs mengambang (floating rate system). • Semenjak berlakunya sistem kurs mengambang (floating rate system) banyak perusahaan atau bank yang menggunakan kurs forward market untuk mengadakan forward contract guna melindungi transaksi perdagangan dan keuangan internasional dari resiko kerugian serta para pedagang valas yang melakukan spekulasi untuk tujuan mencari keuntungan dari fluktuasi forex rate.

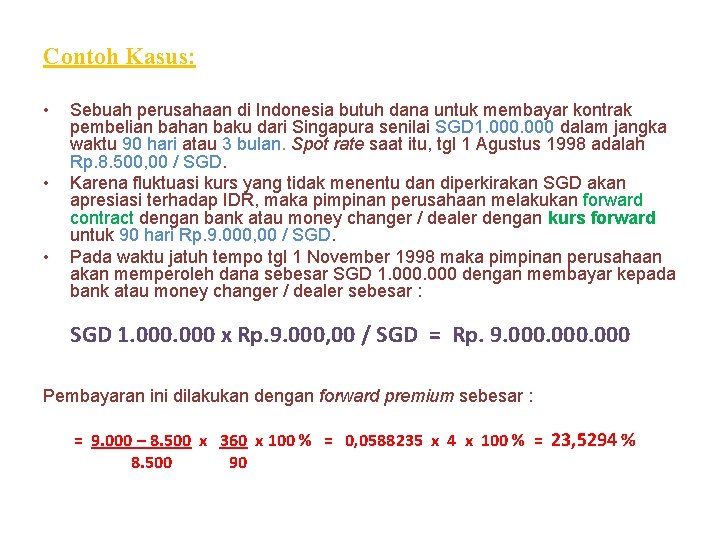

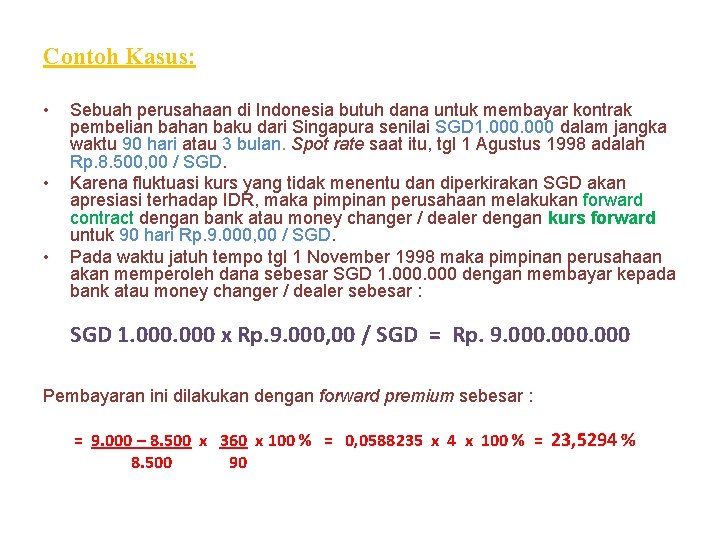

Contoh Kasus: • • • Sebuah perusahaan di Indonesia butuh dana untuk membayar kontrak pembelian bahan baku dari Singapura senilai SGD 1. 000 dalam jangka waktu 90 hari atau 3 bulan. Spot rate saat itu, tgl 1 Agustus 1998 adalah Rp. 8. 500, 00 / SGD. Karena fluktuasi kurs yang tidak menentu dan diperkirakan SGD akan apresiasi terhadap IDR, maka pimpinan perusahaan melakukan forward contract dengan bank atau money changer / dealer dengan kurs forward untuk 90 hari Rp. 9. 000, 00 / SGD. Pada waktu jatuh tempo tgl 1 November 1998 maka pimpinan perusahaan akan memperoleh dana sebesar SGD 1. 000 dengan membayar kepada bank atau money changer / dealer sebesar : SGD 1. 000 x Rp. 9. 000, 00 / SGD = Rp. 9. 000 Pembayaran ini dilakukan dengan forward premium sebesar : = 9. 000 – 8. 500 x 360 x 100 % = 0, 0588235 x 4 x 100 % = 23, 5294 % 8. 500 90

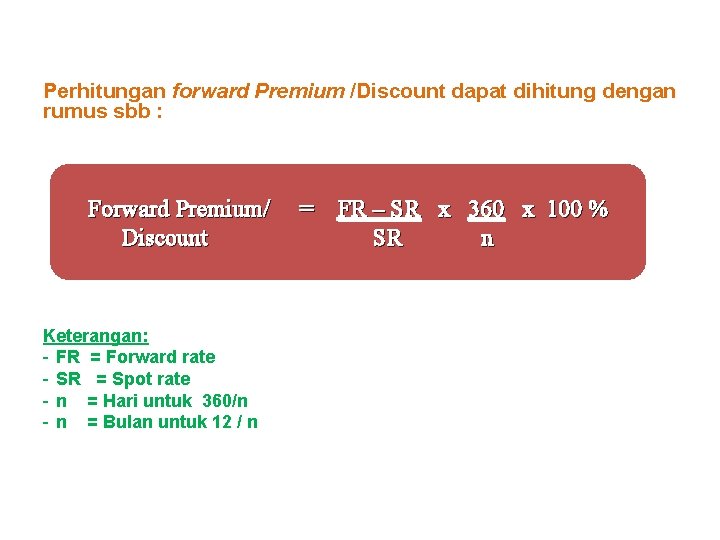

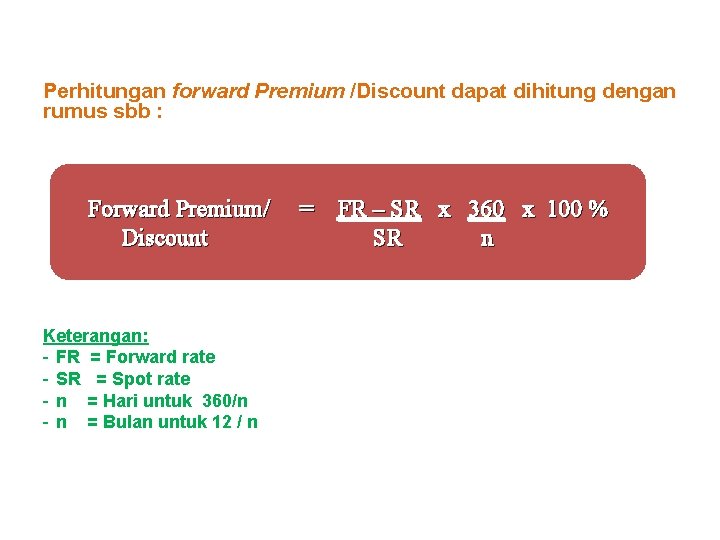

Perhitungan forward Premium /Discount dapat dihitung dengan rumus sbb : Forward Premium/ = FR – SR x 360 x 100 % Discount SR n Keterangan: - FR = Forward rate - SR = Spot rate - n = Hari untuk 360/n - n = Bulan untuk 12 / n

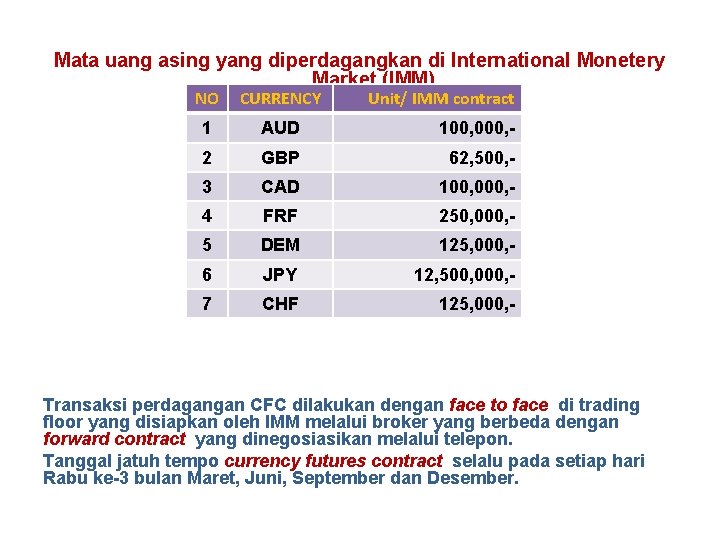

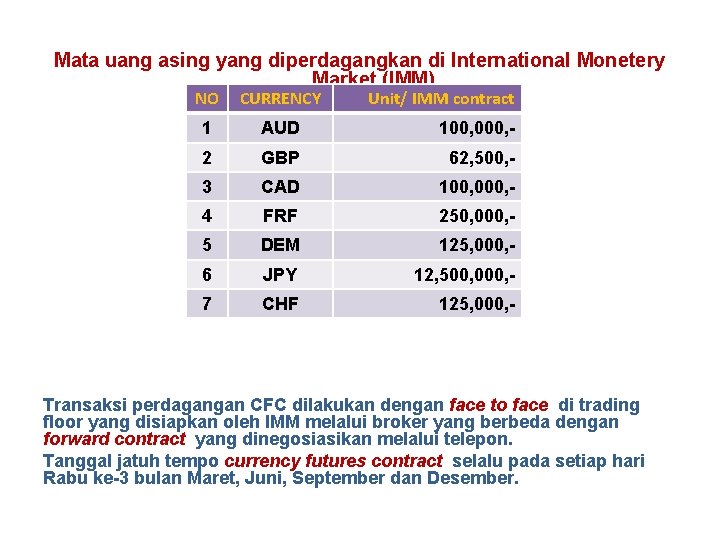

Currency Future Market (CFM) CPM merupakan salah satu bentuk Bursa Valas. Di CPM dilakukan kontrak yang sering digunakan oleh para pengusaha atau arbitrager (pedagang valas) untuk mengcover atau melindungi posisi forex-nya atau untuk berspekulasi mencari keuntungan terhadap fluktuasi forex rate. CFM berawal dari lahirnya commodity futures exchange untuk memenuhi kebutuhan petani, konsumen dan pedagang pertanian (agriculture) pada th 1919 di Chicago Merchantile Exchange (CME). Thn 1972 CME mendirikan International Monetary Market (IMM) yang memungkinkan perdagangan jangka pendek dari securities (surat berharga), emas dan forex. Dalam currency future market (CFM), kontrak perdagangan valas atau currency future contract (CFC) dilakukan dengan standar volume berikut ini : Berikut ini Mata uang asing yang diperdagangkan di IMM

Mata uang asing yang diperdagangkan di International Monetery Market (IMM) NO CURRENCY Unit/ IMM contract 1 AUD 100, 000, - 2 GBP 62, 500, - 3 CAD 100, 000, - 4 FRF 250, 000, - 5 DEM 125, 000, - 6 JPY 12, 500, 000, - 7 CHF 125, 000, - Transaksi perdagangan CFC dilakukan dengan face to face di trading floor yang disiapkan oleh IMM melalui broker yang berbeda dengan forward contract yang dinegosiasikan melalui telepon. Tanggal jatuh tempo currency futures contract selalu pada setiap hari Rabu ke-3 bulan Maret, Juni, September dan Desember.

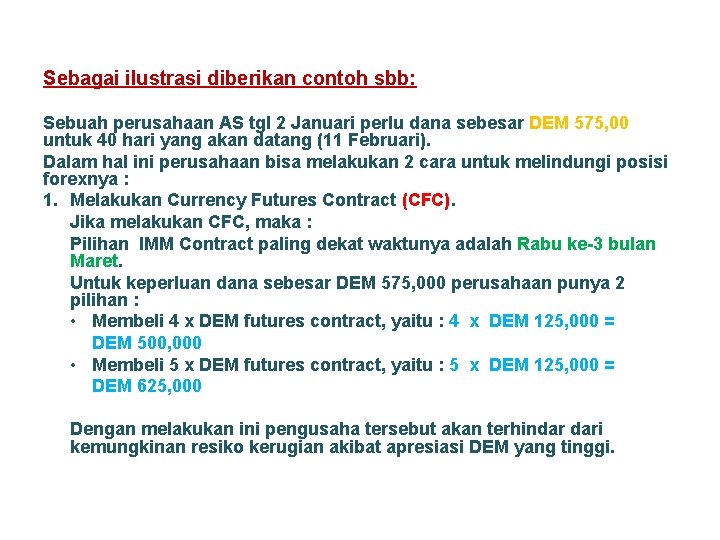

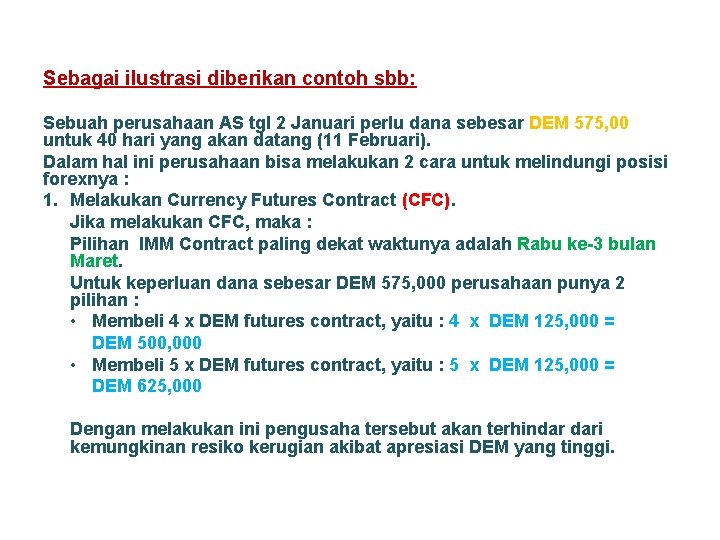

Sebagai ilustrasi diberikan contoh sbb: Sebuah perusahaan AS tgl 2 Januari perlu dana sebesar DEM 575, 00 untuk 40 hari yang akan datang (11 Februari). Dalam hal ini perusahaan bisa melakukan 2 cara untuk melindungi posisi forexnya : 1. Melakukan Currency Futures Contract (CFC). Jika melakukan CFC, maka : Pilihan IMM Contract paling dekat waktunya adalah Rabu ke-3 bulan Maret. Untuk keperluan dana sebesar DEM 575, 000 perusahaan punya 2 pilihan : • Membeli 4 x DEM futures contract, yaitu : 4 x DEM 125, 000 = DEM 500, 000 • Membeli 5 x DEM futures contract, yaitu : 5 x DEM 125, 000 = DEM 625, 000 Dengan melakukan ini pengusaha tersebut akan terhindar dari kemungkinan resiko kerugian akibat apresiasi DEM yang tinggi.

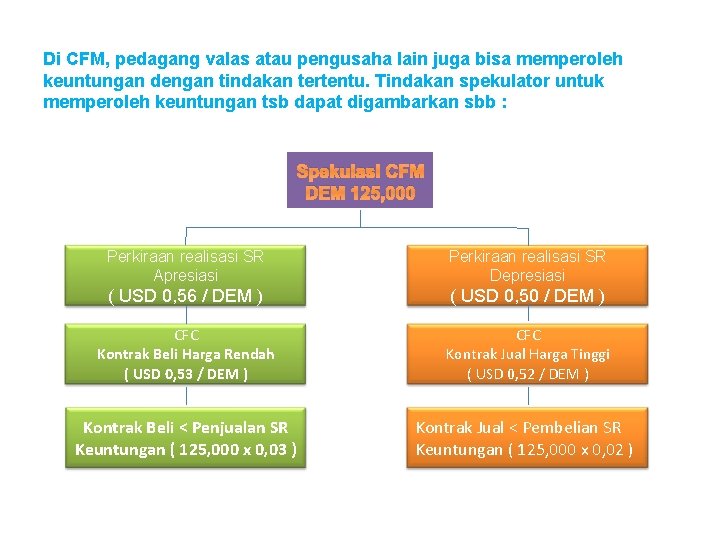

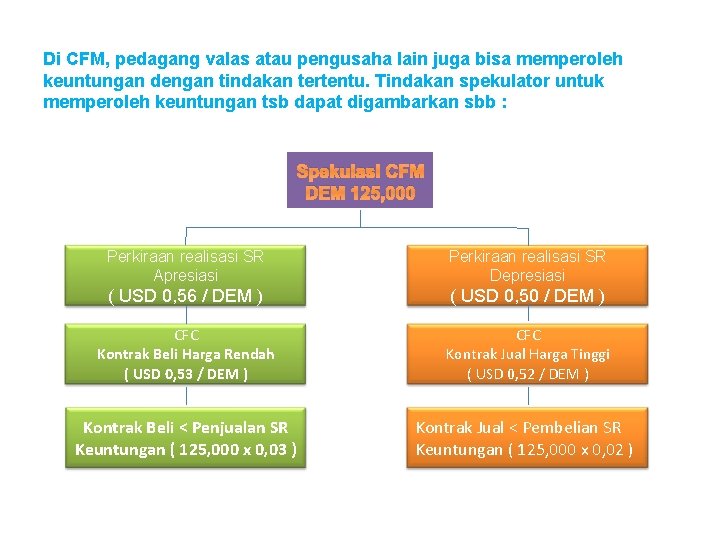

Di CFM, pedagang valas atau pengusaha lain juga bisa memperoleh keuntungan dengan tindakan tertentu. Tindakan spekulator untuk memperoleh keuntungan tsb dapat digambarkan sbb : Spekulasi CFM DEM 125, 000 Perkiraan realisasi SR Apresiasi Perkiraan realisasi SR Depresiasi ( USD 0, 56 / DEM ) ( USD 0, 50 / DEM ) CFC Kontrak Beli Harga Rendah ( USD 0, 53 / DEM ) CFC Kontrak Jual Harga Tinggi ( USD 0, 52 / DEM ) Kontrak Beli < Penjualan SR Keuntungan ( 125, 000 x 0, 03 ) Kontrak Jual < Pembelian SR Keuntungan ( 125, 000 x 0, 02 )

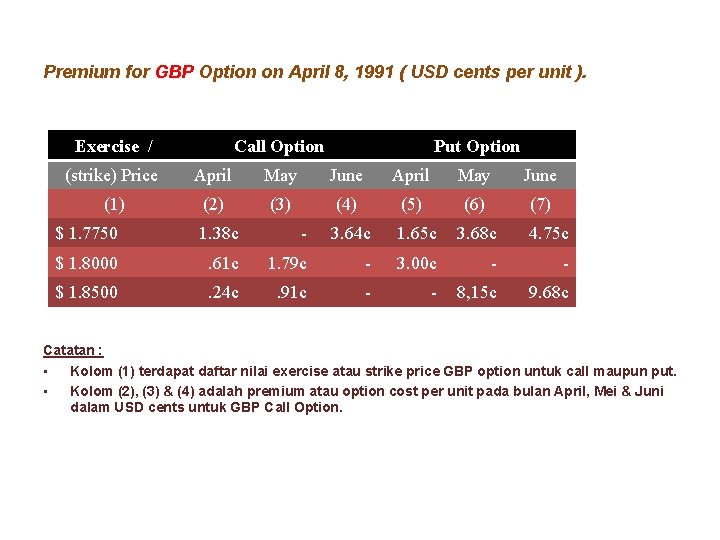

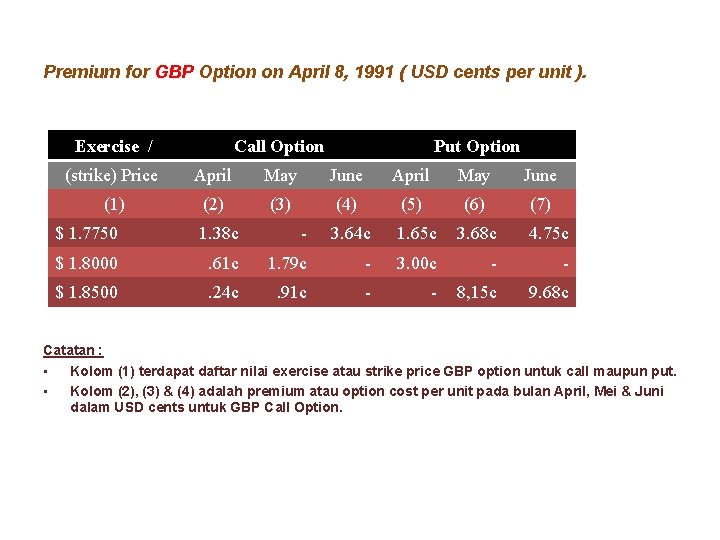

Currency Option Market (COM) COM merupakan suatu alternatif lain bagi pedagang valas atau spekulator untuk melakukan kontrak sehingga memperoleh hak untuk membeli (call option) atau hak untuk menjual (put option) yang dapat dibatalkan (not obligation) atas sejumlah unit valas pada harga dan jangka waktu atau tanggal expired tertentu. Sebagai Ilustrasi lihat tabel berikut ini :

Premium for GBP Option on April 8, 1991 ( USD cents per unit ). Exercise / Call Option Put Option (strike) Price April May June (1) (2) (3) (4) (5) (6) (7) $ 1. 7750 1. 38 c - 3. 64 c 1. 65 c 3. 68 c 4. 75 c $ 1. 8000 . 61 c 1. 79 c - 3. 00 c - - $ 1. 8500 . 24 c . 91 c - - 8, 15 c 9. 68 c Catatan : • Kolom (1) terdapat daftar nilai exercise atau strike price GBP option untuk call maupun put. • Kolom (2), (3) & (4) adalah premium atau option cost per unit pada bulan April, Mei & Juni dalam USD cents untuk GBP Call Option.

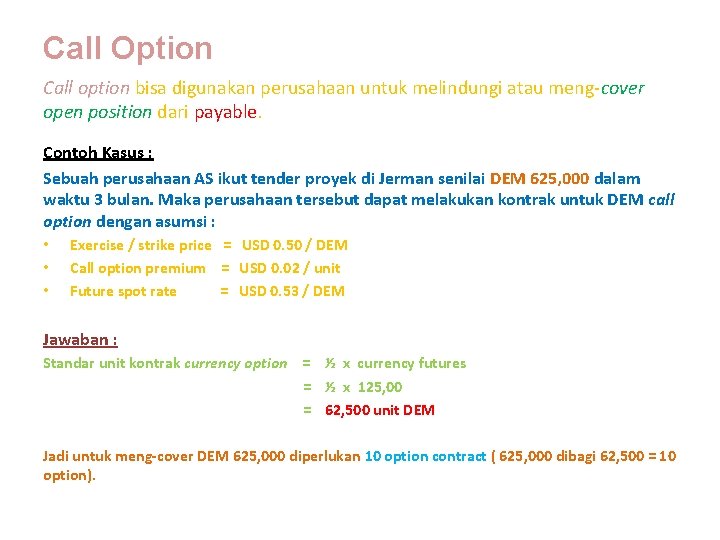

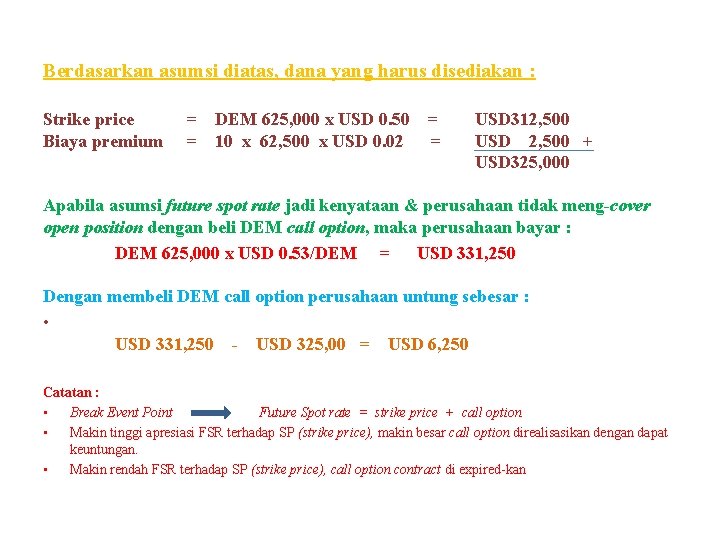

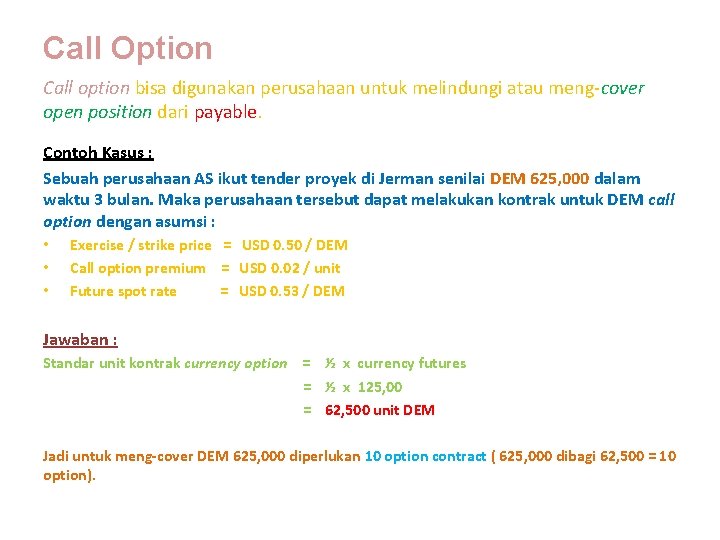

Call Option Call option bisa digunakan perusahaan untuk melindungi atau meng-cover open position dari payable. Contoh Kasus : Sebuah perusahaan AS ikut tender proyek di Jerman senilai DEM 625, 000 dalam waktu 3 bulan. Maka perusahaan tersebut dapat melakukan kontrak untuk DEM call option dengan asumsi : • • • Exercise / strike price = USD 0. 50 / DEM Call option premium = USD 0. 02 / unit Future spot rate = USD 0. 53 / DEM Jawaban : Standar unit kontrak currency option = ½ x currency futures = ½ x 125, 00 = 62, 500 unit DEM Jadi untuk meng-cover DEM 625, 000 diperlukan 10 option contract ( 625, 000 dibagi 62, 500 = 10 option).

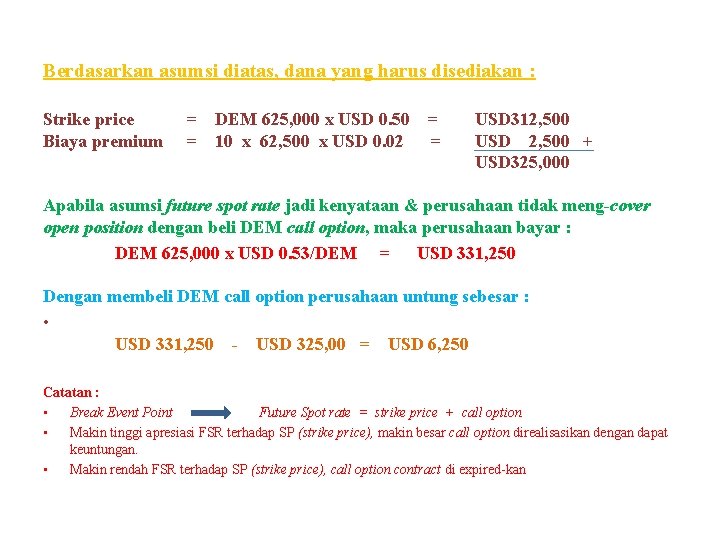

Berdasarkan asumsi diatas, dana yang harus disediakan : Strike price Biaya premium = DEM 625, 000 x USD 0. 50 = = 10 x 62, 500 x USD 0. 02 = USD 312, 500 USD 2, 500 + USD 325, 000 Apabila asumsi future spot rate jadi kenyataan & perusahaan tidak meng-cover open position dengan beli DEM call option, maka perusahaan bayar : DEM 625, 000 x USD 0. 53/DEM = USD 331, 250 Dengan membeli DEM call option perusahaan untung sebesar : • USD 331, 250 - USD 325, 00 = USD 6, 250 Catatan : • Break Event Point Future Spot rate = strike price + call option • Makin tinggi apresiasi FSR terhadap SP (strike price), makin besar call option direalisasikan dengan dapat keuntungan. • Makin rendah FSR terhadap SP (strike price), call option contract di expired-kan

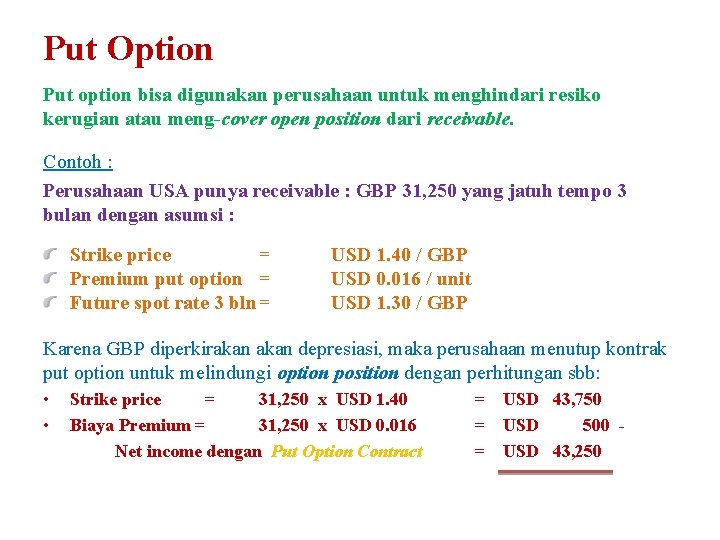

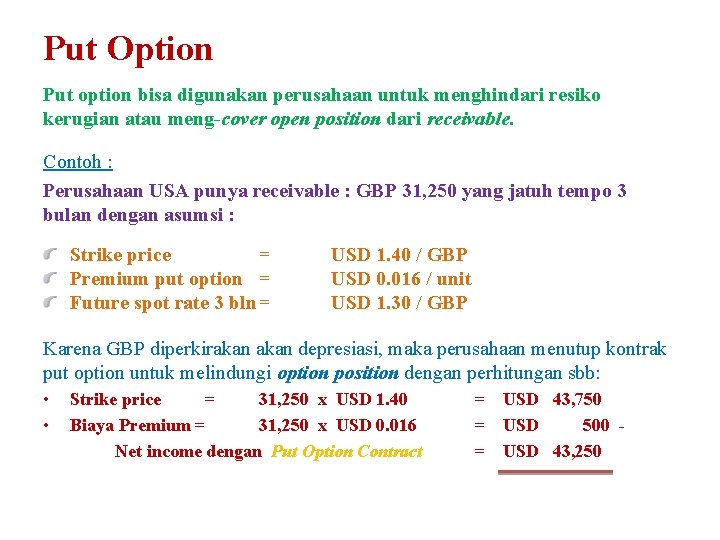

Put Option Put option bisa digunakan perusahaan untuk menghindari resiko kerugian atau meng-cover open position dari receivable. Contoh : Perusahaan USA punya receivable : GBP 31, 250 yang jatuh tempo 3 bulan dengan asumsi : Strike price = Premium put option = Future spot rate 3 bln = USD 1. 40 / GBP USD 0. 016 / unit USD 1. 30 / GBP Karena GBP diperkirakan depresiasi, maka perusahaan menutup kontrak put option untuk melindungi option position dengan perhitungan sbb: • • Strike price = 31, 250 x USD 1. 40 Biaya Premium = 31, 250 x USD 0. 016 Net income dengan Put Option Contract = USD 43, 750 = USD 500 = USD 43, 250

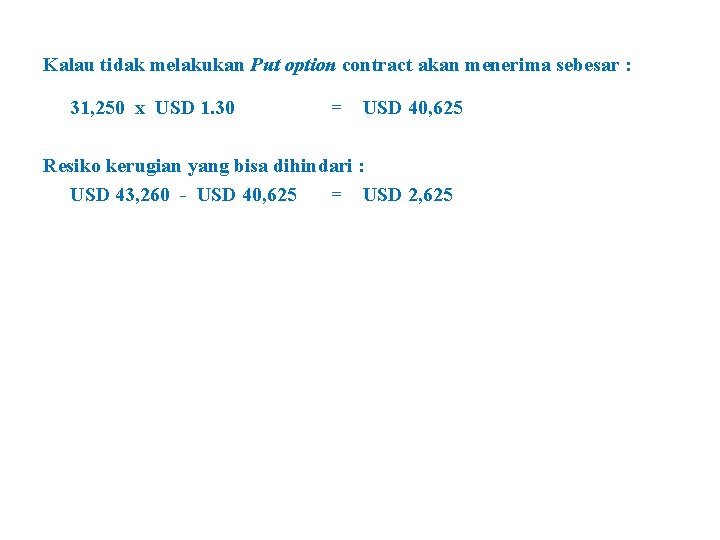

Kalau tidak melakukan Put option contract akan menerima sebesar : 31, 250 x USD 1. 30 = USD 40, 625 Resiko kerugian yang bisa dihindari : USD 43, 260 - USD 40, 625 = USD 2, 625

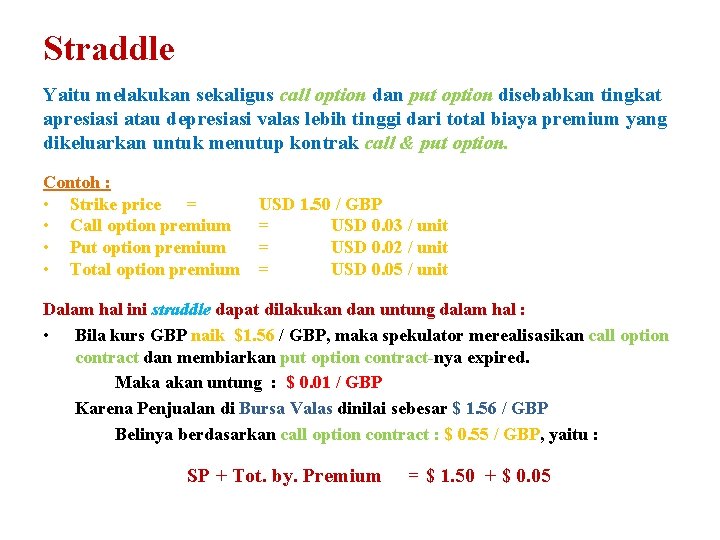

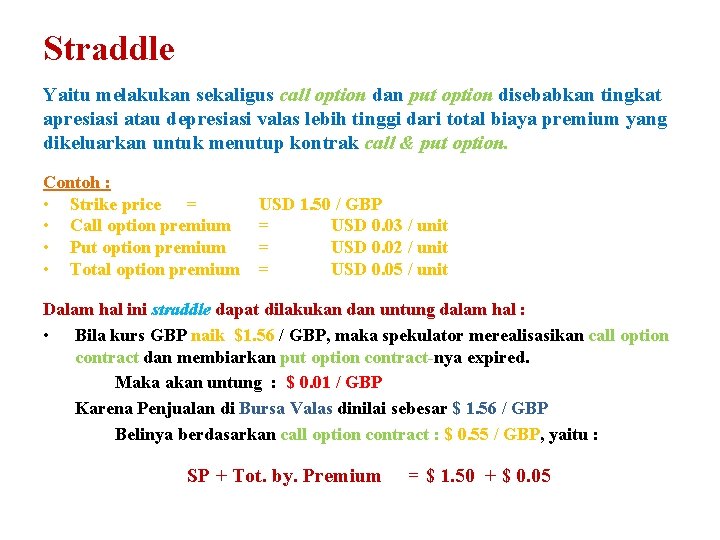

Straddle Yaitu melakukan sekaligus call option dan put option disebabkan tingkat apresiasi atau depresiasi valas lebih tinggi dari total biaya premium yang dikeluarkan untuk menutup kontrak call & put option. Contoh : • Strike price = • Call option premium • Put option premium • Total option premium USD 1. 50 / GBP = USD 0. 03 / unit = USD 0. 02 / unit = USD 0. 05 / unit Dalam hal ini straddle dapat dilakukan dan untung dalam hal : • Bila kurs GBP naik $1. 56 / GBP, maka spekulator merealisasikan call option contract dan membiarkan put option contract-nya expired. Maka akan untung : $ 0. 01 / GBP Karena Penjualan di Bursa Valas dinilai sebesar $ 1. 56 / GBP Belinya berdasarkan call option contract : $ 0. 55 / GBP, yaitu : SP + Tot. by. Premium = $ 1. 50 + $ 0. 05

• Bila kurs GBP turun $ 1. 44 / GBP, maka spekulator merealisasikan put option contract dan call option di expired-kan. Maka akan untung : $ 0. 01 / GBP Karena di pasar valas nilainya : $ 1. 44 / GBP Penjualannya berdasarkan put option $ 1. 45 /GBP yaitu dari $ 1. 50 - $ 0. 05 )

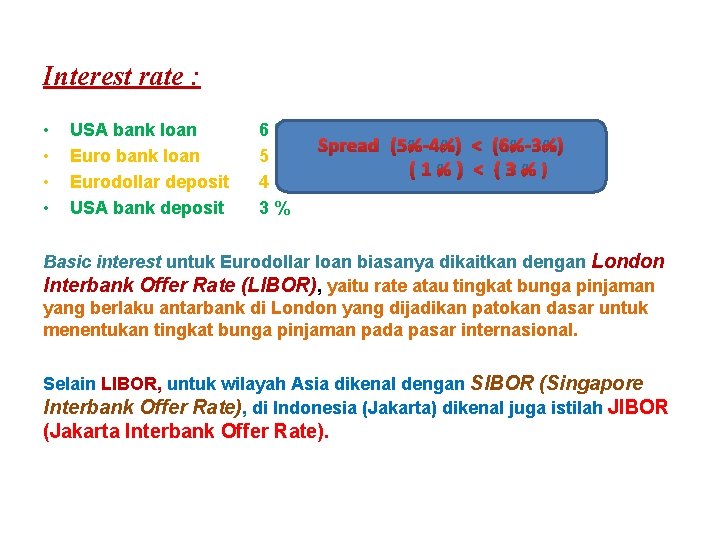

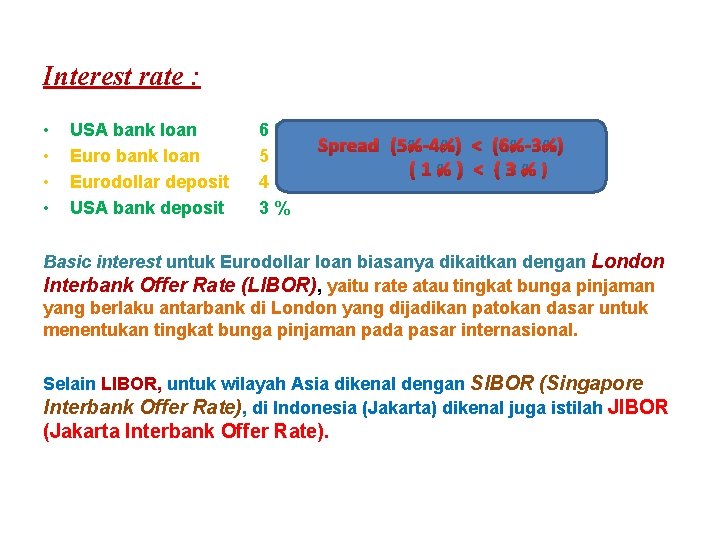

Eurocurrency Market Merupakan pasar uang internasional yang kemudian dikenal sebagai Eurodollar market yang mulai tumbuh dan berkembang pada awal tahun 1960. Pelaku utama dalam Eurocurrency market adalah bank besar yang disebut dengan Eurobank, yang menerima deposito dan memberikan pinjaman dalam berbagai currency. Faktor yang menyebabkan berkembangnya Eurodollar adalah sbb: • • Adanya peraturan pemerintah yang membatasi pinjaman LN, menyebabkan MNC USA hanya bisa pinjam USD di bank Eropa. Tidak adanya ketentuan reserve requirement untuk deposito eurodollar Adanya pembatasan tingkat bunga tertinggi dari deposito bank USA, sehingga mendorong transfer USD ke Eurodollar market Hal ini mendorong berkurangnya spread antara kewajiban membayar bunga deposito dengan hasil yang diperoleh dari kredit oleh bank-bank di Eropa, namun tetap dapat keuntungan yang wajar.

Interest rate : • • USA bank loan Eurodollar deposit USA bank deposit 6 % 5 % 4 % 3 % Spread (5%-4%) < (6%-3%) ( 1 % ) < ( 3 % ) Basic interest untuk Eurodollar loan biasanya dikaitkan dengan London Interbank Offer Rate (LIBOR), yaitu rate atau tingkat bunga pinjaman yang berlaku antarbank di London yang dijadikan patokan dasar untuk menentukan tingkat bunga pinjaman pada pasar internasional. Selain LIBOR, untuk wilayah Asia dikenal dengan SIBOR (Singapore Interbank Offer Rate), di Indonesia (Jakarta) dikenal juga istilah JIBOR (Jakarta Interbank Offer Rate).