FNANSAL ANALZ 0 FNANSAL ANALZ Finansal analiz iletmenin

- Slides: 34

FİNANSAL ANALİZ 0

FİNANSAL ANALİZ ■ Finansal analiz, işletmenin iç ve dış kaynaklarından sağladığı veya sağlamayı düşündüğü fonları, kullanım alanlarına göre değerlendirmek; ve gelecekteki koşullara göre durum saptaması yapmak biçiminde tanımlanır. ■ Finansal analiz, finansal tablolarda yer alan çeşitli kalemler arasında yüzdeler, oranlar ve devir hızları kullanılarak ilişkiler kurulmasını, bu ilişkilerin ölçülmesini ve yorumlanmasını kapsar. ■ Bu ilişkilerin ölçülmesi ve yorumlanması, analiz teknikleri ile yapılır. ■ Elde edilen sonuçlar, işletmenin geçmiş dönemdeki uygulamalarını gösterdiğinden, bunlar temel alınarak işletmenin bugünkü durumu saptanır ve finansal planlar da bu sonuçlardan yararlanılarak yapılır. 1

Finansal Analizin Başlıca Amaçları ■ ■ ■ ■ İşletme faaliyetlerindeki başarı derecesinin ölçülmesi, İşletmenin belirlenen hedeflere hangi oranda ulaştığının incelenmesi, Hedeflere ulaşılmamış ise nedenlerinin araştırılması, Rakip işletmeler ile karşılaştırma yapılmasının sağlanması, İşletmenin fonksiyonlarını yerine getirmedeki gücünün ölçülmesi, İşletme faaliyetlerinin sürekli denetimi, Her aşamada doğru ve düzeltici finansal kararlar alınması, Finansal planlama yapılması ve geleceğe yönelik kararlar alınması. 2

FİNANSAL ANALİZ AMAÇ KAPSAM NİTELİK VE NİCELİK YÖNÜNDEN FİNANSAL ANALİZ STATİK VE DİNAMİK FİNANSAL ANALİZ ZAMAN KISA VE UZUN SÜRELİ FİNANSAL ANALİZ 3

NİTELİK YÖNÜNDEN FİNANSAL ANALİZ İşletmenin kurulan, gelişen ve belli bir süre sonunda şekil değiştiren veya tamamen piyasadan kaybolan bir örgüt olduğu düşünülürse, bu yaşam çizgisinin işletmenin yönetici ve sahipleri ile ilgili olduğu görülür. 4

NİTELİK YÖNÜNDEN FİNANSAL ANALİZ Finansal analiz yapmak, bir bakıma o işletmenin sahip yada yöneticilerinin finansal yeteneklerinin incelenmesi anlamına gelmektedir. -5 K ANALİZİ 5

NİTELİK YÖNÜNDEN FİNANSAL ANALİZ ■ Bu analizde işletmenin sahipleri ya da yöneticilerinin nitelikleri üzerinde durulur. 5 K Ø Karakter Ø Kapasite Ø Kefalet Ø Karşılık Ø Kapital 6

1. KARAKTER İşletmenin ortaklarının karakter yönünden incelenmesi, onların işletmecilik yeteneklerinden, özel hayatlarına kadar geniş bir analizi kapsar. -Borçlarını zamanında ödeyen bir işletme sahibi. -Sürekli işletmesini geliştiren bir işletme sahibi. 7

2. KAPASİTE Kapasite; işletmeye uygunluk bakımından değerlendirilmeli ve analiz buna göre yapılmalıdır. -Ortakların yada yöneticilerin iş görme kapasiteleri. 8

3. KEFALET Bir işletmenin kredi kuruluşları ve diğer işletmeler tarafından güvenilme derecesini ifade etmektedir. Bu nedenle, kefil gösterebilen işletmenin, kefil gösteremeyenlere göre kredi değerinin daha yüksek olacağı kabul edilir. 9

4. KARŞILIK Karşılık, işletmenin istediği kredi miktarı karşılığında taşınır yada taşınmaz mallarını karşılık olarak gösterebilme derecesini ifade etmektedir. 10

5. KAPİTAL Kapital, işletmenin nitelik analizinde aranan önemli bir özelliktir. Orta ve uzun süreli finansmanda kapital üzerinde durulmalıdır. -Entellektüel sermaye. 11

NİCELİK YÖNÜNDEN FİNANSAL ANALIZ ■ Rakamlarla ifade edilen analize niceliksel analiz denir. ■ Finansal analizin niteliksel yönünde, mümkün olduğu ölçüde objektif olunmaya çalışılsa da, varılan sonuçlarda subjektif davranılmış olabilir. ■ Niteliksel ve niceliksel analiz bir arada birbirini tamamlayacak şekilde yürütülmektedir. 12

KISA SÜRELİ FİNANSAL ANALİZ ■ Kısa süre bir endüstri dalında mevcut işletmelerin yeni veya ek yatırımlara giremeyecekleri bir zaman dilimini kapsamaktadır. Genellikle 1 yıl olarak kabul edilir. ■ Bu süre içinde sabit değerlerde bir değişiklik meydana gelmez. ■ Kısa süre içinde işletmenin finansal faaliyetleri, daha çok günlük alacak ve borç durumlarının değerlendirilmesi esasına dayanmaktadır. Yani kısa süreli finansal analizde likidite ön plandadır. 13

UZUN SÜRELİ FİNANSAL ANALİZ ■ Uzun süre kavramı, genel olarak 5 yıldan daha yukarı olan zaman aralığındaki finansal hareketlerin incelenmesini ifade eder. ■ 5 yıla kadar olan orta süreli finansal hareketler de uzun süreli finansal hareketler olarak değerlendirilir. ■ Uzun süreli finansal analizde genellikle yatırım değerlendirilmesi, teçhizat satın alınması gibi değişiklikler üzerinde durulur. ■ Analizin ağırlık noktası karlılıktır. 14

STATİK ANALİZ ■ Belirli bir tarihe veya belirli bir döneme ilişkin mali tablolardaki kalemler arasında mevcut ilişkilerin miktar yönünden incelenmesi statik analizdir. ■ Statik Analiz = Dikey Analiz ■ Statik analiz rasyolar ve yüzdeler yöntemi kullanılabilir. Statik analizde hesaplanan rasyolar, işletmenin cari dönemdeki likidite, karlılık, faaliyet ve finansal yapısı hakkında bilgi verir. ■ 15

DİNAMİK ANALİZ ■ Dinamik analiz işletmenin birden fazla döneme ilişkin mali tablolarındaki değerlerin kolayca karşılaştırılabilir şekilde incelenmesidir. ■ Bu analiz karşılaştırmalı tablolar, trendler gibi analitik tekniklerle yapılır. ■ Dinamik Analiz = Yatay Analiz ■ Dinamik analiz işletme hakkında önemli eğilimleri gösterdiği için geleceğe ilişkin öngörümlemelerde sıkça kullanılır. 16

FİNANSAL ANALİZ TEKNİKLERİ Rasyo (oran) analizi ■ Karlılık analizi ■ Karşılaştırmalı analiz ■ Eğilim (trend) yüzdeleri yöntemi ■ Yüzde yöntemi ile analiz ■ Fon akım analizi ■ 17

RASYO ANALİZİ ■ En yaygın teknik rasyo analizidir. ■ Rasyo, finansal tablolarda yer alan iki kalem arasındaki ilişkinin basit matematiksel ifadesidir. ■ Analizde önemli olan sınırlı sayıda, fakat işletmenin borç ödeme yeteneği, finansal yapısı, karlılığı, iktisadi değerlerini etkin biçimde kullanıp kullanmadığı konularındaki sorulara ışık tutacak rasyolar hesaplamaktır. 18

Rasyo Analizi Yapılırken Dikkat Edilecek Hususlar ■ Az sayıda, fakat işletmenin durumunu belirleyecek rasyoların hesaplanmasına özen gösterilmelidir. ■ Rasyoların hatalı yorumundan kaçınılmalıdır, yorumda belirsizlik varsa o rasyo kullanılmamalıdır. ■ Rasyolar yorumlanırken işletme ilgili çeşitli kaynaklardan yararlanılmalıdır. ■ Aynı endüstride faaliyet gösteren işletmelerin aynı türdeki rasyoları ile karşılaştırmalar yapılmalı; ancak karşılaştırma yapılırken işletmelerin tam olarak birbirine benzemeyecekleri de dikkate alınmalıdır. 19

Rasyoların Yorumunda Yararlanılan Genel Ölçüler ■ Denemeler Sonucu Yeterli Olarak Kabul Edilmiş Rasyolarla Karşılaştırma ■ İşletmenin Geçmiş Dönemlerdeki Rasyoları İle Karşılaştırma ■ Aynı Endüstrideki Benzer İşletmelerin Rasyoları İle Karşılaştırma ■ Endüstriler İçin Karşılaştırma Hesaplanmış Standart (Tipik) Rasyolarla 20

Rasyo (Oran) Grupları ■ Likidite rasyoları ■ Devir hızı rasyoları ■ Ekonomik yapı rasyoları ■ Finansal yapı rasyoları ■ Karlılık rasyoları 21

LİKİDİTE RASYOLARI ■ Likidite rasyoları, işletmenin kısa süreli borçlarını ödeme gücünü ölçmek, net işletme sermayesinin yeterli olup olmadığını saptayabilmek için kullanılır. 22

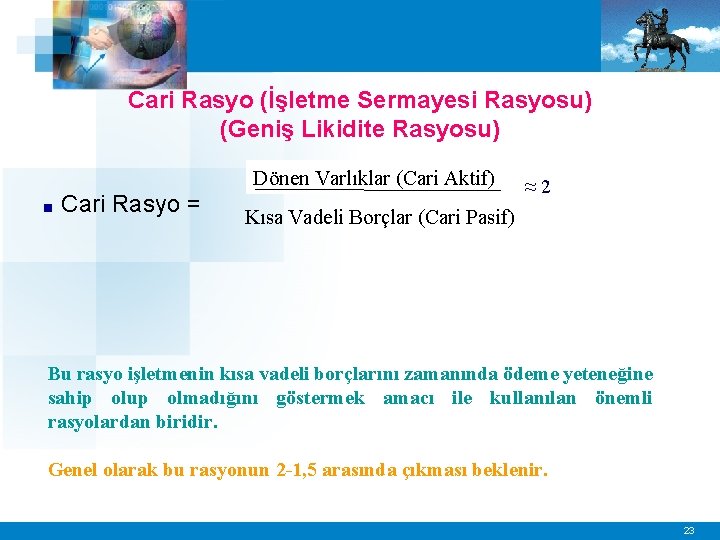

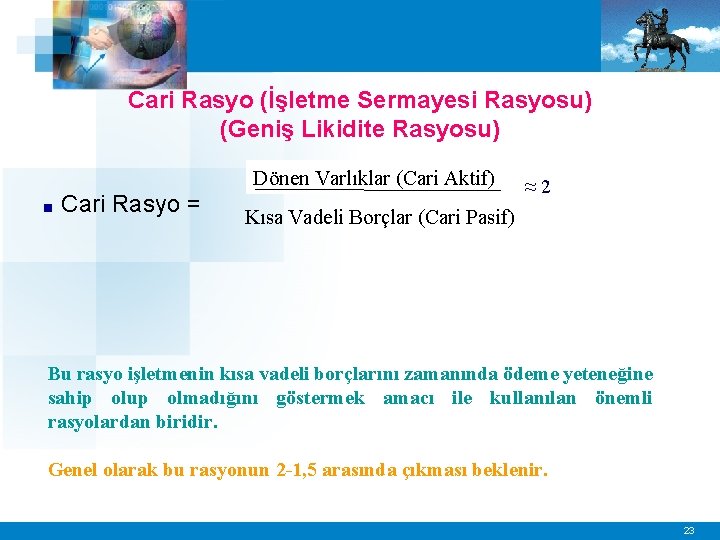

Cari Rasyo (İşletme Sermayesi Rasyosu) (Geniş Likidite Rasyosu) Dönen Varlıklar (Cari Aktif) ■ Cari Rasyo = ≈2 Kısa Vadeli Borçlar (Cari Pasif) Bu rasyo işletmenin kısa vadeli borçlarını zamanında ödeme yeteneğine sahip olup olmadığını göstermek amacı ile kullanılan önemli rasyolardan biridir. Genel olarak bu rasyonun 2 -1, 5 arasında çıkması beklenir. 23

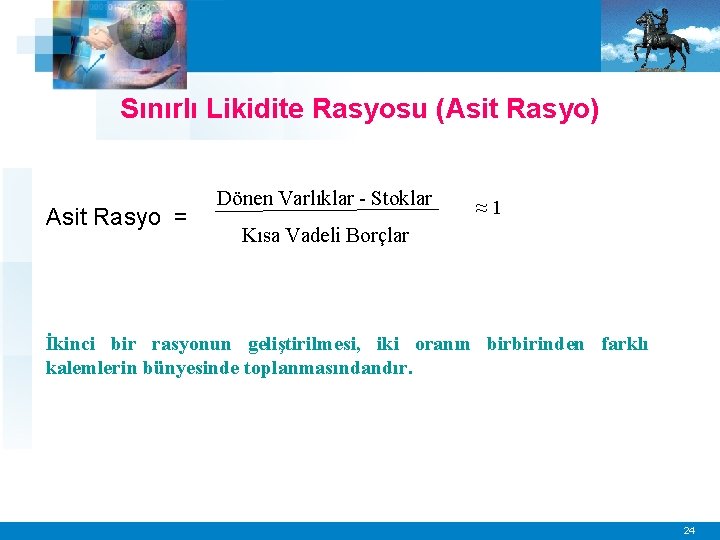

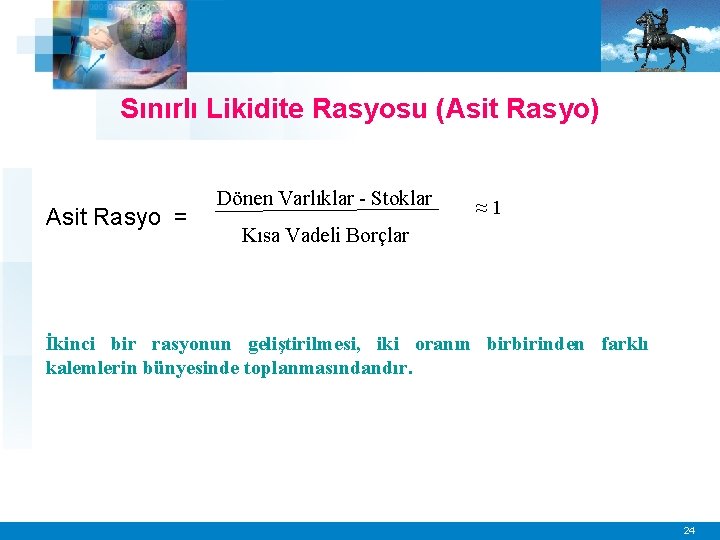

Sınırlı Likidite Rasyosu (Asit Rasyo) Asit Rasyo = Dönen Varlıklar - Stoklar ≈1 Kısa Vadeli Borçlar İkinci bir rasyonun geliştirilmesi, iki oranın birbirinden farklı kalemlerin bünyesinde toplanmasındandır. 24

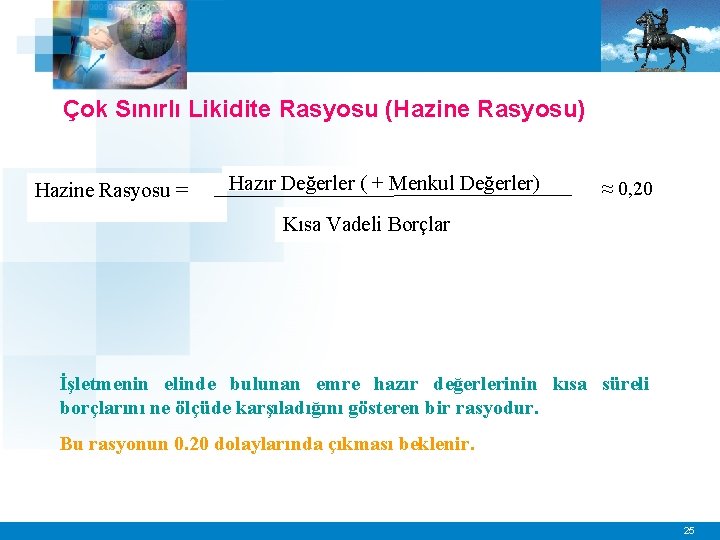

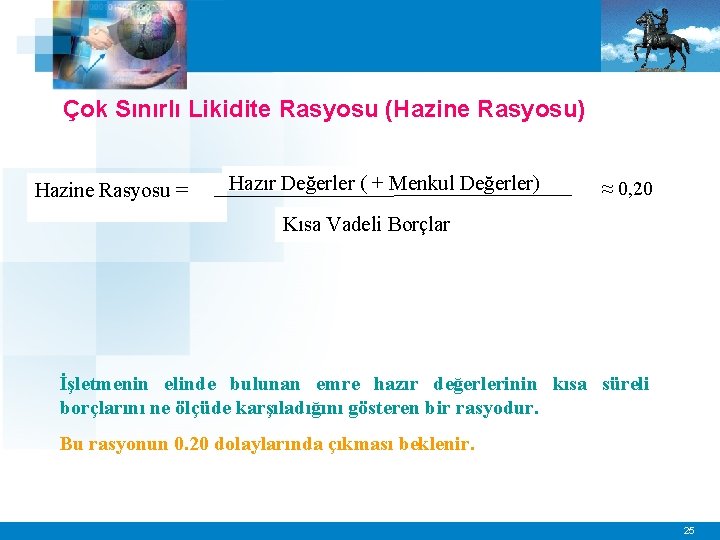

Çok Sınırlı Likidite Rasyosu (Hazine Rasyosu) Hazine Rasyosu = Hazır Değerler ( + Menkul Değerler) ≈ 0, 20 Kısa Vadeli Borçlar İşletmenin elinde bulunan emre hazır değerlerinin kısa süreli borçlarını ne ölçüde karşıladığını gösteren bir rasyodur. Bu rasyonun 0. 20 dolaylarında çıkması beklenir. 25

DEVİR HIZI RASYOLARI (FAALİYET RASYOLARI) ■ Devir hızı rasyoları, bilançodaki bazı özellikli kalemlerin satışlarının bir fonksiyonu olarak hesaplanan rasyolardır. ■ Bu rasyolara, özellikle dönen varlıkların dinamik özelliğini belirtmesi bakımından “faaliyet rasyoları” (çalışma rasyoları) adı da verilir. 26

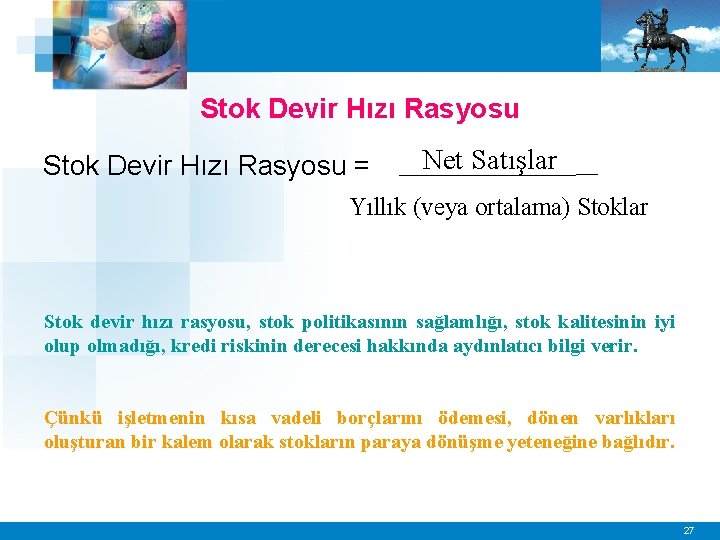

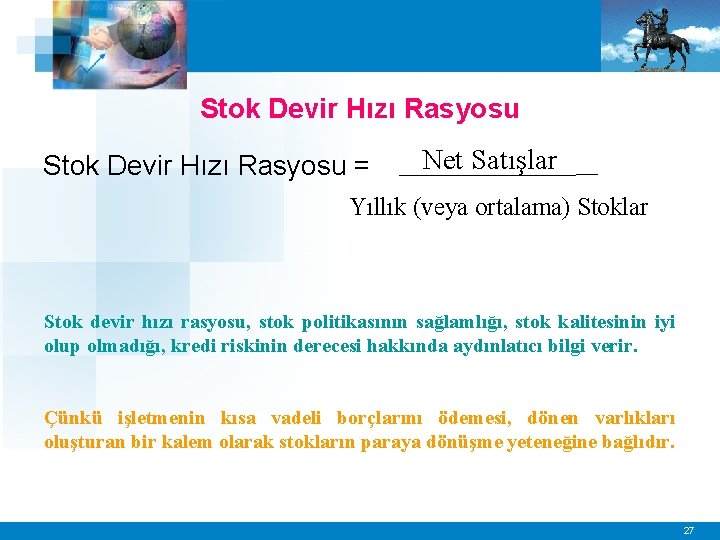

Stok Devir Hızı Rasyosu = Net Satışlar Yıllık (veya ortalama) Stoklar Stok devir hızı rasyosu, stok politikasının sağlamlığı, stok kalitesinin iyi olup olmadığı, kredi riskinin derecesi hakkında aydınlatıcı bilgi verir. Çünkü işletmenin kısa vadeli borçlarını ödemesi, dönen varlıkları oluşturan bir kalem olarak stokların paraya dönüşme yeteneğine bağlıdır. 27

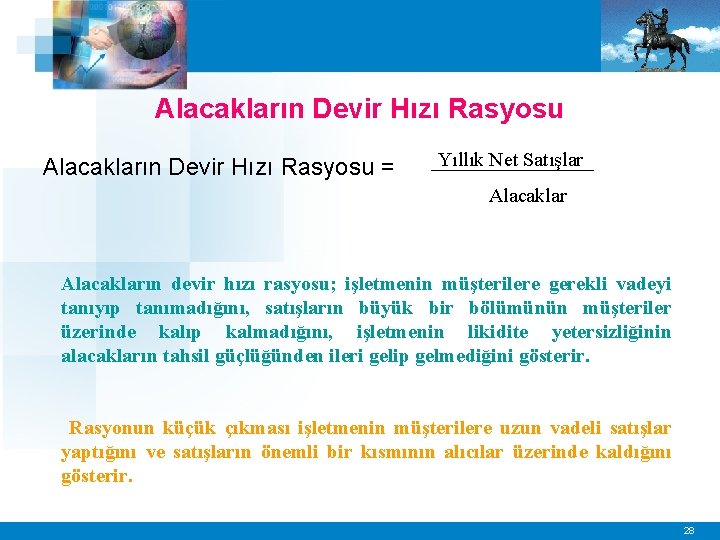

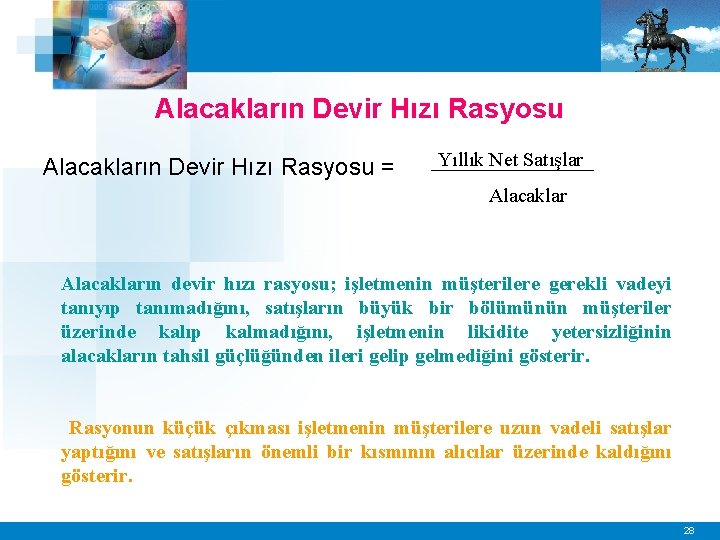

Alacakların Devir Hızı Rasyosu = Yıllık Net Satışlar Alacakların devir hızı rasyosu; işletmenin müşterilere gerekli vadeyi tanıyıp tanımadığını, satışların büyük bir bölümünün müşteriler üzerinde kalıp kalmadığını, işletmenin likidite yetersizliğinin alacakların tahsil güçlüğünden ileri gelip gelmediğini gösterir. Rasyonun küçük çıkması işletmenin müşterilere uzun vadeli satışlar yaptığını ve satışların önemli bir kısmının alıcılar üzerinde kaldığını gösterir. 28

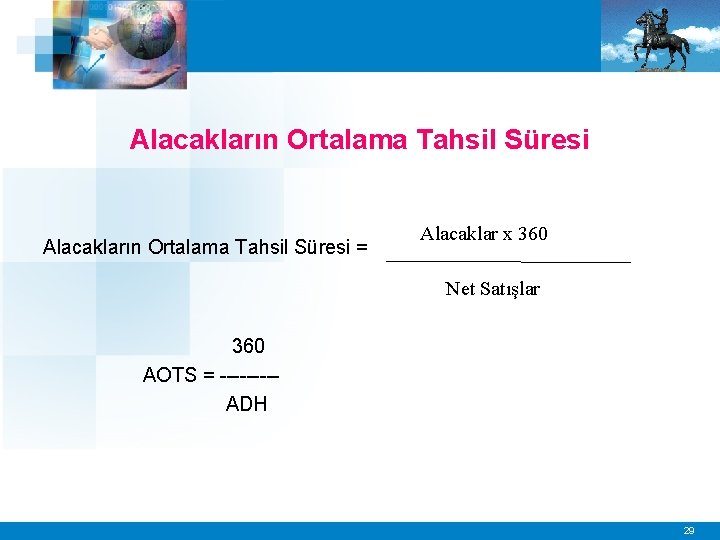

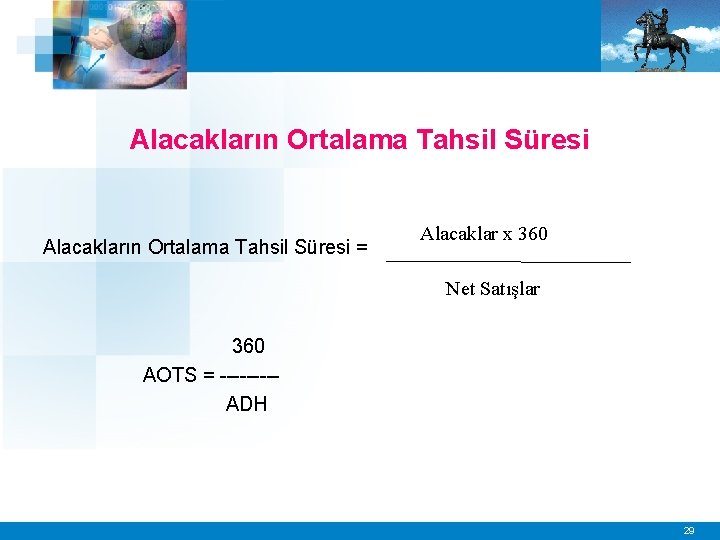

Alacakların Ortalama Tahsil Süresi = Alacaklar x 360 Net Satışlar 360 AOTS = ----ADH 29

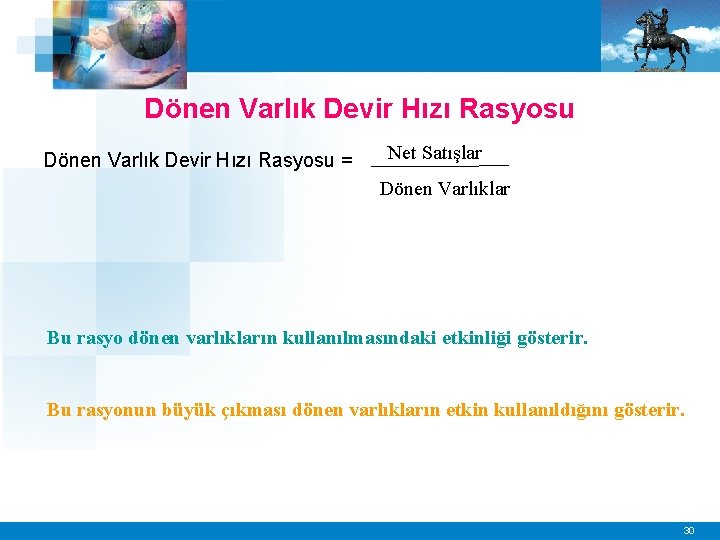

Dönen Varlık Devir Hızı Rasyosu = Net Satışlar Dönen Varlıklar Bu rasyo dönen varlıkların kullanılmasındaki etkinliği gösterir. Bu rasyonun büyük çıkması dönen varlıkların etkin kullanıldığını gösterir. 30

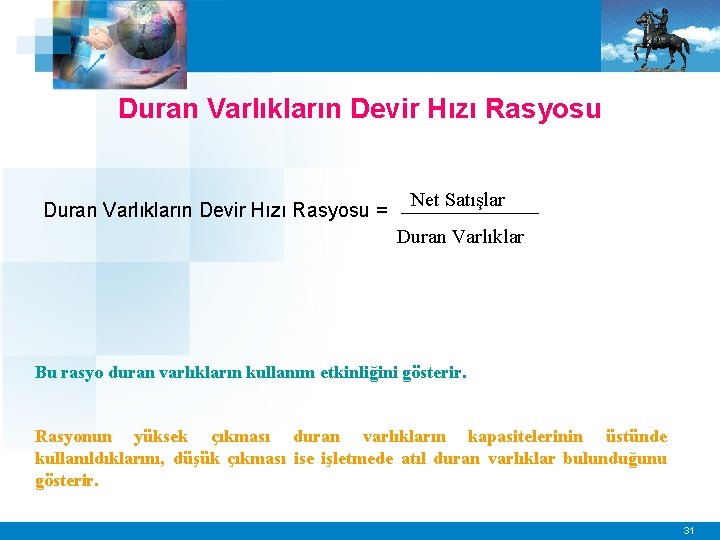

Duran Varlıkların Devir Hızı Rasyosu = Net Satışlar Duran Varlıklar Bu rasyo duran varlıkların kullanım etkinliğini gösterir. Rasyonun yüksek çıkması duran varlıkların kapasitelerinin üstünde kullanıldıklarını, düşük çıkması ise işletmede atıl duran varlıklar bulunduğunu gösterir. 31

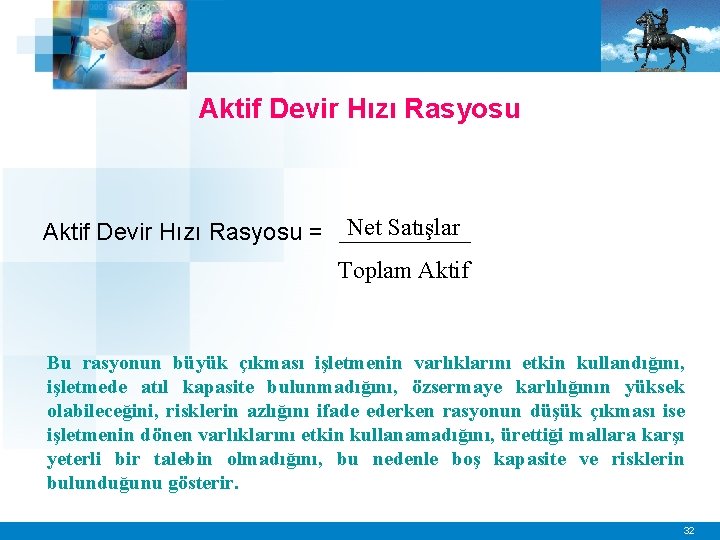

Aktif Devir Hızı Rasyosu = Net Satışlar Toplam Aktif Bu rasyonun büyük çıkması işletmenin varlıklarını etkin kullandığını, işletmede atıl kapasite bulunmadığını, özsermaye karlılığının yüksek olabileceğini, risklerin azlığını ifade ederken rasyonun düşük çıkması ise işletmenin dönen varlıklarını etkin kullanamadığını, ürettiği mallara karşı yeterli bir talebin olmadığını, bu nedenle boş kapasite ve risklerin bulunduğunu gösterir. 32

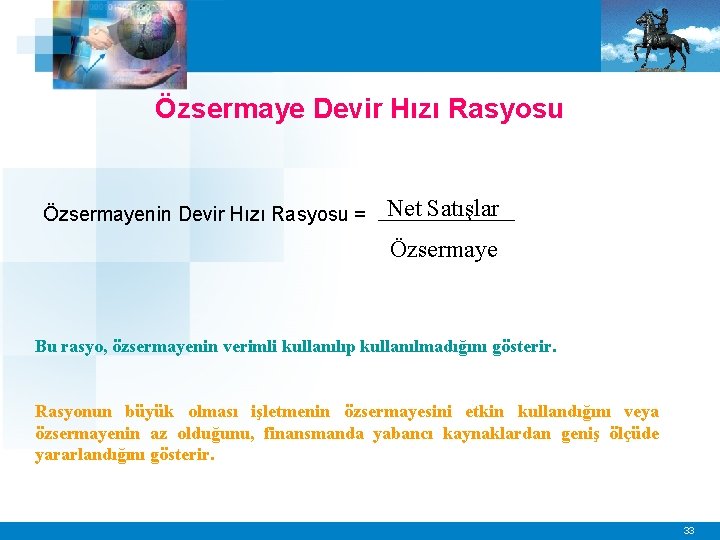

Özsermaye Devir Hızı Rasyosu Özsermayenin Devir Hızı Rasyosu = Net Satışlar Özsermaye Bu rasyo, özsermayenin verimli kullanılıp kullanılmadığını gösterir. Rasyonun büyük olması işletmenin özsermayesini etkin kullandığını veya özsermayenin az olduğunu, finansmanda yabancı kaynaklardan geniş ölçüde yararlandığını gösterir. 33