EVALUACION DE PROYECTOS DE INVERSION Dr Arturo Morales

- Slides: 28

EVALUACION DE PROYECTOS DE INVERSION Dr. Arturo Morales Castro ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Evaluación financiera de un proyecto de inversión El procedimiento para evaluar un proyecto de inversión varía de una empresa a otra, e incluso de un proyecto a otro, sin embargo, casi siempre se realiza lo siguiente: Determinación del monto de la inversión o gastos de capital requeridos. Determinación del costo de capital o tasa de descuento apropiada para el proyecto. Cálculo de los flujos de efectivo neto que se espera que genere el proyecto. Aplicación de algún método de evaluación de proyectos. Aceptación o rechazo del proyecto. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Cálculo de los flujos de efectivo neto del proyecto Para determinar si un proyecto es rentable o no es necesario elaborar los estados financieros presupuestados y utilizados para calcular los flujos de efectivo netos que generará el proyecto, los cuales pueden estar integrados por uno o mas de los siguientes flujos: ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Flujo de efectivo operativo Es el flujo de efectivo generado por los activos del proyecto y se obtiene de la siguiente manera: Flujo de efectivo operativo= UAII + depreciación - impuestos Donde: UAII = Utilidad antes de intereses e impuestos del estado de resultados proforma Nota. Los gastos financieros derivaos del proyecto, no son flujos provenientes de los activos del proyecto y por lo tanto no deben ser incluidos en el cálculo del flujo de efectivo operativo. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Capital de trabajo neto El capital de trabajo neto son los recursos a corto plazo con que cuenta la empresa para financiar sus operaciones y se calcula restando en el balance general: Capital trabajo = Activo circulante – Pasivo circulante El capital trabajo representa una salida de efectivo que se recupera al finalizar el proyecto. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Gasto de capital Se refiere a la inversión en activos fijos que se requieren para llevar a cabo el proyecto. Los activos fijos excepto el terreno se deprecian durante el tiempo de vida del proyecto y si al término de este tienen algún valor en libros, este se puede vender y los flujos de efectivo relacionados a la venta se deben incluir en el cálculo de los flujos de efectivo neto del proyecto. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Los flujos de efectivo neto de un proyecto se obtienen Flujo de efectivo operativo (para cada año de vida del proyecto) -Inversión requerida en capital de trabajo (al inicio del proyecto) -Gasto de capital o inversión en activos fijos (al inicio del proyecto) +Recuperación de capital de trabajo (al final del proyecto) +Valor de rescate de los activos fijos (al final de la vida del proyecto) =Flujo de efectivo neto Ejemplo Año 0 1 2 3 Flujo de efectivo neto = Gastos de capital +Capital trabajo Flujos de efectivo operativo +Recuperación de capital trabajo +Valor de rescate de os activos fijos ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Métodos financieros para evaluar proyectos de inversión Considérese un proyecto con tiempo de vida de 5 años y con un costo de capital k=10% Año Flujo de efectivo neto 0 - $ 1, 000 1 $ 100 2 $ 300 3 $ 400 4 $ 500 5 $ 500 Métodos de valuación: Métodos que consideran la recuperación de la inversión: Periodo de recuperación de la inversión descontado Métodos que se basan en criterios contables: Método de rendimiento anual promedio (RAP) Métodos que evalúan los flujos de efectivo descontado. Índice de rentabilidad (IR) Valor presente neto (VPN) Tasa interna de retorno (TIR) ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

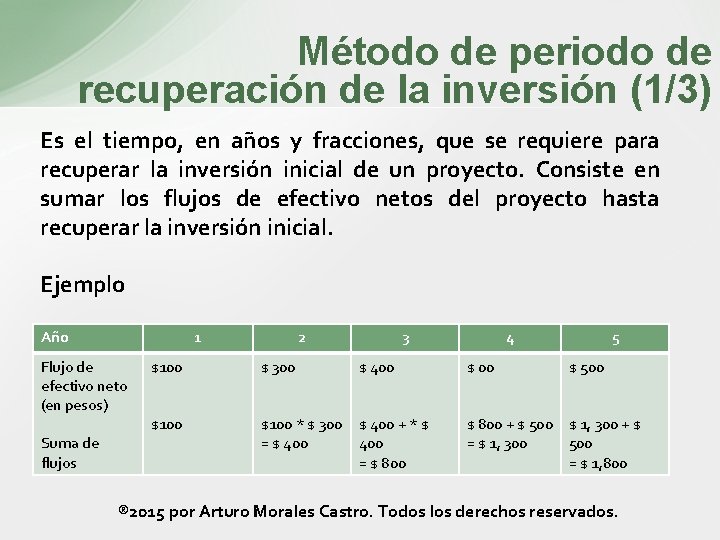

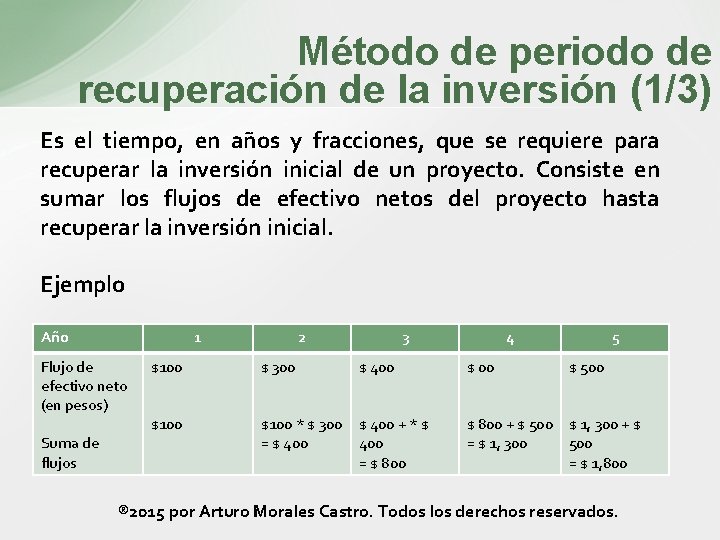

Método de periodo de recuperación de la inversión (1/3) Es el tiempo, en años y fracciones, que se requiere para recuperar la inversión inicial de un proyecto. Consiste en sumar los flujos de efectivo netos del proyecto hasta recuperar la inversión inicial. Ejemplo Año 1 Flujo de efectivo neto (en pesos) Suma de flujos 2 3 4 5 $100 $ 300 $ 400 $ 500 $100 * $ 300 = $ 400 + * $ 400 = $ 800 + $ 500 $ 1, 300 + $ = $ 1, 300 500 = $ 1, 800 ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

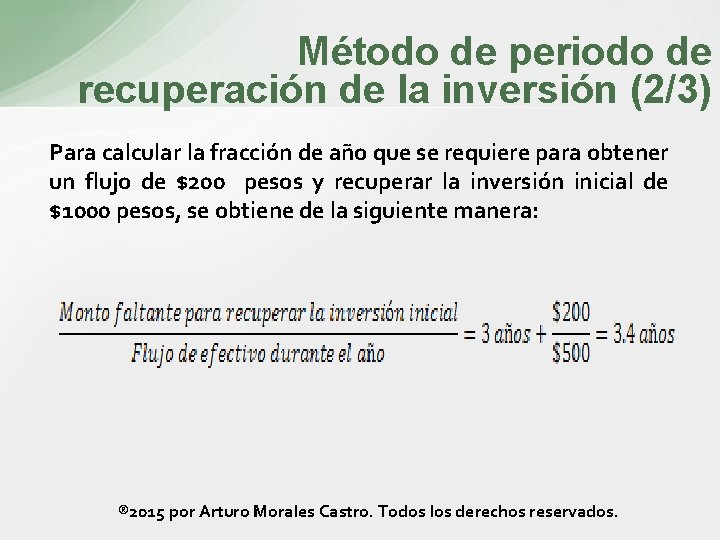

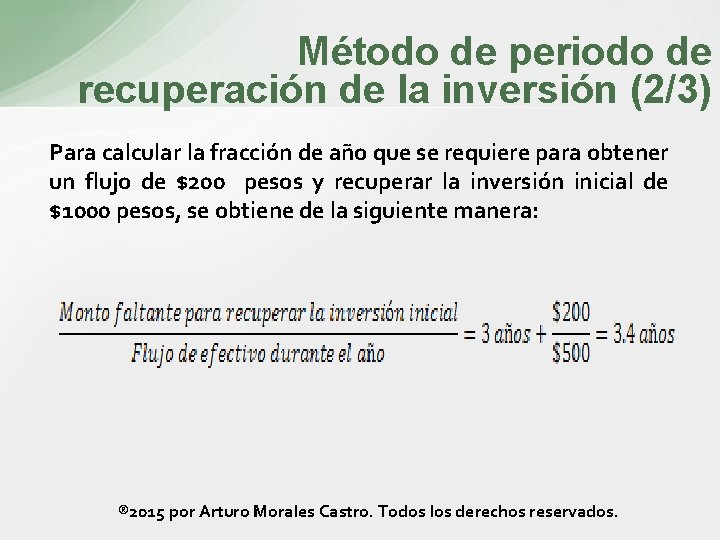

Método de periodo de recuperación de la inversión (2/3) Para calcular la fracción de año que se requiere para obtener un flujo de $200 pesos y recuperar la inversión inicial de $1000 pesos, se obtiene de la siguiente manera: ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

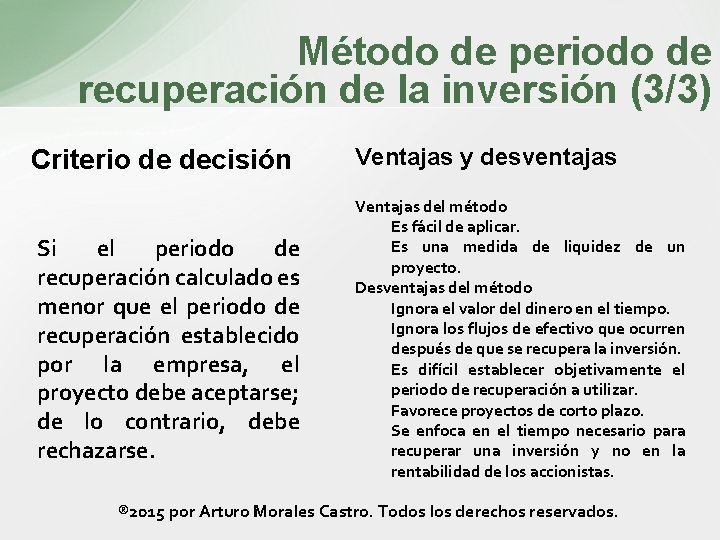

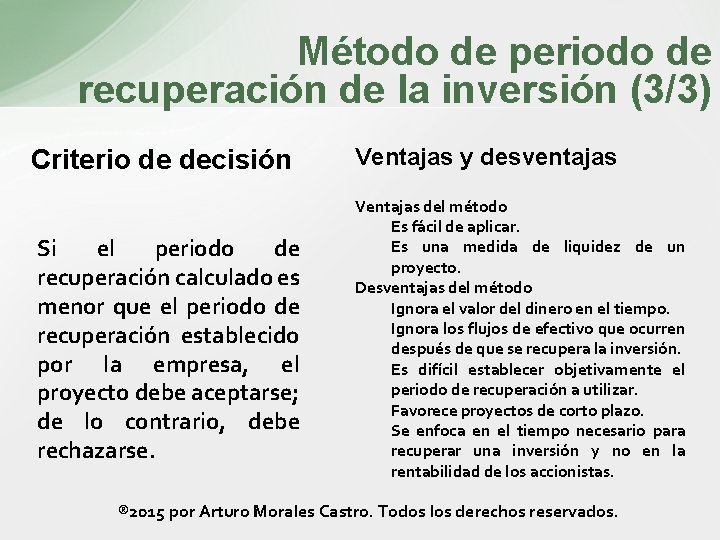

Método de periodo de recuperación de la inversión (3/3) Criterio de decisión Si el periodo de recuperación calculado es menor que el periodo de recuperación establecido por la empresa, el proyecto debe aceptarse; de lo contrario, debe rechazarse. Ventajas y desventajas Ventajas del método Es fácil de aplicar. Es una medida de liquidez de un proyecto. Desventajas del método Ignora el valor del dinero en el tiempo. Ignora los flujos de efectivo que ocurren después de que se recupera la inversión. Es difícil establecer objetivamente el periodo de recuperación a utilizar. Favorece proyectos de corto plazo. Se enfoca en el tiempo necesario para recuperar una inversión y no en la rentabilidad de los accionistas. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

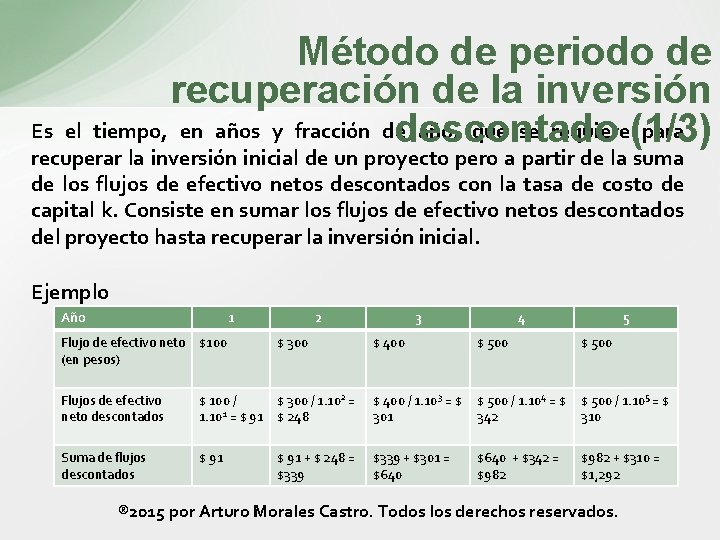

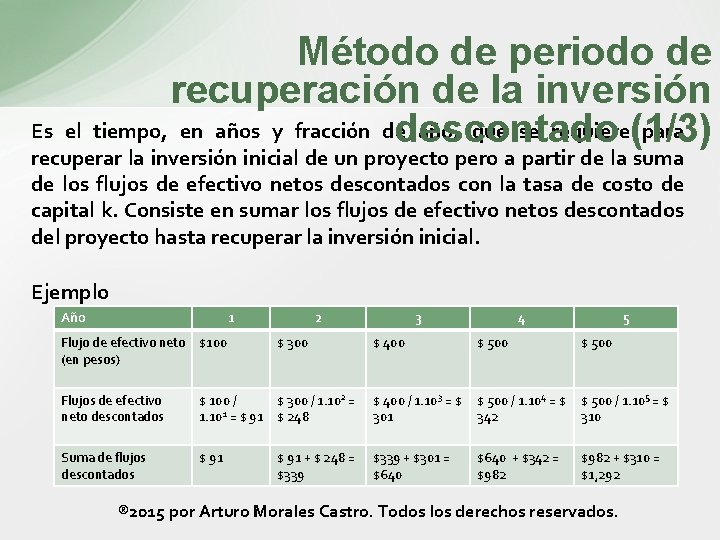

Método de periodo de recuperación de la inversión Es el tiempo, en años y fracción dedescontado año, que se requiere(1/3) para recuperar la inversión inicial de un proyecto pero a partir de la suma de los flujos de efectivo netos descontados con la tasa de costo de capital k. Consiste en sumar los flujos de efectivo netos descontados del proyecto hasta recuperar la inversión inicial. Ejemplo Año 1 2 3 4 5 Flujo de efectivo neto $100 (en pesos) $ 300 $ 400 $ 500 Flujos de efectivo neto descontados $ 100 / 1. 101 = $ 91 $ 300 / 1. 102 = $ 248 $ 400 / 1. 103 = $ 301 $ 500 / 1. 104 = $ 342 $ 500 / 1. 105 = $ 310 Suma de flujos descontados $ 91 + $ 248 = $339 + $301 = $640 + $342 = $982 + $310 = $1, 292 ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método de periodo de recuperación de la inversión descontado (2/3) caso, el monto total de la inversión inicial se En este recupera en algún momento durante el año 5, La fracción de año correspondiente se calcula igual que en método de periodo de recuperación de la inversión. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

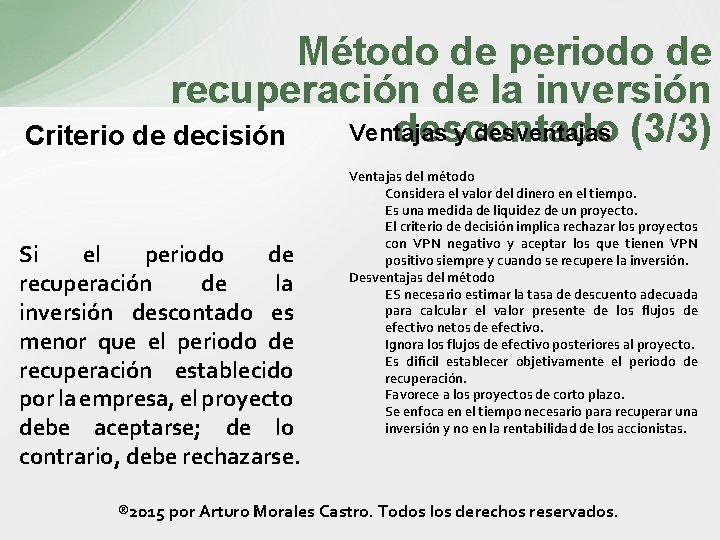

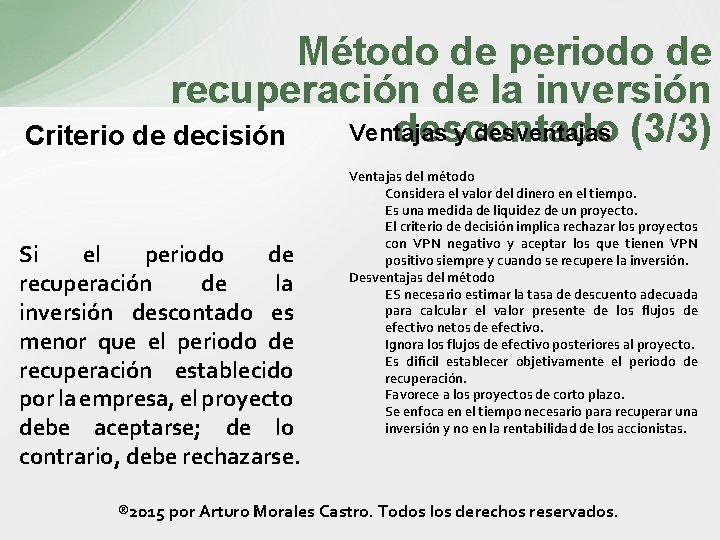

Método de periodo de recuperación de la inversión Ventajas y desventajas (3/3) descontado Criterio de decisión Si el periodo de recuperación de la inversión descontado es menor que el periodo de recuperación establecido por la empresa, el proyecto debe aceptarse; de lo contrario, debe rechazarse. Ventajas del método Considera el valor del dinero en el tiempo. Es una medida de liquidez de un proyecto. El criterio de decisión implica rechazar los proyectos con VPN negativo y aceptar los que tienen VPN positivo siempre y cuando se recupere la inversión. Desventajas del método ES necesario estimar la tasa de descuento adecuada para calcular el valor presente de los flujos de efectivo netos de efectivo. Ignora los flujos de efectivo posteriores al proyecto. Es difícil establecer objetivamente el periodo de recuperación. Favorece a los proyectos de corto plazo. Se enfoca en el tiempo necesario para recuperar una inversión y no en la rentabilidad de los accionistas. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

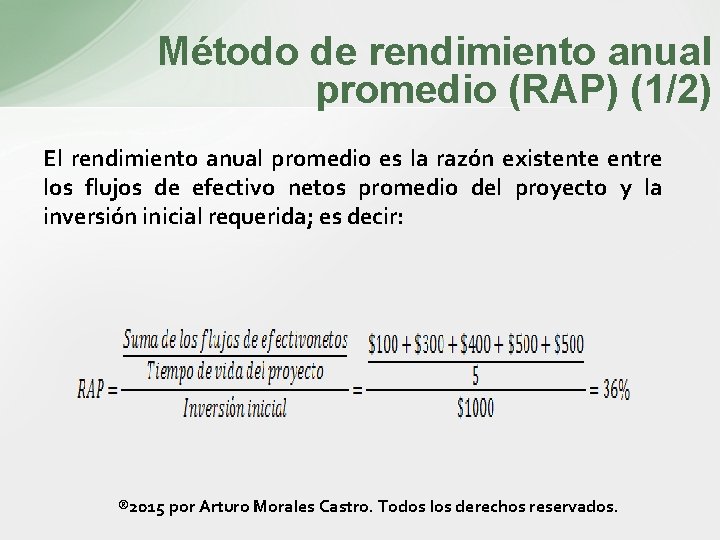

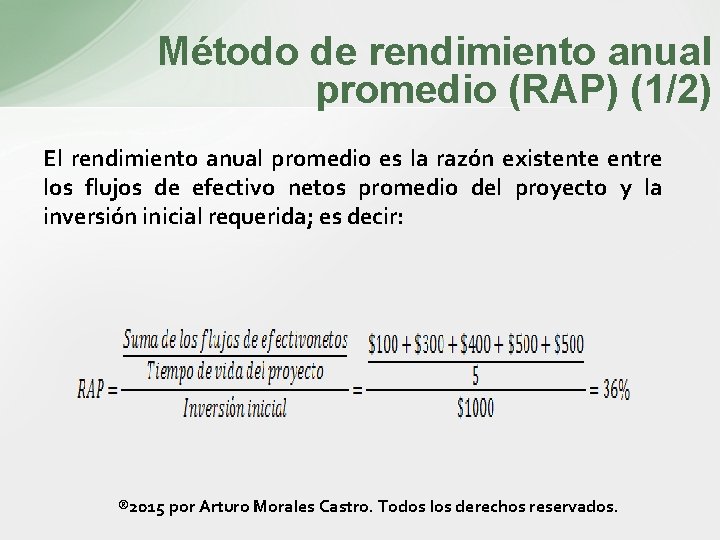

Método de rendimiento anual promedio (RAP) (1/2) El rendimiento anual promedio es la razón existente entre los flujos de efectivo netos promedio del proyecto y la inversión inicial requerida; es decir: ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

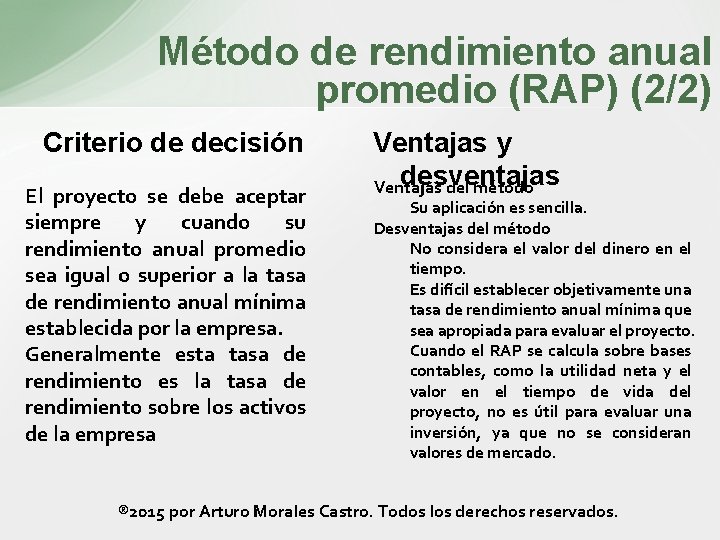

Método de rendimiento anual promedio (RAP) (2/2) Criterio de decisión El proyecto se debe aceptar siempre y cuando su rendimiento anual promedio sea igual o superior a la tasa de rendimiento anual mínima establecida por la empresa. Generalmente esta tasa de rendimiento es la tasa de rendimiento sobre los activos de la empresa Ventajas y desventajas Ventajas del método Su aplicación es sencilla. Desventajas del método No considera el valor del dinero en el tiempo. Es difícil establecer objetivamente una tasa de rendimiento anual mínima que sea apropiada para evaluar el proyecto. Cuando el RAP se calcula sobre bases contables, como la utilidad neta y el valor en el tiempo de vida del proyecto, no es útil para evaluar una inversión, ya que no se consideran valores de mercado. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

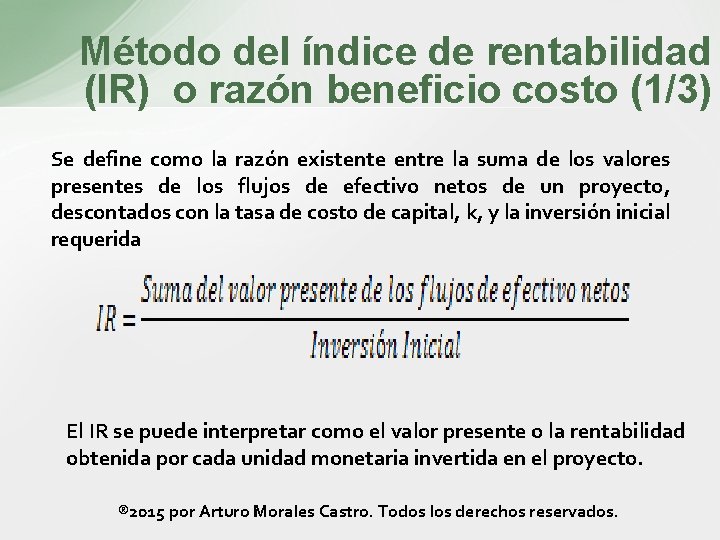

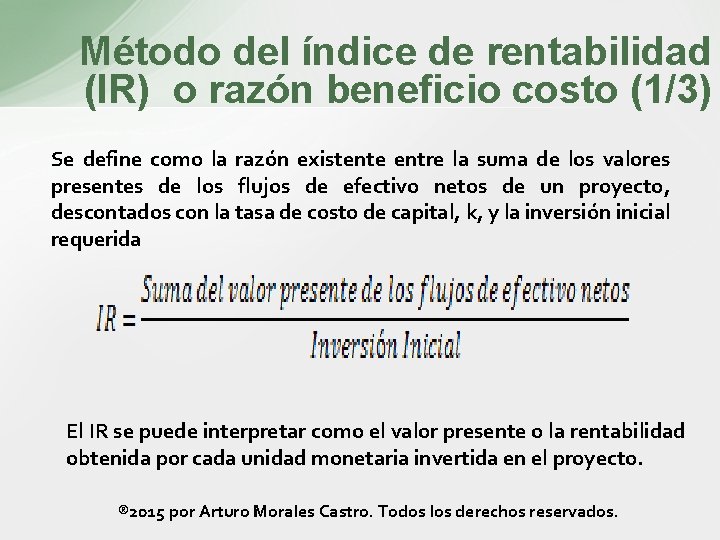

Método del índice de rentabilidad (IR) o razón beneficio costo (1/3) Se define como la razón existente entre la suma de los valores presentes de los flujos de efectivo netos de un proyecto, descontados con la tasa de costo de capital, k, y la inversión inicial requerida El IR se puede interpretar como el valor presente o la rentabilidad obtenida por cada unidad monetaria invertida en el proyecto. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

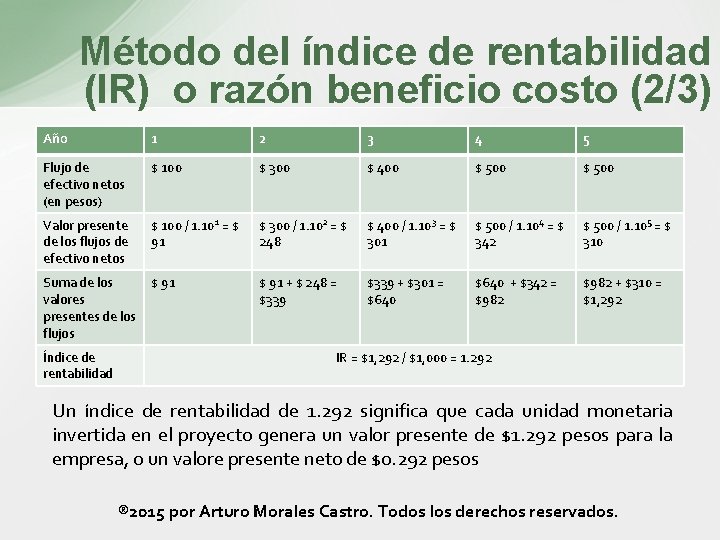

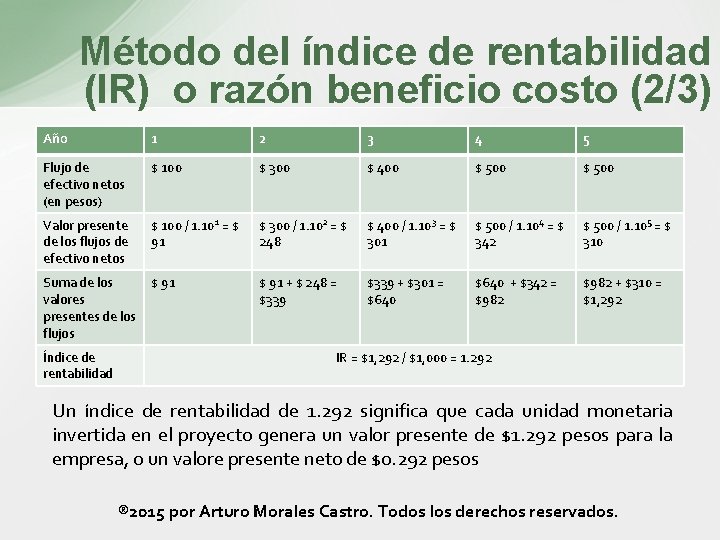

Método del índice de rentabilidad (IR) o razón beneficio costo (2/3) Año 1 2 3 4 5 Flujo de efectivo netos (en pesos) $ 100 $ 300 $ 400 $ 500 Valor presente de los flujos de efectivo netos $ 100 / 1. 101 = $ 91 $ 300 / 1. 102 = $ 248 $ 400 / 1. 103 = $ 301 $ 500 / 1. 104 = $ 342 $ 500 / 1. 105 = $ 310 Suma de los valores presentes de los flujos $ 91 + $ 248 = $339 + $301 = $640 + $342 = $982 + $310 = $1, 292 Índice de rentabilidad IR = $1, 292 / $1, 000 = 1. 292 Un índice de rentabilidad de 1. 292 significa que cada unidad monetaria invertida en el proyecto genera un valor presente de $1. 292 pesos para la empresa, o un valore presente neto de $0. 292 pesos ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método del índice de rentabilidad (IR) o razón beneficio costo (1/3) Criterio de decisión Si el IR 1, el proyecto debe aceptarse porque los beneficios que genera son superiores a su costo. Si IR 1, el proyecto debe rechazarse porque los beneficios que genera son inferiores a su costo Si IR=1, es indiferente aceptar o rechazar. Ventajas y desventajas Ventajas Considera el valor del dinero en el tiempo Su criterio de decisión esta relacionado al VPN. Desventajas Es necesario estimar la tasa de descuento apropiada. Cuando se trata de evaluar proyectos mutuamente excluyentes puede conducir a decisiones erróneas. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método del Valor Presente Neto (VPN) (1/3) El valor presente neto de una inversión es la diferencia entre el valor de mercado de la inversión y su costo. En resumen para la empresa significa una medida de incremento o pérdida de valor que tendrán las acciones de la empresa si el proyecto se realiza. El método del valor presente consiste en lo siguiente: Proyectar todos los flujos de efectivo netos que se espera genere el proyecto durante su vida. Calcular el valor presente de cada uno de los flujos. Suman los valores presentes de los flujos de efectivo Calcular el valor presente neto como la diferencia entre la inversión total del proyecto y la suma del valor presente de los flujos de efectivos netos que se espera obtener. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

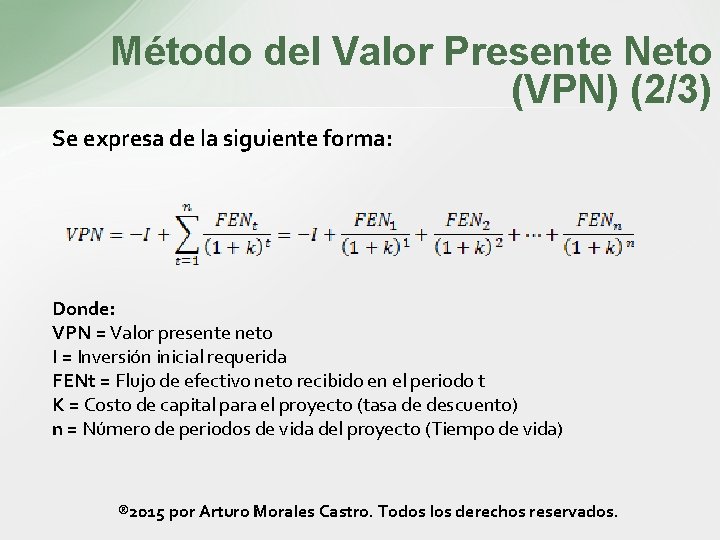

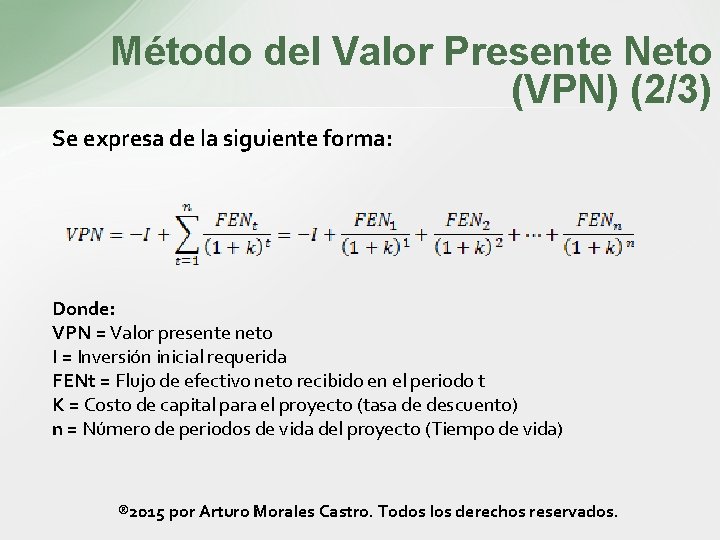

Método del Valor Presente Neto (VPN) (2/3) Se expresa de la siguiente forma: Donde: VPN = Valor presente neto I = Inversión inicial requerida FENt = Flujo de efectivo neto recibido en el periodo t K = Costo de capital para el proyecto (tasa de descuento) n = Número de periodos de vida del proyecto (Tiempo de vida) ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

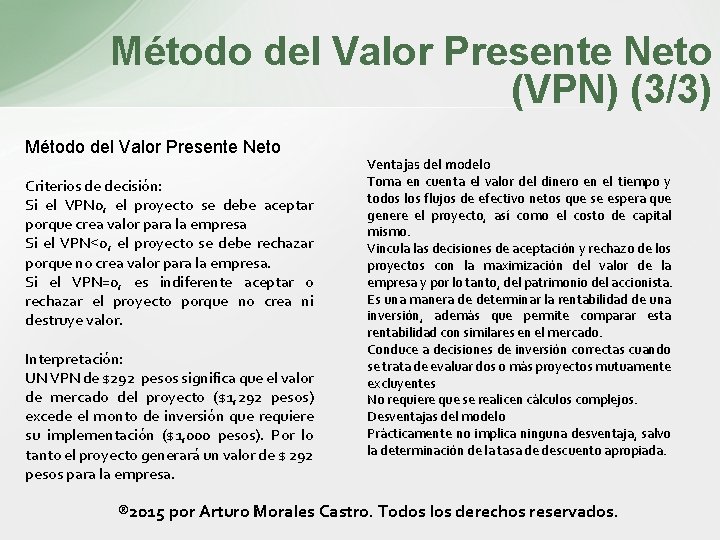

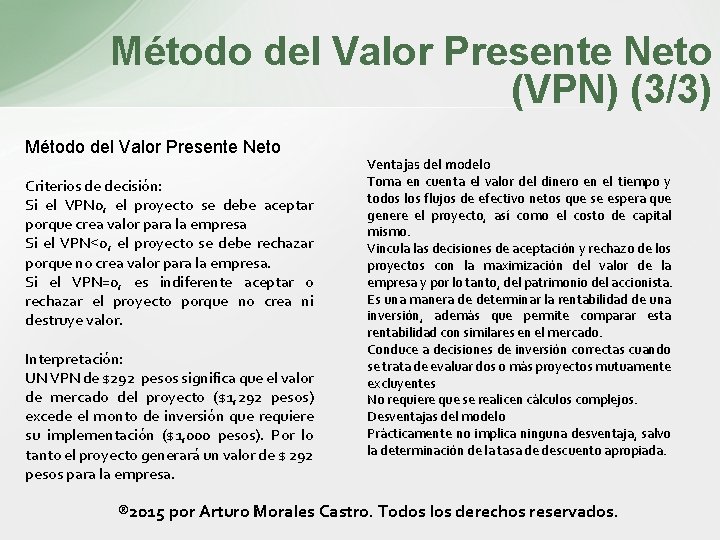

Método del Valor Presente Neto (VPN) (3/3) Método del Valor Presente Neto Criterios de decisión: Si el VPN 0, el proyecto se debe aceptar porque crea valor para la empresa Si el VPN˂0, el proyecto se debe rechazar porque no crea valor para la empresa. Si el VPN=0, es indiferente aceptar o rechazar el proyecto porque no crea ni destruye valor. Interpretación: UN VPN de $292 pesos significa que el valor de mercado del proyecto ($1, 292 pesos) excede el monto de inversión que requiere su implementación ($1, 000 pesos). Por lo tanto el proyecto generará un valor de $ 292 pesos para la empresa. Ventajas del modelo Toma en cuenta el valor del dinero en el tiempo y todos los flujos de efectivo netos que se espera que genere el proyecto, así como el costo de capital mismo. Vincula las decisiones de aceptación y rechazo de los proyectos con la maximización del valor de la empresa y por lo tanto, del patrimonio del accionista. Es una manera de determinar la rentabilidad de una inversión, además que permite comparar esta rentabilidad con similares en el mercado. Conduce a decisiones de inversión correctas cuando se trata de evaluar dos o más proyectos mutuamente excluyentes No requiere que se realicen cálculos complejos. Desventajas del modelo Prácticamente no implica ninguna desventaja, salvo la determinación de la tasa de descuento apropiada. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método de tasa interna de retorno (TIR) o rendimiento de flujo de efectivo descontado (FED) (1/5) Este método de evaluación se encuentra estrechamente relacionado con el método de VPN. La TIR es la tasa de descuento que hace que el valor presente de los flujos de efectivo netos generados por un proyecto sea igual al costo del mismo. La TIR se despeja de la siguiente ecuación: Donde: VPN = Valor presente neto I = Inversión inicial requerida FENt = Tasa interna de rendimiento o retorno TIR = Tasa interna de rendimiento o retorno n= Número de periodos de vida del proyecto ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método de tasa interna de retorno (TIR) o rendimiento de flujo de efectivo descontado (FED) (2/5) El valor de la TIR que satisfaga la ecuación anterior será el que ocasione que la suma de los flujos de efectivo netos descontados sea igual a la inversión inicial requerida para realizar el proyecto. Cabe mencionar dos cosas: Existe una relación inversa entre la TIR y el VPN. No existe una manera directa de obtener el valor de la TIR, es necesario encontrarla mediante prueba y error. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

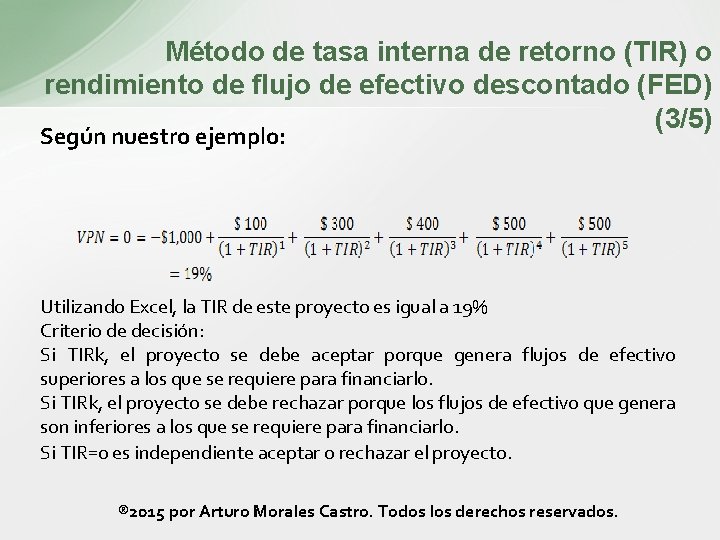

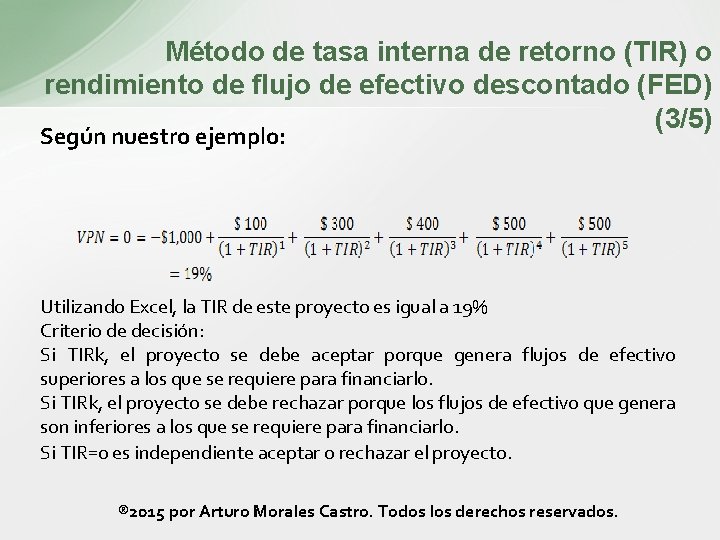

Método de tasa interna de retorno (TIR) o rendimiento de flujo de efectivo descontado (FED) (3/5) Según nuestro ejemplo: Utilizando Excel, la TIR de este proyecto es igual a 19% Criterio de decisión: Si TIRk, el proyecto se debe aceptar porque genera flujos de efectivo superiores a los que se requiere para financiarlo. Si TIRk, el proyecto se debe rechazar porque los flujos de efectivo que genera son inferiores a los que se requiere para financiarlo. Si TIR=0 es independiente aceptar o rechazar el proyecto. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método de tasa interna de retorno (TIR) o rendimiento de flujo de efectivo descontado (FED) (4/5) Los criterios de decisión del VPN y la TIR conducirán a decisiones idénticas de aceptación / rechazo de proyectos siempre y cuando se cumpla las siguientes condiciones: Los flujos de efectivo netos deben ser convencionales. Esto significa que la inversión inicial que requiere el proyecto es el único flujo negativo, los demás flujos deben ser positivos. Los proyectos sujetos a evaluación deber ser independientes. Cuando se trate de evaluar proyectos mutuamente excluyentes, en los que la aceptación de uno implica automáticamente el rechazo de otro. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Método de tasa interna de retorno (TIR) o rendimiento de flujo de efectivo descontado (FED) (5/5) Ventajas del Método Considera el valor del dinero en el tiempo Para calcular la TIR no es necesario conocer el costo de capital de la empresa; sin embargo se necesita para aceptar o rechazar un proyecto. Conduce a decisiones idéntica a las del método del VPN. Desventajas del método Es difícil y tardado calcular la TIR por prueba y error. No es valido cuando se evalúan proyectos que generan flujos no convencionales. Puede ser un criterio de decisión engañoso cuando se evalúan proyectos mutuamente excluyentes. LA TIR es el rendimiento relativo del proyecto, pero no muestra en términos monetarios el impacto que dicho proyecto tiene en la riqueza del accionista. ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

GRACIAS POR SU ATENCIÓN ® 2015 por Arturo Morales Castro. Todos los derechos reservados.

Planeación financiera arturo morales castro

Planeación financiera arturo morales castro Vae valor actual de

Vae valor actual de Factibilidad de un proyecto

Factibilidad de un proyecto Que es el estudio tecnico en un proyecto

Que es el estudio tecnico en un proyecto Que es evaluacion financiera

Que es evaluacion financiera Evaluacion de proyectos

Evaluacion de proyectos Folleto 5s

Folleto 5s Gestiona proyectos de emprendimiento económico y social

Gestiona proyectos de emprendimiento económico y social Títulos de proyectos de servicio comunitario ejemplos

Títulos de proyectos de servicio comunitario ejemplos Desventajas del aprendizaje basado en proyectos

Desventajas del aprendizaje basado en proyectos Conclusiones ejemplos de proyectos

Conclusiones ejemplos de proyectos Porque fracasan los proyectos

Porque fracasan los proyectos Proyectos practicos

Proyectos practicos Banco de programas y proyectos

Banco de programas y proyectos Formulacion de proyectos

Formulacion de proyectos Concepto de administración de proyectos

Concepto de administración de proyectos Proyectos interdisciplinarios

Proyectos interdisciplinarios Factores externos en un proyecto

Factores externos en un proyecto Aprendizaje basado en proyectos ejemplos

Aprendizaje basado en proyectos ejemplos Justificación ejemplo

Justificación ejemplo Proyectos de produccion industrial

Proyectos de produccion industrial Proyectos productivos en los crfa

Proyectos productivos en los crfa Ser hispano

Ser hispano Proyectos interdisciplinarios

Proyectos interdisciplinarios Qué proyectos y talleres podemos crear asc

Qué proyectos y talleres podemos crear asc Trayectoria escolar ejemplos

Trayectoria escolar ejemplos Planificacion de proyectos

Planificacion de proyectos Cmo proyectos

Cmo proyectos Portadas para un proyecto de vida

Portadas para un proyecto de vida