ESTUDO DE CASOS Projeto Administrao Financeira e Social

- Slides: 55

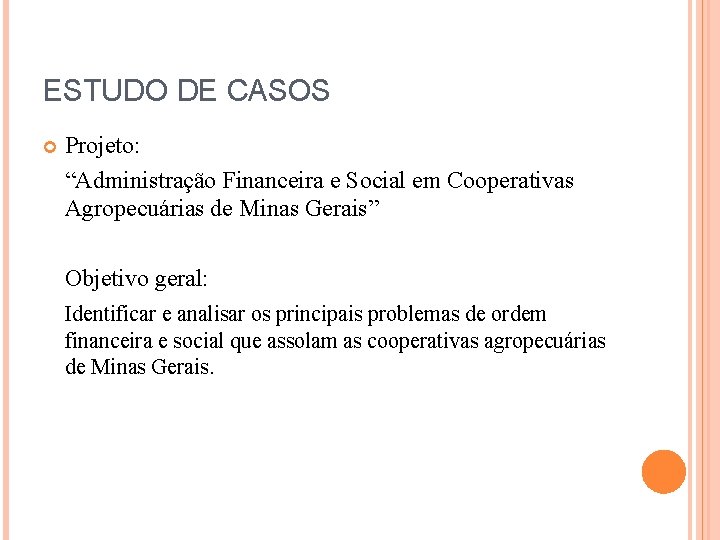

ESTUDO DE CASOS Projeto: “Administração Financeira e Social em Cooperativas Agropecuárias de Minas Gerais” Objetivo geral: Identificar e analisar os principais problemas de ordem financeira e social que assolam as cooperativas agropecuárias de Minas Gerais.

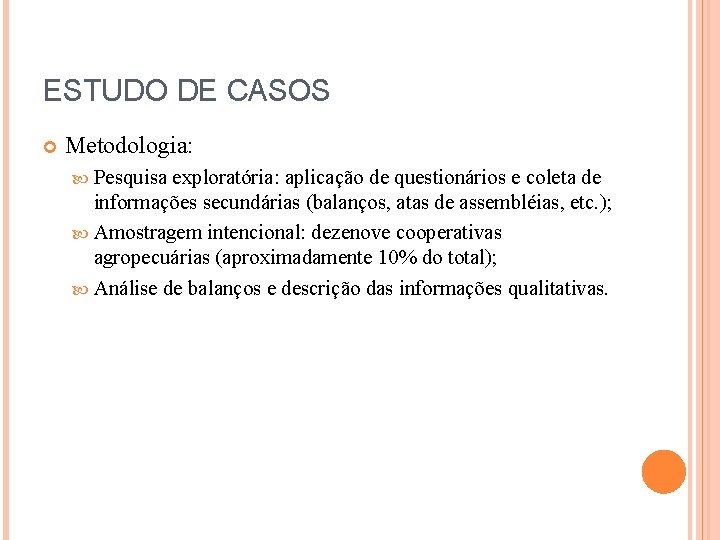

ESTUDO DE CASOS Metodologia: Pesquisa exploratória: aplicação de questionários e coleta de informações secundárias (balanços, atas de assembléias, etc. ); Amostragem intencional: dezenove cooperativas agropecuárias (aproximadamente 10% do total); Análise de balanços e descrição das informações qualitativas.

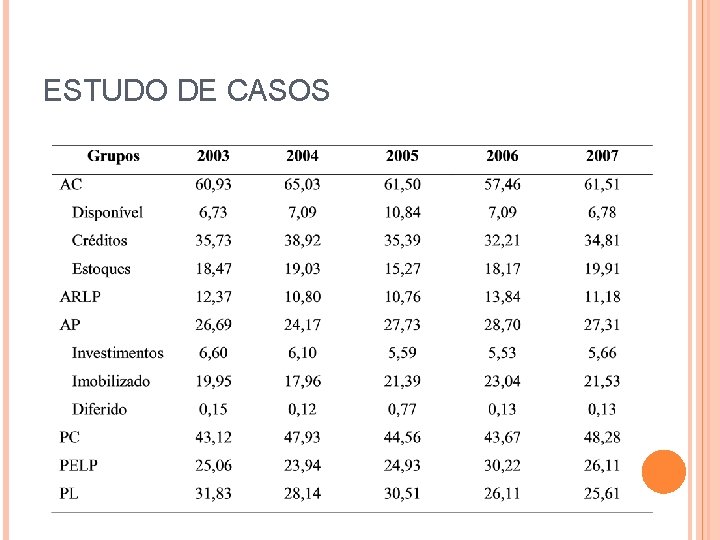

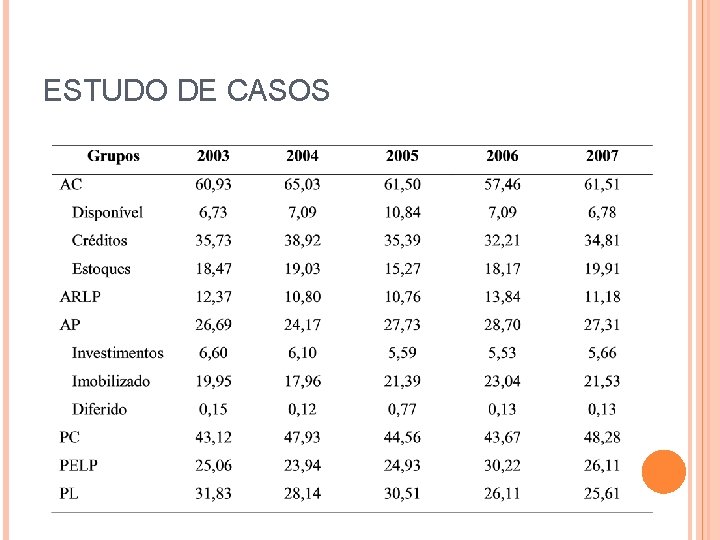

ESTUDO DE CASOS

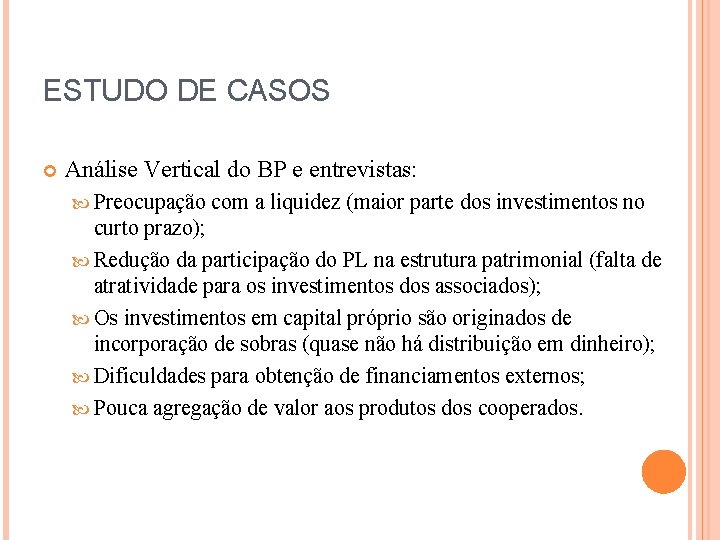

ESTUDO DE CASOS Análise Vertical do BP e entrevistas: Preocupação com a liquidez (maior parte dos investimentos no curto prazo); Redução da participação do PL na estrutura patrimonial (falta de atratividade para os investimentos dos associados); Os investimentos em capital próprio são originados de incorporação de sobras (quase não há distribuição em dinheiro); Dificuldades para obtenção de financiamentos externos; Pouca agregação de valor aos produtos dos cooperados.

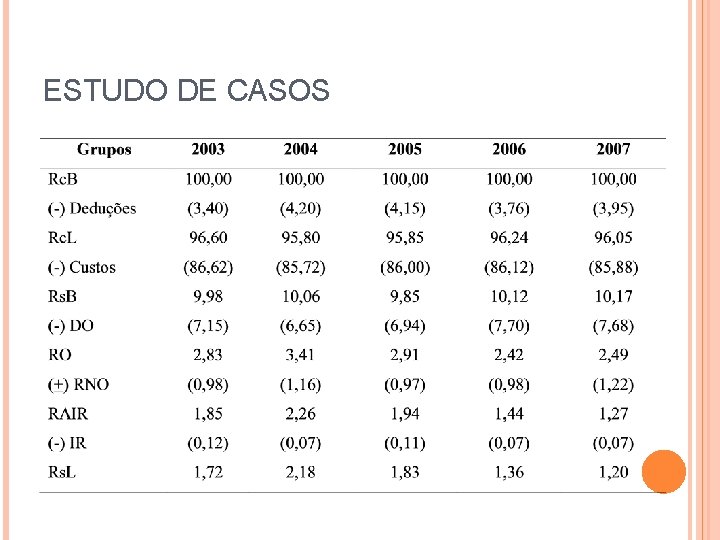

ESTUDO DE CASOS

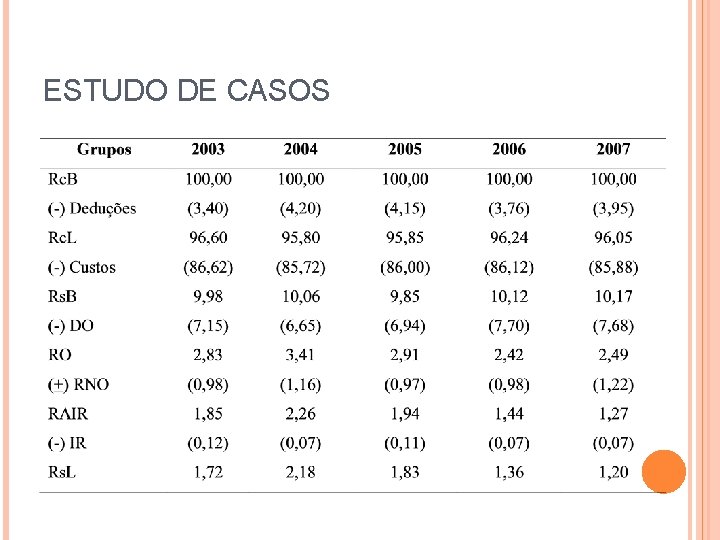

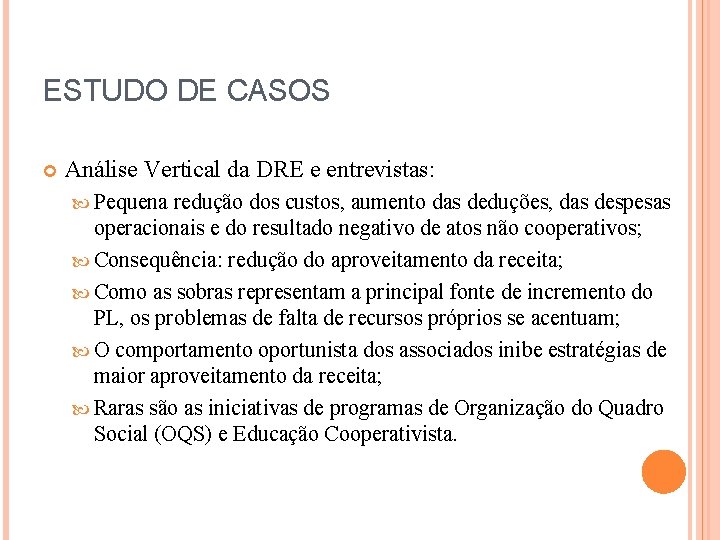

ESTUDO DE CASOS Análise Vertical da DRE e entrevistas: Pequena redução dos custos, aumento das deduções, das despesas operacionais e do resultado negativo de atos não cooperativos; Consequência: redução do aproveitamento da receita; Como as sobras representam a principal fonte de incremento do PL, os problemas de falta de recursos próprios se acentuam; O comportamento oportunista dos associados inibe estratégias de maior aproveitamento da receita; Raras são as iniciativas de programas de Organização do Quadro Social (OQS) e Educação Cooperativista.

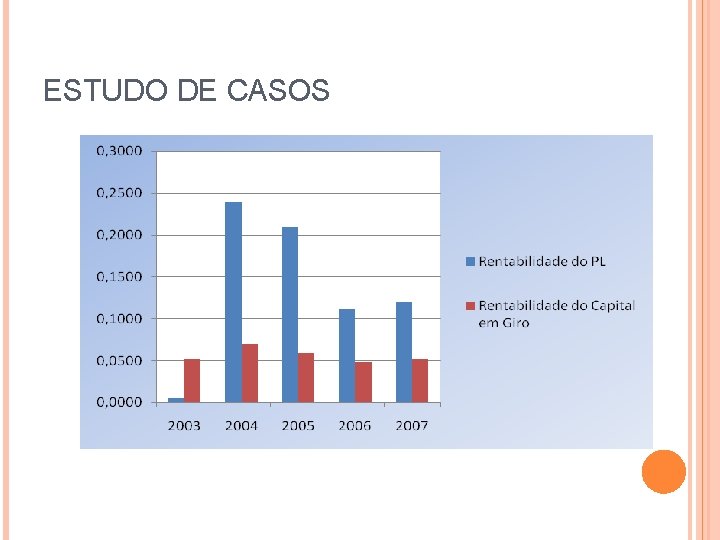

ESTUDO DE CASOS

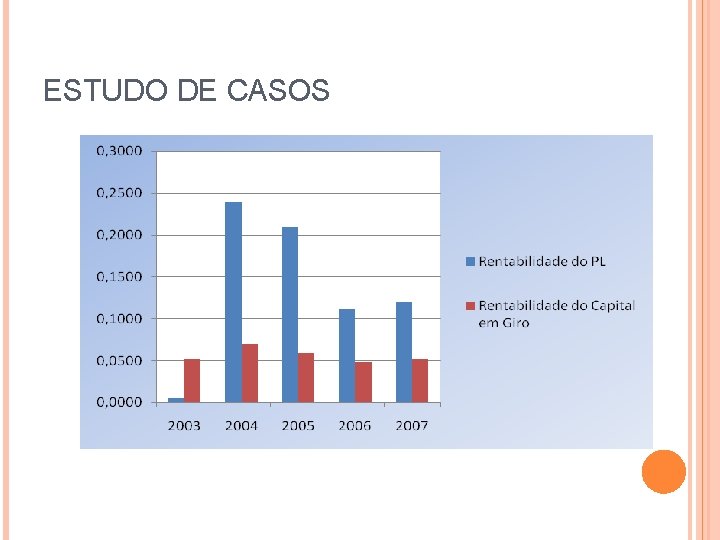

ESTUDO DE CASOS Análise de quocientes de rentabilidade e entrevistas: O retorno ao capital próprio passou de 24% a. a. , em 2004, para 12% a. a. , em 2007; Inversão da tendência em 2007? O ganho de 12% a. a. , em 2007, embora superior ao de alguns ativos financeiros no período, não pode ser considerado efetivo, pois o capital não é base para distribuição de sobras; Dentre as 19 cooperativas da amostra, apenas 4 pagam juros ao capital (máximo de 12% a. a. ).

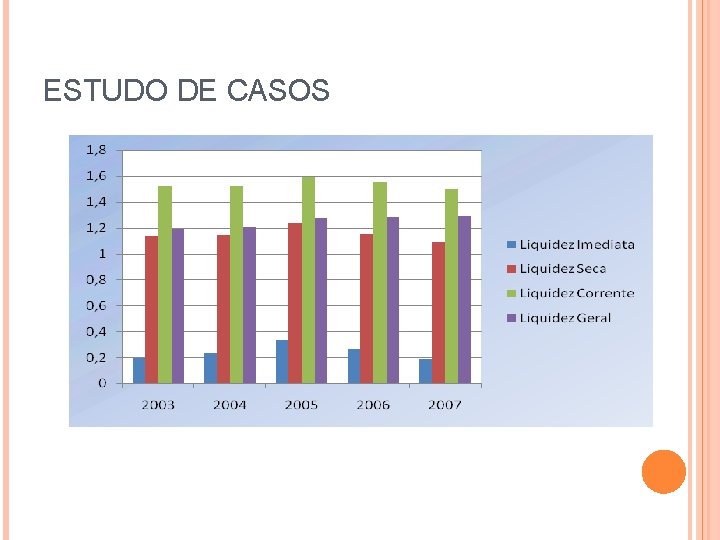

ESTUDO DE CASOS

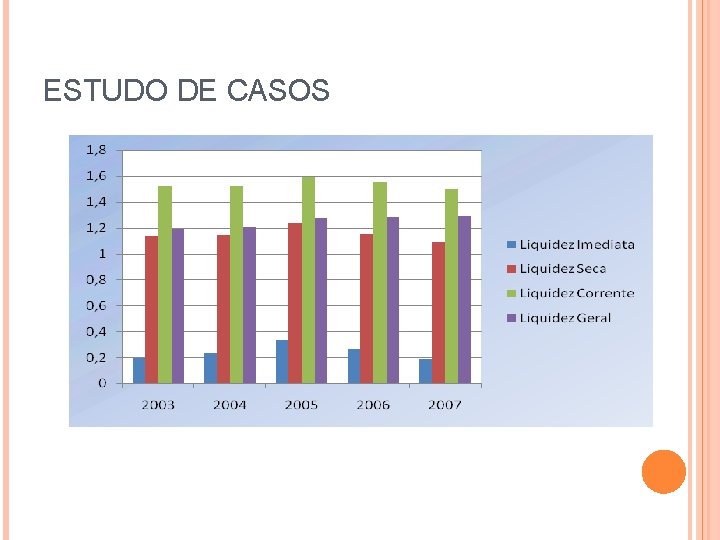

ESTUDO DE CASOS Análise de quocientes de liquidez: Liquidez Imediata em torno de 0, 2 no período; Liquidez Seca sempre superior à unidade (capacidade de liquidar dívidas de curto prazo sem recorrer a estoques); Liquidez Corrente em torno de 1, 5 no período; Liquidez Geral apresentou tendência de elevação.

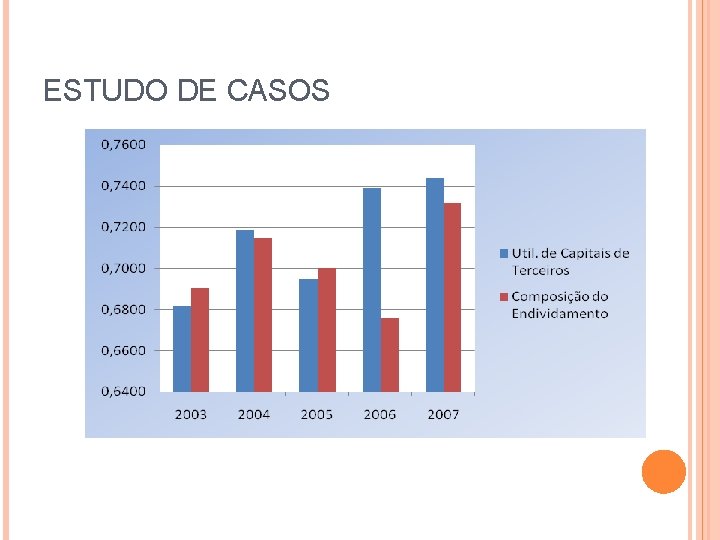

ESTUDO DE CASOS

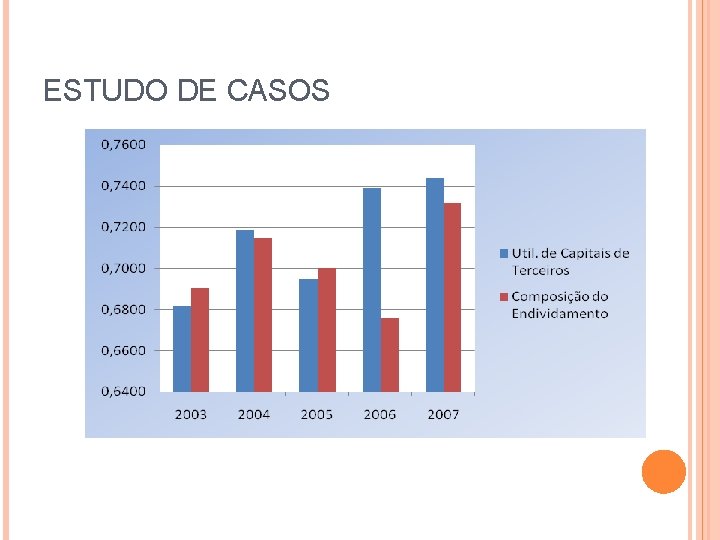

ESTUDO DE CASOS Análise de quocientes de garantia de capitais e entrevistas: Aumento considerável na utilização de capital de terceiros (68% para 74%); Esse foi o motivo para a realização de investimentos mais conservadores, isto é, com maior nível de liquidez; A pequena participação do PELP no total das exigibilidades é reflexo das dificuldades de acesso ao crédito descritas pelos administradores; Abandono de atividades complementares (fornecimento de combustíveis, comércio varejista, etc. ).

ESTUDO DE CASOS

ESTUDO DE CASOS Análise de indicadores de eficiência social e entrevistas: O crescimento do número de associados foi extremamente baixo no período; Em média, pouco mais da metade dos associados participam ativamente das cooperativas; A participação em assembléias é pouco significativa (algo em torno de 10% do quadro social); Cada funcionário das cooperativas agropecuárias mineiras “responde” por cerca de 20 associados (ausência de profissionais capacitados a gerenciar esse tipo de instituição).

COSIF Definição: Plano contábil das instituições financeiras do sistema financeiro nacional Normativo: Circular 1273, de 29 de dezembro de 1987 Cooperativas de crédito: Letra “R”

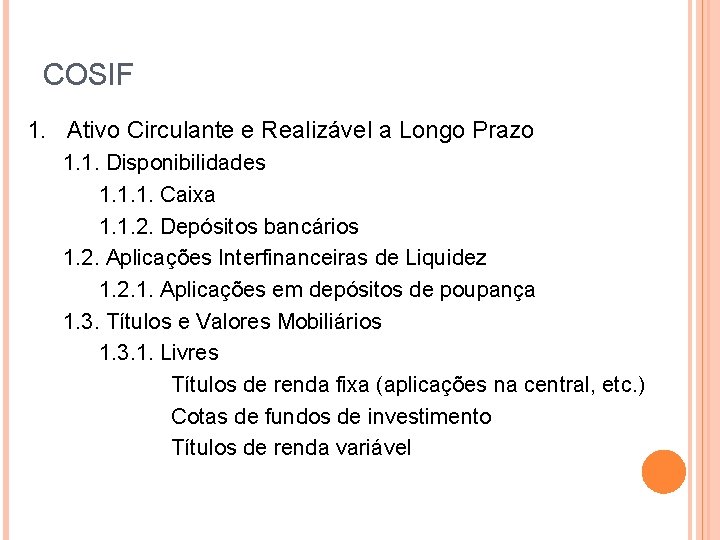

COSIF 1. Ativo Circulante e Realizável a Longo Prazo 1. 1. Disponibilidades 1. 1. 1. Caixa 1. 1. 2. Depósitos bancários 1. 2. Aplicações Interfinanceiras de Liquidez 1. 2. 1. Aplicações em depósitos de poupança 1. 3. Títulos e Valores Mobiliários 1. 3. 1. Livres Títulos de renda fixa (aplicações na central, etc. ) Cotas de fundos de investimento Títulos de renda variável

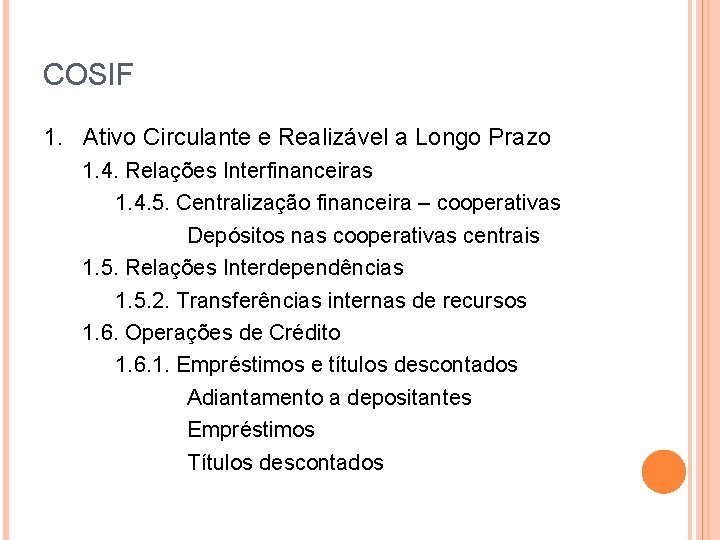

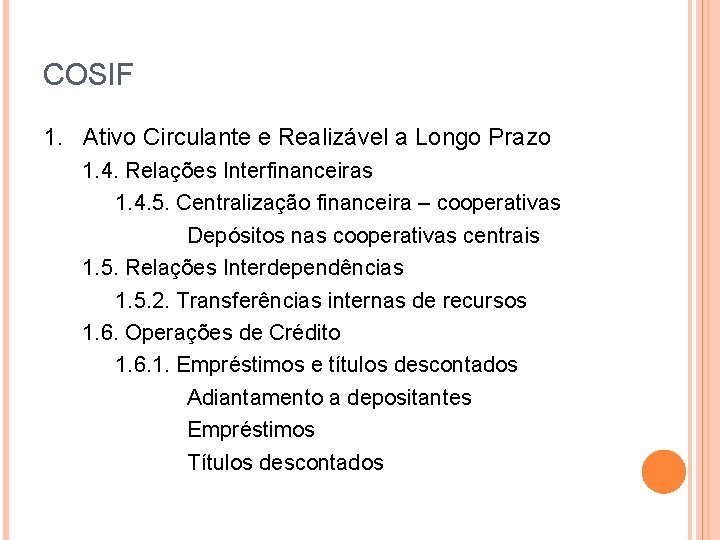

COSIF 1. Ativo Circulante e Realizável a Longo Prazo 1. 4. Relações Interfinanceiras 1. 4. 5. Centralização financeira – cooperativas Depósitos nas cooperativas centrais 1. 5. Relações Interdependências 1. 5. 2. Transferências internas de recursos 1. 6. Operações de Crédito 1. 6. 1. Empréstimos e títulos descontados Adiantamento a depositantes Empréstimos Títulos descontados

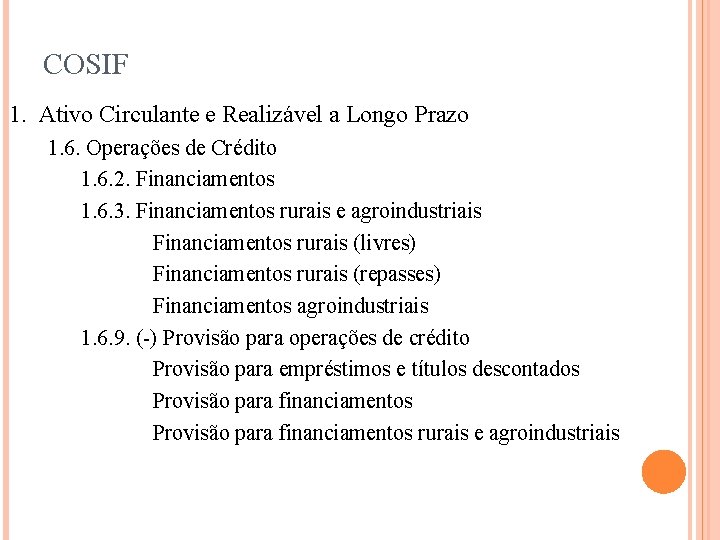

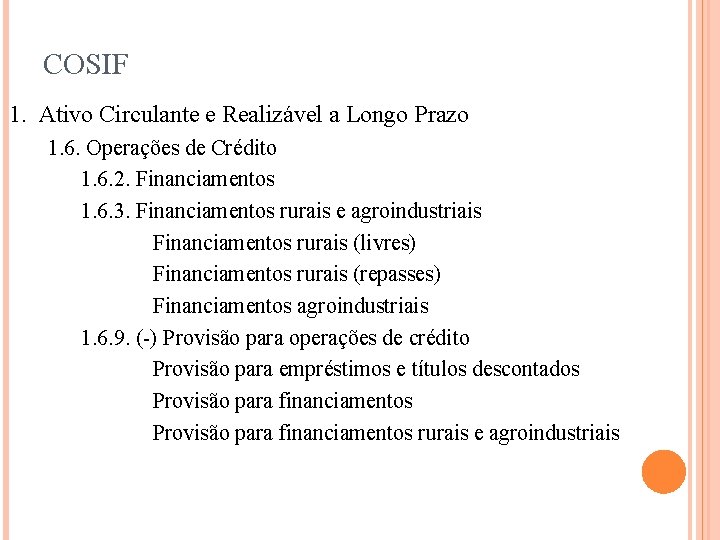

COSIF 1. Ativo Circulante e Realizável a Longo Prazo 1. 6. Operações de Crédito 1. 6. 2. Financiamentos 1. 6. 3. Financiamentos rurais e agroindustriais Financiamentos rurais (livres) Financiamentos rurais (repasses) Financiamentos agroindustriais 1. 6. 9. (-) Provisão para operações de crédito Provisão para empréstimos e títulos descontados Provisão para financiamentos rurais e agroindustriais

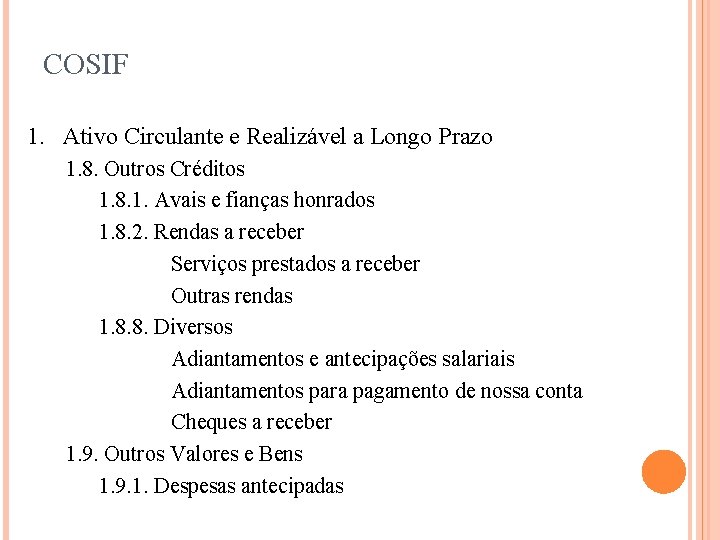

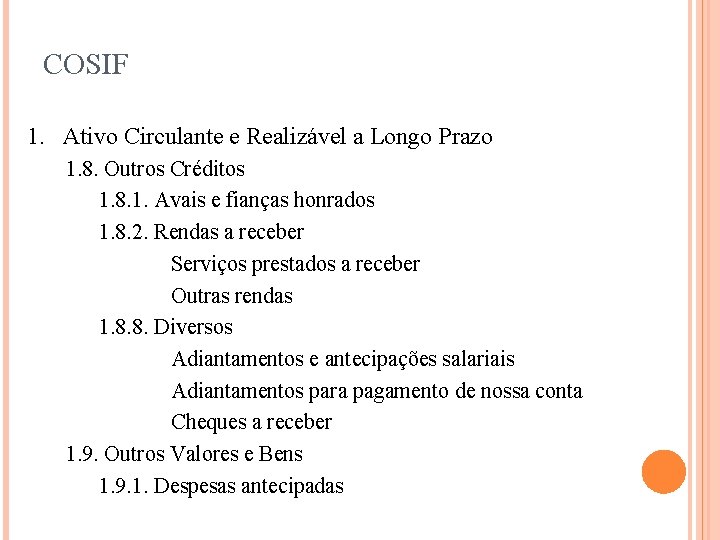

COSIF 1. Ativo Circulante e Realizável a Longo Prazo 1. 8. Outros Créditos 1. 8. 1. Avais e fianças honrados 1. 8. 2. Rendas a receber Serviços prestados a receber Outras rendas 1. 8. 8. Diversos Adiantamentos e antecipações salariais Adiantamentos para pagamento de nossa conta Cheques a receber 1. 9. Outros Valores e Bens 1. 9. 1. Despesas antecipadas

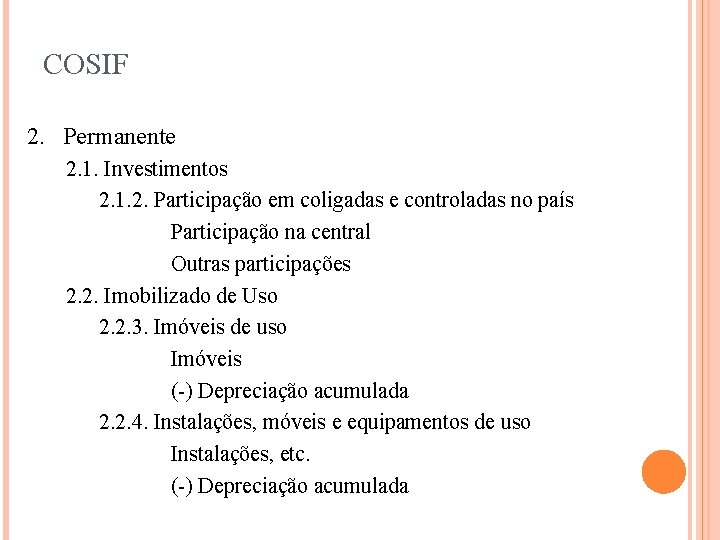

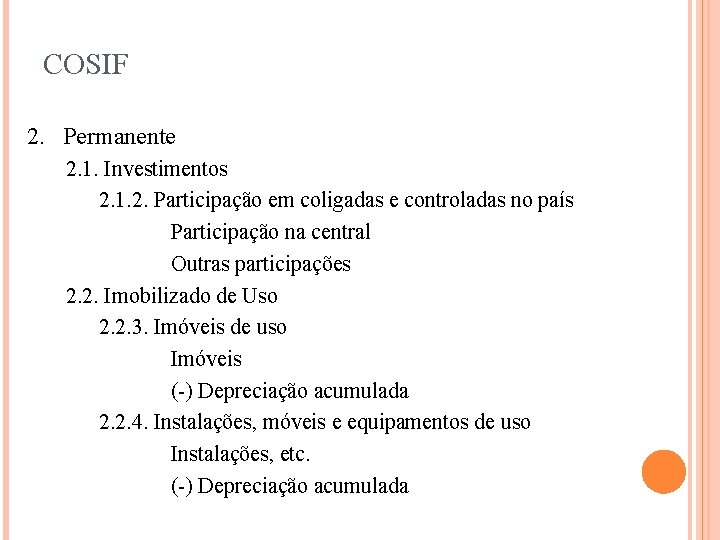

COSIF 2. Permanente 2. 1. Investimentos 2. 1. 2. Participação em coligadas e controladas no país Participação na central Outras participações 2. 2. Imobilizado de Uso 2. 2. 3. Imóveis de uso Imóveis (-) Depreciação acumulada 2. 2. 4. Instalações, móveis e equipamentos de uso Instalações, etc. (-) Depreciação acumulada

COSIF 2. Permanente 2. 2. Imobilizado de Uso 2. 2. 5. Outros Sistemas de comunicação Sistemas de processamento de dados Sistemas de segurança (-) Depreciação acumulada 2. 4. Diferido 2. 4. 1. Gastos de organização e expansão Gastos (-) Amortização acumulada

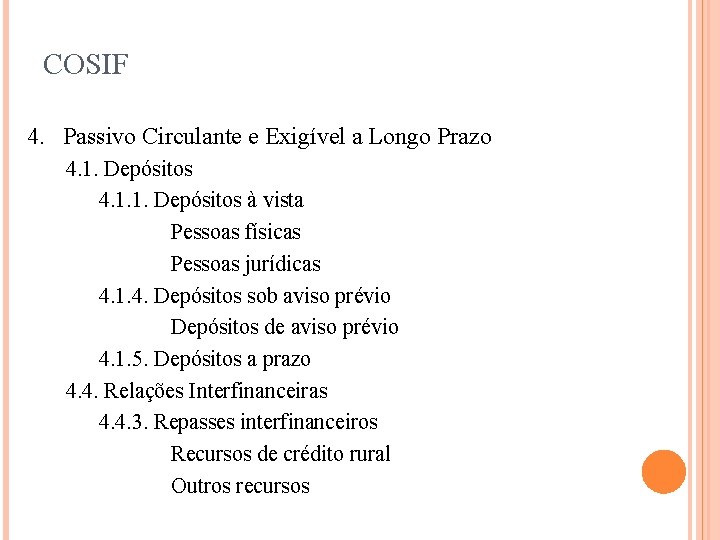

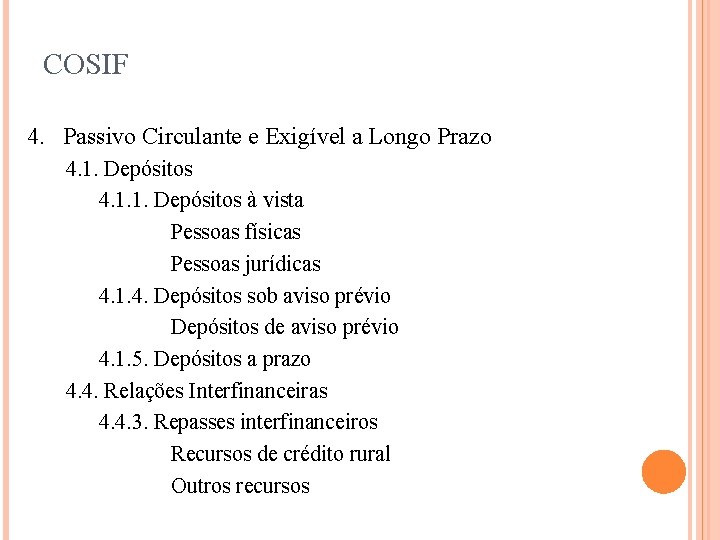

COSIF 4. Passivo Circulante e Exigível a Longo Prazo 4. 1. Depósitos 4. 1. 1. Depósitos à vista Pessoas físicas Pessoas jurídicas 4. 1. 4. Depósitos sob aviso prévio Depósitos de aviso prévio 4. 1. 5. Depósitos a prazo 4. 4. Relações Interfinanceiras 4. 4. 3. Repasses interfinanceiros Recursos de crédito rural Outros recursos

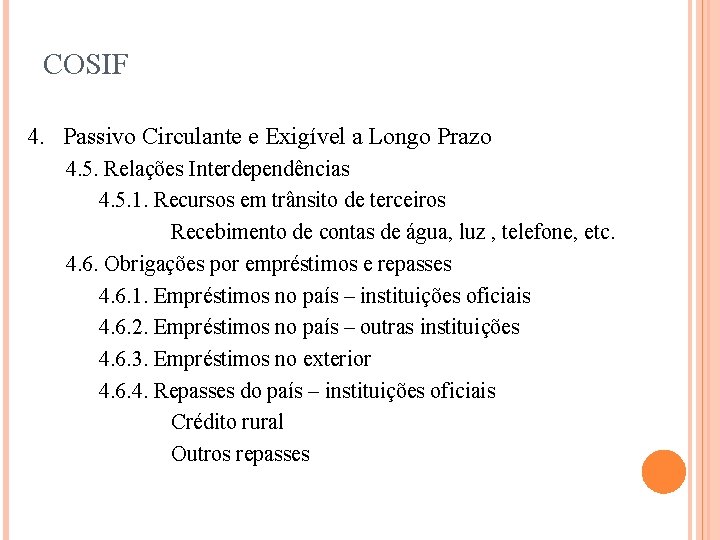

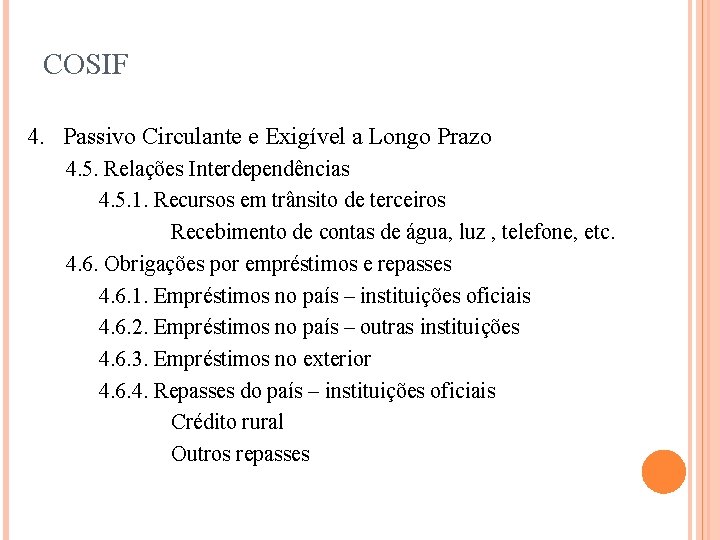

COSIF 4. Passivo Circulante e Exigível a Longo Prazo 4. 5. Relações Interdependências 4. 5. 1. Recursos em trânsito de terceiros Recebimento de contas de água, luz , telefone, etc. 4. 6. Obrigações por empréstimos e repasses 4. 6. 1. Empréstimos no país – instituições oficiais 4. 6. 2. Empréstimos no país – outras instituições 4. 6. 3. Empréstimos no exterior 4. 6. 4. Repasses do país – instituições oficiais Crédito rural Outros repasses

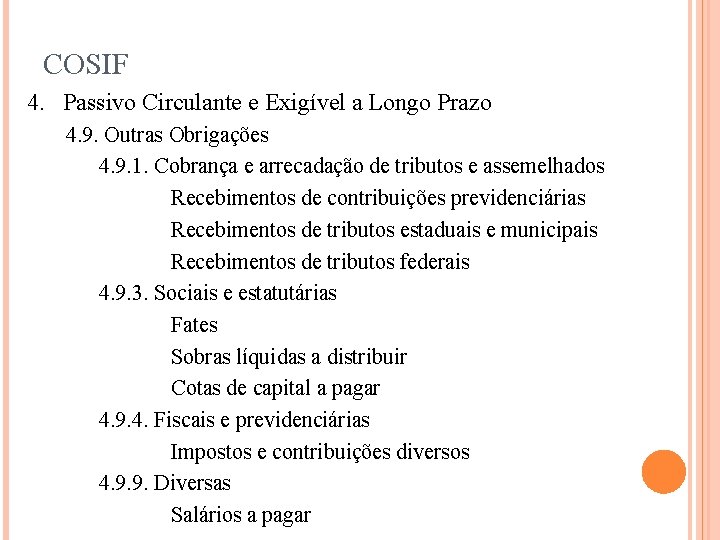

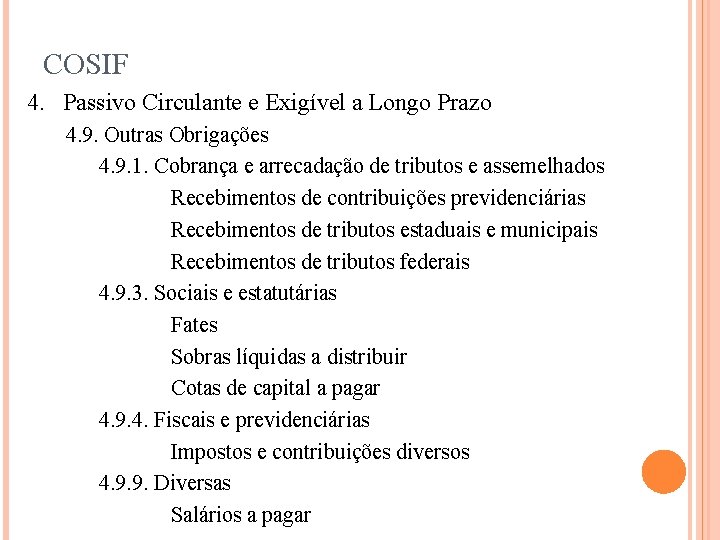

COSIF 4. Passivo Circulante e Exigível a Longo Prazo 4. 9. Outras Obrigações 4. 9. 1. Cobrança e arrecadação de tributos e assemelhados Recebimentos de contribuições previdenciárias Recebimentos de tributos estaduais e municipais Recebimentos de tributos federais 4. 9. 3. Sociais e estatutárias Fates Sobras líquidas a distribuir Cotas de capital a pagar 4. 9. 4. Fiscais e previdenciárias Impostos e contribuições diversos 4. 9. 9. Diversas Salários a pagar

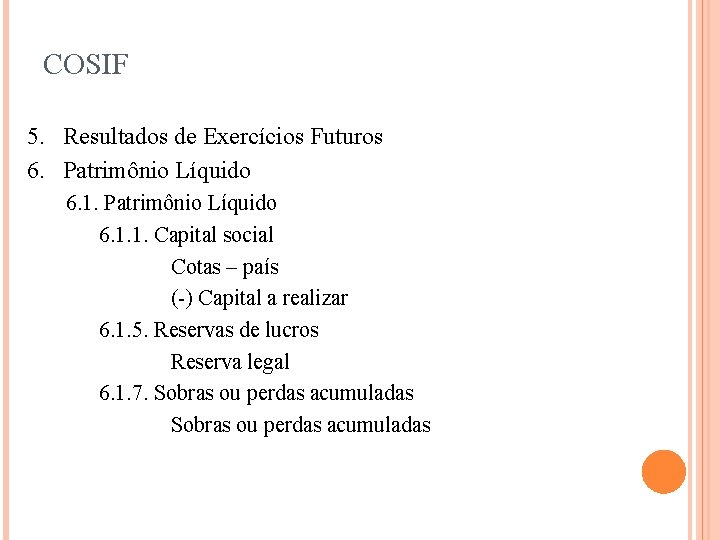

COSIF 5. Resultados de Exercícios Futuros 6. Patrimônio Líquido 6. 1. 1. Capital social Cotas – país (-) Capital a realizar 6. 1. 5. Reservas de lucros Reserva legal 6. 1. 7. Sobras ou perdas acumuladas

COSIF 7. Contas de Resultado Credoras 7. 1. Receitas Operacionais 7. 1. 1. Rendas de operações de crédito Rendas de adiantamentos a depositantes Rendas de empréstimos Rendas de títulos descontados Rendas de financiamentos 7. 1. 5. Rendas com títulos e valores mobiliários Rendas de títulos de renda fixa Rendas de títulos de renda variável Rendas de aplicações em fundos de investimento

COSIF 7. Contas de Resultado Credoras 7. 1. Receitas Operacionais 7. 1. 7. Rendas de prestação de serviços Rendas de cobrança Rendas de outros serviços 7. 1. 8. Rendas de participações Rendas de ajustes de inv. em coligadas/controladas 7. 1. 9. Outras receitas operacionais Rendas de créditos vinculados ao crédito rural Rendas de repasses interfinanceiros Ingressos de depósitos intercooperativos Reversão de provisões operacionais

COSIF 7. Contas de Resultado Credoras 7. 3. Receitas Não-operacionais 7. 3. 1. Lucros em transações de valores e bens Lucros na alienação de investimentos Lucros na alienação de imobilizado Rendas de aluguéis

COSIF 8. Contas de Resultado Devedoras 8. 1. Despesas Operacionais 8. 1. 1. Despesas de captação Despesas de depósitos de aviso prévio Despesas de depósitos a prazo 8. 1. 2. Despesas por obrigações por empréstimos e repasses Despesas de repasses 8. 1. 6. Despesas de participação Despesas de ajustes em inv. em coligas/controladas

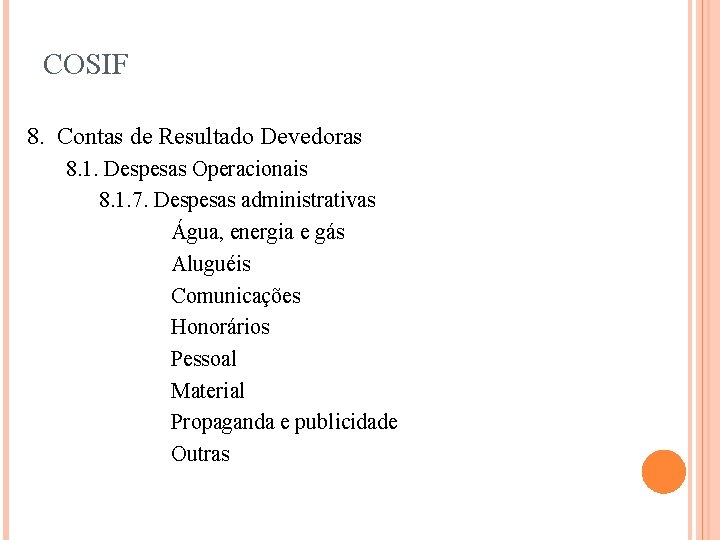

COSIF 8. Contas de Resultado Devedoras 8. 1. Despesas Operacionais 8. 1. 7. Despesas administrativas Água, energia e gás Aluguéis Comunicações Honorários Pessoal Material Propaganda e publicidade Outras

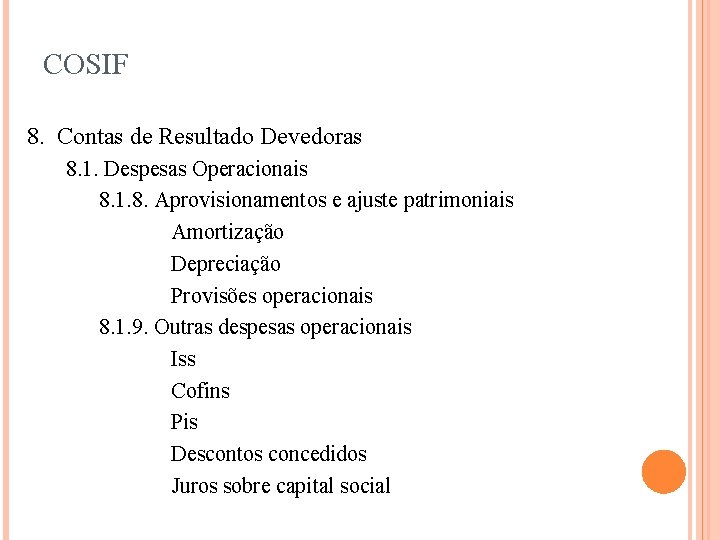

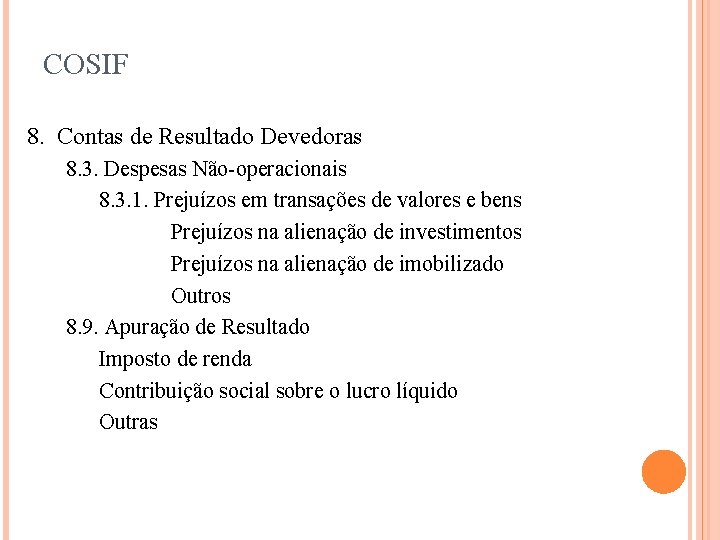

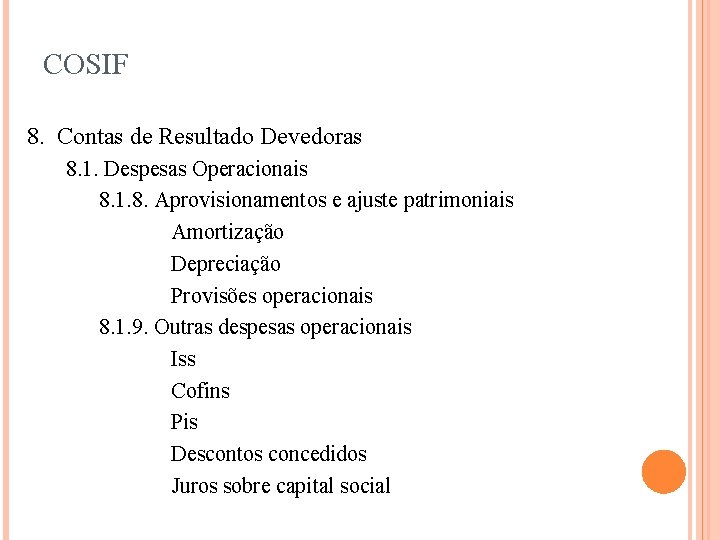

COSIF 8. Contas de Resultado Devedoras 8. 1. Despesas Operacionais 8. 1. 8. Aprovisionamentos e ajuste patrimoniais Amortização Depreciação Provisões operacionais 8. 1. 9. Outras despesas operacionais Iss Cofins Pis Descontos concedidos Juros sobre capital social

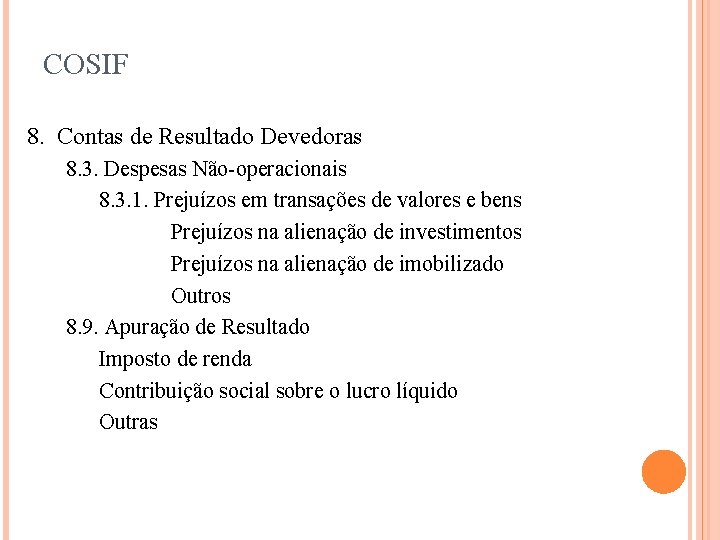

COSIF 8. Contas de Resultado Devedoras 8. 3. Despesas Não-operacionais 8. 3. 1. Prejuízos em transações de valores e bens Prejuízos na alienação de investimentos Prejuízos na alienação de imobilizado Outros 8. 9. Apuração de Resultado Imposto de renda Contribuição social sobre o lucro líquido Outras

BALANÇO PATRIMONIAL Conta AC e RLP Disponibilidades Títulos e val. mob. Relações interf. Oper. crédito Coeficiente 95, 44 PC e ELP 41, 19 18, 52 À vista 8, 54 1, 39 Aviso prévio 32, 65 74, 13 Relações interd. 0, 13 Outras obrigações 1, 79 Cheque especial 1, 76 (-) Provisão Outros créditos 43, 12 Depósitos 0, 27 Descontos Coeficiente 1, 01 AD NP Conta 71, 89 1, 42 (1, 21) Fates 0, 82 Fiscais e previd. 0, 34 Salários a pagar 0, 49 Prov. de desp. Adm. 0, 14 0, 39 PL 56, 88 4, 56 Capital social 46, 15 Investimentos 2, 62 Reserva legal 2, 82 Imobilizado 1, 80 Sobras acumuladas 7, 91 Diferido 0, 14 PERMANENTE

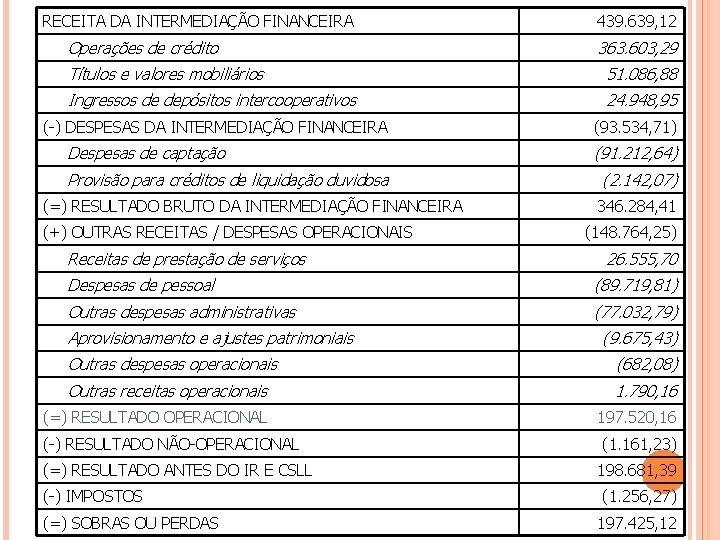

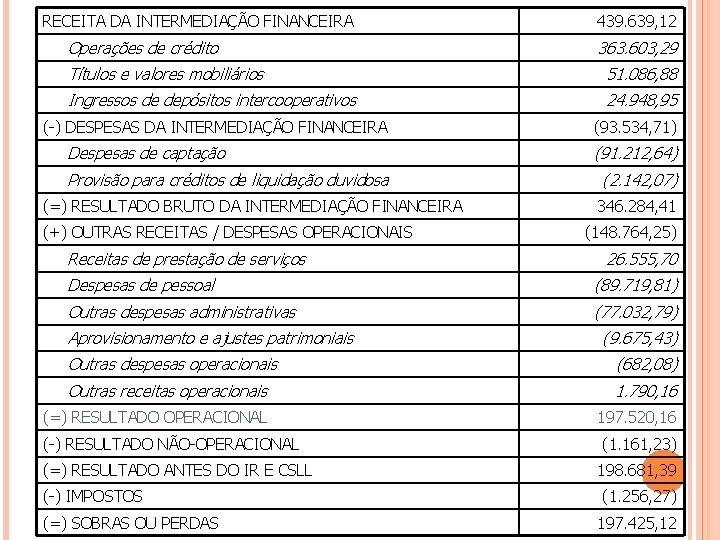

RECEITA DA INTERMEDIAÇÃO FINANCEIRA Operações de crédito 439. 639, 12 363. 603, 29 Títulos e valores mobiliários 51. 086, 88 Ingressos de depósitos intercooperativos 24. 948, 95 (-) DESPESAS DA INTERMEDIAÇÃO FINANCEIRA Despesas de captação Provisão para créditos de liquidação duvidosa (=) RESULTADO BRUTO DA INTERMEDIAÇÃO FINANCEIRA (+) OUTRAS RECEITAS / DESPESAS OPERACIONAIS Receitas de prestação de serviços (93. 534, 71) (91. 212, 64) (2. 142, 07) 346. 284, 41 (148. 764, 25) 26. 555, 70 Despesas de pessoal (89. 719, 81) Outras despesas administrativas (77. 032, 79) Aprovisionamento e ajustes patrimoniais (9. 675, 43) Outras despesas operacionais (682, 08) Outras receitas operacionais 1. 790, 16 (=) RESULTADO OPERACIONAL 197. 520, 16 (-) RESULTADO NÃO-OPERACIONAL (=) RESULTADO ANTES DO IR E CSLL (-) IMPOSTOS (=) SOBRAS OU PERDAS (1. 161, 23) 198. 681, 39 (1. 256, 27) 197. 425, 12

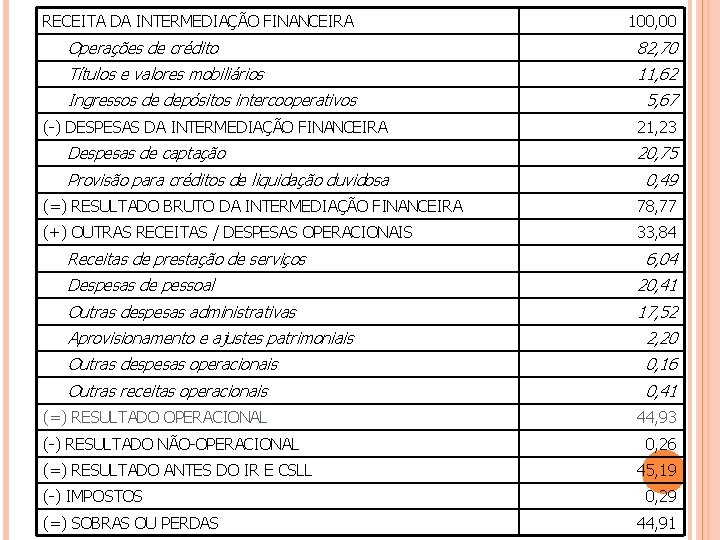

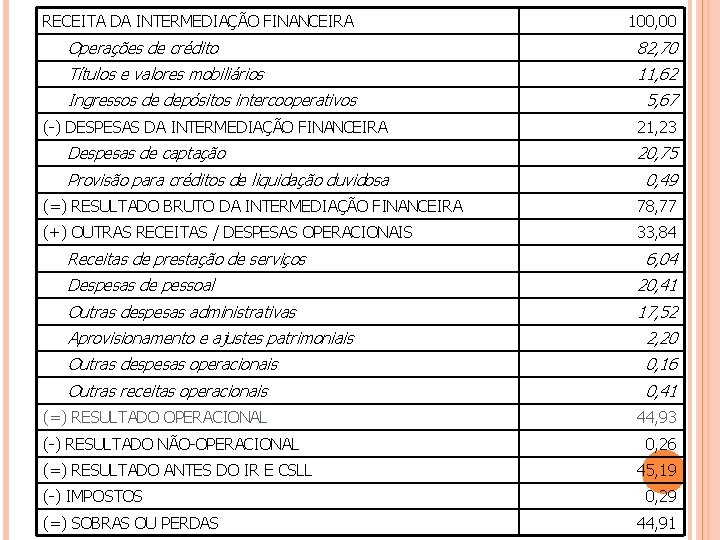

RECEITA DA INTERMEDIAÇÃO FINANCEIRA 100, 00 Operações de crédito 82, 70 Títulos e valores mobiliários 11, 62 Ingressos de depósitos intercooperativos 5, 67 (-) DESPESAS DA INTERMEDIAÇÃO FINANCEIRA 21, 23 Despesas de captação Provisão para créditos de liquidação duvidosa 20, 75 0, 49 (=) RESULTADO BRUTO DA INTERMEDIAÇÃO FINANCEIRA 78, 77 (+) OUTRAS RECEITAS / DESPESAS OPERACIONAIS 33, 84 Receitas de prestação de serviços 6, 04 Despesas de pessoal 20, 41 Outras despesas administrativas 17, 52 Aprovisionamento e ajustes patrimoniais 2, 20 Outras despesas operacionais 0, 16 Outras receitas operacionais 0, 41 (=) RESULTADO OPERACIONAL 44, 93 (-) RESULTADO NÃO-OPERACIONAL (=) RESULTADO ANTES DO IR E CSLL (-) IMPOSTOS (=) SOBRAS OU PERDAS 0, 26 45, 19 0, 29 44, 91

ANÁLISE FINANCEIRA Indicadores de Solvência: � Encaixe; � Cobertura Voluntária; � Provisionamento; etc. Indicadores de Estrutura: � Capitalização; � Alavancagem; � Endividamento interbancário; etc. Indicadores de Rentabilidade e Crescimento: � Rentabilidade do Patrimônio Líquido; � Evolução das operações de crédito; etc.

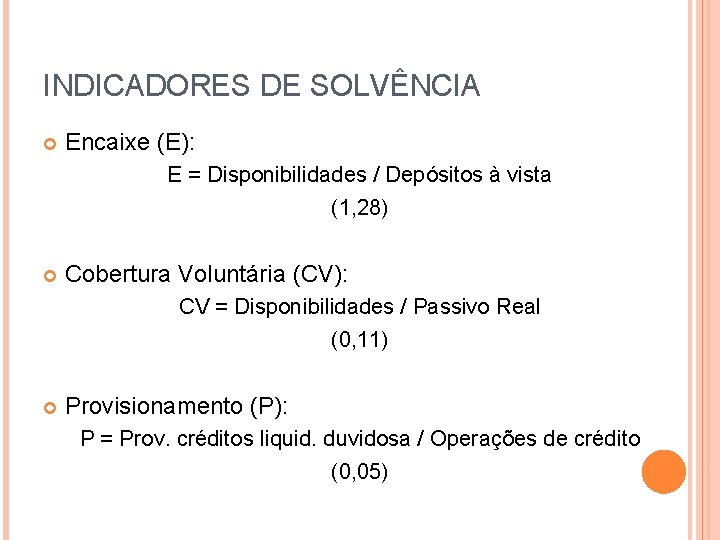

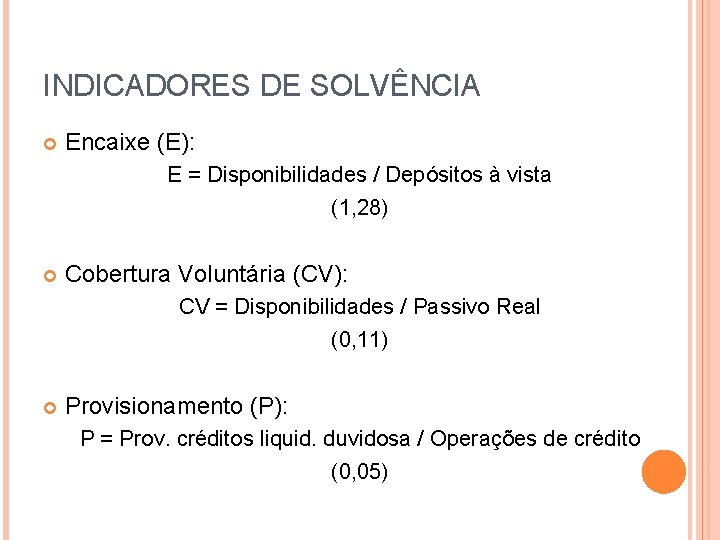

INDICADORES DE SOLVÊNCIA Encaixe (E): E = Disponibilidades / Depósitos à vista (1, 28) Cobertura Voluntária (CV): CV = Disponibilidades / Passivo Real (0, 11) Provisionamento (P): P = Prov. créditos liquid. duvidosa / Operações de crédito (0, 05)

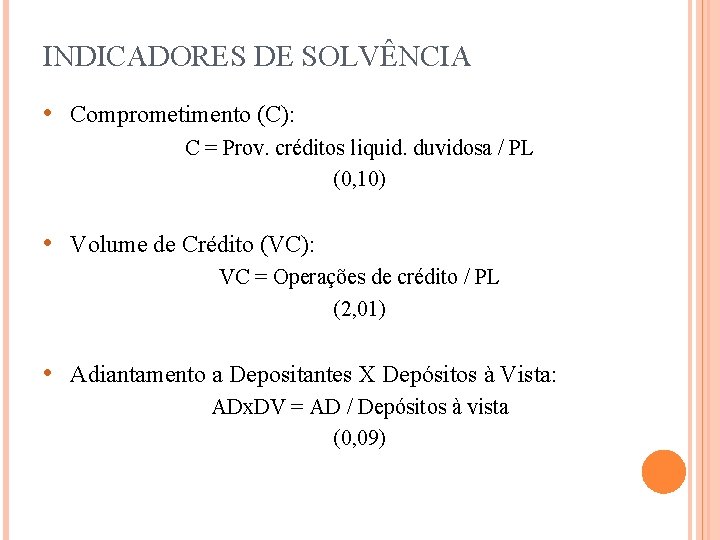

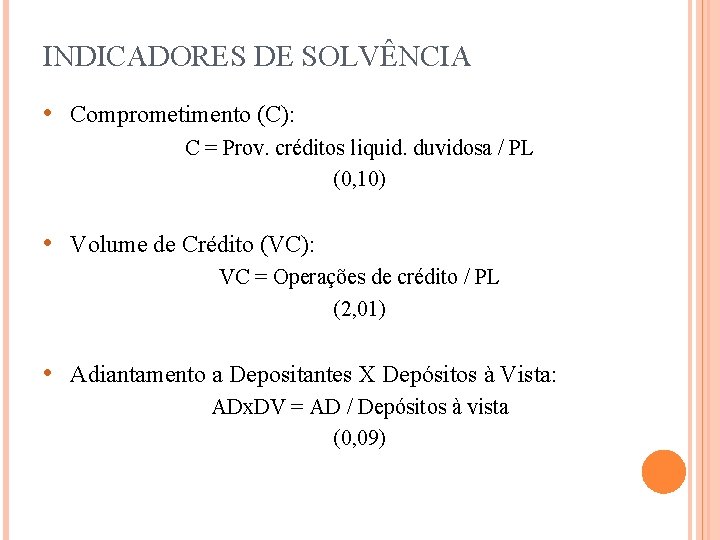

INDICADORES DE SOLVÊNCIA • Comprometimento (C): C = Prov. créditos liquid. duvidosa / PL (0, 10) • Volume de Crédito (VC): VC = Operações de crédito / PL (2, 01) • Adiantamento a Depositantes X Depósitos à Vista: ADx. DV = AD / Depósitos à vista (0, 09)

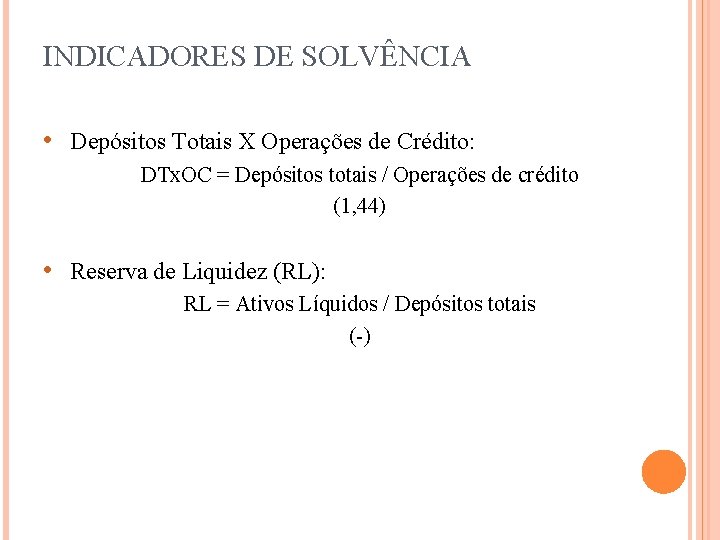

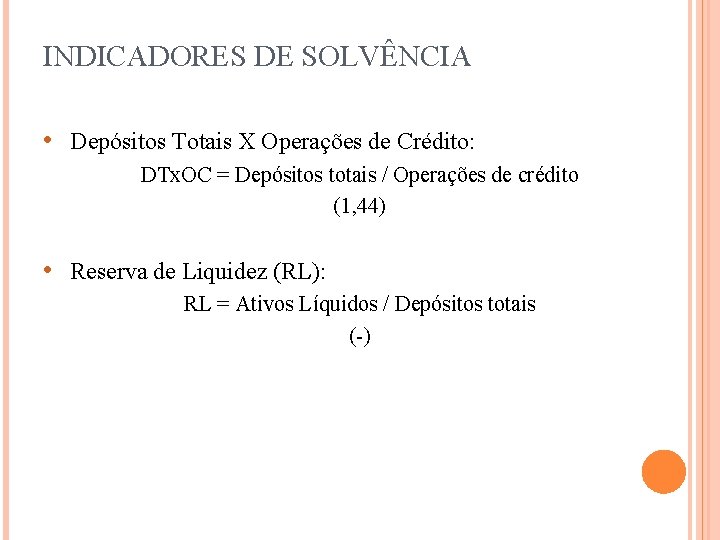

INDICADORES DE SOLVÊNCIA • Depósitos Totais X Operações de Crédito: DTx. OC = Depósitos totais / Operações de crédito (1, 44) • Reserva de Liquidez (RL): RL = Ativos Líquidos / Depósitos totais (-)

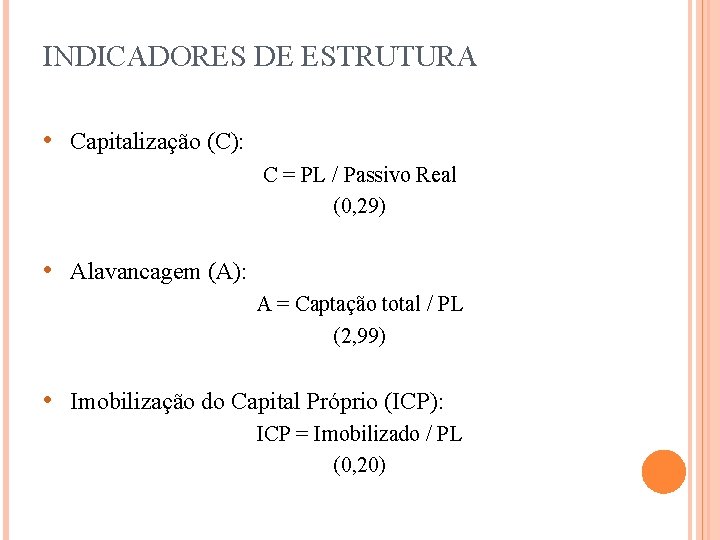

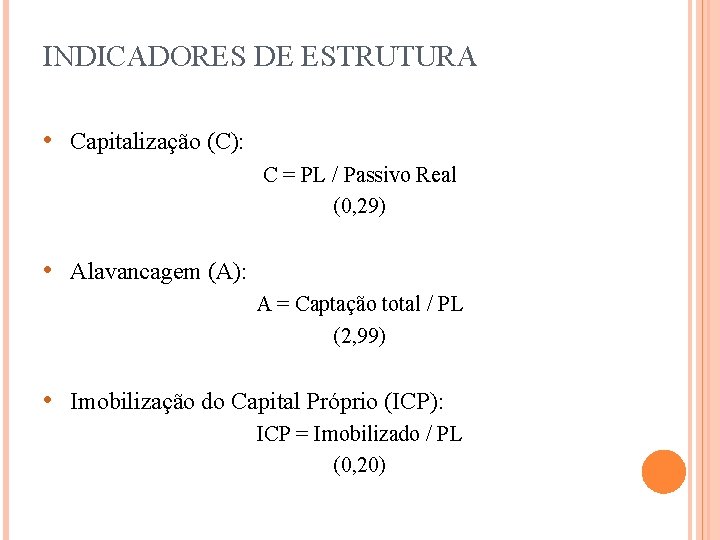

INDICADORES DE ESTRUTURA • Capitalização (C): C = PL / Passivo Real (0, 29) • Alavancagem (A): A = Captação total / PL (2, 99) • Imobilização do Capital Próprio (ICP): ICP = Imobilizado / PL (0, 20)

INDICADORES DE ESTRUTURA • Depósitos Totais X Ativo Total: DTx. AT = Depósitos totais / Ativo total (0, 61) • Utilização de Capitais de Terceiros (UCT): UCT = Passivo / Passivo + PL (0, 69) • Endividamento Interbancário (EI): EI = Recursos interbancários / Passivo (0, 035)

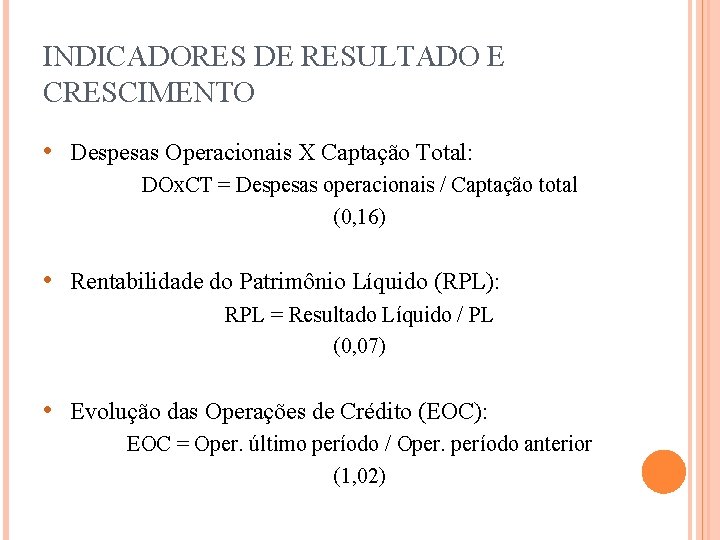

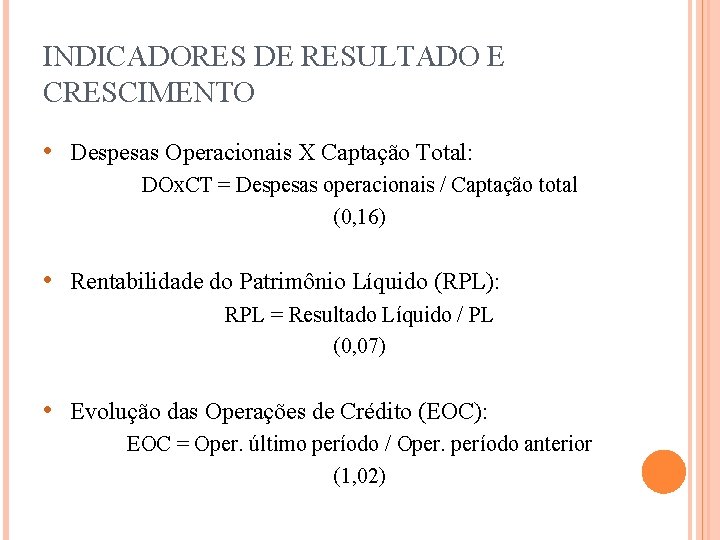

INDICADORES DE RESULTADO E CRESCIMENTO • Despesas Operacionais X Captação Total: DOx. CT = Despesas operacionais / Captação total (0, 16) • Rentabilidade do Patrimônio Líquido (RPL): RPL = Resultado Líquido / PL (0, 07) • Evolução das Operações de Crédito (EOC): EOC = Oper. último período / Oper. período anterior (1, 02)

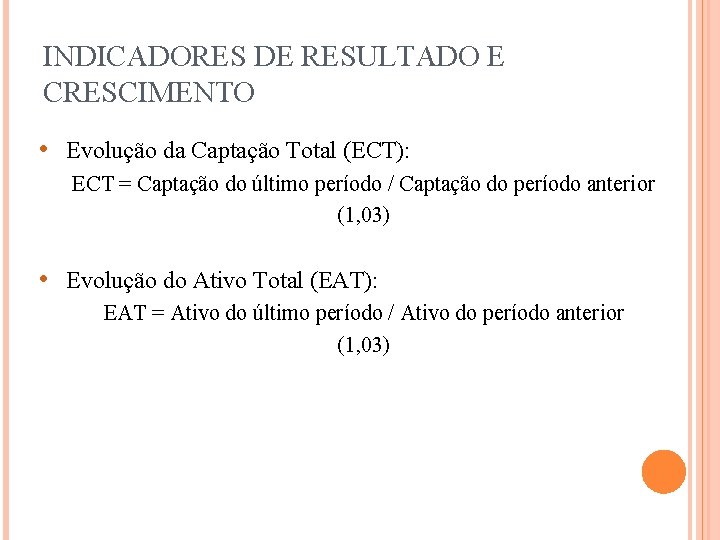

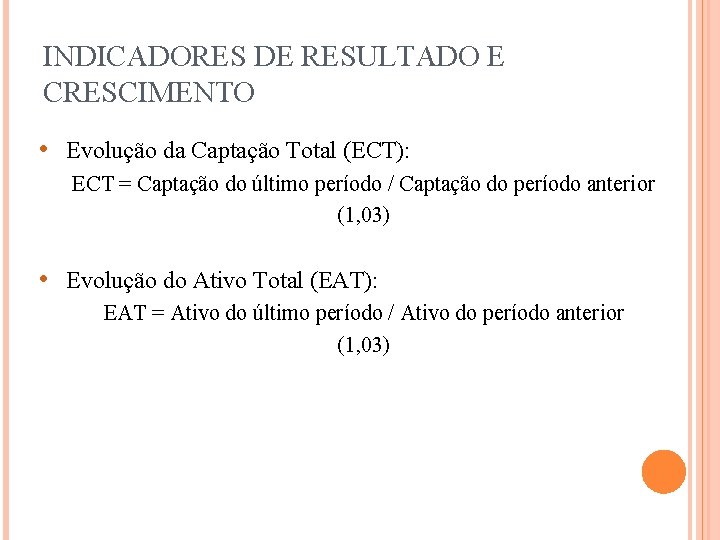

INDICADORES DE RESULTADO E CRESCIMENTO • Evolução da Captação Total (ECT): ECT = Captação do último período / Captação do período anterior (1, 03) • Evolução do Ativo Total (EAT): EAT = Ativo do último período / Ativo do período anterior (1, 03)

RISCOS DE INTERMEDIAÇÃO FINANCEIRA Variação de taxa de juros; Crédito; Liquidez; Mercado; Tecnológico; Legal; etc.

RISCO DE VARIAÇÃO DE TAXA DE JUROS Exemplo: Taxa para captação = 16% a. a. (1 ano) Taxa de aplicação = 18% a. a. (2 anos) Resultado do primeiro ano = 2% Resultado do segundo ano = ? Necessidade de captar novos recursos

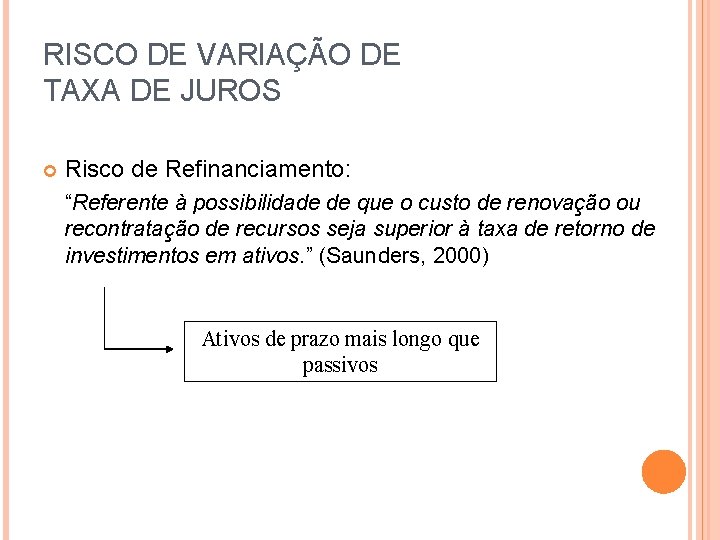

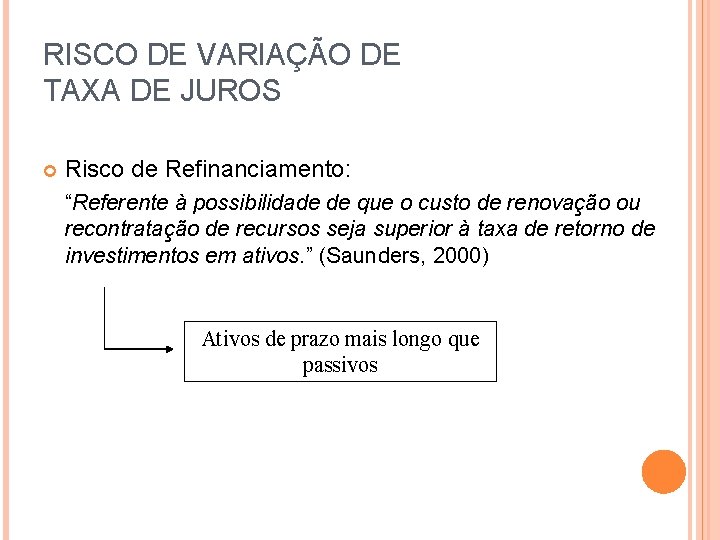

RISCO DE VARIAÇÃO DE TAXA DE JUROS Risco de Refinanciamento: “Referente à possibilidade de que o custo de renovação ou recontratação de recursos seja superior à taxa de retorno de investimentos em ativos. ” (Saunders, 2000) Ativos de prazo mais longo que passivos

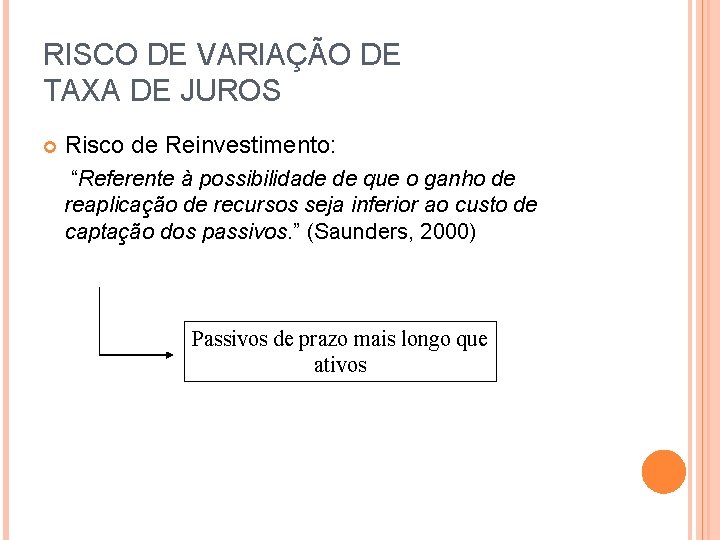

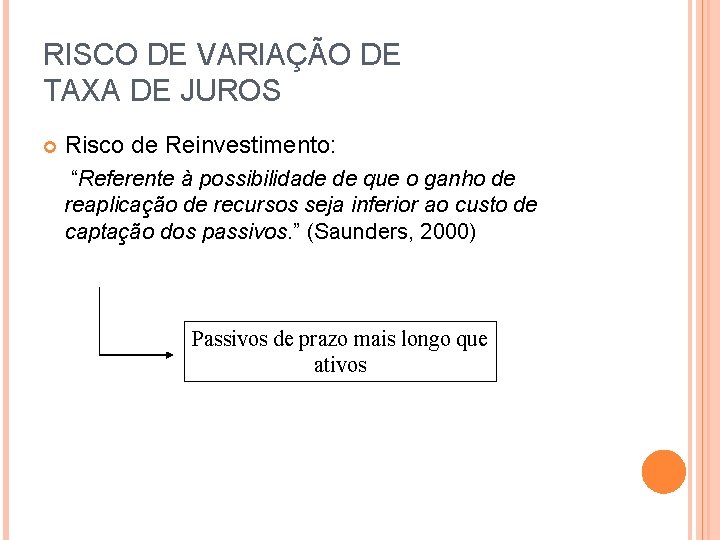

RISCO DE VARIAÇÃO DE TAXA DE JUROS Risco de Reinvestimento: “Referente à possibilidade de que o ganho de reaplicação de recursos seja inferior ao custo de captação dos passivos. ” (Saunders, 2000) Passivos de prazo mais longo que ativos

RISCO DE VARIAÇÃO DE TAXA DE JUROS Medidas de redução: � Compatibilização de prazos; � Indexação das taxas de juros. Modelo de Prazo de Vencimento: � Mensura o nível de risco associado à variação da taxa de juros; � Trabalha com o valor presente do PL da instituição; � Pressuposições básicas: Taxas de juros pré-fixadas; Pagamento dos juros ao final de cada período; Pagamento do principal ao final do período de contratação da dívida.

RISCO DE VARIAÇÃO DE TAXA DE JUROS Valor Presente (VP): V = N / (1 + i)n VP = FC x 1/(1 + i)n Valor Presente Líquido (VPL): VPL = ∑ FC x 1/(1 + i)n FJVP = 1/(1 + i)n (tabela financeira)

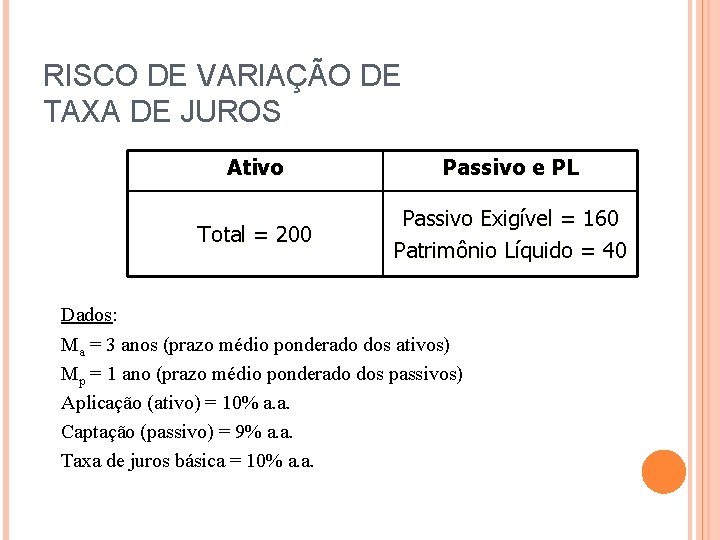

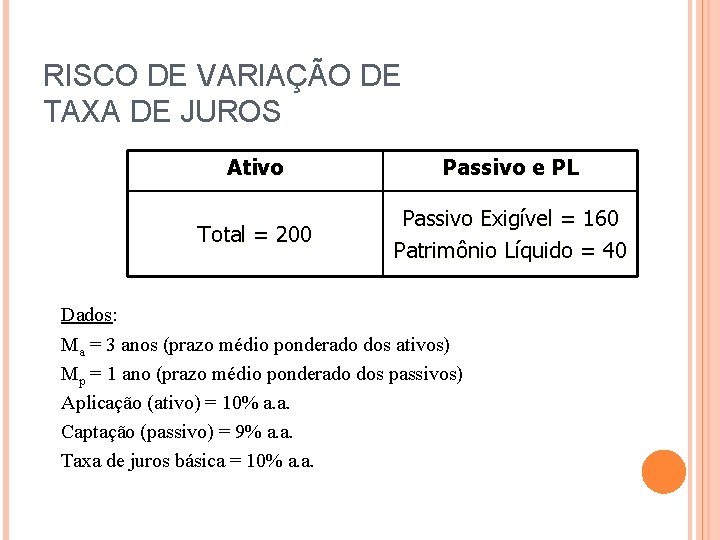

RISCO DE VARIAÇÃO DE TAXA DE JUROS Ativo Passivo e PL Total = 200 Passivo Exigível = 160 Patrimônio Líquido = 40 Dados: Ma = 3 anos (prazo médio ponderado dos ativos) Mp = 1 ano (prazo médio ponderado dos passivos) Aplicação (ativo) = 10% a. a. Captação (passivo) = 9% a. a. Taxa de juros básica = 10% a. a.

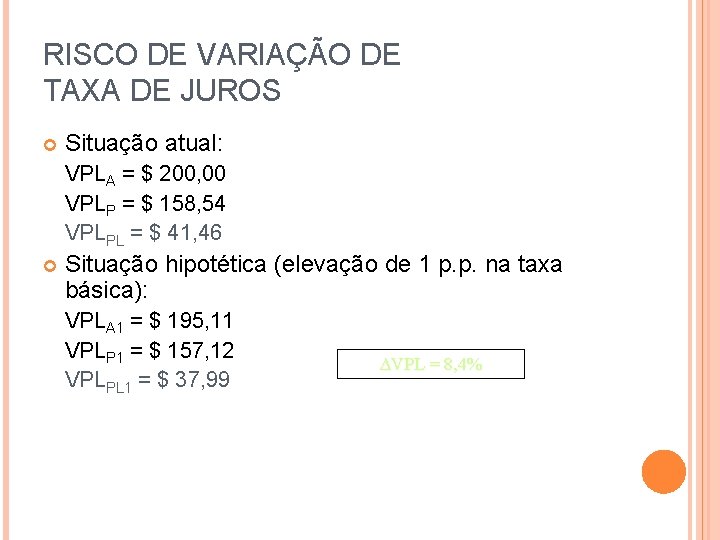

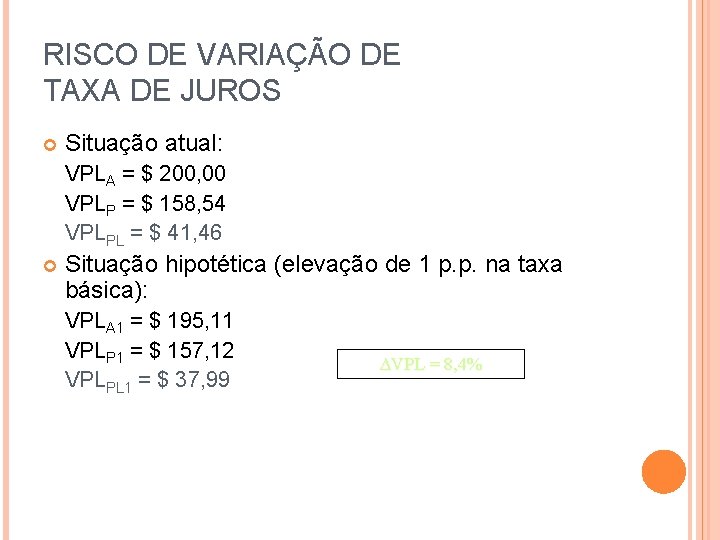

RISCO DE VARIAÇÃO DE TAXA DE JUROS Situação atual: VPLA = $ 200, 00 VPLP = $ 158, 54 VPLPL = $ 41, 46 Situação hipotética (elevação de 1 p. p. na taxa básica): VPLA 1 = $ 195, 11 VPLP 1 = $ 157, 12 VPLPL 1 = $ 37, 99 ∆VPL = 8, 4%

RISCO DE CRÉDITO Resolução 2682/99: Dispõe sobre critérios de classificação das operações de crédito e regras para constituição de provisão para créditos de liquidação duvidosa Nível de Risco Atraso Provisão AA - 0, 0% A Até 15 dias 0, 5% B Entre 15 e 30 dias 1, 0% C Entre 31 e 60 dias 3, 0% D Entre 61 e 90 dias 10, 0% E Entre 91 e 120 dias 30, 0% F Entre 121 e 150 dias 50, 0% G Entre 151 e 180 dias 70, 0% H Acima de 180 dias 100, 0%

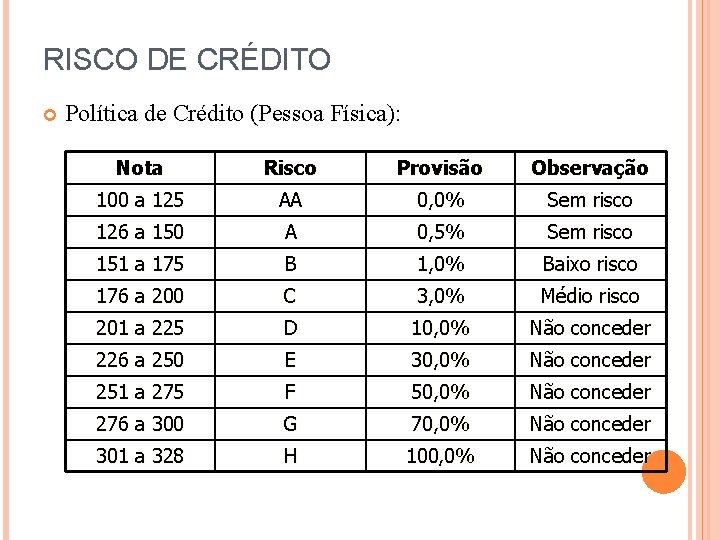

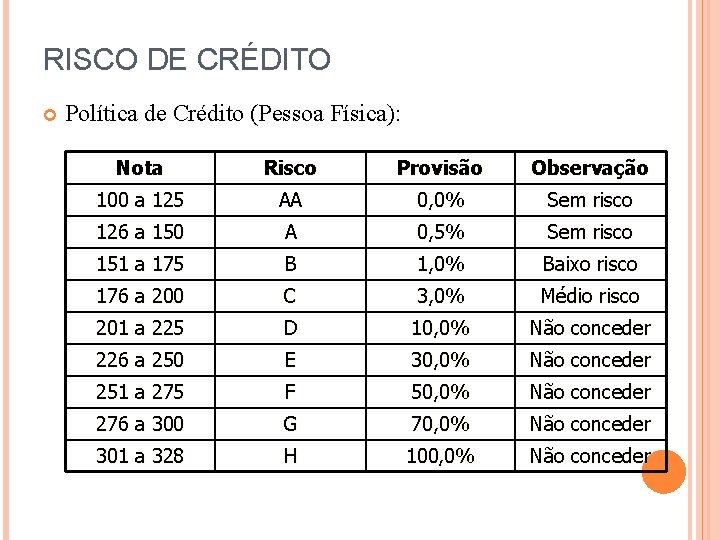

RISCO DE CRÉDITO Política de Crédito (Pessoa Física): Nota Risco Provisão Observação 100 a 125 AA 0, 0% Sem risco 126 a 150 A 0, 5% Sem risco 151 a 175 B 1, 0% Baixo risco 176 a 200 C 3, 0% Médio risco 201 a 225 D 10, 0% Não conceder 226 a 250 E 30, 0% Não conceder 251 a 275 F 50, 0% Não conceder 276 a 300 G 70, 0% Não conceder 301 a 328 H 100, 0% Não conceder

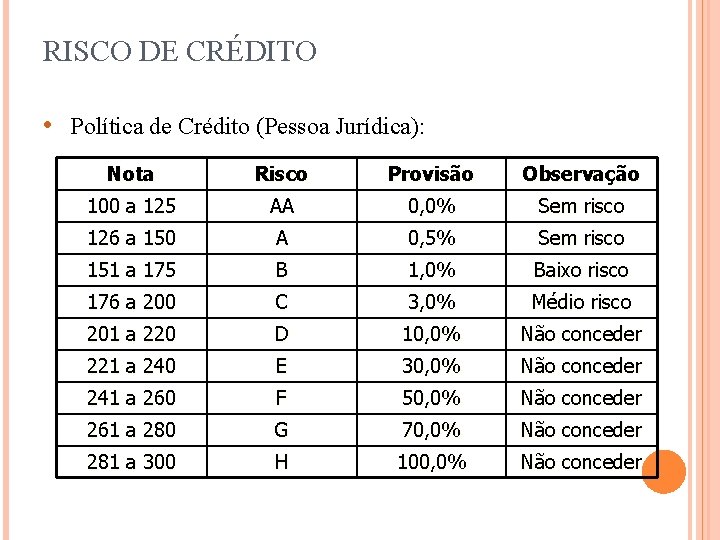

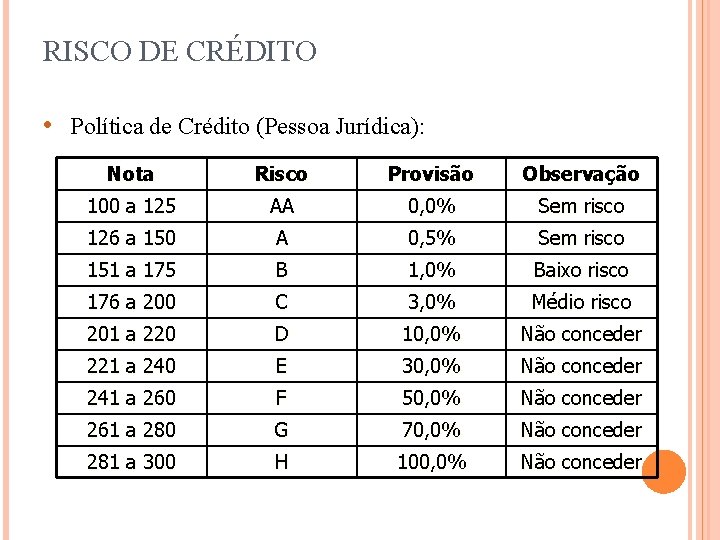

RISCO DE CRÉDITO • Política de Crédito (Pessoa Jurídica): Nota Risco Provisão Observação 100 a 125 AA 0, 0% Sem risco 126 a 150 A 0, 5% Sem risco 151 a 175 B 1, 0% Baixo risco 176 a 200 C 3, 0% Médio risco 201 a 220 D 10, 0% Não conceder 221 a 240 E 30, 0% Não conceder 241 a 260 F 50, 0% Não conceder 261 a 280 G 70, 0% Não conceder 281 a 300 H 100, 0% Não conceder

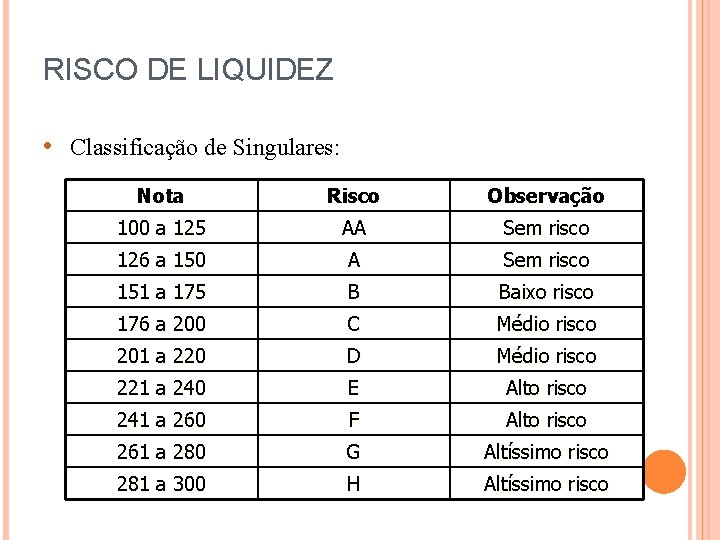

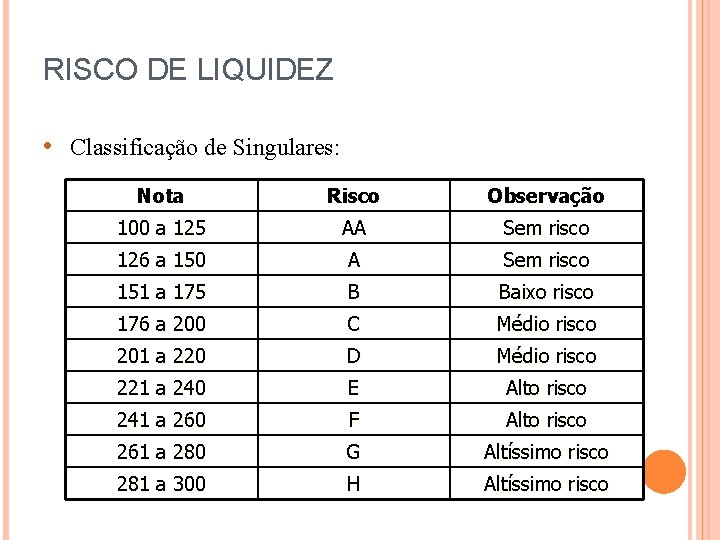

RISCO DE LIQUIDEZ • Classificação de Singulares: Nota Risco Observação 100 a 125 AA Sem risco 126 a 150 A Sem risco 151 a 175 B Baixo risco 176 a 200 C Médio risco 201 a 220 D Médio risco 221 a 240 E Alto risco 241 a 260 F Alto risco 261 a 280 G Altíssimo risco 281 a 300 H Altíssimo risco

Matematica financeira

Matematica financeira Simplesnn

Simplesnn Contabilidade financeira exemplos

Contabilidade financeira exemplos Grau de alavancagem financeira

Grau de alavancagem financeira Jejum pela vida financeira

Jejum pela vida financeira Amway piramide financeira

Amway piramide financeira Matemtica financeira

Matemtica financeira Sistema americano de amortização

Sistema americano de amortização Juros simples exercícios resolvidos

Juros simples exercícios resolvidos Contabilidade comercial e financeira

Contabilidade comercial e financeira Holding financeira

Holding financeira Social thinking social influence social relations

Social thinking social influence social relations Social thinking social influence social relations

Social thinking social influence social relations Vinuva casos

Vinuva casos Niff 20

Niff 20 Setor casos especiais da pastoral familiar

Setor casos especiais da pastoral familiar Seccion 21 niif para pymes

Seccion 21 niif para pymes Muestras confirmativas

Muestras confirmativas Cristina sotomayor

Cristina sotomayor Analisis de frases nominales en ingles

Analisis de frases nominales en ingles Slideshare

Slideshare Relacion de inclusion

Relacion de inclusion Casos prácticos pas primeros auxilios

Casos prácticos pas primeros auxilios Fha casos propios

Fha casos propios Modelo de casos de uso

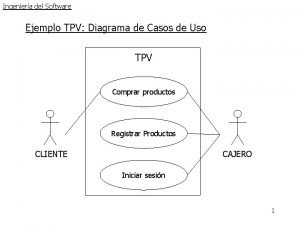

Modelo de casos de uso Casos de uso include

Casos de uso include Ejemplo de diagrama de casos de uso

Ejemplo de diagrama de casos de uso Analisis del sitio

Analisis del sitio Diagrama caso de uso

Diagrama caso de uso Casos de rebelión en el nuevo testamento

Casos de rebelión en el nuevo testamento Cual de los siguientes casos representa una traslacion

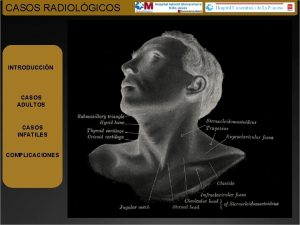

Cual de los siguientes casos representa una traslacion Angiotac

Angiotac Diagrama de casos de uso

Diagrama de casos de uso Intervalo de confianza

Intervalo de confianza Diagrama de casos de uso ejemplos resueltos

Diagrama de casos de uso ejemplos resueltos Estudios de casos y controles

Estudios de casos y controles Estudio de casos seminario

Estudio de casos seminario Requisitos não-funcionais

Requisitos não-funcionais Modelo de casos de uso

Modelo de casos de uso Antroplogo

Antroplogo Vamos haber o vamos a ver

Vamos haber o vamos a ver Estudio retrospectivo

Estudio retrospectivo Respostas

Respostas Serie de casos

Serie de casos Tipos de trinomios

Tipos de trinomios Crase facultativa

Crase facultativa Polinomio cuadrado perfecto

Polinomio cuadrado perfecto Factores lineales distintos

Factores lineales distintos Equação do segundo grau lei do anulamento do produto

Equação do segundo grau lei do anulamento do produto Cbhpm

Cbhpm Critérios de hill

Critérios de hill Estudo transversal

Estudo transversal O que é um estudo ecológico

O que é um estudo ecológico Zero absoluto kelvin

Zero absoluto kelvin Mateus 14:34-36 estudo

Mateus 14:34-36 estudo Estudo de caso taylor resolve um problema

Estudo de caso taylor resolve um problema