Einkommensteuer Prof Dr Ekkehart Reimer Einkommensteuer VI Qualifikation

- Slides: 95

Einkommensteuer Prof. Dr. Ekkehart Reimer

Einkommensteuer VI. Qualifikation von Einkünften Sedes materiae • § 2 Abs. 1 ESt. G in Verbindung mit • § 13 ESt. G (Einkünfte aus Land- und Forstwirtschaft) • §§ 15, 16 ESt. G (Einkünfte aus Gewerbebetrieb) • § 18 ESt. G (Einkünfte aus selbständiger Arbeit) • § 19 ESt. G (Einkünfte aus nichtselbständiger Arbeit) • § 20 ESt. G (Einkünfte aus Kapitalvermögen) • § 21 ESt. G (Einkünfte aus Vermietung und Verpachtung) • § 22, 23 ESt. G (bestimmte sonstige Einkünfte).

Einkommensteuer VI. Qualifikation von Einkünfte aus Gewerbebetrieb (§§ 15 ff. ESt. G) • Abgrenzung von der nicht steuerbaren Sphäre – Gewinnerzielungsabsicht (§ 15 Abs. 2 ESt. G) – mehr als private Vermögensverwaltung (vgl. § 14 Satz 1 AO) „Nachhaltigkeit“ (§ 15 Abs. 2 ESt. G) eigenständige Bedeutung in Fällen gemeinsamer Einkunftserzielung; dazu später! .

Einkommensteuer VI. Qualifikation von Einkünfte aus Gewerbebetrieb (§§ 15 ff. ESt. G) • Positive Tatbestandsmerkmale – Tätigkeit – Selbständigkeit • Unternehmerinitiative • Unternehmerrisiko – Nachhaltigkeit – Beteiligung am allgemeinen wirtschaftlichen Verkehr .

Einkommensteuer VI. Qualifikation von Einkünften ? .

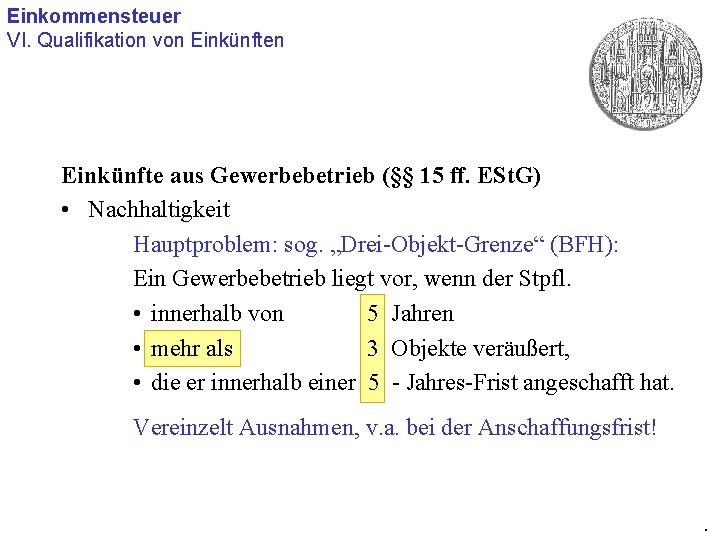

Einkommensteuer VI. Qualifikation von Einkünfte aus Gewerbebetrieb (§§ 15 ff. ESt. G) • Nachhaltigkeit Hauptproblem: sog. „Drei-Objekt-Grenze“ (BFH): Ein Gewerbebetrieb liegt vor, wenn der Stpfl. • innerhalb von 5 Jahren • mehr als 3 Objekte veräußert, • die er innerhalb einer 5 - Jahres-Frist angeschafft hat. Vereinzelt Ausnahmen, v. a. bei der Anschaffungsfrist! .

Einkommensteuer VI. Qualifikation von Einkünfte aus Gewerbebetrieb (§§ 15 ff. ESt. G) • Personengesellschaften (Mitunternehmerschaften): Besteuerung der Gesellschafter (§ 15 Abs. 1 Nr. 2 ESt. G) • „Anziehungskraft“ des § 15 ESt. G bei Mitunternehmerschaften – Abfärbung (§ 15 Abs. 3 Nr. 1 ESt. G) – gewerbliches Gepräge (§ 15 Abs. 3 Nr. 2 ESt. G) Details Vorlesung „Unternehmensbesteuerung“ (Sommersemester).

Einkommensteuer VI. Qualifikation von Einkünfte aus Gewerbebetrieb (§§ 15 ff. ESt. G) • Sonderfall „Betriebsaufspaltung“ in – ein Betriebsunternehmen und – ein Besitzunternehmen Umqualifizierung einer an sich vermögensverwaltenden Vermietung/Verpachtung in eine gewerbliche Tätigkeit. Voraussetzungen: Betriebsunternehmen und Besitzunternehmen müssen – personell verflochten sein, – sachlich verflochten sein, – einheitlichem geschäftlichen Betätigungswillen unterliegen. .

Einkommensteuer VI. Qualifikation von Einkünften Weitere Einkunftsarten: • § 13 ESt. G (Einkünfte aus Land- und Forstwirtschaft) • § 18 ESt. G (Einkünfte aus selbständiger Arbeit) • • § 19 ESt. G (Einkünfte aus nichtselbständiger Arbeit) § 20 ESt. G (Einkünfte aus Kapitalvermögen) § 21 ESt. G (Einkünfte aus Vermietung und Verpachtung) § 22, 23 ESt. G (bestimmte sonstige Einkünfte) .

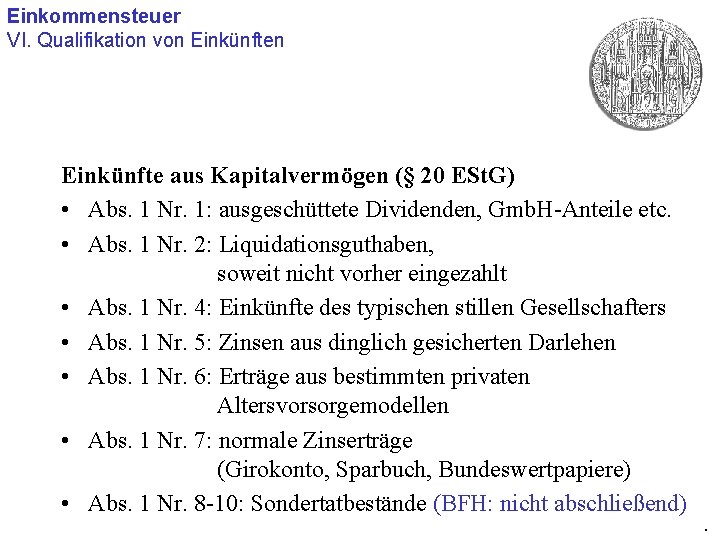

Einkommensteuer VI. Qualifikation von Einkünfte aus Kapitalvermögen (§ 20 ESt. G) • Früchte der (befristeten) privaten Nutzungsüberlassung von Geldvermögen. • keine einheitliche Definition, sondern zwei Kataloge: – Hauptkatalog (§ 20 Abs. 1) – Ergänzungskatalog (§ 20 Abs. 1), dient dem Schutz von Umgehungen des Hauptkatalogs • Bedeutung der Abgrenzungen innerhalb von § 20 ESt. G: – für Halbeinkünfteverfahren (§ 3 Nr. 40 lit. d ESt. G) – für Grund Höhe der KESt (§§ 43 ff. ) – für internationale Einkunftszuordnung (§§ 34 d, 49) .

Einkommensteuer VI. Qualifikation von Einkünfte aus Kapitalvermögen (§ 20 ESt. G) • Abs. 1 Nr. 1: ausgeschüttete Dividenden, Gmb. H-Anteile etc. • Abs. 1 Nr. 2: Liquidationsguthaben, soweit nicht vorher eingezahlt • Abs. 1 Nr. 4: Einkünfte des typischen stillen Gesellschafters • Abs. 1 Nr. 5: Zinsen aus dinglich gesicherten Darlehen • Abs. 1 Nr. 6: Erträge aus bestimmten privaten Altersvorsorgemodellen • Abs. 1 Nr. 7: normale Zinserträge (Girokonto, Sparbuch, Bundeswertpapiere) • Abs. 1 Nr. 8 -10: Sondertatbestände (BFH: nicht abschließend) .

Einkommensteuer VI. Qualifikation von Einkünfte aus Vermietung und Verpachtung (§ 21 ESt. G) • Früchte der (befristeten) privaten Nutzungsüberlassung von Vermögensgegenständen, die nicht Geld- oder Aktienvermögen sind • § 21 Abs. 3 ESt. G: § 21 ist (wie schon § 20) subsidiär zu den Gewinneinkunftsarten • Abgrenzung zu § 15 ESt. G: – Zugehörigkeit des vermieteten (. . . ) Gegenstands zum Privatvermögen oder zum Betriebsvermögen? – Atypische Zusatzleistungen des Vermieters (. . . )? .

Einkommensteuer VI. Qualifikation von Einkünfte aus Vermietung und Verpachtung (§ 21 ESt. G) • Abs. 1 Nr. 1: Immobilien • Abs. 1 Nr. 2: Inbegriffe beweglicher Sachen Abs. 1 Nr. 3: bestimmte Lizenzgebühren • Abs. 1 Nr. 4: Anti-Umgehungs-Tatbestand (Abtretungsfälle) .

Einkommensteuer VI. Qualifikation von Einkünfte aus Vermietung und Verpachtung (§ 21 ESt. G) • Sonderproblem: Verbilligte Vermietung an Angehörige Hier Überlagerung von – allg. Grundsätzen zur Liebhaberei, bereichsspezifisch konkretisiert BFH: Miete < 75 % der ortsüblichen Marktmiete Liebhaberei! – Sondervorschrift in § 21 Abs. 2 ESt. G Aufteilungsprivileg, wenn Miete < 56 % der ortsüblichen Marktmiete – Verknüpfung beider Regeln BFH: Aufteilungsprivileg (§ 21 Abs. 2) statt Liebhaberei auch dann, wenn 56 % Miete < 75 % der ortsüblichen Marktmiete .

Einkommensteuer VI. Qualifikation von Einkünften Sonstige Einkünfte (§§ 22 -23 ESt. G) • Nr. 1: Einkünfte aus wiederkehrenden Leistungen (s. u. Exkurs) • Nr. 1 a: Unterhaltsleistungen (s. u. Familienbesteuerung) • Nr. 2: Einkünfte aus privaten Veräußerungsgeschäften (§ 23 ESt. G) – unterschiedliche Mindesthaltefristen – keine Geltung für Eigenheim – Anschaffungssurrogate: Aktiensplit; einbringungsgeborene Anteile; nicht dagegen: unentgeltlicher Erwerb, z. B. von Todes wegen • Nr. 3: Einkünfte aus Leistungen – enger Leistungsbegriff: Entgeltcharakter – Bsp. : gelegentliche Vermietung privater PKWs oder Yachten • Nr. 4: Abgeordnetenbezüge • Nr. 5: Leistungen aus priv. Altersvorsorgeverträgen .

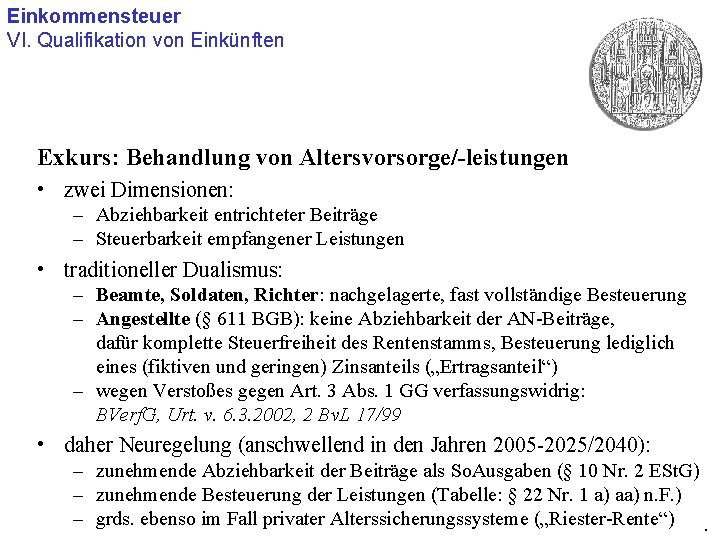

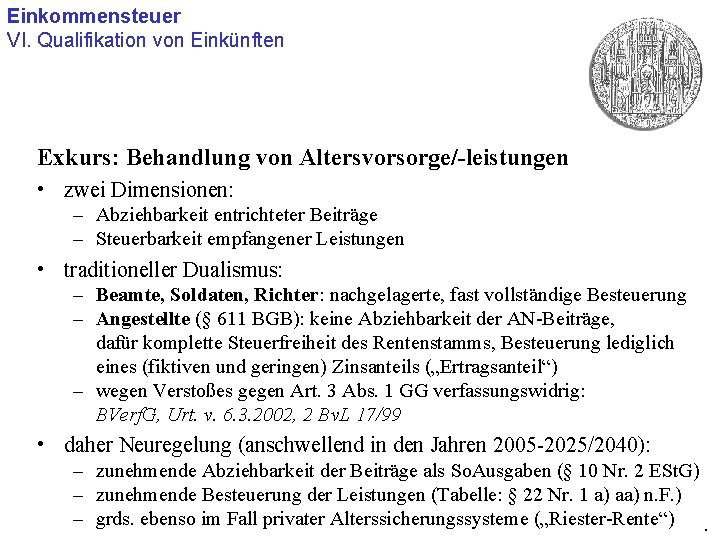

Einkommensteuer VI. Qualifikation von Einkünften Exkurs: Behandlung von Altersvorsorge/-leistungen • zwei Dimensionen: – Abziehbarkeit entrichteter Beiträge – Steuerbarkeit empfangener Leistungen • traditioneller Dualismus: – Beamte, Soldaten, Richter: nachgelagerte, fast vollständige Besteuerung – Angestellte (§ 611 BGB): keine Abziehbarkeit der AN-Beiträge, dafür komplette Steuerfreiheit des Rentenstamms, Besteuerung lediglich eines (fiktiven und geringen) Zinsanteils („Ertragsanteil“) – wegen Verstoßes gegen Art. 3 Abs. 1 GG verfassungswidrig: BVerf. G, Urt. v. 6. 3. 2002, 2 Bv. L 17/99 • daher Neuregelung (anschwellend in den Jahren 2005 -2025/2040): – zunehmende Abziehbarkeit der Beiträge als So. Ausgaben (§ 10 Nr. 2 ESt. G) – zunehmende Besteuerung der Leistungen (Tabelle: § 22 Nr. 1 a) aa) n. F. ) – grds. ebenso im Fall privater Alterssicherungssysteme („Riester-Rente“).

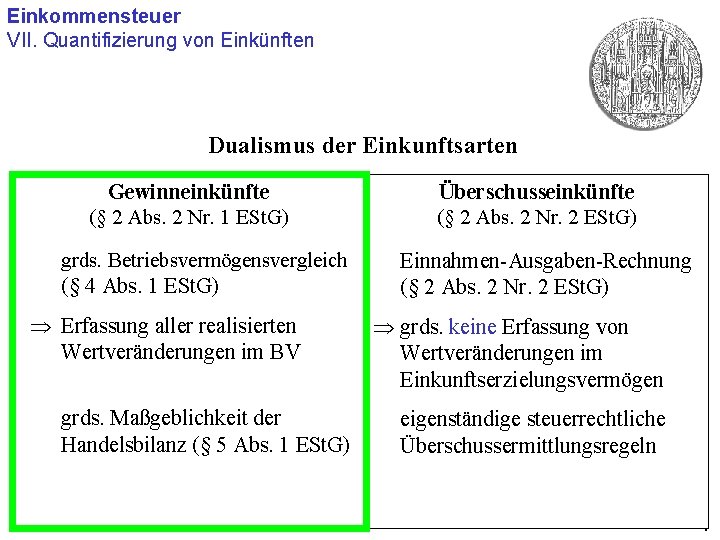

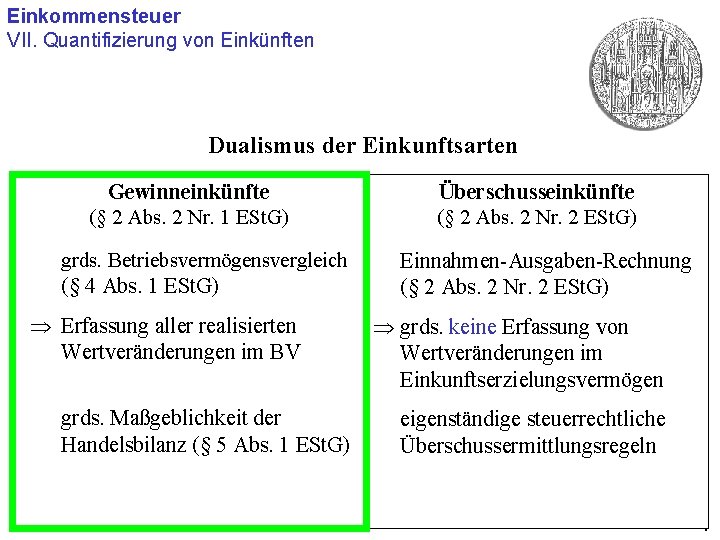

Einkommensteuer VII. Quantifizierung von Einkünften Dualismus der Einkunftsarten Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) grds. Betriebsvermögensvergleich (§ 4 Abs. 1 ESt. G) Erfassung aller realisierten Wertveränderungen im BV grds. Maßgeblichkeit der Handelsbilanz (§ 5 Abs. 1 ESt. G) Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Einnahmen-Ausgaben-Rechnung (§ 2 Abs. 2 Nr. 2 ESt. G) grds. keine Erfassung von Wertveränderungen im Einkunftserzielungsvermögen eigenständige steuerrechtliche Überschussermittlungsregeln .

Einkommensteuer VII. Quantifizierung von Einkünften .

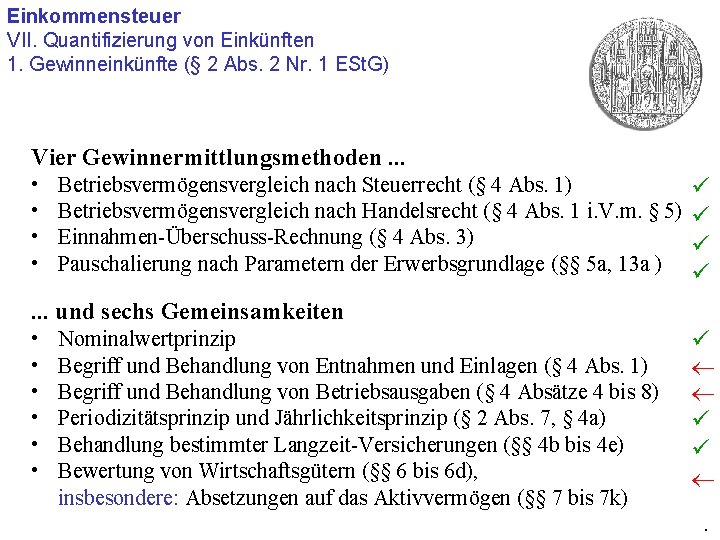

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Vier Gewinnermittlungsmethoden. . . • • Betriebsvermögensvergleich nach Steuerrecht (§ 4 Abs. 1) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5) Einnahmen-Überschuss-Rechnung (§ 4 Abs. 3) Pauschalierung nach Parametern der Erwerbsgrundlage (§§ 5 a, 13 a ) . . . und sechs Gemeinsamkeiten • • • Nominalwertprinzip Begriff und Behandlung von Entnahmen und Einlagen (§ 4 Abs. 1) Begriff und Behandlung von Betriebsausgaben (§ 4 Absätze 4 bis 8) Periodizitätsprinzip und Jährlichkeitsprinzip (§ 2 Abs. 7, § 4 a) Behandlung bestimmter Langzeit-Versicherungen (§§ 4 b bis 4 e) Bewertung von Wirtschaftsgütern (§§ 6 bis 6 d), insbesondere: Absetzungen auf das Aktivvermögen (§§ 7 bis 7 k) .

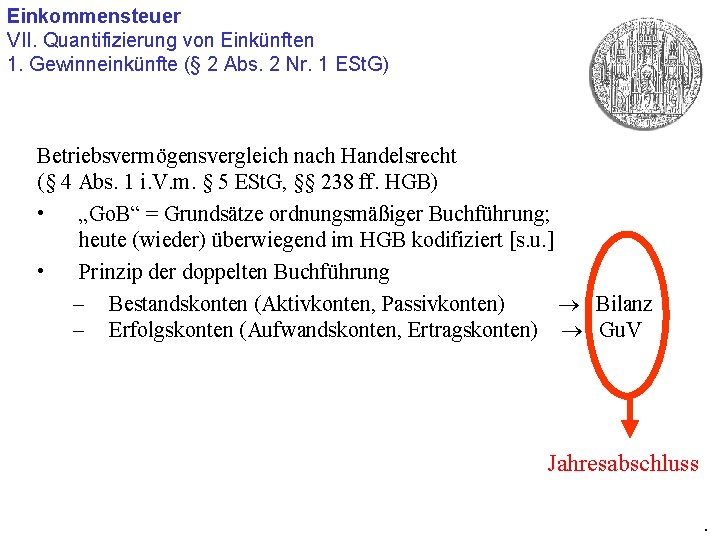

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5 ESt. G, §§ 238 ff. HGB) • „Go. B“ = Grundsätze ordnungsmäßiger Buchführung; heute (wieder) überwiegend im HGB kodifiziert [s. u. ] • Prinzip der doppelten Buchführung – Bestandskonten (Aktivkonten, Passivkonten) Bilanz – Erfolgskonten (Aufwandskonten, Ertragskonten) Gu. V Jahresabschluss.

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5 ESt. G, §§ 238 ff. HGB) • „Go. B“ = Grundsätze ordnungsmäßiger Buchführung; heute (wieder) überwiegend im HGB kodifiziert – Bilanzidentität und Bilanzkontinuität – Verursachungsprinzip [Zu- und Abfluss unmaßgeblich] – Vorsichtsprinzip, Imparitätsprinzip: • Realisationsprinzip für Erträge; Verbot der Bilanzierung schwebender Geschäfte • Niederstwertprinzip für Wirtschaftsgüter, Gebot, Rückstellungen zu bilden, Aktivierungsverbot für selbsthergestellte immaterielle WG – Stichtagsprinzip .

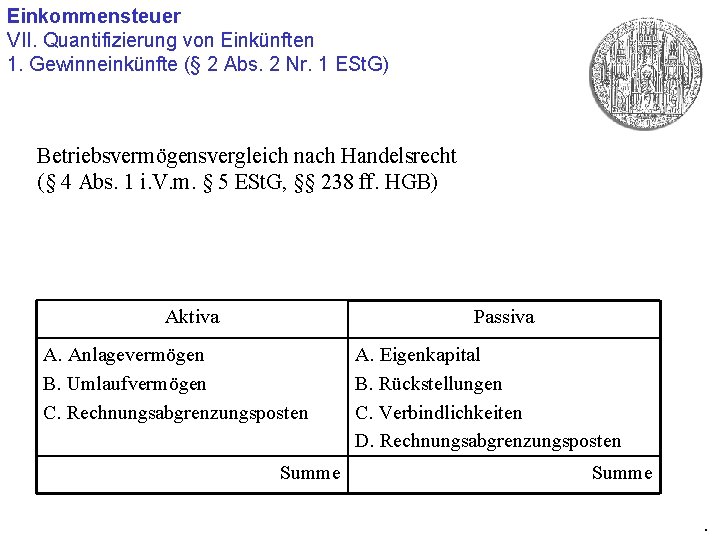

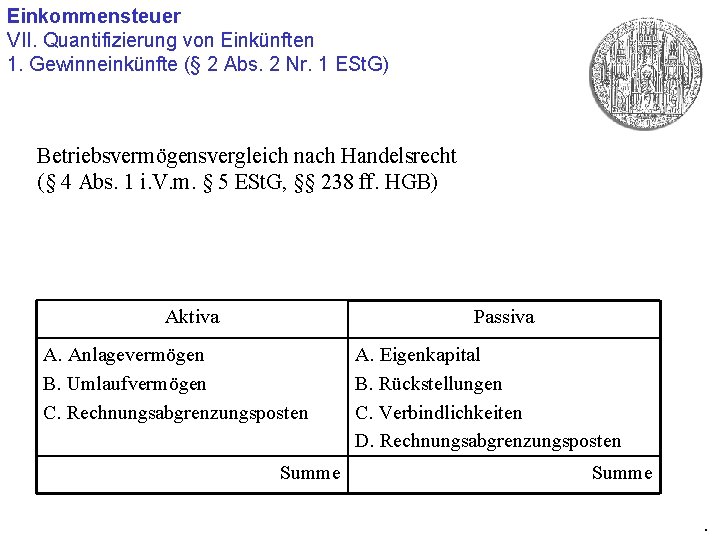

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5 ESt. G, §§ 238 ff. HGB) Aktiva Passiva A. Anlagevermögen B. Umlaufvermögen C. Rechnungsabgrenzungsposten Summe A. Eigenkapital B. Rückstellungen C. Verbindlichkeiten D. Rechnungsabgrenzungsposten Summe .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5 ESt. G, §§ 238 ff. HGB) Persönlicher Anwendungsbereich: • Gewerbetreibende (§ 15 ESt. G), die buchführungspflichtig sind – nach §§ 238 ff. HGB (Brücke: § 140 AO) – nach § 141 AO • Gewerbetreibende (§ 15 ESt. G), die freiwillig Bücher führen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Steuerrecht (§ 4 Abs. 1) • • • Viele Rechnungslegungsvorschriften des HGB gelten entsprechend (§ 141 Abs. 1 Satz 2 AO) § 5 Absätze 2 -5 ESt. G werden (entsprechend/analog? ) angewandt (Rspr. ) wichtigster Unterschied zur kaufmännischen Buchführung: Behandlung der Teilwertabschreibungen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsvermögensvergleich nach Steuerrecht (§ 4 Abs. 1) Persönlicher Anwendungsbereich: • Land- und Forstwirte, die buchführungspflichtig sind (§ 141 AO) • Land- und Forstwirte, die freiwillig Bücher führen • Freiberufler, die (immer nur freiwillig) Bücher führen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Geldverkehrsrechnung (§ 4 Abs. 3) • Sonderregelung für durchlaufende Posten Gilt nach h. M. nicht für Umsatzsteuer! • Umstellung auf § 4 Abs. 1 in der logischen Sekunde vor Betriebsaufgabe/Betriebsveräußerung .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Geldverkehrsrechnung (§ 4 Abs. 3) Persönlicher Anwendungsbereich: • (Klein-) Gewerbetreibende, die weder buchführungspflichtig sind noch freiwillig Bücher führen • Land- und Forstwirte, die weder buchführungspflichtig sind noch freiwillig Bücher führen noch ihren Gewinn nach § 13 a ESt. G ermitteln • Freiberufler, die keine Bücher führen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Pauschalierung nach Parametern der Erwerbsgrundlage (§ 5 a ESt. G) • Besteuerung nach dem Sollertrag • Bemessungsgrundlage: Nettotonnen, Zahl der Betriebstage • Persönlicher Anwendungsbereich: Gewerbetreibende, soweit sie Gewinn aus dem Betrieb von Handelsschiffen im internationale Verkehr erzielen, wenn Stpfl. seine Geschäftsleitung im Inland hat. (P 1) Vereinbarkeit mit Art. 3 Abs. 1 GG? (P 2) Vereinbarkeit mit Art. 87 EG? • antragsgebunden (§ 5 a Abs. 3 ESt. G) .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Pauschalierung nach Parametern der Erwerbsgrundlage (§ 13 a ESt. G) • Besteuerung nach dem Sollertrag • Bemessungsgrundlage: Summe aus fünf Beträgen, in die v. a. der sog. Hektarwert nach § 40 Abs. 1 Satz 3 Bew. G einfließt (§ 13 a Abs. 3 Nr. 1 i. V. m. Abs. 4 ESt. G) • Persönlicher Anwendungsbereich: Land- und Forstwirte, die weder buchführungspflichtig sind noch freiwillig Bücher führen • antragsgebunden (§ 13 a Abs. 2 ESt. G) .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Vier Gewinnermittlungsmethoden. . . • • Betriebsvermögensvergleich nach Steuerrecht (§ 4 Abs. 1) Betriebsvermögensvergleich nach Handelsrecht (§ 4 Abs. 1 i. V. m. § 5) Einnahmen-Überschuss-Rechnung (§ 4 Abs. 3) Pauschalierung nach Parametern der Erwerbsgrundlage (§§ 5 a, 13 a ) . . . und sechs Gemeinsamkeiten • • • Nominalwertprinzip Begriff und Behandlung von Entnahmen und Einlagen (§ 4 Abs. 1) Begriff und Behandlung von Betriebsausgaben (§ 4 Absätze 4 bis 8) Periodizitätsprinzip und Jährlichkeitsprinzip (§ 2 Abs. 7, § 4 a) Behandlung bestimmter Langzeit-Versicherungen (§§ 4 b bis 4 e) Bewertung von Wirtschaftsgütern (§§ 6 bis 6 d), insbesondere: Absetzungen auf das Aktivvermögen (§§ 7 bis 7 k) .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Einlagen und Entnahmen (§ 4 Abs. 1 ESt. G, gilt für alle Gewinnermittlungsmethoden) • • • rechtsgeschäftslose Verlagerung BV PV Gegenstände von Einlagen/Entnahmen: – Wirtschaftsgüter – Nutzungen (z. B. eines Pkw) – Leistungen (z. B. eines Angestellten) Rechtsfolgen: Prinzip der Neutralität von Einlagen und Entnahmen Einlagen sind [wieder] abzuziehen, Entnahmen sind [wieder] hinzuzurechnen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsausgaben (§ 4 Absätze 4 ff. ESt. G, gelten für alle Gewinnermittlungsmethoden) • • Veranlassungsprinzip, d. h. kausaler BA-Begriff (§ 4 Abs. 4) wichtiger Themenkomplex: § 4 Absätze 4 a ff. Abzugsverbote, Abzugsbegrenzungen, Pauschalierungsgebote Sie betreffen: – betriebliche (!) Schuldzinsen bei sog. Überentnahme (§ 4 Abs. 4 a) – BA bei privater Mitveranlassung (§ 4 Abs. 5) (P) Verhältnis von § 4 Abs. 5 zu § 12 Nr. 1? vgl. § 4 Abs. 5 Satz 3 ! – BA, deren Abzug ordnungspolitisch unerwünscht wäre. Außerdem gelten die allg. Abzugsverbote der §§ 3 c und 12 ESt. G. NB: BA-Abzugsverbote Beschränkungen der Verlustverrechnung. .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsausgaben Abzugsverbote und -begrenzungen des § 4 Abs. 5 ESt. G • • • Geschenke > 35 € p. a. (§ 4 Abs. 5 Nr. 1 ESt. G) 30 % der Bewirtungskosten (§ 4 Abs. 5 Nr. 2 ESt. G) Gästehäuser (§ 4 Abs. 5 Nr. 3; vgl. aber § 4 Abs. 5 Satz 2 ESt. G) Jagd, Fischerei, Yachten u. ä. (§ 4 Abs. 5 Nr. 4 ESt. G) häusliches Arbeitszimmer (§ 4 Abs. 5 Nr. 6 b ESt. G) sonstige unangemessene Aufwendungen (§ 4 Abs. 5 Nr. 7 ESt. G) Geldbußen, Ordnungsgelder, Verwarnungsgelder (§ 4 Abs. 5 Nr. 8; vgl. § 12 Nr. 4 ESt. G) Hinterziehungszinsen (§ 4 Abs. 5 Nr. 8 a; vgl. § 12 Nr. 3 a. E. ESt. G, §§ 3 Abs. 4, 235 AO) Bestechungsgelder (§ 4 Abs. 5 Nr. 10 ESt. G) .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Betriebsausgaben Pauschalierungsgebote des § 4 Abs. 5 ESt. G • • Verpflegungsmehraufwand (§ 4 Abs. 5 Nr. 5 ESt. G) Fahrten zwischen Wohnung und Arbeitsstätte (§ 4 Abs. 5 S. 1 Nr. 6 i. V. m. § 9 Abs. 1 Nr. 4, Nr. 5 Satz 1 bis 6, Abs. 2) § 4 Abs. 5 S. 1 Nr. 6 wurde mit dem Steueränderungsgesetz 2007 vom 19. 07. 2006 aufgehoben; § 4 Abs. 5 a ESt. G wurde dafür eingefügt) .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern (§§ 6 -7 k ESt. G) im Überblick • • §§ 6 -7 k ESt. G gelten überwiegend für alle Gewinnermittlungsmethoden Grundsatz der Einzelbewertung. „Wirtschaftsgut“ als Grundbaustein Differenzierung nach Art des Wirtschaftsguts: – abnutzbares Anlagevermögen (§ 6 Abs. 1 Nr. 1 ESt. G) – sonstiges BV (§ 6 Abs. 1 Nr. 2 ESt. G) – Verbindlichkeiten (§ 6 Abs. 1 Nr. 3 ESt. G) – Rückstellungen (§ 6 Abs. 1 Nr. 3 a ESt. G) – Entnahmen (§ 6 Abs. 1 Nr. 4 ESt. G) – Einlagen (§ 6 Abs. 1 Nrn. 5 und 6 ESt. G) – Sonderregelungen für Betriebserwerb (§ 6 Abs. 1 Nr. 7 ESt. G) Interessenlagen .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern (§§ 6 -7 k ESt. G) im Überblick Definition „Wirtschaftsgut“ ( „Vermögensgegenstand“ i. S. d. HGB) • am Bilanzstichtag als Vermögenswert realisierbare Gegenstände i. S. d. bürgerlichen Rechts (Sachen, Tiere, Rechte) oder • bloße vermögenswerte Vorteile einschließlich „tatsächlicher Zustände“ und „konkreter Möglichkeiten“, sofern • sich der Stpfl. ihre Erlangung etwas kosten lässt, • sie nach der Verkehrsauffassung einer selbständigen Bewertung zugänglich sind, • in der Regel eine Nutzung für mehrere Wirtschaftsjahre erbringen und • sie allein oder zusammen mit dem Betrieb verkehrsfähig oder auf andere Weise wirtschaftlich nutzbar sind .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern im Einzelnen a) abnutzbares Anlagevermögen (§ 6 Abs. 1 Nr. 1 ESt. G) • Ausgangspunkte für die Bewertung: – Im ersten Jahr: Anschaffungskosten (AK) bzw. Herstellungskosten (HK) Beim Kauf einer Sache gezahlte USt AK (§ 9 b Abs. 1 ESt. G) (P) Anschaffungsnaher Aufwand erhöht u. U. die AK (P) Was gehört zu den HK? Herstellungsgemeinkosten? – In den Folgejahren: Buchwert am Ende des Vorjahres. /. Af. A und Afa. A (Details: §§ 7 f. ESt. G). /. andere Absetzungen und (Sonder-)Abschreibungen (§§ 7 b-7 k ff. ; R 35 ESt. R). /. Abzüge nach § 6 b ESt. G (Reinvestitionsrücklage als Mittel zu einer Buchwertfortführung bei Veräußerung bestimmter Immobilien) ——————————————— = Buchwert am Jahresende.

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern im Einzelnen a) abnutzbares Anlagevermögen (§ 6 Abs. 1 Nr. 1 ESt. G) • aber 1: niedrigerer Teilwert (§ 6 Abs. 1 Nr. 1 Satz 2 ESt. G), sog. „Teilwertabschreibung“ Gilt nicht im Rahmen von § 4 Abs. 3 ESt. G! (P) Abgrenzung Teilwertabschreibung Afa. A (§ 7 I 7 ESt. G) • aber 2: Sofortabzug bei g. WG (§ 6 Abs. 2 ESt. G) Buchwert am Jahresende = 0 nb: § 6 Abs. 2 ESt. G ist systematisch deplaziert, da es sich in der Sache nicht um die Bewertung eines Bestands, sondern um die Quantifizierung eines Aufwands handelt. Systematisch richtig wäre eine Platzierung bei § 7 (Af. A). .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern im Einzelnen b) sonstige Wirtschaftsgüter (§ 6 Abs. 1 Nr. 2 ESt. G) • betr. nichtabnutzbares Anlagevermögen; sämtliches Umlaufvermögen • Ausgangspunkte für die Bewertung: – Im ersten Jahr: Anschaffungs- bzw. Herstellungskosten – In den Folgejahren: Buchwert am Ende des Vorjahres – Sonderregelung: Li. Fo (§ 6 Abs. 1 Nr. 2 a ESt. G), wenn Bilanz nach HGB. /. Af. A (Details: §§ 7 f. ESt. G). /. andere Absetzungen und (Sonder-)Abschreibungen (§§ 7 b-7 k ff. ). /. Abzüge nach § 6 b ESt. G . /. ähnliche Abzüge oder niedrigerer Teilwert (§ 6 Abs. 1 Nr. 2 Sätze 2 -3 i. V. m. Nr. 1 Sätze 3 -4) ———————————————— = Buchwert am Jahresende .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern im Einzelnen c) Unternehmensnachfolge • Betriebsveräußerung Aufdeckung stiller Reserven (§ 5 Abs. 1 ESt. G) • Buchwertfortführung bei unentgeltlicher Übertragung (§ 6 Abs. 3 ESt. G) – des gesamten Betriebs – eines Teilbetriebs – eines Mitunternehmeranteils (vgl. § 15 Abs. 1 Nr. 2 ESt. G) • Differenzierte Regelung für Übertragung von Einzelwirtschaftsgütern: – grundsätzlich Aufdeckung stiller Reserven (§ 6 Abs. 4 ESt. G), – aber u. U. Buchwertfortführung, wenn das WG nur in ein anderes BV des selben Stpfl. übertragen wird (§ 6 Abs. 5 ESt. G) – finaler Entnahmebegriff; (P) bei Verlagerung ins Ausland .

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern weitere Einzelheiten s. Vorlesung im Sommersemester! .

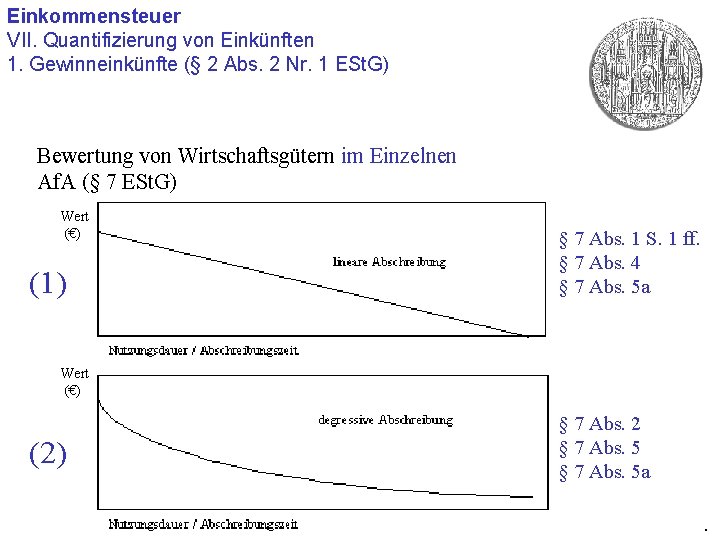

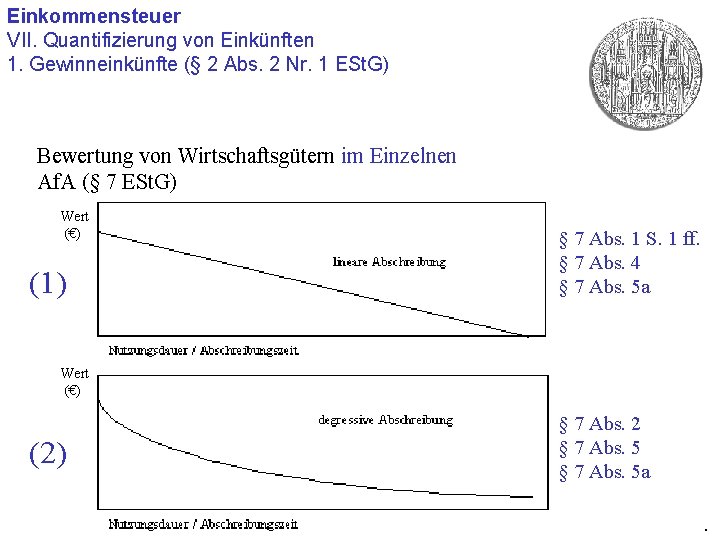

Einkommensteuer VII. Quantifizierung von Einkünften 1. Gewinneinkünfte (§ 2 Abs. 2 Nr. 1 ESt. G) Bewertung von Wirtschaftsgütern im Einzelnen Af. A (§ 7 ESt. G) Wert (€) (1) § 7 Abs. 1 S. 1 ff. § 7 Abs. 4 § 7 Abs. 5 a Wert (€) (2) § 7 Abs. 2 § 7 Abs. 5 a .

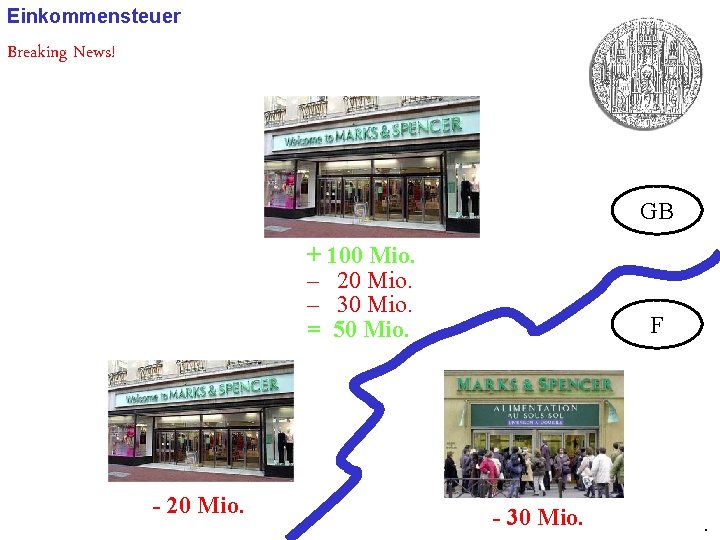

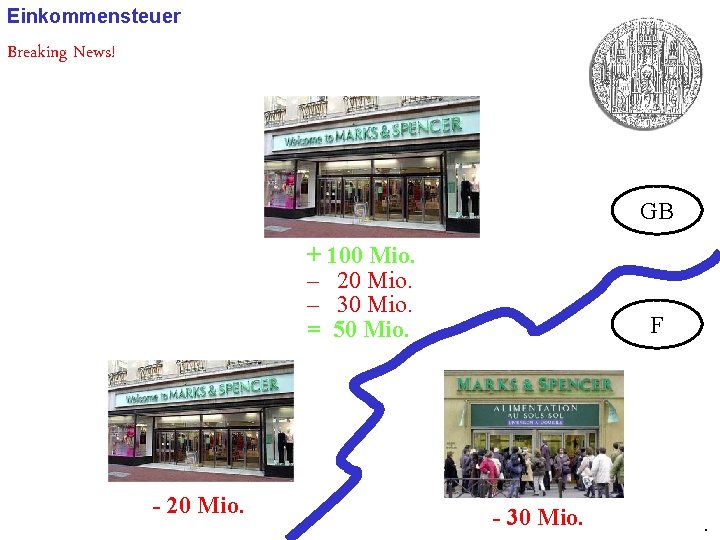

Einkommensteuer Breaking News! GB + 100 Mio. – 20 Mio. – 30 Mio. = 50 Mio. - 20 Mio. F - 30 Mio. .

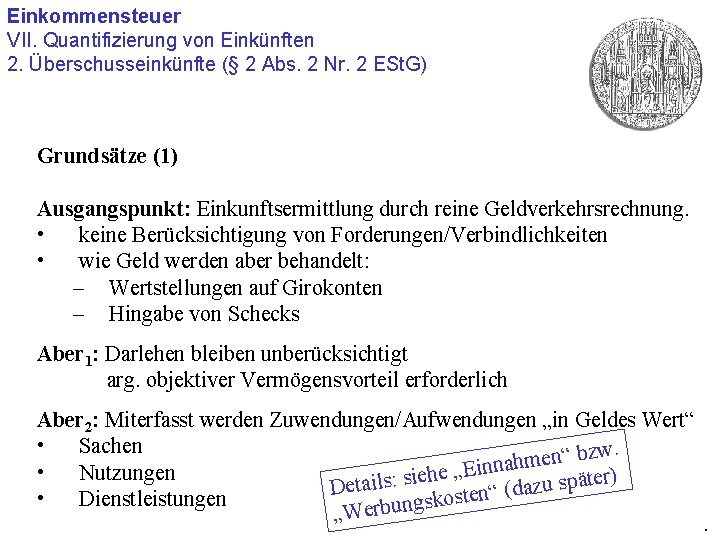

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Grundsätze (1) Ausgangspunkt: Einkunftsermittlung durch reine Geldverkehrsrechnung. • keine Berücksichtigung von Forderungen/Verbindlichkeiten • wie Geld werden aber behandelt: – Wertstellungen auf Girokonten – Hingabe von Schecks Aber 1: Darlehen bleiben unberücksichtigt arg. objektiver Vermögensvorteil erforderlich Aber 2: Miterfasst werden Zuwendungen/Aufwendungen „in Geldes Wert“ • Sachen w. z b “ n e m nnah i E „ • Nutzungen e h e i er) t ä p s u etails: s z a D n“ (d e t s o • Dienstleistungen k s g n „Werbu .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Grundsätze (2) Es gibt kein Betriebsvermögen. Deshalb: • Grds. keine Veräußerungsgewinnbesteuerung, • keine Bildung und Belastung stiller Reserven • Ausnahmen: §§ 17, 23 ESt. G Dennoch können Aufwendungen als WK abgezogen werden, die sich auf das Einkunftserzielungsvermögen beziehen: • Af. A (§ 9 Abs. 1 Satz 3 Nr. 7 ESt. G; s. u. ) • Schuldzinsen (§ 9 Abs. 1 Satz 3 Nr. 1 ESt. G; s. u. ) .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Grundsätze (3) Übernahme des Veranlassungsprinzips. Die Grundfrage, welche Einnahmen/Ausgaben i. R. d. Überschussermittlung zu berücksichtigen sind, beantwortet das ESt. G nur sporadisch. • bei den Einnahmen: „Güter, die [. . . ] dem Steuerpflichtigen im Rahmen einer der Einkunftsarten [. . . ] zufließen“ (§ 8 Abs. 1 ESt. G) • bei den Ausgaben: „Aufwendungen zur Erwerbung, Sicherung und Erhaltung der Einnahmen“ (§ 9 Abs. 1 Satz 1 ESt. G) (P) Finaler WK-Begriff als Ungleichbehandlung im Vergleich zu BA verfassungskonforme Auslegung des § 9 Abs. 1 Satz 1 durch Anpassung an den BA-Begriff des § 4 Abs. 4 ESt. G .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Grundsätze (3) Übernahme des Veranlassungsprinzips. Die Grundfrage, welche Einnahmen/Ausgaben i. R. d. Überschussermittlung zu berücksichtigen sind, beantwortet das ESt. G nur sporadisch. • bei den Einnahmen: „Güter, die [. . . ] dem Steuerpflichtigen im Rahmen einer der Einkunftsarten [. . . ] zufließen“ (§ 8 Abs. 1 ESt. G) im Veranlassungszusammenhang • bei den Ausgaben: „Aufwendungen zur Erwerbung, Sicherung und mit den Erhaltung der Einnahmen“ (§§ 9 Abs. 1 Satz 1 i. V. m. 4 Abs. 4) (P) Finaler WK-Begriff als Ungleichbehandlung im Vergleich zu BA verfassungskonforme Auslegung des § 9 Abs. 1 Satz 1 durch Anpassung an den BA-Begriff des § 4 Abs. 4 ESt. G .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Einnahmen (§ 8 ESt. G) Bereicherung in Geld oder in Geldeswert (§ 8 Abs. 1 ESt. G) Auch: Erstattung von Werbungskosten durch den Arbeitgeber, Mieter etc. (Saldierungsverbot; wichtig für Phasenverschiebungen) Urheber der Zahlungen muss nicht der (Haupt-)Vertragspartner sein. Daher gehören zu den Einkünften aus nichtselbständiger Arbeit (§ 19 ESt. G) • Trinkgelder • nicht: Prüferhonorare bei Hochschullehrern (zw. ) • nicht: Bestechungsgelder Umgekehrt sollen nicht alle Zuwendungen des (Haupt-)Vertragspartners automatisch im Veranlassungszusammenhang stehen. • nicht steuerbar: Hauptgewinn bei Betriebsweihnachtsfeier • steuerbar: Hauptgewinn bei Verlosung i. Rd betriebl. Vorschlagswesens.

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Einnahmen (§ 8 ESt. G) Sachbezüge (§ 8 Absätze 2 und 3 ESt. G) sind z. B. • bei Arbeitnehmern: - Dienstwohnung - Dienstwagen - Zinslosigkeit eines Darlehens - Belegschaftsrabatte, z. B. Jahreswagen, Freiflüge, Gratisexemplare (insoweit besondere Bewertungsvorschriften; s. u. ) • bei Vermietern: - wertsteigernde Renovierung einer Wohnung durch den Mieter .

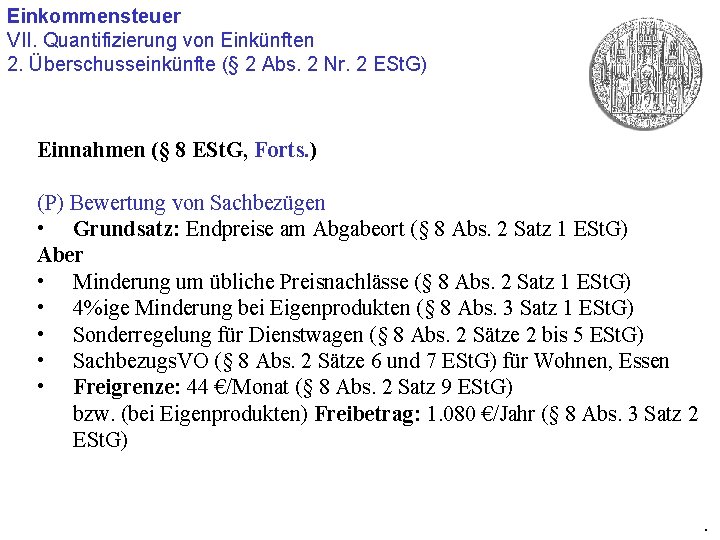

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Einnahmen (§ 8 ESt. G, Forts. ) (P) Bewertung von Sachbezügen • Grundsatz: Endpreise am Abgabeort (§ 8 Abs. 2 Satz 1 ESt. G) Aber • Minderung um übliche Preisnachlässe (§ 8 Abs. 2 Satz 1 ESt. G) • 4%ige Minderung bei Eigenprodukten (§ 8 Abs. 3 Satz 1 ESt. G) • Sonderregelung für Dienstwagen (§ 8 Abs. 2 Sätze 2 bis 5 ESt. G) • Sachbezugs. VO (§ 8 Abs. 2 Sätze 6 und 7 ESt. G) für Wohnen, Essen • Freigrenze: 44 €/Monat (§ 8 Abs. 2 Satz 9 ESt. G) bzw. (bei Eigenprodukten) Freibetrag: 1. 080 €/Jahr (§ 8 Abs. 3 Satz 2 ESt. G) .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Einnahmen (§ 8 ESt. G, Forts. ) (P) Timing • Grundsatz: Zuflusszeitpunkt (§ 11 Abs. 1 Satz 1) Aber • 10 -Tages-Korridor für regelmäßig wiederkehrende Zahlungen (Satz 2) BFH: auch Fälligkeit innerhalb dieses Korridors erforderlich (ungeschriebenes Tatbestandsmerkmal!) • weitere spezialgesetzliche Ausnahmen, insbesondere i. Fe Steuerabzugs .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Werbungskosten (§§ 9, 9 a ESt. G) Aufwendungen = Entreicherung in Geld oder in Geldeswert • Veranlassungsprinzip (s. o. ) aber: • Regelbeispiele in § 9 Abs. 1 Satz 3 (Katalog), Abs. 2 und Abs. 3 • Abzugsbeschränkungen (-verbote, -pauschalierungen) durch Verweis des § 9 Abs. 5 auf Teile von § 4 Abs. 5 ESt. G • Sonderproblem: Veranlassungszusammenhang in der Zeit Kriterium: „manifestierter Entschluss“ .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Werbungskosten (Forts. ) Regelbeispiele in § 9 Abs. 1 Satz 3 (Katalog), Abs. 2 und Abs. 3 - Schuldzinsen (Nr. 1) Gr. St u. a. Abgaben (Nr. 2) Beiträge zu Berufsverbänden (Nr. 3) Fahrt zur Arbeit (Nr. 4; Ausdehnung durch Abs. 3) (§ 9 Abs. 1 Satz 3 Nr. 4 wurde mit dem Steueränderungsgesetz 2007 vom 19. 07. 2006 aufgehoben) - Doppelte Haushaltsführung (Nr. 5; Ausdehnung durch Abs. 3) Arbeitsmittel (Nr. 6) Af. A (Nr. 7; verweist auf § 7 ESt. G; vgl. ferner § 9 Abs. 5 Satz 2 i. V. m. § 6 Abs. 1 Nr. 1 a ESt. G) .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Werbungskosten (Forts. ) (P) Timing - Grundsatz: Abflussprinzip (§ 11 Abs. 2 ESt. G) - Sonderregelung für Kurzzeit-Korridor (Abs. 2 Satz 2 i. V. m. Abs. 1 Satz 2) - Gestaltungsmöglichkeiten Bsp. : Stückzinsen als WK i. R. v. § 20 Abs. 1 Nr. 7 ESt. G .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Werbungskosten (Forts. ) Pauschalen (§ 9 a ESt. G) • Grundsätze: • • Einkünfte aus aktiver nichtselbständiger Arbeit: 920 Euro p. a. Versorgungsbezüge: 102 Euro p. a. Einkünfte aus Kapitalvermögen: 51 Euro p. a. Einkünfte aus wiederkehrenden Bezügen (§ 22) 102 Euro p. a. Pauschalen führen nicht zu negativen Einkünften (§ 9 a Satz 2). Pauschalen werden pro Einkunftsart nur einmal gewährt. Pauschalen werden nicht zeitanteilig gekürzt. Jeder Ehegatten erhält eine eigene Pauschale. .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Besonderheiten einzelner Einkunftsarten • • § 19 ESt. G (Einkünfte aus nichtselbständiger Arbeit) § 20 ESt. G (Einkünfte aus Kapitalvermögen) § 21 ESt. G (Einkünfte aus Vermietung und Verpachtung) § 22, 23 ESt. G (bestimmte sonstige Einkünfte) .

Einkommensteuer VII. Quantifizierung von Einkünften 2. Überschusseinkünfte (§ 2 Abs. 2 Nr. 2 ESt. G) Verlustbehandlung • • • Grundsatz: Verrechenbarkeit von Verlusten intertemporaler Verlustabzug (§ 10 d ESt. G) § 2 a ESt. G § 15 a ESt. G § 23 ESt. G kein Verlust des Verlusts .

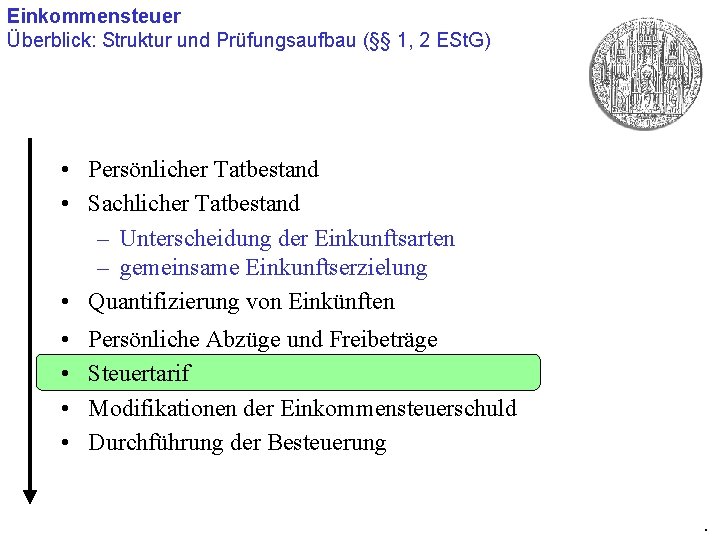

Einkommensteuer Überblick: Struktur und Prüfungsaufbau (§§ 1, 2 ESt. G) • Persönlicher Tatbestand • Sachlicher Tatbestand – Unterscheidung der Einkunftsarten – gemeinsame Einkunftserzielung • Quantifizierung von Einkünften • • Persönliche Abzüge und Freibeträge Steuertarif Abzüge von der Einkommensteuer Durchführung der Besteuerung Erwerbssphäre Privatsphäre .

Einkommensteuer Persönliche Abzüge und Freibeträge Behandlung von Aufwendungen aus dem Bereich der Privatsphäre VIII. IX. X. Persönliche Freibeträge Sonderausgaben Außergewöhnliche Belastungen Pauschalierung enumerativer Katalog Auffangtatbestand .

Einkommensteuer VIII. Persönliche Freibeträge • Grundfreibetrag - - Begründung: Aus Art. 1 Abs. 1 GG i. V. m. dem Sozialstaatsgrundsatz (Art. 20 Abs. 1 GG) folgt das verfassungsrechtliche Gebot, dass der Staat das Einkommen dem Steuerpflichtigen insoweit steuerfrei belassen muß, als es Mindestvoraussetzung eines menschenwürdigen Daseins ist („Existenzminimum“; BVerf. GE 82, 60) Höhe: 7. 664 Euro p. a. Technik: in den Tarif eingearbeitet (§ 32 a Abs. 1 Satz 2 Nr. 1 ESt. G) Verdopplung bei Ehegatten. .

Einkommensteuer VIII. Persönliche Freibeträge • Kinderfreibeträge i. w. S. (§ 32 ESt. G) - - 1. 824 Euro p. a. (Kinderfreibetrag i. e. S) 1. 080 Euro p. a. (Betreuungs-, Erziehungs-, Ausbildungsbedarf) Gewährung gesondert für jeden Elternteil. Summe daher: 2. 904 Euro p. a. x 2 = 5. 808 Euro p. a. flexible Altersgrenzen (§ 32 Abs. 3 Satz 1, Absätze 4 und 5) Wegfall bei eigenen „Einkünften“ (§ 2 Abs. 2 ESt. G) plus „Bezügen“ des Kindes von mehr als 7. 680 Euro p. a. (§ 32 Abs. 4 Sätze 2 ff. ; Freigrenze!) monatsweise Kürzung des Kinderfreibetrags, aber auch der o. a. Freigrenze für eigene Einkünfte, wenn die Tatbestandsvoraussetzungen für die Gewährung des Kinderfreibetrags nicht das ganze Jahr über vorliegen integriert in den Familienleistungsausgleich .

Einkommensteuer VIII. Persönliche Freibeträge Exkurs: Familienleistungsausgleich (§ 31 ESt. G) Familienleistungsausgleich ist das bewegliche System von Kinderfreibetrag (§ 32 ESt. G) und Kindergeld (§§ 62 ff. ESt. G). - Jeder Stpfl. erhält zunächst Kindergeld (ausbezahlt i. d. R. durch den Arbeitgeber), keinen Kinderfreibetrag. - Im Rahmen der ESt-Veranlagung wird anhand des individuellen ESt -Satzes ermittelt, wieviel ESt der Stpfl. sparen würde, wenn ihm der Kinderfreibetrag gewährt würde. - Wenn ausbezahlte Kindergeld geringer ist als die Steuerersparnis durch den Kinderfreibetrag, erhält der Stpfl. den Kinderfreibetrag. Das Kindergeld ist zurückzuzahlen. - Soweit das Kindergeld die (fiktive) Steuerersparnis durch den Kinderfreibetrag übersteigt, ist es echte Sozialleistung (§ 31 Satz 2 ESt. G). .

Einkommensteuer VIII. Persönliche Freibeträge • Haushaltsfreibetrag (§ 32 Abs. 7 ESt. G a. F. ) - für Alleinerziehende (= nicht verheiratete) Eltern, akzessorisch zum Kindergeld (§ 32 Absätze 1 bis 5 ESt. G) betrug zuletzt 2. 340 Euro p. a. ursprüngliche ratio legis: Abdeckung des besonderen Betreuungsaufwands Alleinerziehender, die zugleich berufstätig sind verfassungswidrig geworden, arg. Veränderung der gesellschaftlichen Verhältnisse (BVerf. GE 99, 216: Verstoß gegen Art. 6 Abs. 1 und Abs. 2 GG) heute entfallen; dafür Erhöhung der allgemeinen Kinderfreibeträge in § 32 Abs. 6 ESt. G .

Einkommensteuer IX. Sonderausgaben • Funktion • teilweise Erfüllung des subjektiven Nettoprinzips, teilweise Erfüllung von Lenkungszwecken. Normen im Überblick - § 10 ESt. G: Grundkatalog § 10 a ESt. G: Zusätzliche Altersvorsorge § 10 b ESt. G: Spenden und Stiftungen § 10 c ESt. G: Pauschbeträge § 10 d-10 i ESt. G: div. Aufwendungen, die „wie Sonderausgaben“ abgezogen werden können. Sie dienen teilweise der Erfüllung des objektiven Nettoprinzips, teilweise erfüllen sie Lenkungszwecke. .

Einkommensteuer IX. Sonderausgaben • Grundkatalog - Realsplitting (§ 10 Abs. 1 Nr. 1 ESt. G; Korrespondenzprinzip: siehe § 22 Nr. 1 a und § 1 a ESt. G) - Bestimmte Leibrenten und dauernde Lasten (§ 10 Abs. 1 Nr. 1 a ESt. G; Korrespondenzprinzip: siehe § 22 Nr. 1 ESt. G) - Beiträge zu bestimmten Altersversorgungssystemen (§ 10 Abs. 1 Nr. 2 i. V. m. Absätzen 2, 3 und 4 a ESt. G) - Beiträge zu Arbeitslosen- und Erwerbsunfähigkeitsversicherungen (§ 10 Abs. 1 Nr. 3 i. V. m. Absätzen 2, 4, 4 a und 5 ESt. G) - gezahlte Kirchensteuer (§ 10 Nr. 4 ESt. G; Gleichklang mit dem Spendenabzug nach § 10 b ESt. G) - Steuerberatungskosten (§ 10 Nr. 6 ESt. G) aufgehoben durch G v. 22. 12. 2005, BGBl. I 2005, S. 3682! - Ausbildungskosten (§ 10 Nr. 7 ESt. G) - Schulgeld (§ 10 Nr. 9 ESt. G) .

Einkommensteuer IX. Sonderausgaben • Grundkatalog - Rechtsfolge: i. d. R. nur beschränkte Abziehbarkeit - i. d. R. Deckelung (Unterhaltsleistungen, Vorsorgeaufwendungen, Ausbildungskosten, Spenden) teilweise prozentuale Abziehbarkeit (Schulgeld) Ausnahmen (unbeschränkte Abziehbarkeit) nur für - Renten und dauernde Lasten gezahlte Kirchensteuer .

Einkommensteuer IX. Sonderausgaben • Zusätzliche Altersvorsorge - Sedes materiae: §§ 10 a, 79 -99 ESt. G; Altersvermögens. G (2001) - Persönlicher Anwendungsbereich: - unselbständig Tätige, - Landwirte - Arbeitslose - Koppelung mit staatlicher Zulage nach §§ 79 -99 ESt. G: Sonderausgabenabzug nach § 10 a wird nur gewährt, wenn er günstiger ist als die staatliche Zulage (§ 10 a Abs. 2 ESt. G). - Korrespondenzprinzip: Besteuerung späterer Leistungen aus begünstigten Altersvorsorgeverträgen nach § 22 Nr. 5 ESt. G. - (P) §§ 79 -99 ESt. G verstoßen wegen der Beschränkung auf unbeschränkt Steuerpflichtige möglicherweise gegen Art. 12, 18 und 39 EG-Vertrag (Vertragsverletzungsverfahren eingeleitet). .

Einkommensteuer IX. Sonderausgaben • Spenden und Stiftungen - Empfänger können nur juristische Personen (Körperschaften) sein, - die nach § 5 Abs. 1 Nr. 9 KSt. G i. V. m. §§ 51 ff. AO als gemeinnützig anerkannt und daher von der KSt-Pflicht befreit sind. - zwei Arten von Spenden i. e. S. , wichtig für die Rechtsfolgen (Deckelung der Abziehbarkeit auf 5 % + 5 %) - strenge Formvorschriften - Gutglaubensschutz (§ 10 b Abs. 4 ESt. G) - Sonderregelungen für Stiftungen und Zustiftungen, v. a. im ersten Jahr des Bestehens einer Stiftung (§ 10 b Abs. 1 a ESt. G) - Sonderregelung für Parteispenden (§§ 10 b Abs. 2 i. V. m. 34 g ESt. G; arg. Vermeidung von Progressionsvorteilen) .

Einkommensteuer IX. Sonderausgaben • Pauschbeträge - Sonderausgabenpauschale allgemein: 36 Euro (§ 10 c Abs. 1 ESt. G) - Besondere Vorsorgepauschalen (§ 10 c Absätze 2, 3 und 5 ESt. G) - Verdopplung bei Ehegatten (§ 10 c Abs. 4 ESt. G) .

Einkommensteuer X. Außergewöhnliche Belastungen • Charakter Auffangtatbestand für zwangsläufige, existenziell notwendige private Aufwendungen, die das Maß des Üblichen überschreiten. • Überblick • § 33 ESt. G: Grundtatbestand § 33 a ESt. G: Besondere Fälle, v. a. Unterhaltsaufwendungen § 33 b ESt. G: Pauschbeträge für Behinderte, Hinterbliebene und Pflegebedürftige § 33 c ESt. G: erwerbsbedingte Kinderbetreuungskosten Stellung im ESt. G Systematisch deplaziert. Richtig wäre: Anordnung hinter den Sonderausgaben, vor § 11 ESt. G Strikte Subsidiarität zu BA/WK u. So. Ausg (§ 33 Abs. 2 Satz 2 ESt. G) sowie zu a. B nach §§ 33 a, 33 b ESt. G (§§ 33 a Abs. 5, 33 b Abs. 1 ESt. G).

Einkommensteuer X. Außergewöhnliche Belastungen • Tatbestandsvoraussetzungen § 33 ESt. G - Aufwendung = bewusste und gewollte Vermögensminderungen in Geld oder in Geldes Wert. - Herkunft der Mittel (aus dem Einkommen oder aus dem Vermögen) ist irrelevant. - Nicht: - entgangener Gewinn bzw. entgangene Einnahmen - „durchlaufende Aufwendungen“, für die der Stpfl. anderweitig Ersatz erlangt (z. B. von einer Versicherung) - Vermögensverluste, die ohne oder gegen den Willen des Stpfl. entstanden sind - aber: Wiederbeschaffungskosten können u. U. a. B sein! - (P) Gegenwerttheorie (BFH; siehe Birk, Steuer. R, Rdnr. 950) - Zeitliche Zuordnung: § 11 Abs. 2 ESt. G, auch bei Inanspruchnahme eines Darlehens. .

Einkommensteuer X. Außergewöhnliche Belastungen • Tatbestandsvoraussetzungen § 33 ESt. G (Forts. ) - Außergewöhnlichkeit (vgl. § 33 Abs. 1 ESt. G) - • nach Grund (auslösendem Ereignis) und Höhe (einkommens- u. familienabhängige Schwellenwerte, sog. Zumutbarkeitsgrenze: § 33 Abs. 1 a. E. i. V. m. Abs. 3 ESt. G) Zwangsläufigkeit (§ 33 Abs. 2 Satz 1 ESt. G) - entweder rechtlich oder tatsächlich oder sittlich - einkommensunabhängige Angemessenheitskontrolle Rechtsfolgen § 33 ESt. G - Abziehbarkeit vom Gesamtbetrag der Einkünfte (§ 2 Abs. 4 ESt. G) .

Einkommensteuer X. Außergewöhnliche Belastungen • Tatbestandsvoraussetzungen § 33 a ESt. G - Unterhaltsaufwendungen - Aufwendungen für Haushaltshilfe oder Heimaufenthalt Abzug wird nur älteren, hilflosen oder schwer behinderten Steuerpflichtigen gewährt. Variable Höchstbeträge (§ 33 a Abs. 3 ESt. G) .

Einkommensteuer X. Außergewöhnliche Belastungen • • Tatbestandsvoraussetzungen § 33 b ESt. G - Durch eigene Behinderung bedingte Aufwendungen (§ 33 b Absätze 1 bis 4 ESt. G) - Durch fremde Behinderung bedingte Aufwendungen (§ 33 b Absätze 5 und 6 ESt. G) Rechtsfolgen § 33 b ESt. G: Für Unterhaltsaufwendungen gelten folgende Höchstbeträge: - wenn niemand für den Unterhaltsberechtigten einen Kinderfreibetrag nach § 32 Abs. 6 ESt. G oder Kindergeld erhält: 7. 680 Euro p. a. (§ 33 a Abs. 1 ESt. G) - andernfalls: 924 Euro p. a. (§ 33 a Abs. 2 ESt. G) .

Einkommensteuer X. Außergewöhnliche Belastungen • • Tatbestandsvoraussetzungen § 33 c ESt. G - Kinderbetreuungskosten - Persönliche Voraussetzung in der Person des Kindes: wie Kinderfreibetrag (§ 32 Abs. 1 ESt. G), - aber geringere Altersgrenze Rechtsfolgen § 33 c ESt. G: - Selbstbehalt i. H. v. 1. 548 Euro p. a. , - Höchstabzugsbetrag: 750 Euro p. a. pro Elternteil, 1. 500 Euro bei Konzentration auf einen Elternteil .

Einkommensteuer Breaking News! Sonderausgabenabzug der Beiträge zur priv. KV/PV § 10 Abs. 1 Nr. 2 Buchst. a i. V. m. § 10 Abs. 3 ESt. G a. F. (Sonderausgaben-Höchstbetrag) als Verstoß gegen • Art. 1 Abs. 1 GG i. V. m. Sozialstaatsprinzip sowie gegen • Gleichheitssätze aus Art. 3 Abs. 1 i. V. m. Art. 6 Abs. 1 GG BFH, Beschl. (Art. 100 Abs. 1 GG) v. 14. 12. 2005, X R 20/04 .

Einkommensteuer Überblick: Struktur und Prüfungsaufbau (§§ 1, 2 ESt. G) • Persönlicher Tatbestand • Sachlicher Tatbestand – Unterscheidung der Einkunftsarten – gemeinsame Einkunftserzielung • Quantifizierung von Einkünften • • Persönliche Abzüge und Freibeträge §§ 32 a, 32 b ESt. G Steuertarif § 52 Abs. 41 ESt. G Modifikationen der Einkommensteuerschuld Durchführung der Besteuerung.

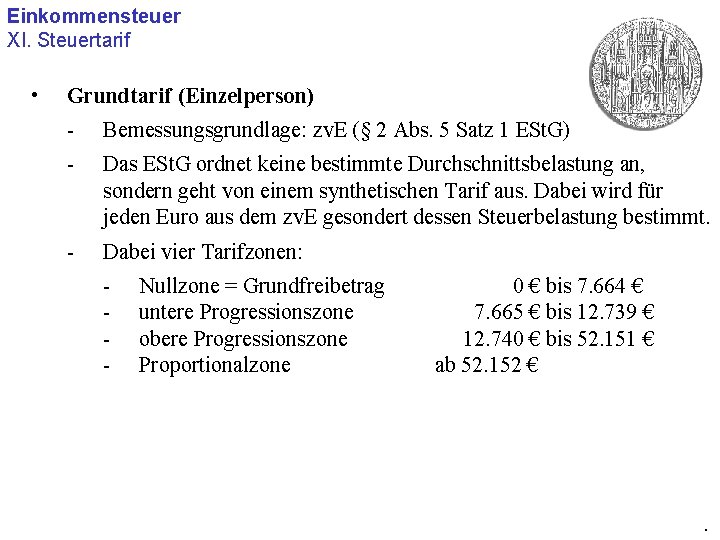

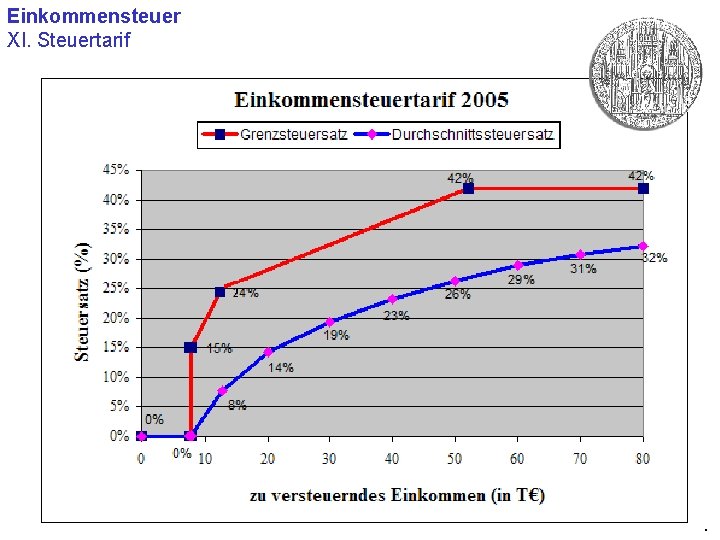

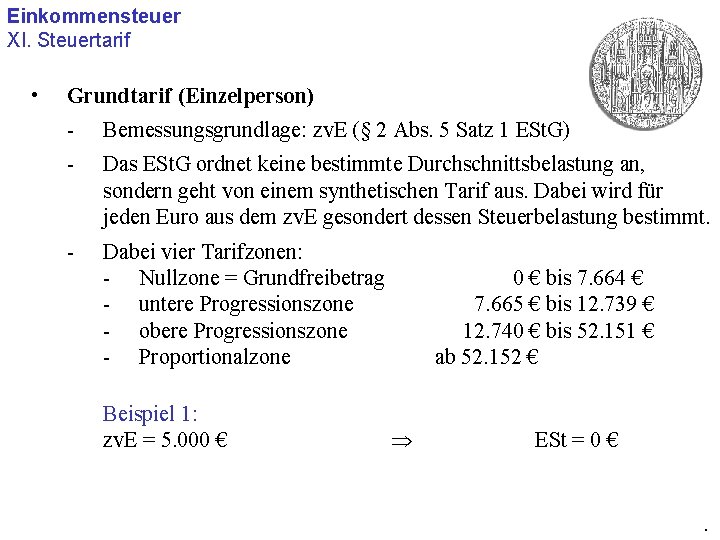

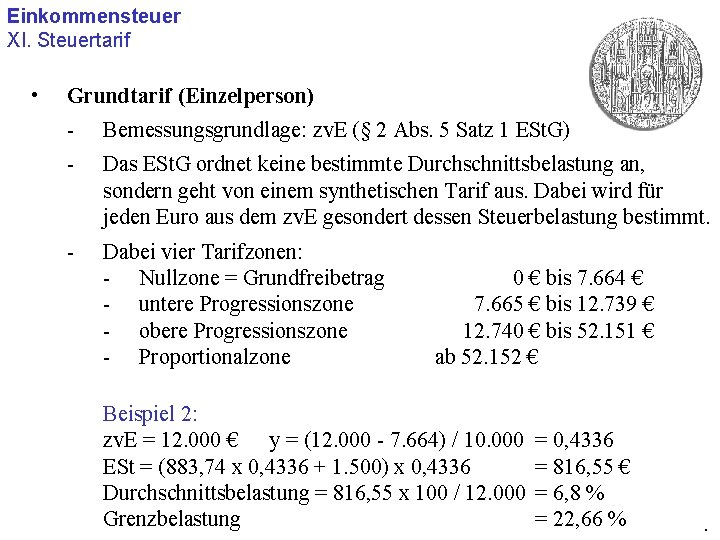

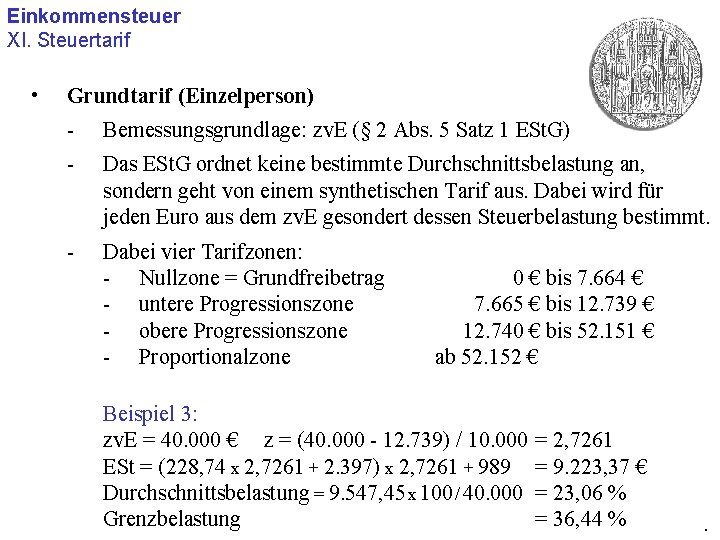

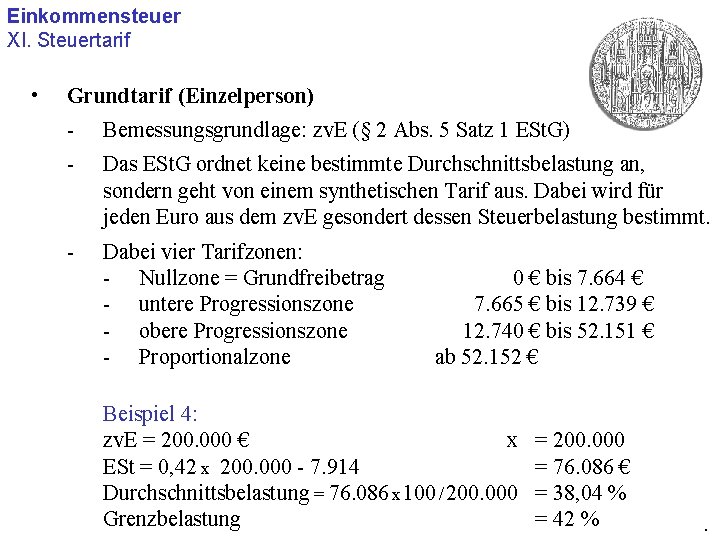

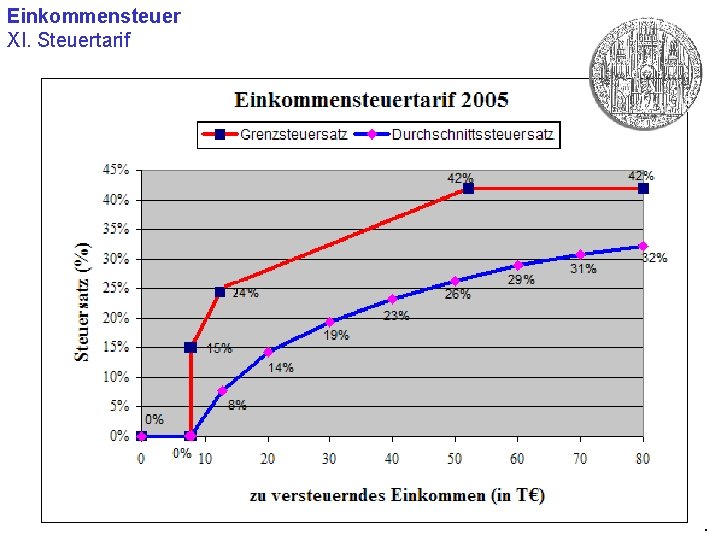

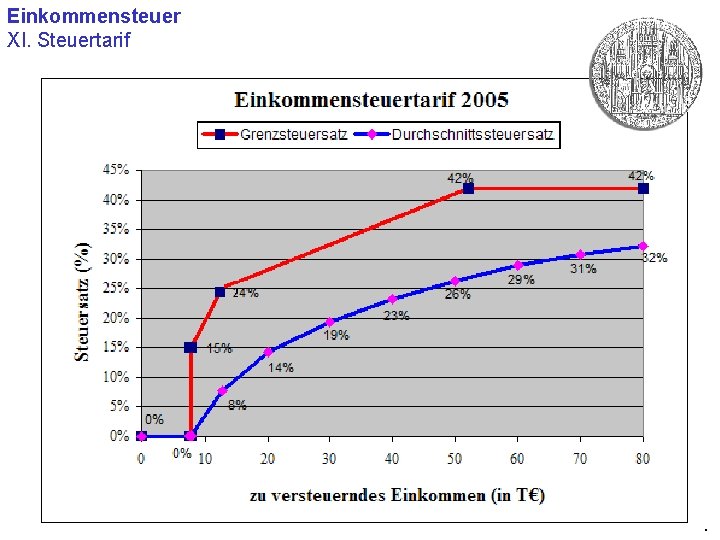

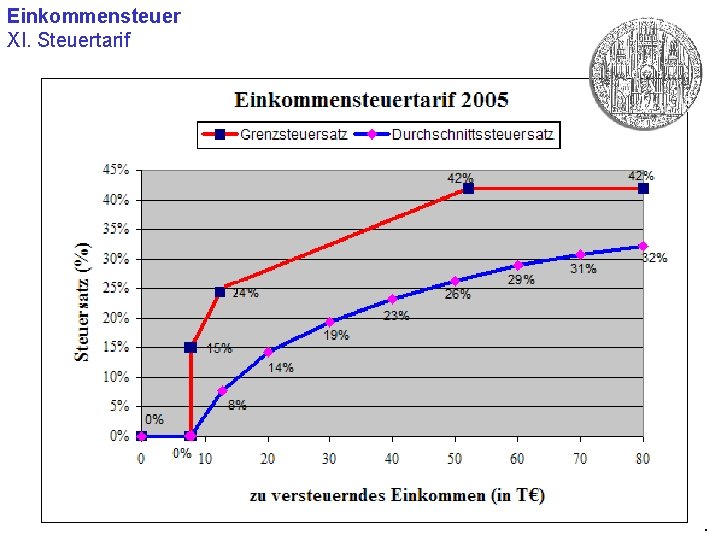

Einkommensteuer XI. Steuertarif • Grundtarif (Einzelperson) - Bemessungsgrundlage: zv. E (§ 2 Abs. 5 Satz 1 ESt. G) - Das ESt. G ordnet keine bestimmte Durchschnittsbelastung an, sondern geht von einem synthetischen Tarif aus. Dabei wird für jeden Euro aus dem zv. E gesondert dessen Steuerbelastung bestimmt. - Dabei vier Tarifzonen: - Nullzone = Grundfreibetrag 0 € bis 7. 664 € untere Progressionszone 7. 665 € bis 12. 739 € obere Progressionszone 12. 740 € bis 52. 151 € Proportionalzone ab 52. 152 € .

Einkommensteuer XI. Steuertarif .

Einkommensteuer XI. Steuertarif • Grundtarif (Einzelperson) - Bemessungsgrundlage: zv. E (§ 2 Abs. 5 Satz 1 ESt. G) - Das ESt. G ordnet keine bestimmte Durchschnittsbelastung an, sondern geht von einem synthetischen Tarif aus. Dabei wird für jeden Euro aus dem zv. E gesondert dessen Steuerbelastung bestimmt. - Dabei vier Tarifzonen: - Nullzone = Grundfreibetrag 0 € bis 7. 664 € - untere Progressionszone 7. 665 € bis 12. 739 € - obere Progressionszone 12. 740 € bis 52. 151 € - Proportionalzone ab 52. 152 € Beispiel 1: zv. E = 5. 000 € ESt = 0 € .

Einkommensteuer XI. Steuertarif • Grundtarif (Einzelperson) - Bemessungsgrundlage: zv. E (§ 2 Abs. 5 Satz 1 ESt. G) - Das ESt. G ordnet keine bestimmte Durchschnittsbelastung an, sondern geht von einem synthetischen Tarif aus. Dabei wird für jeden Euro aus dem zv. E gesondert dessen Steuerbelastung bestimmt. - Dabei vier Tarifzonen: - Nullzone = Grundfreibetrag 0 € bis 7. 664 € - untere Progressionszone 7. 665 € bis 12. 739 € - obere Progressionszone 12. 740 € bis 52. 151 € - Proportionalzone ab 52. 152 € Beispiel 2: zv. E = 12. 000 € y = (12. 000 - 7. 664) / 10. 000 = 0, 4336 ESt = (883, 74 x 0, 4336 + 1. 500) x 0, 4336 = 816, 55 € Durchschnittsbelastung = 816, 55 x 100 / 12. 000 = 6, 8 % Grenzbelastung = 22, 66 % .

Einkommensteuer XI. Steuertarif • Grundtarif (Einzelperson) - Bemessungsgrundlage: zv. E (§ 2 Abs. 5 Satz 1 ESt. G) - Das ESt. G ordnet keine bestimmte Durchschnittsbelastung an, sondern geht von einem synthetischen Tarif aus. Dabei wird für jeden Euro aus dem zv. E gesondert dessen Steuerbelastung bestimmt. - Dabei vier Tarifzonen: - Nullzone = Grundfreibetrag 0 € bis 7. 664 € - untere Progressionszone 7. 665 € bis 12. 739 € - obere Progressionszone 12. 740 € bis 52. 151 € - Proportionalzone ab 52. 152 € Beispiel 3: zv. E = 40. 000 € z = (40. 000 - 12. 739) / 10. 000 = 2, 7261 ESt = (228, 74 x 2, 7261 + 2. 397) x 2, 7261 + 989 = 9. 223, 37 € Durchschnittsbelastung = 9. 547, 45 x 100 / 40. 000 = 23, 06 % Grenzbelastung = 36, 44 % .

Einkommensteuer XI. Steuertarif • Grundtarif (Einzelperson) - Bemessungsgrundlage: zv. E (§ 2 Abs. 5 Satz 1 ESt. G) - Das ESt. G ordnet keine bestimmte Durchschnittsbelastung an, sondern geht von einem synthetischen Tarif aus. Dabei wird für jeden Euro aus dem zv. E gesondert dessen Steuerbelastung bestimmt. - Dabei vier Tarifzonen: - Nullzone = Grundfreibetrag 0 € bis 7. 664 € - untere Progressionszone 7. 665 € bis 12. 739 € - obere Progressionszone 12. 740 € bis 52. 151 € - Proportionalzone ab 52. 152 € Beispiel 4: zv. E = 200. 000 € x ESt = 0, 42 x 200. 000 - 7. 914 Durchschnittsbelastung = 76. 086 x 100 / 200. 000 Grenzbelastung = 200. 000 = 76. 086 € = 38, 04 % = 42 % .

Einkommensteuer XI. Steuertarif .

Einkommensteuer XI. Steuertarif • Konsequenzen eines progressiven Tarifs - Steuervermeidung durch Verteilung auf mehrere Köpfe - Steuervermeidung durch Verteilung in der Fläche - Steuervermeidung durch Verteilung in der Zeit .

Einkommensteuer XI. Steuertarif • Splittingtarif (zusammen veranlagte Ehegatten: §§ 26, 26 b ESt. G) - Ehe wird als Wirtschaftsgemeinschaft behandelt ab der Stufe des § 2 Abs. 3 ESt. G („Einkünfte“) werden die Einkünfte beider Ehegatten addiert und dann (im wirtschaftlichen Ergebnis, nicht jedoch in der rechtstechnischen Umsetzung) jedem der beiden Ehegatten hälftig zugerechnet - Konsequenz: Vermeidung von Progressionsnachteilen, die sich im Fall asymmetrischer Einkünfteverteilung zwischen den Ehegatten andernfalls ergeben hätten; - Sicherung der Neutralität von Haus- und Erwerbsarbeit. - Rechtstechnische Umsetzung durch Modifikation der Formeln der §§ 32 a, 52 Abs. 41 ESt. G (§ 32 a Abs. 5 ESt. G) sowie durch Verdopplung aller Frei- und Pauschbeträge auf den Stufen des § 2 Absätze 3 ff. ESt. G.

Einkommensteuer XI. Steuertarif • Splittingtarif (zusammen veranlagte Ehegatten: §§ 26, 26 b ESt. G) - Tatbestandsvoraussetzungen: - § 26 Abs. 1 ESt. G (Grundtatbestand) - gültige Ehe - unbeschränkte Steuerpflicht beider Ehegatten (aber: § 1 a Abs. 1 Nr. 1 ESt. G) - kein dauerndes Getrennt-Leben - keine Wahl der getrennten Veranlagung (§ 26 Absätze 2 und 3 ESt. G) - § 32 a Abs. 6 ESt. G (ausnahmsweise Verlängerung bei Tod oder Auflösung der Ehe) .

Einkommensteuer XI. Steuertarif • Progressionsvorbehalt (§ 32 b ESt. G) - Bestimmte steuerfreie Einkünfte - werden für Zwecke der Bestimmung des Durchschnittssteuersatzes so behandelt, als seien sie steuerpflichtig. - Der Progressionsvorbehalt kann steuererhöhend („positiver Progressionsvorbehalt“), bei steuerfreien Verlusten aber auch steuermindernd („negativer Progressionsvorbehalt“) wirken. - Sinn: Vermeidung der Progressionsvor- oder -nachteile, die sich andernfalls ergeben hätten, wenn der Steuerpflichtige seine Einkünfte auf mehrere Staaten verteilt. .

Einkommensteuer XI. Steuertarif • Abmilderung der Zusammenballung von Einkünften (§ 34 ESt. G) Durch Institut der sog. „außerordentlichen Einkünfte“ - Grundtatbestände: siehe Katalog des § 34 Abs. 2 ESt. G wichtig: § 16 ESt. G (Verweise in §§ 14, 14 a, 18 Abs. 3 ESt. G) - § 34 Abs. 1 ESt. G (Fünftelungsregelung) oder - § 34 Abs. 3 ESt. G (halber Steuersatz für ältere Steuerpflichtige). .

Einkommensteuer Überblick: Struktur und Prüfungsaufbau (§§ 1, 2 ESt. G) • Persönlicher Tatbestand • Sachlicher Tatbestand – Unterscheidung der Einkunftsarten – gemeinsame Einkunftserzielung • Quantifizierung von Einkünften • • Persönliche Abzüge und Freibeträge Steuertarif Modifikationen der Einkommensteuerschuld Durchführung der Besteuerung.

Einkommensteuer Überblick: Struktur und Prüfungsaufbau (§§ 1, 2 ESt. G) • Persönlicher Tatbestand • Sachlicher Tatbestand – Unterscheidung der Einkunftsarten – gemeinsame Einkunftserzielung • Quantifizierung von Einkünften • • Persönliche Abzüge und Freibeträge Steuertarif Modifikationen der Einkommensteuerschuld Durchführung der Besteuerung § 2 Abs. 6 ESt. G .

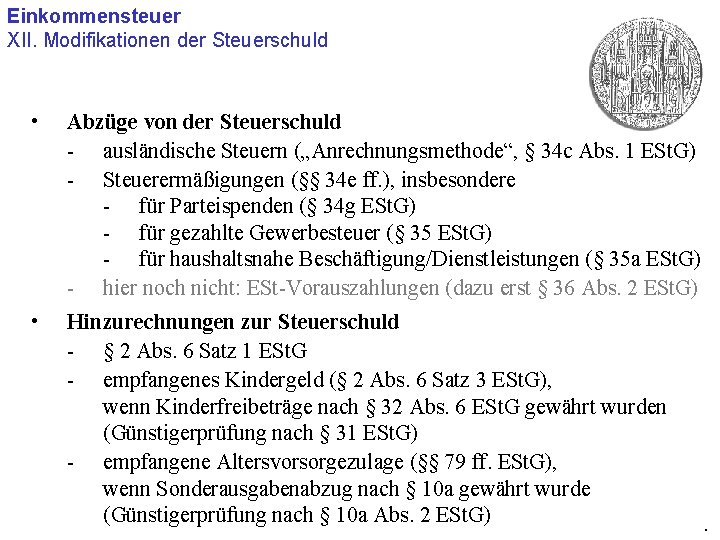

Einkommensteuer XII. Modifikationen der Steuerschuld • Abzüge von der Steuerschuld - ausländische Steuern („Anrechnungsmethode“, § 34 c Abs. 1 ESt. G) - Steuerermäßigungen (§§ 34 e ff. ), insbesondere - für Parteispenden (§ 34 g ESt. G) - für gezahlte Gewerbesteuer (§ 35 ESt. G) - für haushaltsnahe Beschäftigung/Dienstleistungen (§ 35 a ESt. G) - hier noch nicht: ESt-Vorauszahlungen (dazu erst § 36 Abs. 2 ESt. G) • Hinzurechnungen zur Steuerschuld - § 2 Abs. 6 Satz 1 ESt. G - empfangenes Kindergeld (§ 2 Abs. 6 Satz 3 ESt. G), wenn Kinderfreibeträge nach § 32 Abs. 6 ESt. G gewährt wurden (Günstigerprüfung nach § 31 ESt. G) - empfangene Altersvorsorgezulage (§§ 79 ff. ESt. G), wenn Sonderausgabenabzug nach § 10 a gewährt wurde (Günstigerprüfung nach § 10 a Abs. 2 ESt. G) .

Einkommensteuer XII. Modifikationen der Steuerschuld Ergebnis der Anwendung des ESt. G: „festzusetzende Einkommensteuer“ .

Einkommensteuer XIII. Durchführung der Besteuerung • Ermittlungsverfahren (§§ 78 ff. AO) mit Kombination aus • Amtsermittlung • Erklärungspflichten • §§ 90, 149 AO • § 25 Abs. 3 ESt. G • § 56 ESt. DV • Veranlagungsprinzip: Die Einkommensteuer wird durch VA („Steuerbescheid“) festgesetzt • § 118 AO • §§ 155 Abs. 1 Satz 1 i. V. m. 157 Abs. 1 Satz 1 AO • Unterscheidung zwischen Einzelveranlagung und Zusammenveranlagung .

Einkommensteuer XIII. Durchführung der Besteuerung • Erhebungsverfahren (§§ 218 ff. AO) • Darin Berücksichtigung von ESt-Vorauszahlungen (§ 36 Abs. 2 ESt. G) • ESt-Vorauszahlungen i. e. S. (§ 37 ESt. G) • Lohnsteuer (§§ 38 ff. ESt. G) • KESt (§§ 43 ff. ESt. G) • Bauabzugsteuer (§§ 48 ff. ESt. G) • Abzugsteuer bei beschränkt Steuerpflichtigen (§ 50 a ESt. G) durch eigenen VA, die sog. Anrechnungsverfügung (= Abzug der Vorauszahlungen von der festgesetzten ESt). Aus ihr ergibt sich ein dritter VA: • Zahlungsbescheid bei fälliger Abschlusszahlung (§ 36 Abs. 4 Satz 1 ESt. G) • Leistungsbescheid bei ESt-Erstattung (§ 36 Abs. 4 Satz 2 ESt. G).

Prof. dr. ekkehart reimer

Prof. dr. ekkehart reimer Ekkehart reimer

Ekkehart reimer Abi qualifikation punkte

Abi qualifikation punkte Ekkehart boehmer

Ekkehart boehmer Johannes reimer gemeinde bergneustadt

Johannes reimer gemeinde bergneustadt David reimer

David reimer David reimer

David reimer Christoph reimer

Christoph reimer Prof. dr. nizamettin aydin

Prof. dr. nizamettin aydin Sait karakurt

Sait karakurt Inquisitionsprozess akkusationsprozess

Inquisitionsprozess akkusationsprozess Prof. dr. ramazan aktaş

Prof. dr. ramazan aktaş Marhaeni

Marhaeni Prof dr nafiye yılmaz

Prof dr nafiye yılmaz Prof jawahir thontowi

Prof jawahir thontowi Prof dr uwe faust

Prof dr uwe faust Demans

Demans 740

740 Pity me not analysis

Pity me not analysis Solar kertosis

Solar kertosis Prof. dr. meltem yılmaz

Prof. dr. meltem yılmaz Prof. dr. klaus kummer

Prof. dr. klaus kummer Agamenon roberto

Agamenon roberto Hypophysaer törpeség

Hypophysaer törpeség Foundation in general science in ireland

Foundation in general science in ireland Anondho wijanarko

Anondho wijanarko Syzyfowe prace jaki to rodzaj i gatunek literacki

Syzyfowe prace jaki to rodzaj i gatunek literacki Prof hugo van bever

Prof hugo van bever Nader alaridah

Nader alaridah Vedopo

Vedopo Prof dr nejat narlı

Prof dr nejat narlı Prof.dr.müge kart

Prof.dr.müge kart Prof. dr hab. sergiusz michalski

Prof. dr hab. sergiusz michalski Prof edy meiyanto

Prof edy meiyanto Th

Th Fügen aktan

Fügen aktan Univ prof titel

Univ prof titel 3 lü faz diyagramı

3 lü faz diyagramı Kadranlara göre organlar

Kadranlara göre organlar Ospedale s giovanni battista roma

Ospedale s giovanni battista roma Perkard

Perkard Prof dr ilker seçkiner

Prof dr ilker seçkiner Prof cons

Prof cons Prof. dr. jürgen kühnen

Prof. dr. jürgen kühnen Murat orak

Murat orak Prof. dr. abdul sattar shakir

Prof. dr. abdul sattar shakir Hatice mergen

Hatice mergen Prof. norbert pohlmann

Prof. norbert pohlmann Ismir turkey

Ismir turkey Latent hipermetropi

Latent hipermetropi Schwartz sign

Schwartz sign Otomikroskopi

Otomikroskopi Tonik labirent refleksi

Tonik labirent refleksi Semiyha tuncel

Semiyha tuncel Adri wessels

Adri wessels Prof.dr. sezgin alsan

Prof.dr. sezgin alsan Prof mark lancaster

Prof mark lancaster Prof dr emine şen

Prof dr emine şen Reziprokes lesen beispieltext

Reziprokes lesen beispieltext Prof dr eren gözke

Prof dr eren gözke Prof dr jayaprakash

Prof dr jayaprakash Prof mario cerbone

Prof mario cerbone Profesor wojciech krajewski

Profesor wojciech krajewski Dengelenmiş ulaştırma modeli

Dengelenmiş ulaştırma modeli Prof. dr. rudas lászló

Prof. dr. rudas lászló Dr sedat akdeniz

Dr sedat akdeniz Prof andries stulting

Prof andries stulting Prof s venugopalan

Prof s venugopalan Prof tomasz targowski

Prof tomasz targowski Amilo 1 6 glikozidaz

Amilo 1 6 glikozidaz Entrk

Entrk Calitatile mele

Calitatile mele Bbrek

Bbrek Prof dr orhan ziylan

Prof dr orhan ziylan Piaget stadi di sviluppo

Piaget stadi di sviluppo Prof dr sibel turhan

Prof dr sibel turhan Prof dr adnan tezel

Prof dr adnan tezel Prof agamenon roberto

Prof agamenon roberto Prof. dr. nizamettin aydin

Prof. dr. nizamettin aydin Plajerizm

Plajerizm Peritoneal fluid analysis

Peritoneal fluid analysis Prof roni kastaman

Prof roni kastaman Prof dr selim gürel

Prof dr selim gürel Prof. paolo sequi

Prof. paolo sequi Iprof gre

Iprof gre Prof jusak nugraha

Prof jusak nugraha Dr faruk yencilek

Dr faruk yencilek Bart selman rate my prof

Bart selman rate my prof Prof raj reddy

Prof raj reddy Economic development vs economic growth

Economic development vs economic growth Murat ulukuş

Murat ulukuş Inserra gaetano gastroenterologo catania

Inserra gaetano gastroenterologo catania Prof dr esat arslan

Prof dr esat arslan Gksal

Gksal Prof. stephan lorenz

Prof. stephan lorenz Prof ujang sumarwan

Prof ujang sumarwan