Dott ssa Francesca Ermini DALLICI ALLA IUC il

- Slides: 23

Dott. ssa Francesca Ermini DALL’ICI ALLA IUC …il “riordino” della finanza locale…

Le imposte sulla casa

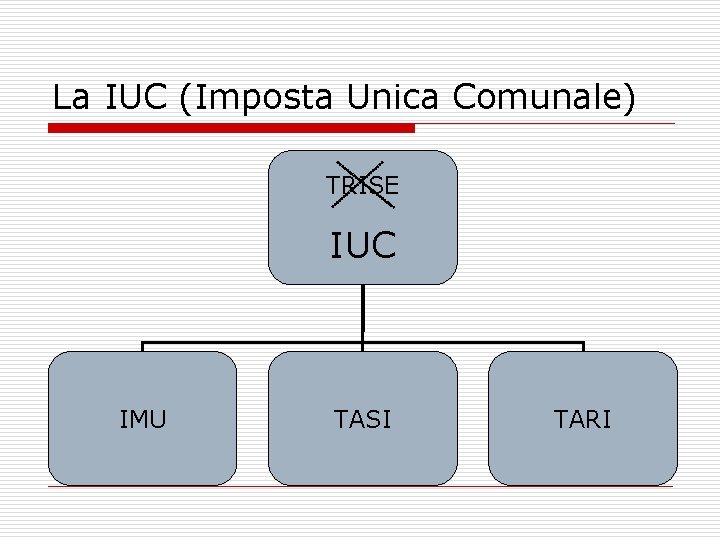

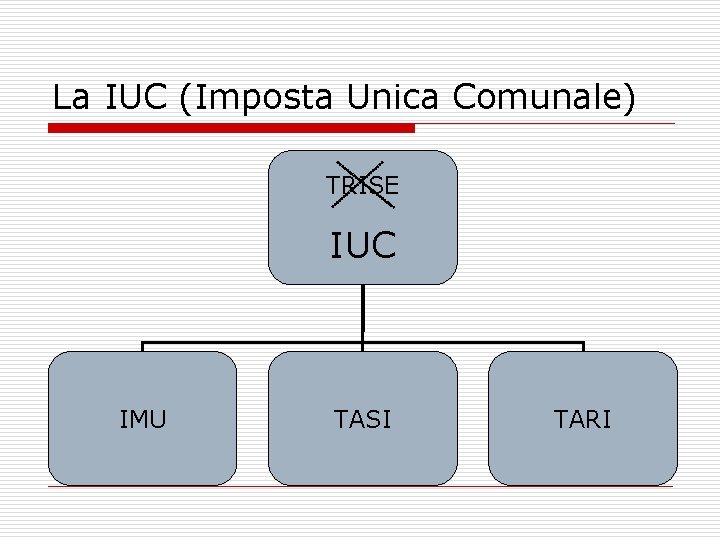

La IUC (Imposta Unica Comunale) TRISE IUC IMU TASI TARI

La IUC (Imposta Unica Comunale) o Riferimenti legislativi: n n o L. 147/2013 (legge stabilità 2014) commi dal 639 al 737 D. L. 16/2014 conv. L. 68/2014 e D. L. 66/2014 conv. L. 89/2014 (per le maggiorazioni sulle aliquote e termini di versamento per l’anno 2014) Componenti: n n Patrimoniale: possesso di immobili Non patrimoniale: erogazione di servizi

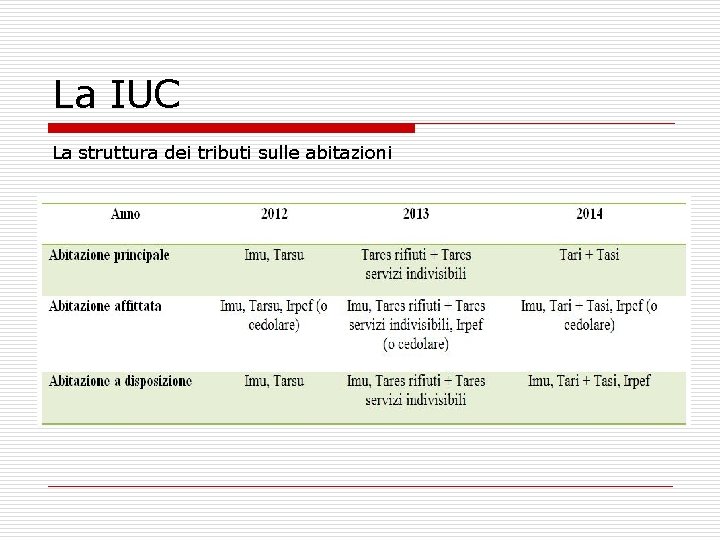

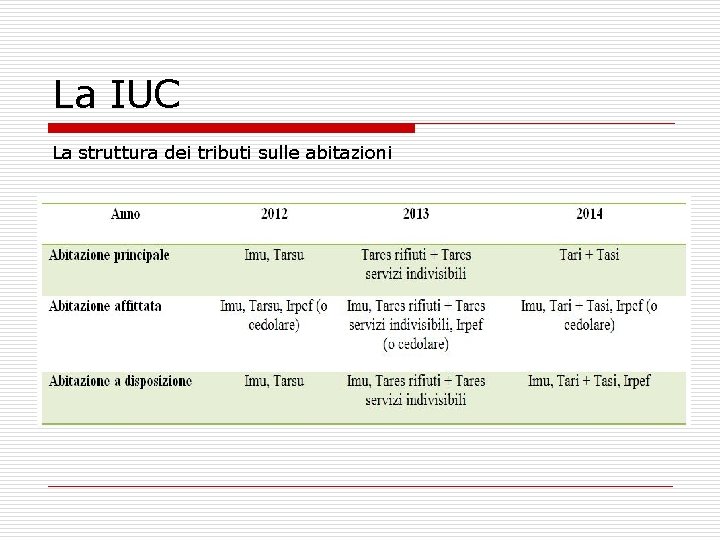

La IUC La struttura dei tributi sulle abitazioni

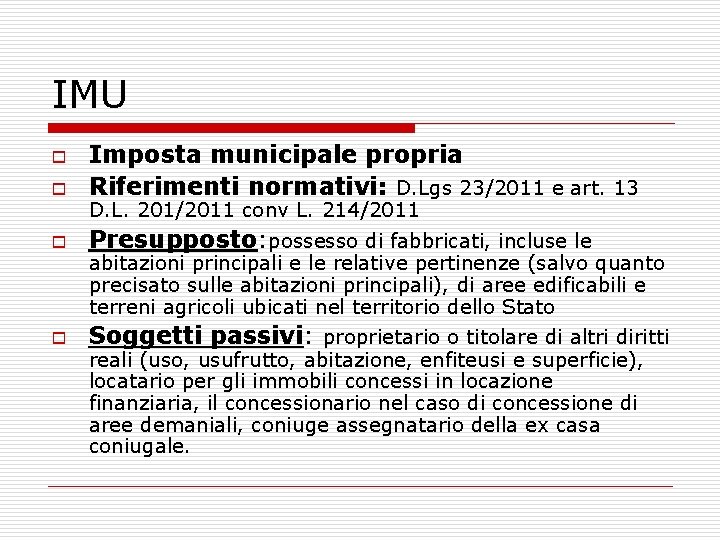

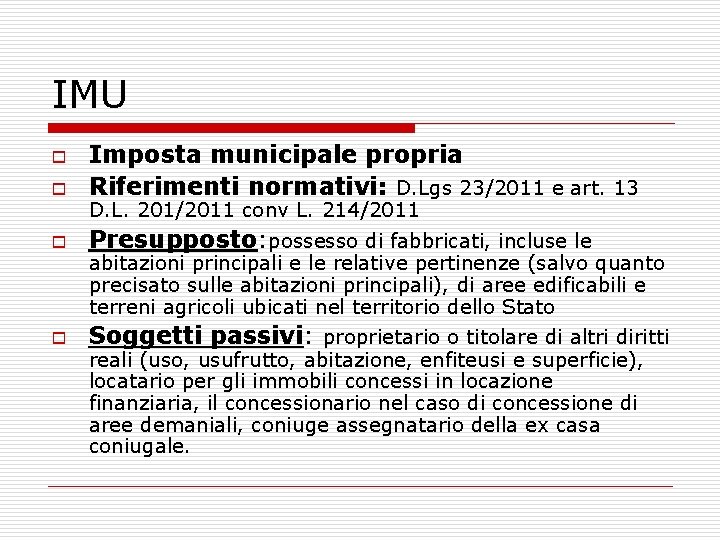

IMU o Imposta municipale propria Riferimenti normativi: D. Lgs 23/2011 e art. 13 o Presupposto: possesso di fabbricati, incluse le o Soggetti passivi: proprietario o titolare di altri diritti o D. L. 201/2011 conv L. 214/2011 abitazioni principali e le relative pertinenze (salvo quanto precisato sulle abitazioni principali), di aree edificabili e terreni agricoli ubicati nel territorio dello Stato reali (uso, usufrutto, abitazione, enfiteusi e superficie), locatario per gli immobili concessi in locazione finanziaria, il concessionario nel caso di concessione di aree demaniali, coniuge assegnatario della ex casa coniugale.

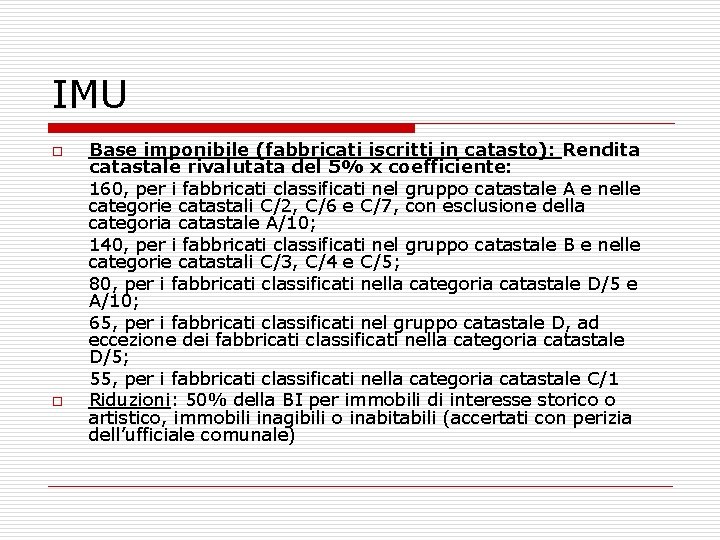

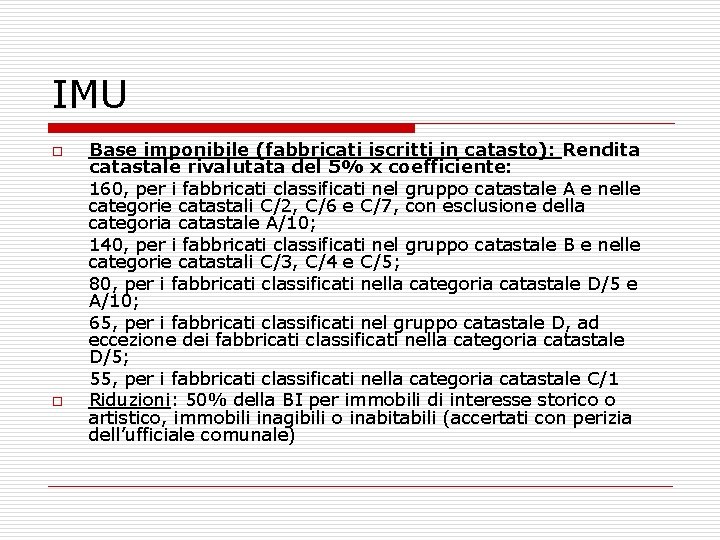

IMU o o Base imponibile (fabbricati iscritti in catasto): Rendita catastale rivalutata del 5% x coefficiente: 160, per i fabbricati classificati nel gruppo catastale A e nelle categorie catastali C/2, C/6 e C/7, con esclusione della categoria catastale A/10; 140, per i fabbricati classificati nel gruppo catastale B e nelle categorie catastali C/3, C/4 e C/5; 80, per i fabbricati classificati nella categoria catastale D/5 e A/10; 65, per i fabbricati classificati nel gruppo catastale D, ad eccezione dei fabbricati classificati nella categoria catastale D/5; 55, per i fabbricati classificati nella categoria catastale C/1 Riduzioni: 50% della BI per immobili di interesse storico o artistico, immobili inagibili o inabitabili (accertati con perizia dell’ufficiale comunale)

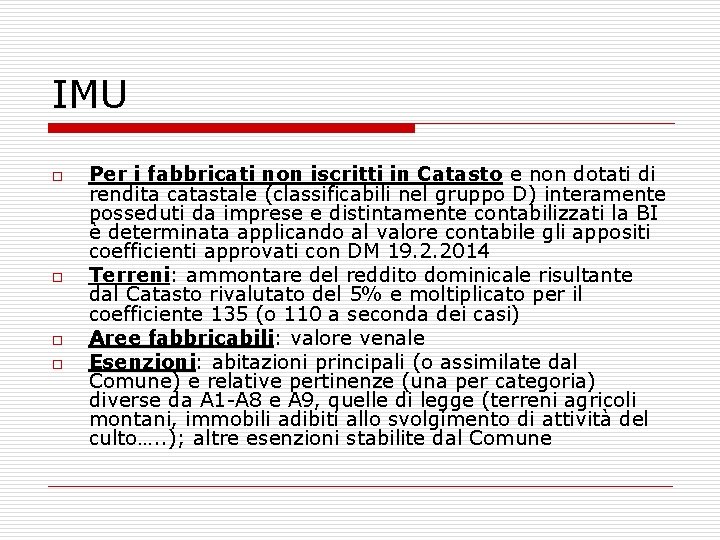

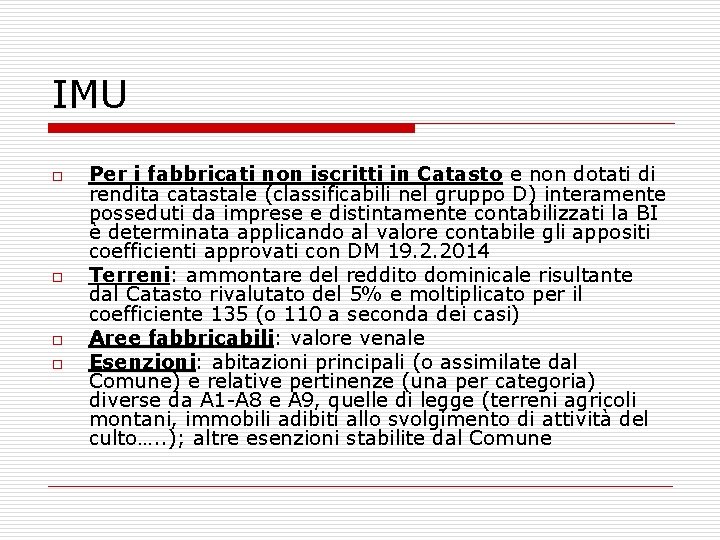

IMU o o Per i fabbricati non iscritti in Catasto e non dotati di rendita catastale (classificabili nel gruppo D) interamente posseduti da imprese e distintamente contabilizzati la BI è determinata applicando al valore contabile gli appositi coefficienti approvati con DM 19. 2. 2014 Terreni: ammontare del reddito dominicale risultante dal Catasto rivalutato del 5% e moltiplicato per il coefficiente 135 (o 110 a seconda dei casi) Aree fabbricabili: valore venale Esenzioni: abitazioni principali (o assimilate dal Comune) e relative pertinenze (una per categoria) diverse da A 1 -A 8 e A 9, quelle di legge (terreni agricoli montani, immobili adibiti allo svolgimento di attività del culto…. . ); altre esenzioni stabilite dal Comune

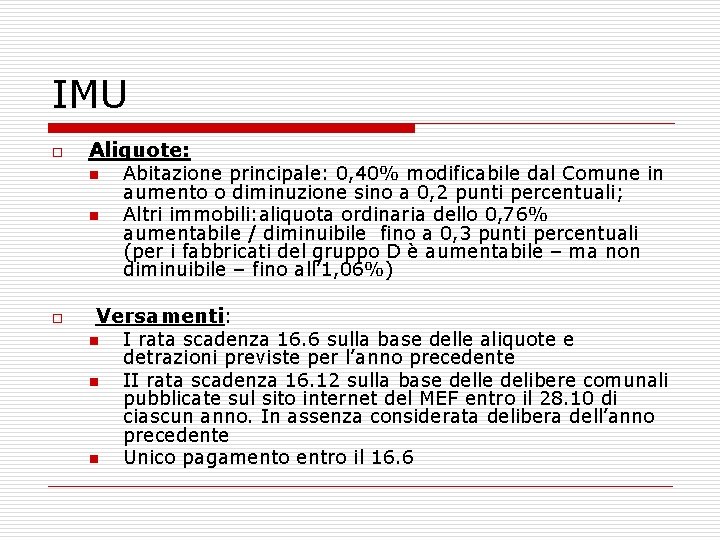

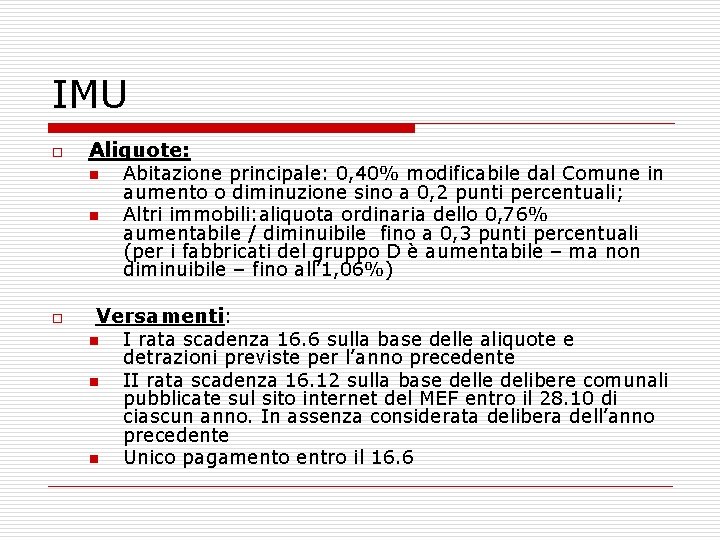

IMU o Aliquote: n n o Abitazione principale: 0, 40% modificabile dal Comune in aumento o diminuzione sino a 0, 2 punti percentuali; Altri immobili: aliquota ordinaria dello 0, 76% aumentabile / diminuibile fino a 0, 3 punti percentuali (per i fabbricati del gruppo D è aumentabile – ma non diminuibile – fino all’ 1, 06%) Versamenti: n n n I rata scadenza 16. 6 sulla base delle aliquote e detrazioni previste per l’anno precedente II rata scadenza 16. 12 sulla base delle delibere comunali pubblicate sul sito internet del MEF entro il 28. 10 di ciascun anno. In assenza considerata delibera dell’anno precedente Unico pagamento entro il 16. 6

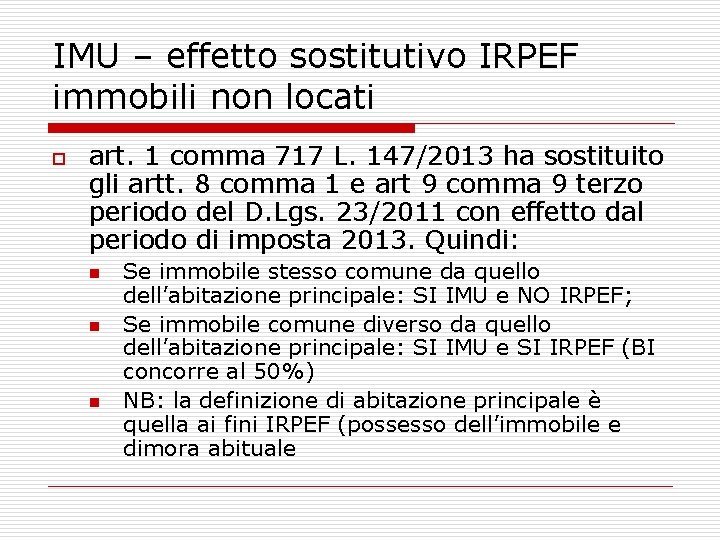

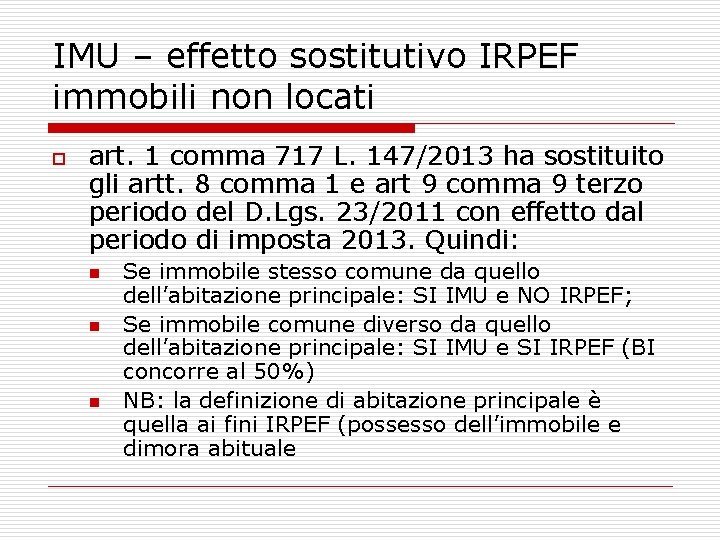

IMU – effetto sostitutivo IRPEF immobili non locati o art. 1 comma 717 L. 147/2013 ha sostituito gli artt. 8 comma 1 e art 9 comma 9 terzo periodo del D. Lgs. 23/2011 con effetto dal periodo di imposta 2013. Quindi: n n n Se immobile stesso comune da quello dell’abitazione principale: SI IMU e NO IRPEF; Se immobile comune diverso da quello dell’abitazione principale: SI IMU e SI IRPEF (BI concorre al 50%) NB: la definizione di abitazione principale è quella ai fini IRPEF (possesso dell’immobile e dimora abituale

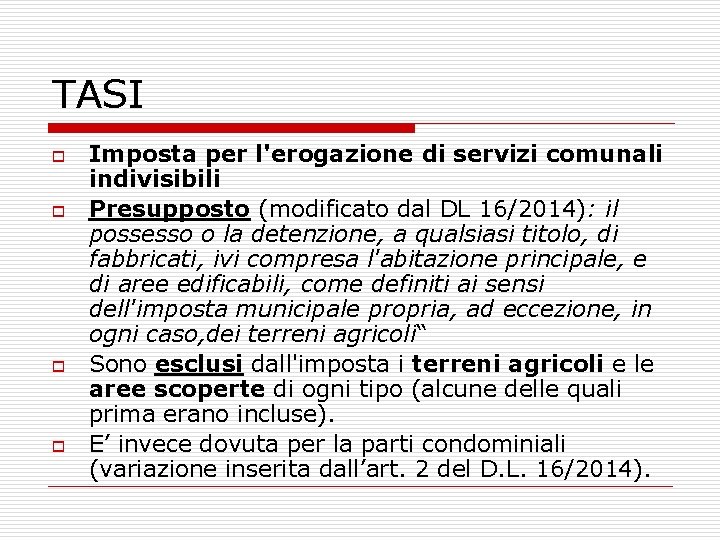

TASI o o Imposta per l'erogazione di servizi comunali indivisibili Presupposto (modificato dal DL 16/2014): il possesso o la detenzione, a qualsiasi titolo, di fabbricati, ivi compresa l'abitazione principale, e di aree edificabili, come definiti ai sensi dell'imposta municipale propria, ad eccezione, in ogni caso, dei terreni agricoli“ Sono esclusi dall'imposta i terreni agricoli e le aree scoperte di ogni tipo (alcune delle quali prima erano incluse). E’ invece dovuta per la parti condominiali (variazione inserita dall’art. 2 del D. L. 16/2014).

TASI o o o Soggetti passivi: chiunque possieda o detenga detti immobili (quindi, ove previsto, a carico anche del soggetto che possiede l’immobile - qualora sia diverso dal proprietario- per un periodo superiore a 6 mesi nel corso dello stesso anno solare). Base imponibile: la stessa dell’IMU Per i fabbricati non iscritti in Catasto e non dotati di rendita catastale (classificabili nel gruppo D) interamente posseduti da imprese e distintamente contabilizzati la BI è determinata applicando al valore contabile gli appositi coefficienti approvati con DM 19. 2. 2014 Per le aree edificabili, la BI è data dal valore venale in comune commercio al 1. 1 dell’anno di imposizione. Riduzione della BI al 50% per immobili storici o inagibili o inabitabili

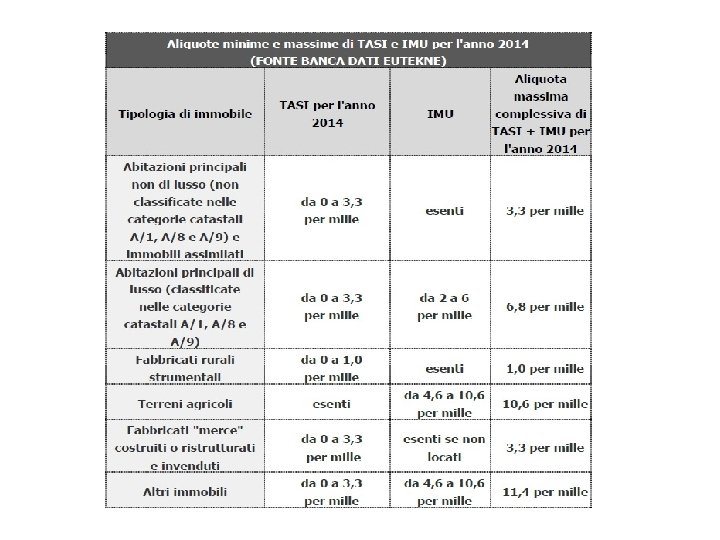

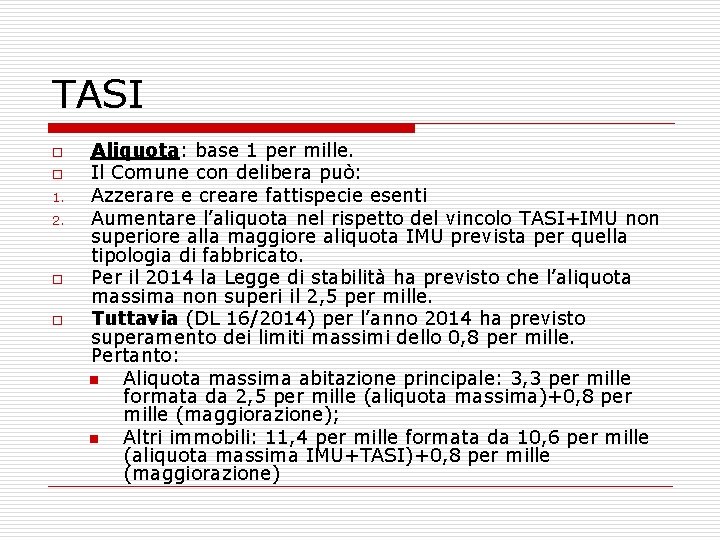

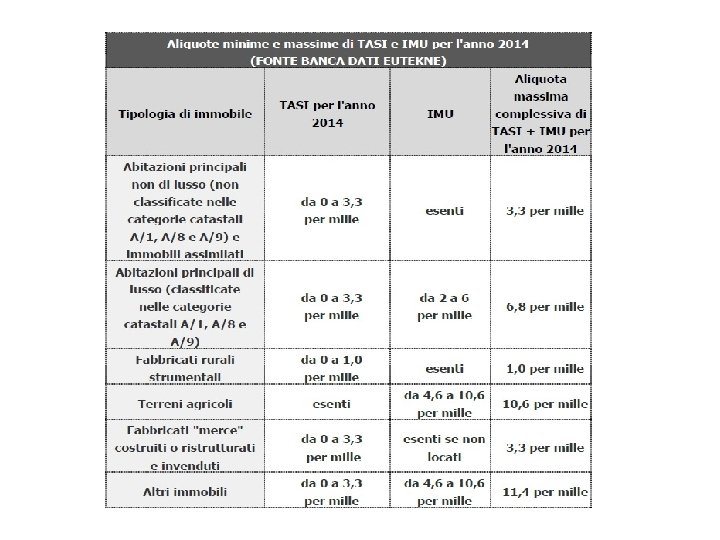

TASI o o 1. 2. o o Aliquota: base 1 per mille. Il Comune con delibera può: Azzerare e creare fattispecie esenti Aumentare l’aliquota nel rispetto del vincolo TASI+IMU non superiore alla maggiore aliquota IMU prevista per quella tipologia di fabbricato. Per il 2014 la Legge di stabilità ha previsto che l’aliquota massima non superi il 2, 5 per mille. Tuttavia (DL 16/2014) per l’anno 2014 ha previsto superamento dei limiti massimi dello 0, 8 per mille. Pertanto: n Aliquota massima abitazione principale: 3, 3 per mille formata da 2, 5 per mille (aliquota massima)+0, 8 per mille (maggiorazione); n Altri immobili: 11, 4 per mille formata da 10, 6 per mille (aliquota massima IMU+TASI)+0, 8 per mille (maggiorazione)

TASI o Riduzioni ed esenzioni: n n n Ex lege (art. 1 comma 3 D. L. 16/2014) es immobili posseduti dallo Stato, Regioni, Province e Comuni, comunità montane ecc. , fabbricati destinati ad usi culturali e proprietà Santa Sede…… Esenzione per terreni agricoli (comma 669 L. 147/2013) Deliberate dai Comuni (comma 679 L. 147/2013)

TASI o Termini di versamento: gli stessi per l’IMU. Per l’anno 2014: n n Per Comuni con pubblicazione delibera entro 31. 5. 2014 pagamento I rata entro 16. 6. 2014 Per Comuni con pubblicazione delibera entro 18. 9. 2014 pagamento I rata entro il 16. 10. 2014 Per i restanti Comuni e comunque per la II rata, pagamento entro il 16. 12. 2014 A regime: stesse scadenze previste per l’IMU

TARI o o o Nuova tassa sui rifiuti (che ha sostituito la TARES) per finanziare la raccolta e lo smaltimento dei rifiuti. Il Comune determina la tariffa in base alla superficie dell’immobile ed in base alla tipologia di utilizzo dello stesso. Presupposto: è il possesso o la detenzione a qualsiasi titolo di locali o di aree scoperte, a qualsiasi uso adibiti, suscettibili di produrre rifiuti urbani Soggetti passivi: chiunque possieda o detenga a qualsiasi titolo locali o aree scoperte, a qualsiasi uso adibiti, suscettibili di produrre rifiuti urbani. In caso di pluralità di possessori o di detentori, essi sono tenuti in solido all'adempimento dell'unica obbligazione tributaria.

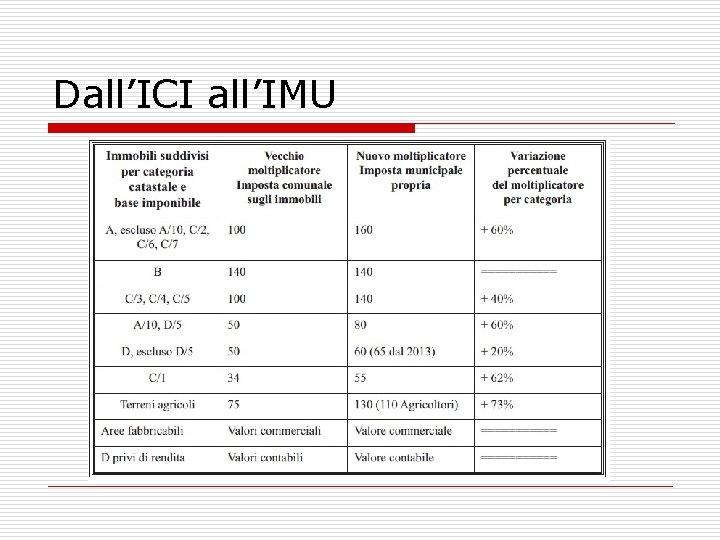

Dall’ICI all’IMU o o D. LGS 504/1992 con effetto dal 1. 1. 2003 nasceva l’imposta comunale sugli immobili (ICI) dal 1. 1. 2012 l’art. 13 L. 214/2011 prevede l’anticipazione sperimentale dell’imposta municipale propria (IMU)

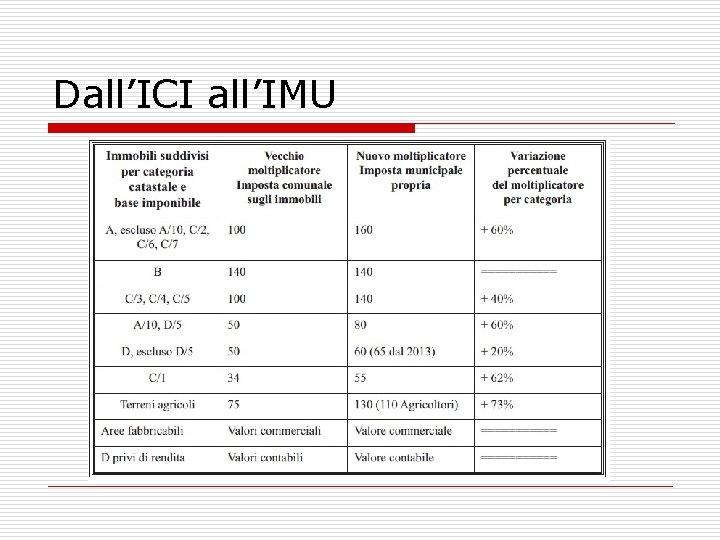

Dall’ICI all’IMU o Novità maggiori: n n Effetto sostitutivo IMU – IRPEF per gli immobili non locati Nuovo calcolo della base imponibile (maggiori coefficienti come da tabella) Nuove aliquote Nuovo concetto di abitazione principale ma soprattutto diverso concetto di pertinenza

Dall’ICI all’IMU

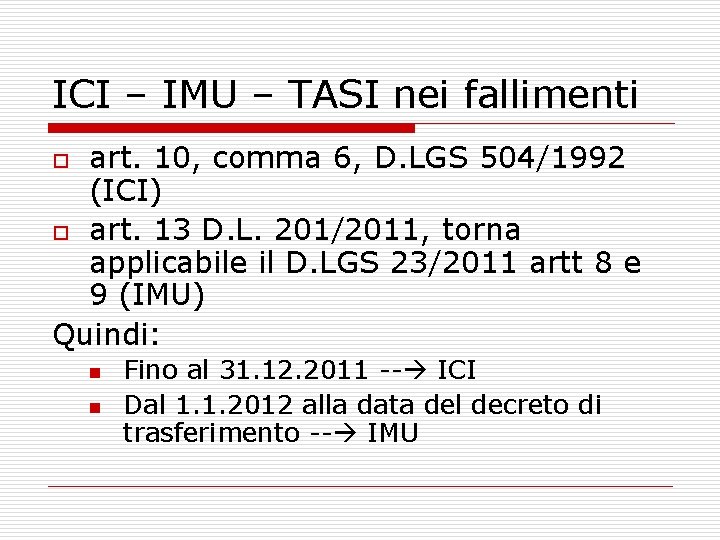

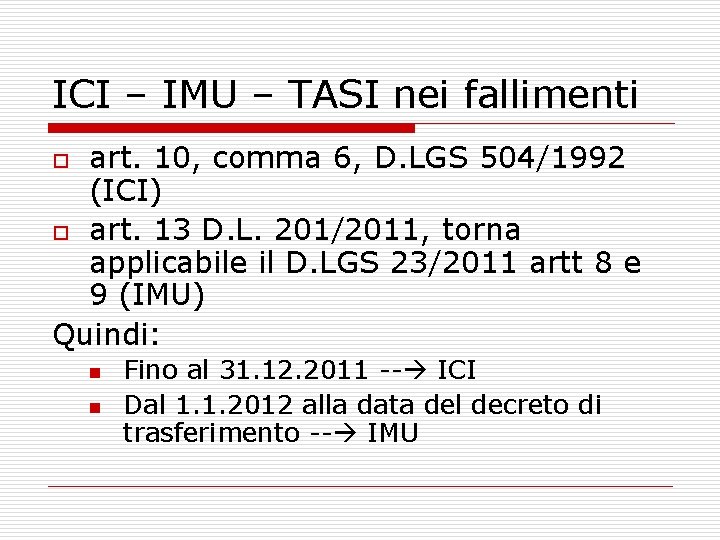

ICI – IMU – TASI nei fallimenti art. 10, comma 6, D. LGS 504/1992 (ICI) o art. 13 D. L. 201/2011, torna applicabile il D. LGS 23/2011 artt 8 e 9 (IMU) Quindi: o n n Fino al 31. 12. 2011 -- ICI Dal 1. 1. 2012 alla data del decreto di trasferimento -- IMU

ICI – IMU – TASI nei fallimenti n n n E la TASI? !? !? Non è esplicitamente prevista l’esclusione per gli immobili dei fallimenti ma non c’è nemmeno richiamo espresso alla normativa prevista per l’IMU… In attesa dei chiarimenti del legislatore se vi è liquidità la TASI dovrebbe essere pagata alle scadenze previste dalla relativa normativa.