Congrs des Actuaires IFRS 4 Phase 2 Solvency

- Slides: 26

Congrès des Actuaires IFRS 4 Phase 2 – Solvency II Évaluation des provisions techniques 21 juin 2007 Congrès des Actuaires

Sommaire • Introduction (C. Descure et L. De Dominicis – GENERALI) • Rappel des principaux points IFRS 4 phase 2 (A. Guchet – MAZARS) • Rappel des principaux points Solvency II (L. Bailly - ALTIA) • Convergence des deux approches (et de la MCEV) (L. De Dominicis – GENERALI) • Point sur l’avancement du marché sur ces sujets (F. Heinrich – FFSA et M. Verillaud – ACAM) 21 juin 2007 Congrès des Actuaires

Sommaire • Introduction • Rappel des principaux points IFRS 4 phase 2 • Rappel des principaux points Solvency II • Convergence des deux approches • Point sur l’avancement du marché sur ces sujets 21 juin 2007 Congrès des Actuaires

3 contextes différents … 21 juin 2007 Congrès des Actuaires

… avec des objectifs différents … 21 juin 2007 Congrès des Actuaires

Sommaire • Introduction • Rappel des principaux points IFRS 4 phase 2 • Rappel des principaux points Solvency II • Convergence des deux approches • Point sur l’avancement du marché sur ces sujets 21 juin 2007 Congrès des Actuaires

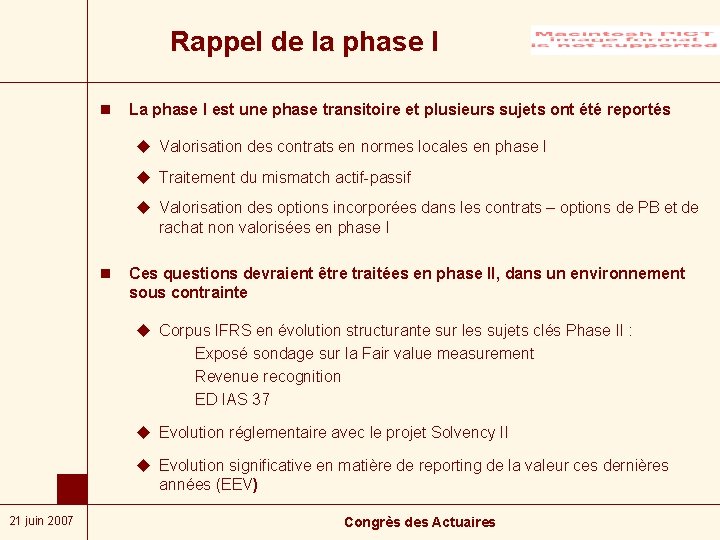

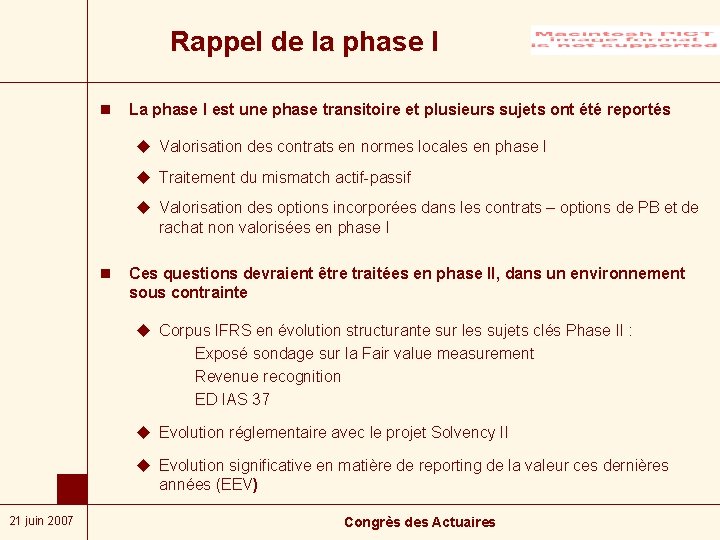

Rappel de la phase I n La phase I est une phase transitoire et plusieurs sujets ont été reportés u Valorisation des contrats en normes locales en phase I u Traitement du mismatch actif-passif u Valorisation des options incorporées dans les contrats – options de PB et de rachat non valorisées en phase I n Ces questions devraient être traitées en phase II, dans un environnement sous contrainte u Corpus IFRS en évolution structurante sur les sujets clés Phase II : Exposé sondage sur la Fair value measurement Revenue recognition ED IAS 37 u Evolution réglementaire avec le projet Solvency II u Evolution significative en matière de reporting de la valeur ces dernières années (EEV) 21 juin 2007 Congrès des Actuaires

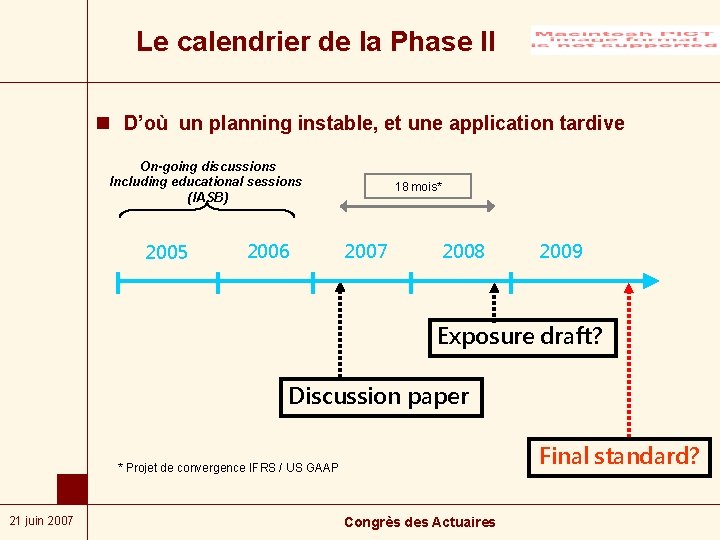

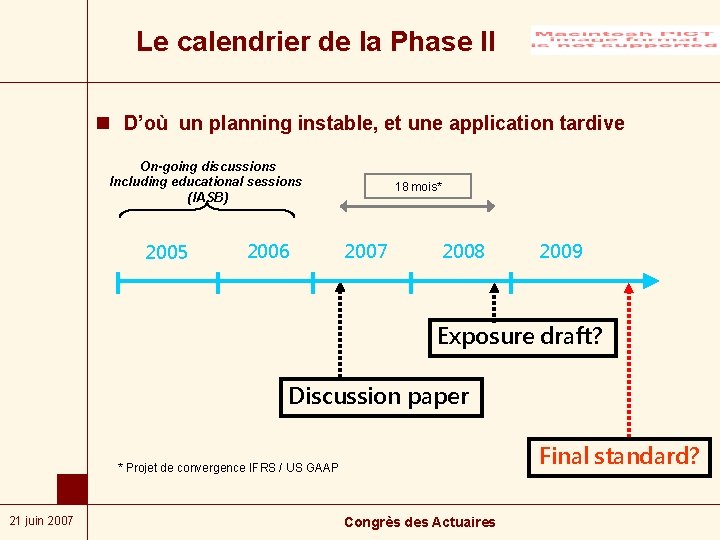

Le calendrier de la Phase II n D’où un planning instable, et une application tardive On-going discussions Including educational sessions (IASB) 2005 2006 18 mois* 2007 2008 2009 Exposure draft? Discussion paper Final standard? * Projet de convergence IFRS / US GAAP 21 juin 2007 Congrès des Actuaires

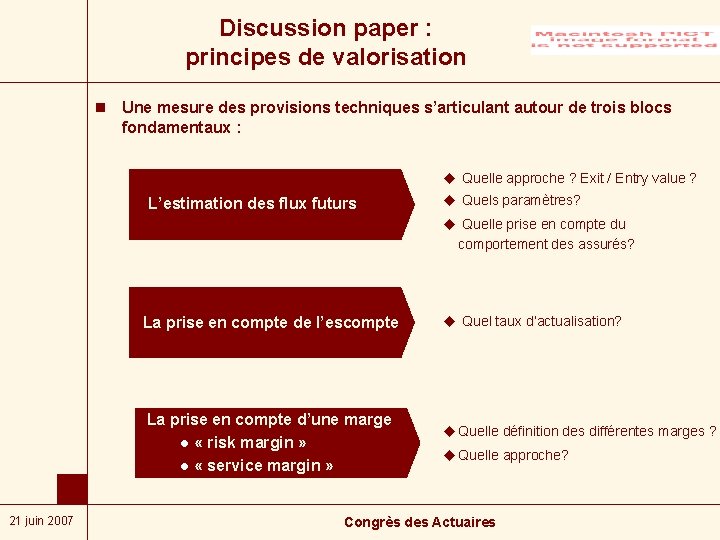

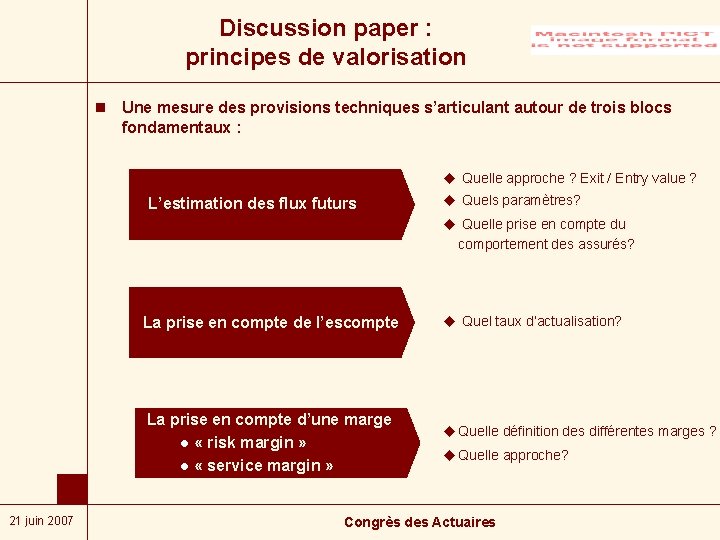

Discussion paper : principes de valorisation n Une mesure des provisions techniques s’articulant autour de trois blocs fondamentaux : u Quelle approche ? Exit / Entry value ? L’estimation des flux futurs u Quels paramètres? u Quelle prise en compte du comportement des assurés? La prise en compte de l’escompte La prise en compte d’une marge l « risk margin » l « service margin » 21 juin 2007 u Quel taux d’actualisation? u Quelle définition des différentes marges ? u Quelle approche? Congrès des Actuaires

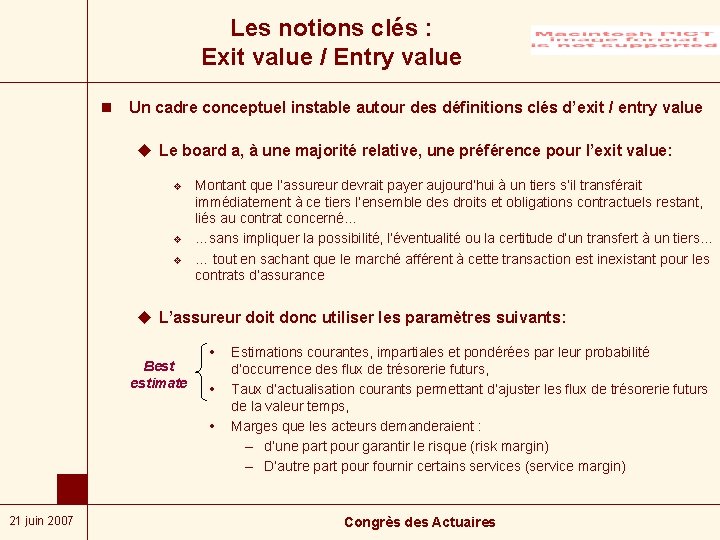

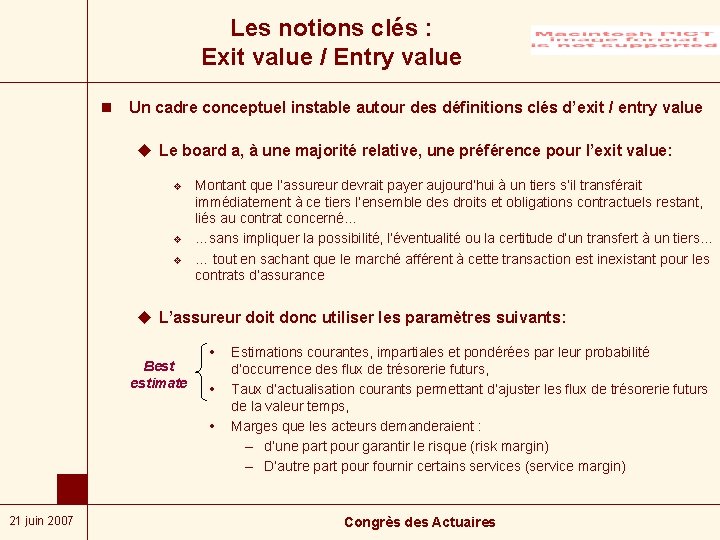

Les notions clés : Exit value / Entry value n Un cadre conceptuel instable autour des définitions clés d’exit / entry value u Le board a, à une majorité relative, une préférence pour l’exit value: v v v Montant que l’assureur devrait payer aujourd’hui à un tiers s’il transférait immédiatement à ce tiers l’ensemble des droits et obligations contractuels restant, liés au contrat concerné… …sans impliquer la possibilité, l’éventualité ou la certitude d’un transfert à un tiers… … tout en sachant que le marché afférent à cette transaction est inexistant pour les contrats d’assurance u L’assureur doit donc utiliser les paramètres suivants: Best estimate 21 juin 2007 Estimations courantes, impartiales et pondérées par leur probabilité d’occurrence des flux de trésorerie futurs, Taux d’actualisation courants permettant d’ajuster les flux de trésorerie futurs de la valeur temps, Marges que les acteurs demanderaient : – d’une part pour garantir le risque (risk margin) – D’autre part pour fournir certains services (service margin) Congrès des Actuaires

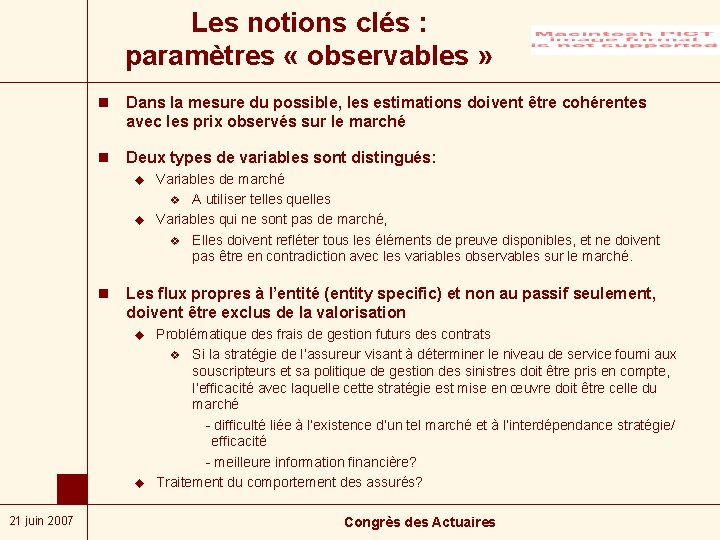

Les notions clés : paramètres « observables » n Dans la mesure du possible, les estimations doivent être cohérentes avec les prix observés sur le marché n Deux types de variables sont distingués: u u Variables de marché v A utiliser telles quelles Variables qui ne sont pas de marché, v Elles doivent refléter tous les éléments de preuve disponibles, et ne doivent pas être en contradiction avec les variables observables sur le marché. n Les flux propres à l’entité (entity specific) et non au passif seulement, doivent être exclus de la valorisation u u 21 juin 2007 Problématique des frais de gestion futurs des contrats v Si la stratégie de l’assureur visant à déterminer le niveau de service fourni aux souscripteurs et sa politique de gestion des sinistres doit être pris en compte, l’efficacité avec laquelle cette stratégie est mise en œuvre doit être celle du marché - difficulté liée à l’existence d’un tel marché et à l’interdépendance stratégie/ efficacité - meilleure information financière? Traitement du comportement des assurés? Congrès des Actuaires

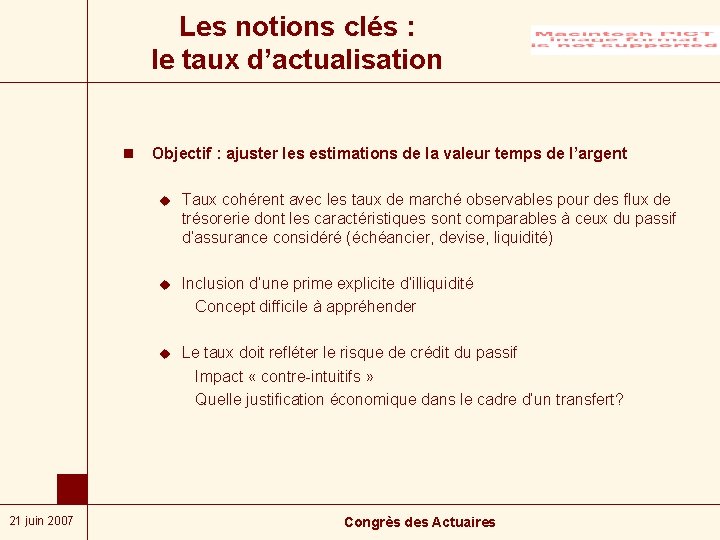

Les notions clés : le taux d’actualisation n Objectif : ajuster les estimations de la valeur temps de l’argent 21 juin 2007 u Taux cohérent avec les taux de marché observables pour des flux de trésorerie dont les caractéristiques sont comparables à ceux du passif d’assurance considéré (échéancier, devise, liquidité) u Inclusion d’une prime explicite d’illiquidité Concept difficile à appréhender u Le taux doit refléter le risque de crédit du passif Impact « contre-intuitifs » Quelle justification économique dans le cadre d’un transfert? Congrès des Actuaires

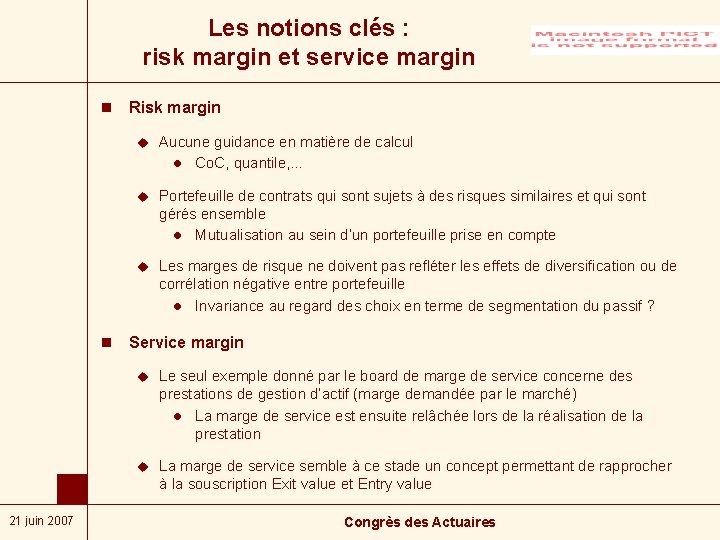

Les notions clés : risk margin et service margin n Risk margin u Aucune guidance en matière de calcul l Co. C, quantile, … u Portefeuille de contrats qui sont sujets à des risques similaires et qui sont gérés ensemble l Mutualisation au sein d’un portefeuille prise en compte u Les marges de risque ne doivent pas refléter les effets de diversification ou de corrélation négative entre portefeuille l Invariance au regard des choix en terme de segmentation du passif ? n Service margin 21 juin 2007 u Le seul exemple donné par le board de marge de service concerne des prestations de gestion d’actif (marge demandée par le marché) l La marge de service est ensuite relâchée lors de la réalisation de la prestation u La marge de service semble à ce stade un concept permettant de rapprocher à la souscription Exit value et Entry value Congrès des Actuaires

Sommaire • Introduction • Rappel des principaux points IFRS 4 phase 2 • Rappel des principaux points Solvency II • Convergence des deux approches • Point sur l’avancement du marché sur ces sujets 21 juin 2007 Congrès des Actuaires

Solvabilité II: mesurer la solvabilité n Un cadre dédié aux superviseurs: • Sécurité du système financier européen • Evaluation correcte des risques n Un principe de responsabilisation des entreprises: • Etablir son propre diagnostic de risque • Disposer de système de mesure et contrôle approprié • Changement des relations avec les autorités de tutelles n Un indicateur standard de solvabilité: L’actif net réévalué (NAV): • • • 21 juin 2007 Valeur de marche de l’actif – valeur « de marché » du passif À l’horizon d’un an Un intervalle de confiance de 99, 5% Congrès des Actuaires

Réévaluation du bilan aux « normes » Solvabilité II n La solvabilité est assurée par : • Des provisions suffisantes pour permettre le transfert des engagements à un assureur tiers en cas de problème • Des fonds propres proportionnés aux risques encourus dans 99, 5% des cas sur un horizon d’un an. n Dans le cadre Solvabilité 2, Les provisions représentent désormais une valeur de cession à un tiers : • Cette nouvelle valeur du passif conduit à une nouvelle « comptabilité réglementaire » … • …Où les capitaux éligibles diffèrent a priori des capitaux propres comptables n Comment cette vision de l’entreprise se réconcilie t elle avec d’autres approches de la valeur ? • IFRS • EV, MCEV • Faut-il un référentiel spécifique au régulateur ? Sinon comment le faire converger ? Publication ? 21 juin 2007 Congrès des Actuaires

Réévaluation du bilan aux « normes » Solvabilité II n 2 composantes à évaluer séparément : • le « best estimate » • et la « marge de risque » Des notions à la fois bien connues mais définies de façon très insuffisante. n « Best Estimate » : • Espérance mathématique de tous les cash flows futurs jusqu’à extinction de l’engagement de l’assureur : v Raisonner par groupes homogènes de contrats v Y inclure le prix des options et garanties donnés: valeur temps et valeur intrinsèque v Prendre en compte le comportement futurs des assurés et le comportement de l’assureur, en s’appuyant sur l’historique et sur les pratiques habituelles, sinon le justifier (exemple: participations discrétionnaires aux bénéfices) v Les paramètres sont ceux du portefeuille de l’entreprise mais en cas d’expérience insuffisante peuvent s’appuyer sur des données de l’industrie. • Run off du portefeuille • Actualisation à la courbe des taux sans risque en vie et en non vie 21 juin 2007 Congrès des Actuaires

Réévaluation du bilan aux « normes » Solvabilité II n Marge de risque : 21 juin 2007 u Complète le best estimate pour arriver à la valeur de transfert, ne constitue pas un absorbeur de chocs. u Méthode du coût du capital l Sauf pour les risques non vie longs ( « long tailed non life » ) ou une autre méthode peut être utilisée u La marge de risque est le cout actualisé à T =0 du capital immobilisé de l’année 1 à N pour porter le run off du portefeuille: l Le capital immobilisé est calculé par groupe homogène de contrats (HGR) l Sur la base de la formule standard ou du modèle interne l En excluant les risques de de marché à partir de l’année 2, l Pas d’effet diversification inclus dans les marges pour risque par branche d’activité u Le coût du capital est imposé pour tous à 6% au dessus du taux sans risque Congrès des Actuaires

Sommaire • Introduction • Rappel des principaux points IFRS 4 phase 2 • Rappel des principaux points Solvency II • Convergence des deux approches • Points communs • Points de divergence • Quelle convergence ? • Point sur l’avancement du marché sur ces sujets 21 juin 2007 Congrès des Actuaires

Quelle convergence ? Des points communs, en apparence • Des provisions techniques composées de : • Best estimate • Une marge / Des marges • Le calcul stochastique : • Du best estimate • Des options et garanties financières 21 juin 2007 Congrès des Actuaires

Quelle convergence ? Les points de divergence – Vie 21 juin 2007 Congrès des Actuaires

Quelle convergence ? Les points de divergence – Non Vie 21 juin 2007 Congrès des Actuaires

Quelle convergence ? • La convergence des 3 référentiels est-elle possible compte tenu des différents objectifs et contextes ? • Pourrait-on envisager au moins le rapprochement de 2 parmi ces référentiels ? • Ou au moins la convergence sur certains points spécifiques ? 21 juin 2007 Congrès des Actuaires

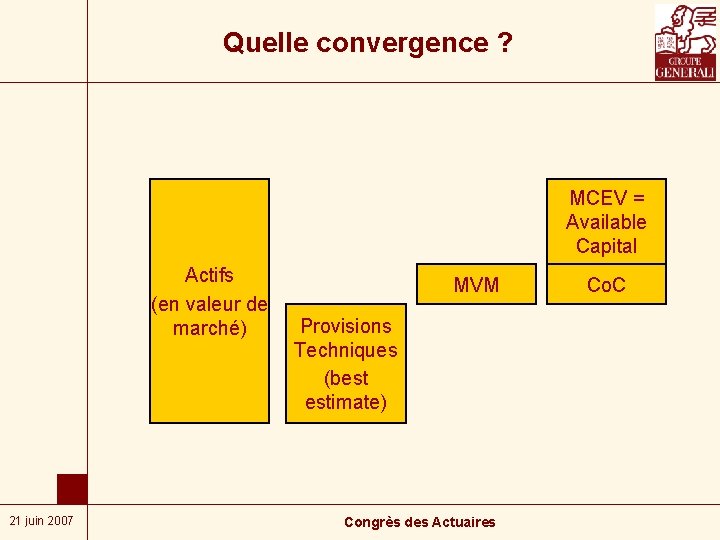

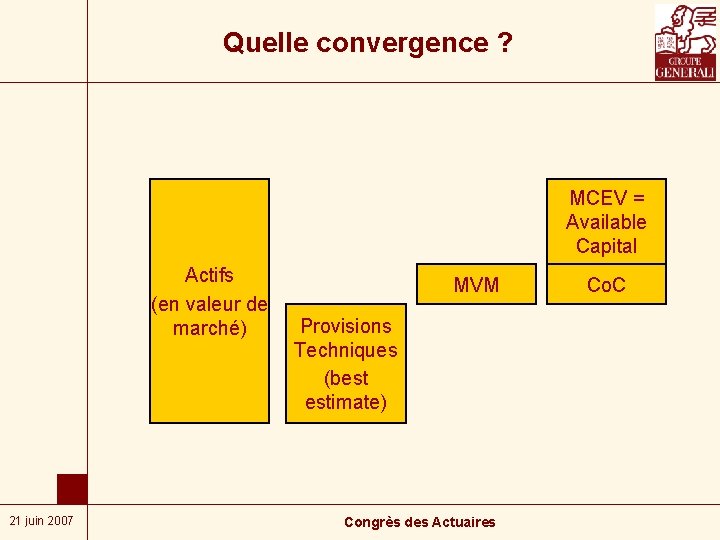

Quelle convergence ? MCEV = Available Capital Actifs (en valeur de marché) 21 juin 2007 MVM Provisions Techniques (best estimate) Congrès des Actuaires Co. C

Quelle convergence ? Ce qu’il faut a minima • Un seul ‘best estimate’, vrai socle de départ • Quid des paramètres market specific ? • Une parfaite réconciliation entre les ‘ajouts prudentiels/comptables’ et le coût du capital MCEV • Simplicité de calcul de tout ce qui n’est pas best estimate (ce qui est forfaitaire, doit l’être d’une manière simple et ‘lisible’ par le marché) • Éliminer la partie ‘risque de crédit’ dans le taux d’actualisation 21 juin 2007 Congrès des Actuaires

Sommaire • Introduction • Rappel des principaux points IFRS 4 phase 2 • Rappel des principaux points Solvency II • Convergence des deux approches • Point sur l’avancement du marché sur ces sujets 21 juin 2007 Congrès des Actuaires