Chapitre 4 DU SERPENT AU SYSTEME MONETAIRE EUROPEEN

- Slides: 14

Chapitre 4. DU SERPENT AU SYSTEME MONETAIRE EUROPEEN

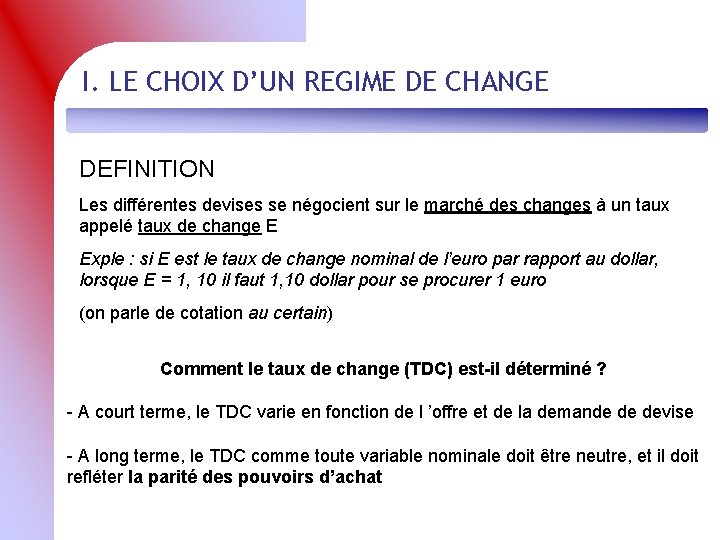

I. LE CHOIX D’UN REGIME DE CHANGE DEFINITION Les différentes devises se négocient sur le marché des changes à un taux appelé taux de change E Exple : si E est le taux de change nominal de l’euro par rapport au dollar, lorsque E = 1, 10 il faut 1, 10 dollar pour se procurer 1 euro (on parle de cotation au certain) Comment le taux de change (TDC) est-il déterminé ? - A court terme, le TDC varie en fonction de l ’offre et de la demande de devise - A long terme, le TDC comme toute variable nominale doit être neutre, et il doit refléter la parité des pouvoirs d’achat

LA PARITE DE POUVOIR D’ACHAT On appelle z , le taux de change réel Avec : E le TDC nominal (nombre de dollars pour un euro) P le niveau des prix domestiques (prix européens exprimés en euros) P* le niveau des prix étrangers (prix américains exprimés en dollar) (N. B. : E P représente les prix européens exprimés en dollar) DEUX REGIMES DE CHANGES Flexible : Le taux de change nominal s ’ajuste au différentiel de prix P et P*. A long terme z ne change pas. Pas d ’effet sur la compétitivité-prix Fixe : La banque centrale intervient pour que les TDC nominaux soient stables. Les écarts de prix affectent le taux de change réel et modifient alors la compétitivité-prix

POURQUOI CHOISIR UN REGIME DE CHANGE FIXE ? Réduire les risques de change Modifier le rôle des politiques économiques

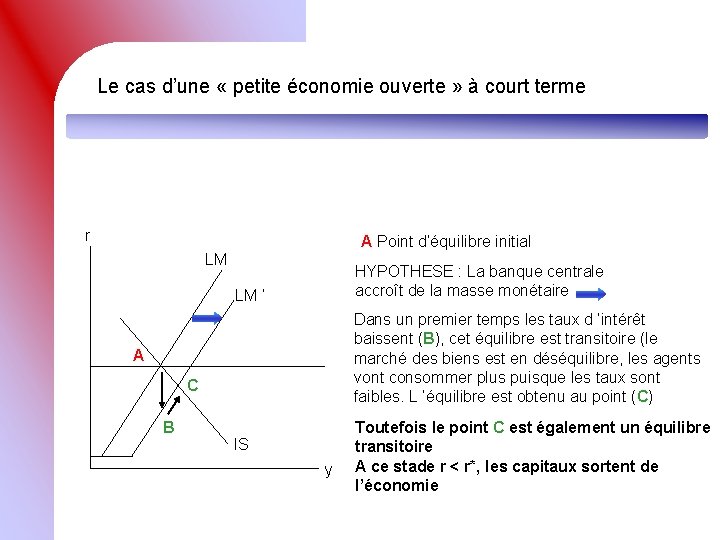

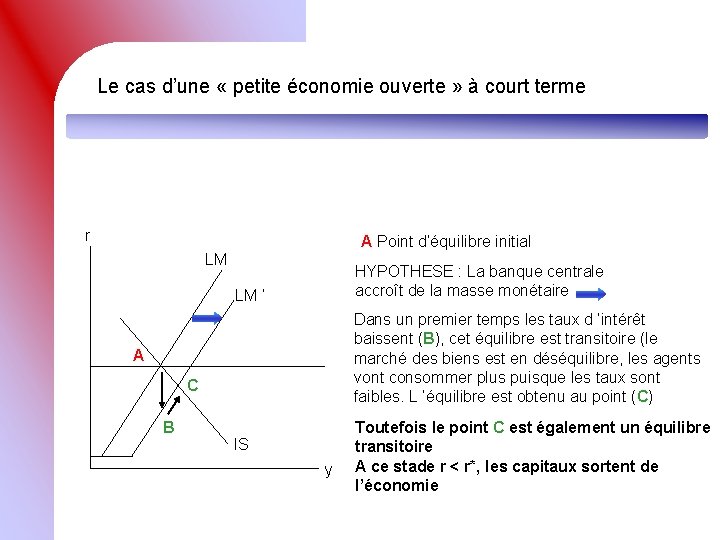

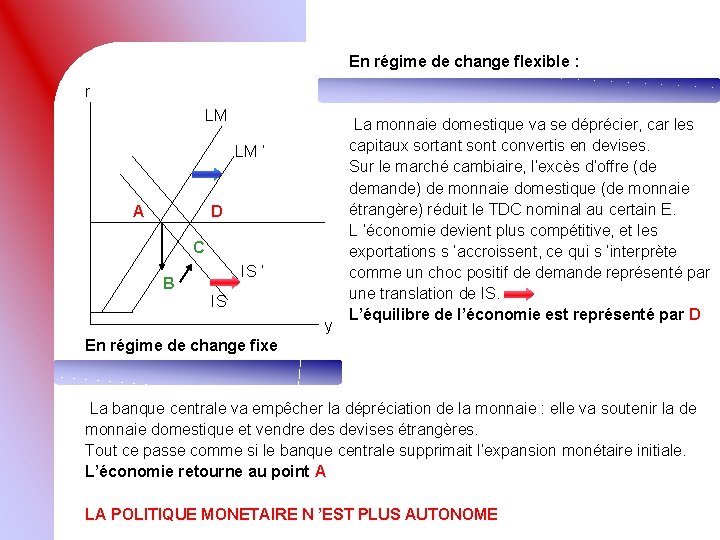

Le cas d’une « petite économie ouverte » à court terme r A Point d’équilibre initial LM HYPOTHESE : La banque centrale accroît de la masse monétaire LM ’ Dans un premier temps les taux d ’intérêt baissent (B), cet équilibre est transitoire (le marché des biens est en déséquilibre, les agents vont consommer plus puisque les taux sont faibles. L ’équilibre est obtenu au point (C) A C B IS y Toutefois le point C est également un équilibre transitoire A ce stade r < r*, les capitaux sortent de l’économie

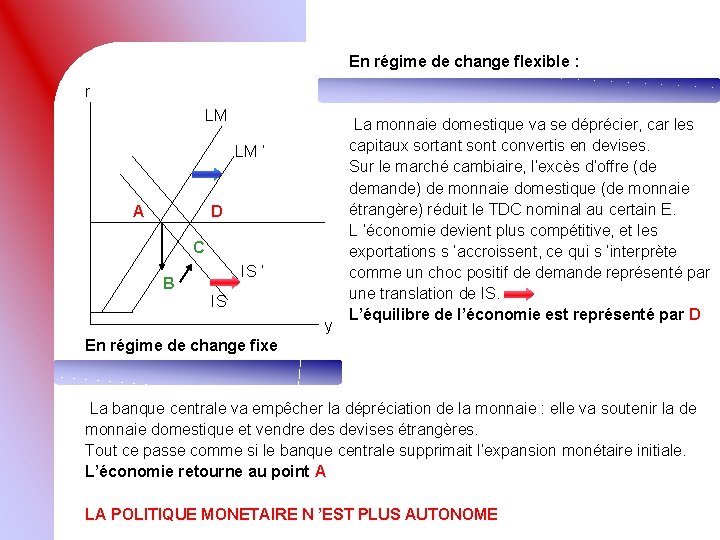

En régime de change flexible : r LM LM ’ A D C IS ’ B IS y La monnaie domestique va se déprécier, car les capitaux sortant sont convertis en devises. Sur le marché cambiaire, l’excès d’offre (de demande) de monnaie domestique (de monnaie étrangère) réduit le TDC nominal au certain E. L ’économie devient plus compétitive, et les exportations s ’accroissent, ce qui s ’interprète comme un choc positif de demande représenté par une translation de IS. L’équilibre de l’économie est représenté par D En régime de change fixe La banque centrale va empêcher la dépréciation de la monnaie : elle va soutenir la de monnaie domestique et vendre des devises étrangères. Tout ce passe comme si le banque centrale supprimait l’expansion monétaire initiale. L’économie retourne au point A LA POLITIQUE MONETAIRE N ’EST PLUS AUTONOME

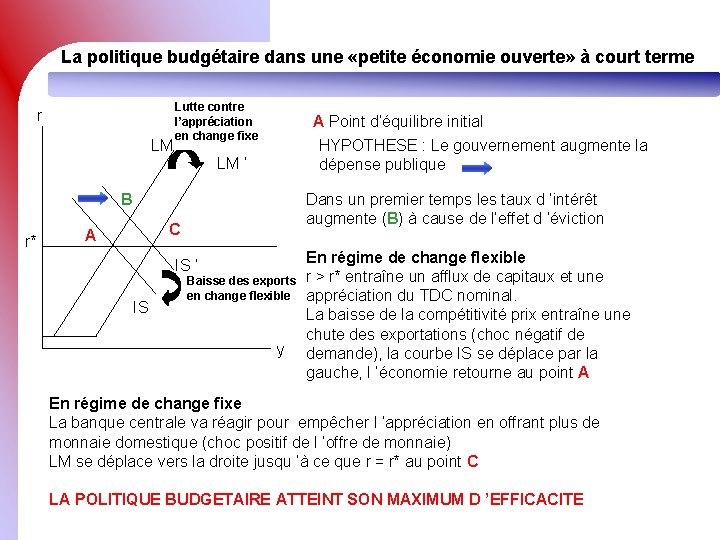

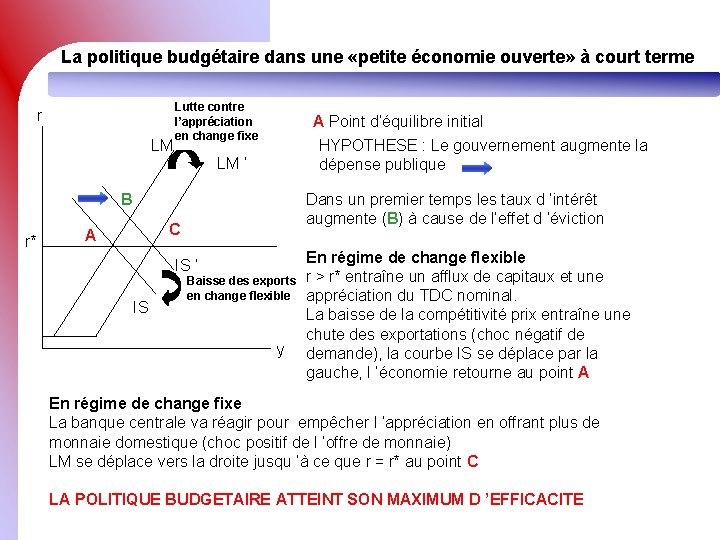

La politique budgétaire dans une «petite économie ouverte» à court terme r LM Lutte contre l’appréciation en change fixe A Point d’équilibre initial HYPOTHESE : Le gouvernement augmente la dépense publique LM ’ B r* Dans un premier temps les taux d ’intérêt augmente (B) à cause de l’effet d ’éviction C A IS ’ IS Baisse des exports en change flexible y En régime de change flexible r > r* entraîne un afflux de capitaux et une appréciation du TDC nominal. La baisse de la compétitivité prix entraîne une chute des exportations (choc négatif de demande), la courbe IS se déplace par la gauche, l ’économie retourne au point A En régime de change fixe La banque centrale va réagir pour empêcher l ’appréciation en offrant plus de monnaie domestique (choc positif de l ’offre de monnaie) LM se déplace vers la droite jusqu ’à ce que r = r* au point C LA POLITIQUE BUDGETAIRE ATTEINT SON MAXIMUM D ’EFFICACITE

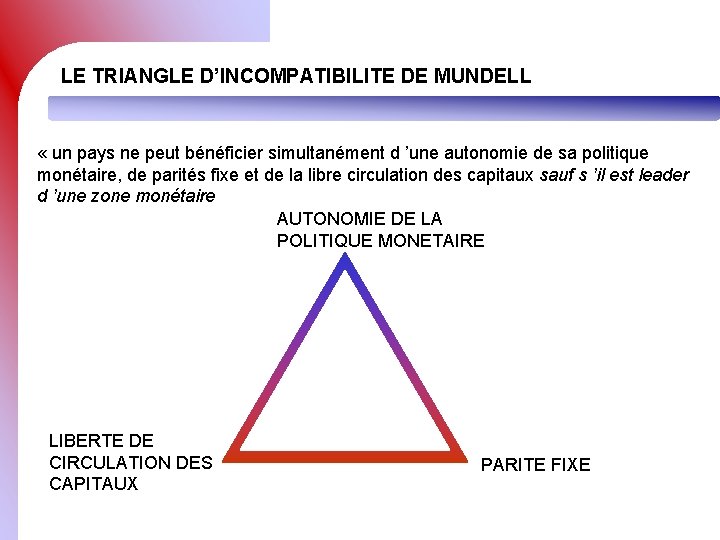

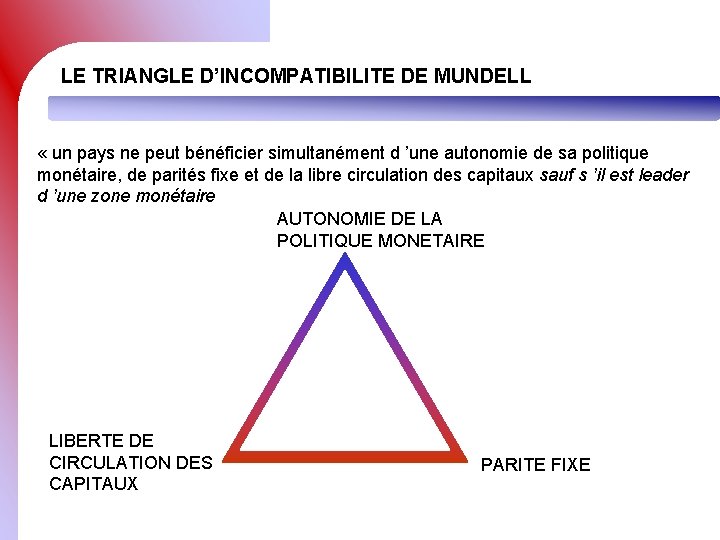

LE TRIANGLE D’INCOMPATIBILITE DE MUNDELL « un pays ne peut bénéficier simultanément d ’une autonomie de sa politique monétaire, de parités fixe et de la libre circulation des capitaux sauf s ’il est leader d ’une zone monétaire AUTONOMIE DE LA POLITIQUE MONETAIRE LIBERTE DE CIRCULATION DES CAPITAUX PARITE FIXE

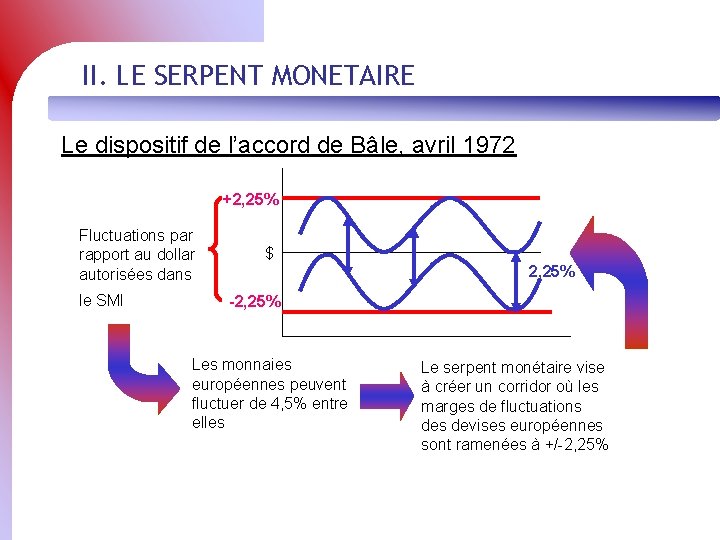

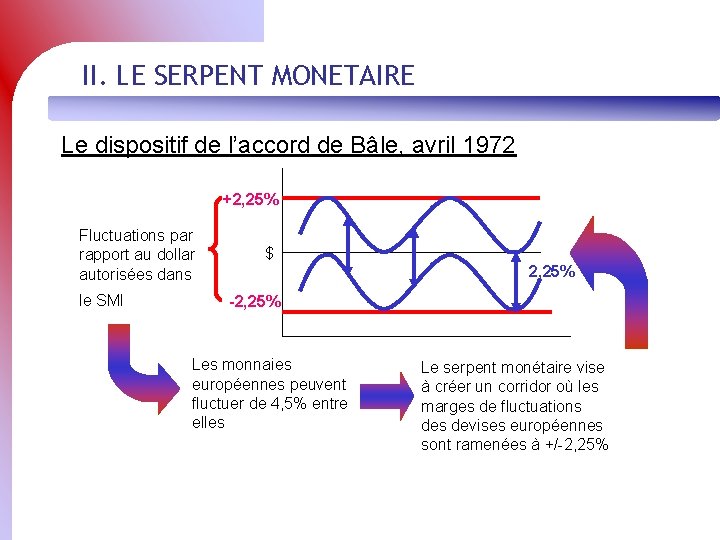

II. LE SERPENT MONETAIRE Le dispositif de l’accord de Bâle, avril 1972 +2, 25% Fluctuations par rapport au dollar autorisées dans le SMI $ 2, 25% -2, 25% Les monnaies européennes peuvent fluctuer de 4, 5% entre elles Le serpent monétaire vise à créer un corridor où les marges de fluctuations devises européennes sont ramenées à +/-2, 25%

L’échec du serpent • Défaillance du SMI (retour au change flottants en 1973) • La politique de benign neglet (indifférence bienveillante) des autorités monétaires américaines • Forte asymétrie du serpent • Différence des choix politiques au lendemain du choc pétrolier

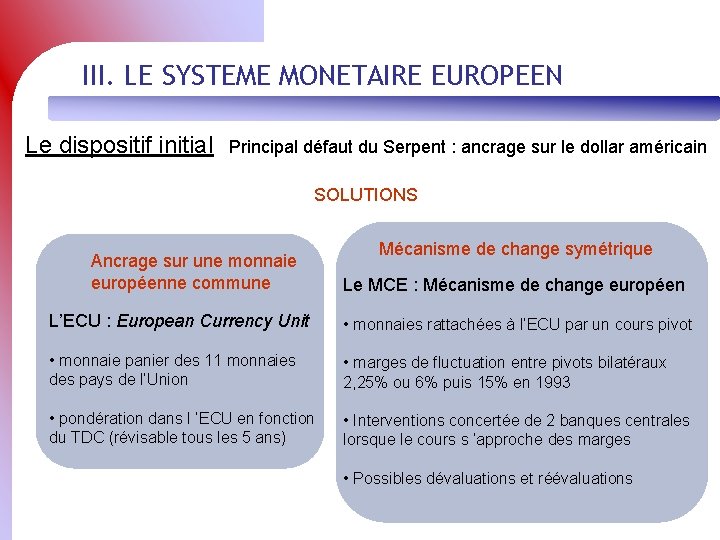

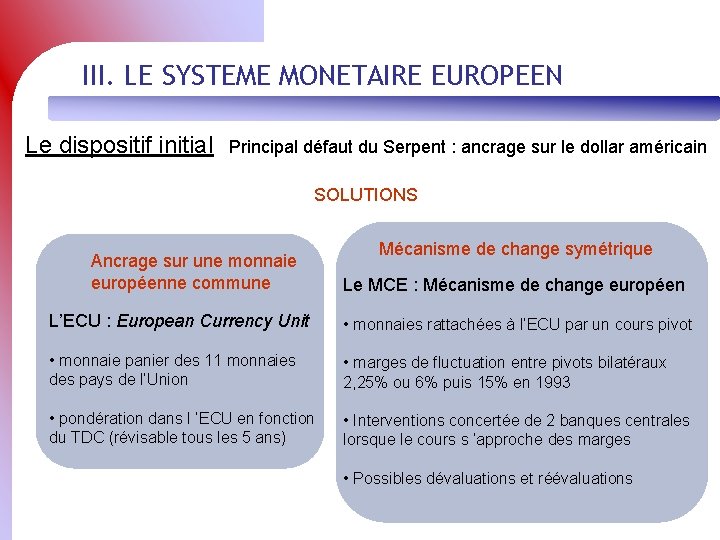

III. LE SYSTEME MONETAIRE EUROPEEN Le dispositif initial Principal défaut du Serpent : ancrage sur le dollar américain SOLUTIONS Ancrage sur une monnaie européenne commune Mécanisme de change symétrique Le MCE : Mécanisme de change européen L’ECU : European Currency Unit • monnaies rattachées à l’ECU par un cours pivot • monnaie panier des 11 monnaies des pays de l’Union • marges de fluctuation entre pivots bilatéraux 2, 25% ou 6% puis 15% en 1993 • pondération dans l ’ECU en fonction du TDC (révisable tous les 5 ans) • Interventions concertée de 2 banques centrales lorsque le cours s ’approche des marges • Possibles dévaluations et réévaluations

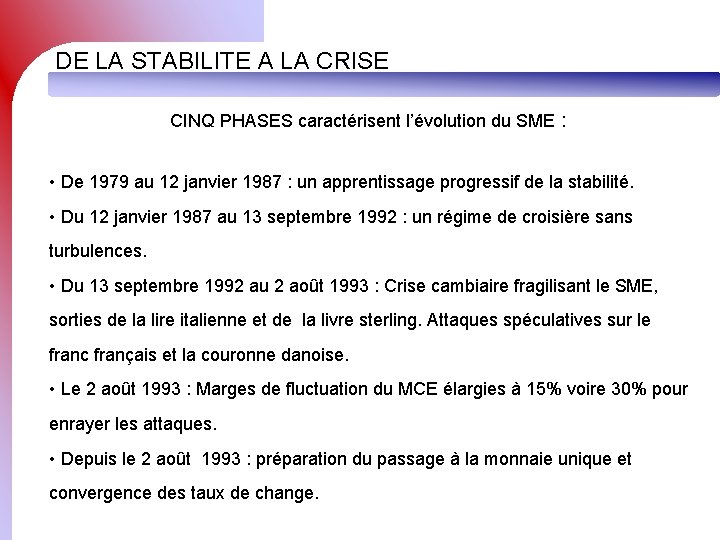

DE LA STABILITE A LA CRISE CINQ PHASES caractérisent l’évolution du SME : • De 1979 au 12 janvier 1987 : un apprentissage progressif de la stabilité. • Du 12 janvier 1987 au 13 septembre 1992 : un régime de croisière sans turbulences. • Du 13 septembre 1992 au 2 août 1993 : Crise cambiaire fragilisant le SME, sorties de la lire italienne et de la livre sterling. Attaques spéculatives sur le franc français et la couronne danoise. • Le 2 août 1993 : Marges de fluctuation du MCE élargies à 15% voire 30% pour enrayer les attaques. • Depuis le 2 août 1993 : préparation du passage à la monnaie unique et convergence des taux de change.

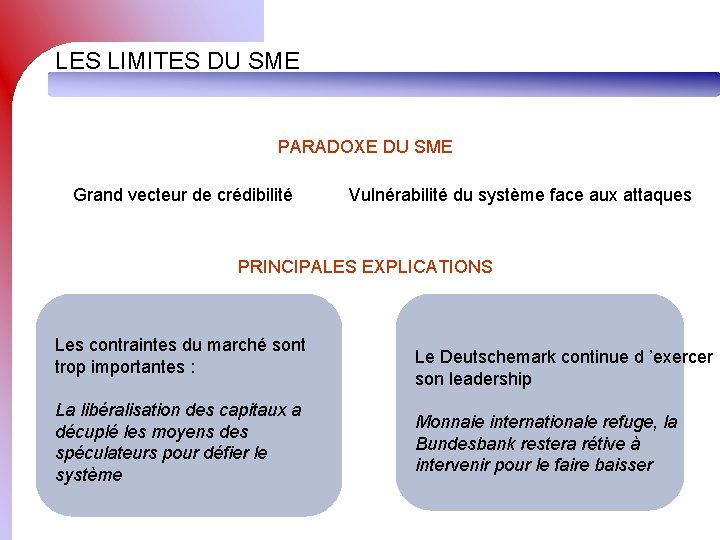

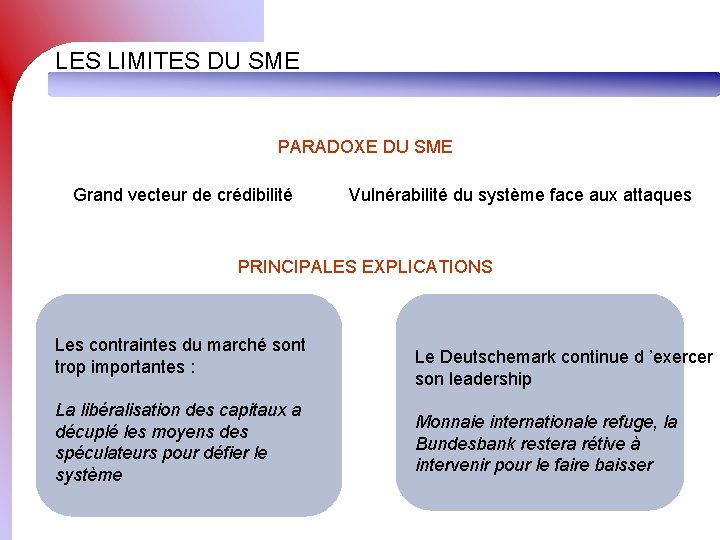

LES LIMITES DU SME PARADOXE DU SME Grand vecteur de crédibilité Vulnérabilité du système face aux attaques PRINCIPALES EXPLICATIONS Les contraintes du marché sont trop importantes : La libéralisation des capitaux a décuplé les moyens des spéculateurs pour défier le système Le Deutschemark continue d ’exercer son leadership Monnaie internationale refuge, la Bundesbank restera rétive à intervenir pour le faire baisser

Triangle de mundell

Triangle de mundell Cadre commun europeen reference pour langues

Cadre commun europeen reference pour langues Institut universitaire européen de la mer

Institut universitaire européen de la mer Le petit prince chapitre 5

Le petit prince chapitre 5 Le petit prince chapitre 24 analyse

Le petit prince chapitre 24 analyse Petit pays chapitre par chapitre

Petit pays chapitre par chapitre Tirez pas sur le scarabée résumé par chapitre

Tirez pas sur le scarabée résumé par chapitre Politique monetaire restrictive

Politique monetaire restrictive Politique monetaire restrictive

Politique monetaire restrictive The king doth wake tonight

The king doth wake tonight Nadine the serpent

Nadine the serpent Chakra lines earth

Chakra lines earth Moses lifted up the serpent

Moses lifted up the serpent Example of foreshadowing in romeo and juliet

Example of foreshadowing in romeo and juliet Snake pe

Snake pe