CAPTULO TRES Los precios de los contratos Forward

- Slides: 42

CAPÍTULO TRES Los precios de los contratos Forward Y los precios de Futuros. 1

Venta al descubierto (Short Selling) (págs. 48 -49) • Vender al descubierto implica la venta de valores que no tenemos en propiedad. • Un agente pide prestados los valores a otro cliente y los vende en Bolsa de la forma habitual. Los ingresos de ésta quedan en una cuenta y el cliente no puede sacar su capital de dicha cuenta hasta que devuelva los valores. 2

Venta al descubierto (Short Selling) • En algún momento, tendrá que volver a comprar los valores, de manera que éstos sean devueltos a la cuenta del cliente. • Deberá pagar dividendos y otros intereses al propietario de los valores. 3

Midiendo los tipos de interés • La frecuencia de composición utilizada para un tipo de interés es la unidad en la que se mide. • La diferencia que existe entre una composición trimestral y una composición anual es análoga a la diferencia existente entre millas y kilómetros. 4

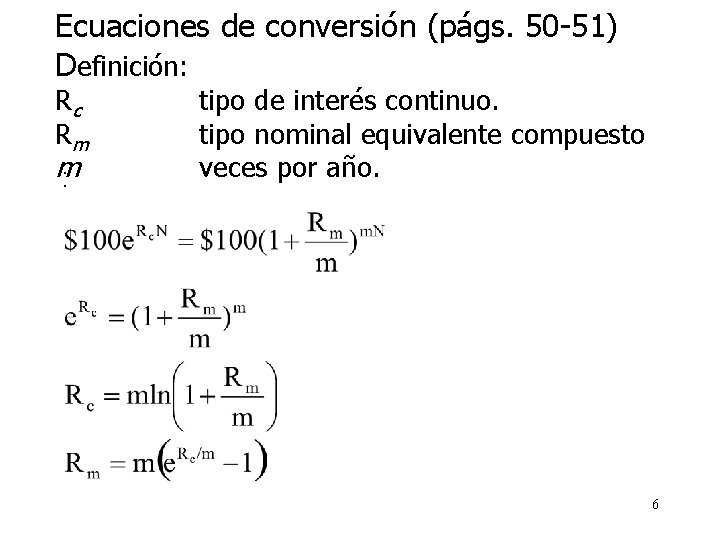

Interés compuesto continuo (pág. 50) • En el límite, a medida que se producen cada vez más compuestos y con mayor frecuencia obtenemos un tipo de interés compuesto continuo. • Cuando la composición es continua, 100 dólares invertidos durante un tiempo, T, a un interés, R, se convierten en 100 e. RT. • Cuando el interés de la composición continua que se descuenta es R, los 100 dólares que se reciben durante un tiempo, T, se descuentan obteniendo 100 e-RT dólares con un tiempo cero. 5

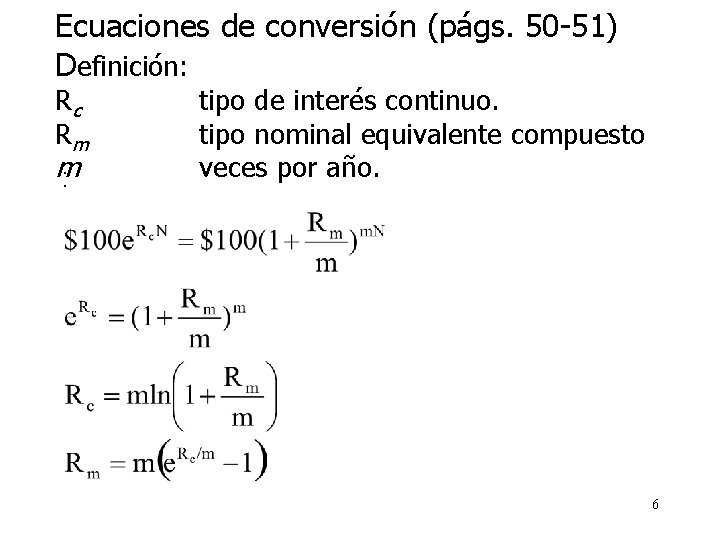

Ecuaciones de conversión (págs. 50 -51) Definición: Rc Rm m : tipo de interés continuo. tipo nominal equivalente compuesto veces por año. 6

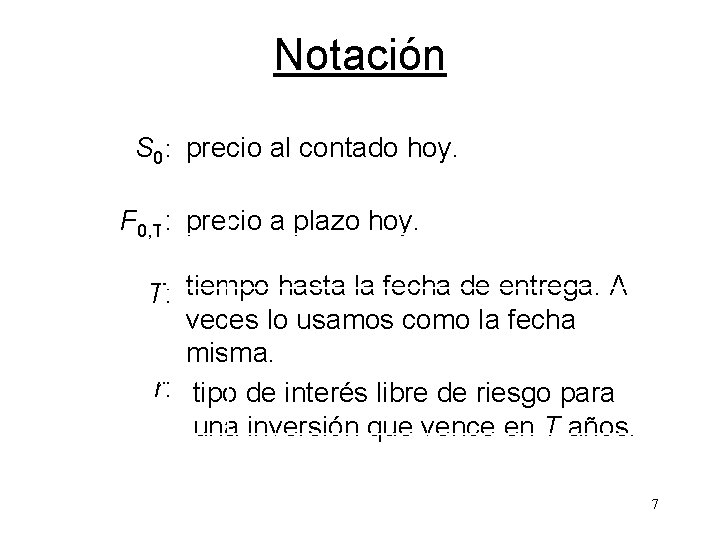

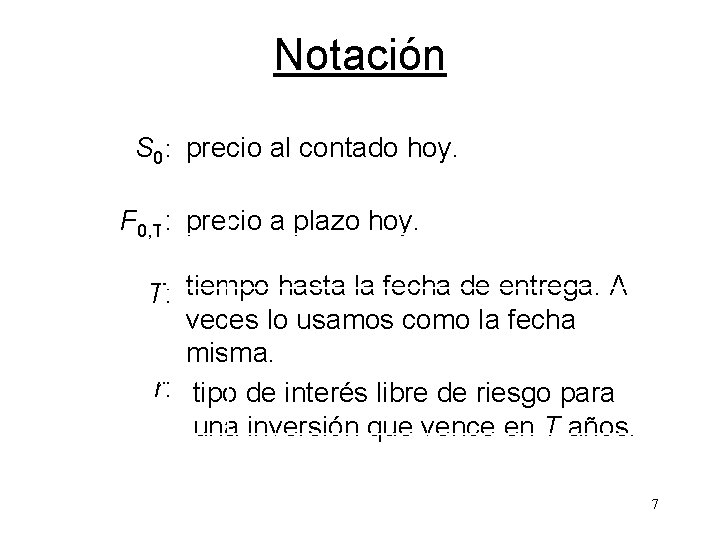

Notación S 0: precio al contado hoy. F 0, T: precio a plazo hoy. T: tiempo hasta la fecha de entrega. A veces lo usamos como la fecha misma. r: tipo de interés libre de riesgo para una inversión que vence en T años. 7

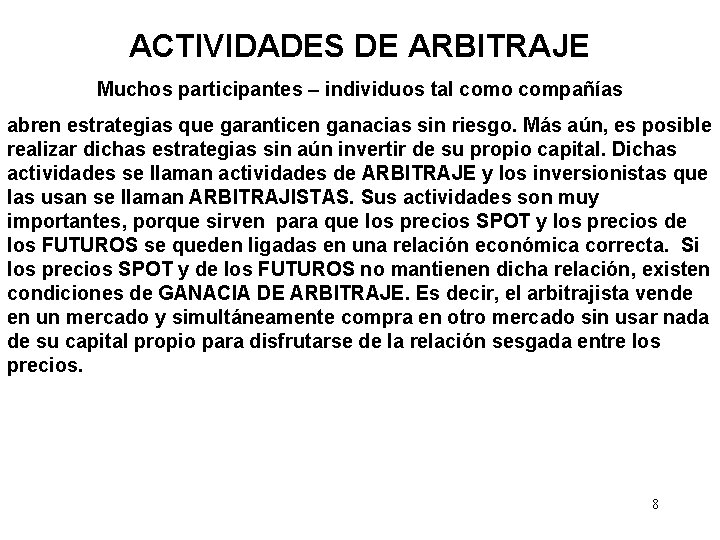

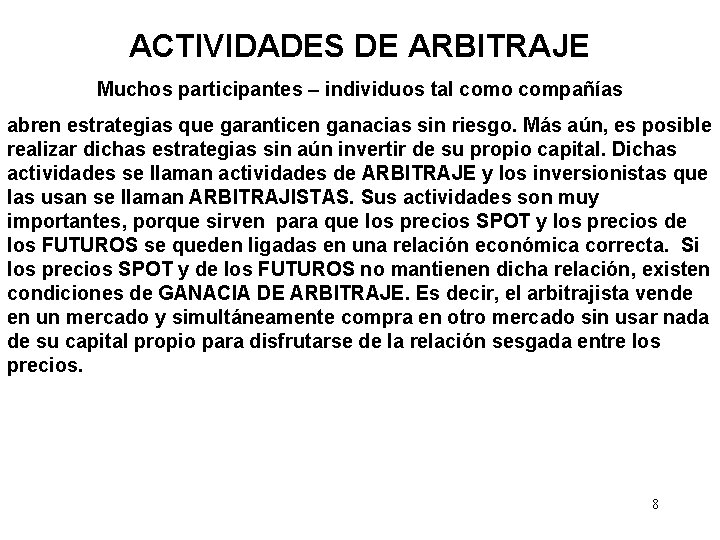

ACTIVIDADES DE ARBITRAJE Muchos participantes – individuos tal como compañías abren estrategias que garanticen ganacias sin riesgo. Más aún, es posible realizar dichas estrategias sin aún invertir de su propio capital. Dichas actividades se llaman actividades de ARBITRAJE y los inversionistas que las usan se llaman ARBITRAJISTAS. Sus actividades son muy importantes, porque sirven para que los precios SPOT y los precios de los FUTUROS se queden ligadas en una relación económica correcta. Si los precios SPOT y de los FUTUROS no mantienen dicha relación, existen condiciones de GANACIA DE ARBITRAJE. Es decir, el arbitrajista vende en un mercado y simultáneamente compra en otro mercado sin usar nada de su capital propio para disfrutarse de la relación sesgada entre los precios. 8

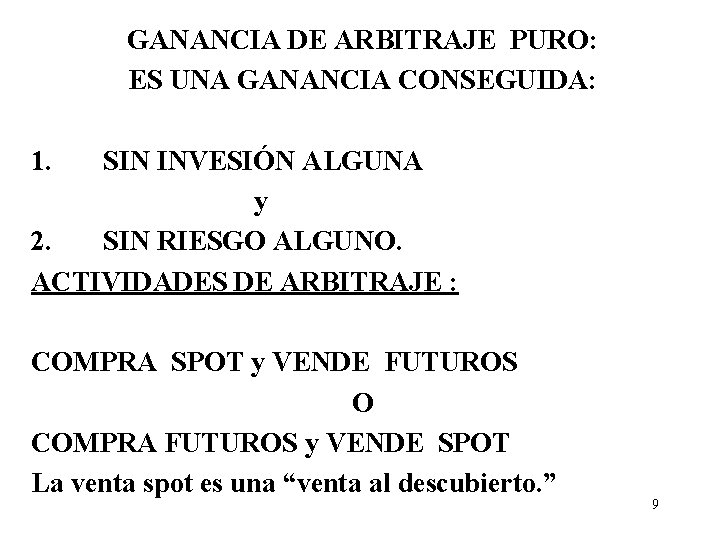

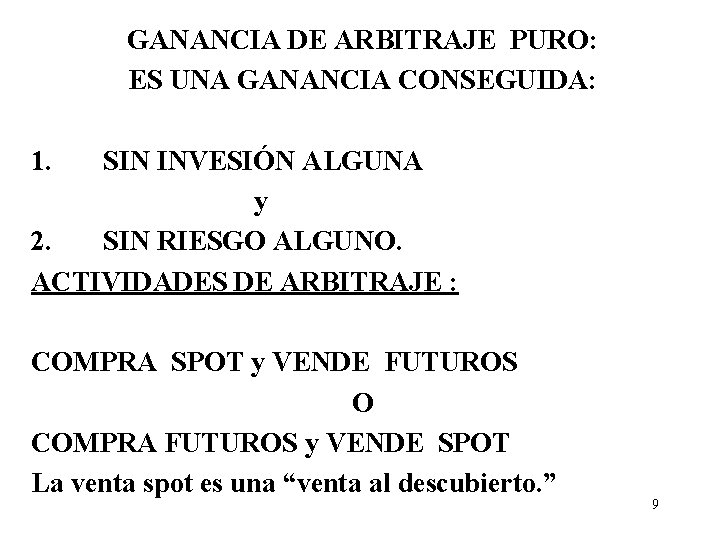

GANANCIA DE ARBITRAJE PURO: ES UNA GANANCIA CONSEGUIDA: 1. SIN INVESIÓN ALGUNA y 2. SIN RIESGO ALGUNO. ACTIVIDADES DE ARBITRAJE : COMPRA SPOT y VENDE FUTUROS O COMPRA FUTUROS y VENDE SPOT La venta spot es una “venta al descubierto. ” 9

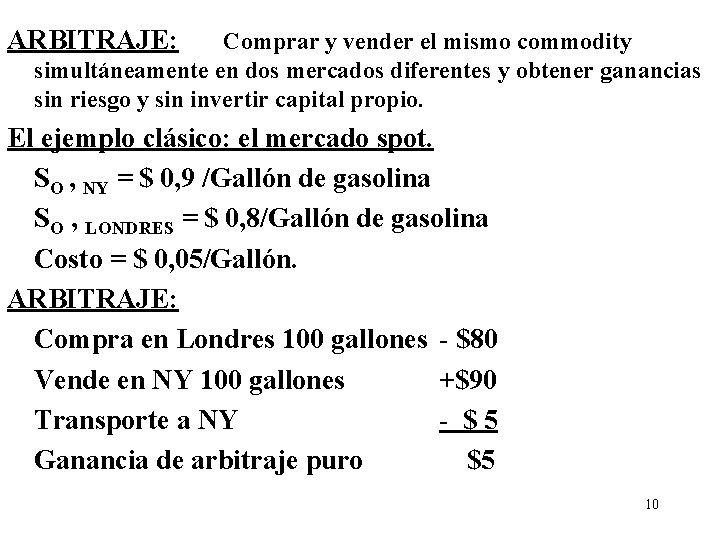

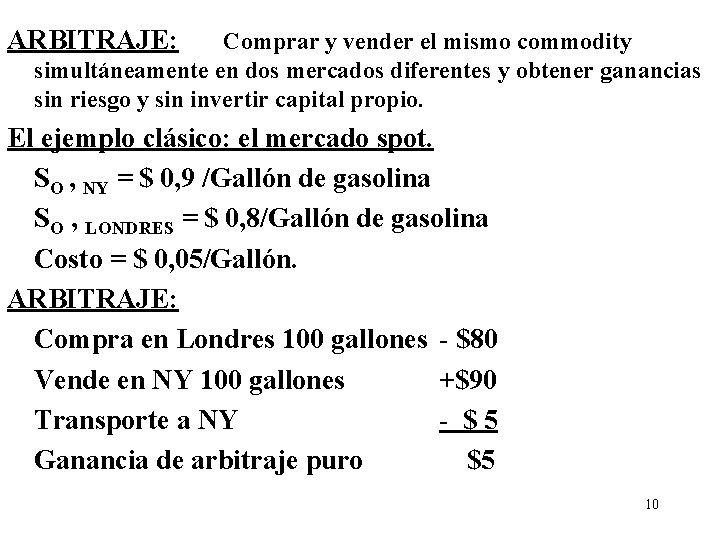

ARBITRAJE: Comprar y vender el mismo commodity simultáneamente en dos mercados diferentes y obtener ganancias sin riesgo y sin invertir capital propio. El ejemplo clásico: el mercado spot. SO , NY = $ 0, 9 /Gallón de gasolina SO , LONDRES = $ 0, 8/Gallón de gasolina Costo = $ 0, 05/Gallón. ARBITRAJE: Compra en Londres 100 gallones - $80 Vende en NY 100 gallones +$90 Transporte a NY - $5 Ganancia de arbitraje puro $5 10

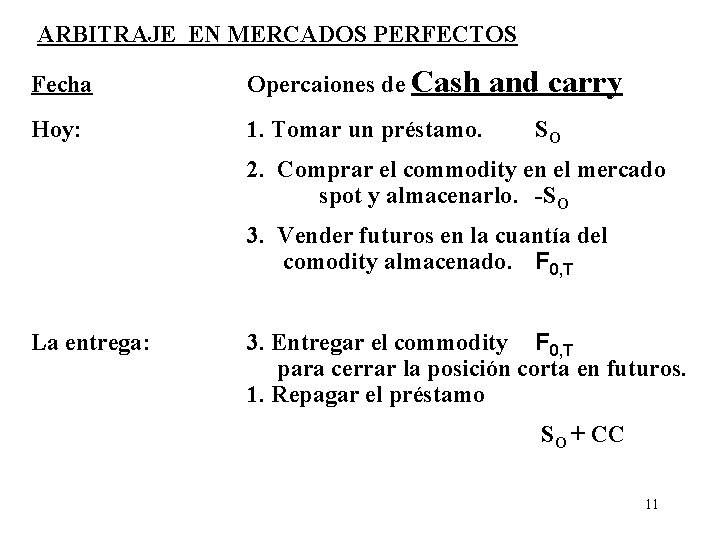

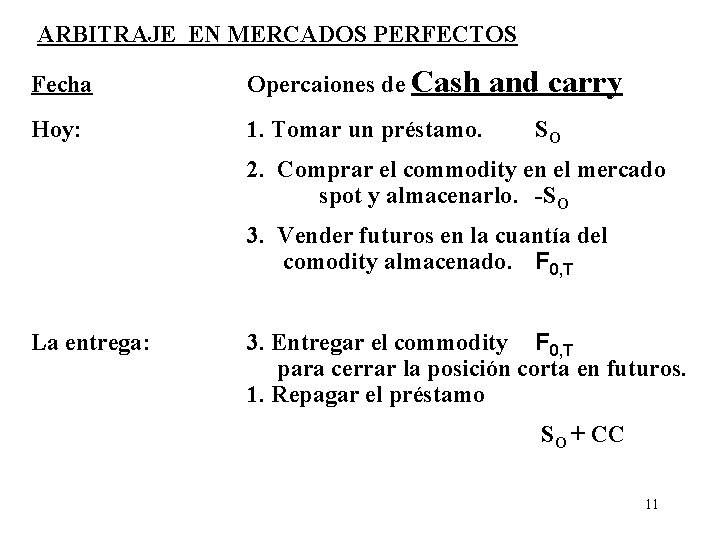

ARBITRAJE EN MERCADOS PERFECTOS Fecha Opercaiones de Cash Hoy: 1. Tomar un préstamo. and carry SO 2. Comprar el commodity en el mercado spot y almacenarlo. -SO 3. Vender futuros en la cuantía del comodity almacenado. F 0, T La entrega: 3. Entregar el commodity F 0, T para cerrar la posición corta en futuros. 1. Repagar el préstamo SO + CC 11

Fecha Operaciones de Reverse cash and carry Hoy 1. Vender corto el commodity en el mercado spot. S 0 2. Invertir el capital de laventa corta en 1. en el mercado financiero. -S 0 3. Comprar futuros La entrega F 0, T 2. Recibir dinero con interés sobre la inversión. S 0 er. T 3. Recibir la entrega del commodity para cerrar la posición larga en el mercado de futuros. F 0, T 1. Devolver el commodity al prestamista para cerrar la posición corta en el mercado spot. 12

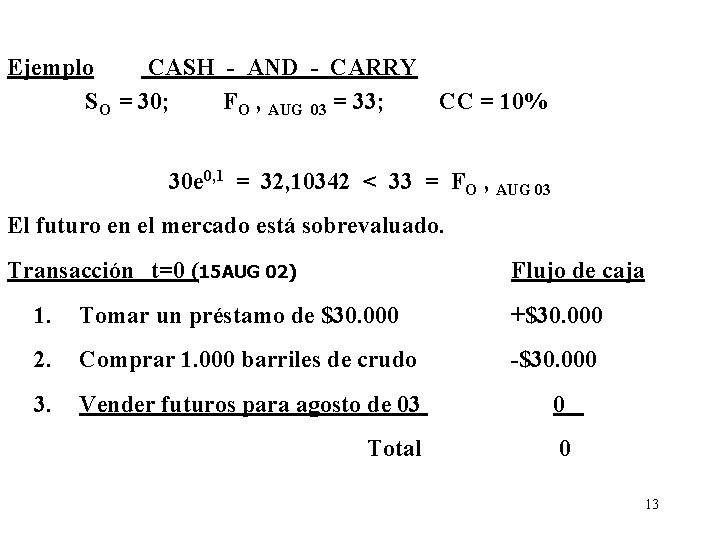

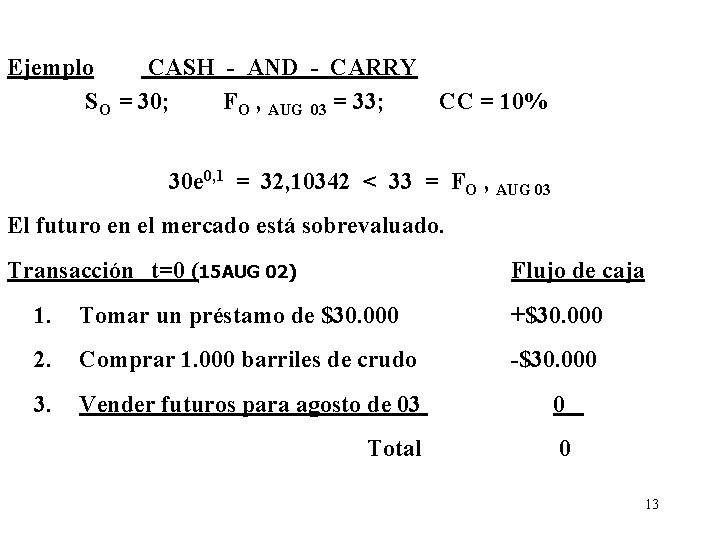

Ejemplo CASH - AND - CARRY SO = 30; FO , AUG 03 = 33; CC = 10% 30 e 0, 1 = 32, 10342 < 33 = FO , AUG 03 El futuro en el mercado está sobrevaluado. Transacción t=0 (15 AUG 02) Flujo de caja 1. Tomar un préstamo de $30. 000 +$30. 000 2. Comprar 1. 000 barriles de crudo -$30. 000 3. Vender futuros para agosto de 03 0 Total 0 13

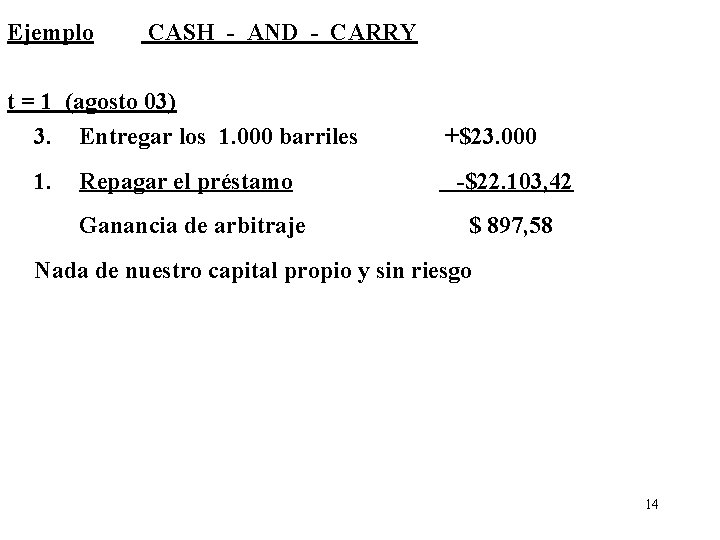

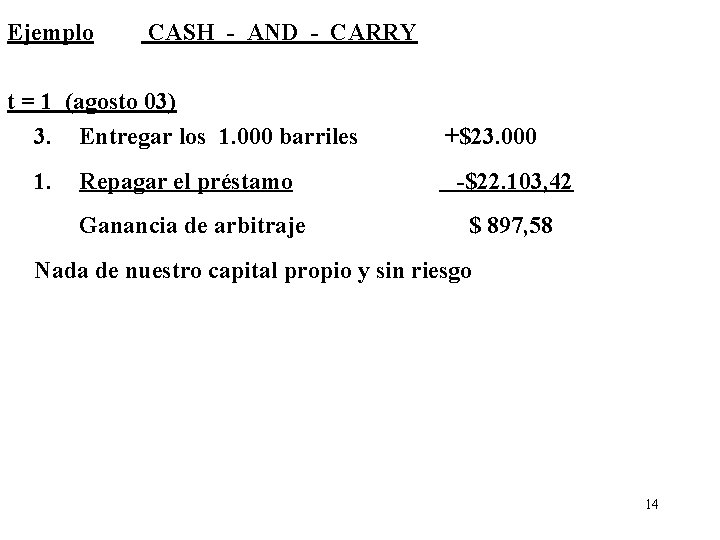

Ejemplo CASH - AND - CARRY t = 1 (agosto 03) 3. Entregar los 1. 000 barriles 1. +$23. 000 Repagar el préstamo -$22. 103, 42 Ganancia de arbitraje $ 897, 58 Nada de nuestro capital propio y sin riesgo 14

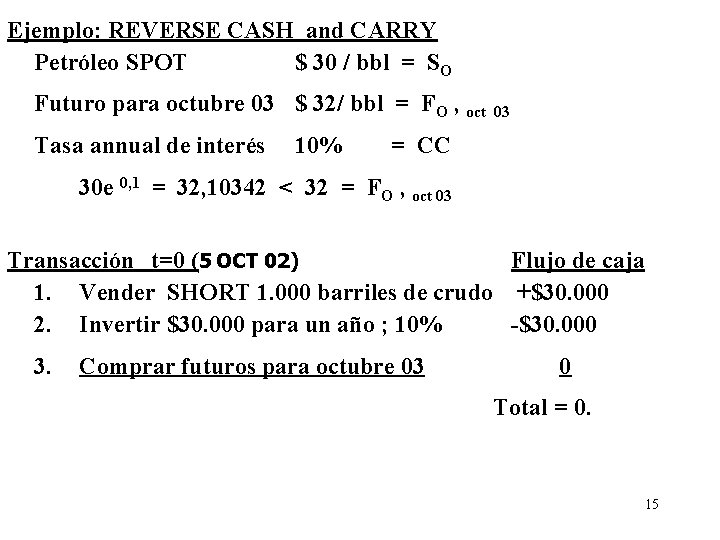

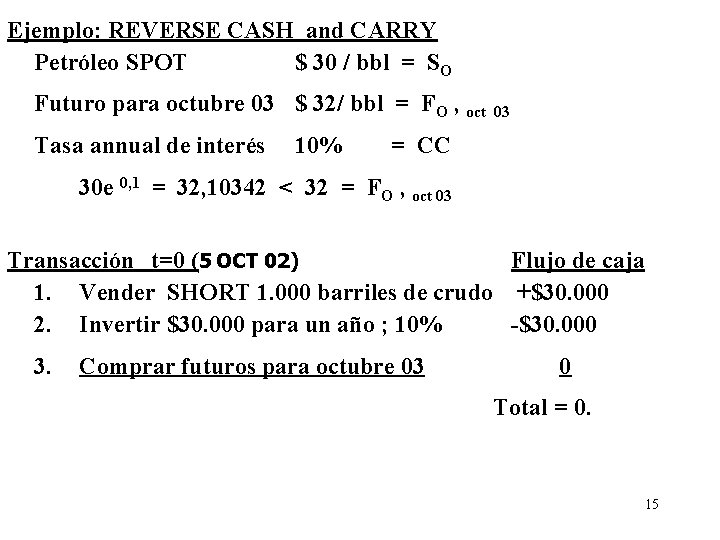

Ejemplo: REVERSE CASH and CARRY Petróleo SPOT $ 30 / bbl = SO Futuro para octubre 03 $ 32/ bbl = FO , oct Tasa annual de interés 10% 03 = CC 30 e 0, 1 = 32, 10342 < 32 = FO , oct 03 Transacción t=0 (5 OCT 02) Flujo de caja 1. Vender SHORT 1. 000 barriles de crudo +$30. 000 2. Invertir $30. 000 para un año ; 10% -$30. 000 3. Comprar futuros para octubre 03 0 Total = 0. 15

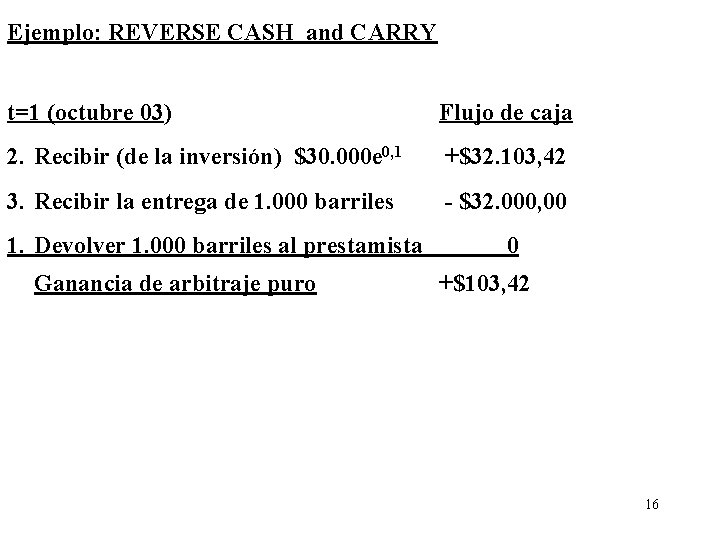

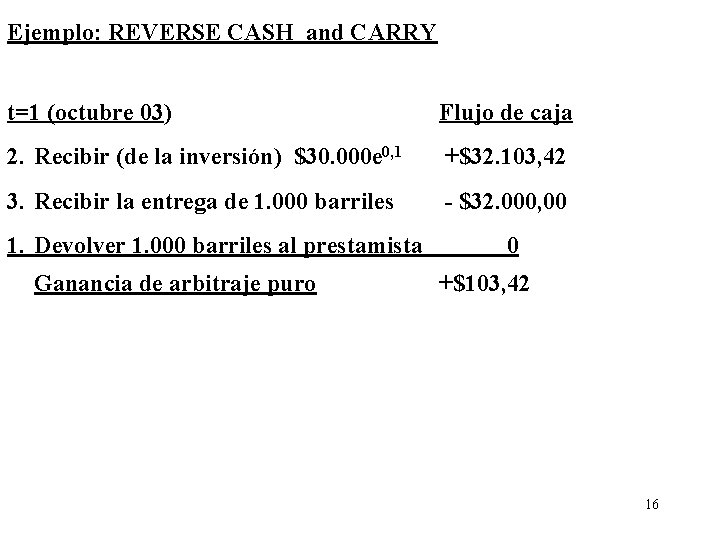

Ejemplo: REVERSE CASH and CARRY t=1 (octubre 03) Flujo de caja 2. Recibir (de la inversión) $30. 000 e 0, 1 +$32. 103, 42 3. Recibir la entrega de 1. 000 barriles - $32. 000, 00 1. Devolver 1. 000 barriles al prestamista Ganancia de arbitraje puro 0 +$103, 42 16

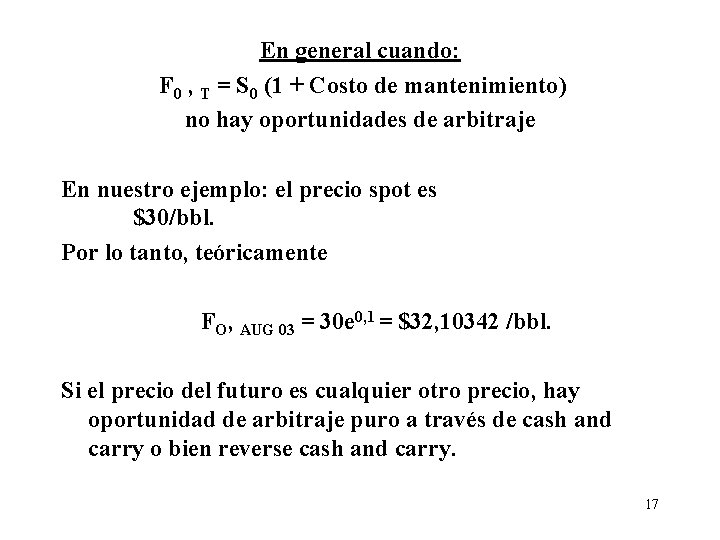

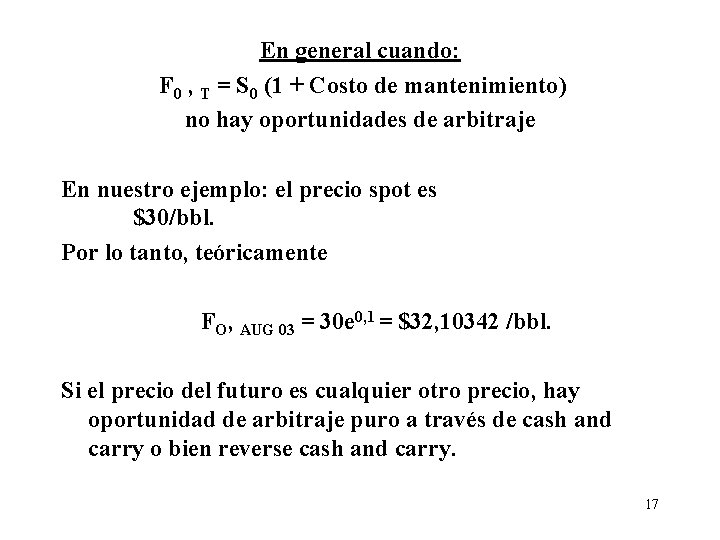

En general cuando: F 0 , T = S 0 (1 + Costo de mantenimiento) no hay oportunidades de arbitraje En nuestro ejemplo: el precio spot es $30/bbl. Por lo tanto, teóricamente FO, AUG 03 = 30 e 0, 1 = $32, 10342 /bbl. Si el precio del futuro es cualquier otro precio, hay oportunidad de arbitraje puro a través de cash and carry o bien reverse cash and carry. 17

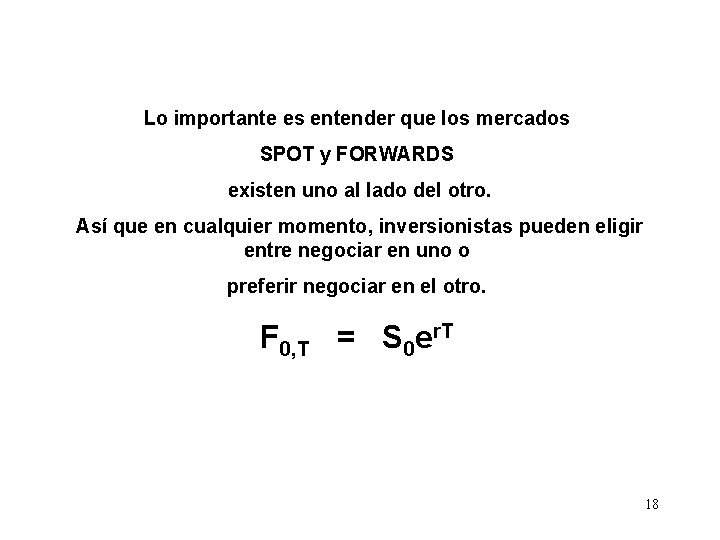

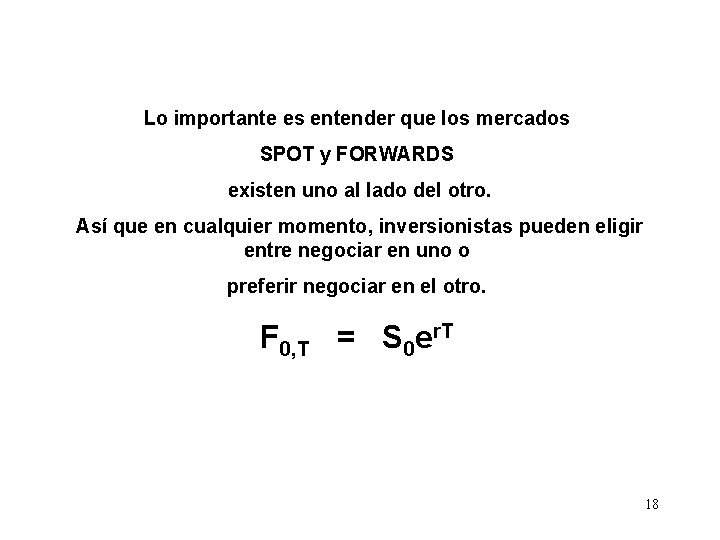

Lo importante es entender que los mercados SPOT y FORWARDS existen uno al lado del otro. Así que en cualquier momento, inversionistas pueden eligir entre negociar en uno o preferir negociar en el otro. F 0, T = S 0 er. T 18

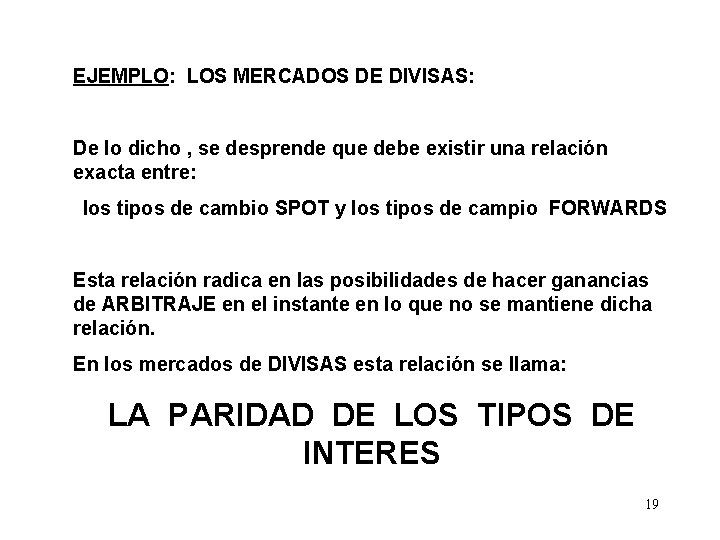

EJEMPLO: LOS MERCADOS DE DIVISAS: De lo dicho , se desprende que debe existir una relación exacta entre: los tipos de cambio SPOT y los tipos de campio FORWARDS Esta relación radica en las posibilidades de hacer ganancias de ARBITRAJE en el instante en lo que no se mantiene dicha relación. En los mercados de DIVISAS esta relación se llama: LA PARIDAD DE LOS TIPOS DE INTERES 19

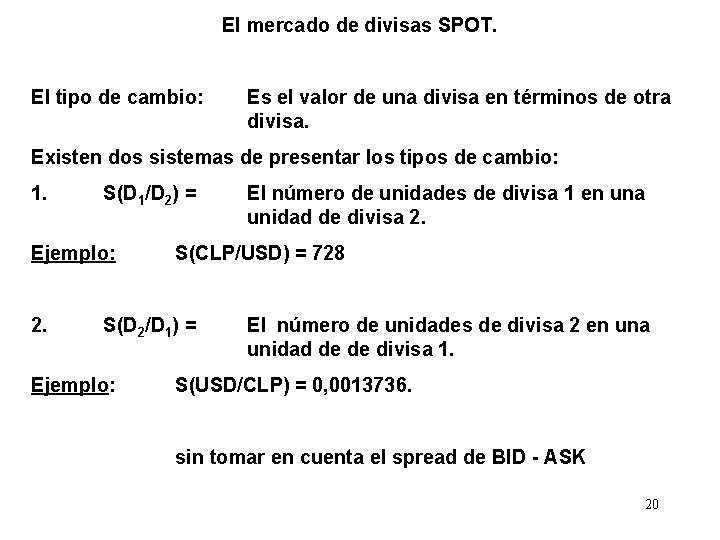

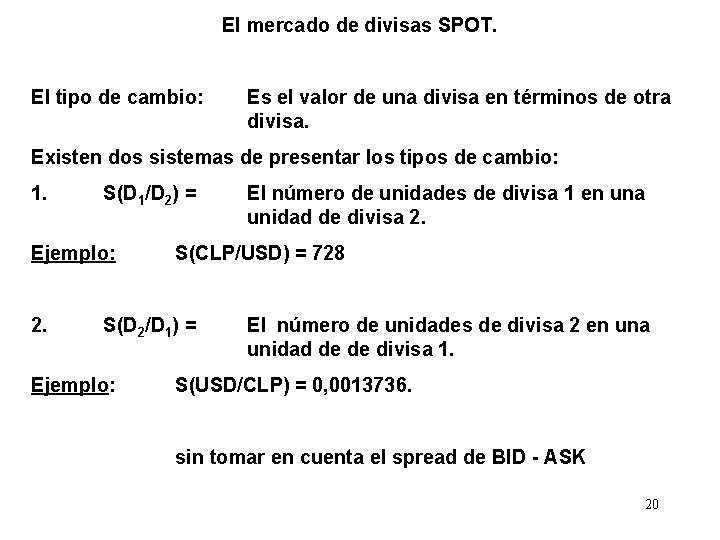

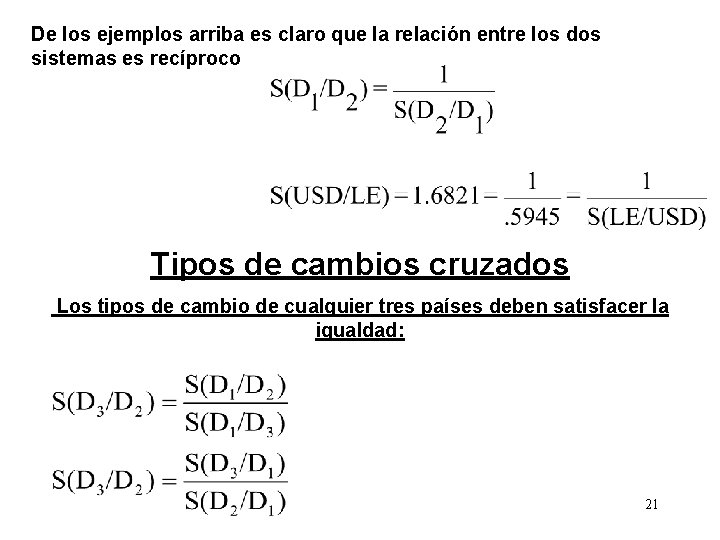

El mercado de divisas SPOT. El tipo de cambio: Es el valor de una divisa en términos de otra divisa. Existen dos sistemas de presentar los tipos de cambio: 1. S(D 1/D 2) = Ejemplo: 2. S(CLP/USD) = 728 S(D 2/D 1) = Ejemplo: El número de unidades de divisa 1 en una unidad de divisa 2. El número de unidades de divisa 2 en una unidad de de divisa 1. S(USD/CLP) = 0, 0013736. sin tomar en cuenta el spread de BID - ASK 20

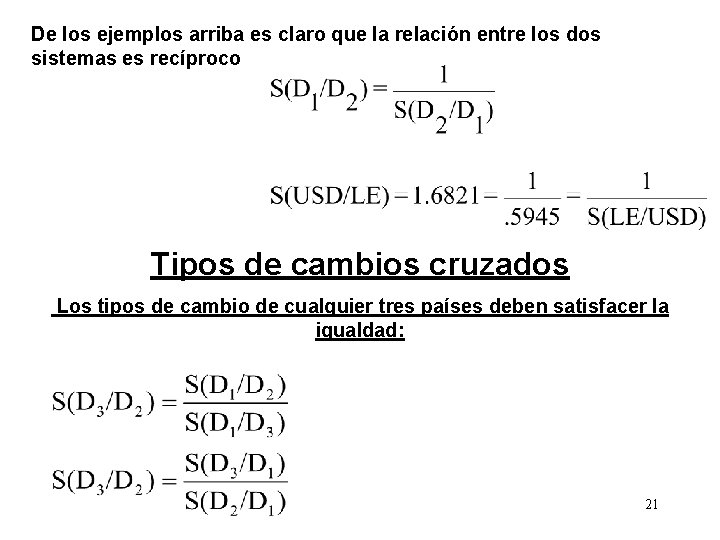

De los ejemplos arriba es claro que la relación entre los dos sistemas es recíproco Tipos de cambios cruzados Los tipos de cambio de cualquier tres países deben satisfacer la igualdad: 21

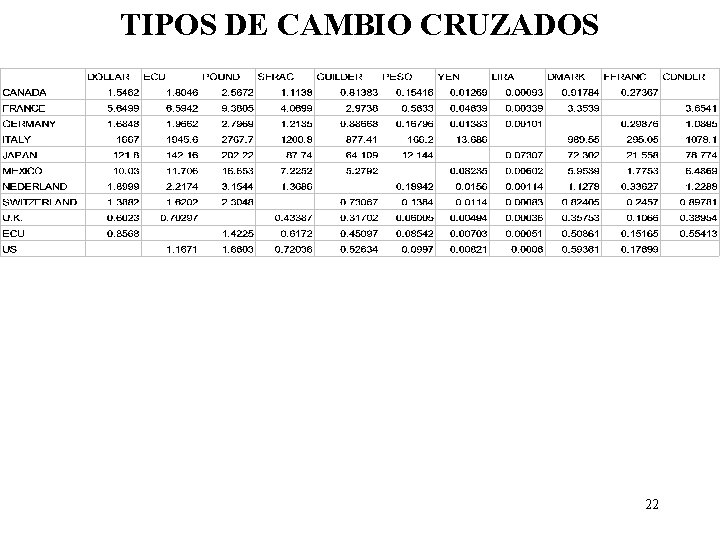

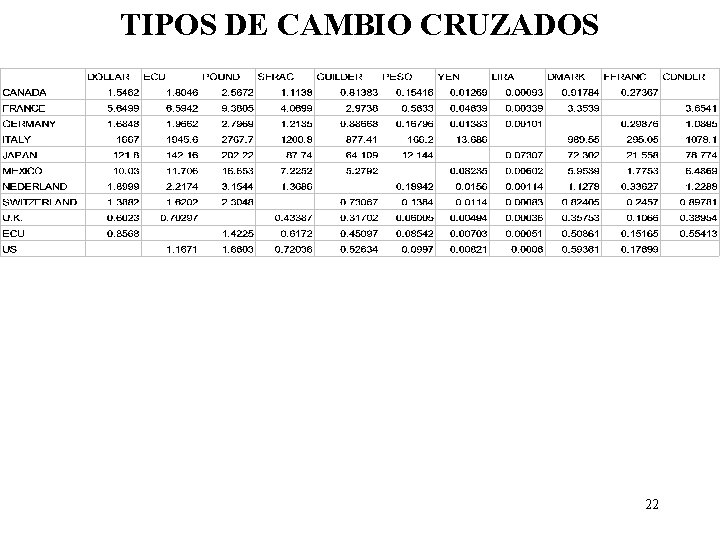

TIPOS DE CAMBIO CRUZADOS 22

TIPOS DE CAMBIO CRUZADOS Por ejemplo: D 1 = ¥; S(CD/USD) D 2 =USD; = D 3 = CD S(¥/USD)/S(¥/CD) S(¥/USD) = ¥ 121, 8/USD S(¥/CD) = ¥ 78, 774/CD S(CD/USD) = (121, 8)/(78, 774) = CD 1, 5462/USD O, de la otra manera: S(CD/USD) = S(CD/¥)/ S(USD/¥) S(CD/¥) = CD 0, 126945/¥ S(USD/¥) = USD 0, 00821/¥ S(CD/USD) = (0, 126945)/(0, 00821) = CD 1, 5462/USD 23

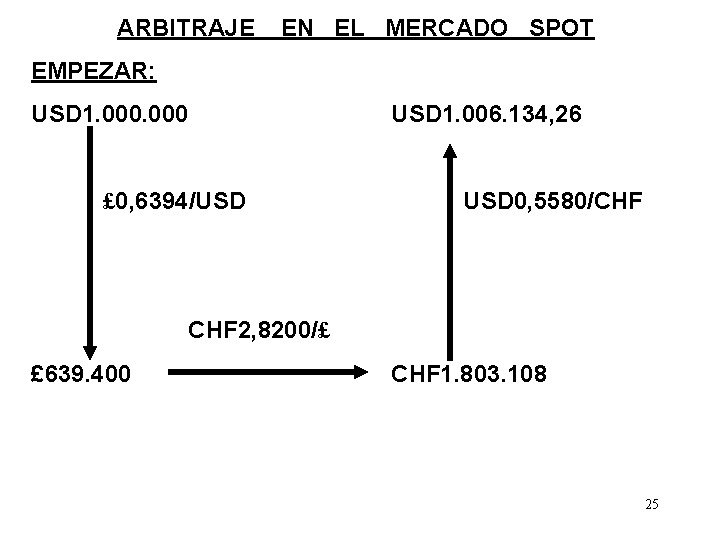

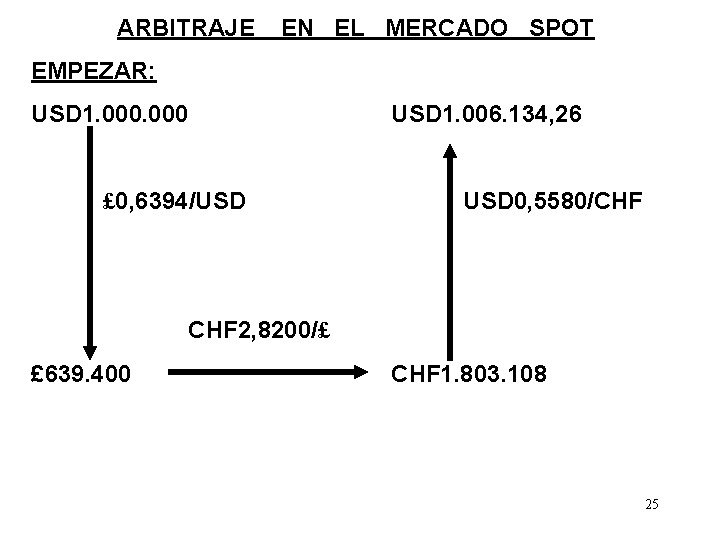

Un ejemplo de arbitraje con tipos de cambio cruzados en el mercado spot: USD £ CHF 1, 7920 2, 8200 1, 0000 £ 0, 6394 1, 0000 0, 3546 USD 1, 0000 1, 5640 0, 5580 24

ARBITRAJE EN EL MERCADO SPOT EMPEZAR: USD 1. 000 £ 0, 6394/USD 1. 006. 134, 26 USD 0, 5580/CHF 2, 8200/£ £ 639. 400 CHF 1. 803. 108 25

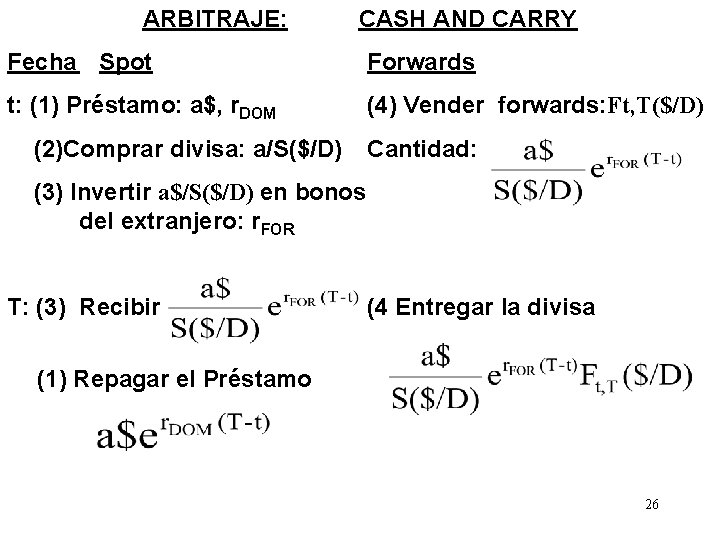

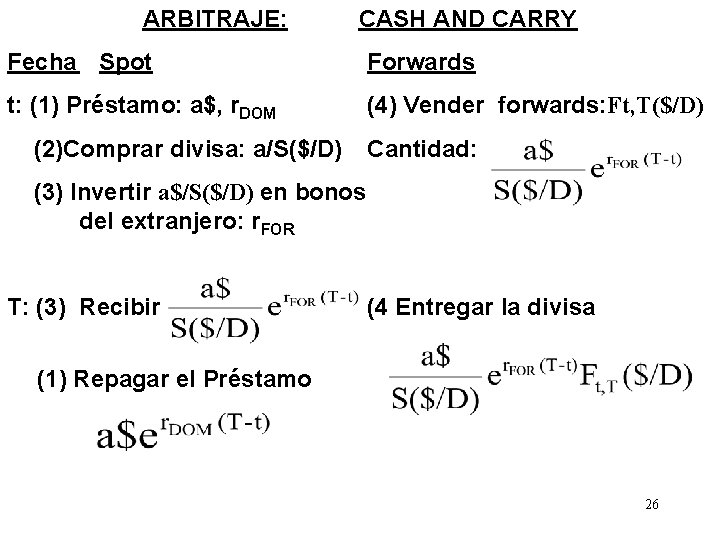

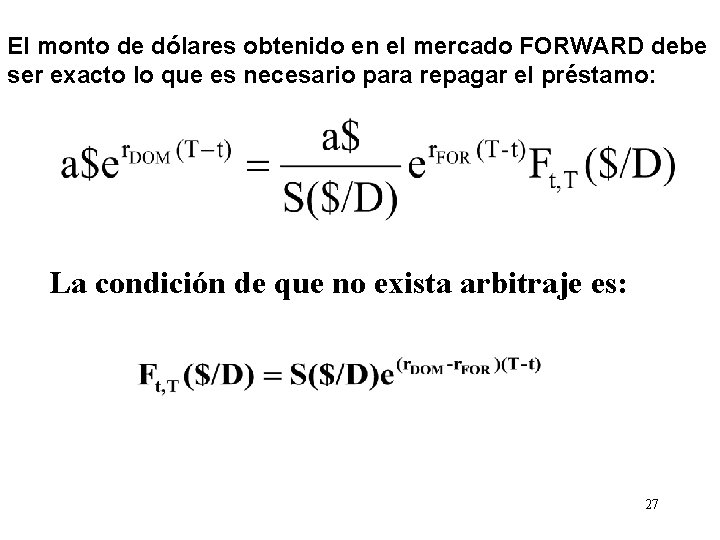

ARBITRAJE: CASH AND CARRY Fecha Spot Forwards t: (1) Préstamo: a$, r. DOM (4) Vender forwards: Ft, T($/D) (2)Comprar divisa: a/S($/D) Cantidad: (3) Invertir a$/S($/D) en bonos del extranjero: r. FOR T: (3) Recibir (4 Entregar la divisa (1) Repagar el Préstamo 26

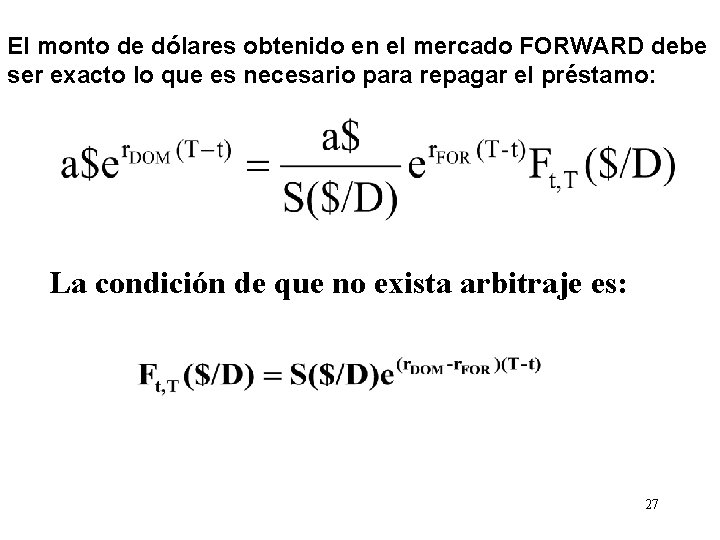

El monto de dólares obtenido en el mercado FORWARD debe ser exacto lo que es necesario para repagar el préstamo: La condición de que no exista arbitraje es: 27

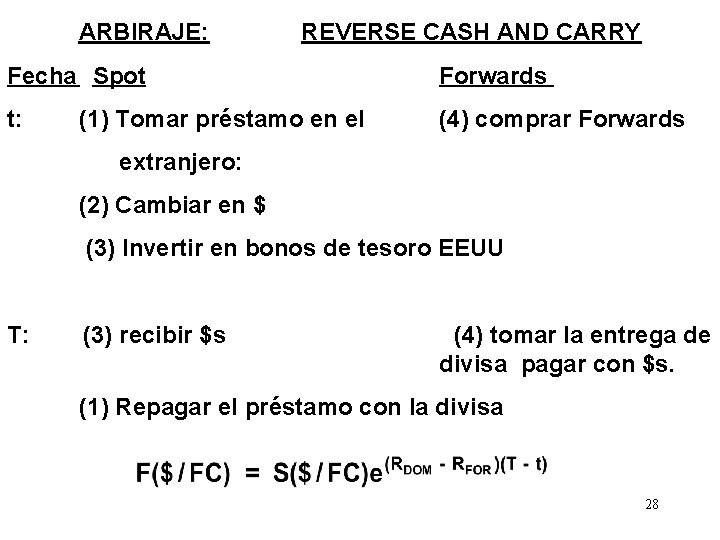

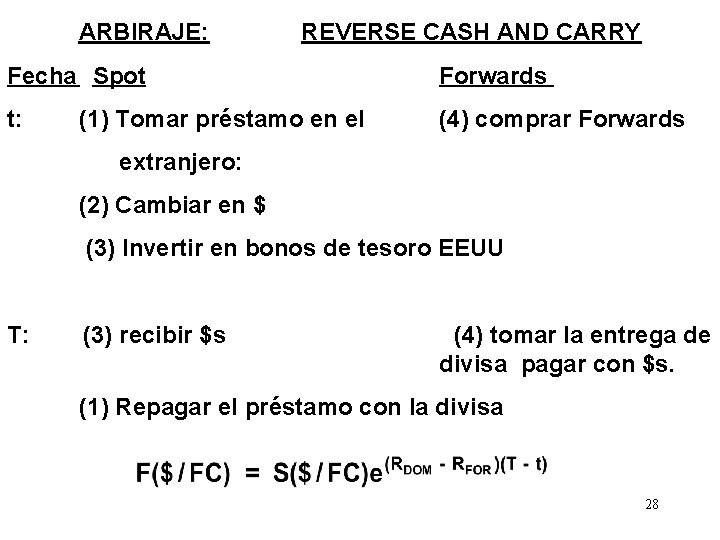

ARBIRAJE: REVERSE CASH AND CARRY Fecha Spot Forwards t: (4) comprar Forwards (1) Tomar préstamo en el extranjero: (2) Cambiar en $ (3) Invertir en bonos de tesoro EEUU T: (3) recibir $s (4) tomar la entrega de divisa pagar con $s. (1) Repagar el préstamo con la divisa 28

EJEMPLO: El 25 de mayo, un arbitrajista observa los siguientes precios spot y forward para el 20 de diciembre (209 días): SPOT: S(USD/£) = 1. 5640 <=> S(£/USD) =. 6393 FORWARD: F(USD/£) = 1. 5328 <=> F(£/USD) =. 6524 r. US = 7. 85% ; y r. GB = 12% Según la condición teórica de no tener posibilidades de arbitraje, el precio del FORWARD debería ser: F(teórico)= USD 1, 5273£ < USD 1, 5328£ F(actual) Se desprende que el forward está sobrevaluado en el mercado. 29

Fecha Spot Forwards 25, 5: (1) Tomar un préstamo de USD 100 M. r = 7, 85% (4)Vender £ 68. 477. 215 Forward para diciembre: F = USD 1, 5328£ (2) Comprar £ 63. 930. 000 (3) Invertir £ 63. 930. 000 en bonos del gobierno britanico. r. GB = 12%. 20, 12: (3) Recibir £ 68. 477. 215 (4)Entregar £ 68. 477. 215 por USD 104. 961. 875 (1) Repagar USD 104. 447. 776 Ganancia de arbitraje: 104. 961. 875 – 104. 447. 776 = USD 514. 099 30

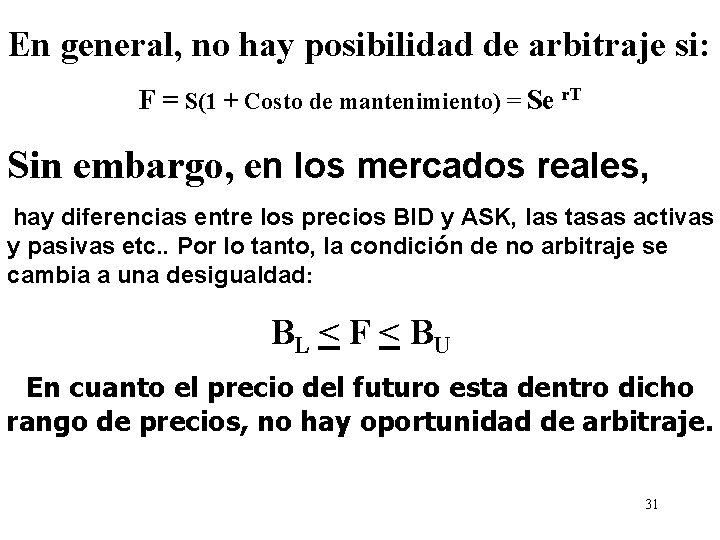

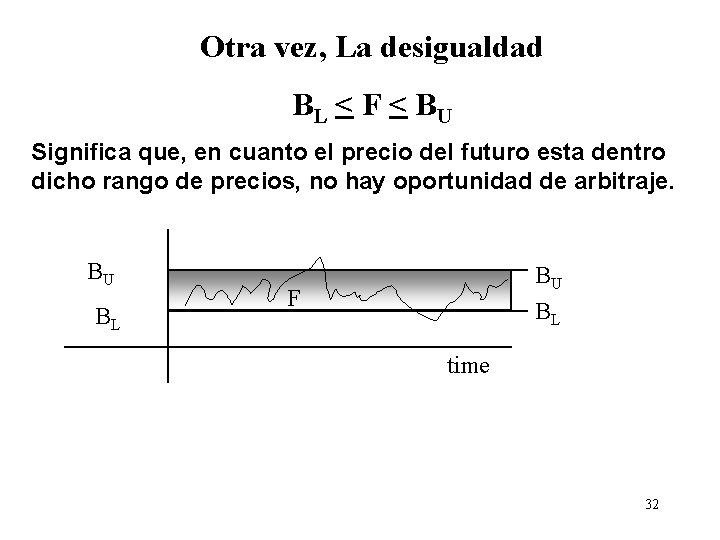

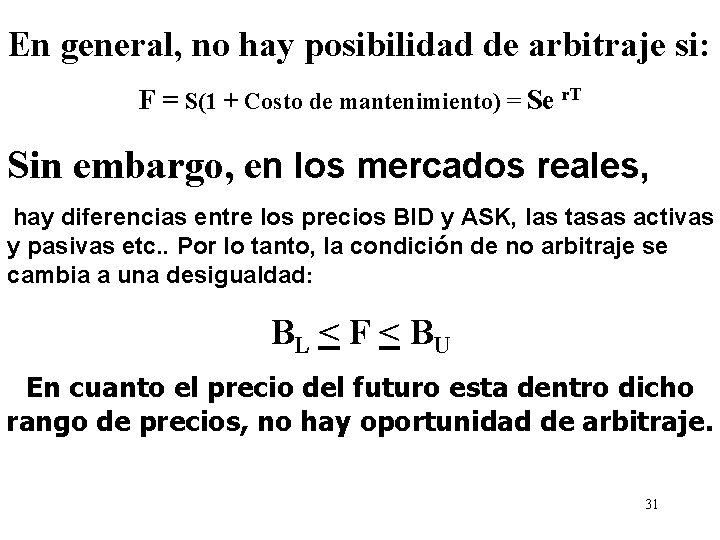

En general, no hay posibilidad de arbitraje si: F = S(1 + Costo de mantenimiento) = Se r. T Sin embargo, en los mercados reales, hay diferencias entre los precios BID y ASK, las tasas activas y pasivas etc. . Por lo tanto, la condición de no arbitraje se cambia a una desigualdad: BL < F < BU En cuanto el precio del futuro esta dentro dicho rango de precios, no hay oportunidad de arbitraje. 31

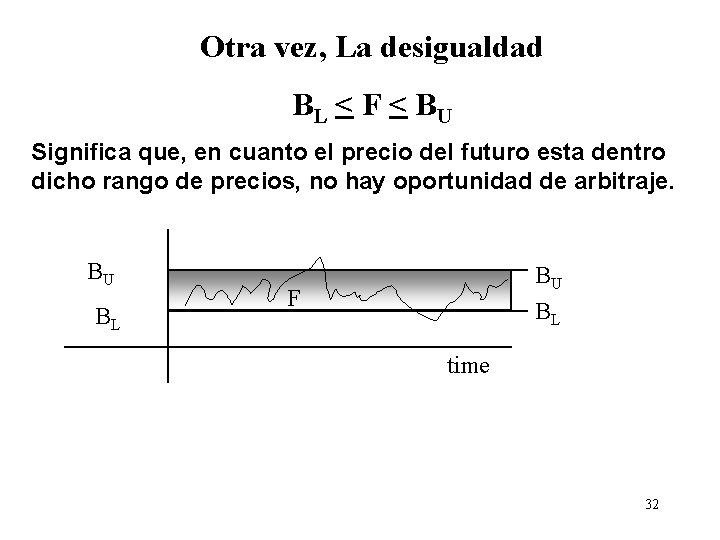

Otra vez, La desigualdad BL < F < BU Significa que, en cuanto el precio del futuro esta dentro dicho rango de precios, no hay oportunidad de arbitraje. BU BL F time 32

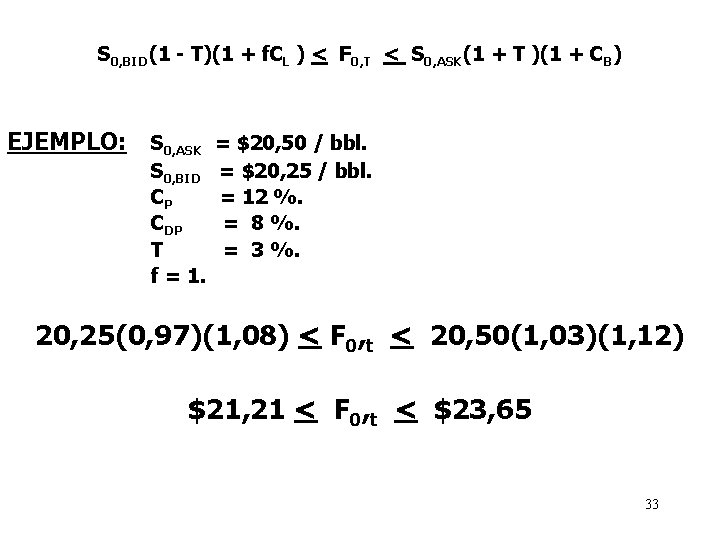

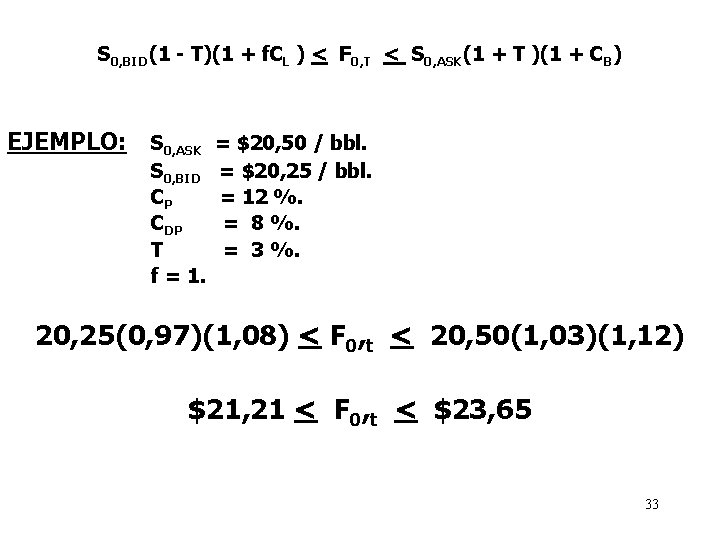

S 0, BID(1 - T)(1 + f. CL ) < F 0, T < S 0, ASK(1 + T )(1 + CB) EJEMPLO: S 0, ASK S 0, BID CP CDP T f = 1. = $20, 50 / bbl. = $20, 25 / bbl. = 12 %. = 8 %. = 3 %. 20, 25(0, 97)(1, 08) < F 0, t < 20, 50(1, 03)(1, 12) $21, 21 < F 0, t < $23, 65 33

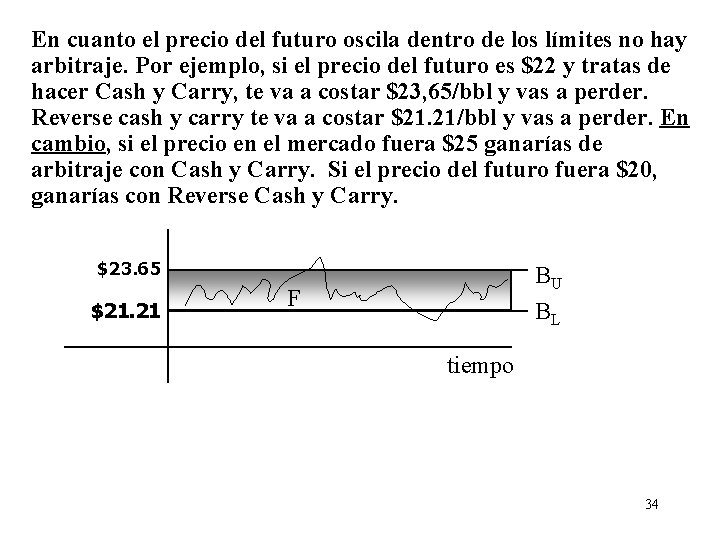

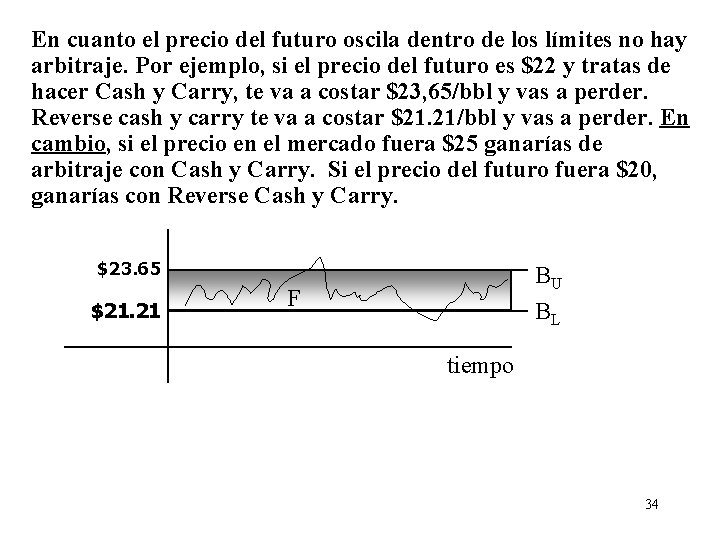

En cuanto el precio del futuro oscila dentro de los límites no hay arbitraje. Por ejemplo, si el precio del futuro es $22 y tratas de hacer Cash y Carry, te va a costar $23, 65/bbl y vas a perder. Reverse cash y carry te va a costar $21. 21/bbl y vas a perder. En cambio, si el precio en el mercado fuera $25 ganarías de arbitraje con Cash y Carry. Si el precio del futuro fuera $20, ganarías con Reverse Cash y Carry. $23. 65 $21. 21 BU BL F tiempo 34

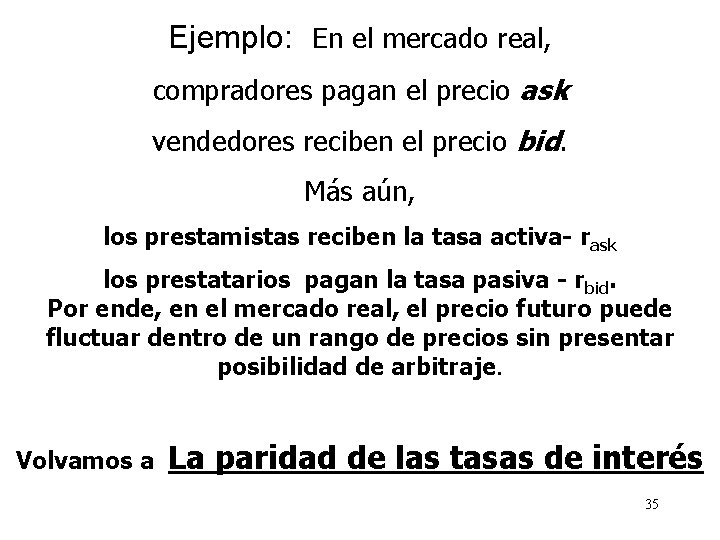

Ejemplo: En el mercado real, compradores pagan el precio ask vendedores reciben el precio bid. Más aún, los prestamistas reciben la tasa activa- rask los prestatarios pagan la tasa pasiva - rbid. Por ende, en el mercado real, el precio futuro puede fluctuar dentro de un rango de precios sin presentar posibilidad de arbitraje. Volvamos a La paridad de las tasas de interés 35

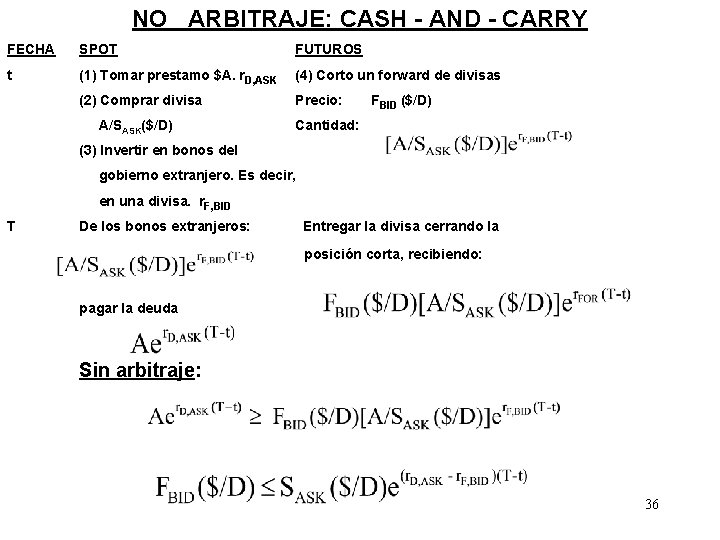

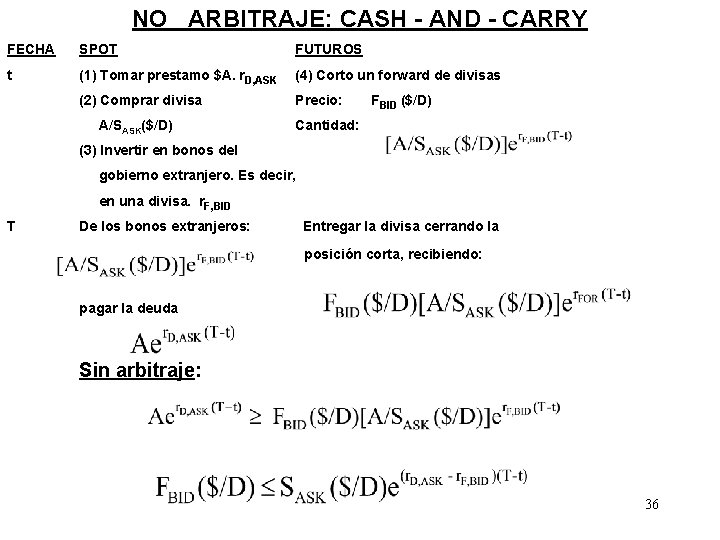

NO ARBITRAJE: CASH - AND - CARRY FECHA SPOT FUTUROS t (1) Tomar prestamo $A. r. D, ASK (4) Corto un forward de divisas (2) Comprar divisa Precio: A/SASK($/D) FBID ($/D) Cantidad: (3) Invertir en bonos del gobierno extranjero. Es decir, en una divisa. r. F, BID T De los bonos extranjeros: Entregar la divisa cerrando la posición corta, recibiendo: pagar la deuda Sin arbitraje: 36

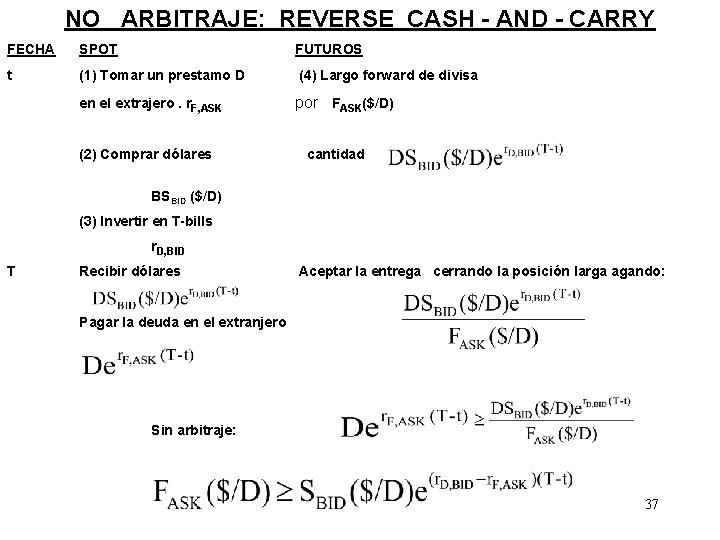

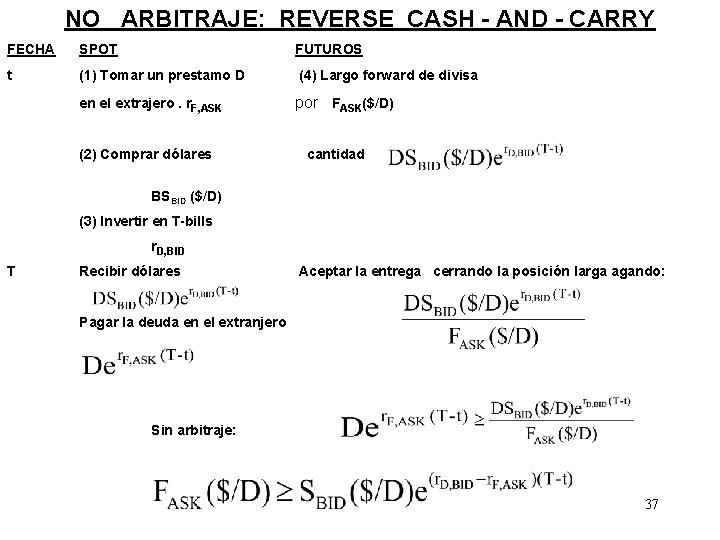

NO ARBITRAJE: REVERSE CASH - AND - CARRY FECHA SPOT FUTUROS t (1) Tomar un prestamo D (4) Largo forward de divisa en el extrajero. r. F, ASK por FASK($/D) (2) Comprar dólares cantidad BSBID ($/D) (3) Invertir en T-bills r. D, BID T Recibir dólares Aceptar la entrega cerrando la posición larga agando: Pagar la deuda en el extranjero Sin arbitraje: 37

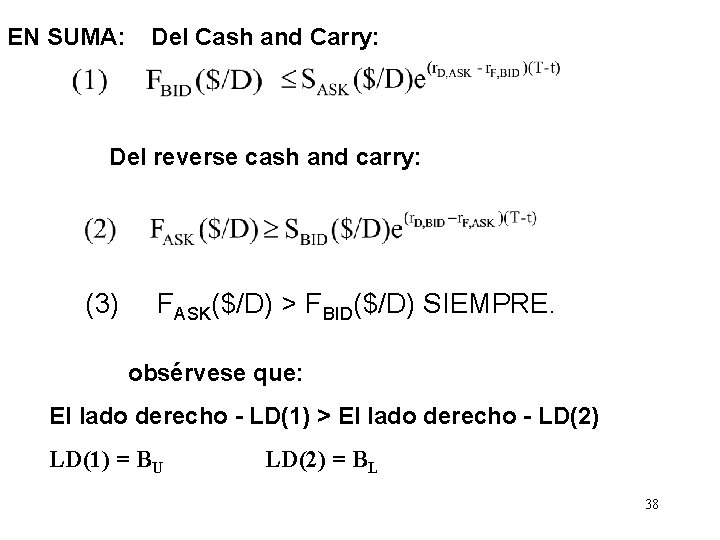

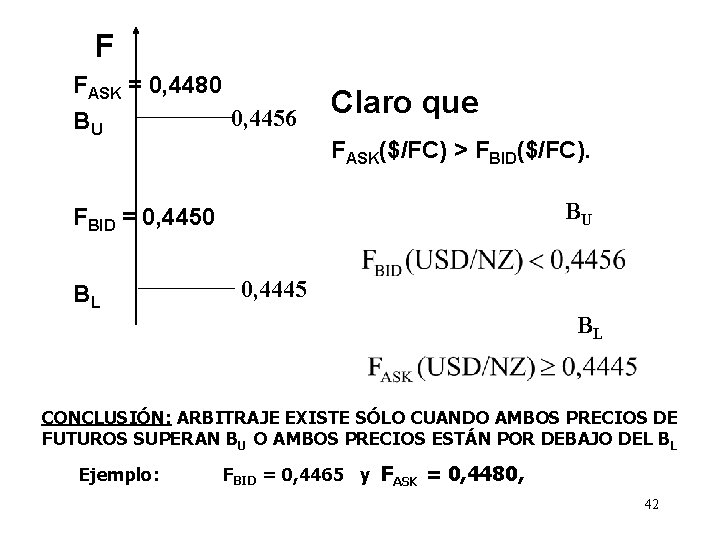

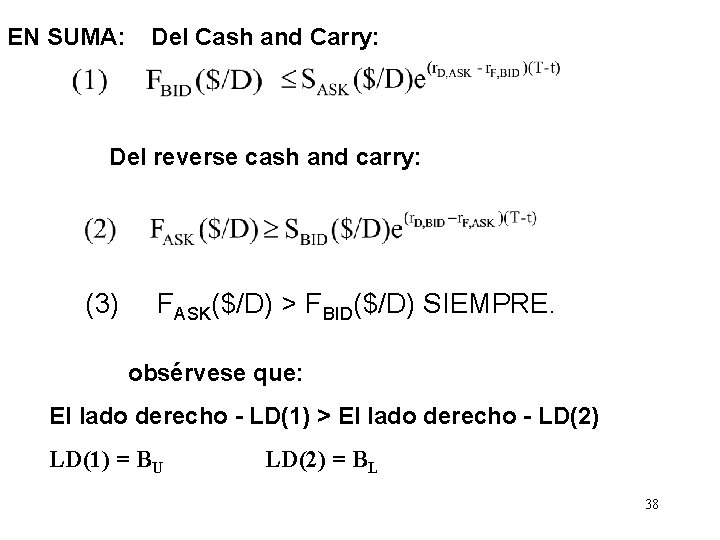

EN SUMA: Del Cash and Carry: Del reverse cash and carry: (3) FASK($/D) > FBID($/D) SIEMPRE. obsérvese que: El lado derecho - LD(1) > El lado derecho - LD(2) LD(1) = BU LD(2) = BL 38

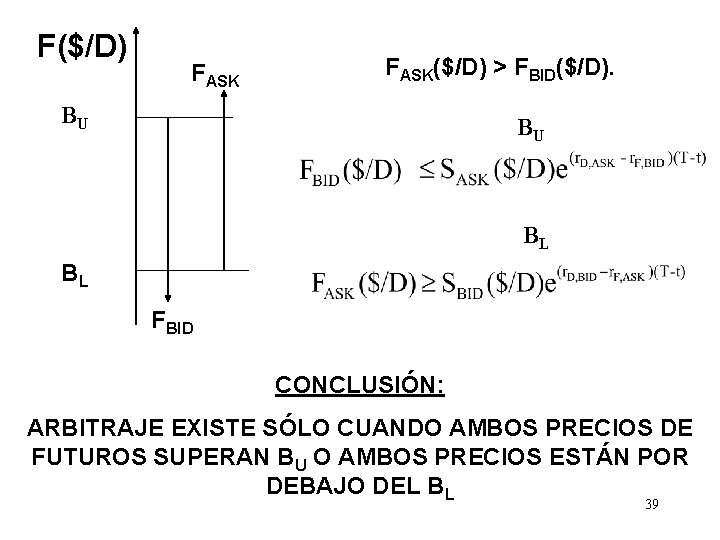

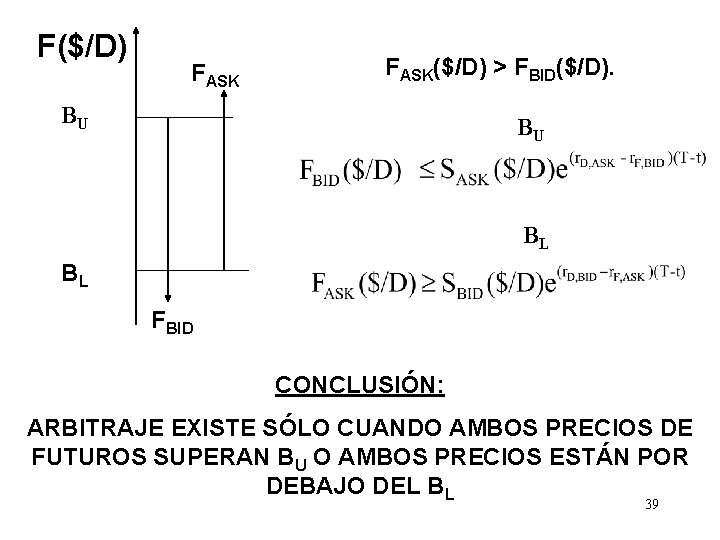

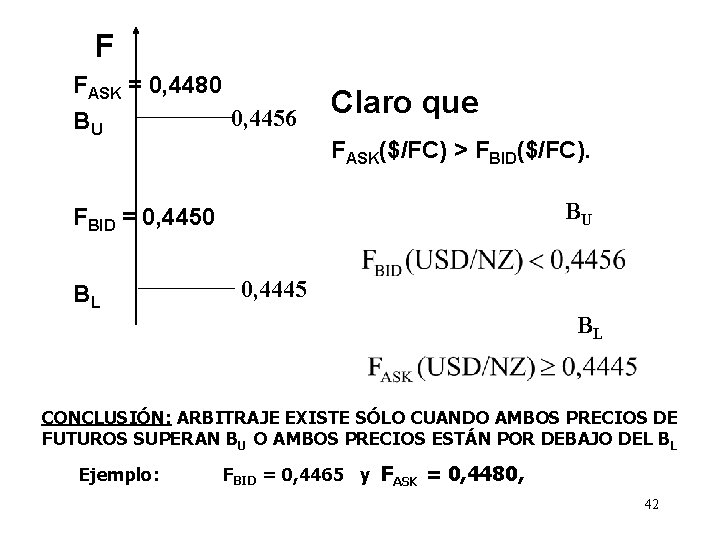

F($/D) FASK($/D) > FBID($/D). BU BU BL BL FBID CONCLUSIÓN: ARBITRAJE EXISTE SÓLO CUANDO AMBOS PRECIOS DE FUTUROS SUPERAN BU O AMBOS PRECIOS ESTÁN POR DEBAJO DEL BL 39

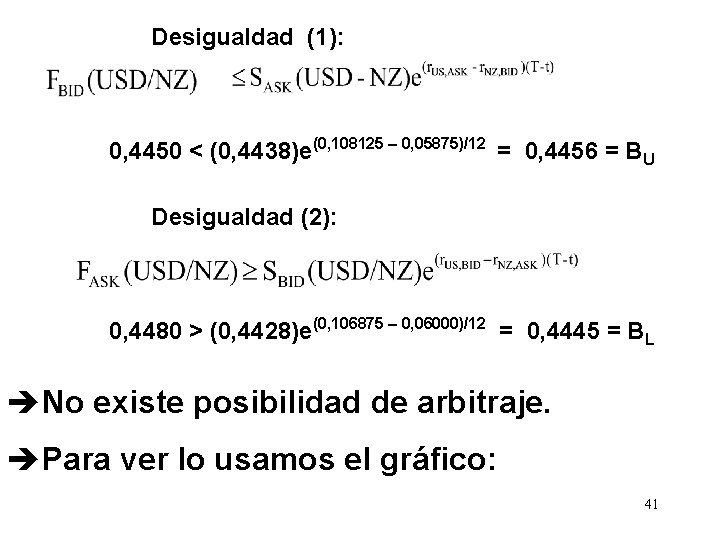

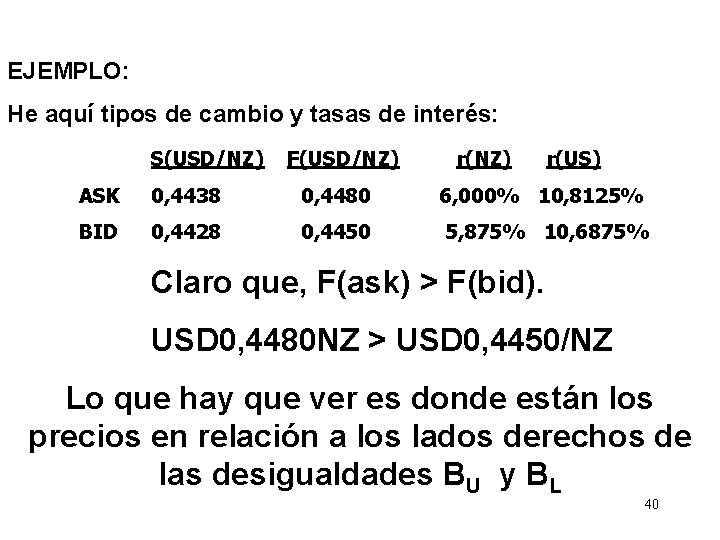

EJEMPLO: He aquí tipos de cambio y tasas de interés: S(USD/NZ) F(USD/NZ) r(US) ASK 0, 4438 0, 4480 6, 000% 10, 8125% BID 0, 4428 0, 4450 5, 875% 10, 6875% Claro que, F(ask) > F(bid). USD 0, 4480 NZ > USD 0, 4450/NZ Lo que hay que ver es donde están los precios en relación a los lados derechos de las desigualdades BU y BL 40

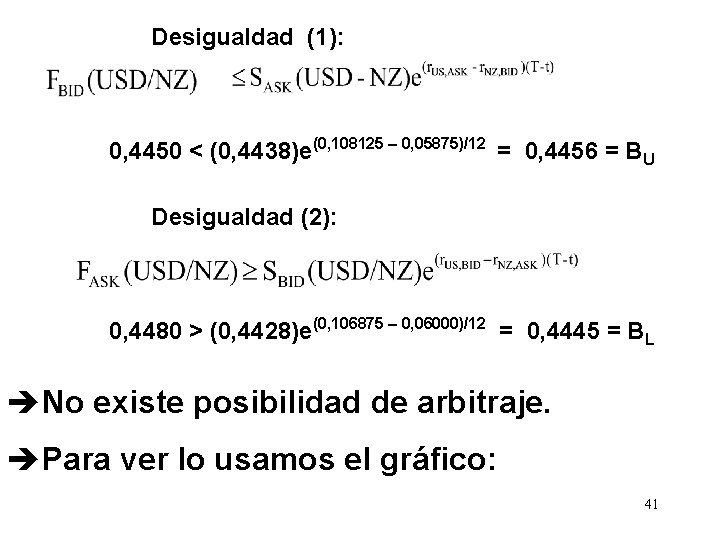

Desigualdad (1): 0, 4450 < (0, 4438)e(0, 108125 – 0, 05875)/12 = 0, 4456 = BU Desigualdad (2): 0, 4480 > (0, 4428)e(0, 106875 – 0, 06000)/12 = 0, 4445 = BL èNo existe posibilidad de arbitraje. èPara ver lo usamos el gráfico: 41

F FASK = 0, 4480 0, 4456 BU Claro que FASK($/FC) > FBID($/FC). BU FBID = 0, 4450 BL 0, 4445 BL CONCLUSIÓN: ARBITRAJE EXISTE SÓLO CUANDO AMBOS PRECIOS DE FUTUROS SUPERAN BU O AMBOS PRECIOS ESTÁN POR DEBAJO DEL BL Ejemplo: FBID = 0, 4465 y FASK = 0, 4480, 42