Captulo 15 Los Griegos ya vienen Los parmetros

- Slides: 51

Capítulo 15 ¡Los Griegos ya vienen! Los parámetros de sensibilidad: Delta = Gamma = Theta = Vega = Rho = 1

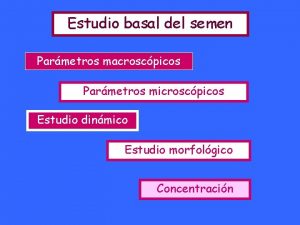

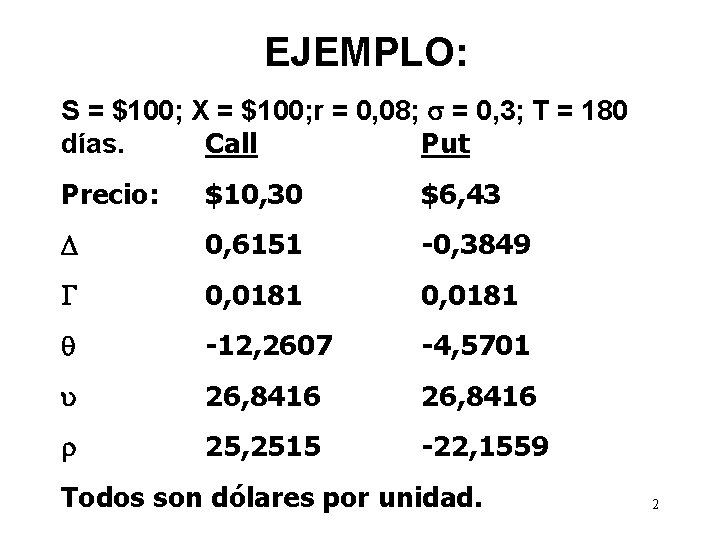

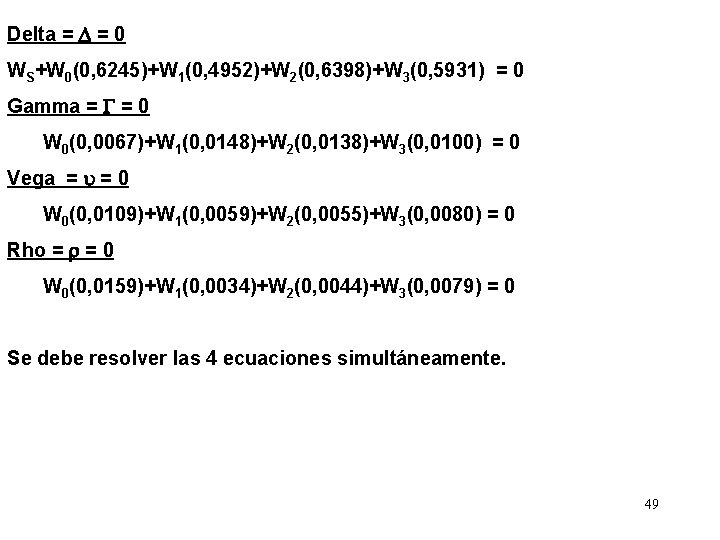

EJEMPLO: S = $100; X = $100; r = 0, 08; = 0, 3; T = 180 días. Call Put Precio: $10, 30 $6, 43 0, 6151 -0, 3849 0, 0181 -12, 2607 -4, 5701 26, 8416 25, 2515 -22, 1559 Todos son dólares por unidad. 2

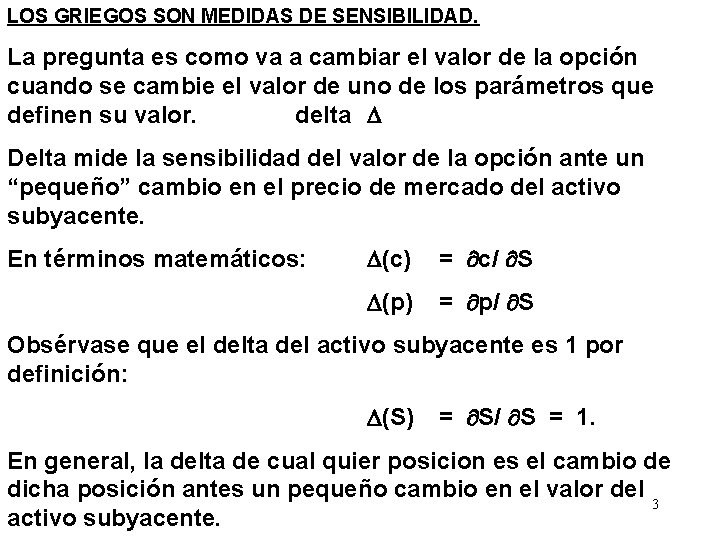

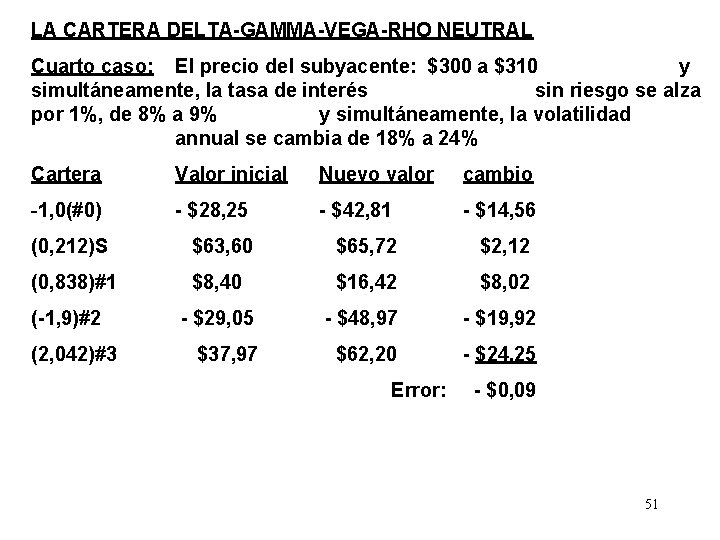

LOS GRIEGOS SON MEDIDAS DE SENSIBILIDAD. La pregunta es como va a cambiar el valor de la opción cuando se cambie el valor de uno de los parámetros que definen su valor. delta Delta mide la sensibilidad del valor de la opción ante un “pequeño” cambio en el precio de mercado del activo subyacente. En términos matemáticos: (c) = c/ S (p) = p/ S Obsérvase que el delta del activo subyacente es 1 por definición: (S) = S/ S = 1. En general, la delta de cual quier posicion es el cambio de dicha posición antes un pequeño cambio en el valor del 3 activo subyacente.

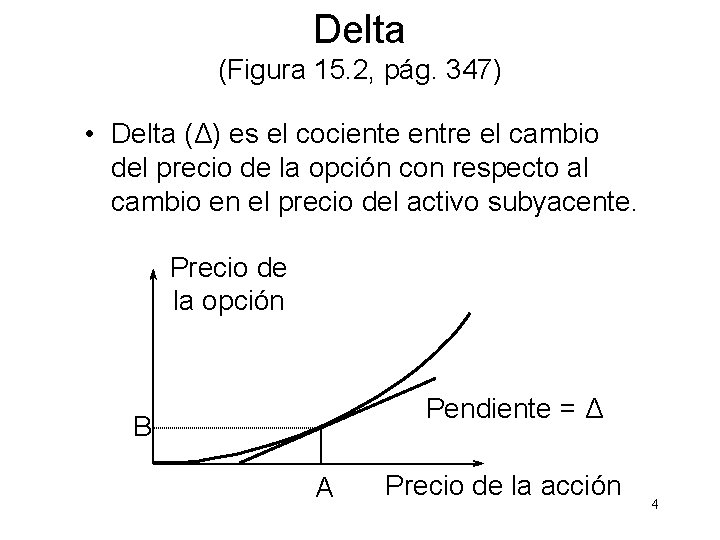

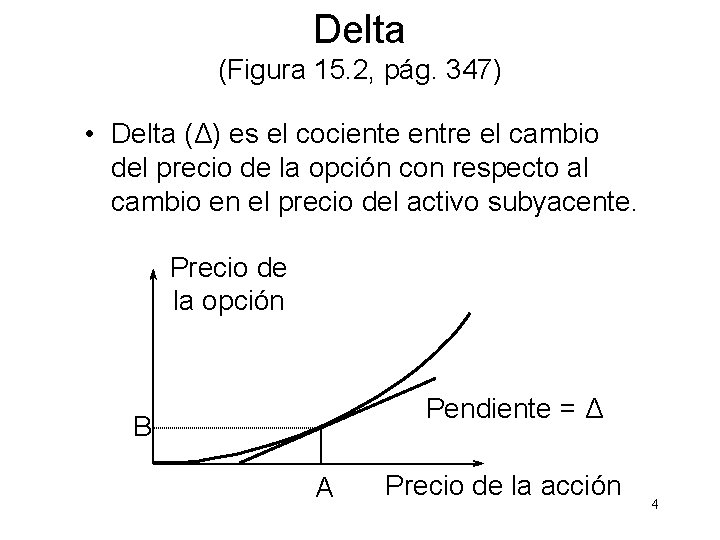

Delta (Figura 15. 2, pág. 347) • Delta (Δ) es el cociente entre el cambio del precio de la opción con respecto al cambio en el precio del activo subyacente. Precio de la opción Pendiente = Δ B A Precio de la acción 4

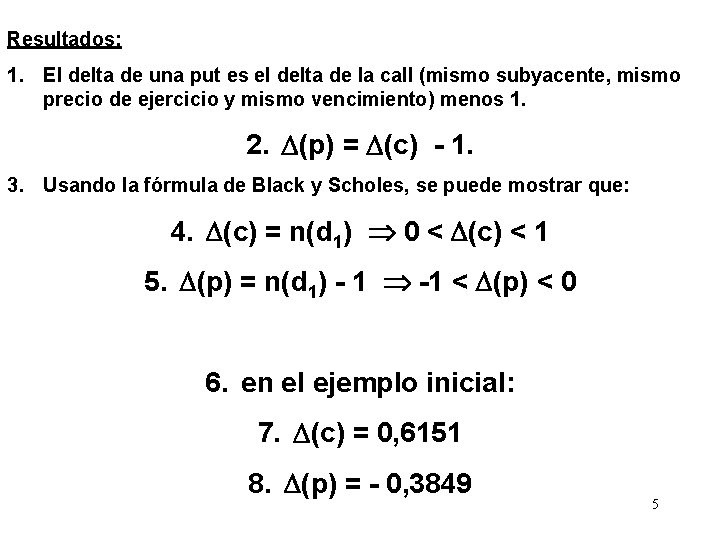

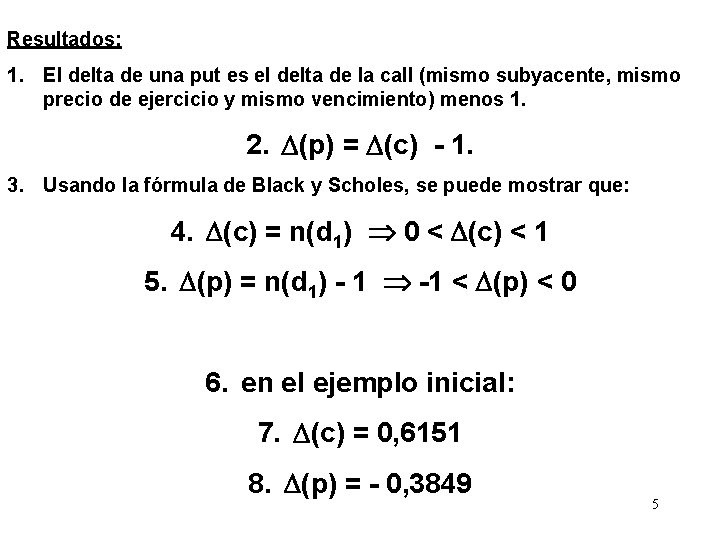

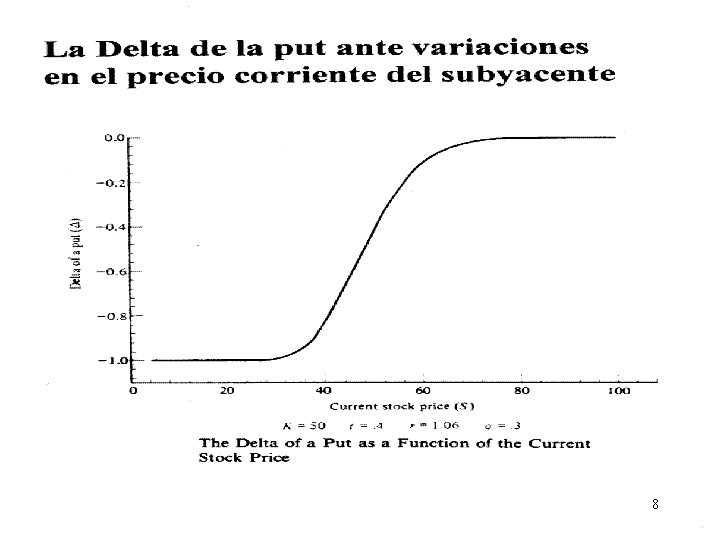

Resultados: 1. El delta de una put es el delta de la call (mismo subyacente, mismo precio de ejercicio y mismo vencimiento) menos 1. 2. (p) = (c) - 1. 3. Usando la fórmula de Black y Scholes, se puede mostrar que: 4. (c) = n(d 1) 0 < (c) < 1 5. (p) = n(d 1) - 1 -1 < (p) < 0 6. en el ejemplo inicial: 7. (c) = 0, 6151 8. (p) = - 0, 3849 5

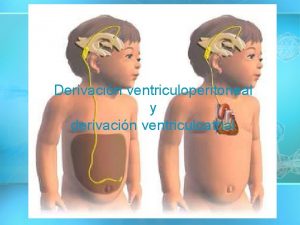

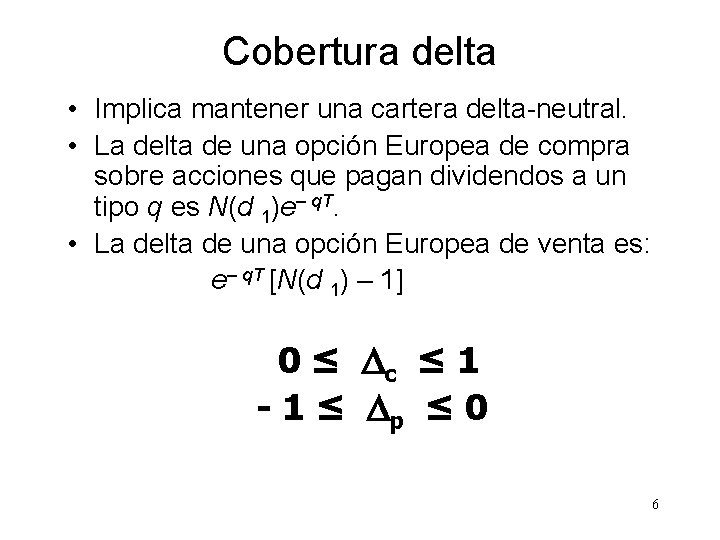

Cobertura delta • Implica mantener una cartera delta-neutral. • La delta de una opción Europea de compra sobre acciones que pagan dividendos a un tipo q es N(d 1)e– q. T. • La delta de una opción Europea de venta es: e– q. T [N(d 1) – 1] 0 ≤ c ≤ 1 - 1 ≤ p ≤ 0 6

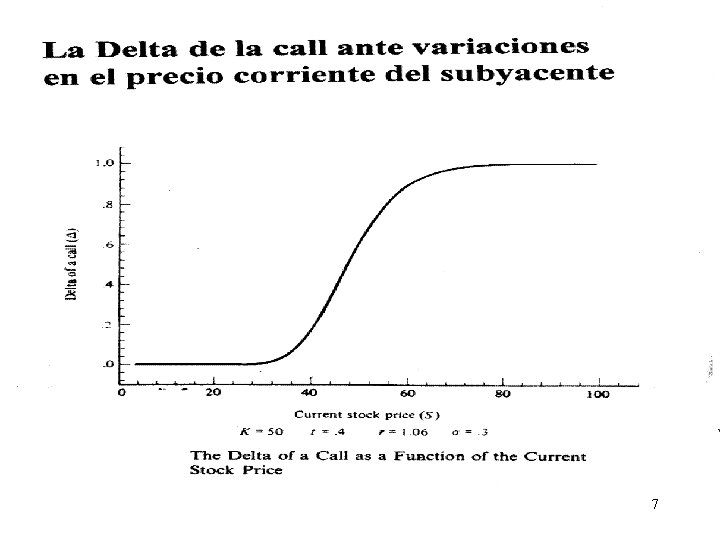

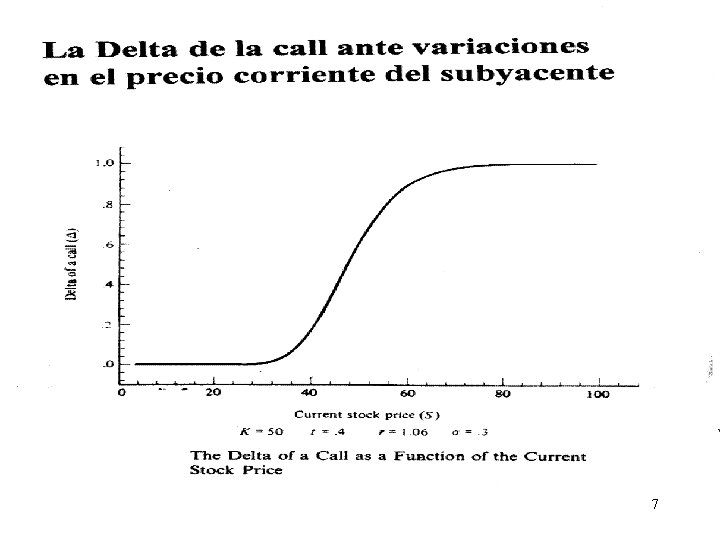

7

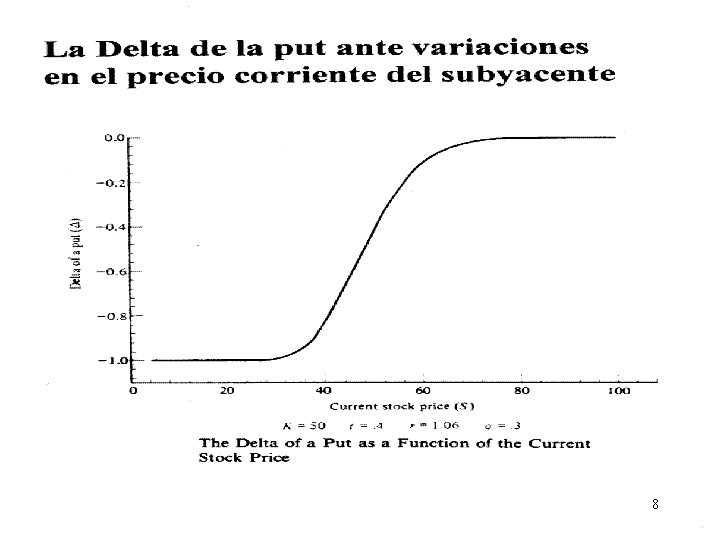

8

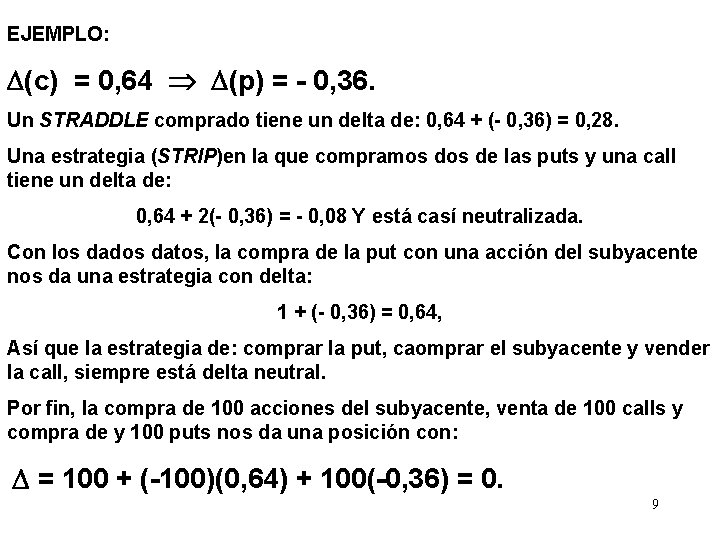

EJEMPLO: (c) = 0, 64 (p) = - 0, 36. Un STRADDLE comprado tiene un delta de: 0, 64 + (- 0, 36) = 0, 28. Una estrategia (STRIP)en la que compramos de las puts y una call tiene un delta de: 0, 64 + 2(- 0, 36) = - 0, 08 Y está casí neutralizada. Con los dados datos, la compra de la put con una acción del subyacente nos da una estrategia con delta: 1 + (- 0, 36) = 0, 64, Así que la estrategia de: comprar la put, caomprar el subyacente y vender la call, siempre está delta neutral. Por fin, la compra de 100 acciones del subyacente, venta de 100 calls y compra de y 100 puts nos da una posición con: = 100 + (-100)(0, 64) + 100(-0, 36) = 0. 9

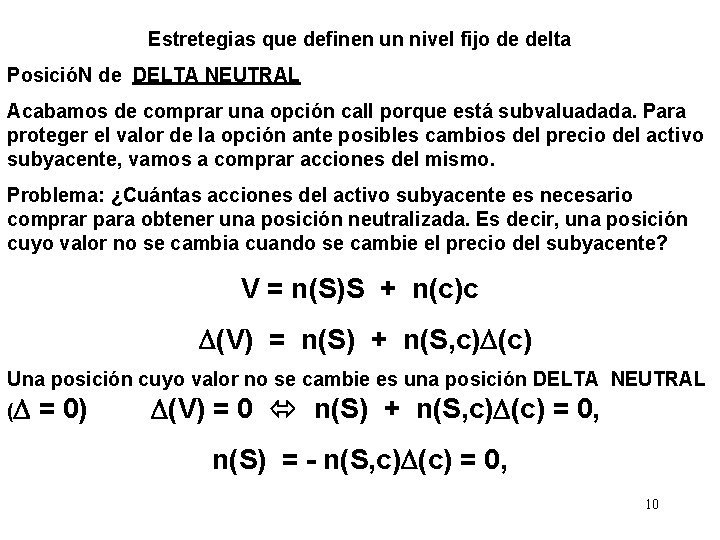

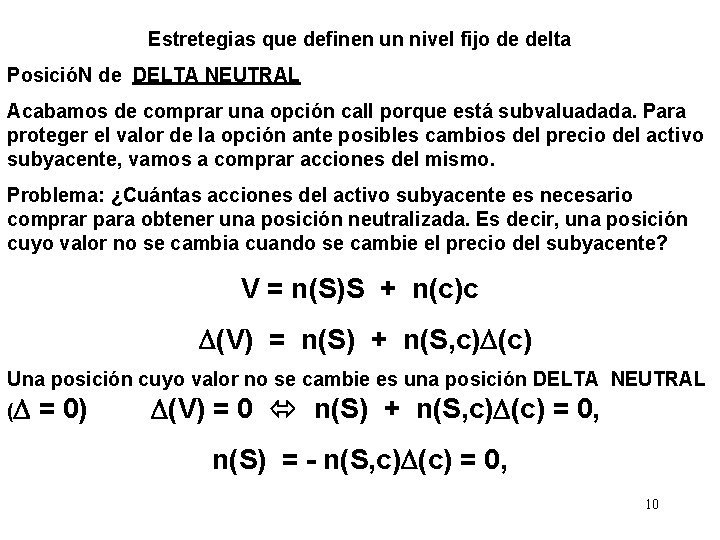

Estretegias que definen un nivel fijo de delta PosicióN de DELTA NEUTRAL Acabamos de comprar una opción call porque está subvaluadada. Para proteger el valor de la opción ante posibles cambios del precio del activo subyacente, vamos a comprar acciones del mismo. Problema: ¿Cuántas acciones del activo subyacente es necesario comprar para obtener una posición neutralizada. Es decir, una posición cuyo valor no se cambia cuando se cambie el precio del subyacente? V = n(S)S + n(c)c (V) = n(S) + n(S, c) (c) Una posición cuyo valor no se cambie es una posición DELTA NEUTRAL ( = 0) (V) = 0 n(S) + n(S, c) (c) = 0, n(S) = - n(S, c) (c) = 0, 10

EJEMPLO: Supongamos que delta de una call es 0, 50. Acabamos de comprar 100 calls. ¿Cuantas acciones del subyacente necesitamos comprar para tener una posición delta neutral? n(s) = - n(S, c) (c) = 0, 50 y n(S, c) = 100, se desprende que: n(s) = - n(S, c) (c) = - 100(0, 50) = - 50. Esta solución significa que la call y las acciones están en posiciones opuestas. Las acciones deben haber vendidas en corto. De la ecuación: n(S) = - n(S, c) (c) = 0, es claro que: (c) = - n(S)/n(S, c). Resulta que se puede definir el delta como: la razón de cobertura. Es decir, delta indica la cantidad del subyacente que está requerida para neutralizar el riesgo de la posición. 11

Ilustración(pág. 343) • Una institución financiera ha vendido por 300. 000 dólares una opción Europea de compra sobre 100. 000 acciones de unas acciones que no pagan dividendos. • S 0 = 49, X = 50, r = 0, 05, σ = 0, 02, T = 20 semanas, μ = 0, 13. • El precio Black-Scholes de la opción es aproximadamente 240. 000 dólares. • ¿Cómo se enfrenta el banco con el problema de cubrir los riesgos? 12

Posiciones cubiertas y descubiertas Posición descubierta: No hacer nada. Posición cubierta: Comprar 100. 000 acciones hoy. Ambas estrategias dejan al banco expuesto a un riesgo significativo. 13

Estrategia para frenar pérdidas (stop-loss) Esta estrategia implica: • Comprar 100. 000 acciones tan pronto como el precio alcance los 50 dólares. • Vender 100. 000 acciones tan pronto como el precio descienda por debajo de 50 dólares. Esta sencilla, pero engañosa, estrategia de cobertura no funciona bien. 14

Cobertura delta • La posición de cobertura debe ajustarse periódicamente. • La cobertura delta sobre la venta de una opción implica una regla comercial: “comprar caro, vender barato”. • En las Tablas 15. 3 (pág. 352) y 15. 4 (pág. 353) se observan ejemplos de cobertura delta. 15

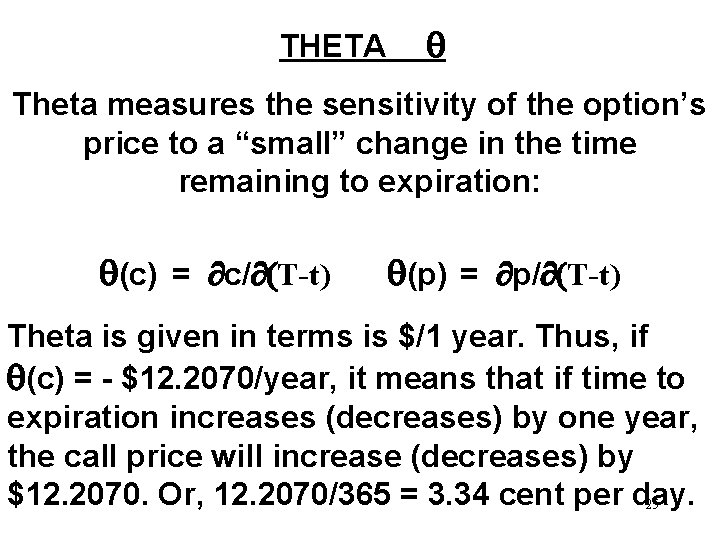

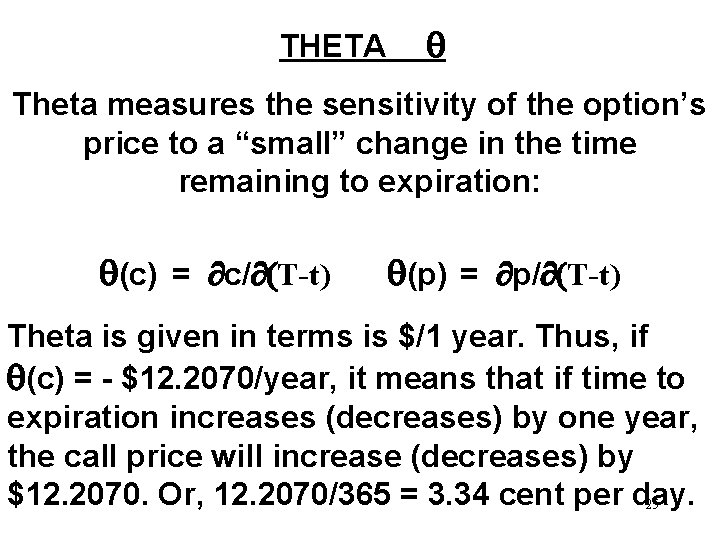

THETA Theta mide la sensibilidad del valor de la opción antes un cambio pequeño del tiempo que reste hasta el vencimiento de la opción. En el ejemplo inicial (call) = -12, 2607 (put) = -4, 5701 16

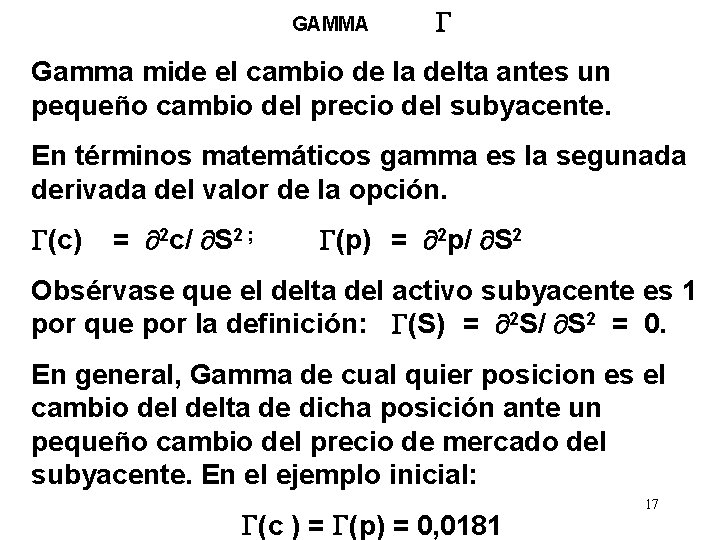

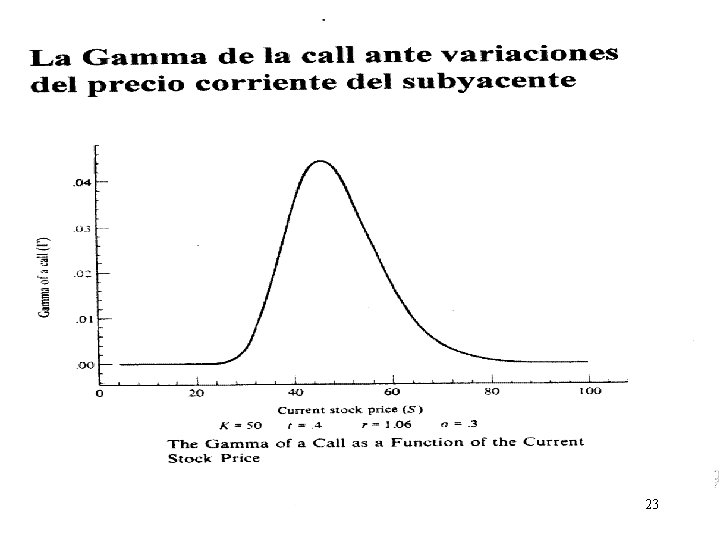

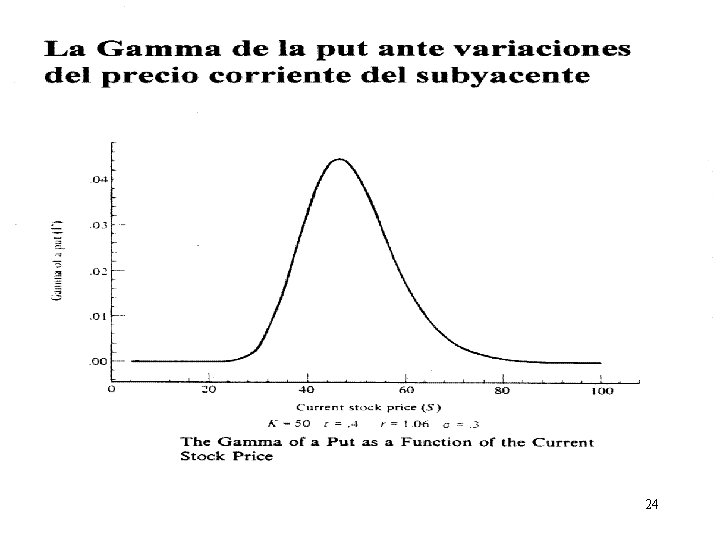

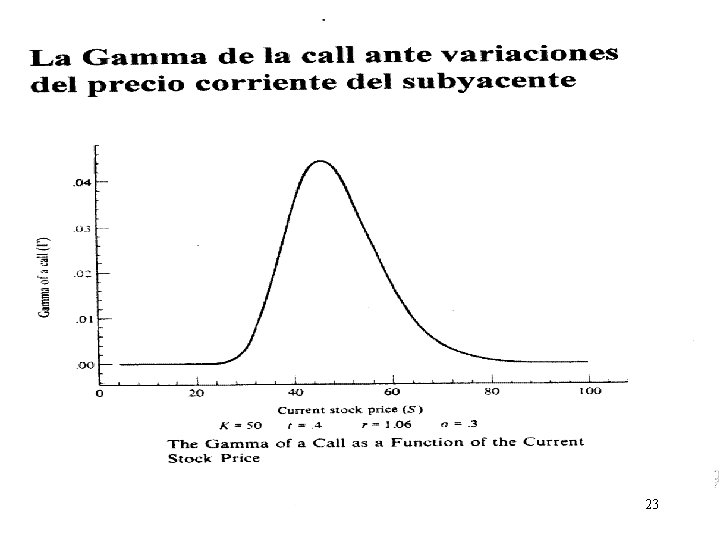

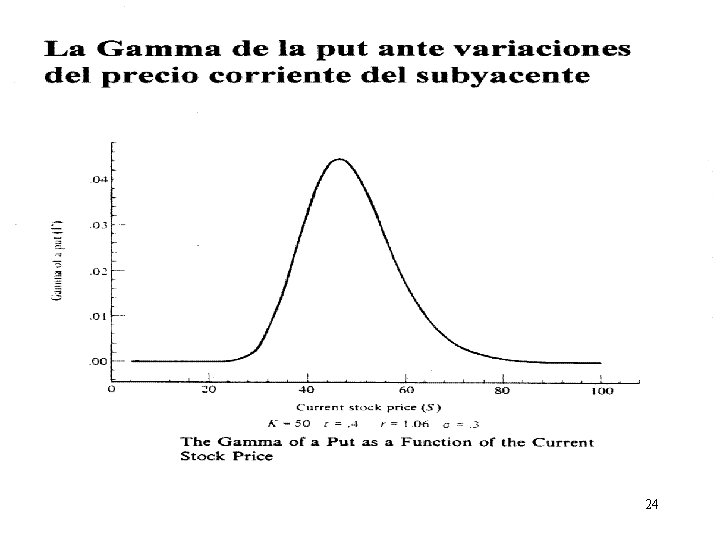

GAMMA Gamma mide el cambio de la delta antes un pequeño cambio del precio del subyacente. En términos matemáticos gamma es la segunada derivada del valor de la opción. (c) = 2 c/ S 2 ; (p) = 2 p/ S 2 Obsérvase que el delta del activo subyacente es 1 por que por la definición: (S) = 2 S/ S 2 = 0. En general, Gamma de cual quier posicion es el cambio delta de dicha posición ante un pequeño cambio del precio de mercado del subyacente. En el ejemplo inicial: (c ) = (p) = 0, 0181 17

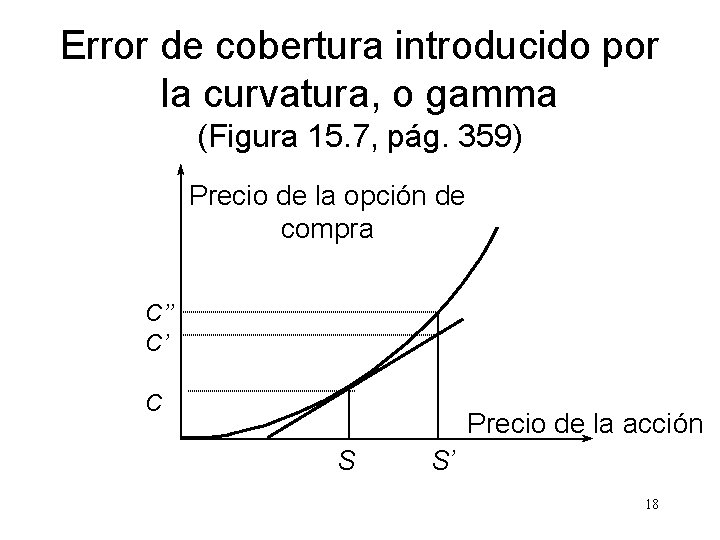

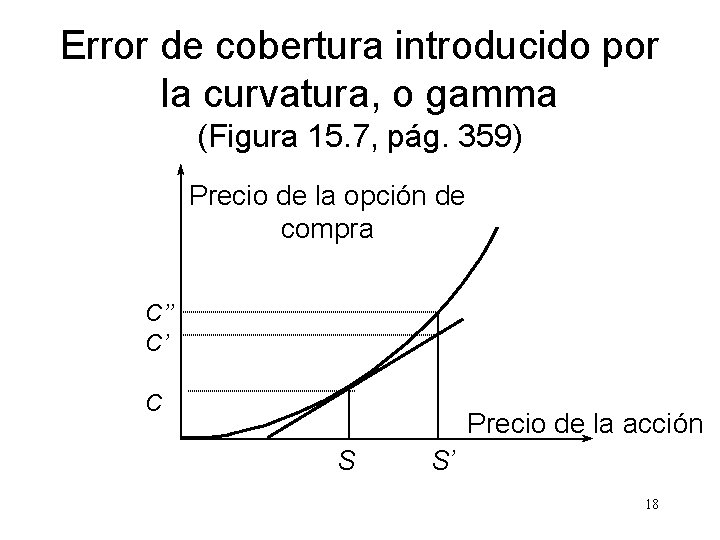

Error de cobertura introducido por la curvatura, o gamma (Figura 15. 7, pág. 359) Precio de la opción de compra C’’ C’ C Precio de la acción S S’ 18

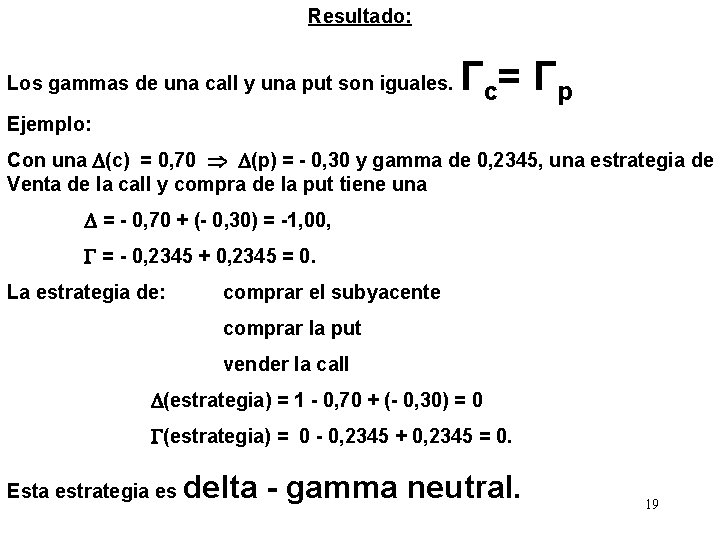

Resultado: Los gammas de una call y una put son iguales. Γc = Γp Ejemplo: Con una (c) = 0, 70 (p) = - 0, 30 y gamma de 0, 2345, una estrategia de Venta de la call y compra de la put tiene una = - 0, 70 + (- 0, 30) = -1, 00, = - 0, 2345 + 0, 2345 = 0. La estrategia de: comprar el subyacente comprar la put vender la call (estrategia) = 1 - 0, 70 + (- 0, 30) = 0 (estrategia) = 0 - 0, 2345 + 0, 2345 = 0. Esta estrategia es delta - gamma neutral. 19

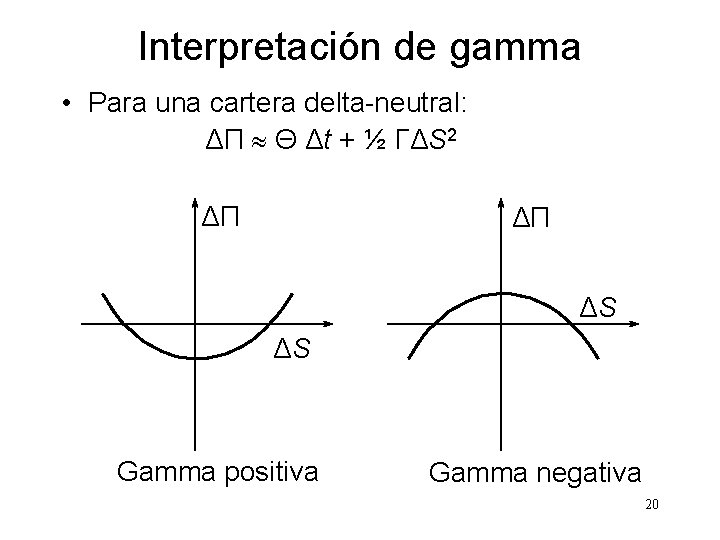

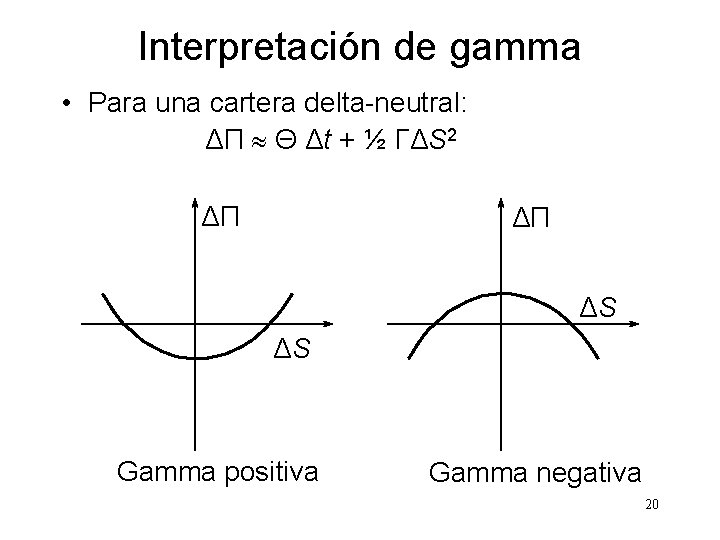

Interpretación de gamma • Para una cartera delta-neutral: ΔΠ Θ Δt + ½ ΓΔS 2 ΔΠ ΔΠ ΔS ΔS Gamma positiva Gamma negativa 20

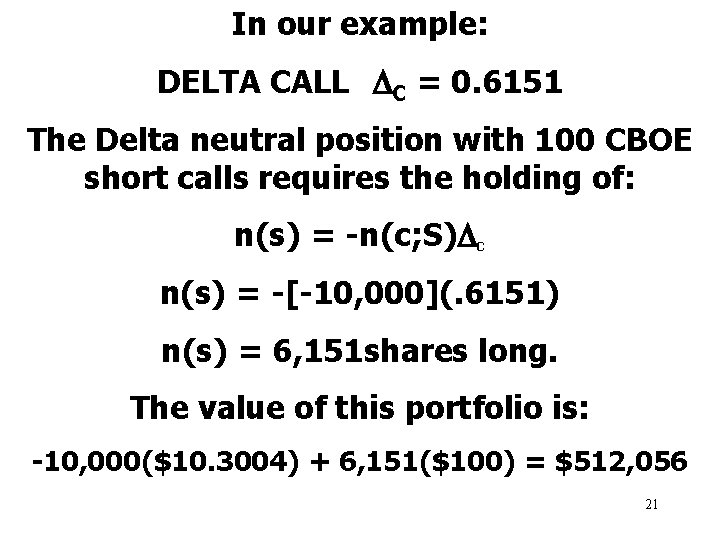

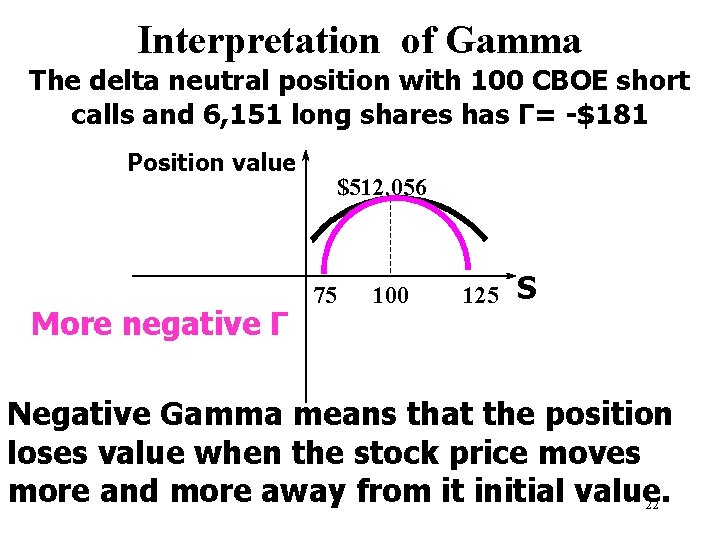

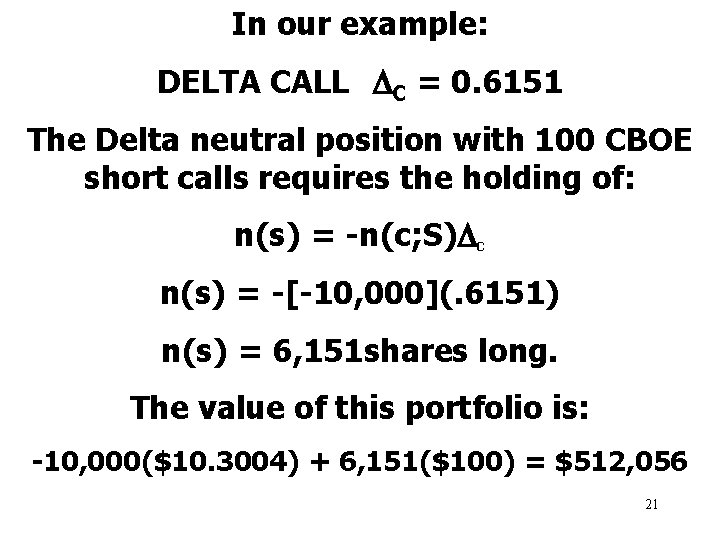

In our example: DELTA CALL C = 0. 6151 The Delta neutral position with 100 CBOE short calls requires the holding of: n(s) = -n(c; S) C n(s) = -[-10, 000](. 6151) n(s) = 6, 151 shares long. The value of this portfolio is: -10, 000($10. 3004) + 6, 151($100) = $512, 056 21

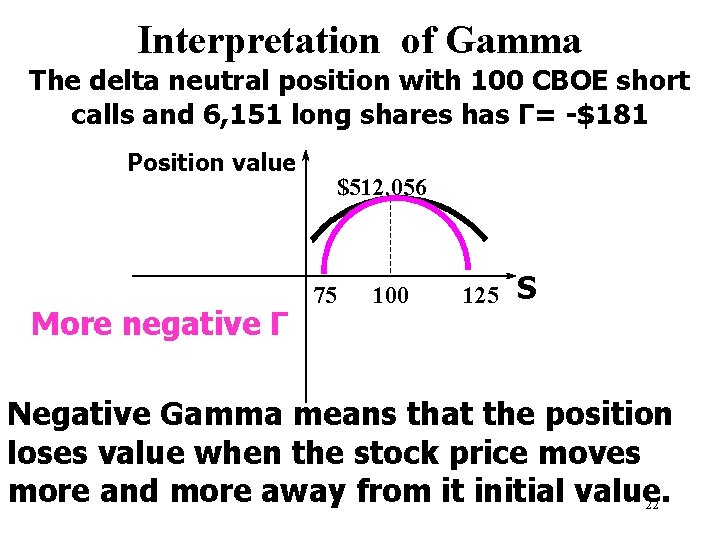

Interpretation of Gamma The delta neutral position with 100 CBOE short calls and 6, 151 long shares has Γ= -$181 Position value More negative Γ $512, 056 75 100 125 S Negative Gamma means that the position loses value when the stock price moves more and more away from it initial value. 22

23

24

THETA Theta measures the sensitivity of the option’s price to a “small” change in the time remaining to expiration: (c) = c/ (T-t) (p) = p/ (T-t) Theta is given in terms is $/1 year. Thus, if (c) = - $12. 2070/year, it means that if time to expiration increases (decreases) by one year, the call price will increase (decreases) by $12. 2070. Or, 12. 2070/365 = 3. 34 cent per day. 25

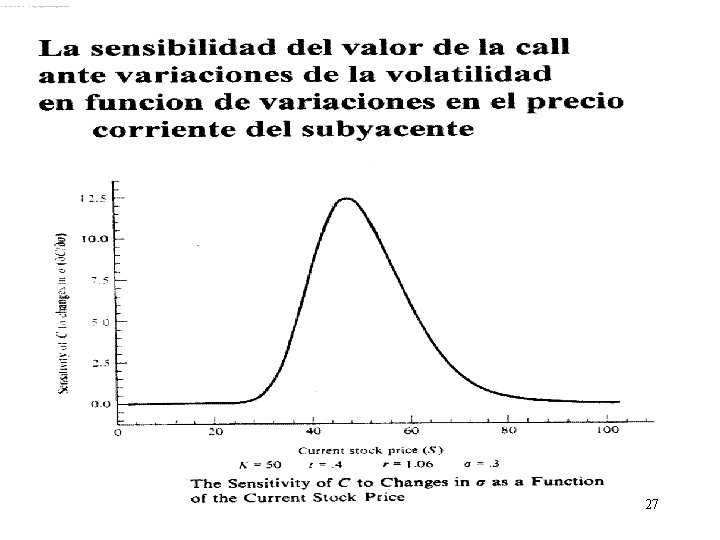

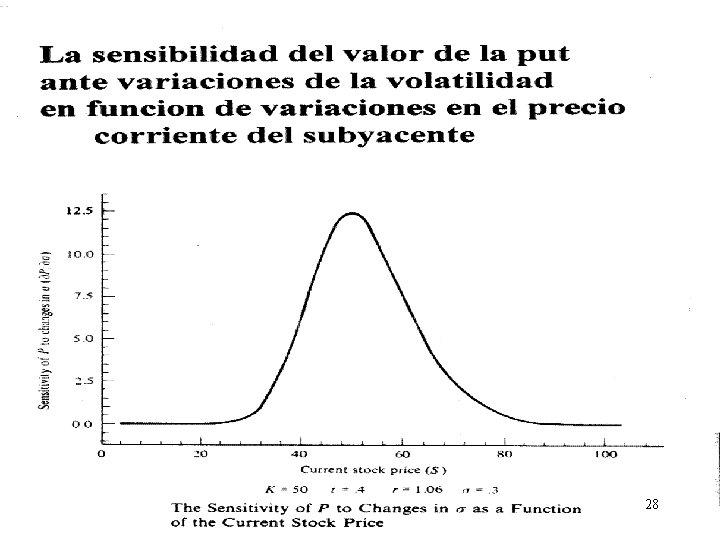

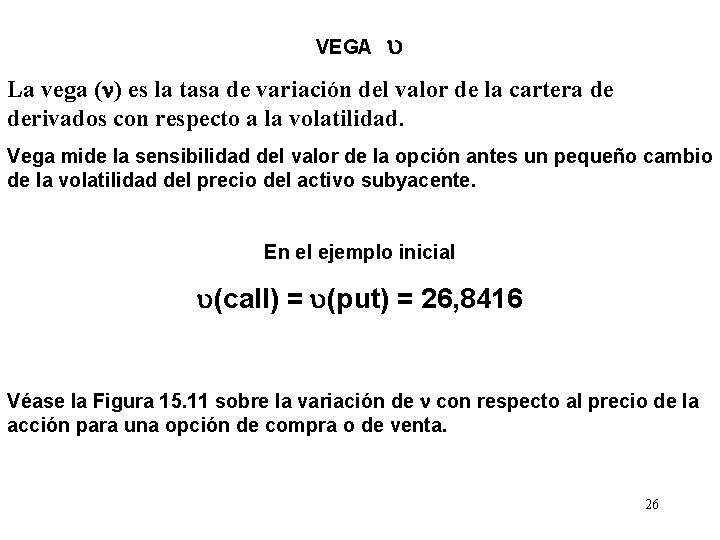

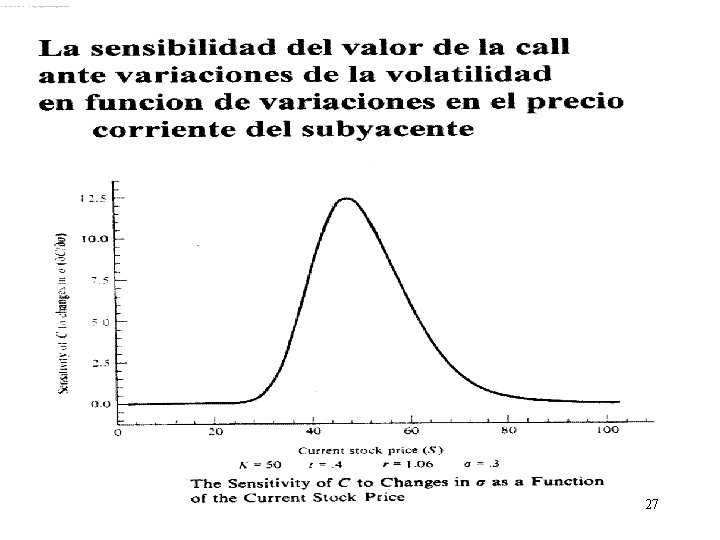

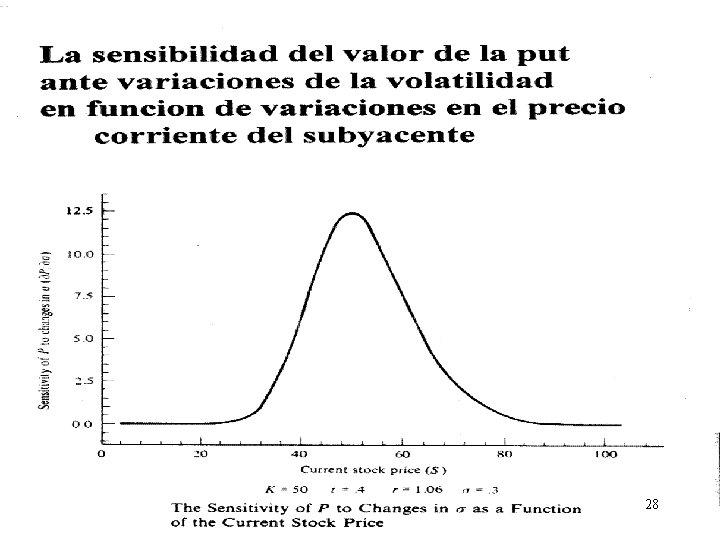

VEGA La vega ( ) es la tasa de variación del valor de la cartera de derivados con respecto a la volatilidad. Vega mide la sensibilidad del valor de la opción antes un pequeño cambio de la volatilidad del precio del activo subyacente. En el ejemplo inicial (call) = (put) = 26, 8416 Véase la Figura 15. 11 sobre la variación de con respecto al precio de la acción para una opción de compra o de venta. 26

27

28

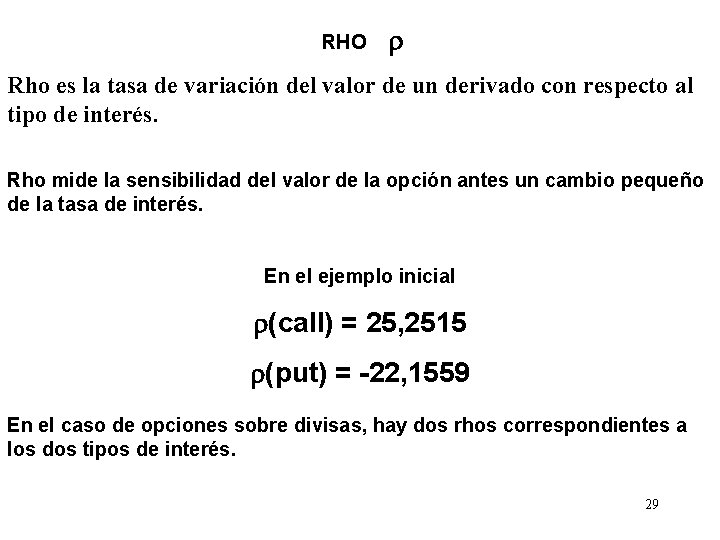

RHO Rho es la tasa de variación del valor de un derivado con respecto al tipo de interés. Rho mide la sensibilidad del valor de la opción antes un cambio pequeño de la tasa de interés. En el ejemplo inicial (call) = 25, 2515 (put) = -22, 1559 En el caso de opciones sobre divisas, hay dos rhos correspondientes a los dos tipos de interés. 29

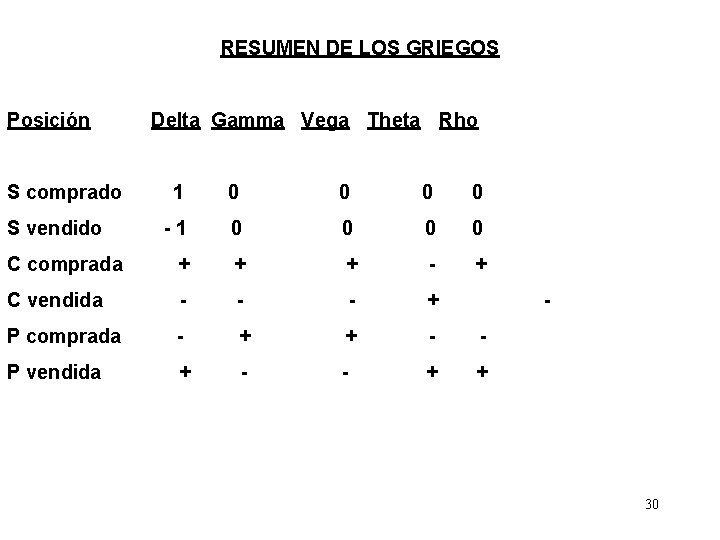

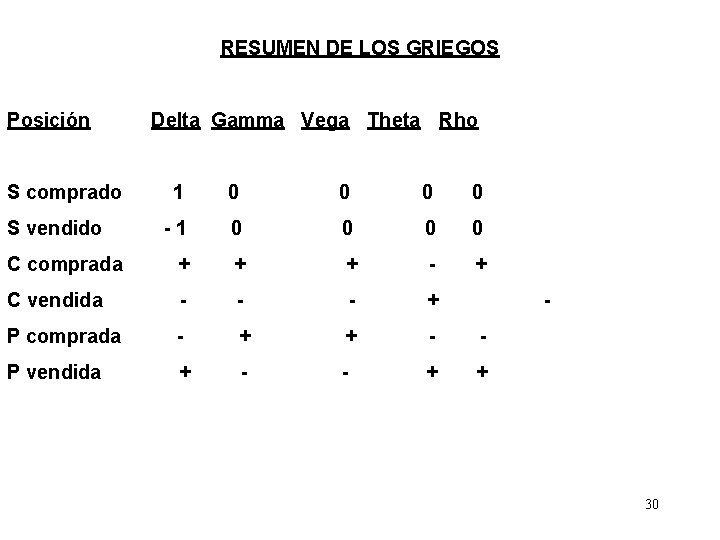

RESUMEN DE LOS GRIEGOS Posición S comprado Delta Gamma Vega Theta Rho 1 0 0 -1 0 0 C comprada + + + - + C vendida - - - + P comprada - + + - - P vendida + - - + + S vendido - 30

La sensibilidad de carteras 1. Una cartera es una combinación de activos y opciones. 2. Todas las medidas de sensibilidad son derivadas. 3. Teórema: La derivada de una combinación de funciones es la combinación de las derivadas. 4. Por ende, la sensibilidad de una cartera es la suma de las medidas de sensibilidad de las posiciones incluidas en la cartera. 31

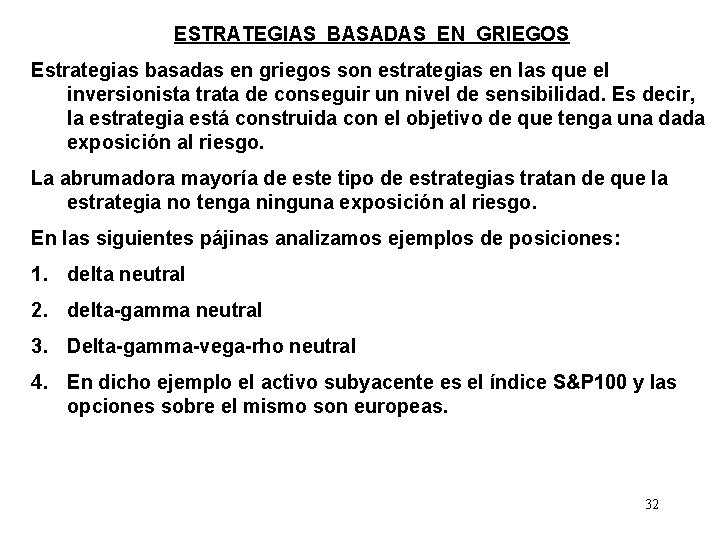

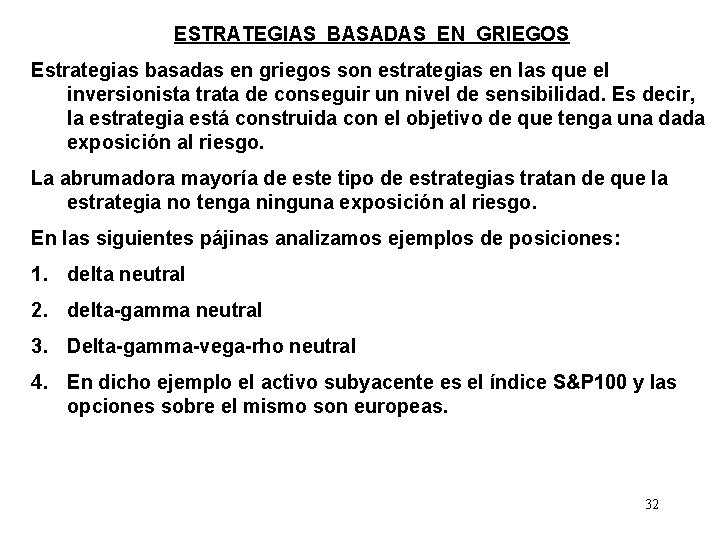

ESTRATEGIAS BASADAS EN GRIEGOS Estrategias basadas en griegos son estrategias en las que el inversionista trata de conseguir un nivel de sensibilidad. Es decir, la estrategia está construida con el objetivo de que tenga una dada exposición al riesgo. La abrumadora mayoría de este tipo de estrategias tratan de que la estrategia no tenga ninguna exposición al riesgo. En las siguientes pájinas analizamos ejemplos de posiciones: 1. delta neutral 2. delta-gamma neutral 3. Delta-gamma-vega-rho neutral 4. En dicho ejemplo el activo subyacente es el índice S&P 100 y las opciones sobre el mismo son europeas. 32

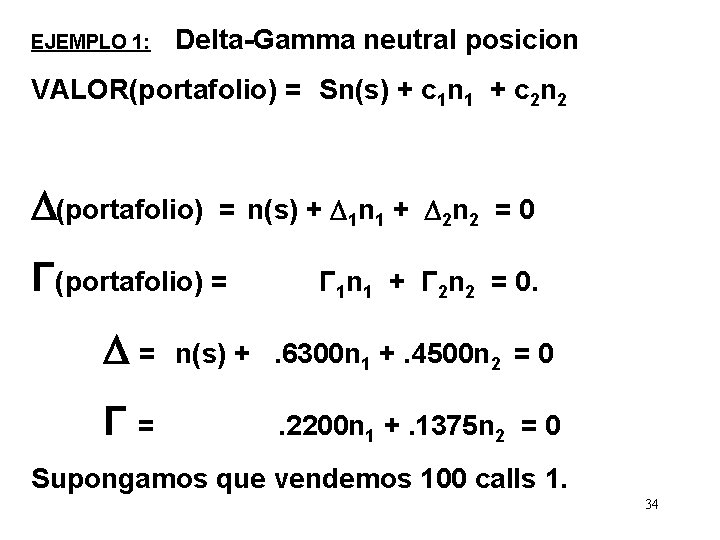

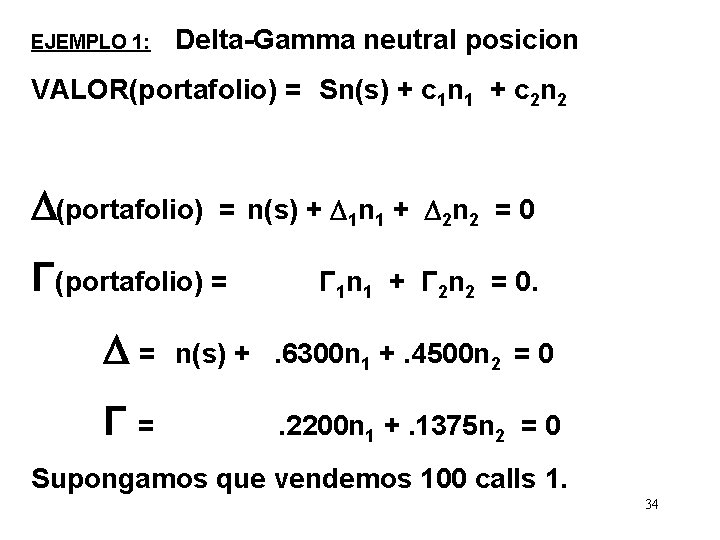

EJEMPLO 1: Delta-Gamma neutral posicion Supuesto: el precio actual de una libra de cobre es S = USD 0, 7525. Además, esxisten dos opciones con los siguientes parámetros: Delta($) Gamma($) Call 1 0, 6300 0, 2200 Call 2 0, 4500 0, 1375 S 1, 0 0, 0 Es importante recordar que estos valores son por libra y que una opción en NYMEX cubre 25. 000 libras. 33

EJEMPLO 1: Delta-Gamma neutral posicion VALOR(portafolio) = Sn(s) + c 1 n 1 + c 2 n 2 (portafolio) = n(s) + 1 n 1 + 2 n 2 = 0 Γ(portafolio) = Γ 1 n 1 + Γ 2 n 2 = 0. = n(s) +. 6300 n 1 +. 4500 n 2 = 0 Γ= . 2200 n 1 +. 1375 n 2 = 0 Supongamos que vendemos 100 calls 1. 34

EJEMPLO 1: y bajo este supuesto n 1 = - 10. 000 y: = n(s) +. 6300(-10. 000) +. 4500 n 2 = 0 Γ= . 2200(-10. 000) +. 1375 n 2 = 0 n 1 = -10. 000 vender corto 100 calls 1 n 2 = 16. 000 comprar 160 calls 2 ns = - 900 vender corto 900 acciones del activo subyacente. 35

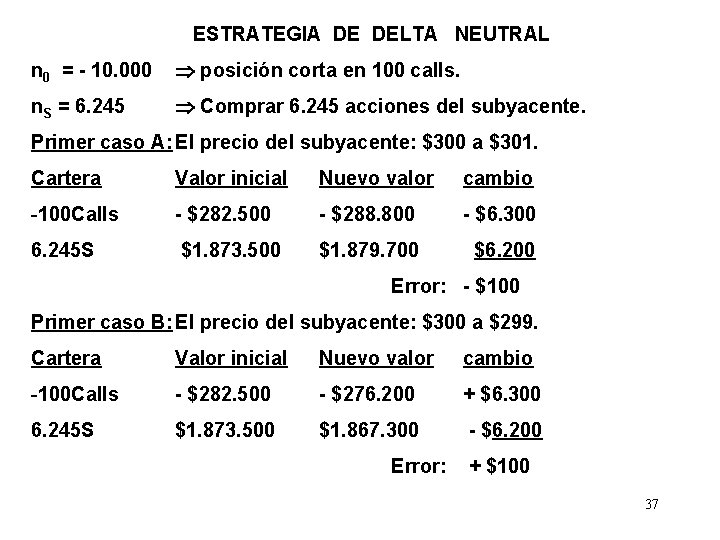

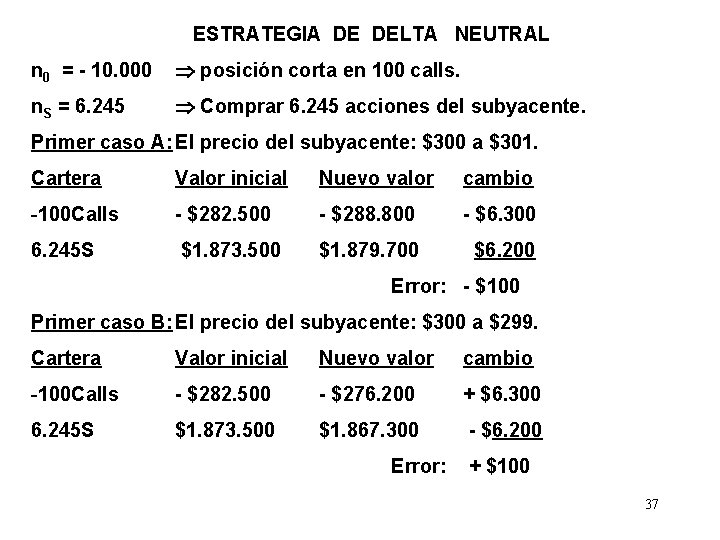

EJEMPLO 2: S = $300 X = $300 T = 365 días = 0, 18 Desviación estándar annual de 18% r = 0, 08 Tasa anual de interés sin riesgo 8% d = 0, 03 Tasa anual de dividendos es 3% C = $28, 25; = 0, 6245; = 0, 0067; = 0, 0109; = 0, 0159. 36

ESTRATEGIA DE DELTA NEUTRAL n 0 = - 10. 000 posición corta en 100 calls. n. S = 6. 245 Comprar 6. 245 acciones del subyacente. Primer caso A: El precio del subyacente: $300 a $301. Cartera Valor inicial Nuevo valor cambio -100 Calls - $282. 500 - $288. 800 - $6. 300 6. 245 S $1. 873. 500 $1. 879. 700 $6. 200 Error: - $100 Primer caso B: El precio del subyacente: $300 a $299. Cartera Valor inicial Nuevo valor cambio -100 Calls - $282. 500 - $276. 200 + $6. 300 6. 245 S $1. 873. 500 $1. 867. 300 - $6. 200 Error: + $100 37

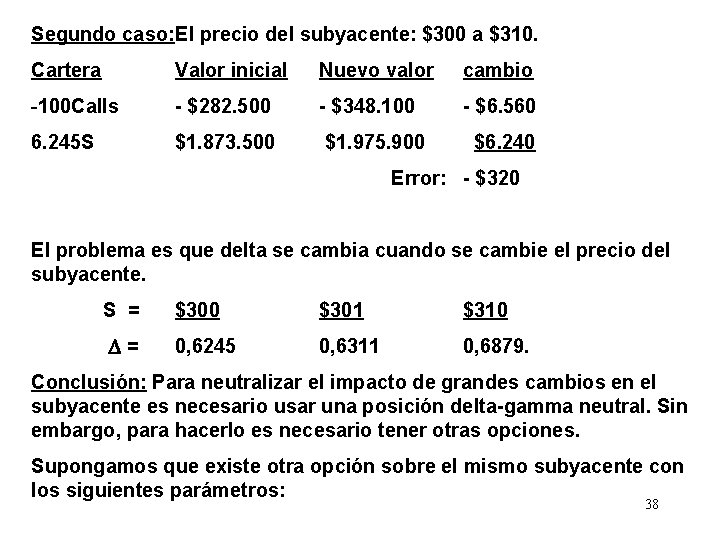

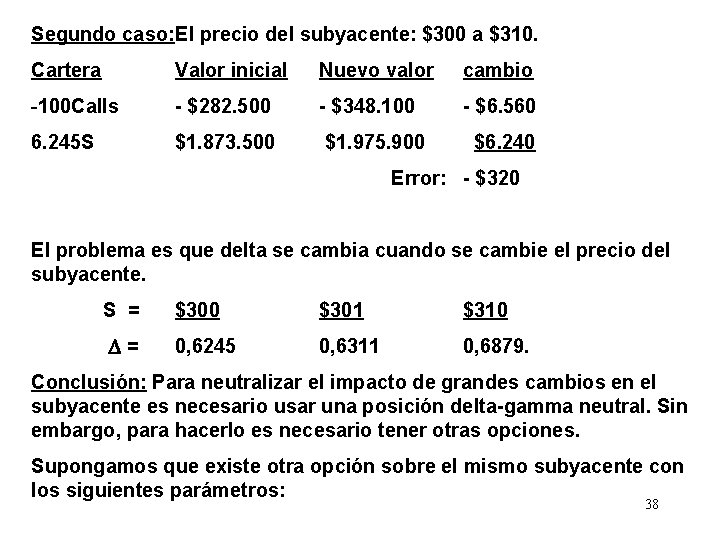

Segundo caso: El precio del subyacente: $300 a $310. Cartera Valor inicial Nuevo valor cambio -100 Calls - $282. 500 - $348. 100 - $6. 560 6. 245 S $1. 873. 500 $1. 975. 900 $6. 240 Error: - $320 El problema es que delta se cambia cuando se cambie el precio del subyacente. S = $300 $301 $310 = 0, 6245 0, 6311 0, 6879. Conclusión: Para neutralizar el impacto de grandes cambios en el subyacente es necesario usar una posición delta-gamma neutral. Sin embargo, para hacerlo es necesario tener otras opciones. Supongamos que existe otra opción sobre el mismo subyacente con los siguientes parámetros: 38

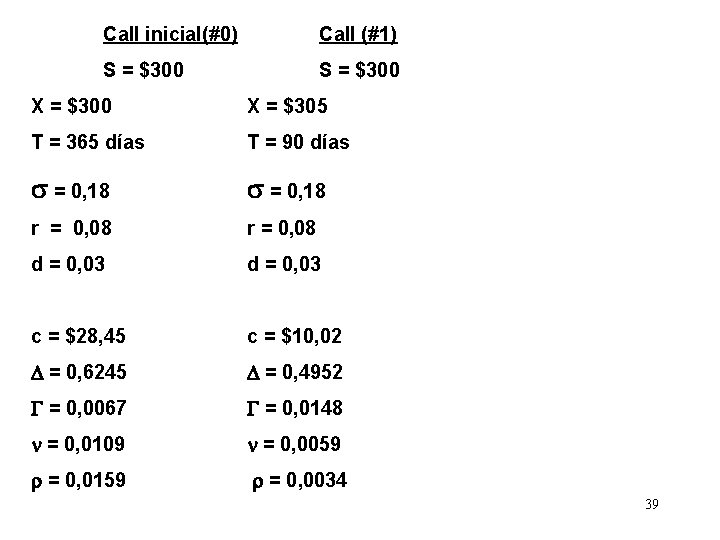

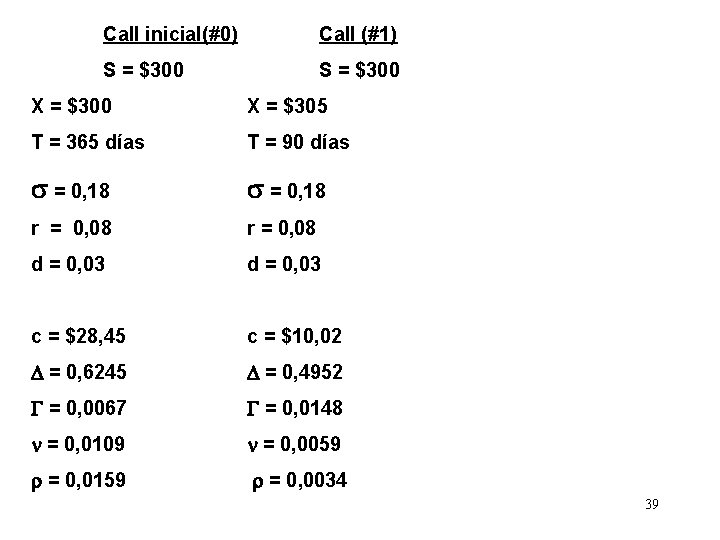

Call inicial(#0) Call (#1) S = $300 X = $305 T = 365 días T = 90 días = 0, 18 r = 0, 08 d = 0, 03 c = $28, 45 c = $10, 02 = 0, 6245 = 0, 4952 = 0, 0067 = 0, 0148 = 0, 0109 = 0, 0059 = 0, 0159 = 0, 0034 39

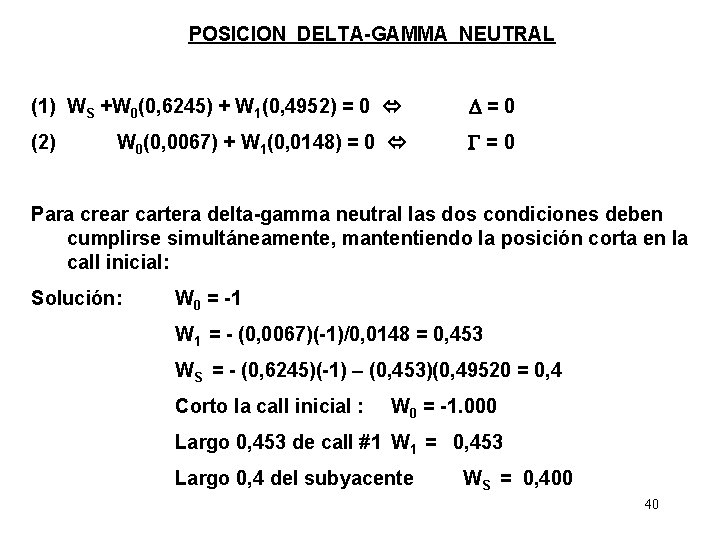

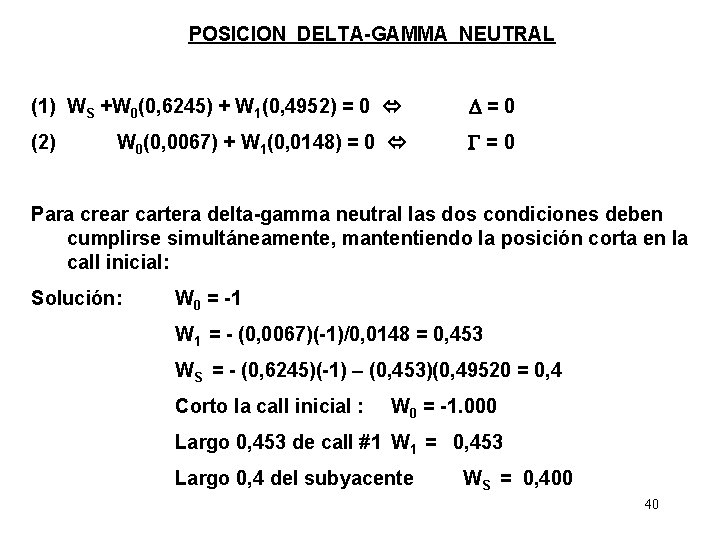

POSICION DELTA-GAMMA NEUTRAL (1) WS +W 0(0, 6245) + W 1(0, 4952) = 0 =0 (2) =0 W 0(0, 0067) + W 1(0, 0148) = 0 Para crear cartera delta-gamma neutral las dos condiciones deben cumplirse simultáneamente, mantentiendo la posición corta en la call inicial: Solución: W 0 = -1 W 1 = - (0, 0067)(-1)/0, 0148 = 0, 453 WS = - (0, 6245)(-1) – (0, 453)(0, 49520 = 0, 4 Corto la call inicial : W 0 = -1. 000 Largo 0, 453 de call #1 W 1 = 0, 453 Largo 0, 4 del subyacente WS = 0, 400 40

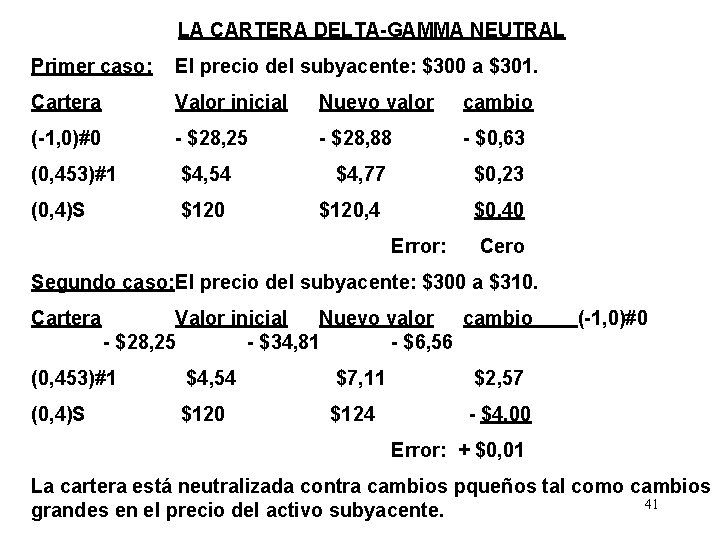

LA CARTERA DELTA-GAMMA NEUTRAL Primer caso: El precio del subyacente: $300 a $301. Cartera Valor inicial Nuevo valor cambio (-1, 0)#0 - $28, 25 - $28, 88 - $0, 63 (0, 453)#1 $4, 54 $4, 77 $0, 23 (0, 4)S $120, 4 $0, 40 Error: Cero Segundo caso: El precio del subyacente: $300 a $310. Cartera Valor inicial Nuevo valor cambio - $28, 25 - $34, 81 - $6, 56 (0, 453)#1 $4, 54 $7, 11 $2, 57 (0, 4)S $120 $124 - $4, 00 (-1, 0)#0 Error: + $0, 01 La cartera está neutralizada contra cambios pqueños tal como cambios 41 grandes en el precio del activo subyacente.

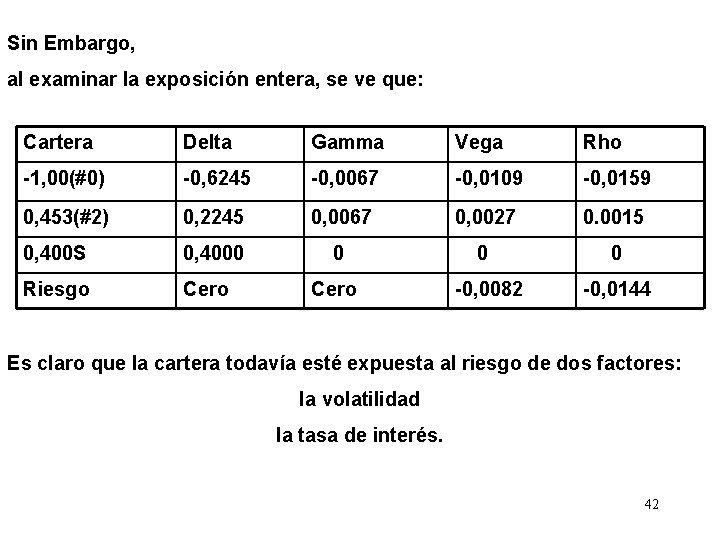

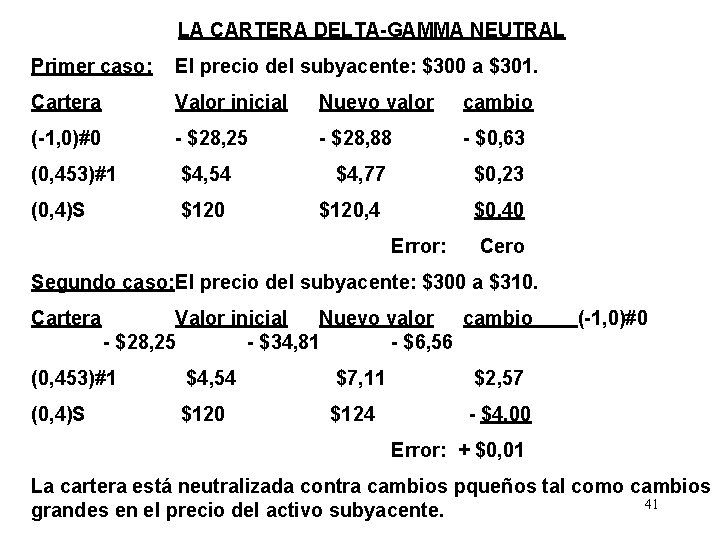

Sin Embargo, al examinar la exposición entera, se ve que: Cartera Delta Gamma Vega Rho -1, 00(#0) -0, 6245 -0, 0067 -0, 0109 -0, 0159 0, 453(#2) 0, 2245 0, 0067 0, 0027 0. 0015 0, 400 S 0, 4000 0 Riesgo Cero -0, 0082 -0, 0144 Es claro que la cartera todavía esté expuesta al riesgo de dos factores: la volatilidad la tasa de interés. 42

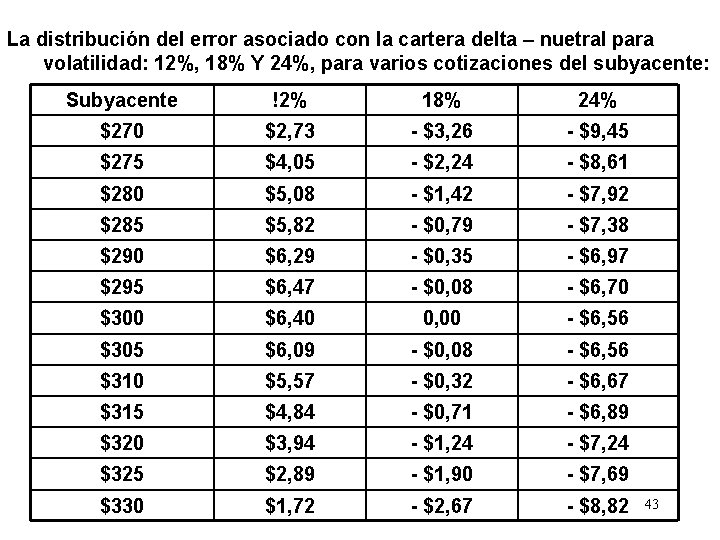

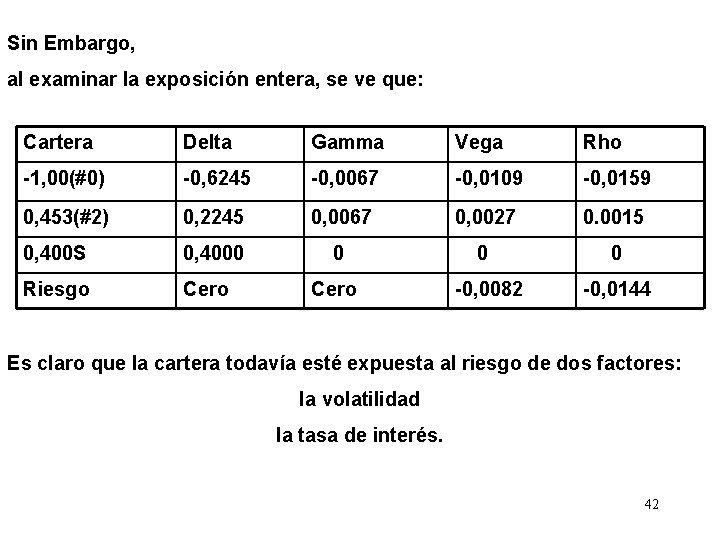

La distribución del error asociado con la cartera delta – nuetral para volatilidad: 12%, 18% Y 24%, para varios cotizaciones del subyacente: Subyacente !2% 18% 24% $270 $2, 73 - $3, 26 - $9, 45 $275 $4, 05 - $2, 24 - $8, 61 $280 $5, 08 - $1, 42 - $7, 92 $285 $5, 82 - $0, 79 - $7, 38 $290 $6, 29 - $0, 35 - $6, 97 $295 $6, 47 - $0, 08 - $6, 70 $300 $6, 40 0, 00 - $6, 56 $305 $6, 09 - $0, 08 - $6, 56 $310 $5, 57 - $0, 32 - $6, 67 $315 $4, 84 - $0, 71 - $6, 89 $320 $3, 94 - $1, 24 - $7, 24 $325 $2, 89 - $1, 90 - $7, 69 $330 $1, 72 - $2, 67 - $8, 82 43

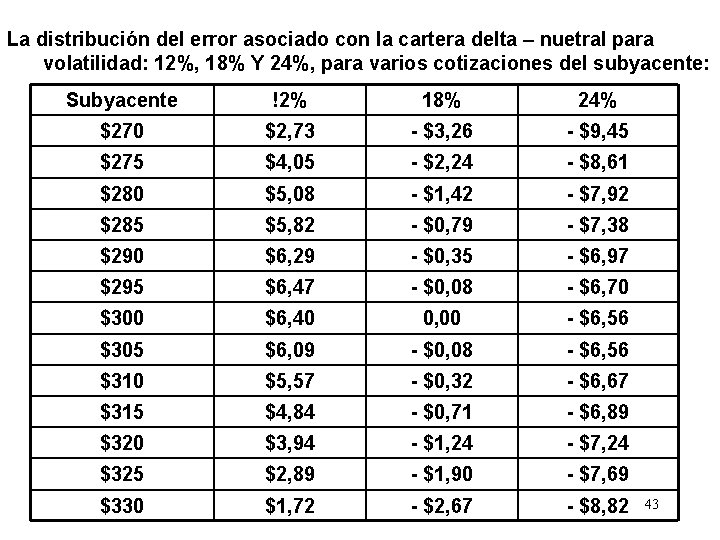

La distribución del error asociado con la cartera delta-gamma nuetral volatilidad: 12%, 18% Y 24%, para varios cotizaciones del subyacente: Subyacente !2% 18% 24% $270 $5, 54 - $0, 45 - $6, 64 $275 $6, 04 - $0, 25 - $6, 62 $280 $6, 38 - $0, 12 - $6, 62 $285 $6, 57 - $0, 04 - $6, 63 $290 $6, 62 - $0, 01 - $6, 63 $295 $6, 55 0, 00 - $6, 62 $300 $6, 40 0, 00 - $6, 56 $305 $6, 17 0, 00 - $6, 48 $310 $5, 89 $0, 01 - $6, 34 $315 $5, 56 $0, 01 - $6, 17 $320 $5, 19 $0, 01 - $5, 99 $325 $4, 80 $0, 01 - $5, 78 $330 $4, 38 - $0, 01 - $5, 56 44

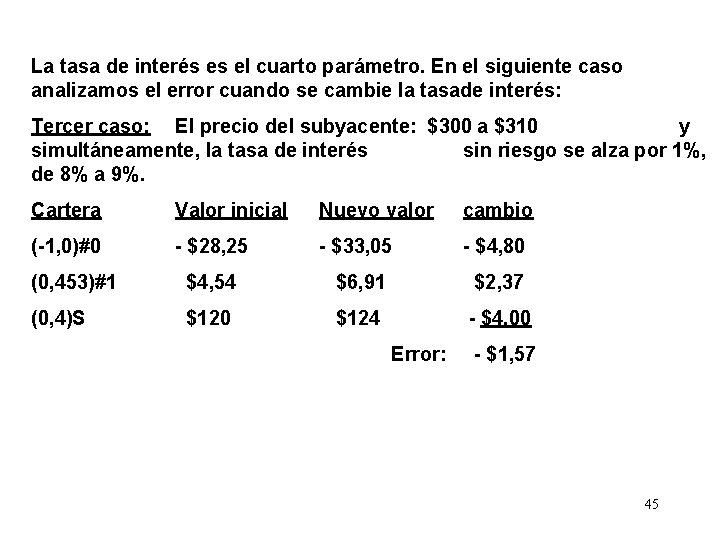

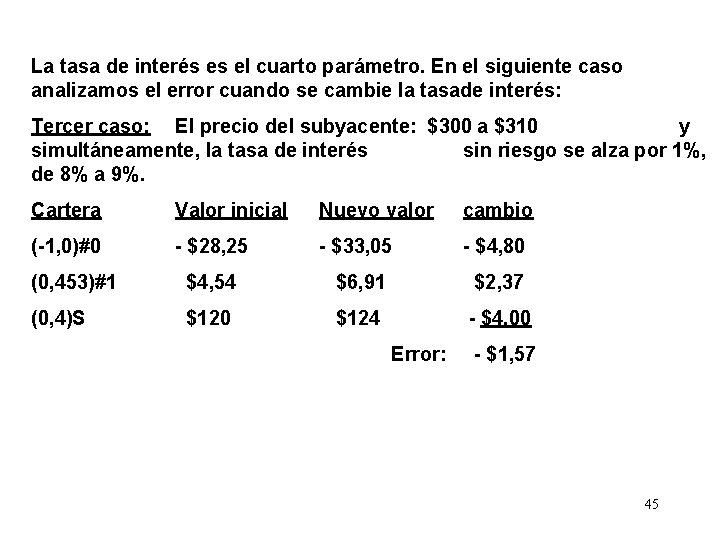

La tasa de interés es el cuarto parámetro. En el siguiente caso analizamos el error cuando se cambie la tasade interés: Tercer caso: El precio del subyacente: $300 a $310 y simultáneamente, la tasa de interés sin riesgo se alza por 1%, de 8% a 9%. Cartera Valor inicial Nuevo valor cambio (-1, 0)#0 - $28, 25 - $33, 05 - $4, 80 (0, 453)#1 $4, 54 $6, 91 $2, 37 (0, 4)S $120 $124 - $4, 00 Error: - $1, 57 45

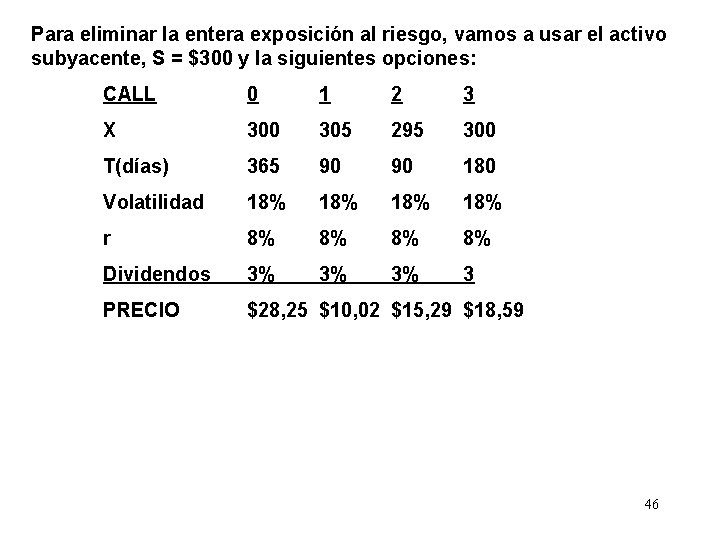

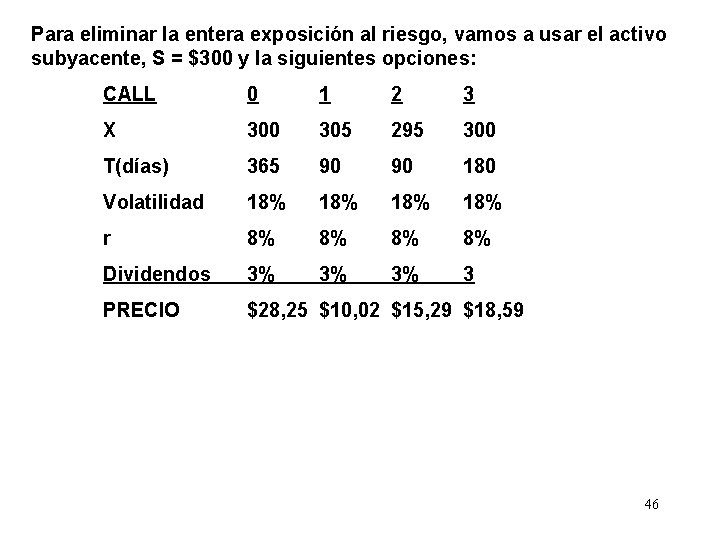

Para eliminar la entera exposición al riesgo, vamos a usar el activo subyacente, S = $300 y la siguientes opciones: CALL 0 1 2 3 X 300 305 295 300 T(días) 365 90 90 180 Volatilidad 18% 18% r 8% 8% Dividendos 3% 3% 3% 3 PRECIO $28, 25 $10, 02 $15, 29 $18, 59 46

Las medidas de exposición al riesgo son: CALL 0 1 2 3 S = : 0, 6245 0, 4952 0, 6398 0, 5931 1, 0 Gamma= : 0, 0067 0, 0148 0, 0138 0, 0100 0, 0 Vega = : 0, 0109 0, 0055 0, 0080 0, 0 Rho = : 0, 0159 0, 0034 0, 0044 0, 0079 0, 0 Delta 47

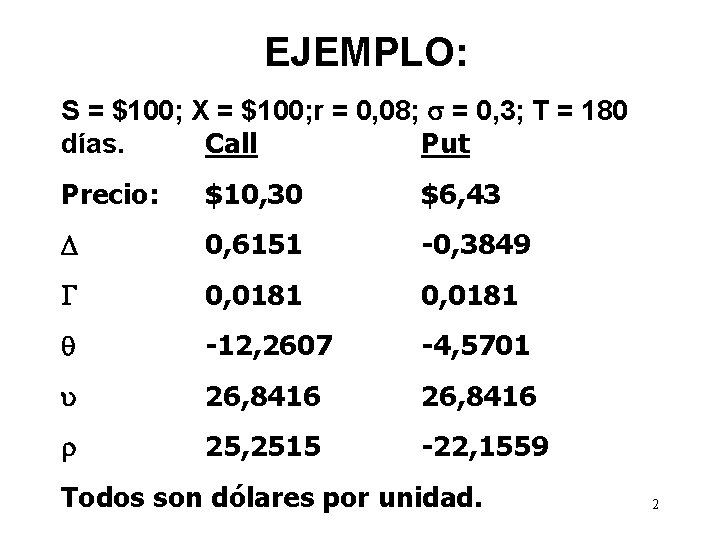

LA CARTERA DELTA-GAMMA-VEGA-RHO NEUTRAL Para eliminar la entera exposición al riesgo buscamos las ponderaciones de inversión en el subyacente y las dadas opciones de manera que asegure que todos los parámetros de sensibilidad son: SIMULTANEAMENTE CERO: Delta = = cero Gamma = = cero Theta = = cero Vega = = cero Rho = = cero 48

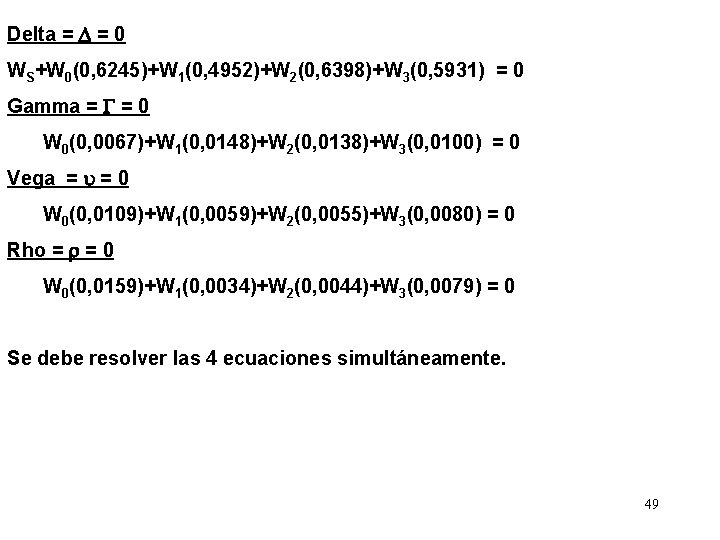

Delta = = 0 WS+W 0(0, 6245)+W 1(0, 4952)+W 2(0, 6398)+W 3(0, 5931) = 0 Gamma = = 0 W 0(0, 0067)+W 1(0, 0148)+W 2(0, 0138)+W 3(0, 0100) = 0 Vega = = 0 W 0(0, 0109)+W 1(0, 0059)+W 2(0, 0055)+W 3(0, 0080) = 0 Rho = = 0 W 0(0, 0159)+W 1(0, 0034)+W 2(0, 0044)+W 3(0, 0079) = 0 Se debe resolver las 4 ecuaciones simultáneamente. 49

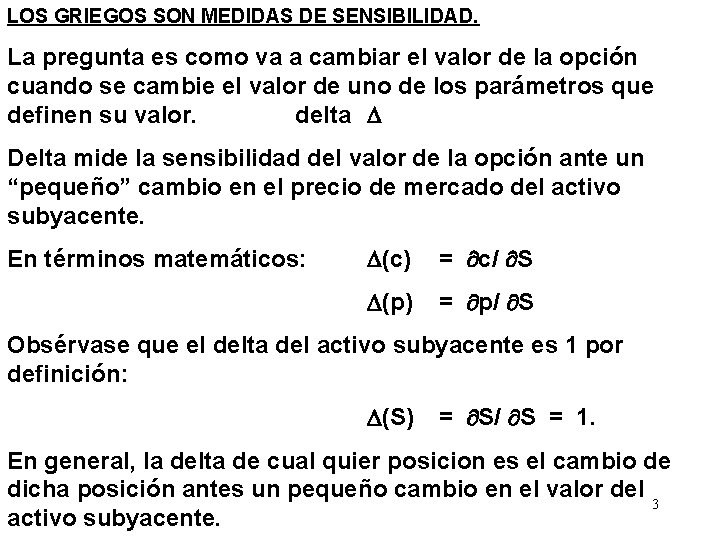

Para llegar a la solución, fijamos W 0 = - 1, 0 y resolvaemos las ecuaciones. El resultado es: Posición W 0 = -1, 0000 Corta call #0 WS = 0, 2120 larga 0, 2120 del subyacente W 1 = 0, 8380 Larga 0, 8389 call #1 W 2 = -1, 9000 Corta 1, 9000 call #2 2, 0420 Larga 2, 0420 call #3 W 3 = En realidad, cada una de las opciones cubre 100 acciones del subyacente. Los resultados arriba se pueden reescribir: Corta 100 calls Larga 2. 120 acciones del subyacente Larga 84 calls #1 Corta 190 calls # 2 Larga 204 calls #3 50

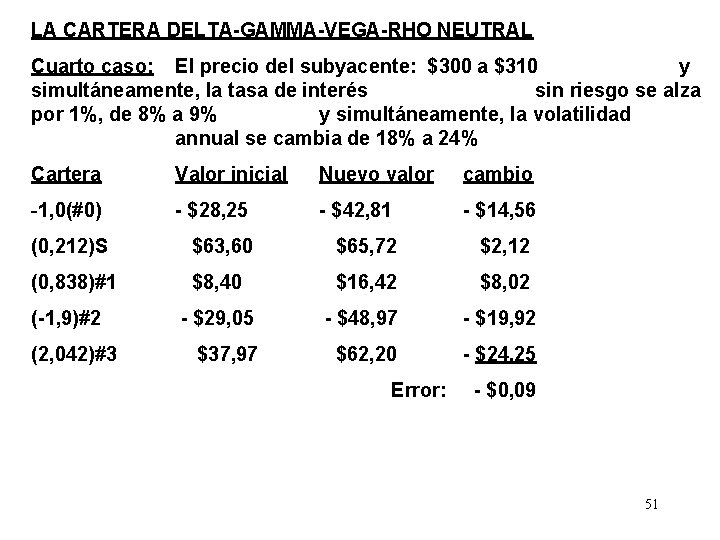

LA CARTERA DELTA-GAMMA-VEGA-RHO NEUTRAL Cuarto caso: El precio del subyacente: $300 a $310 y simultáneamente, la tasa de interés sin riesgo se alza por 1%, de 8% a 9% y simultáneamente, la volatilidad annual se cambia de 18% a 24% Cartera Valor inicial Nuevo valor cambio -1, 0(#0) - $28, 25 - $42, 81 - $14, 56 (0, 212)S $63, 60 $65, 72 $2, 12 (0, 838)#1 $8, 40 $16, 42 $8, 02 - $29, 05 - $48, 97 - $19, 92 $37, 97 $62, 20 - $24, 25 (-1, 9)#2 (2, 042)#3 Error: - $0, 09 51

Https://slidetodoc.com/captulo-2-o-sudeste-e-o-sul-do/

Https://slidetodoc.com/captulo-2-o-sudeste-e-o-sul-do/ Https://slidetodoc.com/captulo-2-o-sudeste-e-o-sul-do/

Https://slidetodoc.com/captulo-2-o-sudeste-e-o-sul-do/ Parmetros

Parmetros Nombre romanos

Nombre romanos Higiene de los griegos

Higiene de los griegos El universo segun los griegos

El universo segun los griegos Primeros griegos

Primeros griegos Numero aureo naturaleza

Numero aureo naturaleza Adjetivos en griego

Adjetivos en griego Vestidos griegos

Vestidos griegos Templo de hera en paestum planta

Templo de hera en paestum planta Legado de griegos y romanos tercero básico

Legado de griegos y romanos tercero básico Dioses griegos

Dioses griegos Pronombres demostrativos en griego

Pronombres demostrativos en griego Titanes romanos

Titanes romanos Dioses griegos

Dioses griegos Apendicitis prefijo lexema sufijo

Apendicitis prefijo lexema sufijo Valvula holter

Valvula holter Los niños vienen en tamaños pesos y colores surtidos

Los niños vienen en tamaños pesos y colores surtidos De donde vienen los humanos

De donde vienen los humanos Gama de colores afines

Gama de colores afines Acertijo zumba que te zumba van y vienen sin descanso

Acertijo zumba que te zumba van y vienen sin descanso Verde nace verde se cria verde subelos troncos arriba

Verde nace verde se cria verde subelos troncos arriba Hay personas que llegan a nuestras vidas

Hay personas que llegan a nuestras vidas Hay quienes retienen y vienen a pobreza

Hay quienes retienen y vienen a pobreza Cienes dieces y unos

Cienes dieces y unos Una leyenda

Una leyenda 10 deberes de los padres para con los hijos

10 deberes de los padres para con los hijos Qué es un texto expositivo

Qué es un texto expositivo Los roles de los miembros de la familia

Los roles de los miembros de la familia Pueden los sacerdotes perdonar pecados

Pueden los sacerdotes perdonar pecados Rechaza el spam y los ficheros inesperados

Rechaza el spam y los ficheros inesperados Profeta menores de la biblia

Profeta menores de la biblia El pensamiento del hombre

El pensamiento del hombre Los hijos como los buques

Los hijos como los buques Los cuatro seres vivientes y los evangelios

Los cuatro seres vivientes y los evangelios Amigo de colores

Amigo de colores Las misiones se hacen

Las misiones se hacen Los duendes viven en los bosques lejanos

Los duendes viven en los bosques lejanos Historia de los derechos del niño

Historia de los derechos del niño Frutos de la pascua

Frutos de la pascua Escuchar a los muertos con los ojos

Escuchar a los muertos con los ojos Un objeto rojo absorbe solo la luz roja

Un objeto rojo absorbe solo la luz roja Tirosina

Tirosina Cuales son los derechos de los niños

Cuales son los derechos de los niños Triangulo magico del 1 al 9 que de 20

Triangulo magico del 1 al 9 que de 20 Los dos reyes y los dos laberintos: cuidado con lo que das

Los dos reyes y los dos laberintos: cuidado con lo que das El espiritu de los profetas esta sujeto a los profetas

El espiritu de los profetas esta sujeto a los profetas Cuales son los terminos de los polinomios

Cuales son los terminos de los polinomios Si fuese posible aun a los escogidos

Si fuese posible aun a los escogidos Signos sensibles de los sacramentos

Signos sensibles de los sacramentos Medios de transporte aereos

Medios de transporte aereos