BRESCIA 31 1 14 A LEGGE DI STABILITA

BRESCIA 31. 1. 14 A) LEGGE DI STABILITA’ 2014 N. 147/13 e altri provvedimenti di fine anno 1) La disciplina della rivalutazione dei beni d’impresa e delle partecipazioni 2) Le altre novita che riguardano il reddito d’impresa: - Il nuovo rendimento nozionale ACE - La stralcio dei crediti e la deducibilità fiscale - Nuova disciplina dei leasing per imprese e professionisti - La nuova deduzione Irap per incremento occupazionale 3) La riapertura della rivalutazione di quote e terreni 4) Il nuovo quadro RW B) LA LIQUIDAZIONE SOCIETARIA: ADEMPIMENTI CONTABILI, RESPONSABILITA’ DEI LIQUIDATORI E IMPLICAZIONI FISCALI

LEGGE DI STABILITA’ 2014 n. 147/13 Rivalutazione beni d’impresa e delle partecipazioni

RIVALUTAZIONE 2013 Dovrebbe ritenenrsi che sia rivalutazione anche solo civilistica > obiettivi PECULIARITA’ Puo’ essere riconosciuto il maggior valore fiscale , ma non e’ obbligatorio Vantaggi: 1) Condizioni migliori per accesso al credito 2) Possibilita di copertura perdite per societa’ di capitali 3) Possibilita di copertura prelevamenti dei soci eccedenti il capitale per societa’ di persone

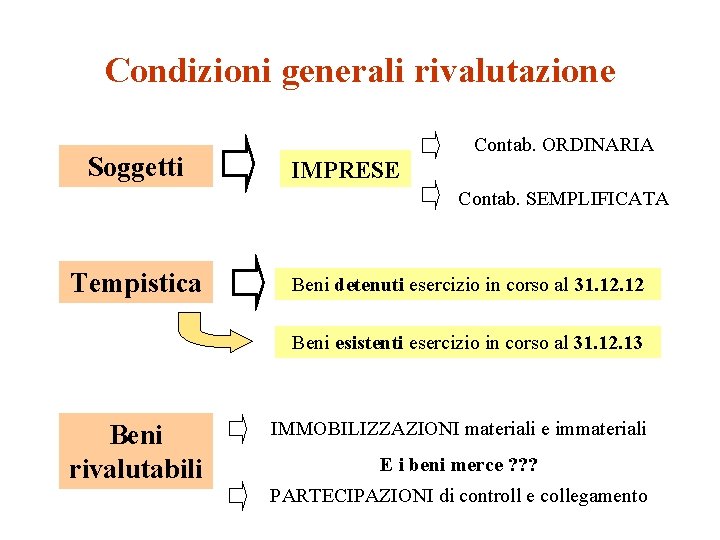

Condizioni generali rivalutazione Soggetti Contab. ORDINARIA IMPRESE Contab. SEMPLIFICATA Tempistica Beni detenuti esercizio in corso al 31. 12 Beni esistenti esercizio in corso al 31. 12. 13 Beni rivalutabili IMMOBILIZZAZIONI materiali e immateriali E i beni merce ? ? ? PARTECIPAZIONI di controll e collegamento

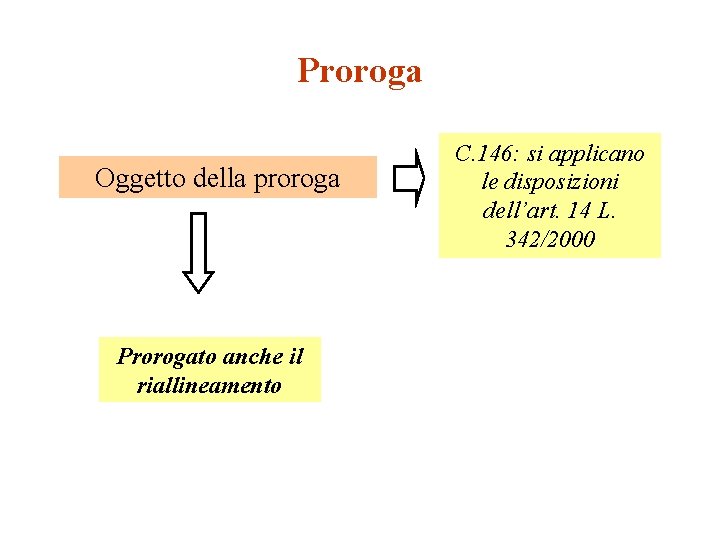

Proroga Oggetto della proroga Prorogato anche il riallineamento C. 146: si applicano le disposizioni dell’art. 14 L. 342/2000

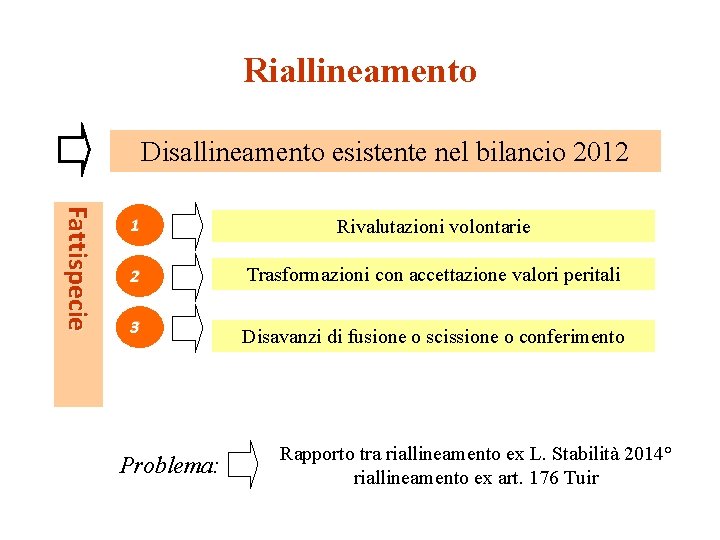

Riallineamento Disallineamento esistente nel bilancio 2012 F a t t i s p eci e 1 Rivalutazioni volontarie 2 Trasformazioni con accettazione valori peritali 3 Problema: Disavanzi di fusione o scissione o conferimento Rapporto tra riallineamento ex L. Stabilità 2014° riallineamento ex art. 176 Tuir

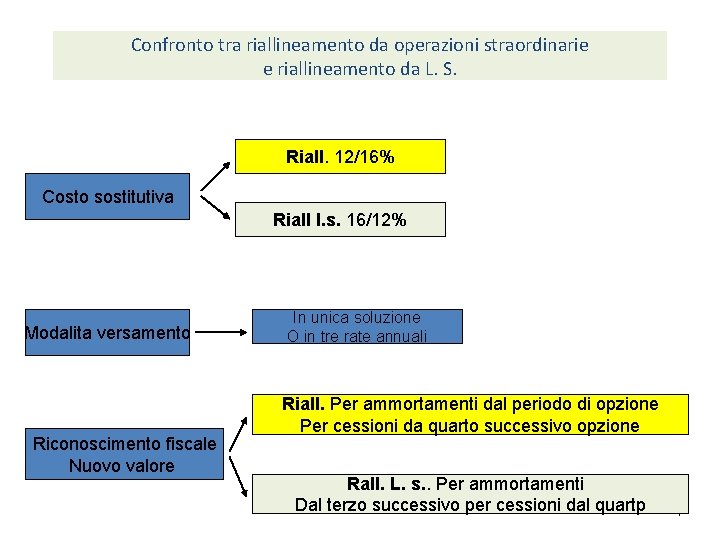

Confronto tra riallineamento da operazioni straordinarie e riallineamento da L. S. Riall. 12/16% Costo sostitutiva Riall l. s. 16/12% Modalita versamento Riconoscimento fiscale Nuovo valore In unica soluzione O in tre rate annuali Riall. Per ammortamenti dal periodo di opzione Per cessioni da quarto successivo opzione Rall. L. s. . Per ammortamenti Dal terzo successivo per cessioni dal quartp 7

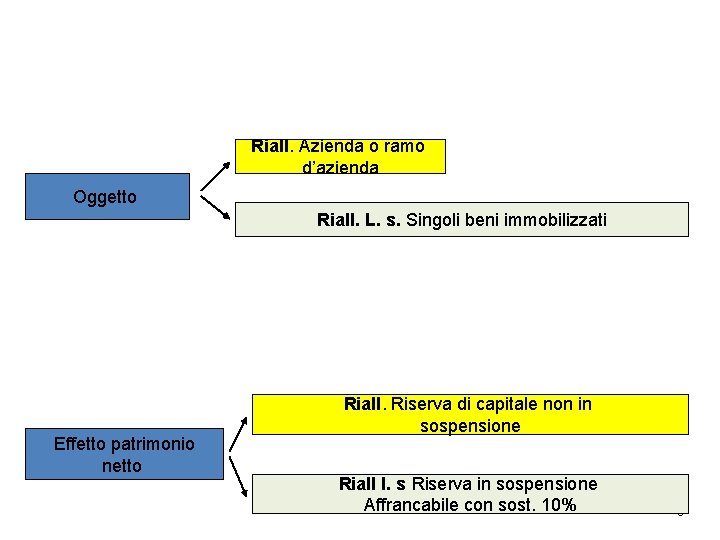

Riall. Azienda o ramo d’azienda Oggetto Riall. L. s. Singoli beni immobilizzati Effetto patrimonio netto Riall. Riserva di capitale non in sospensione Riall l. s Riserva in sospensione Affrancabile con sost. 10% 8

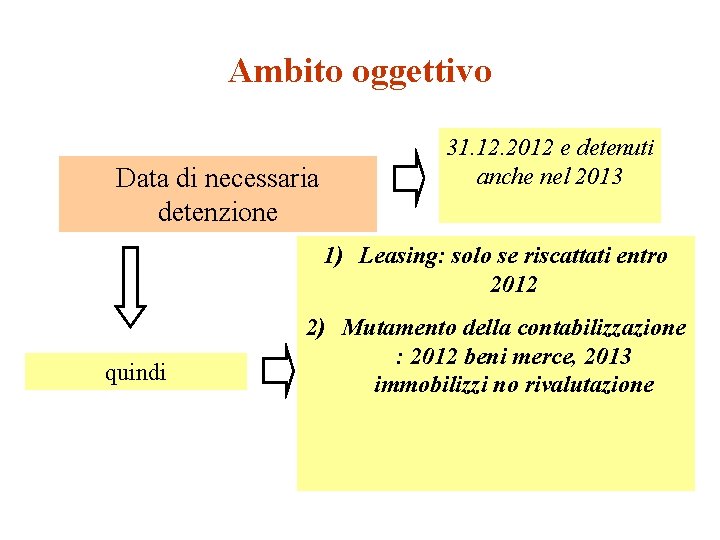

Ambito oggettivo Data di necessaria detenzione 31. 12. 2012 e detenuti anche nel 2013 1) Leasing: solo se riscattati entro 2012 quindi 2) Mutamento della contabilizzazione : 2012 beni merce, 2013 immobilizzi no rivalutazione

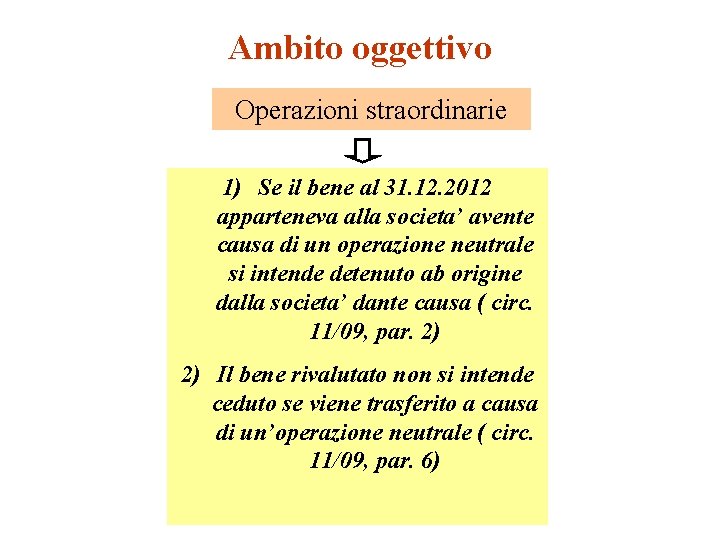

Ambito oggettivo Operazioni straordinarie 1) Se il bene al 31. 12. 2012 apparteneva alla societa’ avente causa di un operazione neutrale si intende detenuto ab origine dalla societa’ dante causa ( circ. 11/09, par. 2) 2) Il bene rivalutato non si intende ceduto se viene trasferito a causa di un’operazione neutrale ( circ. 11/09, par. 6)

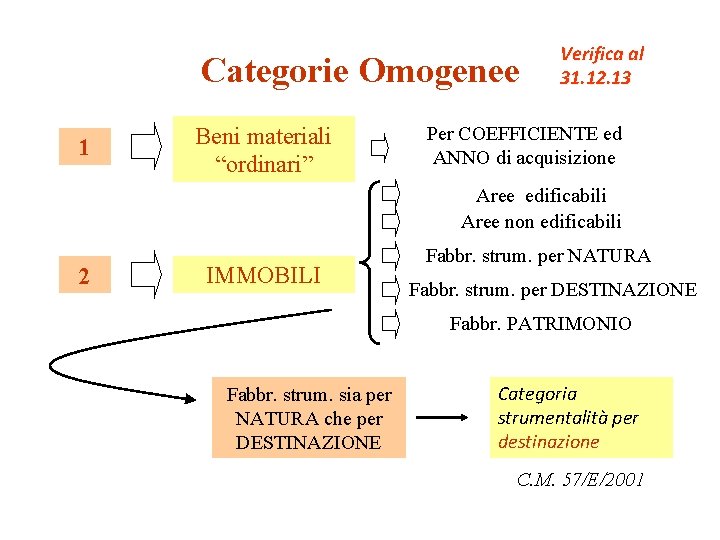

Categorie Omogenee 1 Beni materiali “ordinari” Verifica al 31. 12. 13 Per COEFFICIENTE ed ANNO di acquisizione Aree edificabili Aree non edificabili 2 IMMOBILI Fabbr. strum. per NATURA Fabbr. strum. per DESTINAZIONE Fabbr. PATRIMONIO Fabbr. strum. sia per NATURA che per DESTINAZIONE Categoria strumentalità per destinazione C. M. 57/E/2001

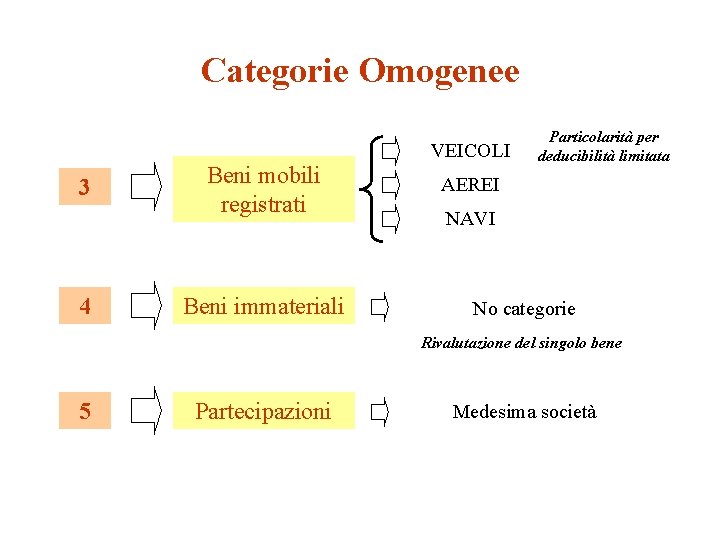

Categorie Omogenee VEICOLI 3 4 Beni mobili registrati Beni immateriali Particolarità per deducibilità limitata AEREI NAVI No categorie Rivalutazione del singolo bene 5 Partecipazioni Medesima società

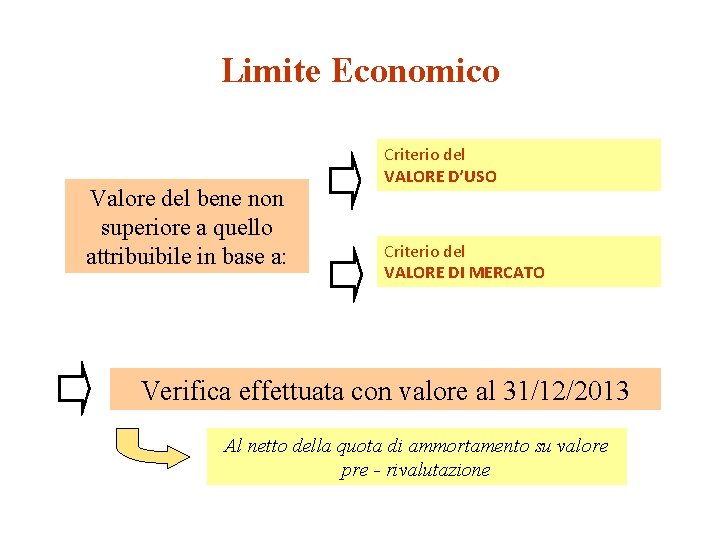

Limite Economico Valore del bene non superiore a quello attribuibile in base a: Criterio del VALORE D’USO Criterio del VALORE DI MERCATO Verifica effettuata con valore al 31/12/2013 Al netto della quota di ammortamento su valore pre - rivalutazione

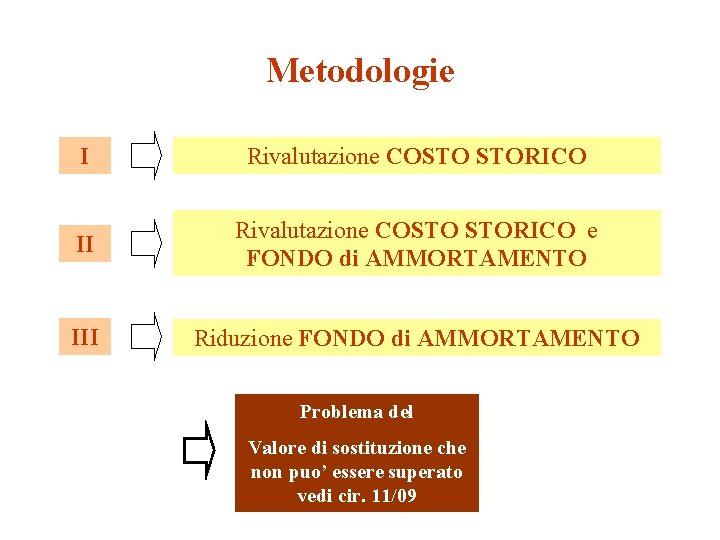

Metodologie I Rivalutazione COSTO STORICO II Rivalutazione COSTO STORICO e FONDO di AMMORTAMENTO III Riduzione FONDO di AMMORTAMENTO Problema del Valore di sostituzione che non puo’ essere superato vedi cir. 11/09

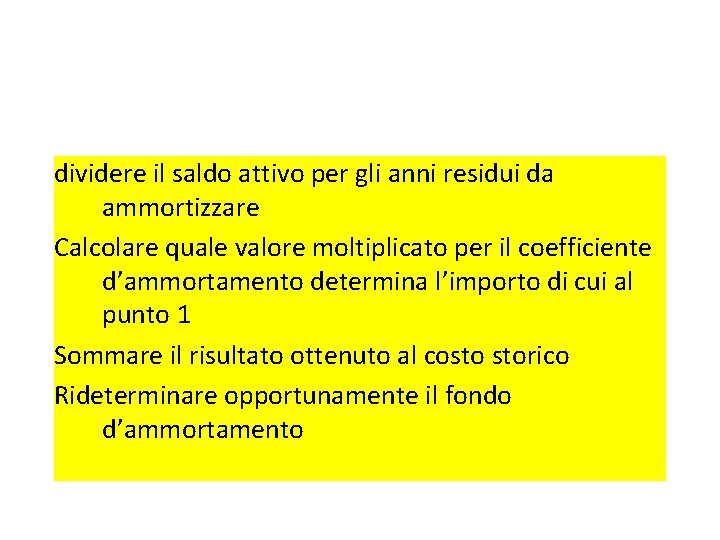

dividere il saldo attivo per gli anni residui da Passaggi successivi per incrementare ammortizzare il bene ed il fondo Calcolare quale valore moltiplicato per il coefficiente d’ammortamento determina l’importo di cui al punto 1 Sommare il risultato ottenuto al costo storico Rideterminare opportunamente il fondo d’ammortamento

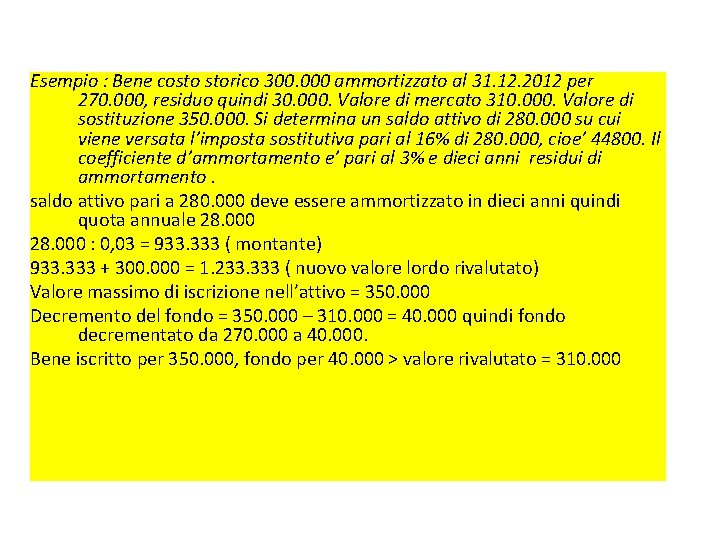

Esempio : Bene costo storico 300. 000 ammortizzato al 31. 12. 2012 per 270. 000, residuo quindi 30. 000. Valore di mercato 310. 000. Valore di sostituzione 350. 000. Si determina un saldo attivo di 280. 000 su cui viene versata l’imposta sostitutiva pari al 16% di 280. 000, cioe’ 44800. Il coefficiente d’ammortamento e’ pari al 3% e dieci anni residui di ammortamento. saldo attivo pari a 280. 000 deve essere ammortizzato in dieci anni quindi quota annuale 28. 000 : 0, 03 = 933. 333 ( montante) 933. 333 + 300. 000 = 1. 233. 333 ( nuovo valore lordo rivalutato) Valore massimo di iscrizione nell’attivo = 350. 000 Decremento del fondo = 350. 000 – 310. 000 = 40. 000 quindi fondo decrementato da 270. 000 a 40. 000. Bene iscritto per 350. 000, fondo per 40. 000 > valore rivalutato = 310. 000 Passaggi successivi per incrementare il bene ed il fondo

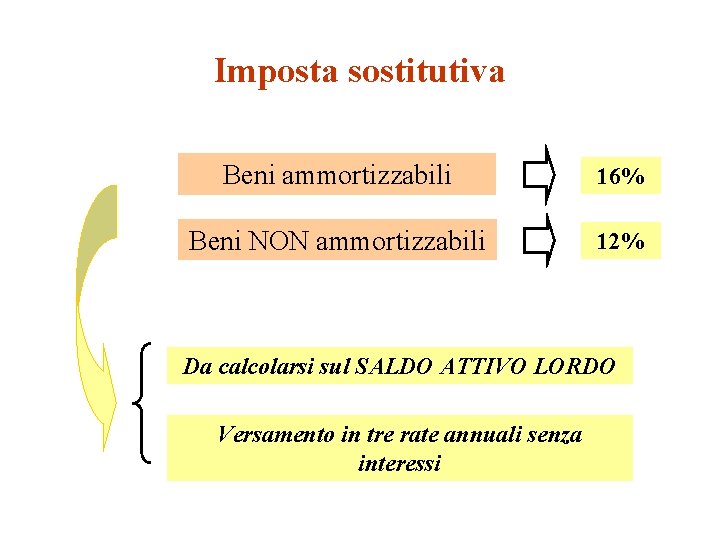

Imposta sostitutiva Beni ammortizzabili 16% Beni NON ammortizzabili 12% Da calcolarsi sul SALDO ATTIVO LORDO Versamento in tre rate annuali senza interessi

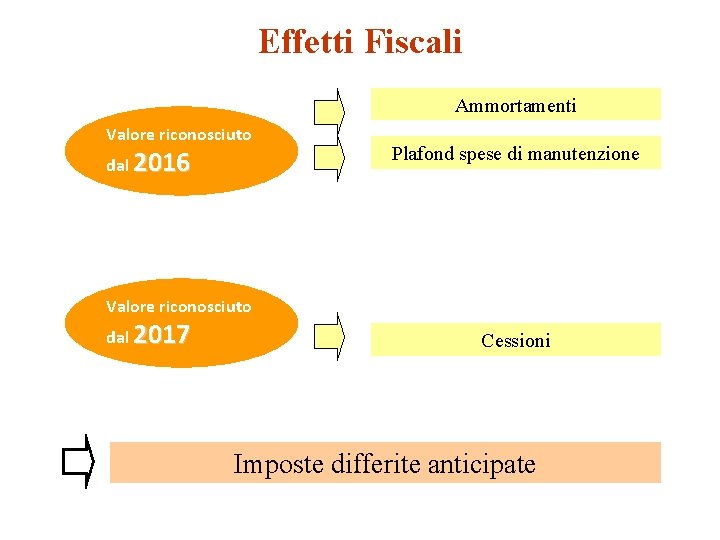

Effetti Fiscali Ammortamenti Valore riconosciuto dal 2016 Plafond spese di manutenzione Valore riconosciuto dal 2017 Cessioni Imposte differite anticipate

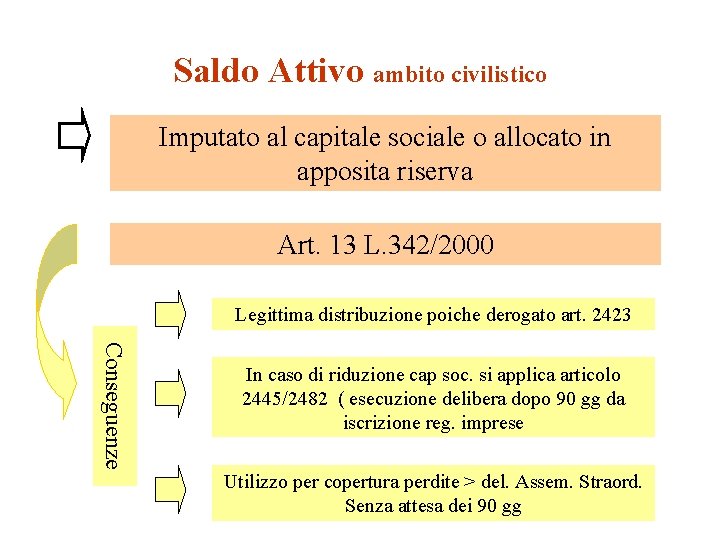

Saldo Attivo ambito civilistico Imputato al capitale sociale o allocato in apposita riserva Art. 13 L. 342/2000 Legittima distribuzione poiche derogato art. 2423 Conseguenze In caso di riduzione cap soc. si applica articolo 2445/2482 ( esecuzione delibera dopo 90 gg da iscrizione reg. imprese Utilizzo per copertura perdite > del. Assem. Straord. Senza attesa dei 90 gg

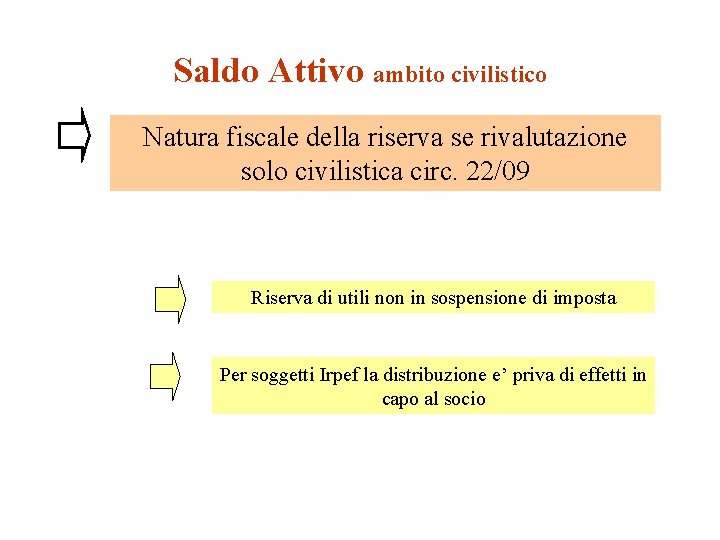

Saldo Attivo ambito civilistico Natura fiscale della riserva se rivalutazione solo civilistica circ. 22/09 Riserva di utili non in sospensione di imposta Per soggetti Irpef la distribuzione e’ priva di effetti in capo al socio

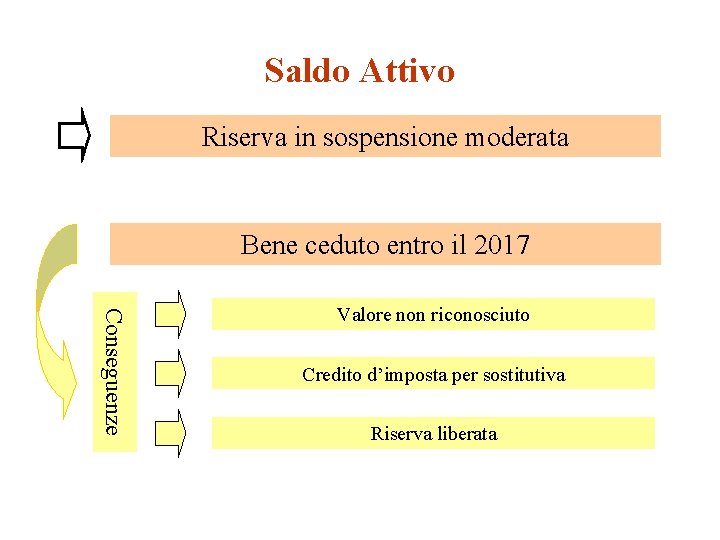

Saldo Attivo Riserva in sospensione moderata Bene ceduto entro il 2017 Conseguenze Valore non riconosciuto Credito d’imposta per sostitutiva Riserva liberata

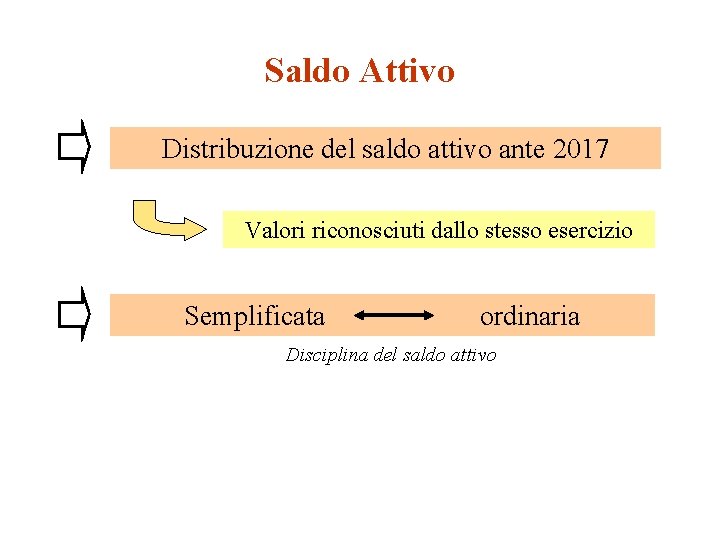

Saldo Attivo Distribuzione del saldo attivo ante 2017 Valori riconosciuti dallo stesso esercizio Semplificata ordinaria Disciplina del saldo attivo

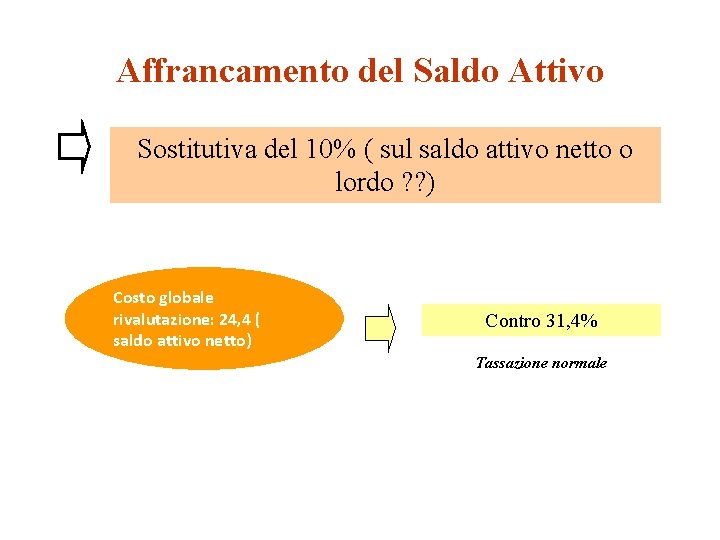

Affrancamento del Saldo Attivo Sostitutiva del 10% ( sul saldo attivo netto o lordo ? ? ) Costo globale rivalutazione: 24, 4 ( saldo attivo netto) Contro 31, 4% Tassazione normale

LE MODIFICHE ALL’ACE E ALLE PERDITE SU CREDITI

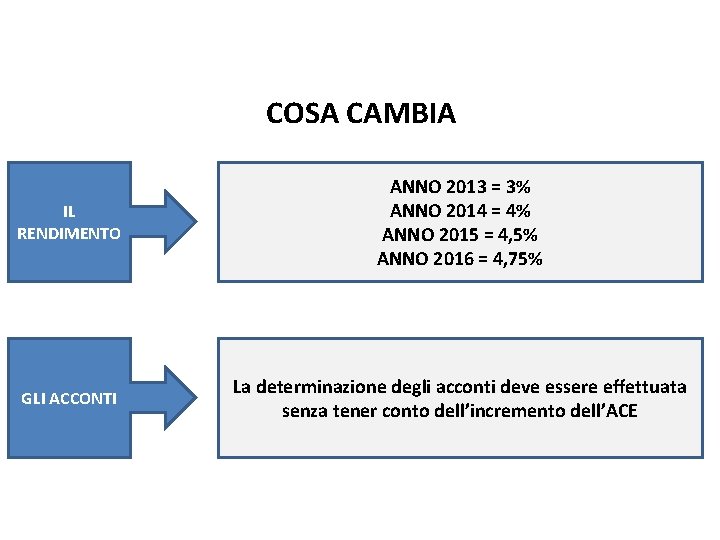

La nuova ACE pag. COSA CAMBIA IL RENDIMENTO ANNO 2013 = 3% ANNO 2014 = 4% ANNO 2015 = 4, 5% ANNO 2016 = 4, 75% GLI ACCONTI La determinazione degli acconti deve essere effettuata senza tener conto dell’incremento dell’ACE

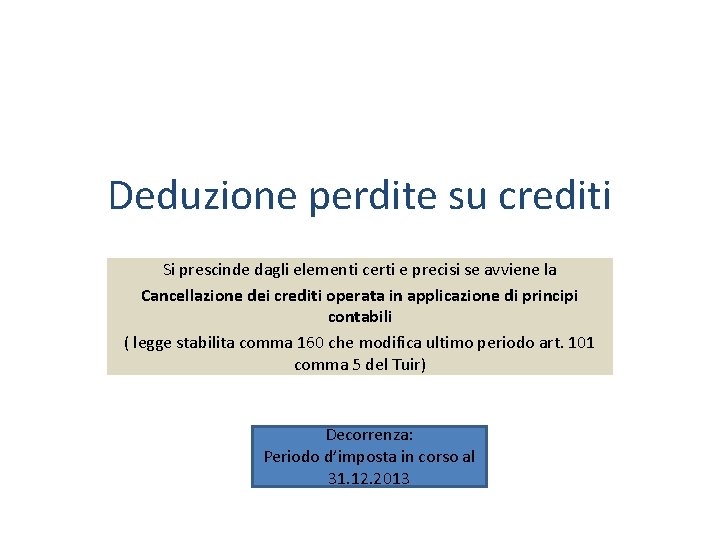

Deduzione perdite su crediti Si prescinde dagli elementi certi e precisi se avviene la Cancellazione dei crediti operata in applicazione di principi contabili ( legge stabilita comma 160 che modifica ultimo periodo art. 101 comma 5 del Tuir) Decorrenza: Periodo d’imposta in corso al 31. 12. 2013

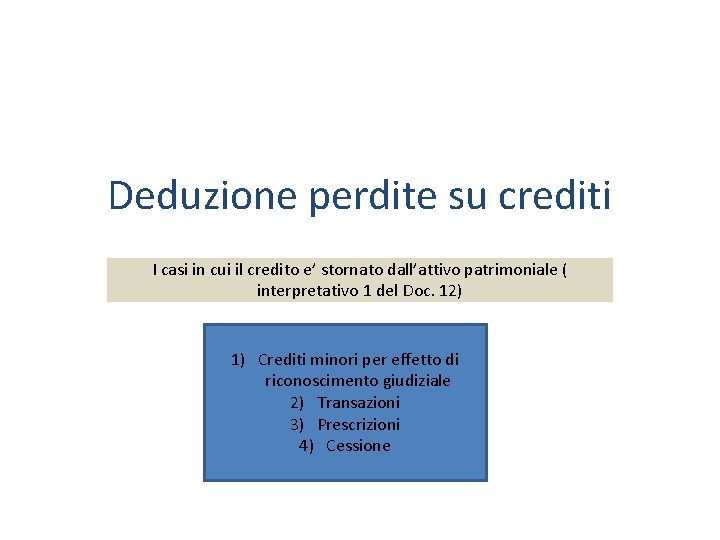

Deduzione perdite su crediti I casi in cui il credito e’ stornato dall’attivo patrimoniale ( interpretativo 1 del Doc. 12) 1) Crediti minori per effetto di riconoscimento giudiziale 2) Transazioni 3) Prescrizioni 4) Cessione

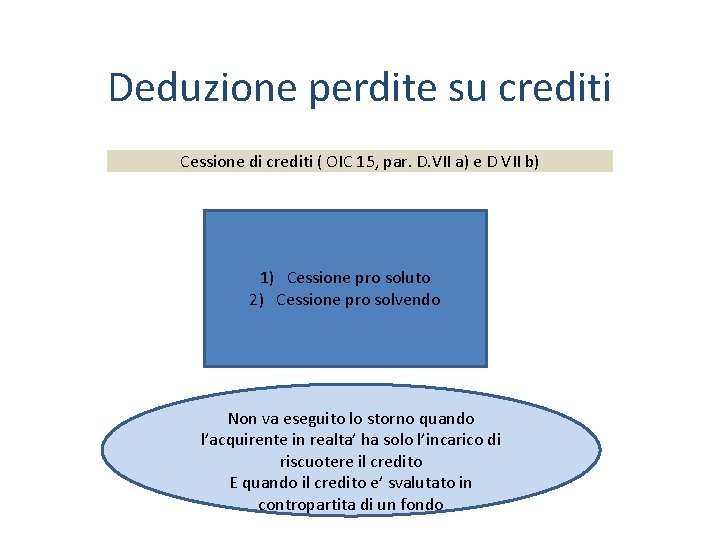

Deduzione perdite su crediti Cessione di crediti ( OIC 15, par. D. VII a) e D VII b) 1) Cessione pro soluto 2) Cessione pro solvendo Non va eseguito lo storno quando l’acquirente in realta’ ha solo l’incarico di riscuotere il credito E quando il credito e’ svalutato in contropartita di un fondo

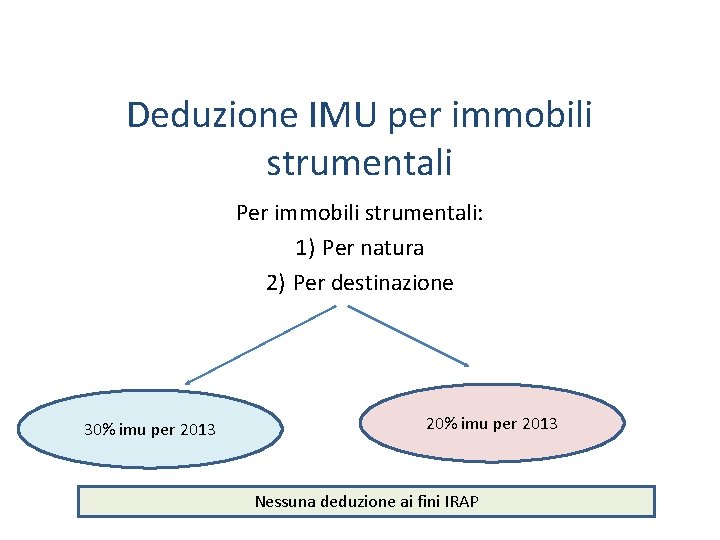

Deduzione IMU per immobili strumentali Per immobili strumentali: 1) Per natura 2) Per destinazione 30% imu per 2013 20% imu per 2013 Nessuna deduzione ai fini IRAP

Deducibilita’ IMU vale sia per imprese che per professionisti Esclusi: 1)Immobili merce ( che non pagano IMU da parte del costruttore se non locati) 2)Immobili patrimonio

LE MODIFICHE AI LEASING

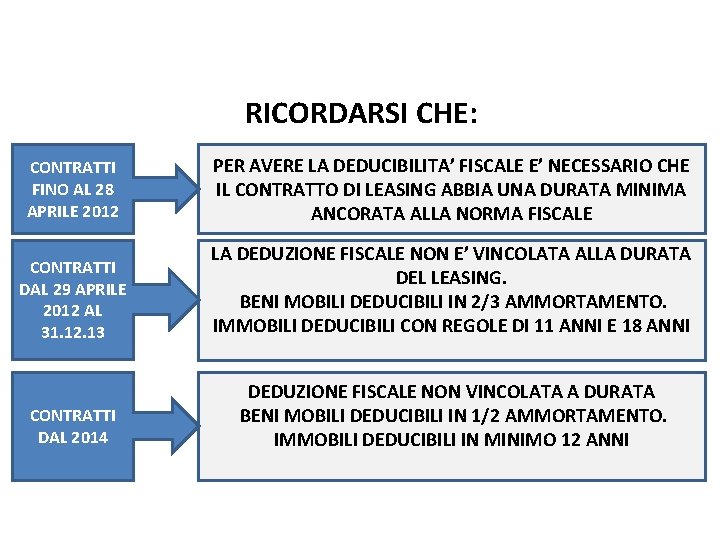

Le modifiche al Leasing pag. RICORDARSI CHE: CONTRATTI FINO AL 28 APRILE 2012 PER AVERE LA DEDUCIBILITA’ FISCALE E’ NECESSARIO CHE IL CONTRATTO DI LEASING ABBIA UNA DURATA MINIMA ANCORATA ALLA NORMA FISCALE CONTRATTI DAL 29 APRILE 2012 AL 31. 12. 13 LA DEDUZIONE FISCALE NON E’ VINCOLATA ALLA DURATA DEL LEASING. BENI MOBILI DEDUCIBILI IN 2/3 AMMORTAMENTO. IMMOBILI DEDUCIBILI CON REGOLE DI 11 ANNI E 18 ANNI CONTRATTI DAL 2014 DEDUZIONE FISCALE NON VINCOLATA A DURATA BENI MOBILI DEDUCIBILI IN 1/2 AMMORTAMENTO. IMMOBILI DEDUCIBILI IN MINIMO 12 ANNI

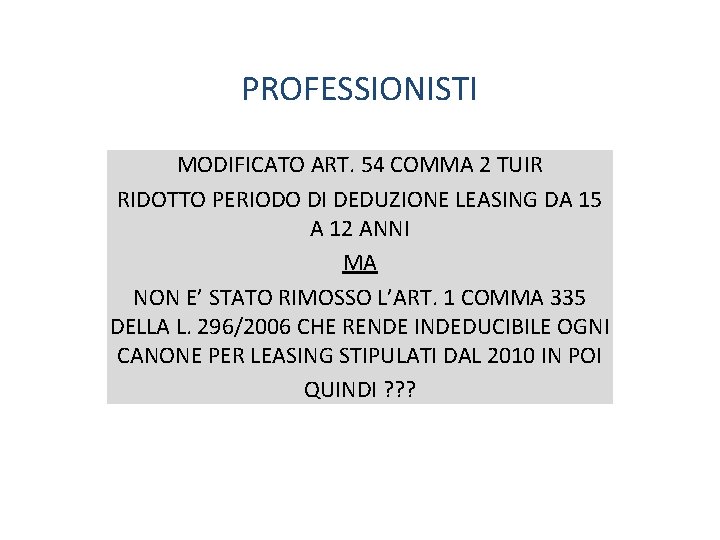

PROFESSIONISTI MODIFICATO ART. 54 COMMA 2 TUIR RIDOTTO PERIODO DI DEDUZIONE LEASING DA 15 A 12 ANNI MA NON E’ STATO RIMOSSO L’ART. 1 COMMA 335 DELLA L. 296/2006 CHE RENDE INDEDUCIBILE OGNI CANONE PER LEASING STIPULATI DAL 2010 IN POI QUINDI ? ? ?

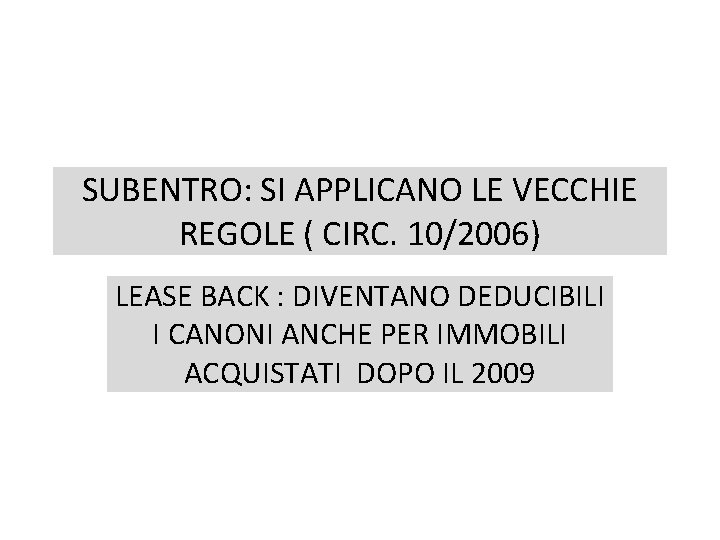

SUBENTRO: SI APPLICANO LE VECCHIE REGOLE ( CIRC. 10/2006) LEASE BACK : DIVENTANO DEDUCIBILI I CANONI ANCHE PER IMMOBILI ACQUISTATI DOPO IL 2009

DEDUZIONI IRAP PER INCREMENTO DELLA BASE OCCUPAZIONALE

Fiscalità del trust pag. 131 LA NUOVA DEDUZIONE IRAP La legge di stabilità, per abbattere il cuneo fiscale, ha introdotto una deduzione ai fini IRAP consistente nella possibilità di dedurre dalla base imponibile IRAP i costi per il personale dipendente di nuova assunzione contratto a tempo indeterminato, nel limite massimo di 15. 000 euro per ogni nuova singola assunzione Il risparmio massimo annuale è di euro 585, 00, pari al 3, 90% di euro 15. 000. la deduzione in commento spetta – al verificarsi delle condizioni - per il periodo d'imposta in cui è avvenuta la nuova assunzione contratto a tempo indeterminato e per i due successivi, salvo che intervenga la decadenza

Fiscalità del trust pag. 131 LA NUOVA DEDUZIONE IRAP Sono ammessi a fruire dell'agevolazione i contribuenti che rientrano tra i "soggetti passivi dell'imposta", ad eccezione delle Pubbliche amministrazioni, cioè: a) le società di capitali e gli enti commerciali (limitatamente ai lavoratori impiegati nell’attività commerciale eventualmente esercitata) ivi inclusi i trust (esercenti in via esclusiva o principale attività commerciali); b) le società in nome collettivo, in accomandita semplice e quelle ad esse equiparate nonché le persone fisiche esercenti attività commerciali; c) le persone fisiche, le società semplici e quelle ad esse equiparate; d) i produttori agricoli titolari di reddito agrario, esclusi quelli con volume d’affari annuo non superiore a 7. 000 euro, che si avvalgono del regime speciale di esonero degli adempimenti IVA, sempreché non vi abbiano rinunciato; e) gli enti privati residenti e le società e gli enti non residenti.

Fiscalità del trust pag. 131 LA NUOVA DEDUZIONE IRAP Il beneficio è condizionato all’incremento del numero di lavoratori dipendenti assunti contratto a tempo indeterminato, sia a tempo pieno che parziale, rispetto al numero dei lavoratori assunti con il medesimo contratto mediamente occupati nel periodo d'imposta precedente. Per verificare la spettanza del beneficio occorre quindi che si verifichi un innalzamento del numero dei lavoratori dipendenti assunti a tempo indeterminato rispetto alla media del periodo precedente, per cui occorre fare un raffronto con il dato storico Per il calcolo della media dei lavoratori occupati deve essere utilizzata la media aritmetica.

Fiscalità del trust pag. 131 LA NUOVA DEDUZIONE IRAP La deduzione è data dal minore valore tra: 1) il minore dei seguenti importi a) costo effettivo del personale neoassunto sostenuto relativo ai dipendenti assunti nel periodo d'imposta e per il quale s'intende fruire della deduzione; b) valore massimo di 15. 000 euro ragguagliato ad anno; 2) l'incremento del costo del personale risultante dal bilancio di esercizio. Si incappa nella decadenza del beneficio nel caso in cui il livello occupazionale raggiunto non venga mantenuto. La nuova deduzione spetta a decorrere dal periodo d'imposta in corso al 31 dicembre 2014, per cui operativamente la concreta fruizione avverrà con la predisposizione della Dichiarazione IRAP 2015

Legge di stabilita’ 2014 Comma 156 Proroga rivalutazione partecipazioni e terreni

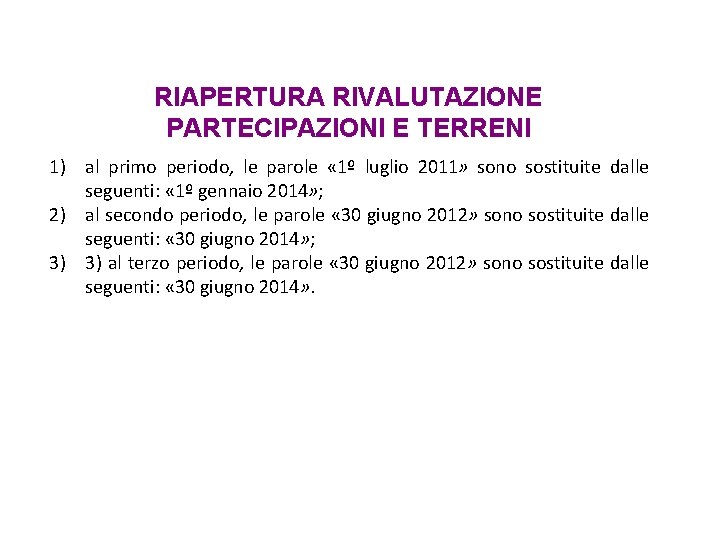

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI 1) al primo periodo, le parole « 1º luglio 2011» sono sostituite dalle seguenti: « 1º gennaio 2014» ; 2) al secondo periodo, le parole « 30 giugno 2012» sono sostituite dalle seguenti: « 30 giugno 2014» ; 3) 3) al terzo periodo, le parole « 30 giugno 2012» sono sostituite dalle seguenti: « 30 giugno 2014» .

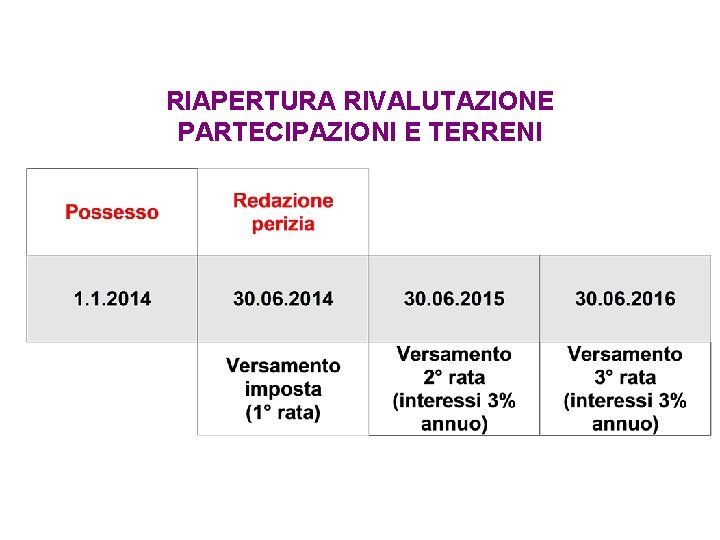

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI

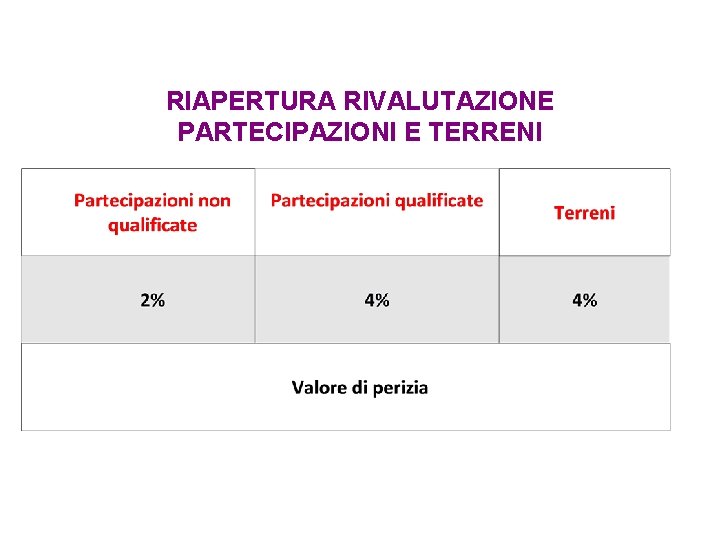

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI

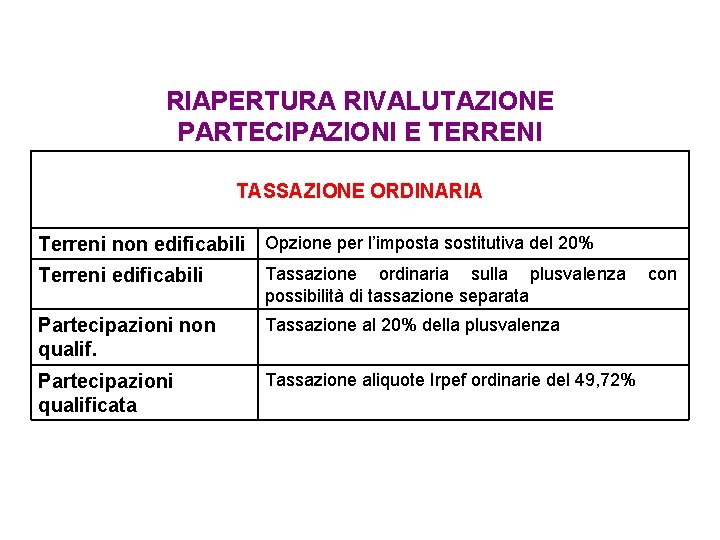

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI TASSAZIONE ORDINARIA Terreni non edificabili Opzione per l’imposta sostitutiva del 20% Terreni edificabili Tassazione ordinaria sulla plusvalenza possibilità di tassazione separata Partecipazioni non qualif. Tassazione al 20% della plusvalenza Partecipazioni qualificata Tassazione aliquote Irpef ordinarie del 49, 72% con

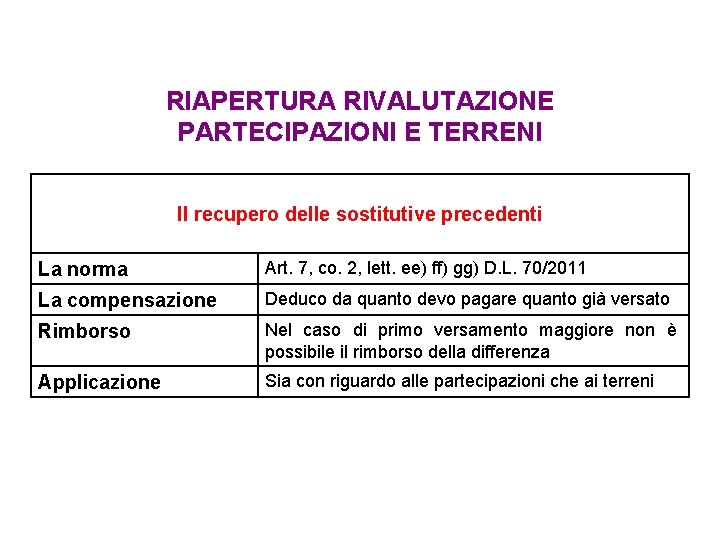

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI Il recupero delle sostitutive precedenti La norma Art. 7, co. 2, lett. ee) ff) gg) D. L. 70/2011 La compensazione Deduco da quanto devo pagare quanto già versato Rimborso Nel caso di primo versamento maggiore non è possibile il rimborso della differenza Applicazione Sia con riguardo alle partecipazioni che ai terreni

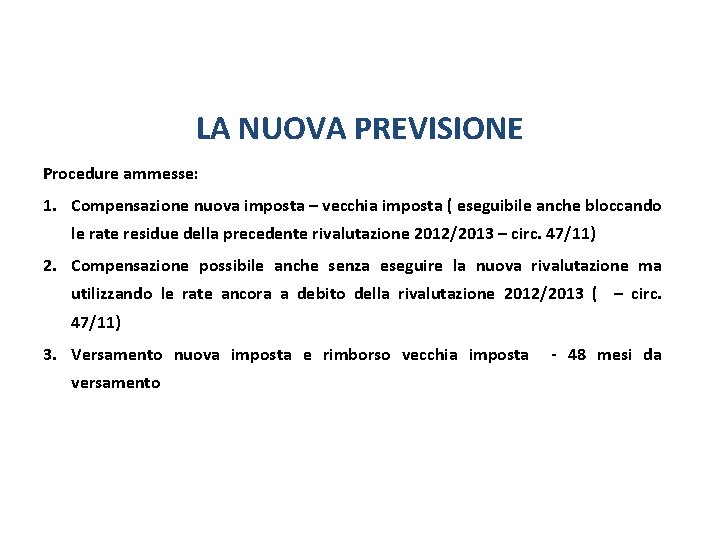

Rideterminazione valori terreni partecipazioni LA NUOVA PREVISIONE Procedure ammesse: 1. Compensazione nuova imposta – vecchia imposta ( eseguibile anche bloccando le rate residue della precedente rivalutazione 2012/2013 – circ. 47/11) 2. Compensazione possibile anche senza eseguire la nuova rivalutazione ma utilizzando le rate ancora a debito della rivalutazione 2012/2013 ( – circ. 47/11) 3. Versamento nuova imposta e rimborso vecchia imposta versamento - 48 mesi da

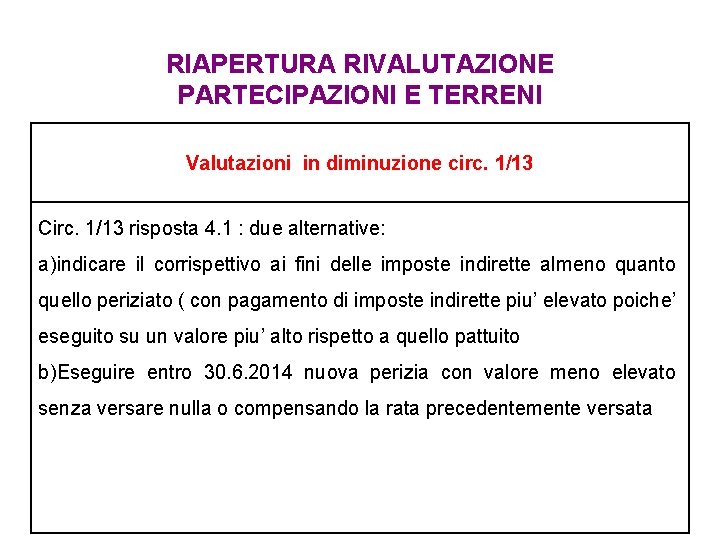

RIAPERTURA RIVALUTAZIONE PARTECIPAZIONI E TERRENI Valutazioni in diminuzione circ. 1/13 Circ. 1/13 risposta 4. 1 : due alternative: a)indicare il corrispettivo ai fini delle imposte indirette almeno quanto quello periziato ( con pagamento di imposte indirette piu’ elevato poiche’ eseguito su un valore piu’ alto rispetto a quello pattuito b)Eseguire entro 30. 6. 2014 nuova perizia con valore meno elevato senza versare nulla o compensando la rata precedentemente versata

Nuovo valore inferiore- conseguenze Partecipazioni : cessione a corrispettivo inferiore a quello di perizia determina una minusvalenza indeducibile ( art. 5, comma 6 L. 448/2001) Terreni : se il corrispettivo di cessione e’ inferiore al valore rivalutato ritorna valido il costo storico ( circ. 81/2002)

Rideterminazione valori terreni partecipazioni PARTECIPAZIONI RICEVUTE IN DONAZIONE O SUCCESSIONE Successione - art. 68, c. 6 Tuir: valore rilevante ai fini imposta successione dato da art. 16 D. L. 346/90 – valore contabile il costo ereditato può essere inferiore rispetto al costo riconosciuto in capo al de cuius (irrilevanti le rivalutazioni del de cuius) Donazione: si assume costo quello del donante rilevanti le rivalutazioni del donante

Rideterminazione valori terreni partecipazioni PARTECIPAZIONI RICEVUTE IN SUCCESSIONE O DONAZIONE E RIVALUTAZIONE Successione 1. Discontinuità di valori tra de cuius ed erede 2. Necessaria pronuncia esplicita delle Entrate per legittimare la detrazione dalla nuova imposta sostitutiva pagata da erede dalla vecchia imposta sostitutiva pagata dal de cuius

Rideterminazione valori terreni partecipazioni PARTECIPAZIONI RICEVUTE IN SUCCESSIONE O DONAZIONE E RIVALUTAZIONE Donazione Continuità dei valori donante donatario e oggettività del valore rivalutato (R. M. 141/2003) Legittimo (? ) scontare da imposta versata da donatario quella versata da donante Donante ha rivalutato da 50. 000 a 100. 000 versando 4% = 4000. Donatario rivaluta a 150. 000 = 150. 000 x 4% = 6000 – 4000 = 2000

Rideterminazione valori terreni partecipazioni TERRENI RICEVUTI IN DONAZIONE O SUCCESSIONE AREE LOTTIZZATE - art. 68, c. 2 Tuir: valore normale al momento di inizio lottizzazione AREE EDIFICABILI - art. 68, c. 2 Tuir: si assume costo quello rilevante di fini della denuncia di successione o donazione (valore normale) Verificare effettiva convenienza alla rivalutazione

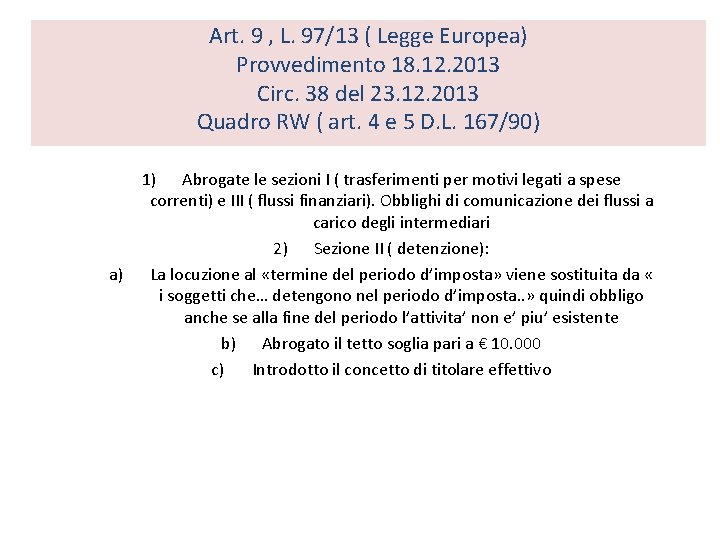

Art. 9 , L. 97/13 ( Legge Europea) Provvedimento 18. 12. 2013 Circ. 38 del 23. 12. 2013 Quadro RW ( art. 4 e 5 D. L. 167/90) 1) Abrogate le sezioni I ( trasferimenti per motivi legati a spese correnti) e III ( flussi finanziari). Obblighi di comunicazione dei flussi a carico degli intermediari 2) Sezione II ( detenzione): a) La locuzione al «termine del periodo d’imposta» viene sostituita da « i soggetti che… detengono nel periodo d’imposta. . » quindi obbligo anche se alla fine del periodo l’attivita’ non e’ piu’ esistente b) Abrogato il tetto soglia pari a € 10. 000 c) Introdotto il concetto di titolare effettivo

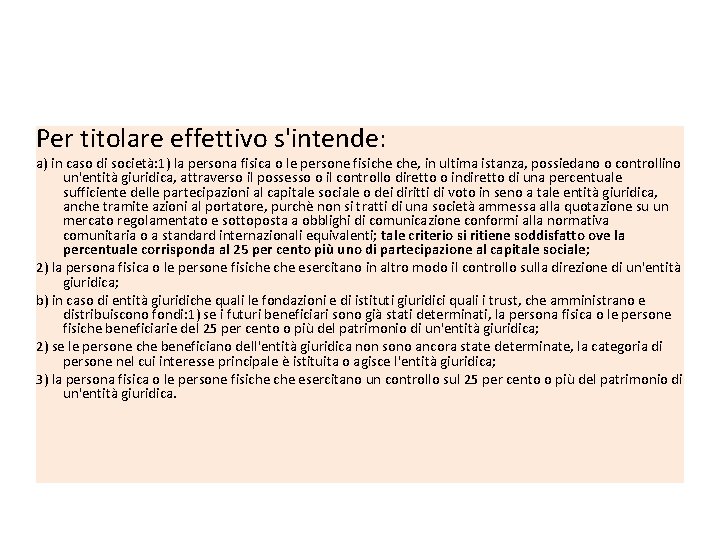

Per titolare effettivo s'intende: a) in caso di società: 1) la persona fisica o le persone fisiche che, in ultima istanza, possiedano o controllino un'entità giuridica, attraverso il possesso o il controllo diretto o indiretto di una percentuale Nozione di titolare effettivo, art. 2 allegato tecnico al D. Lgs 231/07 sufficiente delle partecipazioni al capitale sociale o dei diritti di voto in seno a tale entità giuridica, anche tramite azioni al portatore, purchè non si tratti di una società ammessa alla quotazione su un mercato regolamentato e sottoposta a obblighi di comunicazione conformi alla normativa comunitaria o a standard internazionali equivalenti; tale criterio si ritiene soddisfatto ove la percentuale corrisponda al 25 per cento più uno di partecipazione al capitale sociale; 2) la persona fisica o le persone fisiche esercitano in altro modo il controllo sulla direzione di un'entità giuridica; b) in caso di entità giuridiche quali le fondazioni e di istituti giuridici quali i trust, che amministrano e distribuiscono fondi: 1) se i futuri beneficiari sono già stati determinati, la persona fisica o le persone fisiche beneficiarie del 25 per cento o più del patrimonio di un'entità giuridica; 2) se le persone che beneficiano dell'entità giuridica non sono ancora state determinate, la categoria di persone nel cui interesse principale è istituita o agisce l'entità giuridica; 3) la persona fisica o le persone fisiche esercitano un controllo sul 25 per cento o più del patrimonio di un'entità giuridica.

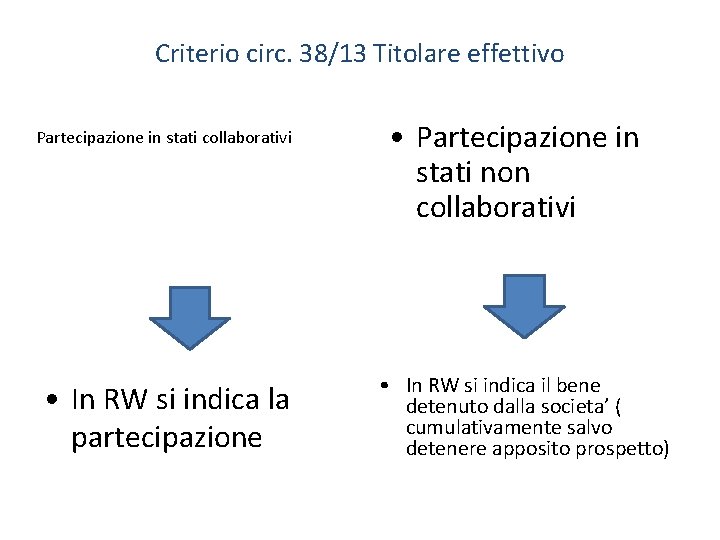

Criterio circ. 38/13 Titolare effettivo Partecipazione in stati collaborativi • In RW si indica la partecipazione • Partecipazione in stati non collaborativi • In RW si indica il bene detenuto dalla societa’ ( cumulativamente salvo detenere apposito prospetto)

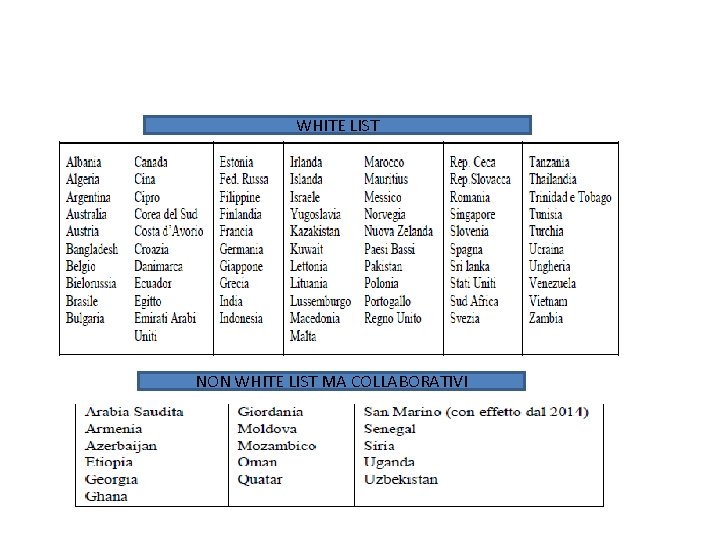

WHITE LIST Distinzione tra stati collaborativi e stati non collaborativi NON WHITE LIST MA COLLABORATIVI

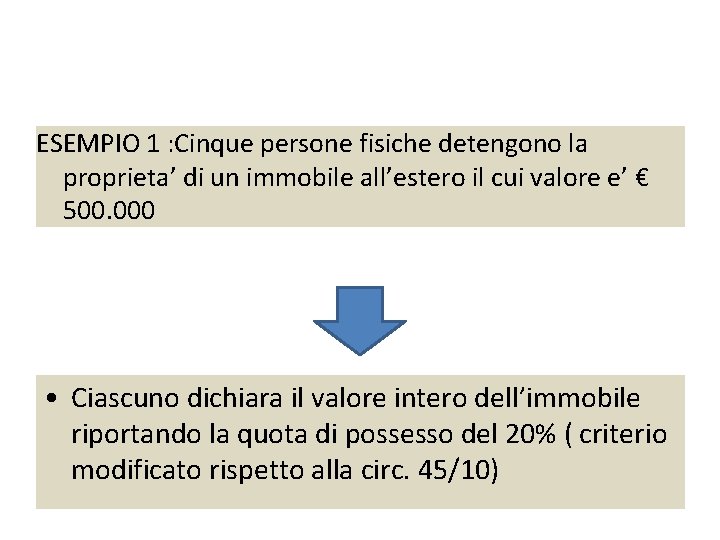

ESEMPIO 1 : Cinque persone fisiche detengono la Esempio 1 : comproprieta’ di bene proprieta’ di un immobile all’estero il cui valore e’ € 500. 000 • Ciascuno dichiara il valore intero dell’immobile riportando la quota di possesso del 20% ( criterio modificato rispetto alla circ. 45/10)

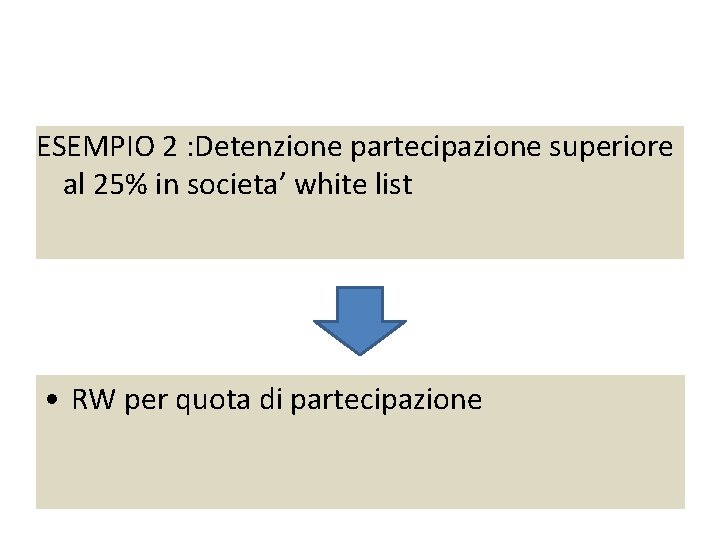

ESEMPIO 2 : Detenzione partecipazione superiore Esempio 2 : partecipazione 26% societa’ white list al 25% in societa’ white list • RW per quota di partecipazione

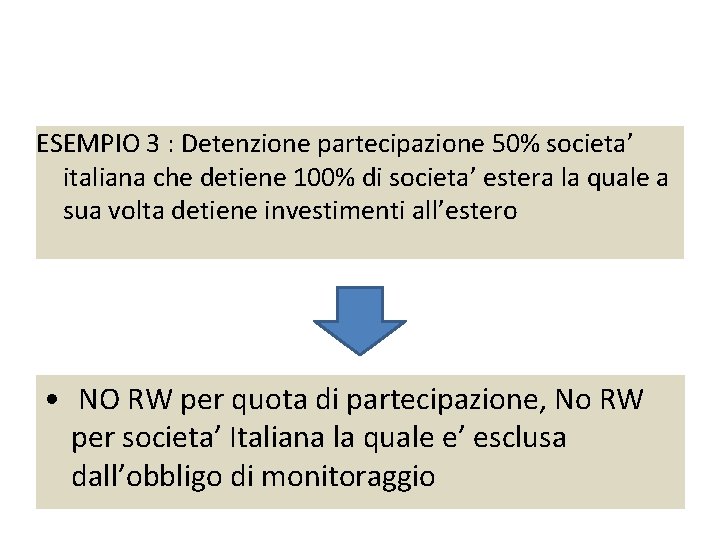

ESEMPIO 3 : Detenzione partecipazione 50% societa’ Esempio 3 : partecipazione 50% societa’ italiana che detiene 100% di societa’ estera la quale a sua volta detiene investimenti all’estero • NO RW per quota di partecipazione, No RW per societa’ Italiana la quale e’ esclusa dall’obbligo di monitoraggio

ESEMPIO 4 : Detenzione partecipazione 15% societa’ Esempio 4 : partecipazione 15% societa’ white list e 50% Italiana white list piu’ 50% societa’ italiana che detiene 50% societa’ white list • SI RW per quota di partecipazione, da indicare al 40% in quanto titolare effettivo

Esempio 5 : partecipazione 26% societa’ non w. l. che detiene investimenti in italia • SI RW ma per quota di partecipazione, nonostante la societa’ sia non w. l. poiche’ i beni sono detenuti in italia

Esempio 6 : partecipazione 26% societa’ non w. l. che detiene investimenti all’estero • SI RW per i beni esteri valore complessivo

ESONERI: esoneri Persone fisiche prestano lavoro all’estero per lo Stato Italiano o per Organizzazioni Internazionali > esonero totale Persone fisiche prestano lavoro all’estrro in zone di frontiera > esonero limitato al paese ove si lavora

Art. 9 , L. 97/13 ( Legge Europea) Modifiche al monitoraggio valutazione Quadro RW ( art. 4 e 5 D. L. 167/90) 1) Sezione II ( detenzione): d) Se l’attivita’ viene affidata in gestione a societa’ fiduciaria o altro intermediario finanziario, l’obbligo non sussiste se i flussi finanziari sono aggottati a ritenuta o imposta sostitutiva ( prima l’esonero non era condizionato alla ritenuta)

VALORE DA INDICARE Va indicato il valore iniziale e quello finale con la stessa modalita con cui viene eseguita la valorizzazione per Indicazione del valore IVAFE Per conti correnti obbligo di monitoraggio esiste sempre anche se non dovuta IVAFE ( importi inferiori € 5. 000) Per conti correnti in paesi non collaborativo occorre indicare oltre a valore iniziale e finale anche ammontare massimo raggiunto nel periodo d’imposta Per immobile stesso valore utilizzato per IVIE

Esoneri oggettivi Riscossione dei redditi esteri per il tramite di un sostituto che applica ritenuta, quindi: 1) attivita finanziarie e patrimoniali affidate in gestione o amministrazione a intermedieri residenti 2) contratti produttivi di redditi finanziari 3) Attivita’ finanziarie e patrimoniali i cui redditi sono riscossi da intermediario residente

SANZIONI : Violazione all’obbligo: dal 3 al 15% dell’ammontare non dichiarato Nuove Sanzioni e Decorrenza ( prima era dal 10 al 50%), se il paese estero e’ black list la sanzione e’ dal 6 al 30% Omessa presentazione ravveduta entro 90 gg : sanzione fissa € 258 Viene meno la confisca per equivalente In base al principio del favor rei, le nuove sanzioni sono certamente applicabili anche al passato ( Unico 2013 compreso)

I documenti contabili nella liquidazione Situazione dei conti alla data di effetto di scioglimento: prospetto che indica i saldi dei conti alla data di effetto della causa di scioglimento Amministratori Rendiconto della gestione: vero e proprio bilancio intermedio Bilancio iniziale di liquidazione: stato patrimoniale a valori di realizzo stralcio – budget della liquidazione Primo bilancio di liquidazione: vero e proprio bilancio con specifica informativa e suddivisione C. E. in 2 periodi riflessi fiscali Liquidatori Bilanci annuali di liquidazione: veri e propri bilanci Bilancio finale di liquidazione: S. P. semplificato con C. E. di periodo e riepilogativo + piano di riparto 68

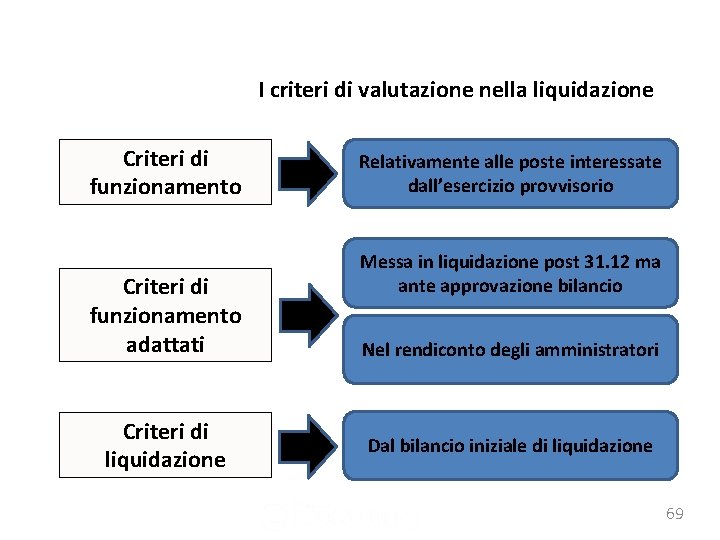

argomento I criteri di valutazione nella liquidazione Criteri di funzionamento adattati Criteri di liquidazione Relativamente alle poste interessate dall’esercizio provvisorio Messa in liquidazione post 31. 12 ma ante approvazione bilancio Nel rendiconto degli amministratori Dal bilancio iniziale di liquidazione 69

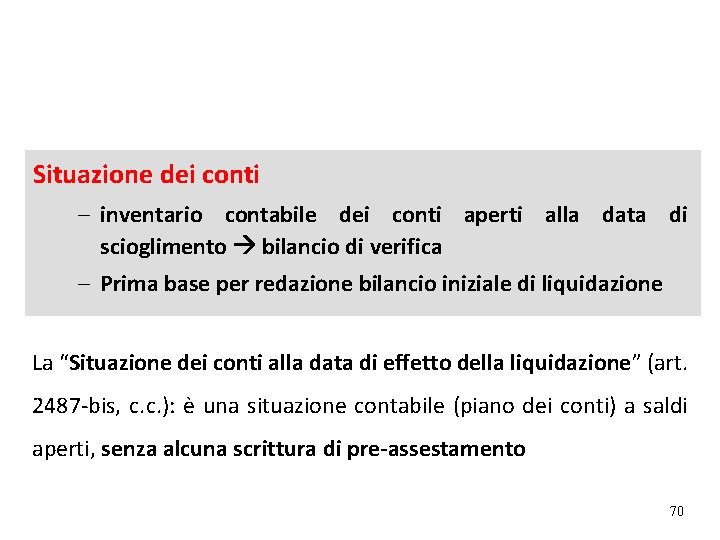

argomento Situazione dei conti – inventario contabile dei conti aperti alla data di scioglimento bilancio di verifica – Prima base per redazione bilancio iniziale di liquidazione La “Situazione dei conti alla data di effetto della liquidazione” (art. 2487 -bis, c. c. ): è una situazione contabile (piano dei conti) a saldi aperti, senza alcuna scrittura di pre-assestamento 70

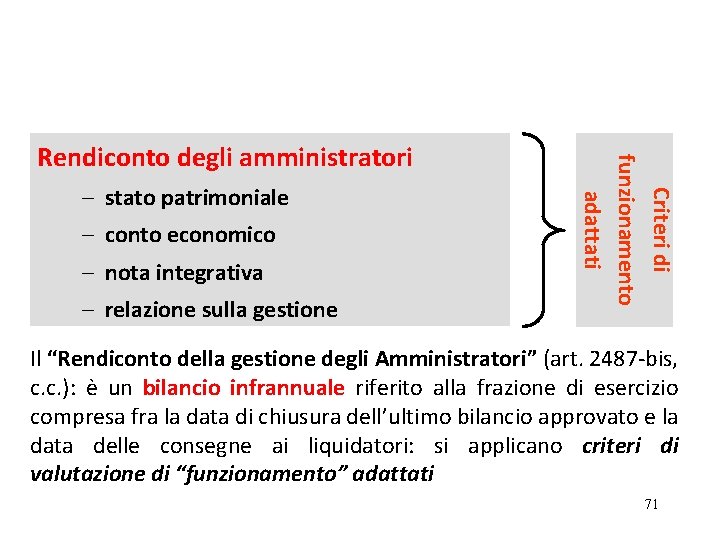

argomento – stato patrimoniale – conto economico – nota integrativa – relazione sulla gestione Criteri di funzionamento adattati Rendiconto degli amministratori Il “Rendiconto della gestione degli Amministratori” (art. 2487 -bis, c. c. ): è un bilancio infrannuale riferito alla frazione di esercizio compresa fra la data di chiusura dell’ultimo bilancio approvato e la data delle consegne ai liquidatori: si applicano criteri di valutazione di “funzionamento” adattati 71

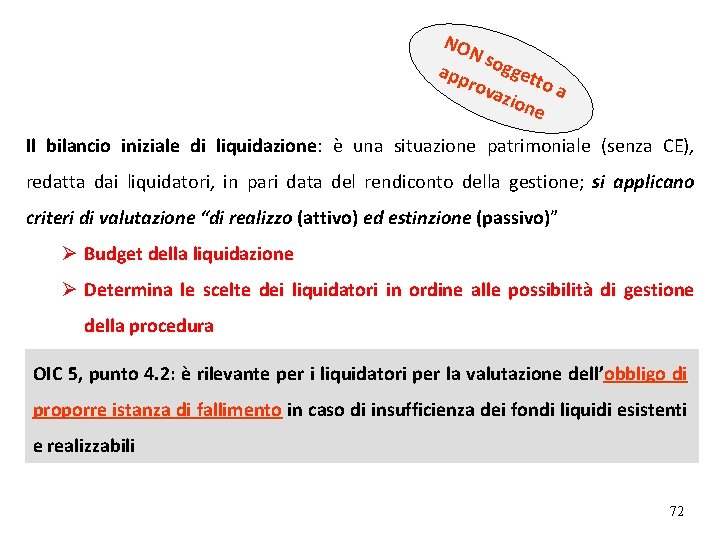

argomento NO Ns app oggett oa rov azio ne Il bilancio iniziale di liquidazione: è una situazione patrimoniale (senza CE), redatta dai liquidatori, in pari data del rendiconto della gestione; si applicano criteri di valutazione “di realizzo (attivo) ed estinzione (passivo)” Ø Budget della liquidazione Ø Determina le scelte dei liquidatori in ordine alle possibilità di gestione della procedura OIC 5, punto 4. 2: è rilevante per i liquidatori per la valutazione dell’obbligo di proporre istanza di fallimento in caso di insufficienza dei fondi liquidi esistenti e realizzabili 72

Dinamica gestionale del fondo rischi ed oneri Ipotesi iniziale Costi : Liquidatore 10 Interessi passivi 5 Ricavi Affitti attivi 3 Saldo = 10 +5 -3 = 12 ( costi)

Dare Scrittura contabile al momento di redazione del bilancio Rettifiche da liquidazione 12 iniziale di liquidazione Avere Fondo rischi ed oneri 12 Pertanto il patrimonio netto di liquidazione viene ridotto di 12 In nota integrativa va redatta una tabella che elenchi le specifiche voci

Si manifesta l’addebito di interessi passivi per 5 e l’accredito di affitti attivi per 3 Dare Scrittura contabile esercizio I di liquidazione Fondo rischi 5 Avere Banca 5 ------------------------Dare Banca 3 Avere Fondo rischi 3 -------------------------Saldo Fondo 10 ( 12 – 5 + 3)

Si manifesta l’addebito di compensi al liquidatore per 11 ( 1 in piu’ rispetto alla previsione) Scrittura contabile esercizio II di liquidazione Dare Fondo rischi 10 Competenze liquidatore 1 ( conto economico) Avere Banca 11

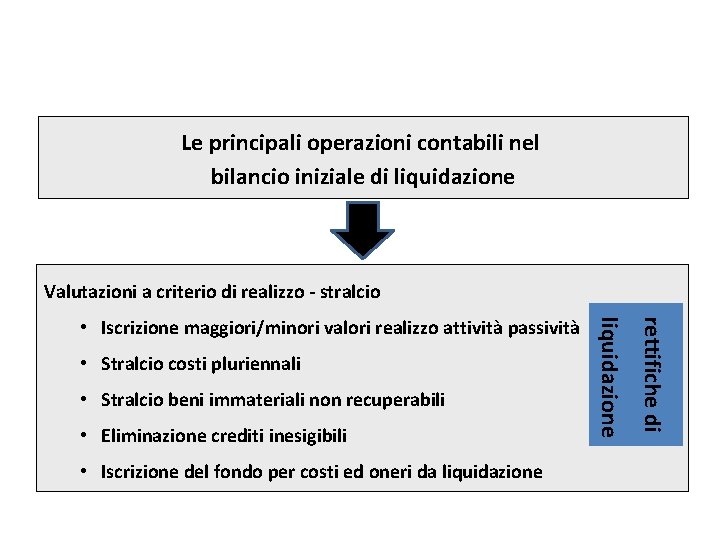

argomento Le principali operazioni contabili nel bilancio iniziale di liquidazione Valutazioni a criterio di realizzo - stralcio • Stralcio beni immateriali non recuperabili • Eliminazione crediti inesigibili • Iscrizione del fondo per costi ed oneri da liquidazione rettifiche di • Stralcio costi pluriennali liquidazione • Iscrizione maggiori/minori valori realizzo attività passività

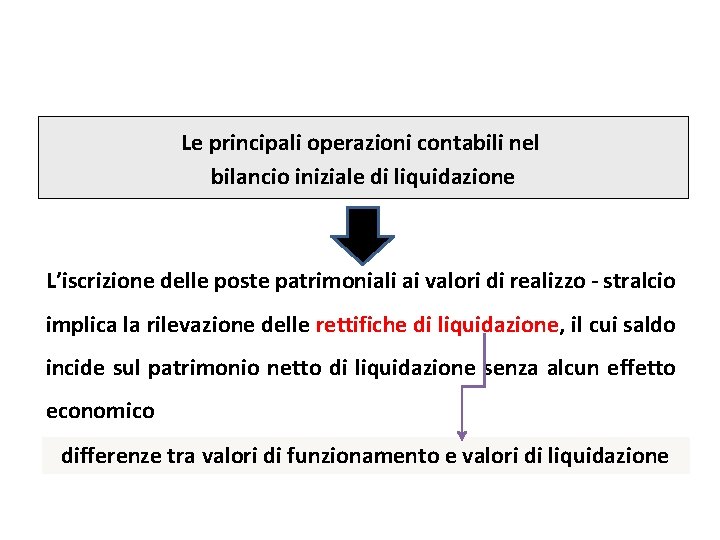

argomento Le principali operazioni contabili nel bilancio iniziale di liquidazione L’iscrizione delle poste patrimoniali ai valori di realizzo - stralcio implica la rilevazione delle rettifiche di liquidazione, il cui saldo incide sul patrimonio netto di liquidazione senza alcun effetto economico differenze tra valori di funzionamento e valori di liquidazione

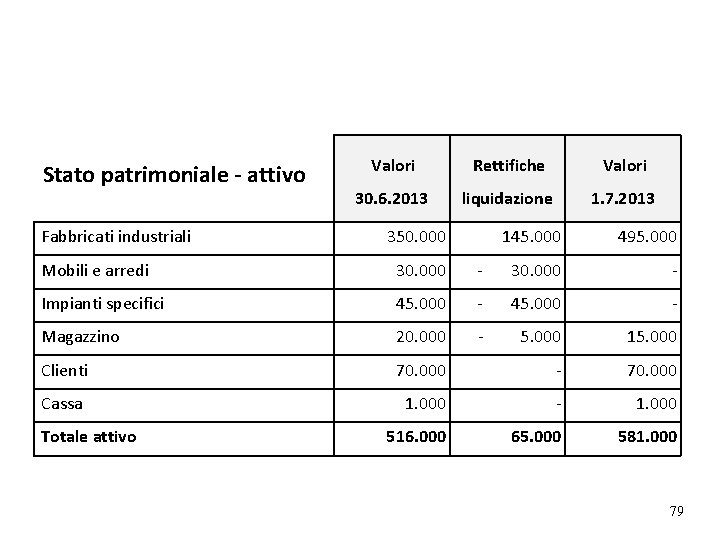

argomento Stato patrimoniale - attivo Valori Rettifiche Valori 30. 6. 2013 liquidazione 1. 7. 2013 Fabbricati industriali 350. 000 145. 000 Mobili e arredi 30. 000 - 30. 000 - Impianti specifici 45. 000 - 45. 000 - Magazzino 20. 000 - 5. 000 Clienti 70. 000 - 70. 000 Cassa 1. 000 - 1. 000 Totale attivo 516. 000 65. 000 495. 000 15. 000 581. 000 79

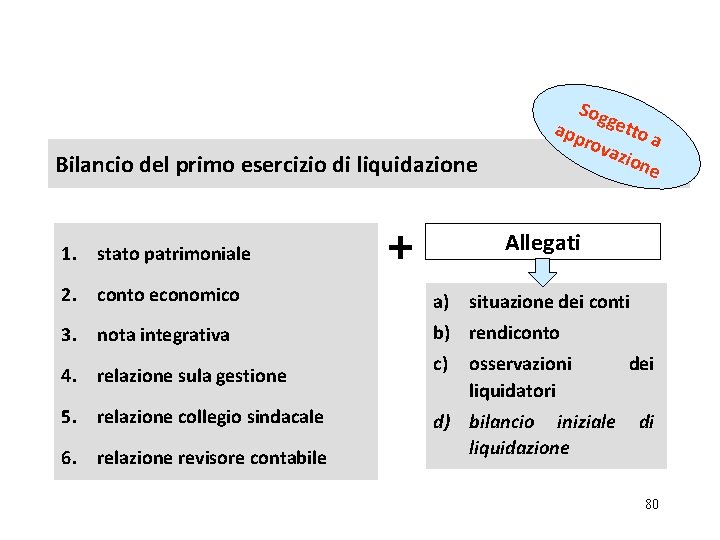

argomento Bilancio del primo esercizio di liquidazione 1. stato patrimoniale + Sog app getto a rov azio ne Allegati 2. conto economico a) situazione dei conti 3. nota integrativa b) rendiconto 4. relazione sula gestione 5. relazione collegio sindacale 6. relazione revisore contabile c) osservazioni liquidatori dei d) bilancio iniziale liquidazione di 80

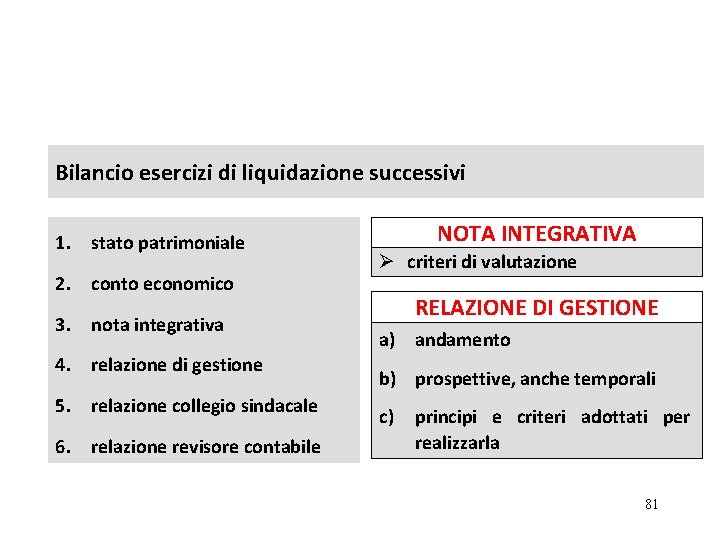

argomento Bilancio esercizi di liquidazione successivi 1. stato patrimoniale 2. conto economico 3. nota integrativa 4. relazione di gestione 5. relazione collegio sindacale 6. relazione revisore contabile NOTA INTEGRATIVA Ø criteri di valutazione RELAZIONE DI GESTIONE a) andamento b) prospettive, anche temporali c) principi e criteri adottati per realizzarla 81

argomento Bilancio finale di liquidazione Stato patrimoniale CONTENUTO Cassa e banche Crediti – beni da assegnare ai soci Capitale netto di liquidazione 82

argomento Bilancio finale di liquidazione Conto economico PROBLEMA = contenuto + arco temporale di riferimento Ultimo periodo o e Intera procedura OIC 5 p. 6. 2. 2. 2. 83

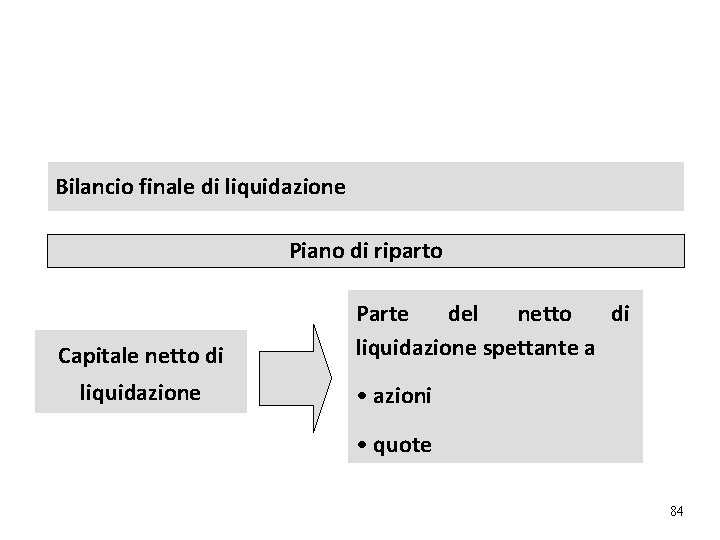

argomento Bilancio finale di liquidazione Piano di riparto Capitale netto di liquidazione Parte del netto di liquidazione spettante a • azioni • quote 84

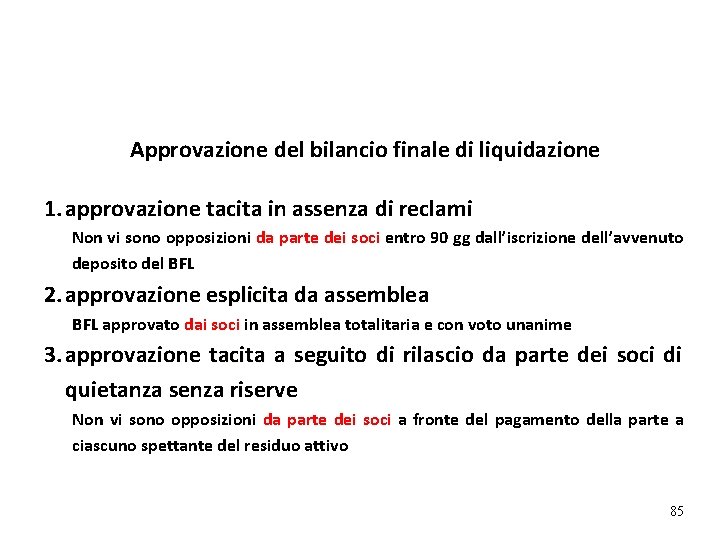

argomento Approvazione del bilancio finale di liquidazione 1. approvazione tacita in assenza di reclami Non vi sono opposizioni da parte dei soci entro 90 gg dall’iscrizione dell’avvenuto deposito del BFL 2. approvazione esplicita da assemblea BFL approvato dai soci in assemblea totalitaria e con voto unanime 3. approvazione tacita a seguito di rilascio da parte dei soci di quietanza senza riserve Non vi sono opposizioni da parte dei soci a fronte del pagamento della parte a ciascuno spettante del residuo attivo 85

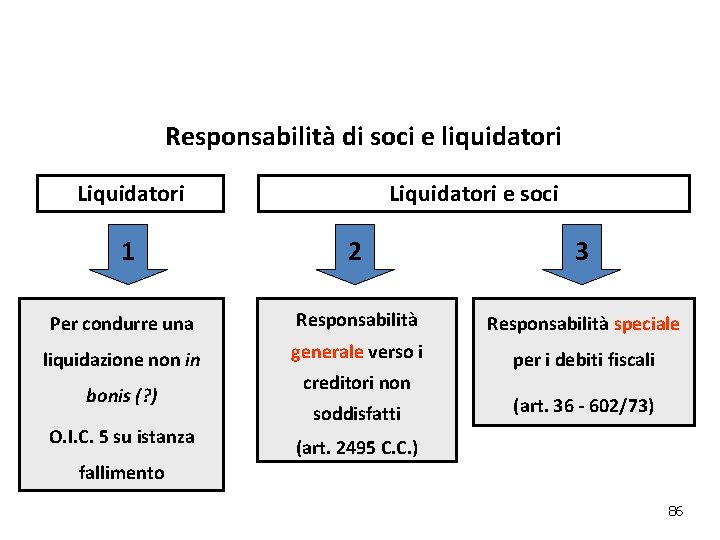

argomento Responsabilità di soci e liquidatori Liquidatori e soci Liquidatori 1 2 3 Per condurre una Responsabilità speciale liquidazione non in generale verso i per i debiti fiscali bonis (? ) O. I. C. 5 su istanza creditori non soddisfatti (art. 36 - 602/73) (art. 2495 C. C. ) fallimento 86

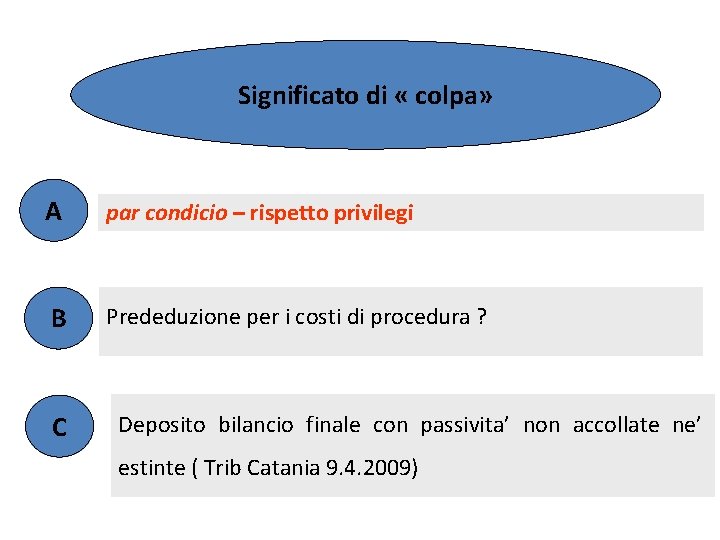

argomento Significato di « colpa» A par condicio – rispetto privilegi B Prededuzione per i costi di procedura ? C Deposito bilancio finale con passivita’ non accollate ne’ estinte ( Trib Catania 9. 4. 2009)

LA LIQUIDAZIONE: ASPETTI FISCALI

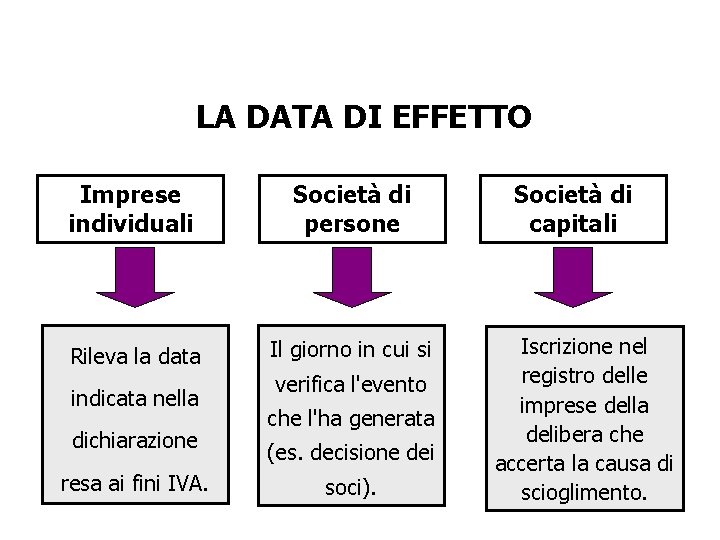

LA DATA DI EFFETTO Imprese individuali Società di persone Rileva la data Il giorno in cui si indicata nella dichiarazione resa ai fini IVA. verifica l'evento che l'ha generata (es. decisione dei soci). Società di capitali Iscrizione nel registro delle imprese della delibera che accerta la causa di scioglimento.

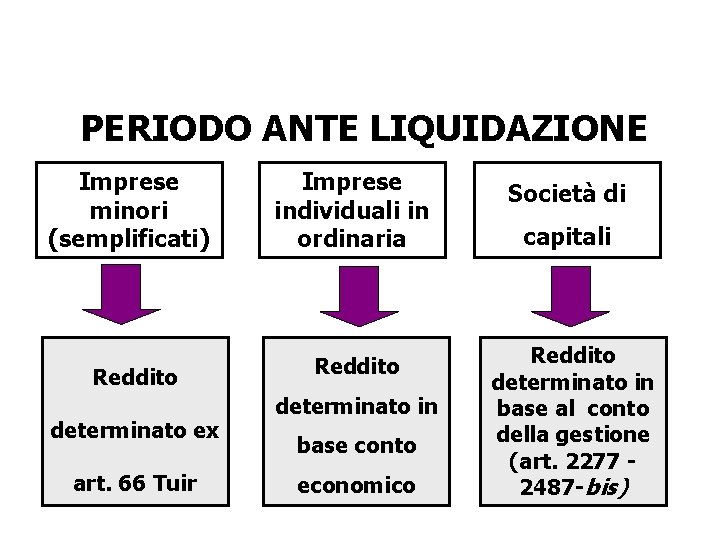

PERIODO ANTE LIQUIDAZIONE Imprese minori (semplificati) Imprese individuali in ordinaria Reddito determinato ex art. 66 Tuir determinato in base conto economico Società di capitali Reddito determinato in base al conto della gestione (art. 2277 2487 -bis)

PERIODO ANTE LIQUIDAZIONE È possibile il ragguaglio temporale di taluni componenti, ex art. 110, co. 5, del Tuir (ad esempio, ammortamenti, spese di manutenzione, accantonamenti, etc. …). Rilevanza di tale frazione temporale ai fini di tutte le norme che “ripartiscono” posizioni fiscali soggettive, indipendentemente dal fatto che il dato articolo di legge parli: - di più periodi d’imposta (es. perdite pregresse ex art. 84) o - di più esercizi (es. plusvalenze rateizzate).

PERIODO DI LIQUIDAZIONE SOCIETÀ DI PERSONE E IMPRESE INDIVIDUALI 1. La liquidazione si chiude nel medesimo periodo d’imposta: il reddito d'impresa è determinato in base al bilancio finale di liquidazione che deve essere redatto anche dai soggetti in contabilità semplificata (di cui all'art. 66 del Tuir). 2. La liquidazione termina entro tre esercizi: il reddito d'impresa relativo ai periodi intermedi è determinato in via provvisoria. Necessità di un conguaglio finale. 3. La liquidazione si protrae per più di tre esercizi (o omesso bilancio finale): i redditi relativi agli esercizi intermedi divengono definitivi.

PERIODO DI LIQUIDAZIONE SOCIETÀ DI CAPITALI 1. La liquidazione si chiude nel medesimo periodo d’imposta: il reddito d'impresa è determinato in base al bilancio finale di liquidazione. 2. La liquidazione termina entro cinque esercizi: il reddito d'impresa relativo ai periodi intermedi è determinato in via provvisoria. Necessità di un conguaglio finale. 3. La liquidazione si protrae per più di cinque esercizi (o omesso bilancio finale): i redditi relativi agli esercizi intermedi divengono definitivi.

PERIODO DI LIQUIDAZIONE IRAP Ai fini IRAP, la tassazione è sempre a titolo definitivo (Circolare 12 novembre 1998, n. 263/E).

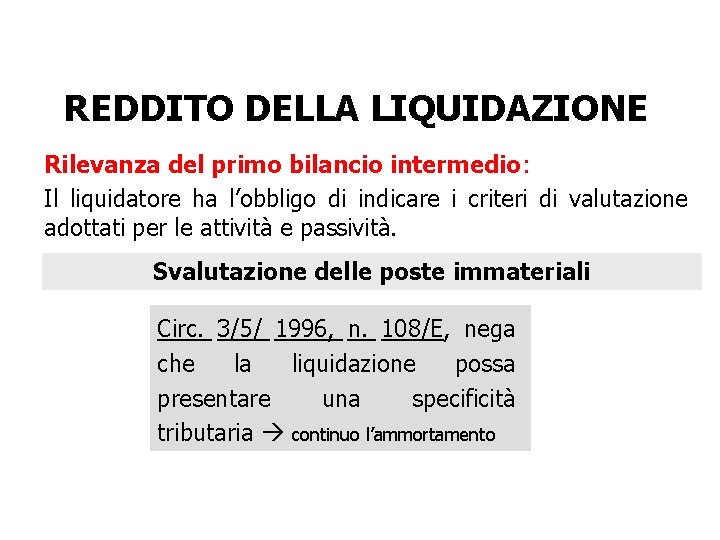

REDDITO DELLA LIQUIDAZIONE Rilevanza del primo bilancio intermedio: Il liquidatore ha l’obbligo di indicare i criteri di valutazione adottati per le attività e passività. Svalutazione delle poste immateriali Circ. 3/5/ 1996, n. 108/E, nega che la liquidazione possa presentare una specificità tributaria continuo l’ammortamento

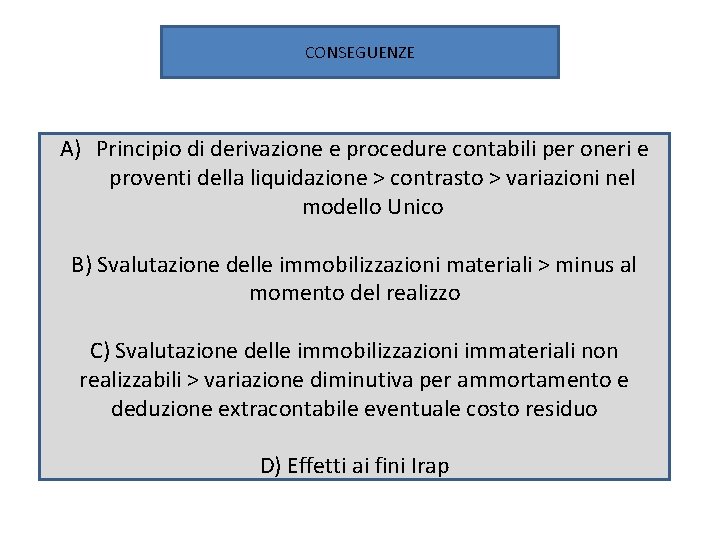

CONSEGUENZE A) Principio di derivazione e procedure contabili per oneri e proventi della liquidazione > contrasto > variazioni nel modello Unico B) Svalutazione delle immobilizzazioni materiali > minus al momento del realizzo C) Svalutazione delle immobilizzazioni immateriali non realizzabili > variazione diminutiva per ammortamento e deduzione extracontabile eventuale costo residuo D) Effetti ai fini Irap

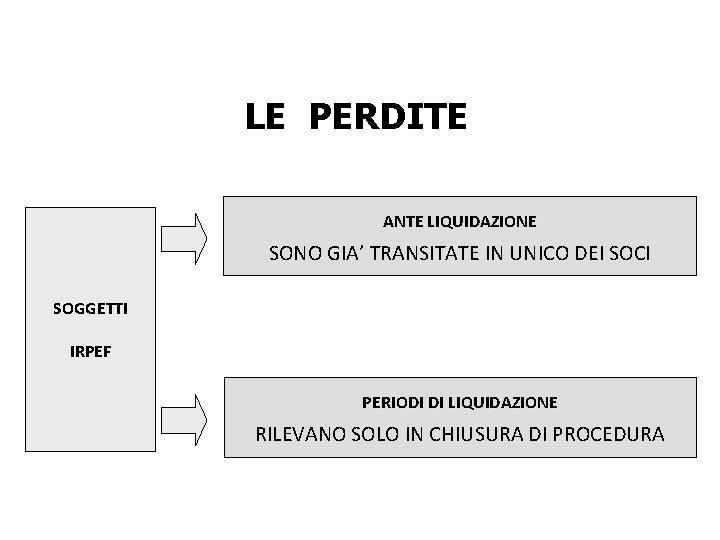

LE PERDITE Imprese individuali e società di persone Ante liquidazione Rilevano / sono imputate a ciascun socio in ossequio ai criteri generali → art. 8 del Tuir. Generate nel corso della liquidazione Rilevano solo in sede di bilancio finale, indipendentemente dalla durata della procedura.

LE PERDITE ANTE LIQUIDAZIONE SONO GIA’ TRANSITATE IN UNICO DEI SOCI SOGGETTI IRPEF PERIODI DI LIQUIDAZIONE RILEVANO SOLO IN CHIUSURA DI PROCEDURA

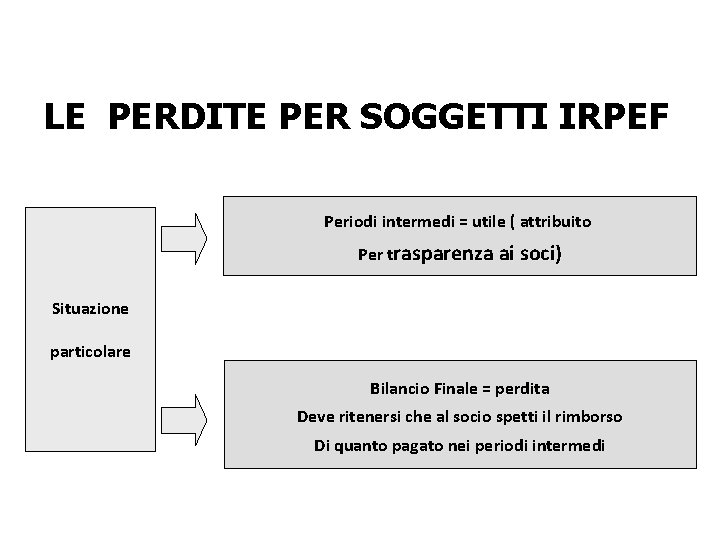

LE PERDITE PER SOGGETTI IRPEF Periodi intermedi = utile ( attribuito Per trasparenza ai soci) Situazione particolare Bilancio Finale = perdita Deve ritenersi che al socio spetti il rimborso Di quanto pagato nei periodi intermedi

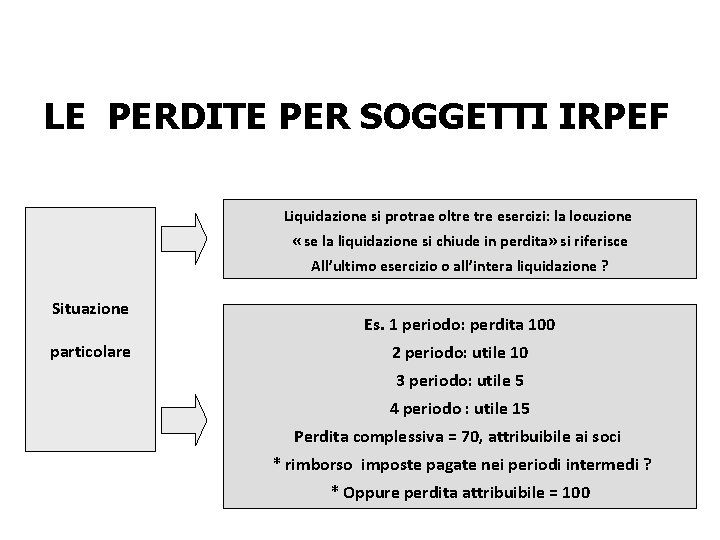

LE PERDITE PER SOGGETTI IRPEF Liquidazione si protrae oltre esercizi: la locuzione « se la liquidazione si chiude in perdita» si riferisce All’ultimo esercizio o all’intera liquidazione ? Situazione particolare Es. 1 periodo: perdita 100 2 periodo: utile 10 3 periodo: utile 5 4 periodo : utile 15 Perdita complessiva = 70, attribuibile ai soci * rimborso imposte pagate nei periodi intermedi ? * Oppure perdita attribuibile = 100

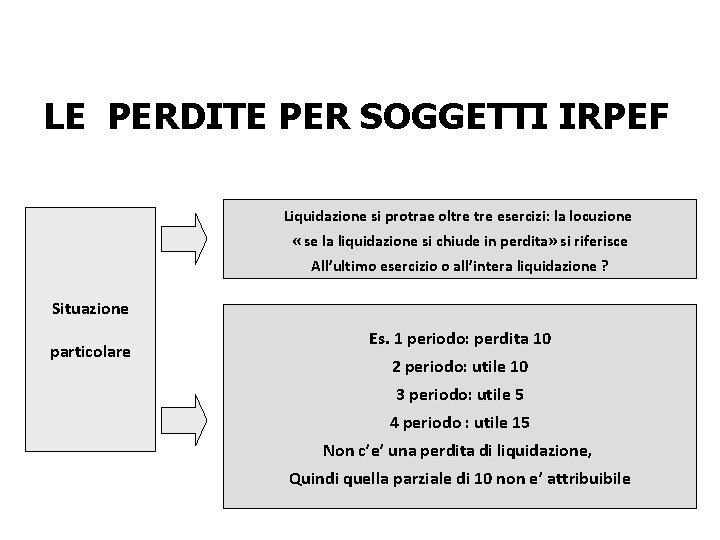

LE PERDITE PER SOGGETTI IRPEF Liquidazione si protrae oltre esercizi: la locuzione « se la liquidazione si chiude in perdita» si riferisce All’ultimo esercizio o all’intera liquidazione ? Situazione particolare Es. 1 periodo: perdita 10 2 periodo: utile 10 3 periodo: utile 5 4 periodo : utile 15 Non c’e’ una perdita di liquidazione, Quindi quella parziale di 10 non e’ attribuibile

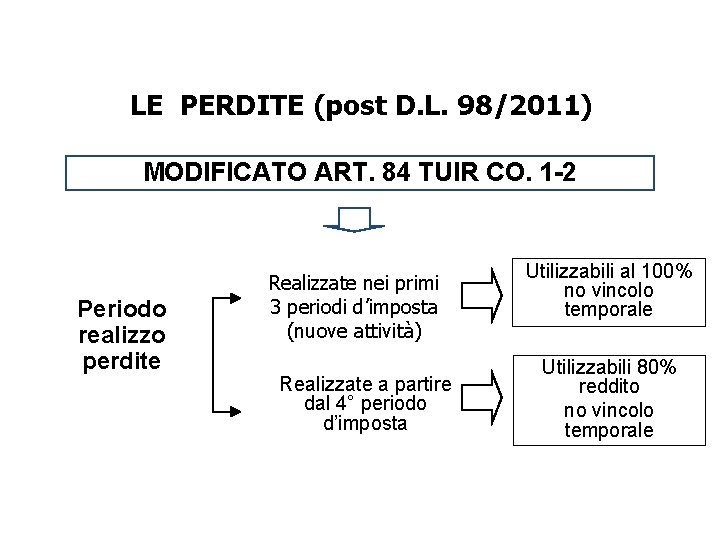

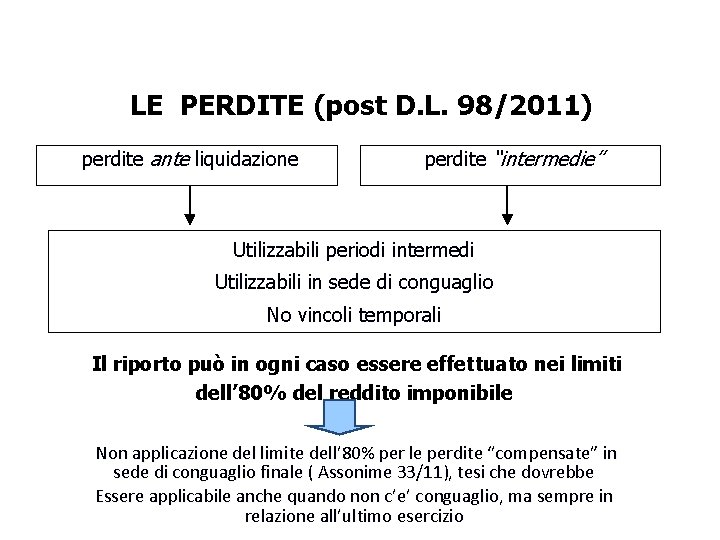

LE PERDITE (post D. L. 98/2011) MODIFICATO ART. 84 TUIR CO. 1 -2 Periodo realizzo perdite Realizzate nei primi 3 periodi d’imposta (nuove attività) Realizzate a partire dal 4° periodo d’imposta Utilizzabili al 100% no vincolo temporale Utilizzabili 80% reddito no vincolo temporale

LE PERDITE (post D. L. 98/2011) perdite ante liquidazione perdite “intermedie” Utilizzabili periodi intermedi Utilizzabili in sede di conguaglio No vincoli temporali Il riporto può in ogni caso essere effettuato nei limiti dell’ 80% del reddito imponibile Non applicazione del limite dell’ 80% per le perdite “compensate” in sede di conguaglio finale ( Assonime 33/11), tesi che dovrebbe Essere applicabile anche quando non c’e’ conguaglio, ma sempre in relazione all’ultimo esercizio

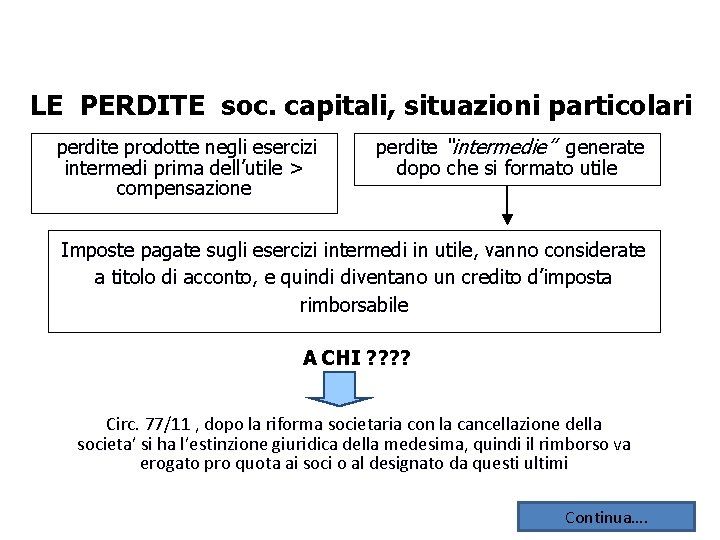

LE PERDITE soc. capitali, situazioni particolari perdite prodotte negli esercizi intermedi prima dell’utile > compensazione perdite “intermedie” generate dopo che si formato utile Imposte pagate sugli esercizi intermedi in utile, vanno considerate a titolo di acconto, e quindi diventano un credito d’imposta rimborsabile A CHI ? ? Circ. 77/11 , dopo la riforma societaria con la cancellazione della societa’ si ha l’estinzione giuridica della medesima, quindi il rimborso va erogato pro quota ai soci o al designato da questi ultimi Continua….

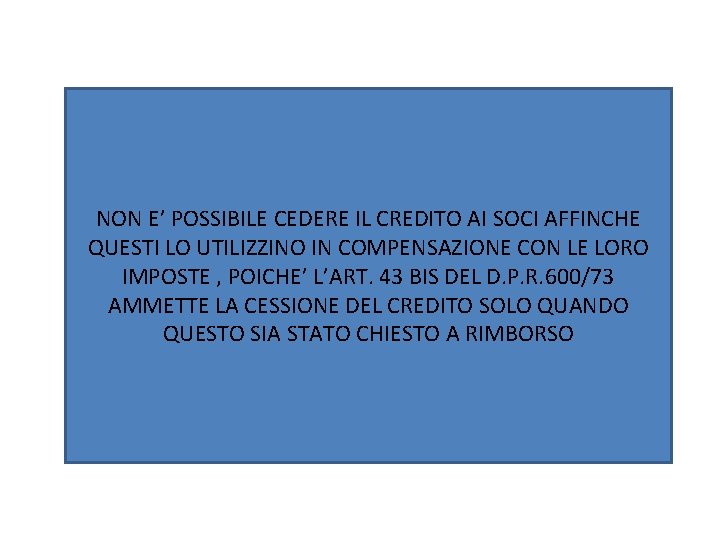

NON E’ POSSIBILE CEDERE IL CREDITO AI SOCI AFFINCHE QUESTI LO UTILIZZINO IN COMPENSAZIONE CON LE LORO IMPOSTE , POICHE’ L’ART. 43 BIS DEL D. P. R. 600/73 AMMETTE LA CESSIONE DEL CREDITO SOLO QUANDO QUESTO SIA STATO CHIESTO A RIMBORSO

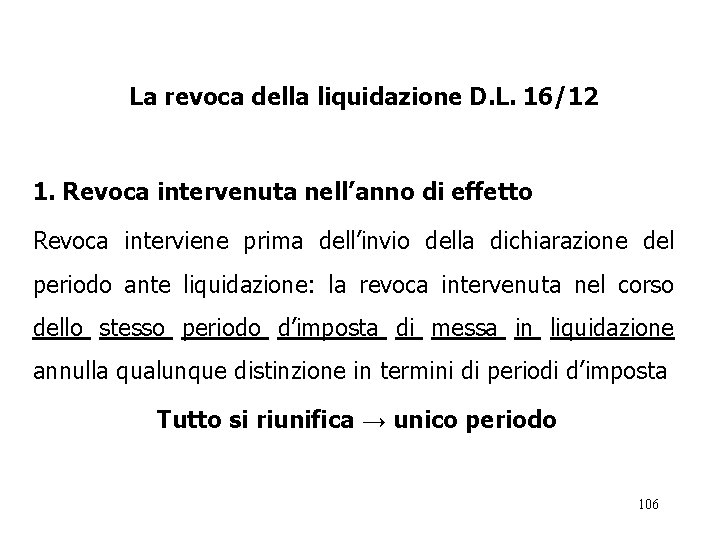

La revoca della liquidazione D. L. 16/12 1. Revoca intervenuta nell’anno di effetto Revoca interviene prima dell’invio della dichiarazione del periodo ante liquidazione: la revoca intervenuta nel corso dello stesso periodo d’imposta di messa in liquidazione annulla qualunque distinzione in termini di periodi d’imposta Tutto si riunifica → unico periodo 106

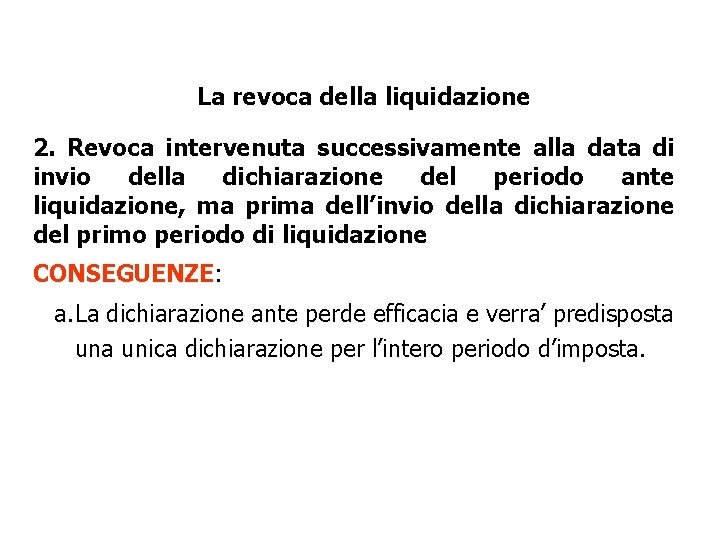

La revoca della liquidazione 2. Revoca intervenuta successivamente alla data di invio della dichiarazione del periodo ante liquidazione, ma prima dell’invio della dichiarazione del primo periodo di liquidazione CONSEGUENZE: a. La dichiarazione ante perde efficacia e verra’ predisposta unica dichiarazione per l’intero periodo d’imposta.

La revoca della liquidazione 3. Revoca intervenuta successivamente alla data di invio della dichiarazione del primo periodo di liquidazione : le dichiarazioni risultano definitive e dal periodo d’imposta di revoca vengono inviate in modalita’ordinaria

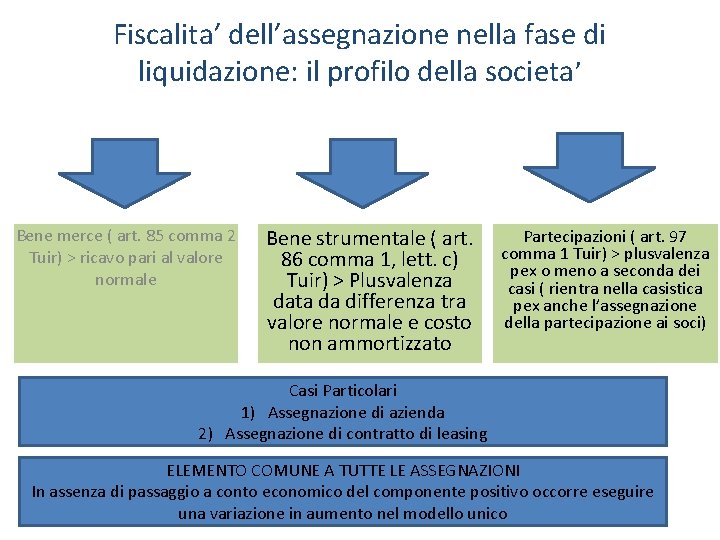

Fiscalita’ dell’assegnazione nella fase di liquidazione: il profilo della societa’ Bene merce ( art. 85 comma 2 Tuir) > ricavo pari al valore normale Bene strumentale ( art. 86 comma 1, lett. c) Tuir) > Plusvalenza data da differenza tra valore normale e costo non ammortizzato Partecipazioni ( art. 97 comma 1 Tuir) > plusvalenza pex o meno a seconda dei casi ( rientra nella casistica pex anche l’assegnazione della partecipazione ai soci) Casi Particolari 1) Assegnazione di azienda 2) Assegnazione di contratto di leasing ELEMENTO COMUNE A TUTTE LE ASSEGNAZIONI In assenza di passaggio a conto economico del componente positivo occorre eseguire una variazione in aumento nel modello unico

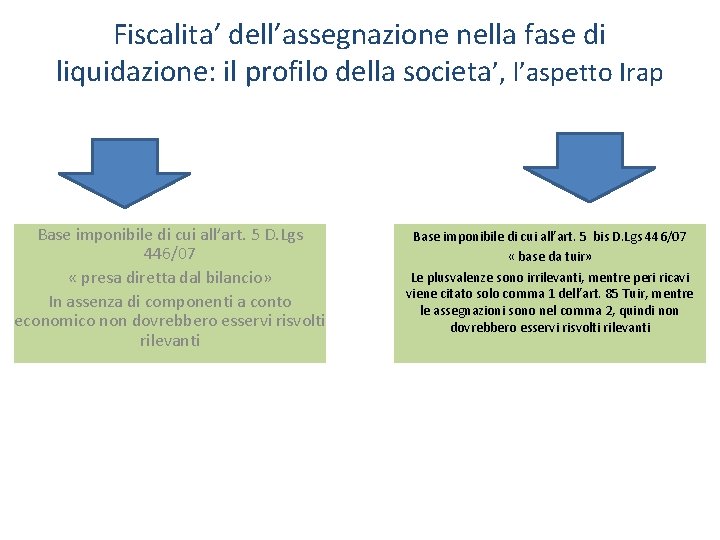

Fiscalita’ dell’assegnazione nella fase di liquidazione: il profilo della societa’, l’aspetto Irap Base imponibile di cui all’art. 5 D. Lgs 446/07 « presa diretta dal bilancio» In assenza di componenti a conto economico non dovrebbero esservi risvolti rilevanti Base imponibile di cui all’art. 5 bis D. Lgs 446/07 « base da tuir» Le plusvalenze sono irrilevanti, mentre peri ricavi viene citato solo comma 1 dell’art. 85 Tuir, mentre le assegnazioni sono nel comma 2, quindi non dovrebbero esservi risvolti rilevanti

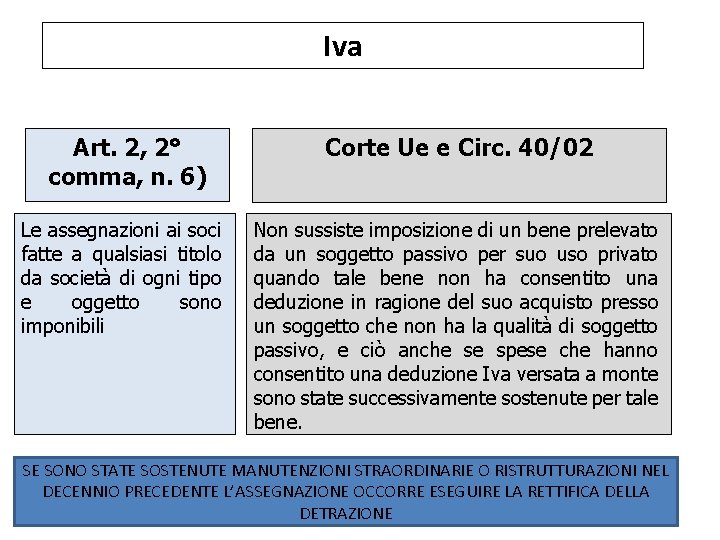

Iva Art. 2, 2° comma, n. 6) Corte Ue e Circ. 40/02 Le assegnazioni ai soci fatte a qualsiasi titolo da società di ogni tipo e oggetto sono imponibili Non sussiste imposizione di un bene prelevato da un soggetto passivo per suo uso privato quando tale bene non ha consentito una deduzione in ragione del suo acquisto presso un soggetto che non ha la qualità di soggetto passivo, e ciò anche se spese che hanno consentito una deduzione Iva versata a monte sono state successivamente sostenute per tale bene. SE SONO STATE SOSTENUTE MANUTENZIONI STRAORDINARIE O RISTRUTTURAZIONI NEL DECENNIO PRECEDENTE L’ASSEGNAZIONE OCCORRE ESEGUIRE LA RETTIFICA DELLA DETRAZIONE

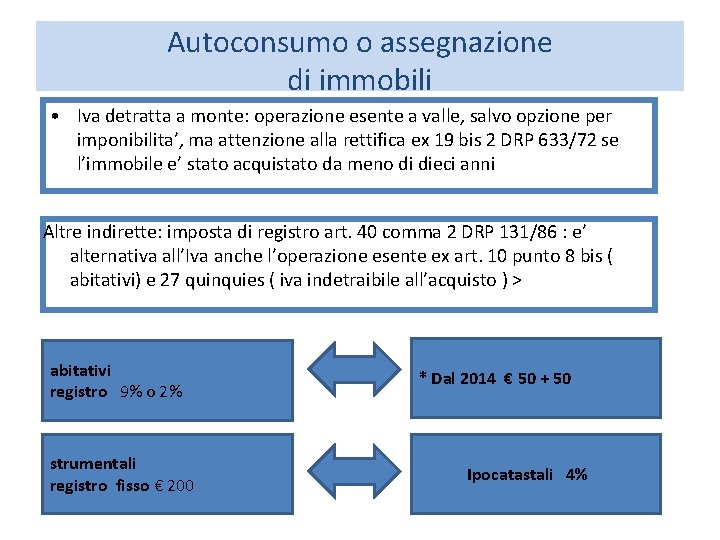

Autoconsumo o assegnazione di immobili • Iva detratta a monte: operazione esente a valle, salvo opzione per imponibilita’, ma attenzione alla rettifica ex 19 bis 2 DRP 633/72 se l’immobile e’ stato acquistato da meno di dieci anni Altre indirette: imposta di registro art. 40 comma 2 DRP 131/86 : e’ alternativa all’Iva anche l’operazione esente ex art. 10 punto 8 bis ( abitativi) e 27 quinquies ( iva indetraibile all’acquisto ) > abitativi registro 9% o 2% strumentali registro fisso € 200 * Dal 2014 € 50 + 50 Ipocatastali 4%

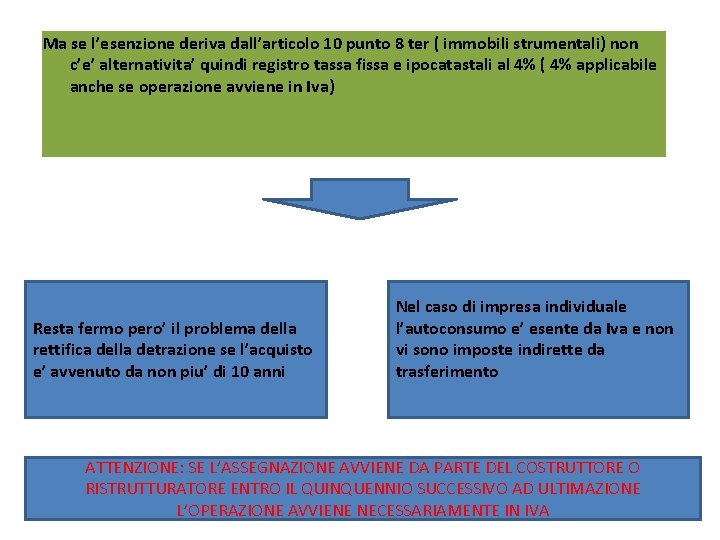

Ma se l’esenzione deriva dall’articolo 10 punto 8 ter ( immobili strumentali) non c’e’ alternativita’ quindi registro tassa fissa e ipocatastali al 4% ( 4% applicabile anche se operazione avviene in Iva) Resta fermo pero’ il problema della rettifica della detrazione se l’acquisto e’ avvenuto da non piu’ di 10 anni Nel caso di impresa individuale l’autoconsumo e’ esente da Iva e non vi sono imposte indirette da trasferimento ATTENZIONE: SE L’ASSEGNAZIONE AVVIENE DA PARTE DEL COSTRUTTORE O RISTRUTTURATORE ENTRO IL QUINQUENNIO SUCCESSIVO AD ULTIMAZIONE L’OPERAZIONE AVVIENE NECESSARIAMENTE IN IVA

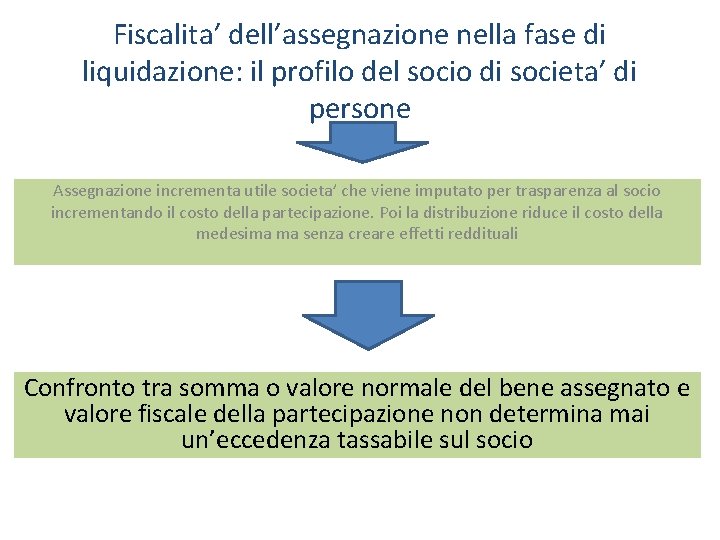

Fiscalita’ dell’assegnazione nella fase di liquidazione: il profilo del socio di societa’ di persone Assegnazione incrementa utile societa’ che viene imputato per trasparenza al socio incrementando il costo della partecipazione. Poi la distribuzione riduce il costo della medesima ma senza creare effetti reddituali Confronto tra somma o valore normale del bene assegnato e valore fiscale della partecipazione non determina mai un’eccedenza tassabile sul socio

Fiscalita’ dell’assegnazione nella fase di liquidazione: il profilo del socio di societa’ di capitale SOCIO PERSONA FISICA Assegnazione in contropartita di Riserve di utile: dividendo in natura Assegnazione in contropartita di Riserve di capitale: riduzione valore partecipazione CIRC. 26/04: EVENTUALE ECCEDENZA DA «SOTTOZERO» E’ QUALIFICABILE COME DIVIDENDO

Fiscalita’ dell’assegnazione nella fase di liquidazione: il profilo del socio di societa’ di capitale SOCIO SOCIETA’ CAPITALI Assegnazione in contropartita di Riserve di utile: dividendo in natura tassazione al 5% Assegnazione in contropartita di Riserve di capitale: plusvalenza pex da realizzo della partecipazione se sussistono i requisiti EVENTUALE MINUSVALENZA INDEDUCIBILE SE SUSSTONO I REQUISITI PEX

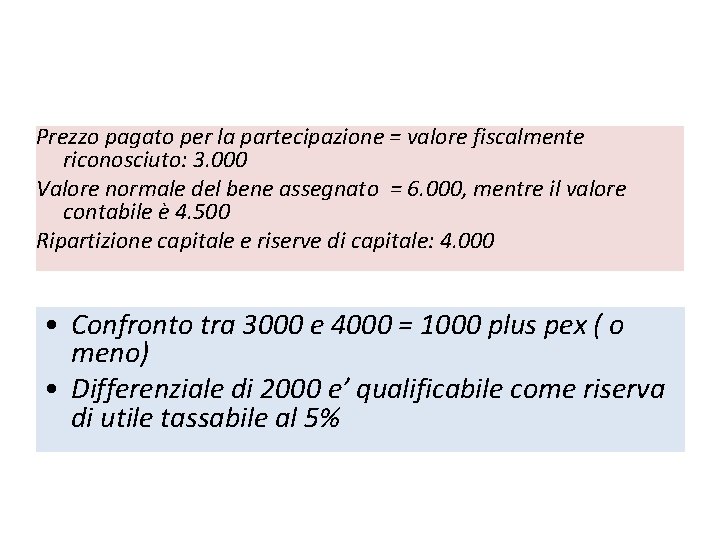

Prezzo pagato per la partecipazione = valore fiscalmente riconosciuto: 3. 000 ESEMPIO Valore normale del bene assegnato = 6. 000, mentre il valore contabile è 4. 500 Ripartizione capitale e riserve di capitale: 4. 000 • Confronto tra 3000 e 4000 = 1000 plus pex ( o meno) • Differenziale di 2000 e’ qualificabile come riserva di utile tassabile al 5%

- Slides: 117