Aspectos controversos do comrcio eletrnico e o Protocolo

- Slides: 47

Aspectos controversos do comércio eletrônico e o Protocolo n. º 21 Clélio Chiesa Mestre e doutor PUC/SP

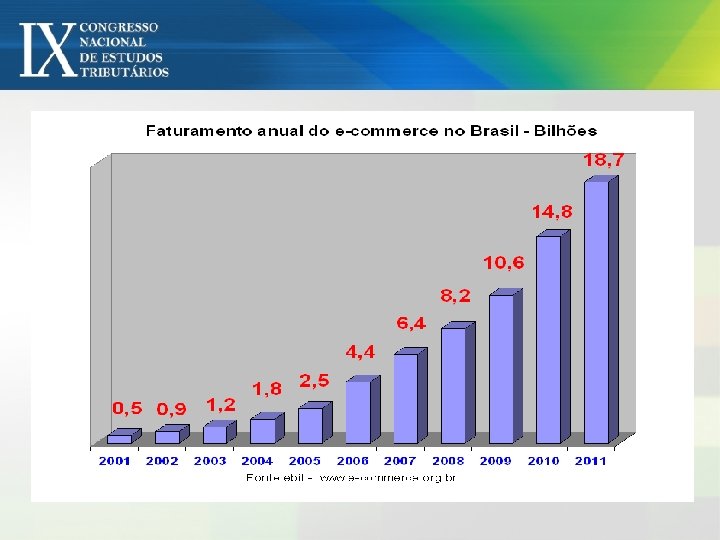

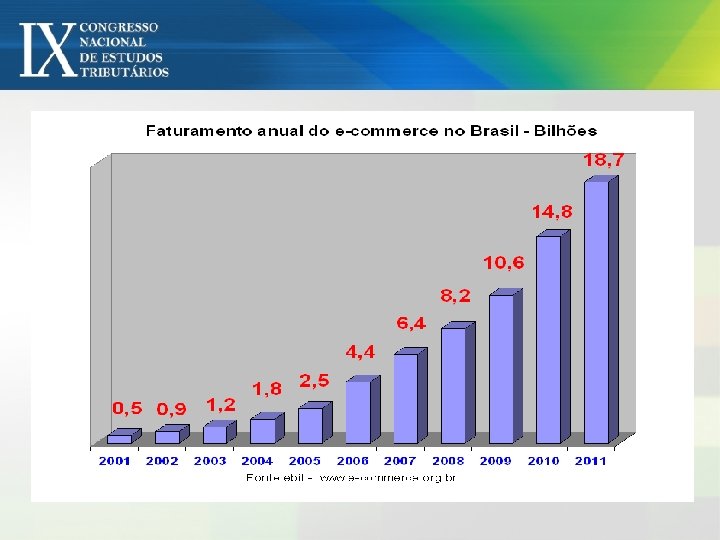

Evolução do denominado comércio eletrônico

Impacto provocado no sistema

O aumento substancial do comércio não presencial acabou por provocar um desequilíbrio na repartição da receita do ICMS nas operações interestaduais

STF, ADIN 456/PI, Tribunal Pleno, por unanimidade, Rel. Min. Joaquim Barbosa, DJe 27. 06. 2011. “os argumentos do estado-requerido tangentes à disparidade abissal entre as diversas regiões de nosso país de proporções continentais são relevantes, mas a alteração pretendida depende de verdadeira reforma tributária que não pode ser realizada individualmente por cada ente político da Federação, com posterior chancela de validade pelo Judiciário”.

Repartição da competência impositiva nas operações interestaduais • O art. 155, § 2. º, VII e VIII, da Constituição Federal estabelece que: • VII - em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se -á: • a) a alíquota interestadual, quando o destinatário for contribuinte do imposto; • b) a alíquota interna, quando o destinatário não for contribuinte dele; • VIII - na hipótese da alínea "a" do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual;

Medidas tomadas pelos Estados destinatários de mercadorias adquiridas de forma não presencial: exigência de ICMS na entrada dos produtos em seu território

Solução adotada para a comercialização de veículos novos nas operações de venda direta da fábrica ao consumidor final

Nas denominadas vendas diretas de veículos novos entre montadoras e consumidor final, realizadas pelas concessionárias com amparo no art. 15 da Lei n. º 6. 729/79, o ICMS é, por força do que ficou estabelecido no Convênio ICMS n. º 51, de 15. 12. 2000 (CONFAZ), repartido entre o Estado em que está situada a montadora e o Estado em que se localiza a “concessionária que fará a entrega do veículo ao consumidor” (§ 2. º da Cláusula Primeira do mencionado Convênio)

Proposta de (re)definição do conceito de estabelecimento Jonathan Barros Vita Thais Gaspar

• Compras realizadas pela internet • Protocolo ICMS 21, 1. º de abril de 2011

Protocolo ICMS 21, 1º de abril de 2011 • Nova regra: repartição do ICMS entre a origem e destino • Cláusula primeira. • Acordam as unidades federadas signatárias deste protocolo a exigir, nos termos nele previstos, a favor da unidade federada de destino da mercadoria ou bem, a parcela do Imposto sobre Operações Relativas à Circulação de Mercadorias e sobre Prestações de Serviços de Transporte Interestadual e Intermunicipal e de Comunicação – ICMS – devida na operação interestadual em que o consumidor final adquire mercadoria ou bem de forma não presencial por meio de internet, telemarketing ou showroom.

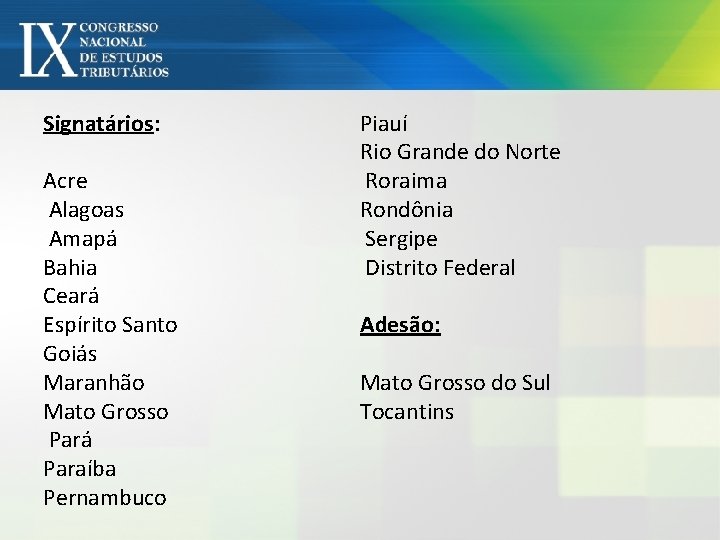

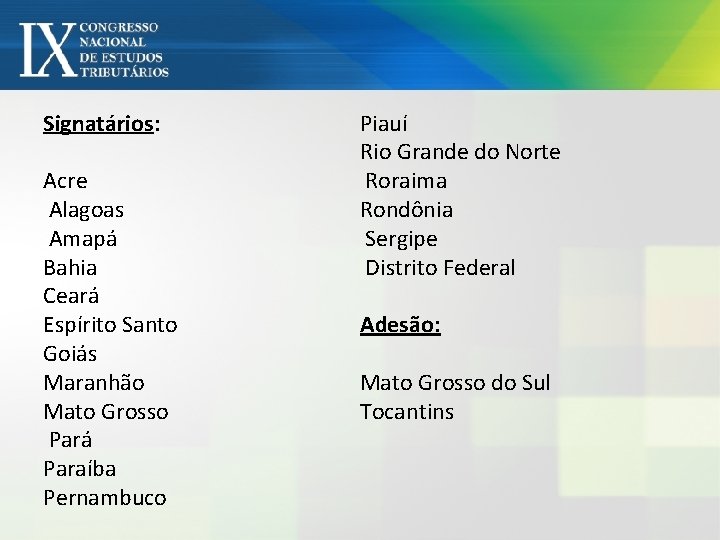

Signatários: Acre Alagoas Amapá Bahia Ceará Espírito Santo Goiás Maranhão Mato Grosso Pará Paraíba Pernambuco Piauí Rio Grande do Norte Roraima Rondônia Sergipe Distrito Federal Adesão: Mato Grosso do Sul Tocantins

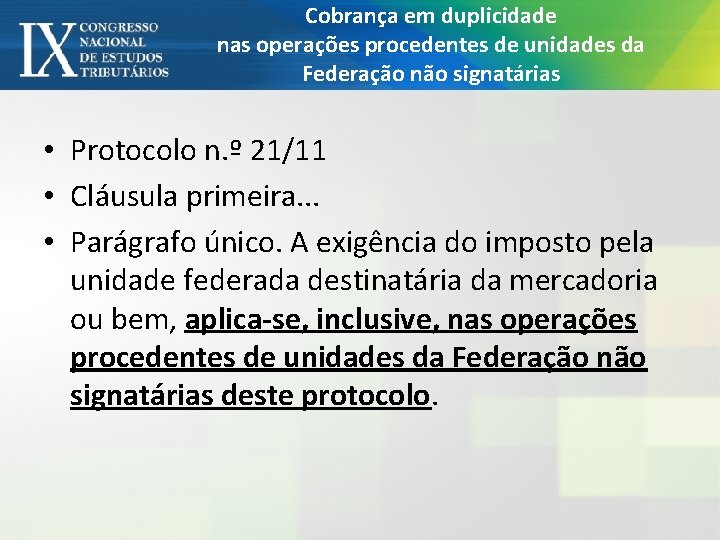

Cobrança em duplicidade nas operações procedentes de unidades da Federação não signatárias • Protocolo n. º 21/11 • Cláusula primeira. . . • Parágrafo único. A exigência do imposto pela unidade federada destinatária da mercadoria ou bem, aplica-se, inclusive, nas operações procedentes de unidades da Federação não signatárias deste protocolo.

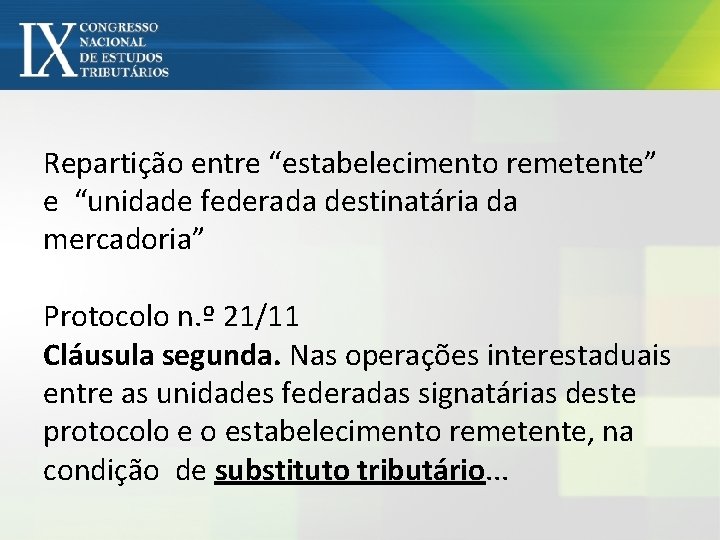

Repartição entre “estabelecimento remetente” e “unidade federada destinatária da mercadoria” Protocolo n. º 21/11 Cláusula segunda. Nas operações interestaduais entre as unidades federadas signatárias deste protocolo e o estabelecimento remetente, na condição de substituto tributário. . .

Problemas da solução veiculada pelo Protocolo n. º 21/11:

1. º Inadequação do instrumento normativo utilizado; Os Estados não podem, por meio de protocolo, alterar regra constitucional. O art. 155, § 2. º, VII e VIII, da Constituição Federal estabelece que: VII - em relação às operações e prestações que destinem bens e serviços a consumidor final localizado em outro Estado, adotar-se-á: a) a alíquota interestadual, quando o destinatário for contribuinte do imposto; b) a alíquota interna, quando o destinatário não for contribuinte dele; VIII - na hipótese da alínea "a" do inciso anterior, caberá ao Estado da localização do destinatário o imposto correspondente à diferença entre a alíquota interna e a interestadual;

2. º Nas operações oriundas de Estados não signatários incide o ICMS de forma integral na origem e exige-se uma complementação na entrada no território do Estado de destino da mercadoria;

3. º Substituição tributária “para frente” relativa a uma operação subsequente inexistente O Protocolo n. º 21/2011 Cláusula segunda: “Nas operações interestaduais entre as unidades federadas signatárias deste protocolo o estabelecimento remetente, na condição de substituto tributário, será responsável pela retenção e recolhimento do ICMS, em favor da unidade federada de destino, relativo à parcela de que trata a cláusula primeira”.

4. º Violação ao princípio que veda o estabelecimento de diferenças tributárias entre bens e serviços, de qualquer natureza, em razão de sua procedência ou destino (art. 152 da Constituição Federal) e ao princípio que assegura a livre circulação de bens e pessoas (art. 150, V, da Constituição Federal).

5. º Limitação indevida à atuação empresarial – violação ao princípio livre concorrência e livre iniciativa (art. 170, IV e parágrafo único da Constituição Federal)

STF, ADIN 4565/PI, Tribunal Pleno, por unanimidade, Rel. Min. Joaquim Barbosa, DJe 27. 06. 2011 (liminar). “(c) No caso, a Constituição adotou como critério de partilha da competência tributária o estado de origem das mercadorias, de modo que o deslocamento da sujeição ativa para o estado de destino depende de alteração do próprio texto constitucional (reforma tributária). Opção política legítima que não pode ser substituída pelo Judiciário”.

PROTOCOLO CONFAZ N. º 21/2011 RE 680. 089/SE Rel. Min. Luiz Fux Repercussão geral reconhecida

O Protocolo n. º 21/2011, sustentam alguns, beira à imoralidade e as decisões que suspendem “seguranças” concedidas sob o fundamento de risco de grave lesão à ordem econômica. . .

Definição dos Estados credores nos termos do Protocolo n. º 21/2011

Local em que é devido o ICMS Repartição entre “estabelecimento remetente” e “unidade federada destinatária da mercadoria”

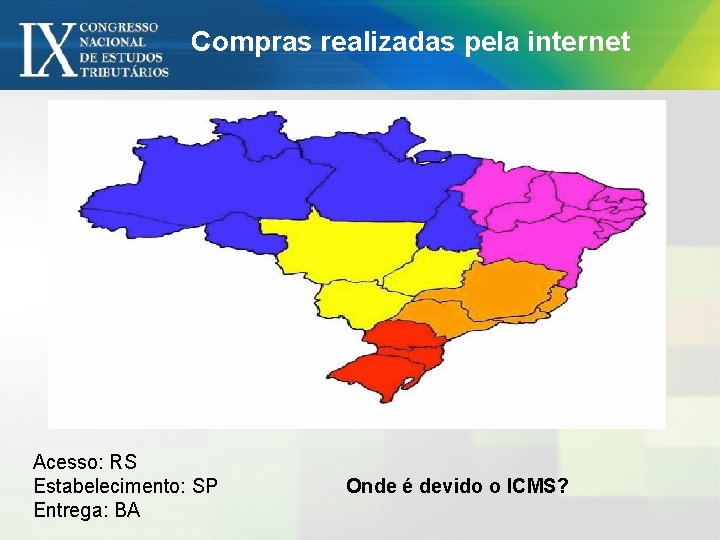

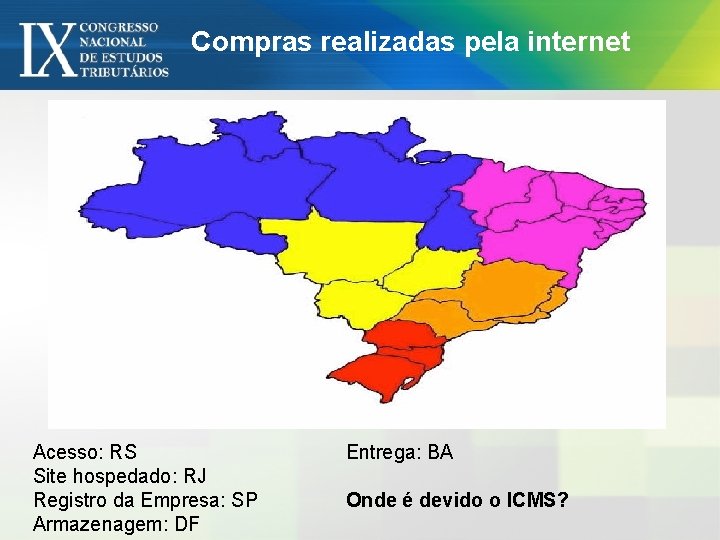

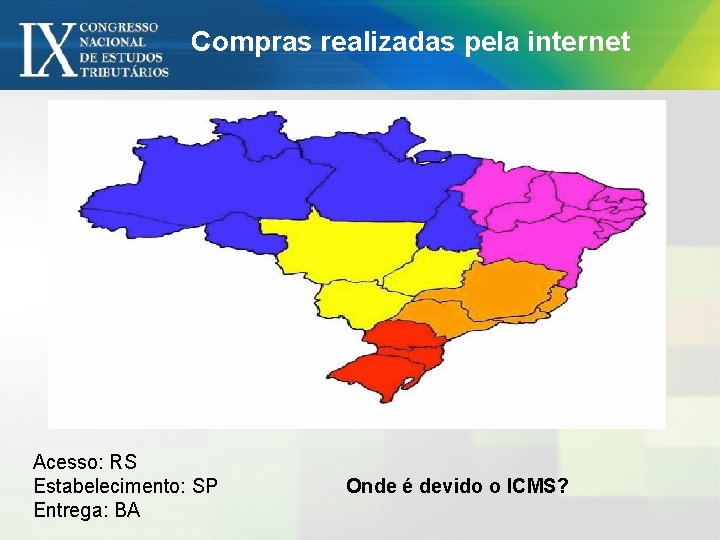

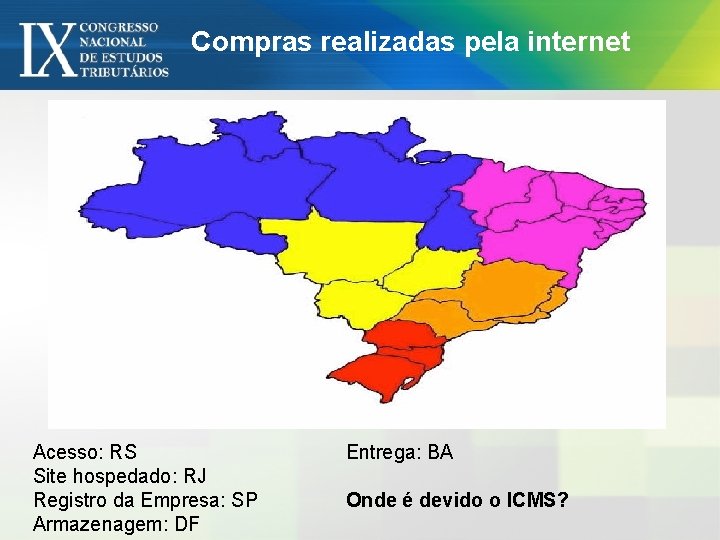

Compras realizadas pela internet Acesso: RS Estabelecimento: SP Entrega: BA Onde é devido o ICMS?

Operações com bens corpóreos via internet • LC 87/96 • Art. 11. O local da operação ou da prestação, para os efeitos da cobrança do imposto e definição do estabelecimento responsável, é: • I - tratando-se de mercadoria ou bem: • a) o do estabelecimento onde se encontre, no momento da ocorrência do fato gerador;

Operações com bens corpóreos via internet Art. 11, § 3. º, da LC 87/96: • Estabelecimento é o local, privado ou público, edificado ou não, próprio ou de terceiro, onde pessoas físicas ou jurídicas exerçam suas atividades em caráter temporário ou permanente, bem como onde se encontrem armazenadas mercadorias, observado, ainda, o seguinte: I - na impossibilidade de determinação do estabelecimento, considera-se como tal o local em que tenha sido efetuada a operação ou prestação, encontrada a mercadoria ou constatada a prestação; • II - é autônomo cada estabelecimento do mesmo titular; • III - considera-se também estabelecimento autônomo o veículo usado no comércio ambulante e na captura de pescado; • IV - respondem pelo crédito tributário todos os estabelecimentos do mesmo titular. •

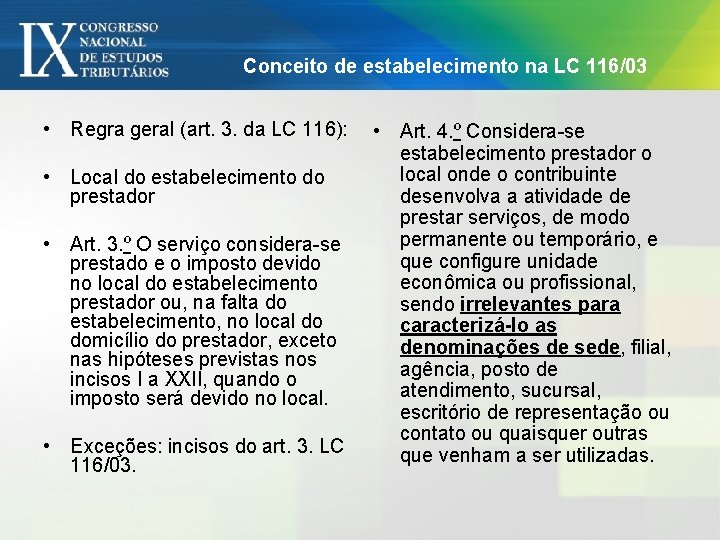

Conceito de estabelecimento na LC 116/03 • Regra geral (art. 3. da LC 116): • Local do estabelecimento do prestador • Art. 3. º O serviço considera-se prestado e o imposto devido no local do estabelecimento prestador ou, na falta do estabelecimento, no local do domicílio do prestador, exceto nas hipóteses previstas nos incisos I a XXII, quando o imposto será devido no local. • Exceções: incisos do art. 3. LC 116/03. • Art. 4. º Considera-se estabelecimento prestador o local onde o contribuinte desenvolva a atividade de prestar serviços, de modo permanente ou temporário, e que configure unidade econômica ou profissional, sendo irrelevantes para caracterizá-lo as denominações de sede, filial, agência, posto de atendimento, sucursal, escritório de representação ou contato ou quaisquer outras que venham a ser utilizadas.

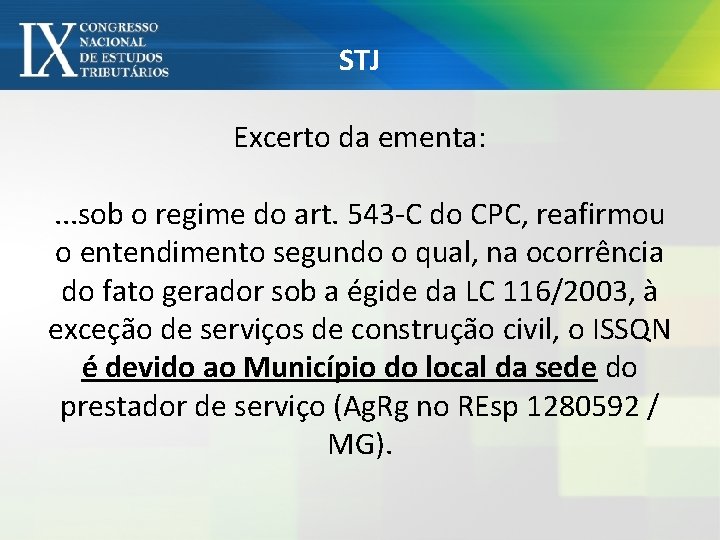

STJ Excerto da ementa: . . . sob o regime do art. 543 -C do CPC, reafirmou o entendimento segundo o qual, na ocorrência do fato gerador sob a égide da LC 116/2003, à exceção de serviços de construção civil, o ISSQN é devido ao Município do local da sede do prestador de serviço (Ag. Rg no REsp 1280592 / MG).

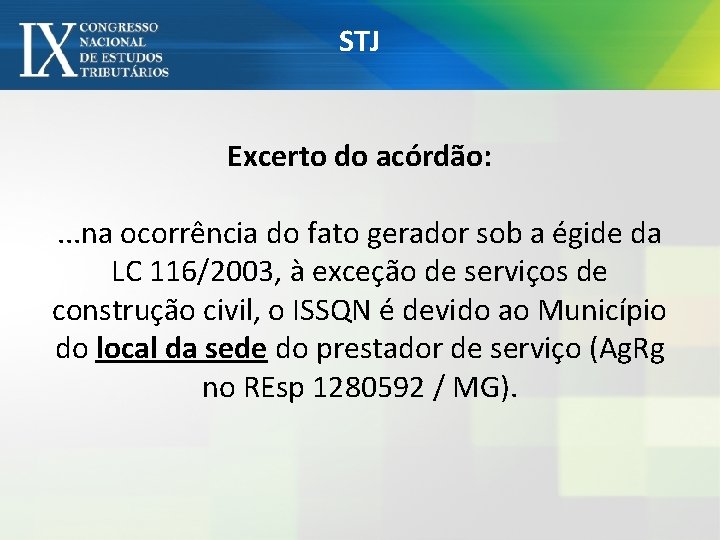

STJ Excerto do acórdão: . . . na ocorrência do fato gerador sob a égide da LC 116/2003, à exceção de serviços de construção civil, o ISSQN é devido ao Município do local da sede do prestador de serviço (Ag. Rg no REsp 1280592 / MG).

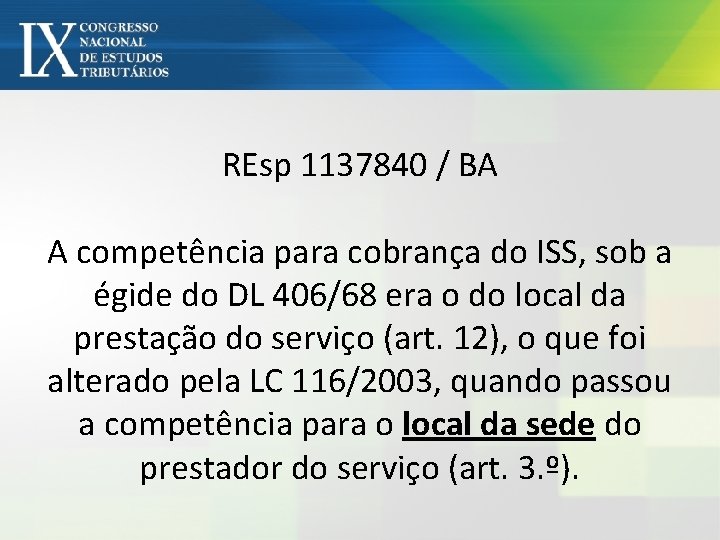

REsp 1137840 / BA A competência para cobrança do ISS, sob a égide do DL 406/68 era o do local da prestação do serviço (art. 12), o que foi alterado pela LC 116/2003, quando passou a competência para o local da sede do prestador do serviço (art. 3. º).

STJ ISS sobre operações de leasing deve ser recolhido pelo município sede da empresa financeira

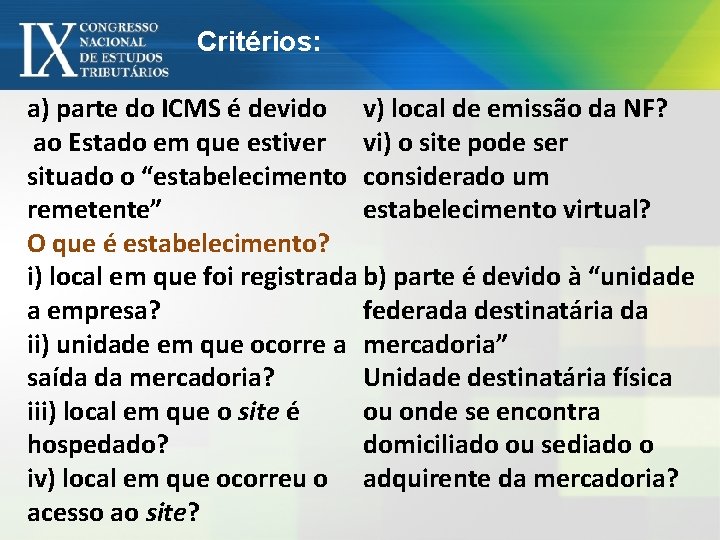

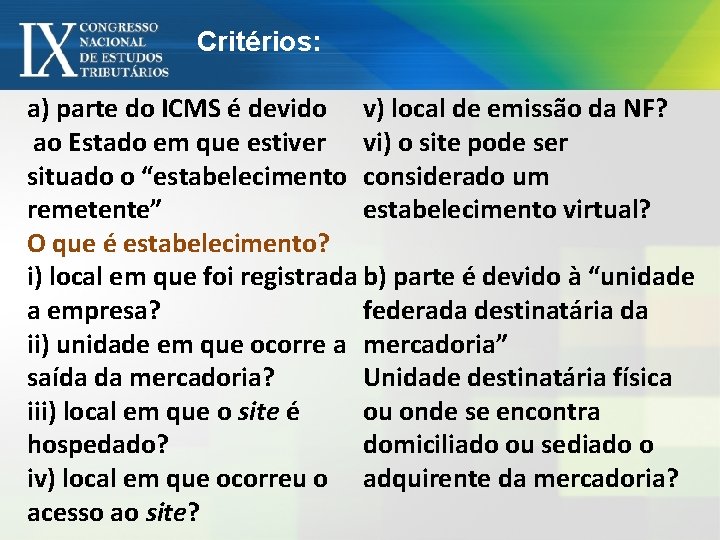

Critérios: a) parte do ICMS é devido v) local de emissão da NF? ao Estado em que estiver vi) o site pode ser situado o “estabelecimento considerado um remetente” estabelecimento virtual? O que é estabelecimento? i) local em que foi registrada b) parte é devido à “unidade a empresa? federada destinatária da ii) unidade em que ocorre a mercadoria” saída da mercadoria? Unidade destinatária física iii) local em que o site é ou onde se encontra hospedado? domiciliado ou sediado o iv) local em que ocorreu o adquirente da mercadoria? acesso ao site?

Os servidores do Amazon EC 2 ficam em vários data centers espalhados pelo mundo, agrupados em Regiões (Regions):

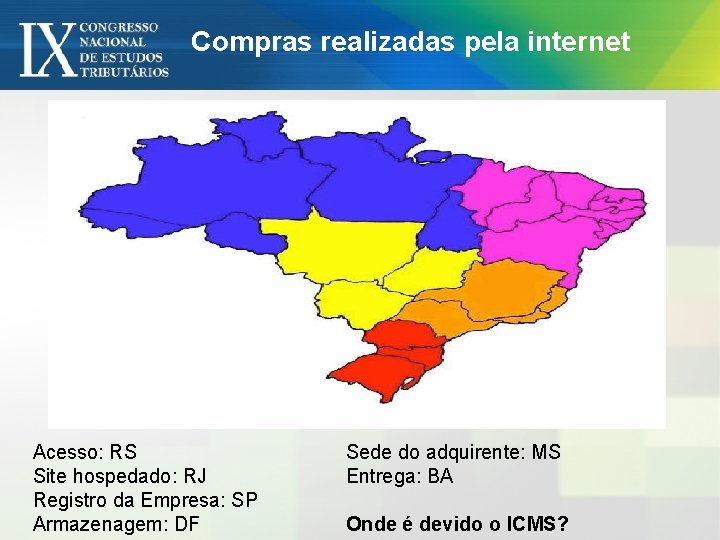

Compras realizadas pela internet Acesso: RS Site hospedado: RJ Registro da Empresa: SP Armazenagem: DF Entrega: BA Onde é devido o ICMS?

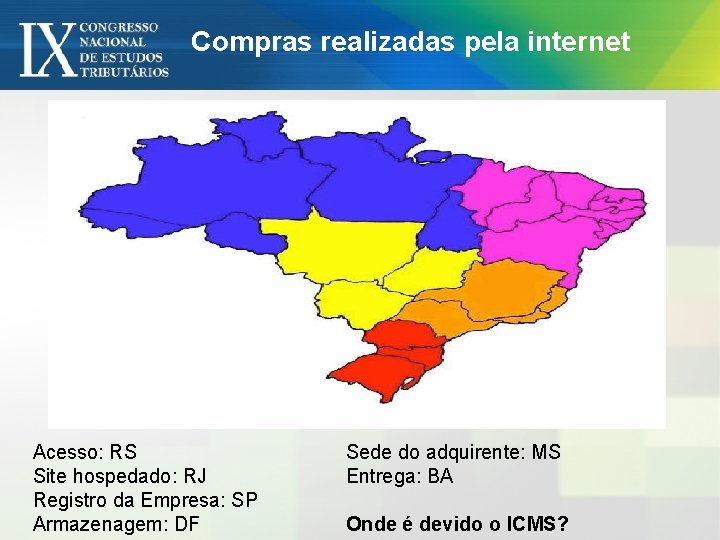

Compras realizadas pela internet Acesso: RS Site hospedado: RJ Registro da Empresa: SP Armazenagem: DF Sede do adquirente: MS Entrega: BA Onde é devido o ICMS?

Compras realizadas pela internet Acesso: RS Site hospedado: RJ Registro da Empresa: SP Armazenagem: DF Filiais em todos os Estados NF emitida pela filial do Estado de acesso Onde é devido o ICMS?

PEC 103 Art. 1. º O § 2. º do art. 155 da Constituição Federal passa a vigorar com o acréscimo do seguinte inciso: VIII-A – na hipótese da alínea “b” do inciso VII, quando a operação interestadual ocorrer de forma não presencial, caberá ao Estado de localização do destinatário parte do imposto a ser definida por resolução do Senado Federal, de iniciativa do Presidente da República ou de um terço dos Senadores, aprovada pela maioria absoluta de seus membros, e na forma a ser estabelecida por deliberação dos Estados e do Distrito Federal, nos termos do disposto no inciso XII, “g”;

Necessidade de uma regulamentação mais minuciosa para se evitar conflitos e assegurar maior efetividade à arrecadação

clelio@chiesa. adv. br www. chiesa. adv. br 47