ANALISIS PEMANFAATAN LAPORAN KEUANGAN Kemampuan Memahami Laporan Keuangan

- Slides: 41

ANALISIS PEMANFAATAN LAPORAN KEUANGAN

Kemampuan Memahami Laporan Keuangan Akuntansi merupakan tools manajemen untuk pengelolaan keuangan. Di dalamnya terdapat alat-alat dan prosedur-prosedur tertentu. Setelah melewati bermacam alat dan prosedur tersebut, angka-angka akhirnya ditampilkan dengan format tertentu pula. Karena itu, jika mereka yang tidak memahami bagaimana mesin akuntansi bekerja mengolah angka akan bingung sewaktu membaca laporan keuangan. Analisa laporan keuangan dilakukan untuk memberikan input dalam pengambilan keputusan. Karena laporan keuangan memiliki gambaran utuh tentang kinerja organisasi. Dengan melakukan analisa terhadap laporan keuangan, seharusnya dapat mencetuskan sebuah keputusan yang menguntungkan semua pihak, baik bagi internal organisasi maupun eksternal organisasi.

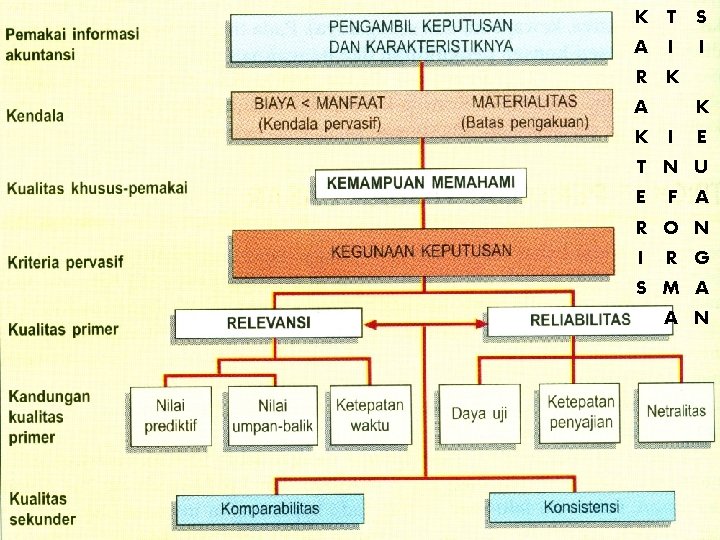

K T S A I I R K A K K I E T N U E F A R O N I R G S M A A N

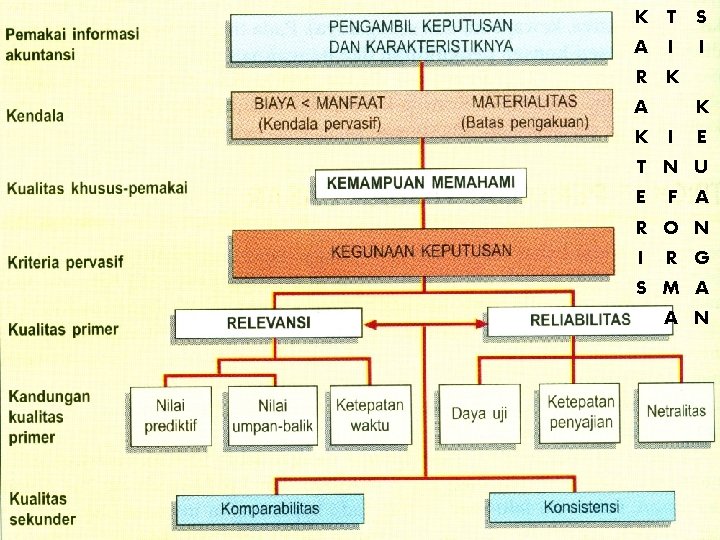

Karakteristik Informasi Keuangan Kualitas Primer Relevansi (relevance) dan reliabilitas (reliability) merupakan dua kualitas primer yang membuat informasi akuntansi berguna untuk pengambilan keputusan. Relevansi Informasi akuntansi harus mampu membuat perbedaan dalam sebuah keputusan. Jika tidak, maka informasi tersebut dikatakan tidak relevan terhadap keputusan yang diambil. Informasi yang relevan akan membantu pemakai untuk: membuat prediksi tentang hasil akhir dari kejadian masa lalu, masa kini, dan masa depan.

Karakteristik Informasi Keuangan Reliabilitas Informasi akuntansi dianggap handal jika dapat diverifikasi, disaji kan secara tepat, serta bebas dari kesalahan dan bias. Verifikasi Daya uji (verifiability) ditunjukkan ketika pengukur independen, dengan menggunakan metode pengukuran yang sama, mendapatkan hasil yang serupa.

Ketepatan penyajian (representational faithfulness) Berarti bahwa angka-angka dan penjelasan dalam laporan keuangan mewakili apa yang belul-betul ada dan terjadi. Netralitas (neutrality) Berarti bahwa informasi tidak dapat dipilih untuk kepentingan sekelompok pemakai tertentu. Informasi yang disajikan harus faktual, benar, dan tidak bias. Kualitas Sekunder Informasi tentang sebuah perusahaan akan lebih berguna jika bisa diperbandingkan dengan informasi serupa menyangkut perusahaan lain (komparabilitas) dan dengan informasi serupa dari perusahaan yang sama pada periode waktu yang berbeda (konsistensi).

LAPORAN KEUANGAN • Laporan keuangan adalah catatan informasi keuangan suatu perusahaan pada suatu periode akuntansi yang dapat digunakan untuk menggambarkan kinerja perusahaan tersebut. • Laporan keuangan adalah bagian dari proses pelaporan keuangan. Laporan keuangan yang lengkap biasanya meliputi: • Laporan neraca (Balance Sheet) • Laporan laba/rugi (Income Statement) • Laporan posisi keuangan yang dapat disajikan berupa laporan arus kas (Cashflow)

NERACA • Neraca adalah bagian dari laporan keuangan suatu perusahaan yang dihasilkan pada suatu periode akuntansi yang menunjukkan posisi keuangan perusahaan pada akhir periode tersebut AKTIVA = KEWAJIBAN + MODAL

UNSUR-UNSUR NERACA AKTIVA (ASSET) KEWAJIBAN • • Kewajiban lancar (hutang dagang, gaji, pajak, dll), • • • Aktiva lancar (Current Asset) Investasi jangka panjang (Longterm Investment) Aktiva tetap (Fixed Asset) Aktiva tak berwujud (Intangible Asset) Aktiva lain-lain (Other Asset) Kewajiban jangka panjang obligasi pensiun, dll MODAL modal biasanya menunjuk kepada kekayaan finansial, terutama dalam penggunaan awal atau menjaga kelanjutan bisnis

LAPORAN LABA / RUGI bagian dari laporan keuangan suatu perusahaan yang dihasilkan pada suatu periode akuntansi yang menjabarkan unsur pendapatan dan beban perusahaan sehingga menghasilkan suatu laba (atau rugi) bersih

Unsur-Unsur laba / Rugi Unsur-unsur laporan biasanya terdiri dari : • Pendapatan dari penjualan – Dikurangi Biaya penjualan • Laba/rugi kotor – Dikurangi Biaya operasi • Laba/rugi operasi – Ditambah atau dikurangi Pendapatan/pengeluaran lain • Laba/rugi sebelum pajak – Dikurangi Biaya pajak • Laba/rugi bersih

CASHFLOW • Cash flow (aliran kas) merupakan “sejumlah uang kas yang keluar dan yang masuk sebagai akibat dari aktivitas perusahaan dengan kata lain adalah aliran kas yang terdiri dari aliran masuk dalam perusahaan dan aliran kas keluar perusahaan serta berapa saldonya setiap periode.

ANALISIS LAPORAN KEUANGAN Analisis laporan keuangan merupakan proses evaluasi posisi keuangan dan kinerja perusahaan dengan menggunakan laporan keuangan. Tujuan analisis laporan keuangan: q Membantu menilai posisi dan kinerja keuangan. q Membandingkan posisi dan kinerja keuangan perusahaan dengan posisi dan kinerja keuangan perusahaan yang bersangkutan di masa lalu, perusahaan lain, dan industri. q Membantu pemakai laporan keuangan dalam mengambil keputusan. 13

Tujuan Analisa Laporan Keuangan Bagi Berbagai Pihak ►Bagi kreditur : untuk mengetahui kemampuan sipeminjam yang diajukan untuk membayar bunga dan pokok pinjaman baik kini maupun pada waktu yang akan datang

Jenis pertanyaan yang timbul dalam analis kredit : ● Apa dasar meminjam ? Apa yang diungkapkan laporan keuangan tentang alasan suatu perusahaan meminjam atau mengadakan pembelian secara kredit dari supplier? ●Bagaimana struktur modal perusahaannya? Berapa besar hutangnya? Bagaimana pembayaran hutang pada waktu lalu? ● Bagaimana likuiditas perusahaanya? Apa sumber utama untuk membayar hutang? ●Bagaimana modal kerja perusahaan? Apakah perusahaan mengahsilkan arus kas dari operasi ?

►Bagi Investor : untuk mengestimasi sebaik mungkin laba perusahaan yang akan datang untuk menilai harga saham yang akan dibeli atau dijual. Seorang analisis investasi akan bertanya misalnya : ● Bagaimana kinerja perusahaan dan bagaimana ekspektasi masa yang akan datang? ● Bagaimana pertumbuhan dan kestabilan laba perusahaan? Berapa besar risiko yang melekat di struktur modal? Berapa besar keuntungan yang diharapkan oleh investor kini dan pada waktu yang akan datang

►Bagi Manajemen untuk mengetahui: ● Seberapa baik kinerja perusahaan dan mengetahui bidang apa memberikan kontibusi yang berhasil dan tidak. ● apakah kekuatan dan kelemahan posisi keuangan perusahaan. ● perubahan apa harus diambil untuk memperbaiki kinerja pada masa datang Laporan keuangan memberikan pandangan yang mendalam tentang status perusahaan dewasa ini untuk mengembangkan kebijaksanaan dan strategi yang akan datang

ANALISIS LAPORAN KEUANGAN 4 Kelompok Analisis : 1. Analisis rasio keuangan - analisis dengan membandingkan rasio-rasio keuangan, baik perbandingan internal maupun perbandingan eksternal. 2. Analisis tren - analisis untuk mengetahui perkembangan naik dan turunnya komponen dalam laporan keuangan. 18

ANALISIS LAPORAN KEUANGAN 4 Kelompok Analisis : 3. Analisis common size – analisis dengan menghitung persentase unsur-unsur dalam neraca ke total aset dan unsur-unsur dalam rugi laba ke total pendapatan. 4. Analisis indeks – analisis dengan menghitung persentase unsur-unsur dalam laporan keuangan ke laporan keuangan tahun dasar. 19

1. ANALISIS RASIO KEUANGAN Jenis analisis rasio keuangan: q Rasio solvabilitas (solvency). Rasio yang menunjukkan kemampuan perusahaan untuk memenuhi kewajiban jangka pendek (lebih besar lebih baik). q Rasio aktivitas (activity). Rasio yang menunjukkan kemampuan perusahaan untuk mengendalikan investasinya di aset (lebih besar lebih baik). q Rasio leverage keuangan (financial leverage). Rasio yang menunjukkan sejauh mana perusahaan mengandalkan pendanaan utang. q Rasio profitabilitas (profitability). Rasio yang menunjukkan sejauh mana perusahaan mampu menghasilkan laba (lebih besar lebih baik). 20

ANALISIS RASIO KEUANGAN Berdasarkan analisis rasio keuangan, kesehatan perusahaan bisa dilihat dari: q Tingkat rasio secara individual q Perbandingan rasio dari waktu ke waktu dalam perusahaan yang sama (perkembangan rasio). q Perbandingan rasio keuangan perusahaan dengan rasio keuangan perusahaan lain. q Perbandingan rasio keuangan perusahaan dengan rasio keuangan rata-rata industri. q Kombinasi antara tingkat rasio, perkembangan rasio, dan perbandingan rasio. 21

Contoh Kasus Analisa Rasio Keuangan LAPORAN RUGI LABA PT Fontana Laporan Rugi Laba Tahun 2009 Penjualan Harga Pokok Penjualan Laba Kotor Biaya Operasi: Biaya Gaji Biaya Bunga Biaya Asuransi Biaya Iklan Biaya Utilitas Biaya Depresiasi Laba Sebelum Pajak Penghasilan Laba Bersih 90, 000 55, 000 35, 000 13, 500 1, 500 4, 500 2, 000 7, 500 29, 500 5, 500 800 4, 700 PT Fontana Laporan Rugi Laba Tahun 2010 Penjualan 114, 000 Harga Pokok Penjualan 72, 000 Laba Kotor 42, 000 Biaya Operasi: Biaya Gaji 15, 000 Biaya Bunga 1, 500 Biaya Asuransi 1, 000 Biaya Iklan 6, 500 Biaya Utilitas 2, 500 Biaya Depresiasi 8, 500 35, 000 Laba Sebelum Pajak 7, 000 Pajak Penghasilan 1, 250 Laba Bersih 5, 750 22

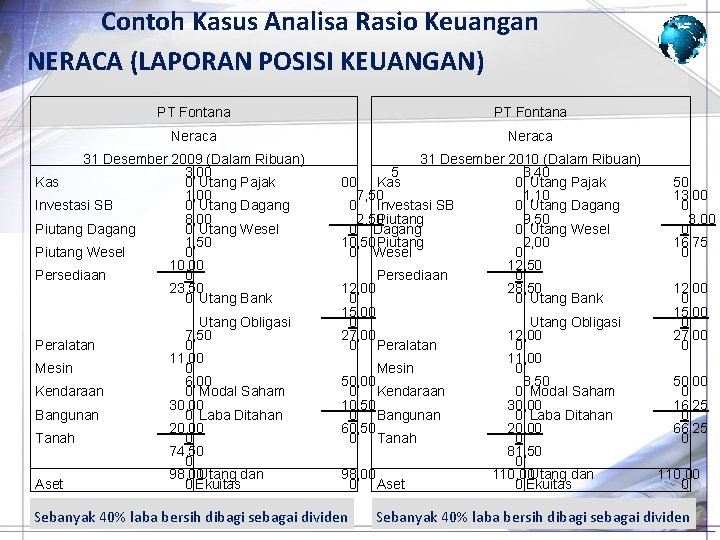

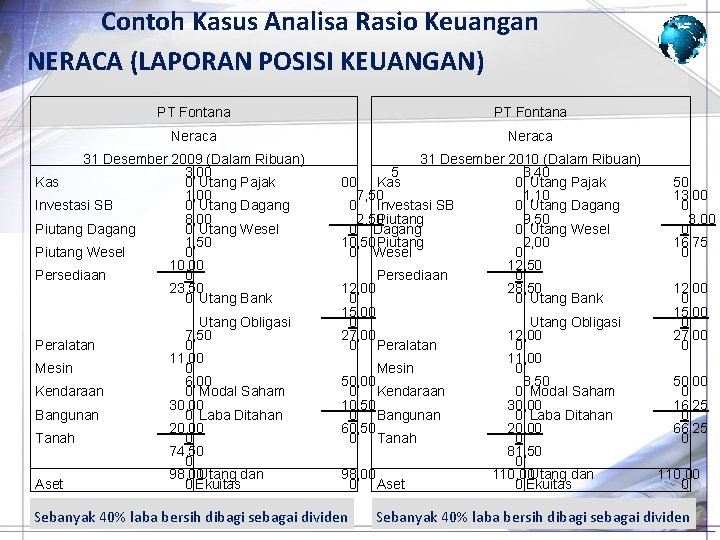

Contoh Kasus Analisa Rasio Keuangan NERACA (LAPORAN POSISI KEUANGAN) PT Fontana Neraca 31 Desember 2009 (Dalam Ribuan) 3, 00 Kas 0 Utang Pajak 1, 00 Investasi SB 0 Utang Dagang 8, 00 Piutang Dagang 0 Utang Wesel 1, 50 Piutang Wesel 0 10, 00 Persediaan 0 23, 50 0 Utang Bank Peralatan Mesin Kendaraan Bangunan Tanah Aset Utang Obligasi 7, 50 0 11, 00 0 6, 00 0 Modal Saham 30, 00 0 Laba Ditahan 20, 00 0 74, 50 0 98, 00 Utang dan 0 Ekuitas 31 Desember 2010 (Dalam Ribuan) 5 3, 40 00 Kas 0 Utang Pajak 7, 50 1, 10 0 Investasi SB 0 Utang Dagang 2, 50 Piutang 9, 50 0 Dagang 0 Utang Wesel 10, 50 Piutang 2, 00 0 Wesel 0 12, 50 Persediaan 0 12, 00 28, 50 0 0 Utang Bank 15, 00 0 Utang Obligasi 27, 00 12, 00 0 Peralatan 0 11, 00 Mesin 0 50, 00 8, 50 0 Kendaraan 0 Modal Saham 10, 50 30, 00 0 Bangunan 0 Laba Ditahan 60, 50 20, 00 0 Tanah 0 81, 50 0 98, 00 110, 00 Utang dan 0 Aset 0 Ekuitas Sebanyak 40% laba bersih dibagi sebagai dividen 50 13, 00 0 16, 75 0 12, 00 0 15, 00 0 27, 00 0 50, 00 0 16, 25 0 66, 25 0 110, 00 0 23 Sebanyak 40% laba bersih dibagi sebagai dividen

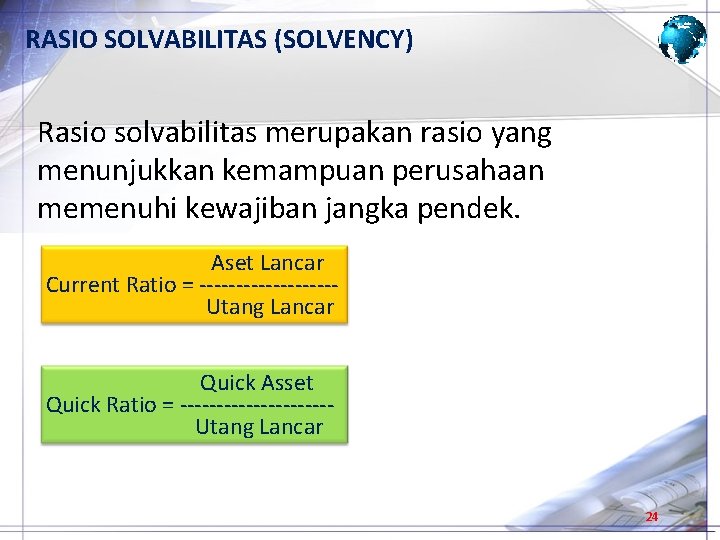

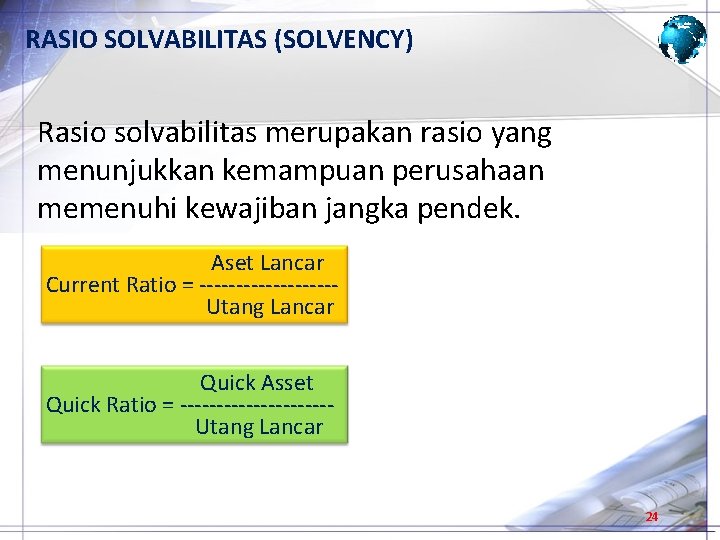

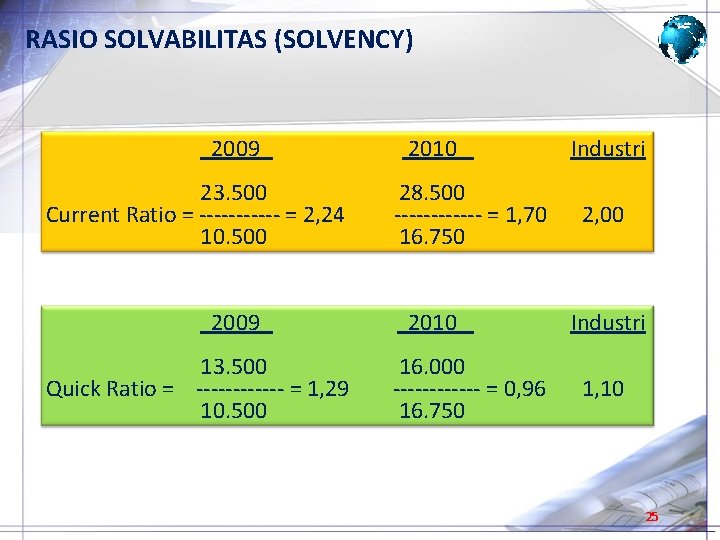

RASIO SOLVABILITAS (SOLVENCY) Rasio solvabilitas merupakan rasio yang menunjukkan kemampuan perusahaan memenuhi kewajiban jangka pendek. Aset Lancar Current Ratio = ---------Utang Lancar Quick Asset Quick Ratio = ----------Utang Lancar 24

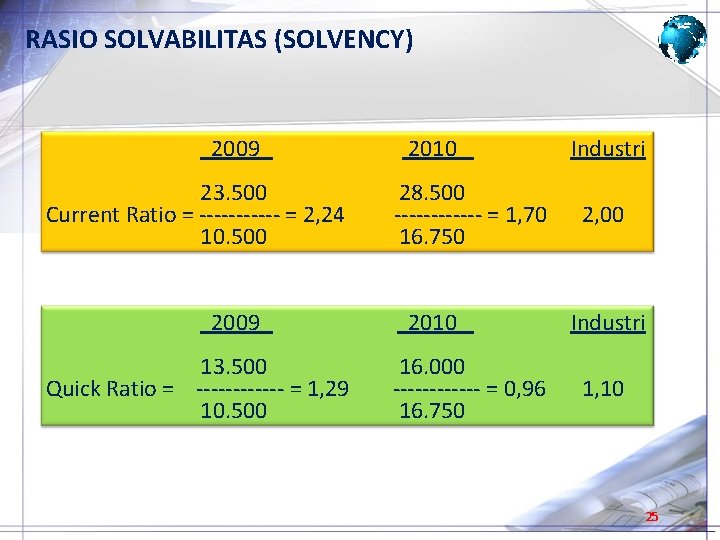

RASIO SOLVABILITAS (SOLVENCY) 2009 23. 500 Current Ratio = ------ = 2, 24 10. 500 2009 13. 500 Quick Ratio = ------ = 1, 29 10. 500 2010 28. 500 ------ = 1, 70 16. 750 2010 16. 000 ------ = 0, 96 16. 750 Industri 2, 00 Industri 1, 10 25

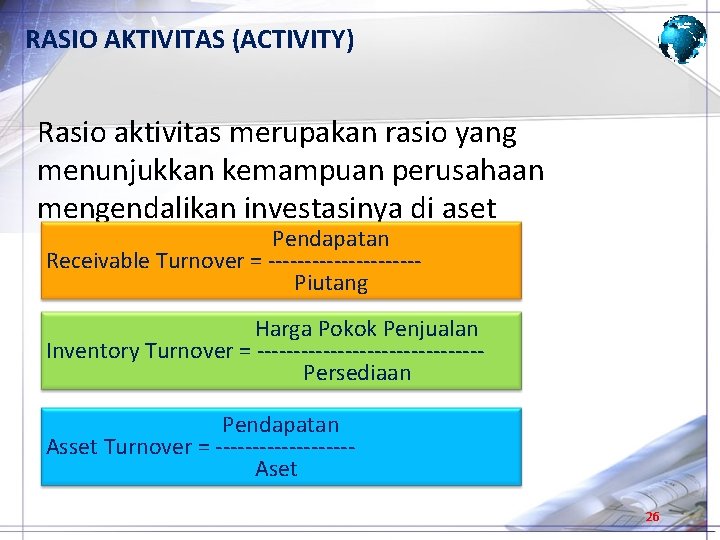

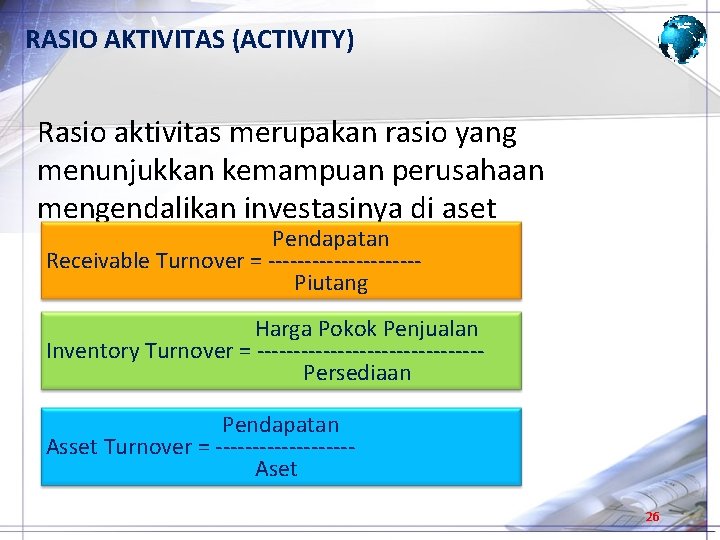

RASIO AKTIVITAS (ACTIVITY) Rasio aktivitas merupakan rasio yang menunjukkan kemampuan perusahaan mengendalikan investasinya di aset Pendapatan Receivable Turnover = ----------Piutang Harga Pokok Penjualan Inventory Turnover = ---------------Persediaan Pendapatan Asset Turnover = ---------Aset 26

RASIO AKTIVITAS (ACTIVITY) 2009 90. 000 Receivable TO = ----- = 11, 25 8. 000 2009 55. 000 Inventory TO = ----- = 5, 50 10. 000 2009 Asset TO = 90. 000 ----- = 0, 92 98. 000 2010 Industri 114. 000 ------ = 12, 00 10, 50 9. 500 2010 72. 000 ------ = 5, 76 12. 500 2010 114. 000 ------ = 1, 04 110. 000 Industri 6, 00 Industri 1, 15 27

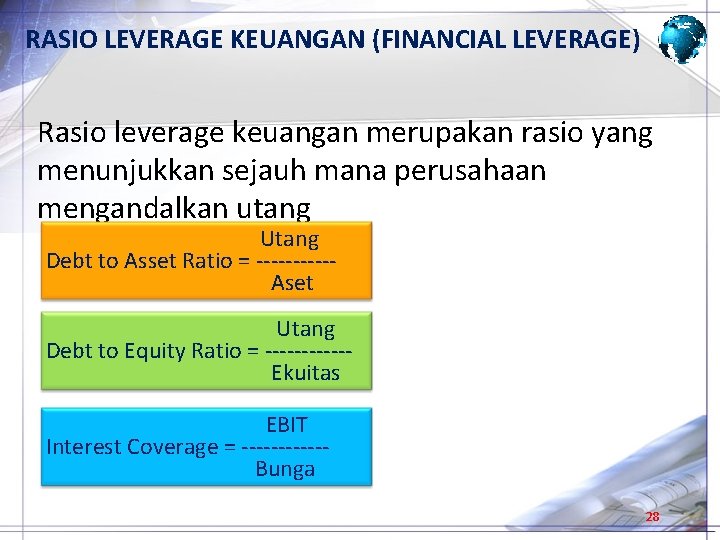

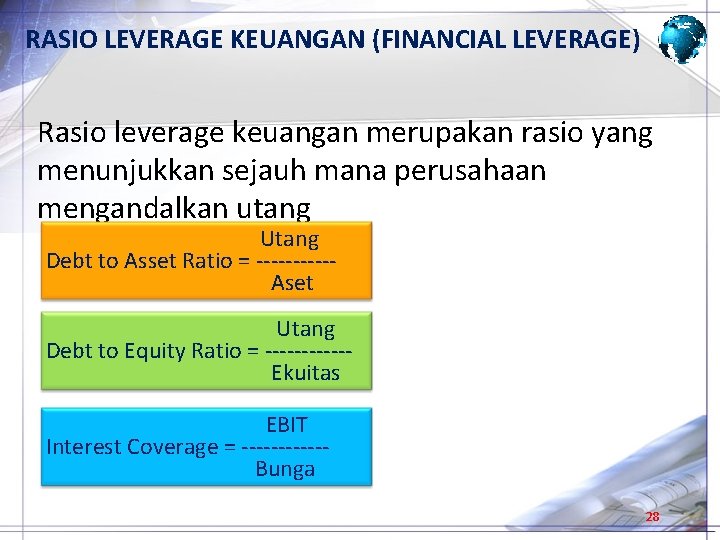

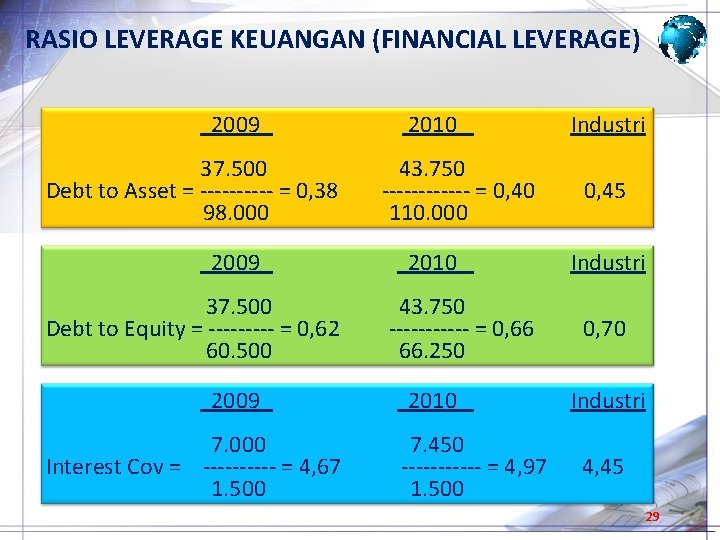

RASIO LEVERAGE KEUANGAN (FINANCIAL LEVERAGE) Rasio leverage keuangan merupakan rasio yang menunjukkan sejauh mana perusahaan mengandalkan utang Utang Debt to Asset Ratio = -----Aset Utang Debt to Equity Ratio = ------Ekuitas EBIT Interest Coverage = ------Bunga 28

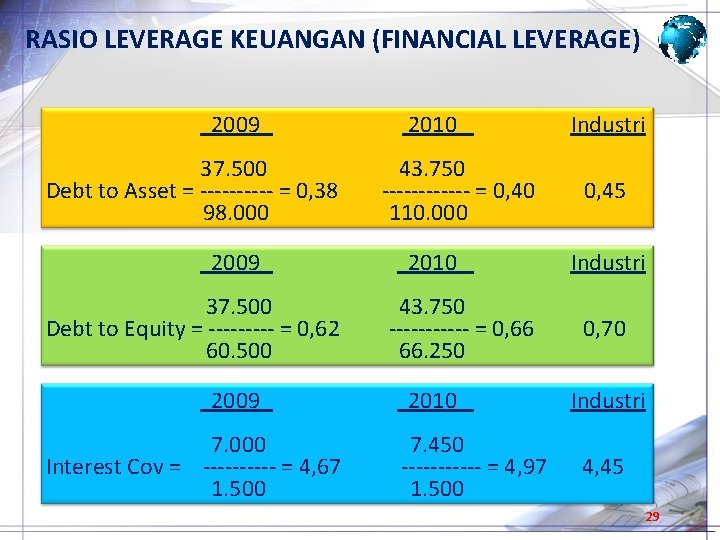

RASIO LEVERAGE KEUANGAN (FINANCIAL LEVERAGE) 2009 37. 500 Debt to Asset = ----- = 0, 38 98. 000 2009 37. 500 Debt to Equity = ----- = 0, 62 60. 500 2009 7. 000 Interest Cov = ----- = 4, 67 1. 500 2010 43. 750 ------ = 0, 40 110. 000 2010 43. 750 ------ = 0, 66 66. 250 2010 7. 450 ------ = 4, 97 1. 500 Industri 0, 45 Industri 0, 70 Industri 4, 45 29

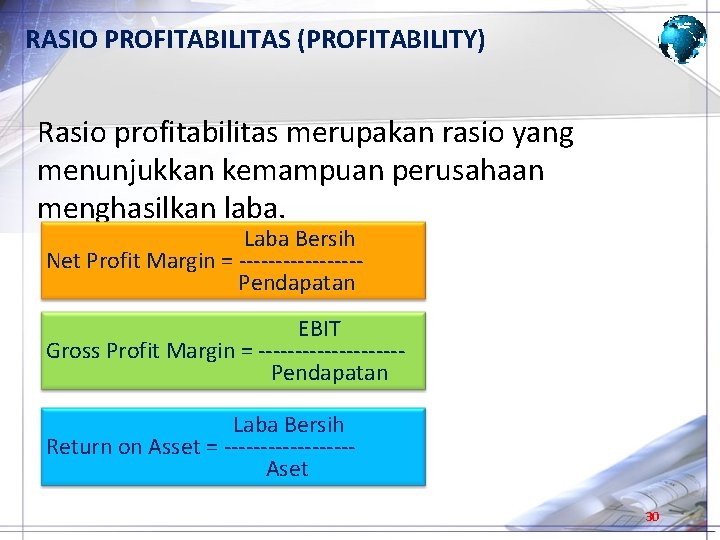

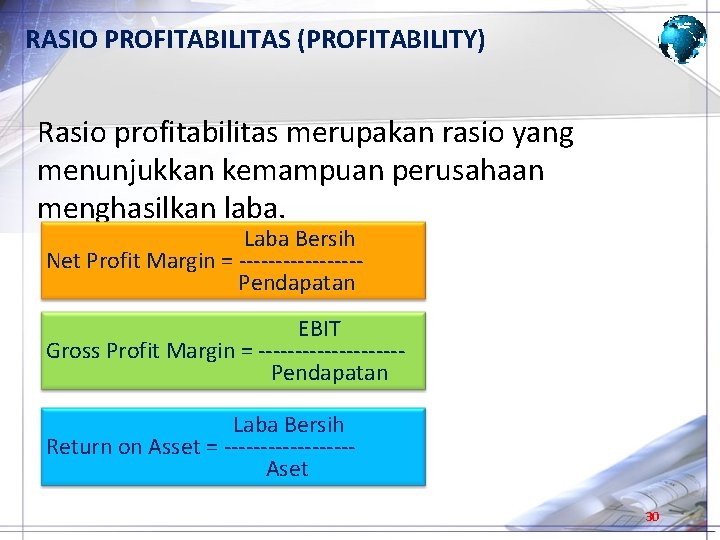

RASIO PROFITABILITAS (PROFITABILITY) Rasio profitabilitas merupakan rasio yang menunjukkan kemampuan perusahaan menghasilkan laba. Laba Bersih Net Profit Margin = --------Pendapatan EBIT Gross Profit Margin = ----------Pendapatan Laba Bersih Return on Asset = ---------Aset 30

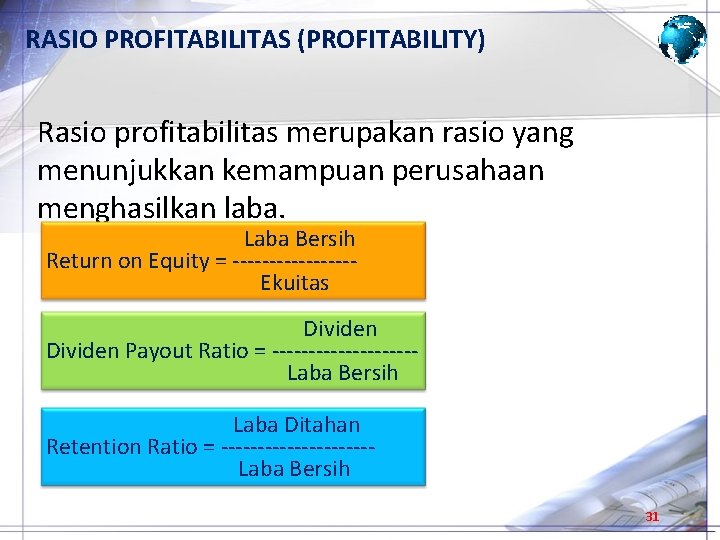

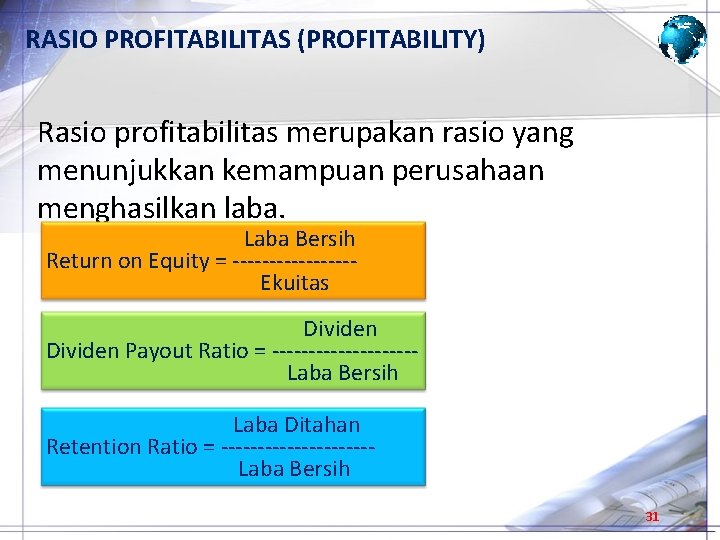

RASIO PROFITABILITAS (PROFITABILITY) Rasio profitabilitas merupakan rasio yang menunjukkan kemampuan perusahaan menghasilkan laba. Laba Bersih Return on Equity = --------Ekuitas Dividen Payout Ratio = ----------Laba Bersih Laba Ditahan Retention Ratio = ----------Laba Bersih 31

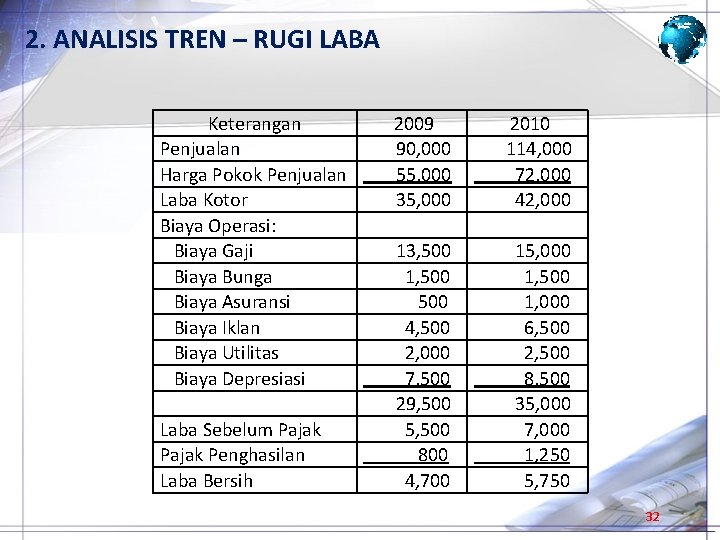

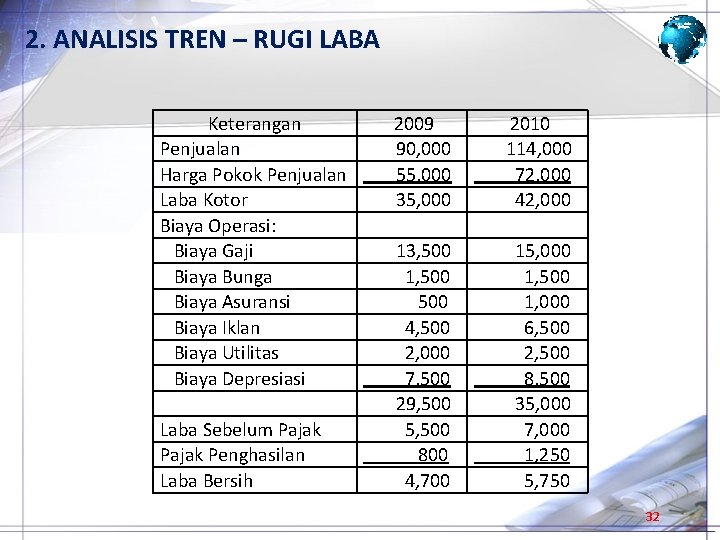

2. ANALISIS TREN – RUGI LABA Keterangan Penjualan Harga Pokok Penjualan Laba Kotor Biaya Operasi: Biaya Gaji Biaya Bunga Biaya Asuransi Biaya Iklan Biaya Utilitas Biaya Depresiasi Laba Sebelum Pajak Penghasilan Laba Bersih 2009 90, 000 55, 000 35, 000 2010 114, 000 72, 000 42, 000 13, 500 1, 500 4, 500 2, 000 7, 500 29, 500 5, 500 800 4, 700 15, 000 1, 500 1, 000 6, 500 2, 500 8, 500 35, 000 7, 000 1, 250 5, 750 32

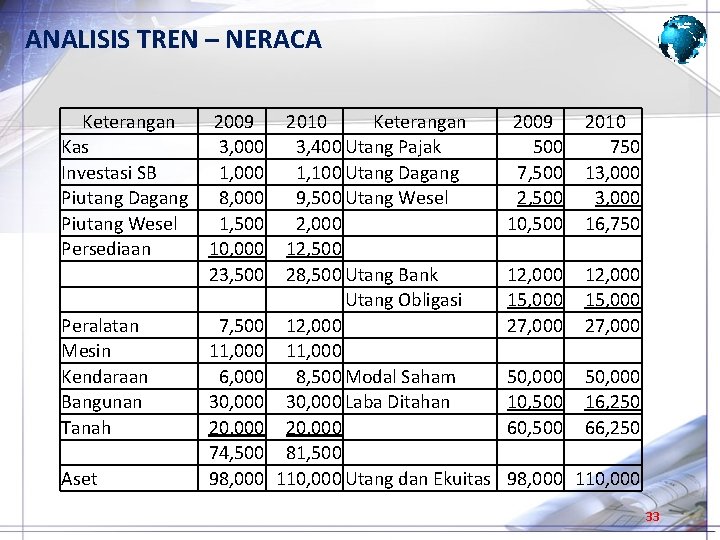

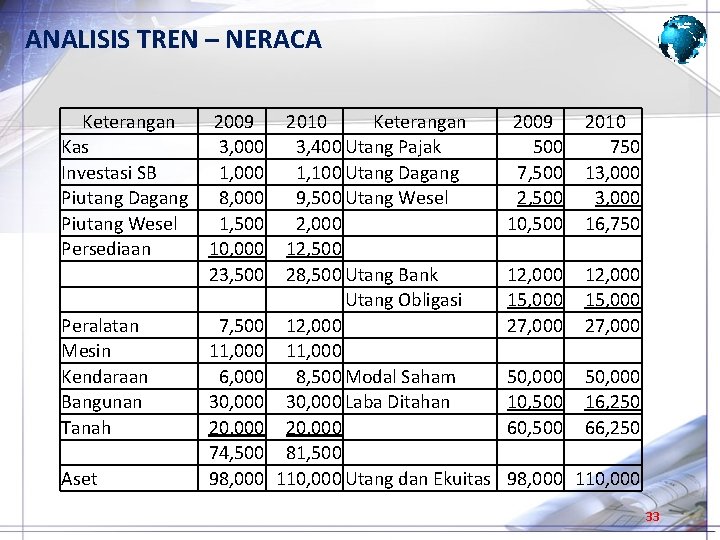

ANALISIS TREN – NERACA Keterangan Kas Investasi SB Piutang Dagang Piutang Wesel Persediaan Peralatan Mesin Kendaraan Bangunan Tanah Aset 2009 3, 000 1, 000 8, 000 1, 500 10, 000 23, 500 7, 500 11, 000 6, 000 30, 000 20, 000 74, 500 98, 000 2010 Keterangan 3, 400 Utang Pajak 1, 100 Utang Dagang 9, 500 Utang Wesel 2, 000 12, 500 28, 500 Utang Bank Utang Obligasi 12, 000 11, 000 8, 500 Modal Saham 30, 000 Laba Ditahan 20, 000 81, 500 110, 000 Utang dan Ekuitas 2009 500 7, 500 2, 500 10, 500 2010 750 13, 000 16, 750 12, 000 15, 000 27, 000 50, 000 10, 500 60, 500 50, 000 16, 250 66, 250 98, 000 110, 000 33

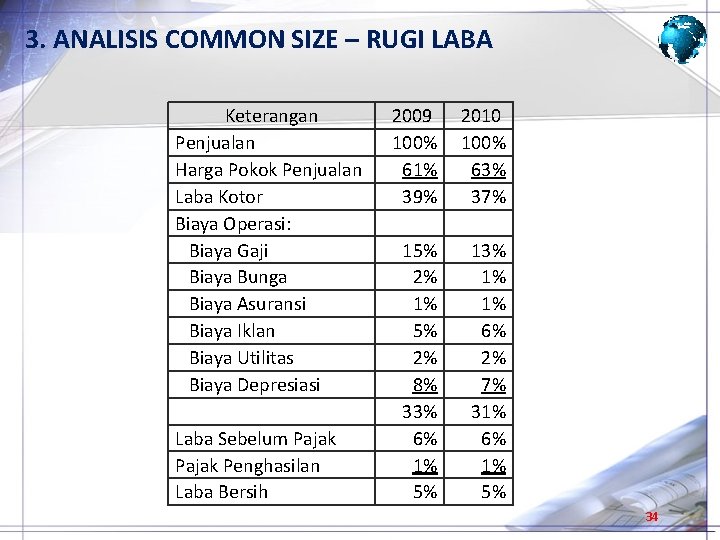

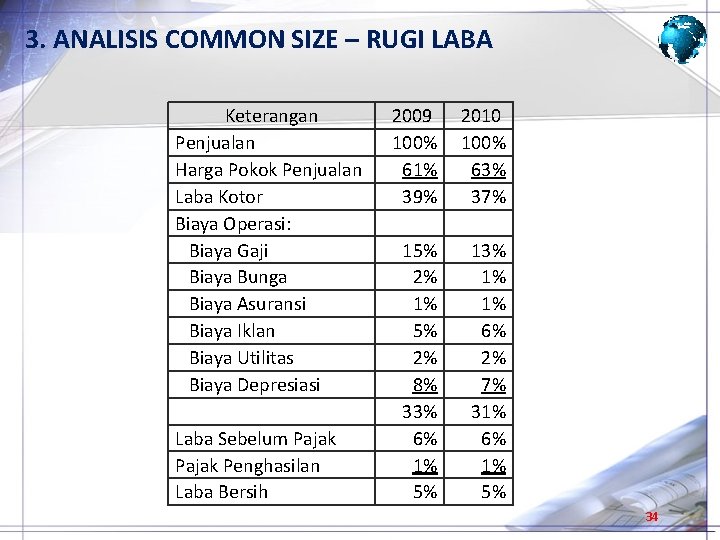

3. ANALISIS COMMON SIZE – RUGI LABA Keterangan Penjualan Harga Pokok Penjualan Laba Kotor Biaya Operasi: Biaya Gaji Biaya Bunga Biaya Asuransi Biaya Iklan Biaya Utilitas Biaya Depresiasi Laba Sebelum Pajak Penghasilan Laba Bersih 2009 100% 61% 39% 2010 100% 63% 37% 15% 2% 1% 5% 2% 8% 33% 6% 1% 5% 13% 1% 1% 6% 2% 7% 31% 6% 1% 5% 34

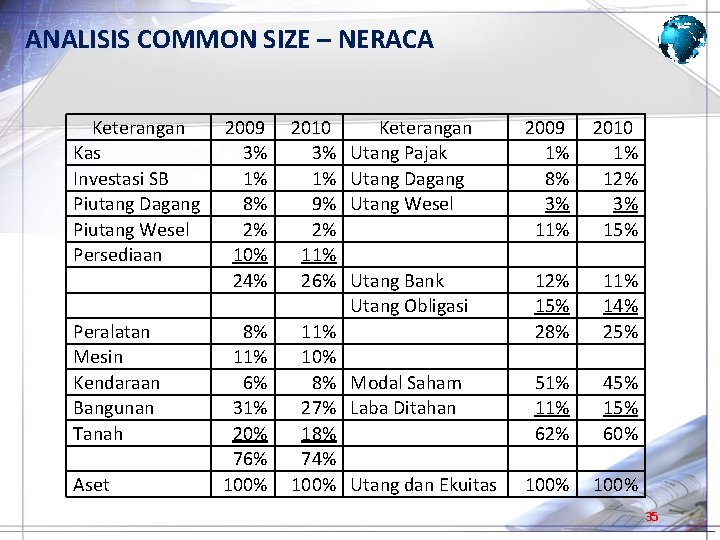

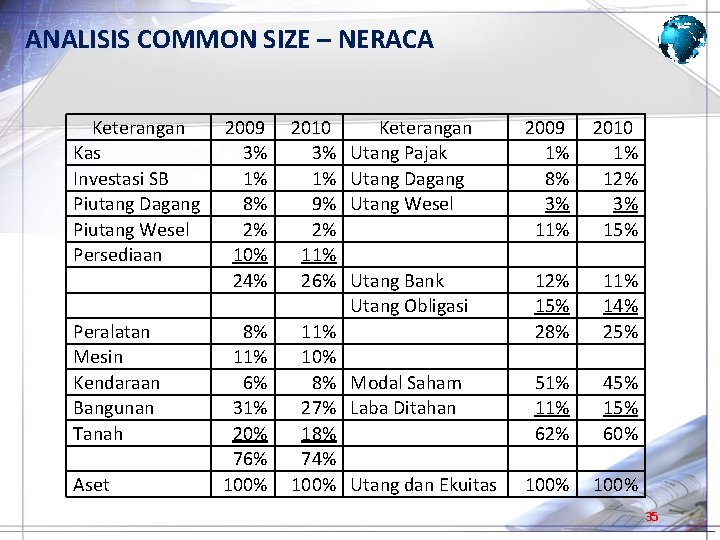

ANALISIS COMMON SIZE – NERACA Keterangan Kas Investasi SB Piutang Dagang Piutang Wesel Persediaan Peralatan Mesin Kendaraan Bangunan Tanah Aset 2009 3% 1% 8% 2% 10% 24% 2010 3% 1% 9% 2% 11% 26% Keterangan Utang Pajak Utang Dagang Utang Wesel 2009 1% 8% 3% 11% 2010 1% 12% 3% 15% Utang Bank Utang Obligasi 12% 15% 28% 11% 14% 25% 8% 11% 6% 31% 20% 76% 100% 11% 10% 8% Modal Saham 27% Laba Ditahan 18% 74% 100% Utang dan Ekuitas 51% 11% 62% 45% 15% 60% 100% 35

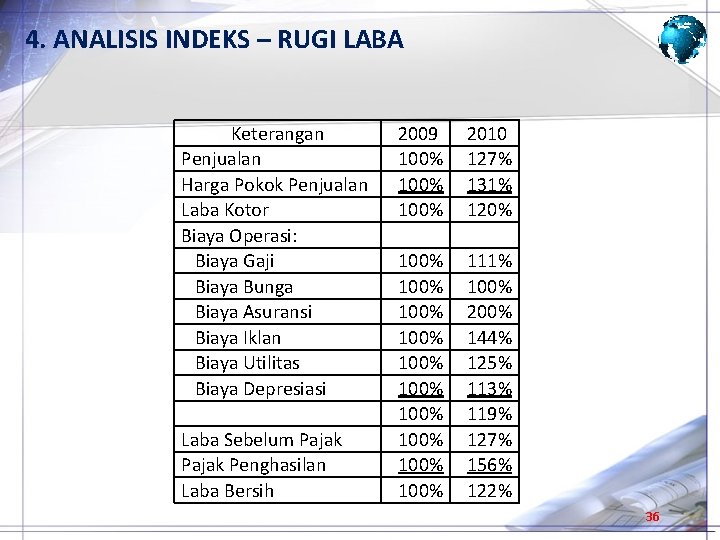

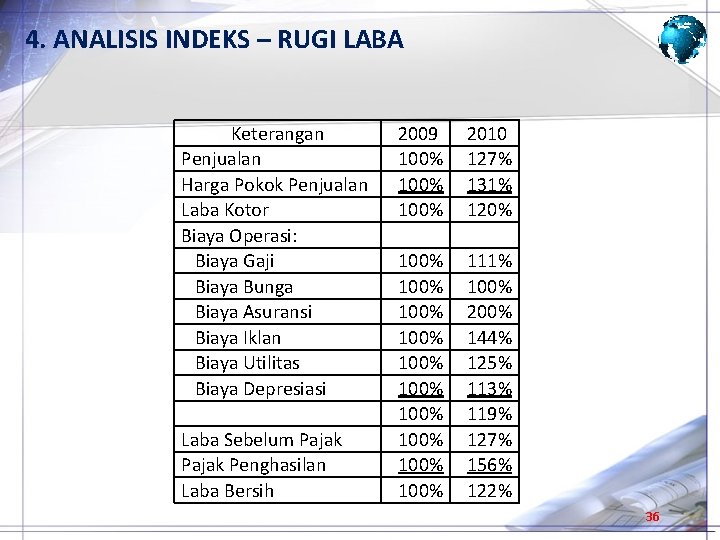

4. ANALISIS INDEKS – RUGI LABA Keterangan Penjualan Harga Pokok Penjualan Laba Kotor Biaya Operasi: Biaya Gaji Biaya Bunga Biaya Asuransi Biaya Iklan Biaya Utilitas Biaya Depresiasi Laba Sebelum Pajak Penghasilan Laba Bersih 2009 100% 2010 127% 131% 120% 100% 100% 100% 111% 100% 200% 144% 125% 113% 119% 127% 156% 122% 36

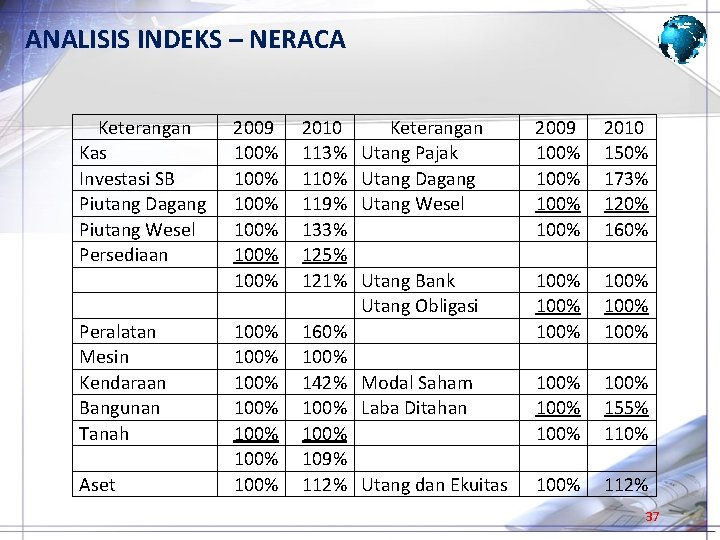

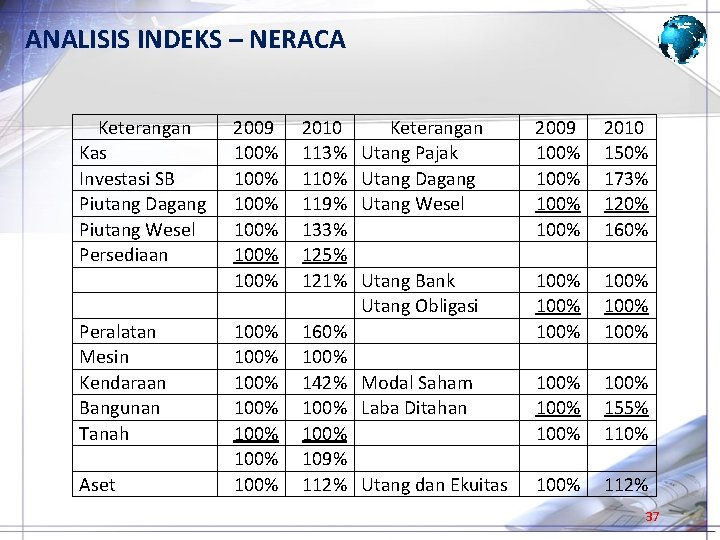

ANALISIS INDEKS – NERACA Keterangan Kas Investasi SB Piutang Dagang Piutang Wesel Persediaan Peralatan Mesin Kendaraan Bangunan Tanah Aset 2009 100% 100% 2010 113% 110% 119% 133% 125% 121% Keterangan Utang Pajak Utang Dagang Utang Wesel 2009 100% 2010 150% 173% 120% 160% Utang Bank Utang Obligasi 100% 100% 100% 100% 160% 100% 142% Modal Saham 100% Laba Ditahan 100% 109% 112% Utang dan Ekuitas 100% 155% 110% 100% 112% 37

Latihan Kasus……….

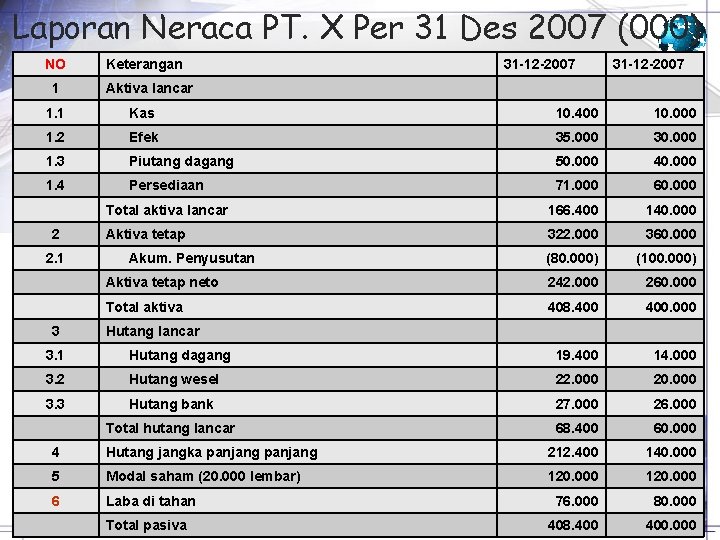

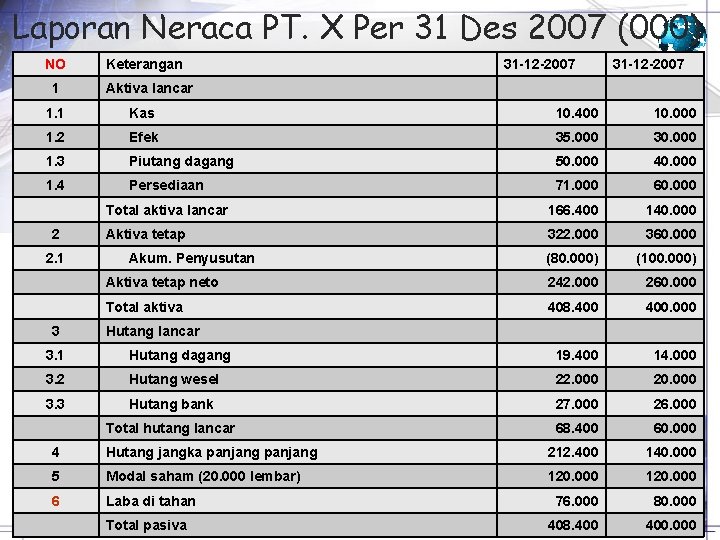

Laporan Neraca PT. X Per 31 Des 2007 (000) NO 1 Keterangan 31 -12 -2007 Aktiva lancar 1. 1 Kas 10. 400 10. 000 1. 2 Efek 35. 000 30. 000 1. 3 Piutang dagang 50. 000 40. 000 1. 4 Persediaan 71. 000 60. 000 Total aktiva lancar 166. 400 140. 000 Aktiva tetap 322. 000 360. 000 (80. 000) (100. 000) Aktiva tetap neto 242. 000 260. 000 Total aktiva 408. 400. 000 2 2. 1 3 Akum. Penyusutan Hutang lancar 3. 1 Hutang dagang 19. 400 14. 000 3. 2 Hutang wesel 22. 000 20. 000 3. 3 Hutang bank 27. 000 26. 000 Total hutang lancar 68. 400 60. 000 4 Hutang jangka panjang 212. 400 140. 000 5 Modal saham (20. 000 lembar) 120. 000 6 Laba di tahan 76. 000 80. 000 408. 400. 000 Total pasiva

Laporan rugi laba PT. X per 31 Desember 2007 (000) Penjualan Hargapokok penjualan Laba kotor Biaya operasi: Biaya penjualan Biaya ADM dan umum Pembayaran Lease penyusutan Total Biaya Operasi Laba sebelum bunga & pajak (EBIT) Bunga Laba Sebelum Pajak (EBT) Pajak (40%) Laba Setelah Pajak (EAT) 600. 000 511. 000 89. 000 4. 400 8. 000 5. 600 20. 000 + 38. 000 51. 000 11. 000 40. 000 16. 000 24. 000

Diminta : 1. Rasio Likuiditas : 4. Rasio keuntungan - Current Ratio (Profitabilitas) : - Quick Ratio - Gross profit margin - Cash Ratio (GPM) 2. Rasio Leverage : - Profit Margin (PM) - Total Debt To Total Asset Rasio (Debt Ratio) - Net Profit Margin (NPM) - Debt To Equity Ratio - Return On Asset (ROA) - Time interest Earned Ratio (Coverage Ratio) - Return On Equity (ROE) - Fixed Charge Coverage Rasio - Return On Investment - Debt Service Ratio (ROI) 3. Rasio Aktivitas : - Earning Per Share (EPS) - Perputaran persediaan (Inventory Turn over) - Perputaran persediaan - Perputaran piutang (receivable turnover) - Perputaran aktiva tetap (Fixed Asset Turnover) - Perputaran Aktiva (Asset Turnover)

Model neraca keuangan untuk memahami manajemen keuangan

Model neraca keuangan untuk memahami manajemen keuangan Isu dalam analisis perbandingan laporan keuangan

Isu dalam analisis perbandingan laporan keuangan Contoh laporan keuangan komparatif

Contoh laporan keuangan komparatif Pentingnya analisis laporan keuangan

Pentingnya analisis laporan keuangan Laporan laba rugi apotek

Laporan laba rugi apotek Kerangka analisis laporan keuangan

Kerangka analisis laporan keuangan Tujuan analisis laporan keuangan internasional

Tujuan analisis laporan keuangan internasional Analisis perbandingan laporan keuangan

Analisis perbandingan laporan keuangan Analisis horizontal laporan keuangan adalah

Analisis horizontal laporan keuangan adalah Arti keuangan secara harfiah

Arti keuangan secara harfiah Pendekatan ekonomi dalam analisis time series

Pendekatan ekonomi dalam analisis time series Isu dalam analisis perbandingan laporan keuangan

Isu dalam analisis perbandingan laporan keuangan Sumber dan penggunaan kas

Sumber dan penggunaan kas Laporan keuangan bank muamalat

Laporan keuangan bank muamalat Analisis laporan keuangan internasional

Analisis laporan keuangan internasional Materi laporan keuangan pemerintah

Materi laporan keuangan pemerintah Peta konsep inti atom dan radioaktivitas

Peta konsep inti atom dan radioaktivitas Peta konsep klasifikasi sumber daya alam

Peta konsep klasifikasi sumber daya alam Yoghurt mikroorganisme

Yoghurt mikroorganisme Pola pemanfaatan media pembelajaran

Pola pemanfaatan media pembelajaran Jelaskan yang dimaksud dengan ketampakan alam

Jelaskan yang dimaksud dengan ketampakan alam Pemanfaatan barang milik daerah

Pemanfaatan barang milik daerah Pemanfaatan stack

Pemanfaatan stack Pelestarian dan pemanfaatan produk kebudayaan indonesia

Pelestarian dan pemanfaatan produk kebudayaan indonesia Potensi pemanfaatan kelas maya, yaitu...

Potensi pemanfaatan kelas maya, yaitu... Pemanfaatan stack

Pemanfaatan stack Tujuan pemanfaatan basis data

Tujuan pemanfaatan basis data Database learning

Database learning Pentingnya memahami variabel

Pentingnya memahami variabel Jaringan komputer dasar

Jaringan komputer dasar Persepsi sosial memahami orang lain

Persepsi sosial memahami orang lain Memahami alur proses produksi multimedia

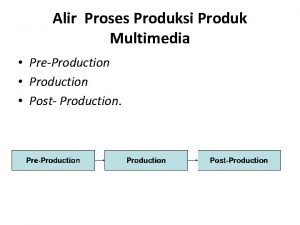

Memahami alur proses produksi multimedia Ikan mujair

Ikan mujair Hubungan antar entitas adalah

Hubungan antar entitas adalah Berusaha memahami

Berusaha memahami Slidetodoc.com

Slidetodoc.com Pengertian teknik pengolahan bahan pangan buah segar

Pengertian teknik pengolahan bahan pangan buah segar Al quran memahami dan menghampirinya

Al quran memahami dan menghampirinya Memahami tim kerja

Memahami tim kerja Bina ayat bersalam salaman

Bina ayat bersalam salaman Memahami pola pikir orang

Memahami pola pikir orang Memahami pengetahuan dasar konsep desain jaringan

Memahami pengetahuan dasar konsep desain jaringan