Accettazione e rinuncia delleredit Casi e questioni Incontro

![Commissione tributaria provinciale di Pisa 25 febbraio 2016 «[…] Dunque, dal 3° comma art. Commissione tributaria provinciale di Pisa 25 febbraio 2016 «[…] Dunque, dal 3° comma art.](https://slidetodoc.com/presentation_image/13e1a92ca6278b99504cd61fb5c9a70b/image-49.jpg)

- Slides: 50

Accettazione e rinuncia dell’eredità Casi e questioni Incontro di studio organizzato dal Consiglio notarile di Forlì e Rimini il 7 giugno 2019 di Alessandro Torroni

L’accettazione dell’eredità • Accettazione espressa: in un atto pubblico o in una scrittura privata il chiamato all’eredità ha dichiarato di accettarla oppure ha assunto il titolo di erede (art. 475, comma 1, c. c. ) • Accettazione tacita: il chiamato all’eredità compie un atto che presuppone necessariamente la sua volontà di accettare e che non avrebbe il diritto di fare se non nella qualità di erede (art. 476)

Accettazione tacita casistica • Non comporta accettazione tacita di eredità l’esercizio dei poteri del chiamato prima dell’accettazione dell’eredità di cui all’art. 460 c. c. • Esercizio delle azioni possessorie, atti conservativi, di amministrazione temporanea, di alienazione dei beni deteriorabili, previa autorizzazione del tribunale • Sono considerate per legge fattispecie di accettazione tacita: i) donazione, vendita o cessione dei diritti di successione (art. 477); ii) rinunzia ai diritti di successione fatta verso corrispettivo oppure a favore di alcuni soltanto dei chiamati (art. 478)

Accettazione tacita casistica (segue) • Comportano accettazione tacita, ad esempio: l’esercizio dell’azione di riduzione, la proposta di contratto avente ad oggetto beni ereditari, il conferimento di una procura per disporre di beni ereditari, l’accettazione di somme di pertinenza dell’eredità, la concessione di ipoteca su beni ereditari • Non comporta accettazione tacita di eredità la presentazione della dichiarazione di successione, trattandosi di dichiarazione fiscale dovuta per legge mentre comporta accettazione tacita di eredità la presentazione della voltura catastale (Cass. 11 maggio 2009, n. 10796; Cass. 7 luglio 1999, n. 7075; Cass. 12 aprile 2002, n. 5226; Cass. 28 febbraio 2007, n. 4783) • Riterrei che la presentazione della voltura catastale presentata da un solo chiamato comporti accettazione solamente per chi ha firmato la voltura mancando negli altri chiamati qualsiasi consapevolezza e volontà di accettare l’eredità (nello stesso senso studio CNN 148 -2012/C)

Acquisto dell’eredità senza accettazione • Due fattispecie di acquisto dell’eredità senza accettazione (art. 485 e art. 527) • Art. 485: il chiamato possessore di beni ereditari deve fare l’inventario entro 3 mesi dall’apertura della successione o dalla notizia della devoluta eredità; compiuto l’inventario, entro 40 giorni deve dichiarare se accetta o rinuncia all’eredità. Se non compie l’inventario entro 3 mesi (salvo proroga concessa dal tribunale) o non dichiara se accetta o rinuncia all’eredità entro 40 giorni dal compimento dell’inventario, il chiamato all’eredità è considerato dalla legge erede puro e semplice

Art. 485 Presupposti: i) consapevolezza, da parte del chiamato, della delazione a suo favore e del fatto che si tratti di bene ereditario; ii) Possesso di almeno un bene ereditario (l’attuale art. 485 parla di «possesso di beni ereditari» mentre il c. c. del 1865 faceva riferimento al chiamato possessore dei beni ereditari, e tale si riteneva il possesso del compendio ereditario) iii) Inerzia del chiamato che nel termine di 3 mesi non ha manifestato alcuna decisione se accetta o rinuncia all’eredità

Possesso del bene ereditario • Per possesso si intende la relazione reale con il bene, tale da consentire al titolare concreti poteri di amministrazione e di disposizione, anche a mezzo di terzi detentori (Cass. n. 4835/1980; Cass. n. 4707/1994) • È sufficiente il possesso anche di un singolo bene • Il possesso può essere acquisito anche dopo l’apertura della successione

Il coniuge titolare del diritto di abitazione ex art. 540 • È possessore, ai fini di cui all’art. 485, il coniuge titolare del diritto di abitazione sulla casa adibita a residenza familiare e di uso sui mobili che la corredano? • La relazione materiale del coniuge superstite con la res costituita dall’abitazione coniugale e dai mobili che la corredano, trae la propria fonte normativa nel disposto di cui all’art. 540, comma 2, c. c. prima ancora che da quello di cui all’art. 485 c. c. • la permanenza del coniuge nell’abitazione familiare appare qualificabile come esercizio dei diritti di abitazione e d’uso spettanti al coniuge quale legatario ex lege (Cass. 16 novembre 2015, n. 23406; Cass. 27 gennaio 2016, n. 1588) • la relazione del coniuge con l’abitazione familiare NON rileva ai fini di cui all’art. 485 c. c.

Possessore comproprietario • Per giurisprudenza consolidata, anche il possessore che si trovi già nel possesso dei beni prima dell’apertura della successione, ad esempio perché comproprietario o contitolare di un diritto reale sul bene, è soggetto all’applicazione dell’art. 485 c. c. ed ai ristretti limiti temporale per redigere l’inventario e dichiarare se accetta o rinuncia all’eredità • La ratio dell’art. 485 c. c. consiste nella tutela della garanzia patrimoniale dei terzi creditori del de cuius, rappresentata dai cespiti ereditari di cui il possessore ha l’amministrazione; per i terzi è indifferente che il possesso fosse in atto prima dell’apertura della successione o sia stato acquistato dopo l’apertura della successione

Il chiamato ulteriore nel possesso dei beni ereditari • Si tratta del soggetto che si trovi nel possesso dei beni ereditari ma per il quale la delazione non è attuale, in quanto i primi chiamati non hanno ancora deciso se accettare o rinunciare all’eredità • Secondo la giurisprudenza anche il chiamato ulteriore che sia nel possesso dei beni ha l’onere di redigere l’inventario e di rinunciare all’eredità entro il termine di tre mesi dall’apertura della successione poiché opererebbe una delazione simultanea in favore di tutti i chiamati, indipendentemente dall’ordine di designazione di successione (Cass. n. 1317/1984; Cass. n. 5152/2012) • La tesi non appare condivisibile poiché l’art. 485 distingue l’apertura della successione (per i primi chiamati) e la notizia della devoluta eredità (per i chiamati ulteriori o in caso di rinvenimento successivo del testamento) • Art. 26 del progetto della Commissione Reale e parere del Consiglio di Stato

Le associazioni e fondazioni «L’accettazione delle eredità devolute alle persone giuridiche o ad associazioni, fondazioni ed enti non riconosciuti non può farsi che col beneficio d’inventario. Il presente articolo non si applica alle società» (art. 473 c. c. ). La persona giuridica, che abbia accettato con beneficio d’inventario ma non abbia compiuto l’inventario entro tre mesi , decade dal diritto di accettare oppure conserva la qualifica di chiamato all’eredità?

Le associazioni e fondazioni (segue) • Secondo un’interpretazione, la persona giuridica, diversa dalle società, che non compia l’inventario nei termini di legge – non potendo divenire erede puro e semplice – perde il diritto di accettare l’eredità. Si verificherebbe un’ipotesi di sopravvenuta incapacità a succedere (Cass. 20 febbraio 1988, n. 1781, in Vita not. , 1988, 259; Cass. 29 settembre 2004, n. 19598, in Riv. not. , 2005, 387).

Le associazioni e fondazioni (segue) • Secondo Cass. 27 maggio 2019, n. 14442 l’ente che non abbia compiuto l’inventario nei termini di legge, in mancanza di una espressa disposizione normativa che ne preveda espressamente la perdita, conserva il diritto di accettare l’eredità, finché lo stesso non è prescritto, salva l’applicazione del termine per accettare di cui all’art. 481 c. c. • La soluzione consente di conservare gli effetti della disposizione testamentaria, di tutelare le ragioni dell’ente che non è pregiudicato dall’inerzia dei suoi amministratori e non danneggia le ragioni dei creditori e dei legatari dell’eredità che possono far fissare dal giudice un termine per accettare ex art. 481 c. c. oppure chiedere la separazione dei beni del defunto da quelli dell’erede

Art. 527 • Art. 527 «I chiamati all’eredità, che hanno sottratto o nascosto beni spettanti all’eredità stessa, decadono dalla facoltà di rinunziarvi e si considerano eredi puri e semplici, nonostante la loro rinunzia» • La norma sanziona con la decadenza dalla facoltà di rinunciare all’eredità il chiamato, nel possesso dei beni, che sottrae o occulta beni ereditari • Chi ha rinunziato all’eredità non è più nel possesso dei beni, è consapevole di avere la detenzione dei beni per conto di altri; la sottrazione o l’occultamento di beni ereditari integra la fattispecie delittuosa di appropriazione indebita • Contra, secondo una tesi minoritaria la stessa sanzione della decadenza si applicherebbe anche al chiamato che abbia in precedenza rinunciato all’eredità

La rinuncia all’eredità inquadramento • Effetti: i) comporta la dismissione temporanea del diritto di accettare che si consolida allorché gli altri chiamati acquistano l’eredità; ii) il chiamato possessore dei beni ereditari perde il possesso che si trasforma in detenzione di beni destinati ad altri • Forma: È un atto formale (atto pubblico dinanzi al notaio o al cancelliere del tribunale), neutro (non può essere né oneroso né dettato da liberalità a favore di alcuno soltanto dei chiamati), non recettizio, soggetto a pubblicità (inserzione nel registro delle successioni), revocabile • La revoca della rinuncia consiste, in realtà, in una accettazione tardiva che elimina gli effetti della precedente rinuncia ed è ammissibile finché il diritto di accettare non sia prescritto e l’eredità non sia stata acquistata da altri (art. 525 c. c. ) • Secondo la tesi prevalente, l’accettazione tardiva può essere espressa o tacita ma non può trattarsi di una fattispecie di acquisto dell’eredità ex lege senza accettazione • Seguendo l’orientamento giurisprudenziale secondo il quale la delazione ereditaria è simultanea anche per i chiamati ulteriori, è ammissibile la rinuncia all’eredità di un chiamato in subordine

La rinuncia all’eredità da parte del chiamato possessore • Secondo una tesi in passato pacifica, è valida ed efficace la rinuncia all’eredità effettuata dal chiamato possessore dei beni ereditari prima dello spirare del termine di 3 mesi dall’apertura della successione, senza che sia necessaria la redazione dell’inventario (Cass. n. 2067/1964; Cass. 11634/1991; Cass. n. 8021/2012; Cass. n. 20960/2016) • Cass. 29 marzo 2003, n. 4845 ha ritenuto che il chiamato all’eredità che sia, a qualunque titolo, nel possesso dei beni ereditari ha l’onere di redigere l’inventario prima di formalizzare la rinuncia; in mancanza opera l’acquisto dell’eredità ope legis, anche contro la volontà del rinunziante • Questa interpretazione «trova la sua ratio nella esigenza di tutela dei terzi, sia per evitare il pregiudizio di sottrazioni ed occultamenti dei beni ereditari da parte del chiamato; sia per realizzare la certezza della situazione giuridica successoria, evitando che gli stessi terzi possano ritenere, nel vedere il chiamato in possesso da un certo tempo di beni della eredità, che questa sia stata accettata puramente e semplicemente»

Critica Studio CNN 406/2017/C • Chi rinuncia all’eredità perde la qualifica di chiamato ed il possesso dei beni ereditari. L’art. 485 rubricato «Chiamato all’eredità che è nel possesso dei beni» fa continuo riferimento al chiamato e presuppone una delazione ereditaria attuale e non estinta per effetto della rinuncia • Nessuna norma vieta al chiamato possessore di rinunciare all’eredità se non ha prima redatto l’inventario (cfr. art. 461 «Se il chiamato rinunzia all’eredità, le spese sostenute per gli atti indicati dall’articolo precedente sono a carico dell’eredità» ) • In giurisprudenza si reputa addirittura incompatibile la redazione dell’inventario a carico di colui che abbia preventivamente rinunciato all’eredità • Il rischio della sottrazione o occultamento di beni ereditari è contemplato dall’art. 527 che commina la sanzione della decadenza dalla facoltà di rinunziare all’eredità e attribuisce la qualifica di erede puro e semplice • La certezza della situazione giuridica successoria è garantita dalla inserzione della rinuncia all’eredità nel registro delle successioni presso la cancelleria del tribunale e non dalla situazione di possesso che non ha alcuna forma di pubblicità

Cass. 17 ottobre 2016, n. 20960 È sufficiente porre in risalto che il delato ha rinunciato all’eredità antecedentemente al decorso del termine di tre mesi di cui all’art. 485 c. c. . La rinuncia da parte sua all’eredità paterna è dunque senz’altro efficace, poiché è intervenuta prima che giungesse a compimento il termine trimestrale al cui vano decorso, ai sensi dell’art. 482, 2 co. , c. c. , «il chiamato è considerato erede puro e semplice» , al cui vano decorso, cioè, è subordinato il perfezionamento dell’accettazione presunta.

Conseguenze operative • È da escludere che la rinunzia del chiamato possessore che non ha redatto l’inventario sia nulla; l’unica sanzione di nullità è comminata per la rinuncia all’eredità fatta sotto condizione o a termine o parziale (art. 520) • Da un punto di vista teorico non ha alcun valore la distinzione tra eredità capiente ed eredità passiva; in pratica potrebbe essere opportuno informare il rinunziante della citata sentenza della Cassazione nel caso che l’eredità sia passiva e il rinunziante sia soggetto solvibile • Non è consigliabile inserire nella rinuncia dichiarazione del rinunziante che intende dismettere il possesso dei beni ereditari poiché il possesso è una situazione di fatto e non può essere oggetto di volontà negoziale

Rinuncia all’eredità e modifica della successione legittima Studio CNN n. 148 -2012/C • «Chi rinunzia all’eredità è considerato come se non vi fosse mai stato chiamato» (art. 521, comma 1, c. c. ). • «Nelle successioni legittime la parte di colui che rinunzia si accresce a coloro che avrebbero concorso col rinunziante, salvo il diritto di rappresentazione e salvo il disposto dell’ultimo comma dell’art. 571. Se il rinunziante è solo, l’eredità si devolve a coloro ai quali spetterebbe nel caso egli mancasse» (art. 522 c. c. ).

Esempio 1 • Successione ab intestato alla quale concorrono il coniuge ed un figlio, senza discendenti • Il figlio rinuncia all’eredità Tesi 1: l’eredità è devoluta per 2/3 al coniuge e per 1/3 a favore di ascendenti o fratelli e sorelle (si applica art. 582 concorso del coniuge con ascendenti o fratelli e sorelle) [prevale art. 521] Tesi 2: L’eredità e devoluta per intero al coniuge (si applica art. 581 con accrescimento) [prevale art. 522]

Esempio 2 • Successione ad intestato devoluta al coniuge ed a tre figli • Uno dei figli, senza discendenti, rinuncia all’eredità • La successione è devoluta per 1/3 al coniuge e per 2/3 ai due figli • La rinuncia di un figlio non interferisce con la quota devoluta al coniuge

Esempio 3 • Successione ab intestato devoluta al coniuge ed a due figli • Uno dei figli, senza discendenti, rinuncia all’eredità • Tesi 1: l’eredità è devoluta per 1/3 al coniuge e per 2/3 al figlio, sul presupposto che i figli sono chiamati in una quota collettiva [prevale art. 522] • Tesi 2: l’eredità è devoluta al coniuge ed al figlio per metà ciascuno [prevale art. 521] • «Quando con il coniuge concorrono figli, il coniuge ha diritto alla metà dell’eredità, se alla successione concorre un solo figlio, e ad un terzo negli altri casi» (art. 581 c. c. ).

Principio di diritto • Una lettura coordinata dell’art. 521 (retroattività della rinuncia) con l’art. 522 (accrescimento) porta a ritenere che la rinuncia di un chiamato comporta il ricalcolo delle quote facendo applicazione della corrispondente ipotesi di concorso disciplinata nella successione legittima, considerando il rinunciante come se non fosse stato chiamato • L’accrescimento nella successione legittima, dipendente dalla rinuncia di uno dei chiamati, trova il suo limite tra coloro che erano concorrenti con il rinunciante al momento dell’avvenuta rinuncia • L’accrescimento non opera a favore di soggetti inizialmente estranei (cfr. art. 522, comma 2, c. c. «Se il rinunziante è solo, l’eredità si devolve a coloro ai quali spetterebbe nel caso egli mancasse» )

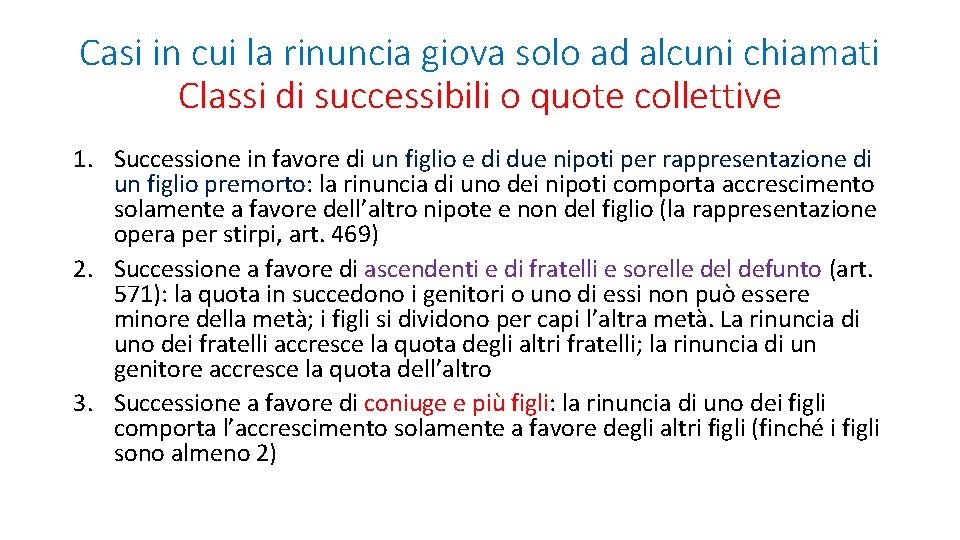

Conseguenza • Nel caso di rinuncia del figlio, senza discendenti l’eredità è devoluta per intero al coniuge • Si applica l’art. 581 con l’accrescimento a favore del coniuge [prevale art. 522] • Non sono chiamati alla successione ascendenti o fratelli e sorelle • La tesi non è supportata da alcun orientamento giurisprudenziale

Casi in cui la rinuncia giova solo ad alcuni chiamati Classi di successibili o quote collettive 1. Successione in favore di un figlio e di due nipoti per rappresentazione di un figlio premorto: la rinuncia di uno dei nipoti comporta accrescimento solamente a favore dell’altro nipote e non del figlio (la rappresentazione opera per stirpi, art. 469) 2. Successione a favore di ascendenti e di fratelli e sorelle del defunto (art. 571): la quota in succedono i genitori o uno di essi non può essere minore della metà; i figli si dividono per capi l’altra metà. La rinuncia di uno dei fratelli accresce la quota degli altri fratelli; la rinuncia di un genitore accresce la quota dell’altro 3. Successione a favore di coniuge e più figli: la rinuncia di uno dei figli comporta l’accrescimento solamente a favore degli altri figli (finché i figli sono almeno 2)

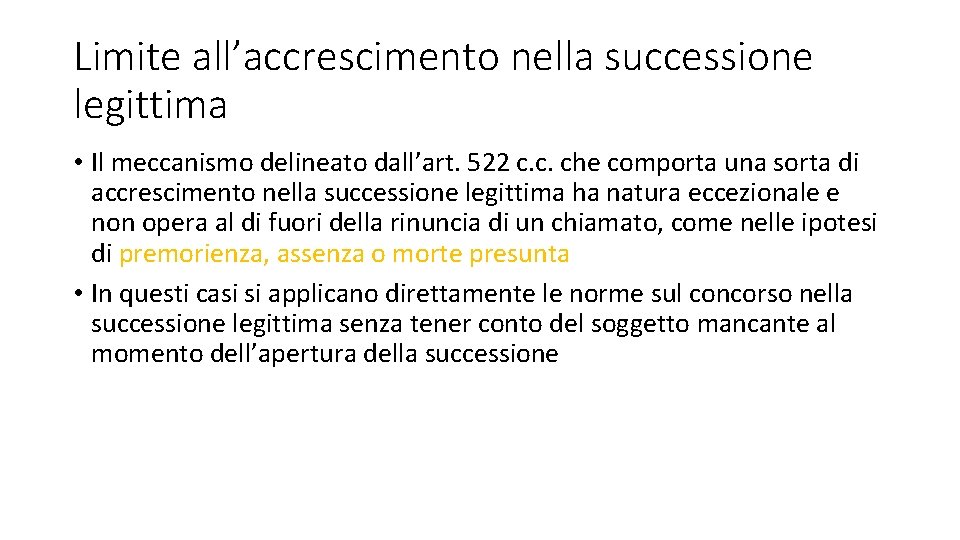

Limite all’accrescimento nella successione legittima • Il meccanismo delineato dall’art. 522 c. c. che comporta una sorta di accrescimento nella successione legittima ha natura eccezionale e non opera al di fuori della rinuncia di un chiamato, come nelle ipotesi di premorienza, assenza o morte presunta • In questi casi si applicano direttamente le norme sul concorso nella successione legittima senza tener conto del soggetto mancante al momento dell’apertura della successione

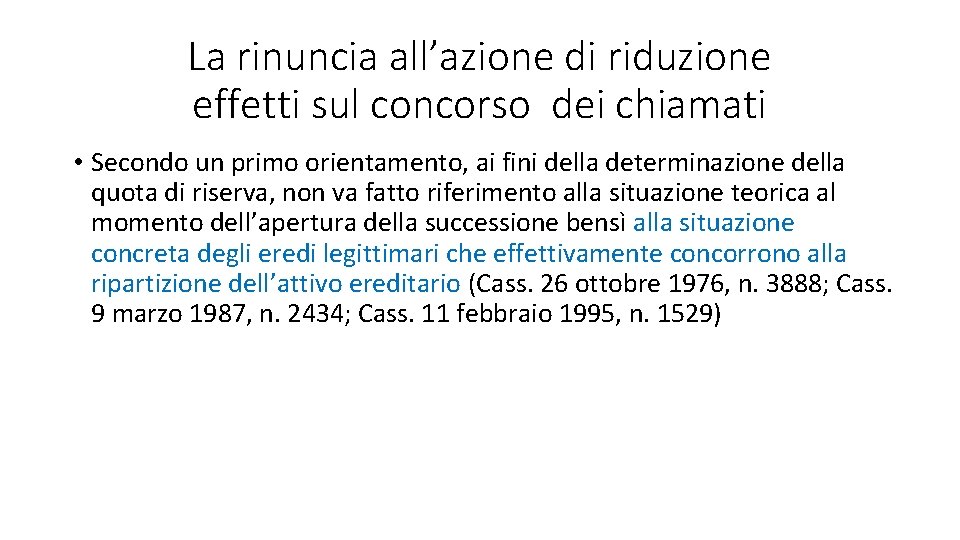

La rinuncia all’azione di riduzione effetti sul concorso dei chiamati • Secondo un primo orientamento, ai fini della determinazione della quota di riserva, non va fatto riferimento alla situazione teorica al momento dell’apertura della successione bensì alla situazione concreta degli eredi legittimari che effettivamente concorrono alla ripartizione dell’attivo ereditario (Cass. 26 ottobre 1976, n. 3888; Cass. 9 marzo 1987, n. 2434; Cass. 11 febbraio 1995, n. 1529)

Le sezioni unite della Cassazione • Ai fini della determinazione della quota di riserva, occorre fare riferimento alla situazione cristallizzata all’apertura della successione e non si deve fare riferimento alla situazione che si viene a creare a seguito del mancato esperimento dell’azione di riduzione da parte di alcuno dei legittimari (Cass. 6 giugno 2006, n. 13429; Cass. 12 giugno 2006, n. 13524)

Argomenti • La successione necessaria si colloca su un piano diverso dalla successione legittima e non attribuisce al legittimario una delazione ereditaria ma un diritto potestativo di ottenere un valore corrispondente ad una frazione del patrimonio ereditario • Il mancato esercizio dell’azione di riduzione non incide sula frazione di patrimonio ereditario a cui hanno diritto gli altri legittimari ma amplia la quota disponibile • Spesso la rinuncia all’azione di riduzione è animata dal desiderio di fare salva una donazione oppure una disposizione testamentaria potenzialmente lesive di legittima • La immodificabilità delle quote degli eredi necessari deriva anche dall’esigenza di consentire al testatore di sapere entro quali limiti, in considerazione della composizione della sua famiglia, può disporre del suo patrimonio a favore di terzi • Seguendo la tesi contraria, potrebbe aversi una situazione di incertezza sul valore della quota di riserva finché non è prescritta l’azione di riduzione di tutti i legittimari, potrebbe essere necessario esercitare una prima azione di riduzione e poi una riduzione supplementare

Esempio 1 • Il defunto lascia due figli • Ha effettuato una donazione in vita in favore di un nipote ex filio del valore pari al 60% dell’asse ereditario • La quota di legittima spettante a ciascun figlio è pari ad 1/3 e la quota disponibile è pari ad 1/3 • Il figlio del defunto, padre del donatario rinuncia all’azione di riduzione. • Se non si conteggiasse il rinunciante tra i legittimari l’altro figlio avrebbe diritto ad un valore pari alla metà dell’eredità • Secondo la tesi delle sezioni unite, la rinuncia del padre del donatario comporta l’ampliamento della quota disponibile da 1/3 a 2/3.

Esempio 2 • Il defunto lascia due figli • Il de cuius ha fatto testamento con quale ha nominato eredi due nipoti ex filio in parti uguali • La quota di legittima spettante a ciascun figlio è pari ad 1/3 e la quota disponibile è pari ad 1/3 • Il padre degli eredi rinuncia all’azione di riduzione • Gli eredi testamentari e il legittimario pretermesso stipulano un accordo di reintegrazione della legittima con cui riconoscono al legittimario la sua quota di beni ereditari • Secondo la tesi delle sezioni unite, la reintegrazione della quota di riserva a favore del legittimario pretermesso avviene per la quota di 1/3.

La trascrizione dell’accettazione tacita di eredità • Il conflitto tra l’erede vero e l’erede apparente è sempre risolto a favore dell’erede vero, il quale può agire con l’azione di petizione di eredità che è imprescrittibile, salvi gli effetti dell’usucapione rispetto ai singoli beni (art. 533 c. c. ) • La legge predispone una tutela a favore dell’avente causa dall’erede apparente, a determinate condizioni, a tutela del suo affidamento incolpevole e della sicurezza dei traffici giuridici • La trascrizione degli acquisti mortis causa blocca l’azione di petizione di eredità dell’erede vero nei confronti degli aventi causa dall’erede apparente che siano in buona fede

Art. 534 «L’erede può agire anche contro gli aventi causa da chi possiede a titolo di erede o senza titolo. Sono salvi i diritti acquistati, per effetto di convenzioni a titolo oneroso con l’erede apparente, dai terzi i quali provino di avere contrattato in buona fede. La disposizione del comma precedente non si applica ai beni immobili e ai beni mobili iscritti in pubblici registri, se l’acquisto a titolo di erede e l’acquisto dall’erede apparente non sono stati trascritti anteriormente alla trascrizione dell’acquisto da parte dell’erede o del legatario vero, o alla trascrizione della domanda giudiziale contro l’erede apparente»

Inquadramento Torroni, Riv. not. , 2009, 267 • Fattispecie complessa di acquisto a titolo derivativo a non domino • È un effetto acquisitivo di diritto sostanziale e non di mera improcedibilità dell’azione di petizione ereditaria spettante all’erede vero (Relazione al c. c. n. 259) • Per aversi apparenza è necessario che il comportamento esteriore del preteso erede sia oggettivamente idoneo a ingenerare nei terzi, che acquistano diritti da lui, la ragionevole opinione di essere di fronte all’erede vero. • La buona fede è un elemento fondamentale della fattispecie, deve essere provata dal terzo acquirente che la invoca, non si può desumere dalla semplice trascrizione dell’accettazione tacita di eredità (Gazzoni) • Poiché la trascrizione non è presupposto dell’apparenza, è indifferente l’ordine di trascrizione dell’accettazione tacita e dell’acquisto dell’avente causa dall’erede apparente • Perché si applichi la disciplina di cui all’art. 534 è necessaria la doppia trascrizione anteriore a quella dell’erede vero • Affinché l’erede vero possa cautelarsi contro atti di disposizione dell’erede apparente, è sufficiente che trascriva l’accettazione espressa dell’eredità

Inquadramento (segue) • In un recente caso giurisprudenziale l’art. 534 è stato applicato all’ipotesi di ipoteca concessa dall’erede sulla piena proprietà del bene per risolvere il conflitto tra il creditore ipotecario, avente causa dall’erede, ed il coniuge del defunto, legatario ex lege del diritto di abitazione sulla casa adibita a residenza familiare (Cass. 24 giugno 2003, n. 10014). • Si deve considerare apparente anche l’erede vero chi si comporti come tale rispetto a beni o diritti rimasti estranei al compendio ereditario perché oggetto di un legato a favore di altri. • L’ipoteca concessa dall’erede è opponibile al legatario alle condizioni di cui all’art. 534, commi 2 e 3, c. c.

Art. 2652, n. 7 «Si devono trascrivere, qualora si riferiscano ai diritti menzionati nell’art. 2643, le domande giudiziali indicate dai numeri seguenti, agli effetti per ciascuna di essa previsti: […] 7) le domande con le quali si contesta il fondamento di un acquisto a causa di morte. Salvo quanto è disposto dal secondo e dal terzo comma dell’art. 534, se la trascrizione della domanda è eseguita dopo cinque anni dalla data della trascrizione dell’acquisto, la sentenza che accoglie la domanda non pregiudica i terzi di buona fede che, in base a un atto trascritto o iscritto anteriormente alla trascrizione della domanda, hanno a qualunque titolo acquistato diritti da chi appare erede o legatario»

Inquadramento • La norma rientra nella disciplina della c. d. pubblicità sanante ed ha una portata più ampia di quella dell’art. 534 • È una norma di chiusura diretta a porre fine alle incertezze dei terzi rispetto a vicende mortis causa alle quali gli stessi sono estranei • Il periodo di cinque anni, che può servire a salvare l’acquisto del terzo in buona fede, decorre dalla trascrizione dell’acquisto mortis causa e non dall’apertura della successione

Differenze tra le due fattispecie • L’art. 2652, n. 7) si applica non solo all’azione di petizione di eredità ma a tutte le azioni con le quali si contesti il fondamento di un acquisto a causa di morte • Si applica non solo all’acquisto a titolo oneroso dall’erede apparente ma anche all’acquisto a titolo gratuito • Si applica non solo all’avente causa dall’erede apparente ma anche all’avente causa dal legatario apparente • Non richiede la prova della buona fede che si presume in considerazione dell’inerzia dell’erede vero per cinque anni (Petrelli)

La trascrizione dell’acquisto dell’eredità senza accettazione • Nella prassi è frequente che l’acquisto dell’eredità avvenga ex lege per il possesso dei beni ereditari da parte del chiamato per il periodo superiore a 3 mesi, senza che lo stesso abbia redatto l’inventario • Si ritiene ammissibile la ricognizione dell’avvenuto acquisto dell’eredità, ai sensi dell’art. 485 c. c. , per il possesso ultra trimestrale in un atto successivo che abbia la forma dell’atto pubblico o della scrittura privata autenticata richiesta per la trascrizione • Si ritiene, infatti, necessario che il titolo, che costituisce presupposto per la trascrizione dell’acquisto mortis causa, rechi traccia della provenienza ereditaria dei beni o diritti negoziati, e che quindi l’acquisto sia desumibile dallo stesso, considerato che gli elementi di una trascrizione non possono essere desunti se non dal titolo (Forti, Gazzoni)

Il principio di continuità delle trascrizioni • Le fattispecie sananti di cui agli articoli 534 e 2657 non si realizzano in mancanza della continuità delle trascrizioni (Nicolò) • È possibile la trascrizione dell’accettazione tacita dell’eredità dopo dieci anni dall’apertura della successione? La continuità delle trascrizioni dovrebbe essere osservata per il periodo di un ventennio, vale a dire per il periodo minimo durante il quale si ispezionano i registri immobiliari. • Col decorso del ventennio di possesso il proprietario ‘doppia’ il suo acquisto a titolo derivativo con un acquisto a titolo originario • Le ipoteche non rinnovate si estinguono perenzione • I diritti reali limitati inutilizzati si estinguono per non uso • Le domande giudiziali non rinnovate diventano inefficaci (art. 2668 -bis)

La trascrizione del verbale di pubblicazione di testamento olografo • È idonea a garantire la continuità delle trascrizioni? • Si tratta di una pubblicità notizia che rende nota l’esistenza del testamento ma non l’acquisto dell’eredità, anche se riporta nel quadro D della nota di trascrizione l’acquiescenza alle disposizioni testamentarie • L’acquiescenza alle disposizioni testamentarie comporta accettazione tacita di eredità ed andrebbe trascritta ex art. 2648 c. c.

La conformità catastale soggettiva • La trascrizione dell’accettazione tacita di eredità incide sulla conformità catastale soggettiva? • «Prima della stipula dei predetti atti [di trasferimento, costituzione o scioglimento della comunione di diritti reali su fabbricati già esistenti che costituiscano unità immobiliari urbane] il notaio individua gli intestatari catastali e verifica la loro conformità con le risultanze dei registri immobiliari» (art. 29, comma 1 -bis, legge 27 febbraio 1985, n. 52) • Scopo della normativa sulla conformità catastale è consentire il miglioramento della qualità delle banche dati catastali e di pubblicità immobiliare, in termini di coerenza sostanziale e non solo formale, nella prospettiva della realizzazione della Anagrafe immobiliare e far emergere possibili fenomeni di elusione ed evasione fiscale (Agenzia entrate, circolare n. 2/2010)

La conformità catastale soggettiva (segue) • Il notaio verifica che il titolare del potere di disposizione sul bene risulti anche intestatario catastale • Scopo della verifica è che in catasto risulti come intestatario chi abbia il potere di disporre del bene, a cui favore si produce il reddito dell’unità immobiliare • L’intestazione catastale conseguente alla successione mortis causa si introduce con la voltura della dichiarazione di successione • Il chiamato all’eredità è obbligato a presentare la dichiarazione successione; l’esecuzione della voltura catastale comporta accettazione tacita di eredità • La ratio della norma è soddisfatta nel momento in cui il chiamato, a cui favore è trascritta la dichiarazione di successione, è anche intestatario catastale • La continuità delle trascrizioni non dovrebbe incidere sulla conformità soggettiva

La conformità catastale soggettiva (segue) • Ove un chiamato (che non abbia presentato personalmente la voltura catastale) rinunci all’eredità, è necessario far presentare una dichiarazione di successione modificativa, al fine di aggiornare la banca dati catastale (Studio CNN 148 -2012/C) • Si ritiene che il ruolo del notaio nella verifica della conformità catastale soggettiva sia di garantire la completezza soggettiva della ditta catastale in maniera che, con una visura catastale storica, risulti l’intestazione catastale in capo ai soggetti che hanno disposto di diritti sul bene

La tassazione dell’accettazione tacita dell’eredità • «Gli atti assoggettati all’imposta di cui ai commi 1 e 2 [atti traslativi o costitutivi di diritti reali che abbiano scontato l’imposta di registro al 9% o al 2%] e tutti gli atti e le formalità direttamente conseguenti posti in essere per effettuare gli adempimenti presso il catasto ed i registri immobiliari sono esenti dall’imposta di bollo e dalle tasse ipotecarie e sono soggetti a ciascuna delle imposte ipotecaria e catastale nella misura fissa di euro cinquanta» (art. 10, comma 3, d. lgs. 14 marzo 2011, n. 23).

Agenzia delle entrate circolare n. 2/E del 21 febbraio 2014 • L’Agenzia delle entrate ha escluso che la trascrizione dell’accettazione tacita di eredità sia una formalità direttamente conseguente posta in essere per effettuare gli adempimenti presso il catasto ed i registri immobiliari • L’interpretazione si basa sull’art. 476 c. c. «L’accettazione è tacita quando il chiamato all’eredità compie un atto che presuppone necessariamente la sua volontà di accettare e che non avrebbe il diritto di fare se non nella qualità di erede» • Secondo l’Agenzia delle entrate l’accettazione tacita dovrebbe ritenersi se non cronologicamente precedente, quantomeno ‘funzionalmente antecedente’ e, comunque, certamente non ‘conseguente’ all’atto dispositivo • Inoltre l’accettazione tacita di eredità non risulta necessariamente correlata ad un atto in sé trascrivibile, potendo riconnettersi ad un comportamento concludente ovvero ad un atto antecedente non trascritto, perché mancante dei requisiti di forma per la trascrizione; cosicché il successivo atto presentato per la trascrizione farebbe risultare nei pubblici registri un evento giuridico che si è già verificato in un momento precedente • Secondo l’Agenzia delle entrate la trascrizione dell’accettazione tacita dell’eredità è soggetta ad imposta ipotecaria (euro 200), imposta di bollo (euro 59), tassa ipotecaria (euro 35)

Critica Petrelli, CNN Quesito tributario 159 -2014/T • «Se il chiamato ha compiuto uno degli atti che importano accettazione tacita dell’eredità, si può richiedere la trascrizione sulla base di quell’atto, qualora esso risulti da sentenza, da atto pubblico o da scrittura privata con sottoscrizione autenticata o accertata giudizialmente» (art. 2647, comma 3, c. c. ) • L’atto dispositivo è il presupposto per eseguire la trascrizione dell’accettazione tacita di eredità • La trascrizione dell’accettazione tacita di eredità è conseguenziale all’atto dispositivo ed è funzionale all’aggiornamento dei registri immobiliari • La trascrizione si esegue in base sulla base di un titolo, nell’ipotesi di trasferimento immobiliare a titolo oneroso di bene ereditario, quel titolo dà origine a due formalità: una ai sensi dell’art. 2643 ed una, ulteriore, ai sensi dell’art. 2648

![Commissione tributaria provinciale di Pisa 25 febbraio 2016 Dunque dal 3 comma art Commissione tributaria provinciale di Pisa 25 febbraio 2016 «[…] Dunque, dal 3° comma art.](https://slidetodoc.com/presentation_image/13e1a92ca6278b99504cd61fb5c9a70b/image-49.jpg)

Commissione tributaria provinciale di Pisa 25 febbraio 2016 «[…] Dunque, dal 3° comma art. cit. , è agevole ricavare come la formalità della trascrizione della accettazione tacita della eredità è possibile in forza di atto che la presuppone, quale la disposizione del diritto reale, da qui derivandone come la trascrizione medesima si pone quale consequenziale, nel senso che è possibile solo in ‘conseguenza di’, rispetto all’atto traslativo e non a caso il Legislatore utilizza l’espressione ‘sulla base di quell’atto’. In questi termini, la trascrizione dell’accettazione tacita di eredità (e non l’accettazione tacita in se) si pone quale conseguenza dell’atto traslativo del diritto immobiliare tra vivi, posto che solo in conseguenza e sulla base di questo nell’occasione è possibile integrare l’oggetto della imposizione (id est la richiesta di trascrizione)»

Conseguenza La trascrizione dell’accettazione tacita di eredità - quale formalità direttamente conseguente ad un atto traslativo o costitutivo di diritti reali che abbia scontato l’imposta di registro al 9% o al 2% - sarebbe esente dall’imposta di bollo, dalla tassa ipotecaria e sconterebbe l’imposta ipotecaria di euro 50

Una mente divisa catullo

Una mente divisa catullo Rogers comprensione empatica stima e

Rogers comprensione empatica stima e Tracce prove scritte tfa sostegno

Tracce prove scritte tfa sostegno La relazione d'aiuto slide

La relazione d'aiuto slide Incontro genitori prima comunione

Incontro genitori prima comunione Sognare oceano

Sognare oceano Posledica revolucije zemlje

Posledica revolucije zemlje Casi aziendali esempi

Casi aziendali esempi Urbs latino declinazione

Urbs latino declinazione žitna rakija

žitna rakija Dr. juan manuel rodríguez barillas

Dr. juan manuel rodríguez barillas Gastroscopia celiachia

Gastroscopia celiachia Alumni casi

Alumni casi Tabella superfici aeroilluminanti

Tabella superfici aeroilluminanti Casi accidente de trabajo

Casi accidente de trabajo Casi latini

Casi latini Pronomi personali in russo

Pronomi personali in russo No te engañes mas ya no te mientas

No te engañes mas ya no te mientas Nekoč pred davnimi časi

Nekoč pred davnimi časi Que maldita mala suerte la mia que aquel dia te encontre

Que maldita mala suerte la mia que aquel dia te encontre El que ama no puede pensar todo lo da

El que ama no puede pensar todo lo da Domina epistulam

Domina epistulam Casi hospice général

Casi hospice général El avión llegó ____. a tiempo bastante casi menos

El avión llegó ____. a tiempo bastante casi menos Casi particolari parabola

Casi particolari parabola Alfabeto in spagnolo pronuncia

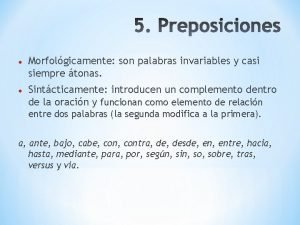

Alfabeto in spagnolo pronuncia Casi morfologicamente

Casi morfologicamente Accusativo complemento oggetto

Accusativo complemento oggetto Predicativo del soggetto latino

Predicativo del soggetto latino Nuovo reverse charge in edilizia casi risolti

Nuovo reverse charge in edilizia casi risolti