5520 SAYILI KURUMLAR VERGS KANUNU 1 YEN SSTEMATK

- Slides: 84

5520 SAYILI KURUMLAR VERGİSİ KANUNU

1 - YENİ SİSTEMATİK ve KODİFİKASYON o o o o Tam ve dar mükellefiyet esasında vergilendirmeye ilişkin hükümler ayrı bölümde düzenlenmiş, Kanunun kendi içinde bütünlüğü sağlanmış, Kurum kazancına yönelik hükümler Kurumlar Vergisi Kanunu’nda toplanmış, Gelir Vergisine yapılan atıflar azaltılmaya çalışılmıştır. Kanun>Kısım >Bölüm şeklinde tasnif edilerek, -Madde 1 -, 2 -, 3 -Fıkra (1), (2), (3) -Bent a), b), c) -Alt bent 1), 2), 3) olarak numaralandırılmıştır. 2

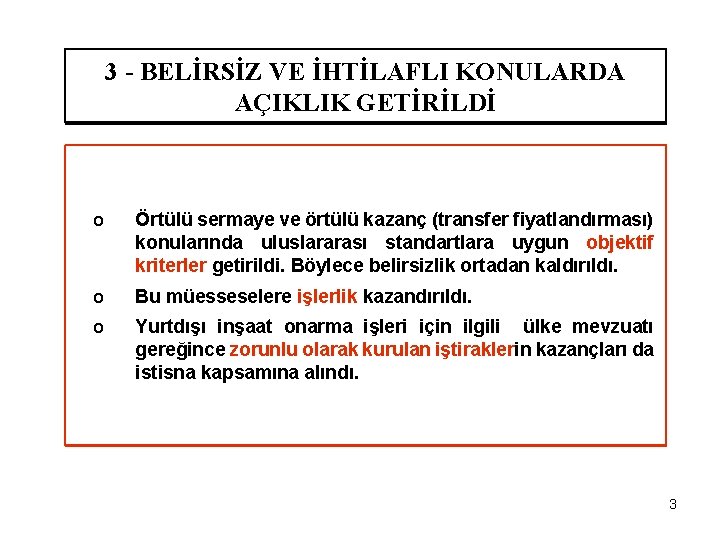

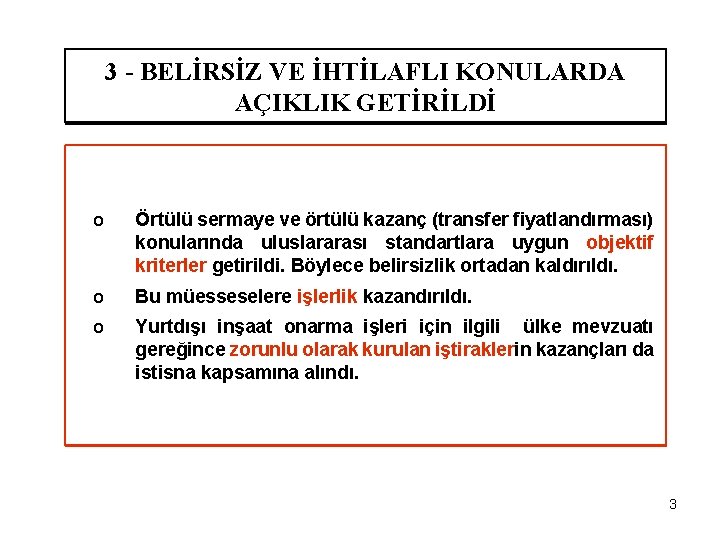

3 - BELİRSİZ VE İHTİLAFLI KONULARDA AÇIKLIK GETİRİLDİ o Örtülü sermaye ve örtülü kazanç (transfer fiyatlandırması) konularında uluslararası standartlara uygun objektif kriterler getirildi. Böylece belirsizlik ortadan kaldırıldı. o Bu müesseselere işlerlik kazandırıldı. o Yurtdışı inşaat onarma işleri için ilgili ülke mevzuatı gereğince zorunlu olarak kurulan iştiraklerin kazançları da istisna kapsamına alındı. 3

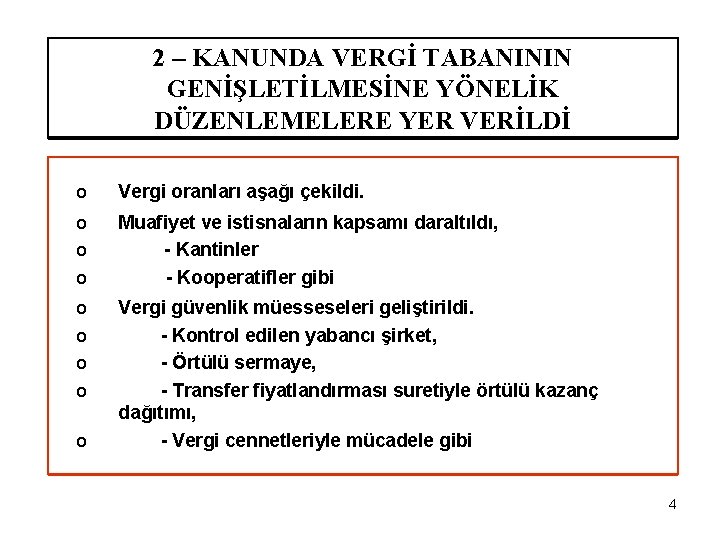

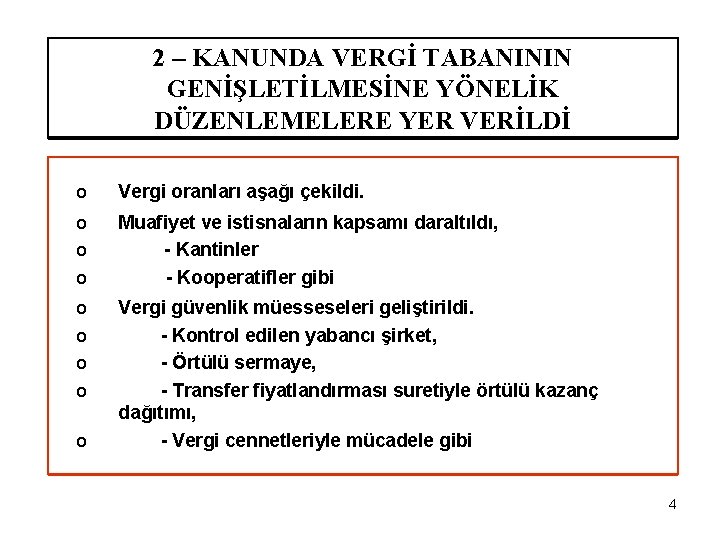

2 – KANUNDA VERGİ TABANININ GENİŞLETİLMESİNE YÖNELİK DÜZENLEMELERE YER VERİLDİ o Vergi oranları aşağı çekildi. o o o Muafiyet ve istisnaların kapsamı daraltıldı, - Kantinler - Kooperatifler gibi o o Vergi güvenlik müesseseleri geliştirildi. - Kontrol edilen yabancı şirket, - Örtülü sermaye, - Transfer fiyatlandırması suretiyle örtülü kazanç dağıtımı, - Vergi cennetleriyle mücadele gibi o 4

3 - KURUMLAR VERGİSİ ORANI o Kurumlar vergisi oranı %30’dan %20’ye indi o Özel hesap dönemi 2006 yılı içinde biten kurumlar 2005 yılındaki aylar için %30 2006 yılındaki aylar için %20 uygulayacak, toplam tutarı 12’ye bölerek uygulanacak kurumlar vergisi bulunacaktır. (Geçici madde 1/6) o Kurumlar vergisi oranında yapılan indirim sonucu kurumlardan kar payı elde eden ortakların nihai vergi yükü aşağıya çekildi. o Kurumlardan elde edilen kar paylarında vergi yükü ortağın niteliğine bakılmaksızın % 32 olmaktadır. Dağıtılmayan kazançlarda bu vergi %20’de kalmaktadır. o Dağıtılan kar paylarından % 15 oranında tevkifat yapılmaktadır. (22. 07. 2006 tarih ve 2006/10731 sayılı Bakanlar Kurulu Kararı) 5

4 - ÖZEL HESAP DÖNEMLERİNDE UYGULANACAK KURUMLAR VERGİSİ ORANLARI DÖNEM BEYANNAME VERME SÜRESİ ORAN 1 Nisan 2005 -31 Mart 2006 1 -25 Temmuz 2006 % 27 1 Mayıs 2005 -30 Nisan 2006 1 -25 Ağustos 2006 % 26 1 Haziran 2005 -31 Mayıs 2006 1 -25 Eylül 2006 % 25 1 Temmuz 2005 -30 Haziran 2006 1 -25 Ekim 2006 % 25 1 Ağustos 2005 -31 Temmuz 2006 1 -25 Kasım 2006 % 24 1 Eylül 2005 -31 Ağustos 2006 1 -25 Aralık 2007 % 23 1 Ekim 2005 -30 Eylül 2006 1 -25 Ocak 2007 % 22 1 Kasım 2005 -31 Ekim 2006 1 -25 Şubat 2007 % 21 1 Aralık 2005 -31 Kasım 2006 1 -25 Mart 2007 % 20 6

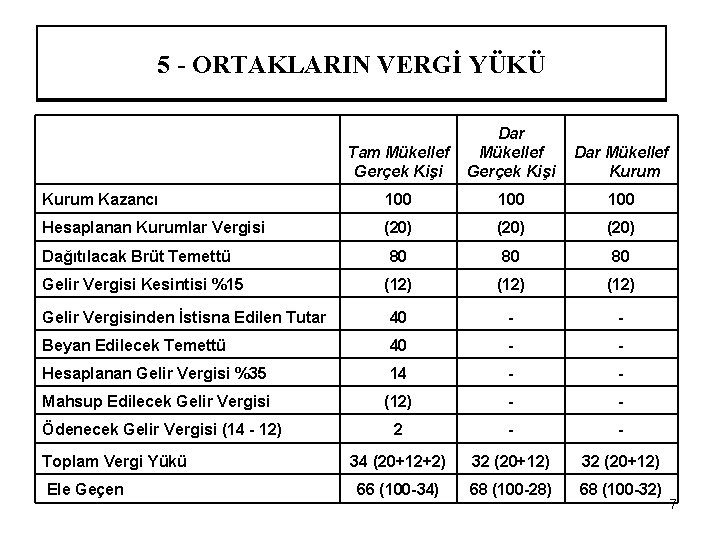

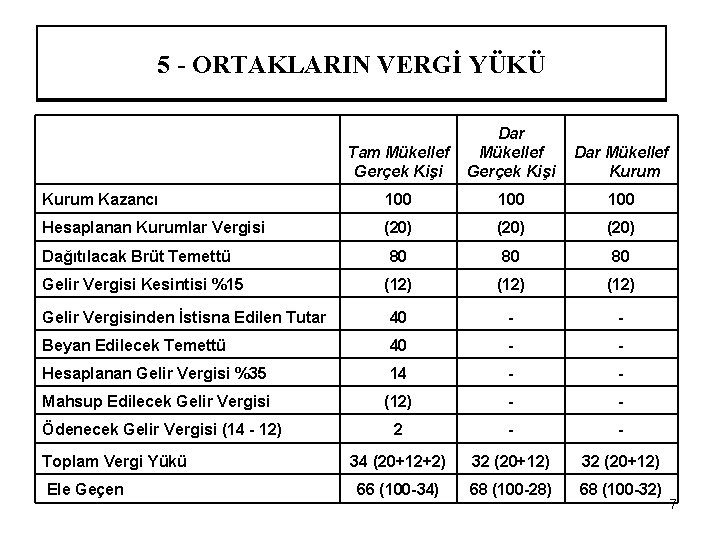

5 - ORTAKLARIN VERGİ YÜKÜ Tam Mükellef Gerçek Kişi Dar Mükellef Kurum Kazancı 100 100 Hesaplanan Kurumlar Vergisi (20) 80 80 80 (12) Gelir Vergisinden İstisna Edilen Tutar 40 - - Beyan Edilecek Temettü 40 - - Hesaplanan Gelir Vergisi %35 14 - - Mahsup Edilecek Gelir Vergisi (12) - - 2 - - 34 (20+12+2) 32 (20+12) 66 (100 -34) 68 (100 -28) 68 (100 -32) Dağıtılacak Brüt Temettü Gelir Vergisi Kesintisi %15 Ödenecek Gelir Vergisi (14 - 12) Toplam Vergi Yükü Ele Geçen 7

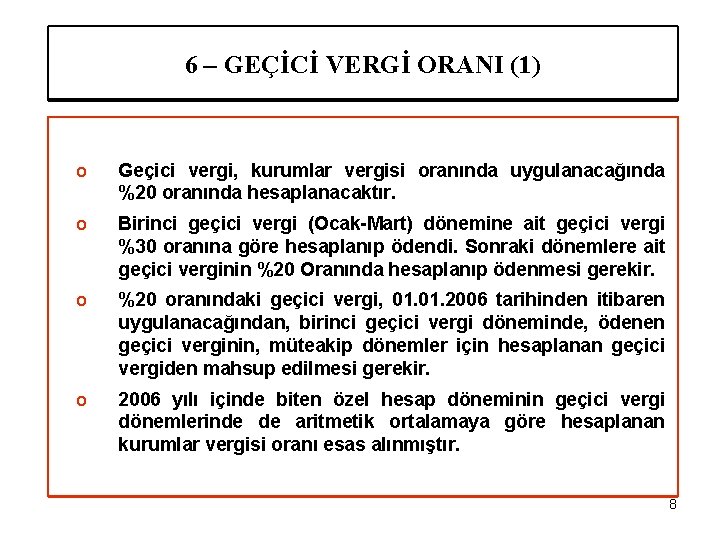

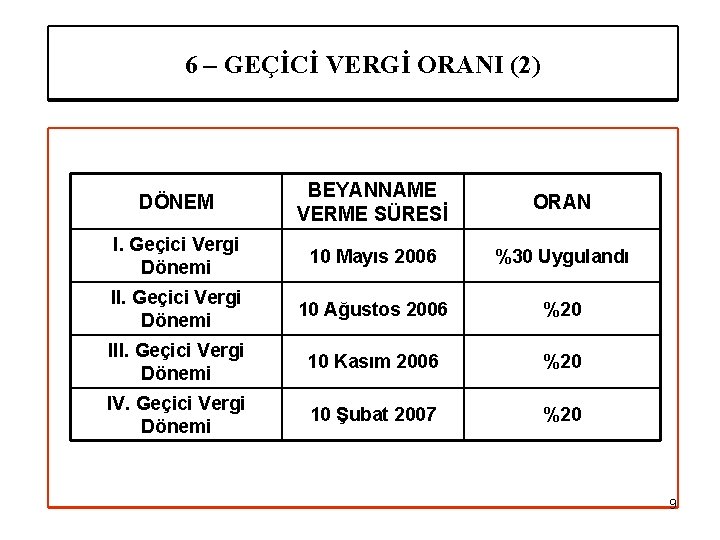

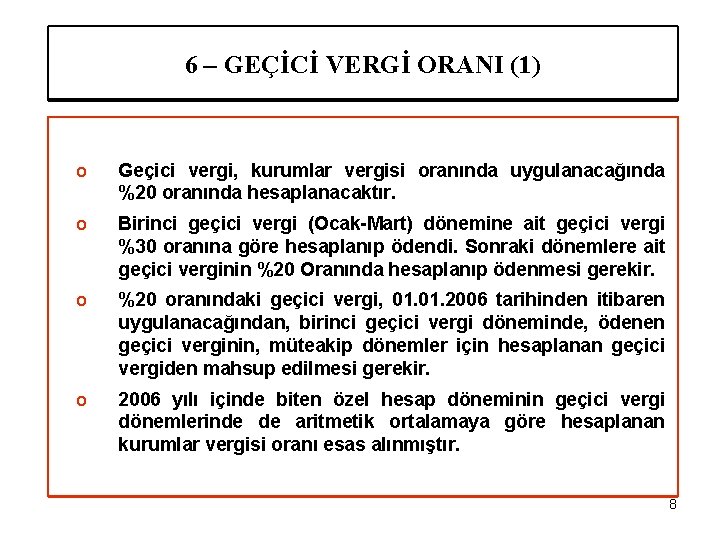

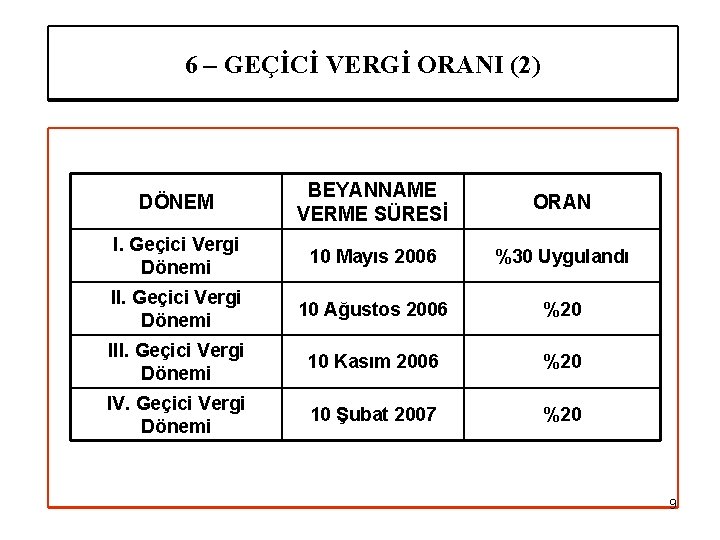

6 – GEÇİCİ VERGİ ORANI (1) o Geçici vergi, kurumlar vergisi oranında uygulanacağında %20 oranında hesaplanacaktır. o Birinci geçici vergi (Ocak-Mart) dönemine ait geçici vergi %30 oranına göre hesaplanıp ödendi. Sonraki dönemlere ait geçici verginin %20 Oranında hesaplanıp ödenmesi gerekir. o %20 oranındaki geçici vergi, 01. 2006 tarihinden itibaren uygulanacağından, birinci geçici vergi döneminde, ödenen geçici verginin, müteakip dönemler için hesaplanan geçici vergiden mahsup edilmesi gerekir. o 2006 yılı içinde biten özel hesap döneminin geçici vergi dönemlerinde de aritmetik ortalamaya göre hesaplanan kurumlar vergisi oranı esas alınmıştır. 8

6 – GEÇİCİ VERGİ ORANI (2) DÖNEM BEYANNAME VERME SÜRESİ ORAN I. Geçici Vergi Dönemi 10 Mayıs 2006 %30 Uygulandı II. Geçici Vergi Dönemi 10 Ağustos 2006 %20 III. Geçici Vergi Dönemi 10 Kasım 2006 %20 IV. Geçici Vergi Dönemi 10 Şubat 2007 %20 9

10

7 - MUAFİYETLER (1) o Kurumlar Vergisi Kanunu dışında özel Kanunlarda yer alan muafiyet, istisna ve indirimlere ilişkin hükümler uygulanmayacaktır. (Md: 35) o Muafiyet ve istisnalar, ancak Kurumlar Vergisi, Gelir Vergisi ve Vergi Usul Kanununda düzenleme yapılması halinde uygulanacaktır. o 01. 2007 tarihinden önce özel kanunlarda yer alan kurumlar vergisine ilişkin muafiyet, istisna ve indirimlere ilişkin hükümler geçerlidir. (Geçici madde 1/10) Ancak bu tarihten sonra özel Kanunlarla yapılan düzenlemeler geçersizdir. o İktisadi nitelik taşıyan ve piyasa ekonomisinde rekabet eşitliğini bozan muafiyetler sınırlandırılmıştır. 11

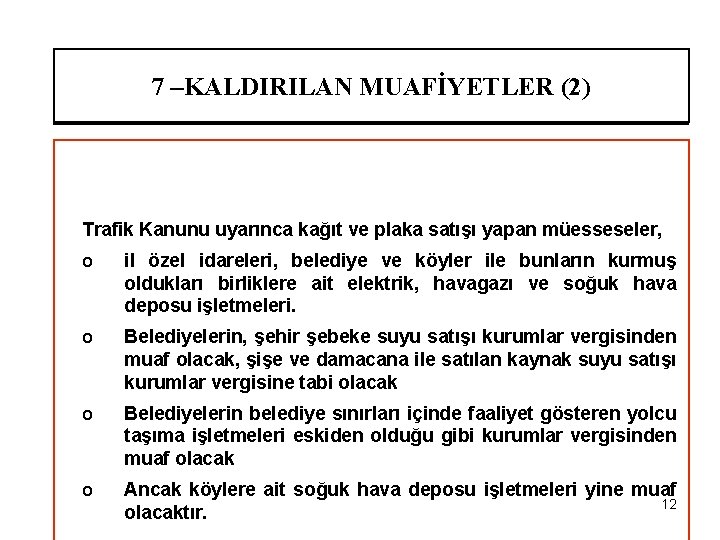

7 –KALDIRILAN MUAFİYETLER (2) Trafik Kanunu uyarınca kağıt ve plaka satışı yapan müesseseler, o il özel idareleri, belediye ve köyler ile bunların kurmuş oldukları birliklere ait elektrik, havagazı ve soğuk hava deposu işletmeleri. o Belediyelerin, şehir şebeke suyu satışı kurumlar vergisinden muaf olacak, şişe ve damacana ile satılan kaynak suyu satışı kurumlar vergisine tabi olacak o Belediyelerin belediye sınırları içinde faaliyet gösteren yolcu taşıma işletmeleri eskiden olduğu gibi kurumlar vergisinden muaf olacak o Ancak köylere ait soğuk hava deposu işletmeleri yine muaf 12 olacaktır.

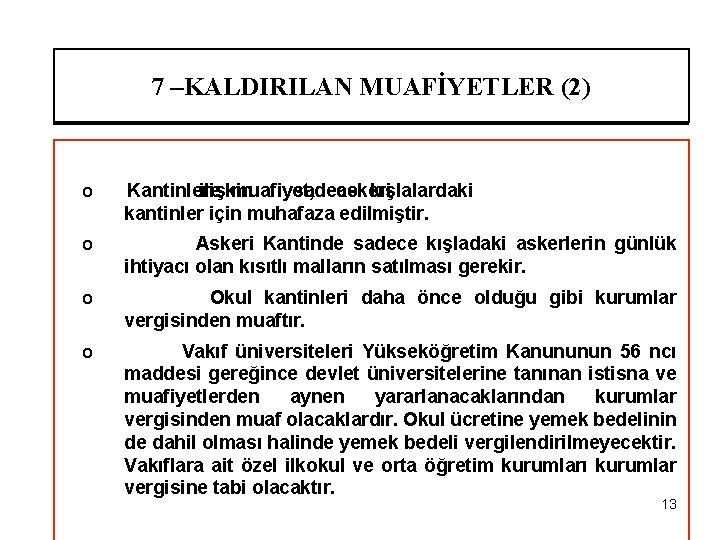

7 –KALDIRILAN MUAFİYETLER (2) o Kantinlere ilişkin muafiyet, sadece askeri kışlalardaki kantinler için muhafaza edilmiştir. o Askeri Kantinde sadece kışladaki askerlerin günlük ihtiyacı olan kısıtlı malların satılması gerekir. o Okul kantinleri daha önce olduğu gibi kurumlar vergisinden muaftır. o Vakıf üniversiteleri Yükseköğretim Kanununun 56 ncı maddesi gereğince devlet üniversitelerine tanınan istisna ve muafiyetlerden aynen yararlanacaklarından kurumlar vergisinden muaf olacaklardır. Okul ücretine yemek bedelinin de dahil olması halinde yemek bedeli vergilendirilmeyecektir. Vakıflara ait özel ilkokul ve orta öğretim kurumları kurumlar vergisine tabi olacaktır. 13

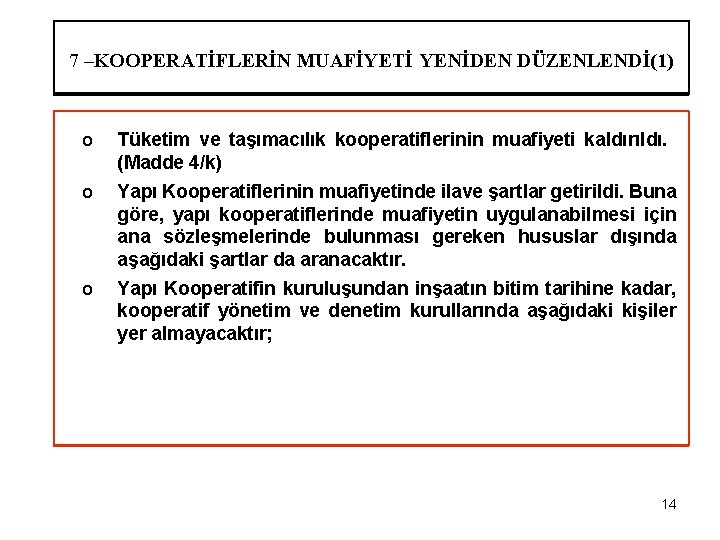

7 –KOOPERATİFLERİN MUAFİYETİ YENİDEN DÜZENLENDİ(1) o o o Tüketim ve taşımacılık kooperatiflerinin muafiyeti kaldırıldı. (Madde 4/k) Yapı Kooperatiflerinin muafiyetinde ilave şartlar getirildi. Buna göre, yapı kooperatiflerinde muafiyetin uygulanabilmesi için ana sözleşmelerinde bulunması gereken hususlar dışında aşağıdaki şartlar da aranacaktır. Yapı Kooperatifin kuruluşundan inşaatın bitim tarihine kadar, kooperatif yönetim ve denetim kurullarında aşağıdaki kişiler yer almayacaktır; 14

7 –KOOPERATİFLERİN MUAFİYETİ YENİDEN DÜZENLENDİ(2) -- İnşaat işini üstlenen müteahhit, -- İnşaat işini üstlenen müteahhit tüzel kişi ise temsilcisi, --Müteahhitin ilişkili olduğu kişiler (ilişkili olduğu kişiler Kanununun 13/2 inci maddesinde kurum ve ortaklarının ilgili olduğu kişiler, kurumun denetim ve sermayesi bakımından nüfuzu altında bulunan kişiler, ortakların eşleri, ortakların veya eşlerinin üstsoy ve altsoyu ile üçüncü derece dahil yansoy hısımları ve kayın hısımları) --Yukarıda sayılanlarla işçi ve işveren ilişkisi içinde bulunanlar. 15

7 - KOOPERATİFLERİN MUAFİYET ŞARTLARI(2) o İnşa edilen konut veya işyerinin bitim tarihine kadar yapı ruhsatı ile arsa tapusu kooperatif adına tescil edilmiş olmalıdır. Arsa tapusunun veya yapı ruhsatının kooperatif birlik veya merkez birliğinde olması halinde bu şart yerine gelmiş kabul edilecektir. o Yapı kooperatiflerinin, kendilerine ait arsaları kat karşılığı vermeleri, her bir ortak için bir konut veya işyeri elde etmeleri şartıyla ortak dışı işlem sayılmamaktadır. Böylece kooperatiflerin muafiyeti devam edecektir. o Kooperatiflerin kurumlar vergisinden muaf olmak için üst birliklere üye olma şartı, Kooperatifler Kanununda yer alan özel hüküm nedeniyle devam edecektir. 16

7 - KOOPERATİFLERİN MUAFİYET ŞARTLARI(3) o Sosyal tesislerin kat karşılığı inşa ettirilmesi muafiyet şartlarını ihlal etmez, kooperatif işletirse ortak dışı işlem sayılıp kurumlar vergisine tabi tutulur. o Kooperatif aidatlarının bankada tutularak faiz alınması ve stopaja tabi olması, muafiyeti ihlal etmez. o Kooperatifin fazla konut, işyeri veya sosyal tesisleri kiraya vermesi ortak dışı işlem olup, kooperatif kurumlar vergisine tabidir. Ancak kooperatifin geliri sadece stopaja tabi mevduat faizi ve gayrimenkul sermaye iradı ise yıllık beyanname verilmez. 17

8 - İSTİSNALAR YENİDEN DÜZENLENDİ İŞTİRAK KAZANCI İSTİSNASI o Kurumlar, tam mükellef statüsünde olan başka bir kurumdan kar payı elde ettiklerinde, bu kazanç üzerinden kurumlar vergisi ödemeyeceklerdir. Kar payını alan kurumun tam ve dar mükellef olması önem arzetmiyor. o Yatırım fonu katılma belgeleri ile yatırım ortaklıklarının hisse senetlerinden elde edilen kar payları bu istisnadan yararlanamıyor. o Tam mükellef statüsünde olan başka bir kurumun karına katılma imkanı veren kurucu senetleri ile diğer intifa senetlerinden elde edilen kar payları da kurumlar vergisinden istisna edilmektedir. o Dağıtılan kar payının dağıtım yapan kurumda kurumlar vergisinden istisna edilmiş olması iştirak kazancı istisnası uygulamasını etkilemez. İstisna uygulaması için belli bir oranda iştirak etme şartı aranmamaktadır. 18

9 - YURT DIŞINDAKİ ANONİM VE LİMİTED ŞİRKETLERDEN ELDE EDİLEN İŞTİRAK KAZANÇLARINA İLİŞKİN İSTİSNA (1) 5/1 -b o Yurt dışı iştirak edilen kurum anonim veya limited şirket statüsünde olmalı. o İştirak edilen kurumun kanuni veya iş merkezi yurt dışında olmalı. o Yurt dışı şirkete en az iştirak oranı %25’ten ödenmiş sermayenin %10’a düşürüldü. o İştirak kazancının elde edildiği tarih itibariyle, iştirak payı en az bir yıl süre ile elde tutulmalı. o Rüçhan hakkı kullanılarak veya sermaye artırımı nedeniyle bedelsiz edinilen hisselerde elde tutma süresinin belirlenmesinde, sahip olunan eski hisse senetlerinin iktisap tarihi esas alınacaktır. 19

9 - YURT DIŞINDAKİ ANONİM VE LİMİTED ŞİRKETLERDEN ELDE EDİLEN İŞTİRAK KAZANÇLARINA İLİŞKİN İSTİSNA (2) o İştirak edilen kurum kazancı üzerinde doğduğu ülkede taşıması gereken en az vergi yükü, %20’den %15’e indirildi. o Vergi yükü hesabında iştirak edilen kurumun bulunduğu ülkede kazanç üzerinden ve dağıtım sırasında ödenen kurumlar vergisi ve gelir vergisi dikkate alınacaktır. Bu kurumun başka ülkelerde ödediği vergiler dikkate alınmayacaktır. Geçmiş yıl zararları mahsup edildikten sonraki kazanç vergi yükü hesabında dikkate alınacak, karşılık ve yedek akçeler dağıtılabilir kara dahil olacaktır. Kanunen kabul edilmeyen giderler ise harcama yapılmış olduğundan dağıtılabilir kazanca dahil edilmeyecektir. 20

9 - YURT DIŞINDAKİ ANONİM VE LİMİTED ŞİRKETLERDEN ELDE EDİLEN İŞTİRAK KAZANÇLARINA İLİŞKİN İSTİSNA (3) o İştirak edilen şirketin esas faaliyet konusunun finansal kiralama dahil finansman temini veya sigorta hizmetlerinin sunulması veya her çeşit menkul kıymet yatırımı olması durumunda iştirak edilen bu şirketin bulunduğu ülkede en az Türkiye’deki kurumlar vergisi oranında vergi ödemiş olması halinde istisna uygulanacaktır. o İştirak kazancı, elde edildiği yıla ait kurumlar vergisi beyannamesinin verileceği tarihe kadar Türkiye’ye transfer edilmelidir. 21

10 - YURT DIŞI ŞUBE KAZANÇLARI İSTİSNASI (3) (Madde 5/g) o Kurumların yurt dışında bulunan işyerleri veya daimi temsilcileri aracılığıyla elde ettikleri kazançlara ilişkin istisna şartları hafifletilmiştir. o Kazancın doğduğu ülkede taşıması gereken en az vergi yükü %20’den %15’e indirildi. o İstisna, esas faaliyet konusu finansal kiralama dahil finansman temini, sigorta hizmetleri veya her çeşit menkul kıymet yatırımı olan kurumların kazançlarının bulunulan ülkede en az Türkiye’deki kurumlar vergisi oranında vergi ödenmiş olması şartıyla uygulanacaktır. o Yurt dışı şube kazanç; kurumlar vergisi beyannamesinin verileceği tarihe kadar Türkiye’ye getirilecektir. o Vergi yükü yurt dışı iştirak kazançlarındaki açıklamalara göre bulunacaktır. 22

11 –TAM MÜKELLEF ANONİM ŞİRKETLERİN YURT DIŞI İŞTİRAK HİSSELERİNİN ELDEN ÇIKARILMASINDAN DOĞAN KAZANCA İLİŞKİN İSTİSNA (Madde 5/c) o Tam mükellef uluslararası holding şirketlerinin; yurt dışı anonim veya limited şirket niteliğindeki iştiraklerine ait iştirak hisselerinin satışından doğan kazançları da aşağıdaki şartlarla istisna kapsamına alındı. o Tam mükellef şirketin; nakit varlıklar dışında kalan aktif toplamının %75 veya daha fazlasının kanuni ve iş merkezi Türkiye’de bulunmayan anonim veya limited şirketlerin sermayesine iştirakten oluşması o Bu düzeydeki bir iştirak yapısının kazancın elde edildiği tarih itibariyle kesintisiz olarak bir yıl süre ile var olması o Yurt dışındaki şirketlerin her birinin sermayesine en az %10 oranında iştirak edilmesi (%75 aktif toplamında zorunlu) o İştirak hissesinin elden çıkarıldığı tarih itibarıyla en az 2 tam yıl süreyle aktifte yer alması 23

11 - GAYRİMENKUL VE İŞTİRAK HİSSESİ SATIŞ KAZANCI İSTİSNASI (1) (Madde 5/e) o Gayrimenkul ve iştirak hissesi satış kazancı istisnası bazı değişikliklerle muhafaza edildi. o Kurumların, en az 2 tam yıl süreyle (730 gün) aktiflerinde yer alan taşınmazlar ve iştirak hisseleri ile aynı süreyle sahip oldukları kurucu senetleri, intifa senetleri ve rüçhan haklarının satışından doğan kazançların %75’lik kısmı kurumlar vergisinden istisna edilmektedir. o Satış kazancının %25’i vergiye tabi kazanca dahil edilecektir. o İstisnanın uygulanmasında sermayeye ekleme şartı kaldırılmıştır. o Satışın yapıldığı dönemde istisna uygulanacaktır. 24

11 - GAYRİMENKUL VE İŞTİRAK HİSSESİ SATIŞ KAZANCI İSTİSNASI (2) - (Madde 5/e) o Vadeli satışlarda, istisnadan satışın yapıldığı yılda yararlanmak mümkündür. Bu durumda, satış bedelinin satışın yapıldığı yılı izleyen ikinci takvim yılının sonuna kadar tahsil edilmesi gerekmektedir. o İzleyen ikinci yılın sonuna kadar tahsilat yapılmazsa, yapılmayan tahsilatın istisna uygulanan kazanca isabet eden kısmı dolayısıyla ödenmemiş olan vergiler ziyaa uğramış sayılır. 25

11 - GAYRİMENKUL VE İŞTİRAK HİSSESİ SATIŞ KAZANCI İSTİSNASI (3) - (Madde 5/e) o Satış sonucu elde edilen kazancın istisnadan yararlandırılan kısmının izleyen 5 yılın sonuna kadar özel bir fon hesabında tutulması gerekir. Kazancın tamamının fona alınma şartı aranmayacaktır. Mükellef isterse istisnadan kısmi olarak da yararlanabilir. o 5 yıl içerisinde bu fon sadece sermayeye ilave edilebilir. o Fon hesabının sermayeye ilave dışında bir hesaba aktarılması veya işletmeden çekilmesi veya işletmenin tasfiyesi halinde zamanında alınmayan vergiler ziyaa uğramış sayılır. 26

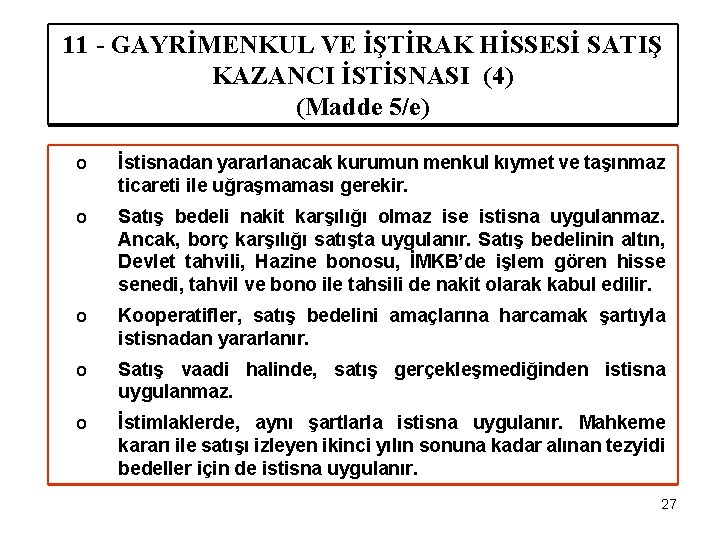

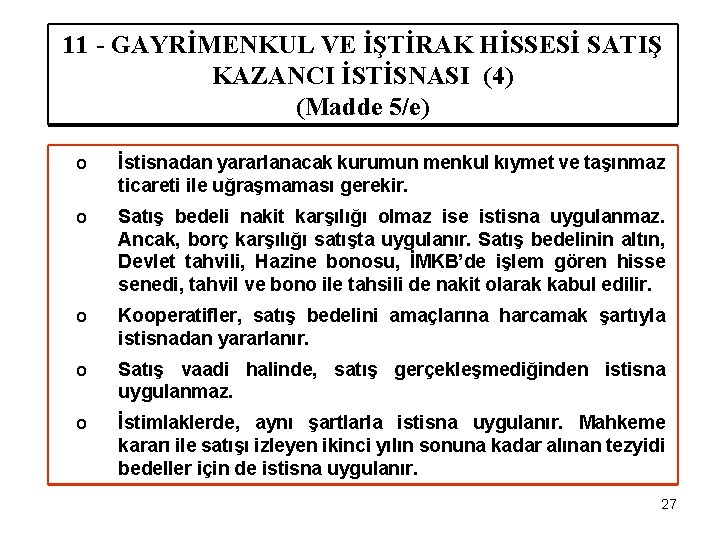

11 - GAYRİMENKUL VE İŞTİRAK HİSSESİ SATIŞ KAZANCI İSTİSNASI (4) (Madde 5/e) o İstisnadan yararlanacak kurumun menkul kıymet ve taşınmaz ticareti ile uğraşmaması gerekir. o Satış bedeli nakit karşılığı olmaz ise istisna uygulanmaz. Ancak, borç karşılığı satışta uygulanır. Satış bedelinin altın, Devlet tahvili, Hazine bonosu, İMKB’de işlem gören hisse senedi, tahvil ve bono ile tahsili de nakit olarak kabul edilir. o Kooperatifler, satış bedelini amaçlarına harcamak şartıyla istisnadan yararlanır. o Satış vaadi halinde, satış gerçekleşmediğinden istisna uygulanmaz. o İstimlaklerde, aynı şartlarla istisna uygulanır. Mahkeme kararı ile satışı izleyen ikinci yılın sonuna kadar alınan tezyidi bedeller için de istisna uygulanır. 27

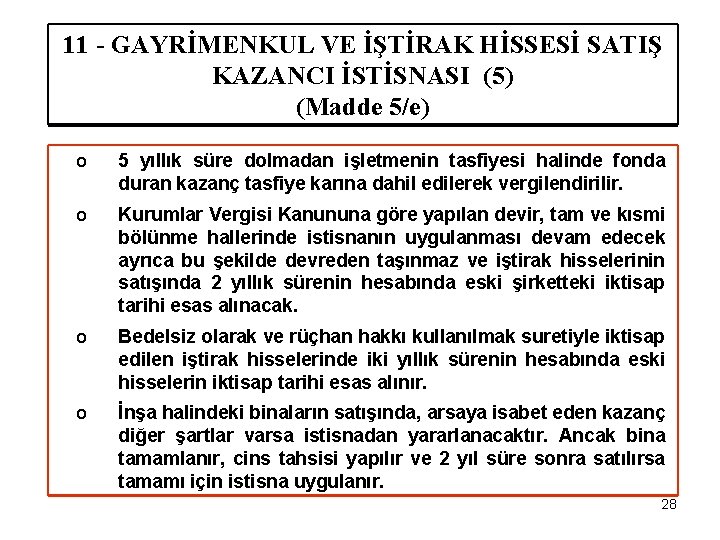

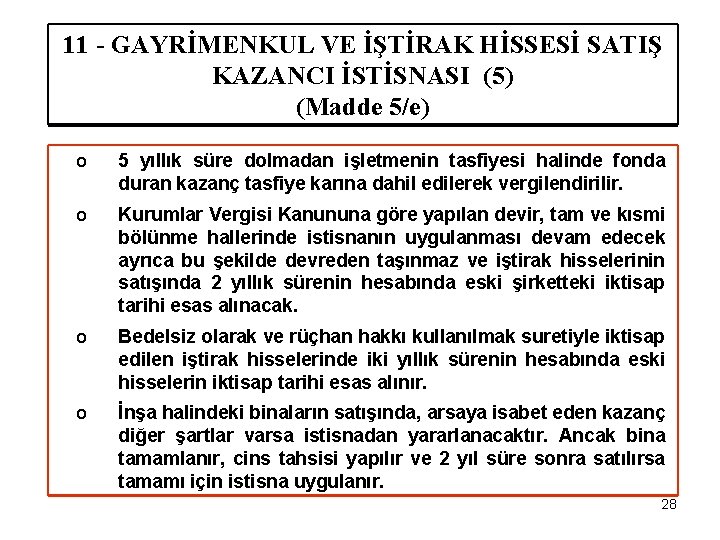

11 - GAYRİMENKUL VE İŞTİRAK HİSSESİ SATIŞ KAZANCI İSTİSNASI (5) (Madde 5/e) o 5 yıllık süre dolmadan işletmenin tasfiyesi halinde fonda duran kazanç tasfiye karına dahil edilerek vergilendirilir. o Kurumlar Vergisi Kanununa göre yapılan devir, tam ve kısmi bölünme hallerinde istisnanın uygulanması devam edecek ayrıca bu şekilde devreden taşınmaz ve iştirak hisselerinin satışında 2 yıllık sürenin hesabında eski şirketteki iktisap tarihi esas alınacak. o Bedelsiz olarak ve rüçhan hakkı kullanılmak suretiyle iktisap edilen iştirak hisselerinde iki yıllık sürenin hesabında eski hisselerin iktisap tarihi esas alınır. o İnşa halindeki binaların satışında, arsaya isabet eden kazanç diğer şartlar varsa istisnadan yararlanacaktır. Ancak bina tamamlanır, cins tahsisi yapılır ve 2 yıl süre sonra satılırsa tamamı için istisna uygulanır. 28

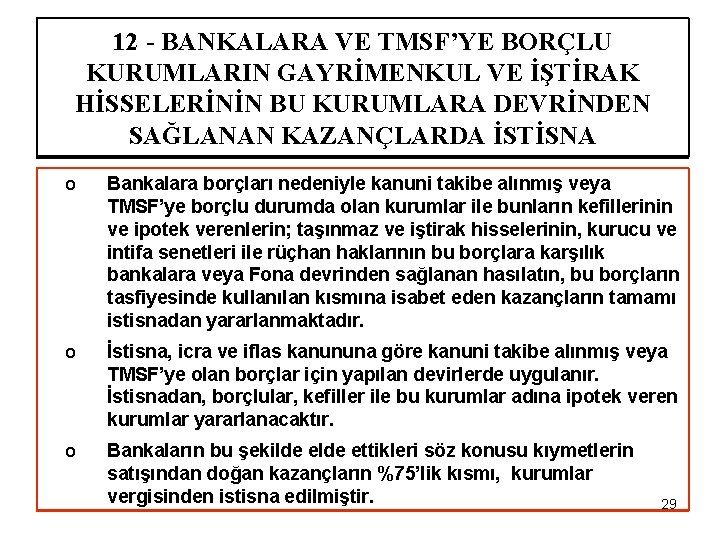

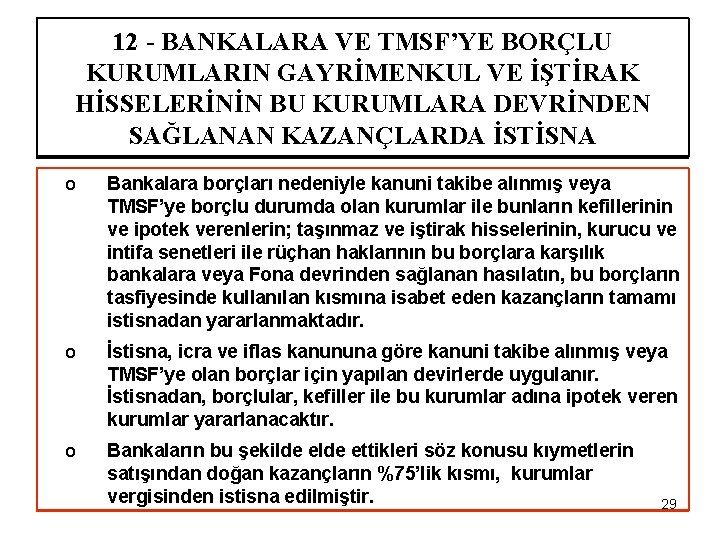

12 - BANKALARA VE TMSF’YE BORÇLU KURUMLARIN GAYRİMENKUL VE İŞTİRAK HİSSELERİNİN BU KURUMLARA DEVRİNDEN SAĞLANAN KAZANÇLARDA İSTİSNA o Bankalara borçları nedeniyle kanuni takibe alınmış veya TMSF’ye borçlu durumda olan kurumlar ile bunların kefillerinin ve ipotek verenlerin; taşınmaz ve iştirak hisselerinin, kurucu ve intifa senetleri ile rüçhan haklarının bu borçlara karşılık bankalara veya Fona devrinden sağlanan hasılatın, bu borçların tasfiyesinde kullanılan kısmına isabet eden kazançların tamamı istisnadan yararlanmaktadır. o İstisna, icra ve iflas kanununa göre kanuni takibe alınmış veya TMSF’ye olan borçlar için yapılan devirlerde uygulanır. İstisnadan, borçlular, kefiller ile bu kurumlar adına ipotek veren kurumlar yararlanacaktır. o Bankaların bu şekilde ettikleri söz konusu kıymetlerin satışından doğan kazançların %75’lik kısmı, kurumlar vergisinden istisna edilmiştir. 29

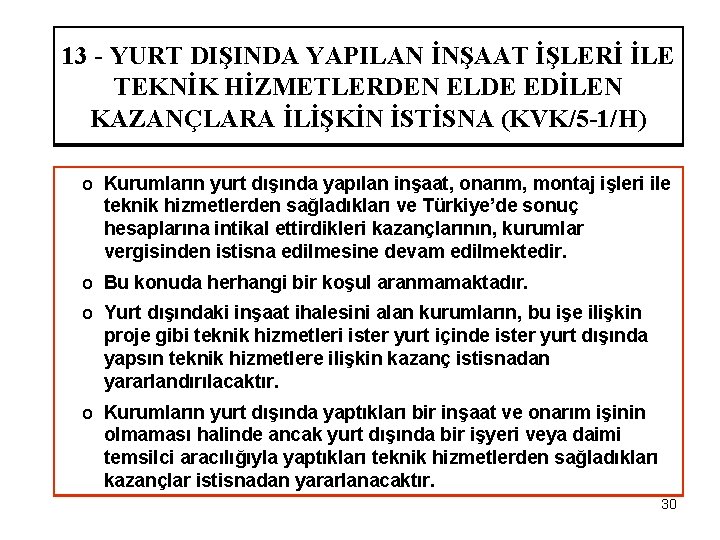

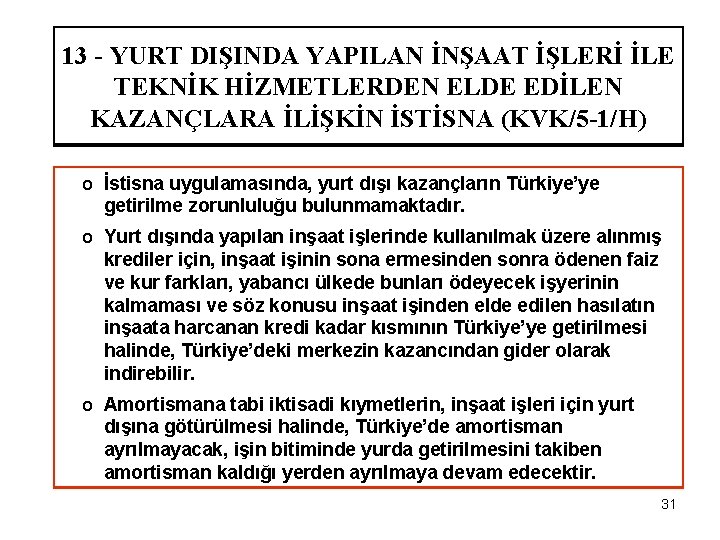

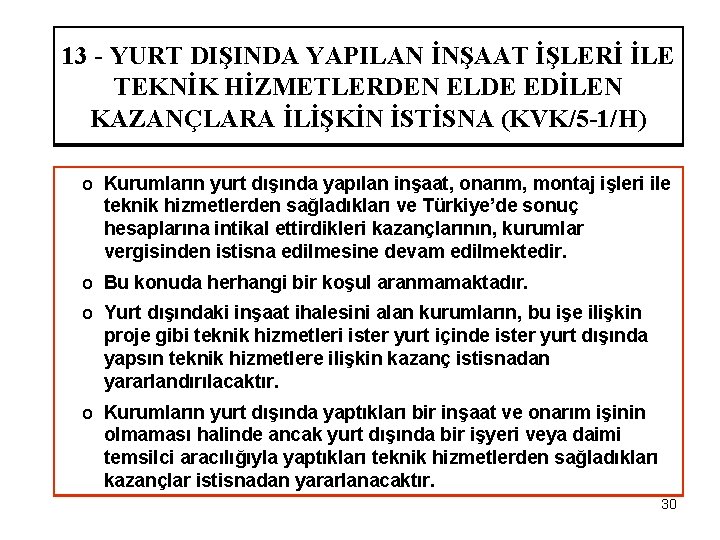

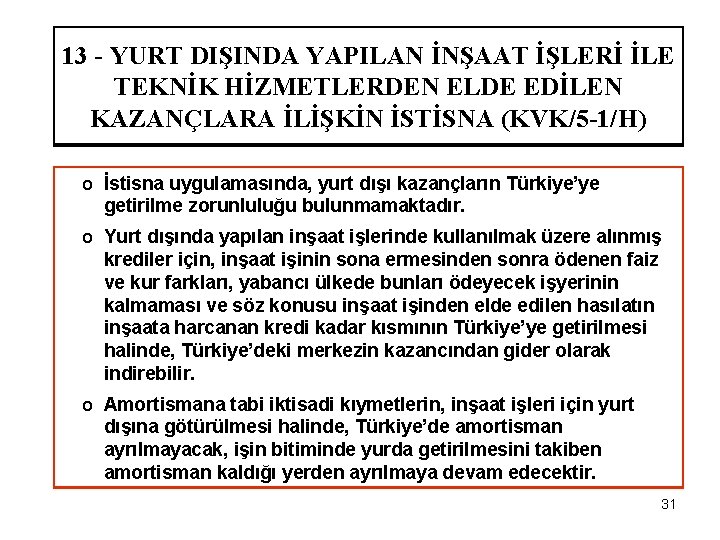

13 - YURT DIŞINDA YAPILAN İNŞAAT İŞLERİ İLE TEKNİK HİZMETLERDEN ELDE EDİLEN KAZANÇLARA İLİŞKİN İSTİSNA (KVK/5 -1/H) o Kurumların yurt dışında yapılan inşaat, onarım, montaj işleri ile teknik hizmetlerden sağladıkları ve Türkiye’de sonuç hesaplarına intikal ettirdikleri kazançlarının, kurumlar vergisinden istisna edilmesine devam edilmektedir. o Bu konuda herhangi bir koşul aranmamaktadır. o Yurt dışındaki inşaat ihalesini alan kurumların, bu işe ilişkin proje gibi teknik hizmetleri ister yurt içinde ister yurt dışında yapsın teknik hizmetlere ilişkin kazanç istisnadan yararlandırılacaktır. o Kurumların yurt dışında yaptıkları bir inşaat ve onarım işinin olmaması halinde ancak yurt dışında bir işyeri veya daimi temsilci aracılığıyla yaptıkları teknik hizmetlerden sağladıkları kazançlar istisnadan yararlanacaktır. 30

13 - YURT DIŞINDA YAPILAN İNŞAAT İŞLERİ İLE TEKNİK HİZMETLERDEN ELDE EDİLEN KAZANÇLARA İLİŞKİN İSTİSNA (KVK/5 -1/H) o İstisna uygulamasında, yurt dışı kazançların Türkiye’ye getirilme zorunluluğu bulunmamaktadır. o Yurt dışında yapılan inşaat işlerinde kullanılmak üzere alınmış krediler için, inşaat işinin sona ermesinden sonra ödenen faiz ve kur farkları, yabancı ülkede bunları ödeyecek işyerinin kalmaması ve söz konusu inşaat işinden elde edilen hasılatın inşaata harcanan kredi kadar kısmının Türkiye’ye getirilmesi halinde, Türkiye’deki merkezin kazancından gider olarak indirebilir. o Amortismana tabi iktisadi kıymetlerin, inşaat işleri için yurt dışına götürülmesi halinde, Türkiye’de amortisman ayrılmayacak, işin bitiminde yurda getirilmesini takiben amortisman kaldığı yerden ayrılmaya devam edecektir. 31

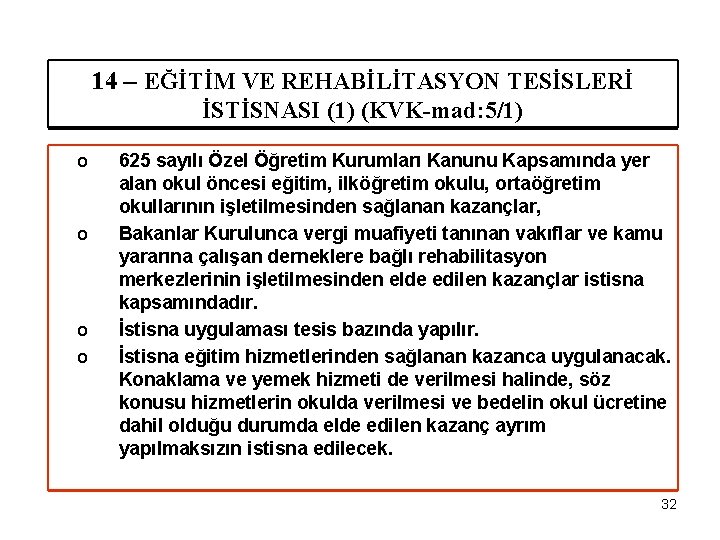

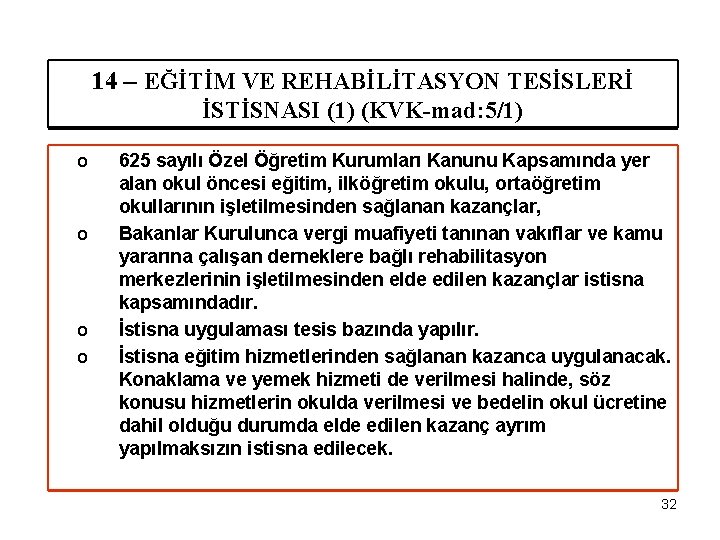

14 – EĞİTİM VE REHABİLİTASYON TESİSLERİ İSTİSNASI (1) (KVK-mad: 5/1) o o 625 sayılı Özel Öğretim Kurumları Kanunu Kapsamında yer alan okul öncesi eğitim, ilköğretim okulu, ortaöğretim okullarının işletilmesinden sağlanan kazançlar, Bakanlar Kurulunca vergi muafiyeti tanınan vakıflar ve kamu yararına çalışan derneklere bağlı rehabilitasyon merkezlerinin işletilmesinden elde edilen kazançlar istisna kapsamındadır. İstisna uygulaması tesis bazında yapılır. İstisna eğitim hizmetlerinden sağlanan kazanca uygulanacak. Konaklama ve yemek hizmeti de verilmesi halinde, söz konusu hizmetlerin okulda verilmesi ve bedelin okul ücretine dahil olduğu durumda elde edilen kazanç ayrım yapılmaksızın istisna edilecek. 32

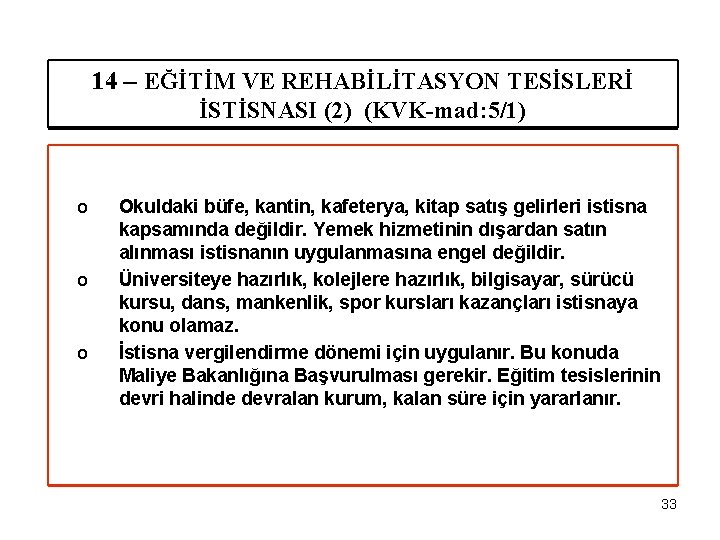

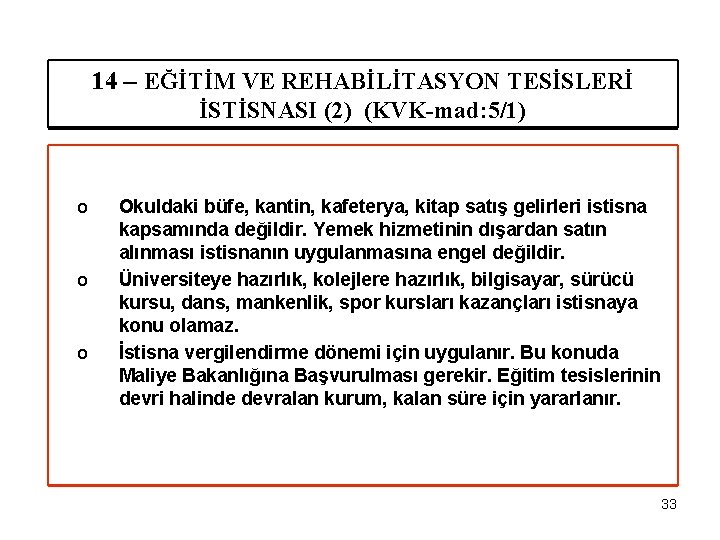

14 – EĞİTİM VE REHABİLİTASYON TESİSLERİ İSTİSNASI (2) (KVK-mad: 5/1) o o o Okuldaki büfe, kantin, kafeterya, kitap satış gelirleri istisna kapsamında değildir. Yemek hizmetinin dışardan satın alınması istisnanın uygulanmasına engel değildir. Üniversiteye hazırlık, kolejlere hazırlık, bilgisayar, sürücü kursu, dans, mankenlik, spor kursları kazançları istisnaya konu olamaz. İstisna vergilendirme dönemi için uygulanır. Bu konuda Maliye Bakanlığına Başvurulması gerekir. Eğitim tesislerinin devri halinde devralan kurum, kalan süre için yararlanır. 33

15 - MATRAHIN TESPİTİNDE İNDİRİLECEK GİDER, ZARAR MAHSUBU VE DİĞER İNDİRİMLER o Kurum kazancından indirilecek giderler, zarar mahsubu ya da beyanname üzerinde gösterilerek indirim konusu yapılan unsurlar ayrı maddelerde düzenlenmiştir. o Zararların 5 yıl içinde indirilebilmesine ilişkin hüküm korunmuştur. o Günün koşulları ve gereklerine göre bir takım giderlerin indirimi mümkün hale getirilmiştir. Örnek deprem hasar karşılıkları. o İlgili dönemde matrahın yetersiz olması nedeniyle indirim konusu yapılamayan diğer indirimlerden, Ar-Ge hariç diğerleri sonraki yıllara devredilemeyecektir. o Devralınan veya bölünen kurum zararlarının indirilebilmesine ilişkin değişiklik yapılmıştır. 34

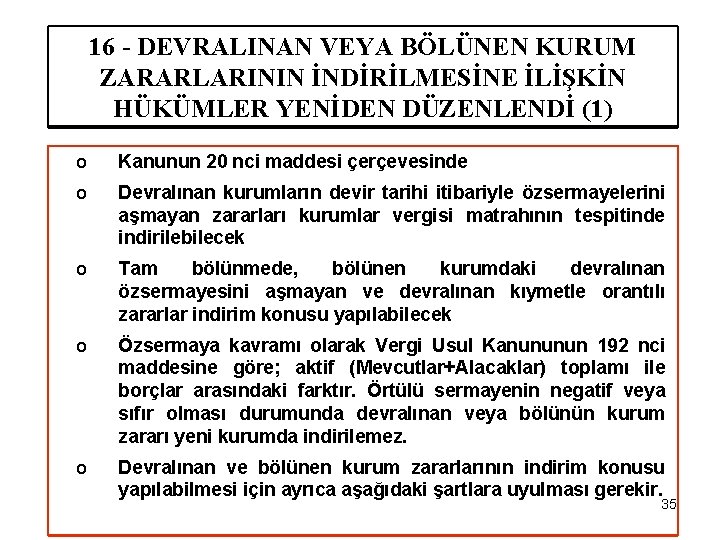

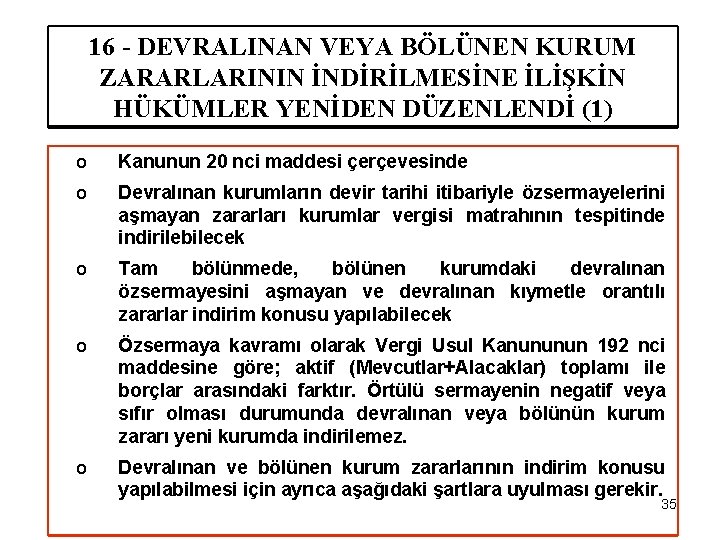

16 - DEVRALINAN VEYA BÖLÜNEN KURUM ZARARLARININ İNDİRİLMESİNE İLİŞKİN HÜKÜMLER YENİDEN DÜZENLENDİ (1) o Kanunun 20 nci maddesi çerçevesinde o Devralınan kurumların devir tarihi itibariyle özsermayelerini aşmayan zararları kurumlar vergisi matrahının tespitinde indirilebilecek o Tam bölünmede, bölünen kurumdaki devralınan özsermayesini aşmayan ve devralınan kıymetle orantılı zararlar indirim konusu yapılabilecek o Özsermaya kavramı olarak Vergi Usul Kanununun 192 nci maddesine göre; aktif (Mevcutlar+Alacaklar) toplamı ile borçlar arasındaki farktır. Örtülü sermayenin negatif veya sıfır olması durumunda devralınan veya bölünün kurum zararı yeni kurumda indirilemez. o Devralınan ve bölünen kurum zararlarının indirim konusu yapılabilmesi için ayrıca aşağıdaki şartlara uyulması gerekir. 35

16 - DEVRALINAN VEYA BÖLÜNEN KURUM ZARARLARININ İNDİRİLMESİNE İLİŞKİN HÜKÜMLER YENİDEN DÜZENLENDİ (2) o Son beş yıla ait kurumlar vergisi beyannameleri kanuni süresinde verilmelidir. o Devralınan kurum faaliyetine en 5 yıl süreyle devam etmelidir. 36

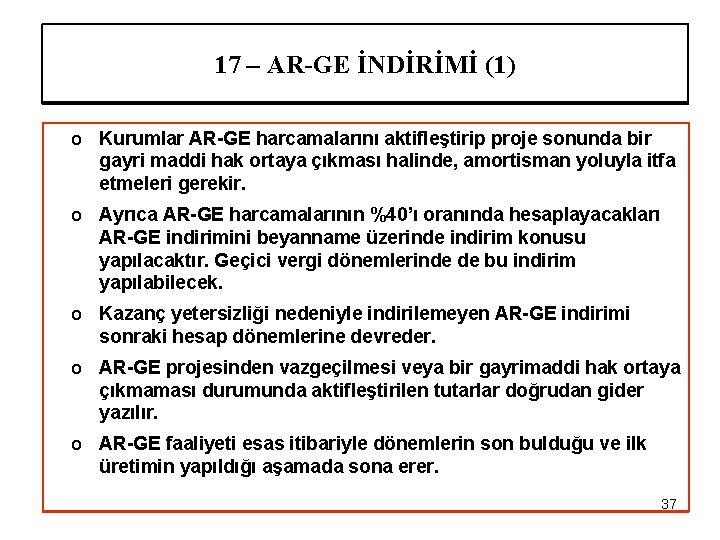

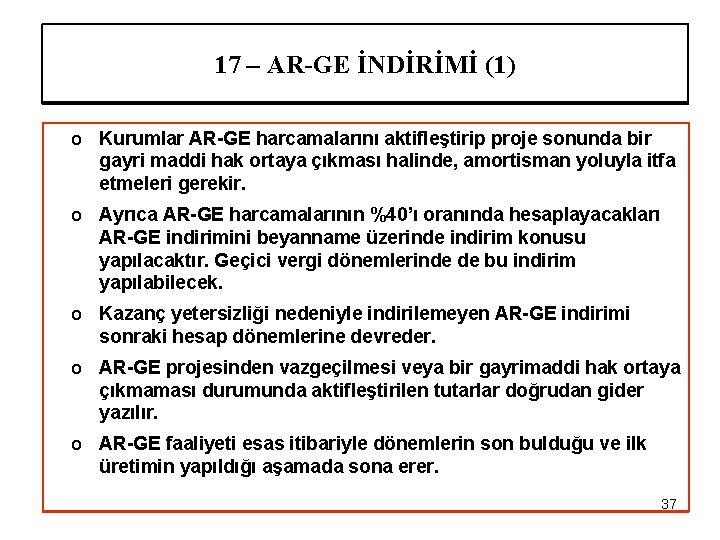

17 – AR-GE İNDİRİMİ (1) o Kurumlar AR-GE harcamalarını aktifleştirip proje sonunda bir gayri maddi hak ortaya çıkması halinde, amortisman yoluyla itfa etmeleri gerekir. o Ayrıca AR-GE harcamalarının %40’ı oranında hesaplayacakları AR-GE indirimini beyanname üzerinde indirim konusu yapılacaktır. Geçici vergi dönemlerinde de bu indirim yapılabilecek. o Kazanç yetersizliği nedeniyle indirilemeyen AR-GE indirimi sonraki hesap dönemlerine devreder. o AR-GE projesinden vazgeçilmesi veya bir gayrimaddi hak ortaya çıkmaması durumunda aktifleştirilen tutarlar doğrudan gider yazılır. o AR-GE faaliyeti esas itibariyle dönemlerin son bulduğu ve ilk üretimin yapıldığı aşamada sona erer. 37

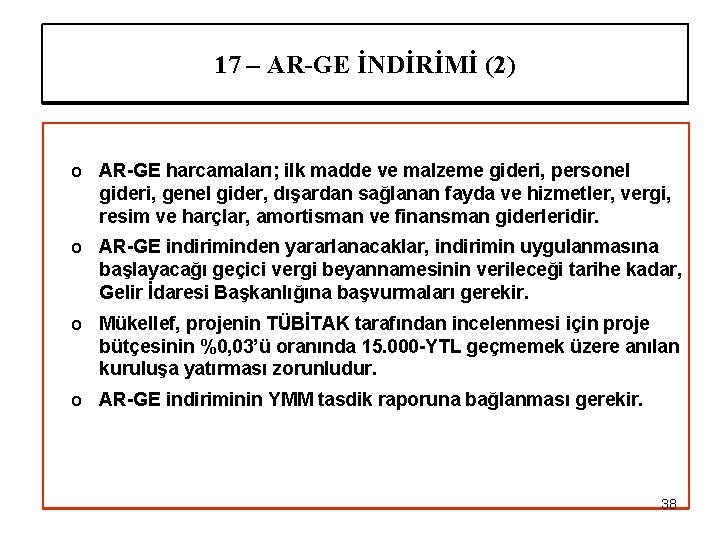

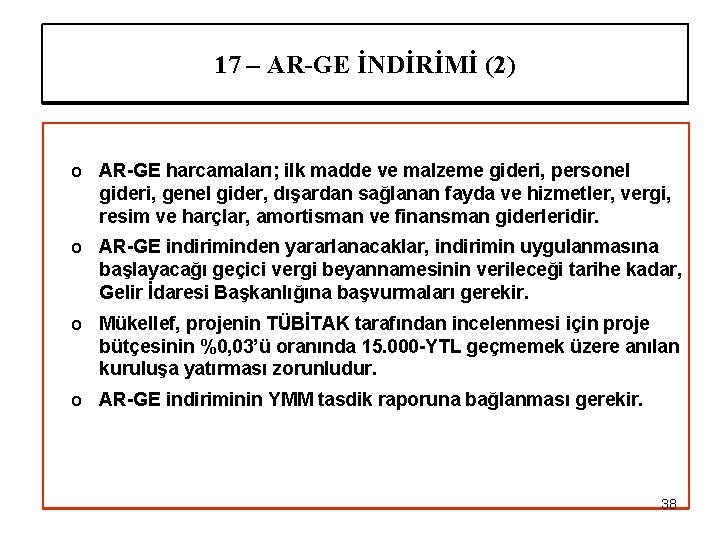

17 – AR-GE İNDİRİMİ (2) o AR-GE harcamaları; ilk madde ve malzeme gideri, personel gideri, genel gider, dışardan sağlanan fayda ve hizmetler, vergi, resim ve harçlar, amortisman ve finansman giderleridir. o AR-GE indiriminden yararlanacaklar, indirimin uygulanmasına başlayacağı geçici vergi beyannamesinin verileceği tarihe kadar, Gelir İdaresi Başkanlığına başvurmaları gerekir. o Mükellef, projenin TÜBİTAK tarafından incelenmesi için proje bütçesinin %0, 03’ü oranında 15. 000 -YTL geçmemek üzere anılan kuruluşa yatırması zorunludur. o AR-GE indiriminin YMM tasdik raporuna bağlanması gerekir. 38

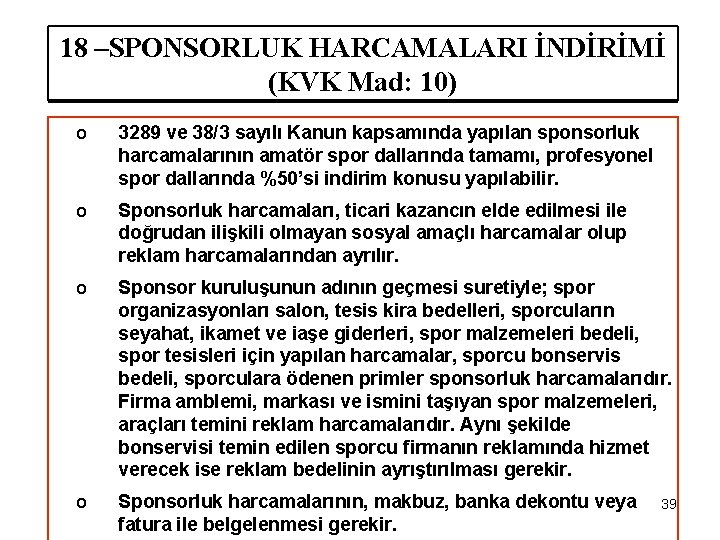

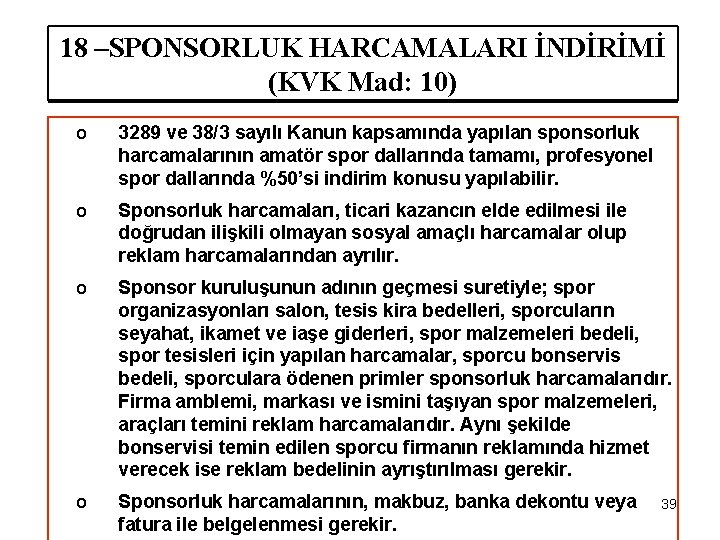

18 –SPONSORLUK HARCAMALARI İNDİRİMİ (KVK Mad: 10) o 3289 ve 38/3 sayılı Kanun kapsamında yapılan sponsorluk harcamalarının amatör spor dallarında tamamı, profesyonel spor dallarında %50’si indirim konusu yapılabilir. o Sponsorluk harcamaları, ticari kazancın elde edilmesi ile doğrudan ilişkili olmayan sosyal amaçlı harcamalar olup reklam harcamalarından ayrılır. o Sponsor kuruluşunun adının geçmesi suretiyle; spor organizasyonları salon, tesis kira bedelleri, sporcuların seyahat, ikamet ve iaşe giderleri, spor malzemeleri bedeli, spor tesisleri için yapılan harcamalar, sporcu bonservis bedeli, sporculara ödenen primler sponsorluk harcamalarıdır. Firma amblemi, markası ve ismini taşıyan spor malzemeleri, araçları temini reklam harcamalarıdır. Aynı şekilde bonservisi temin edilen sporcu firmanın reklamında hizmet verecek ise reklam bedelinin ayrıştırılması gerekir. o Sponsorluk harcamalarının, makbuz, banka dekontu veya fatura ile belgelenmesi gerekir. 39

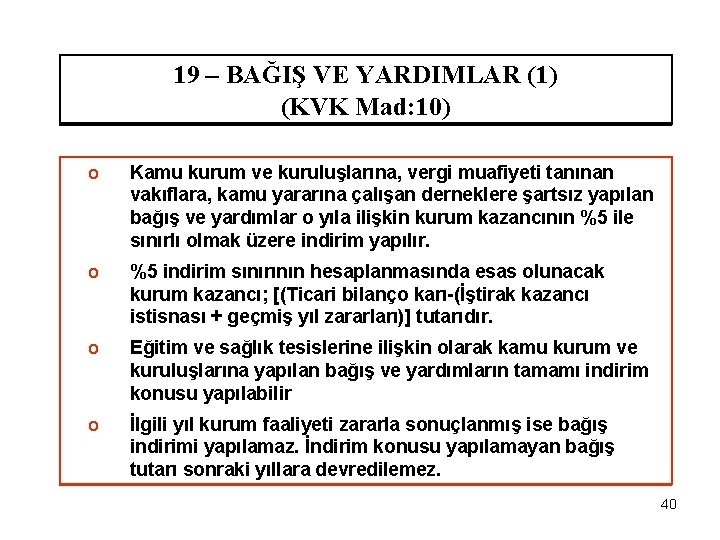

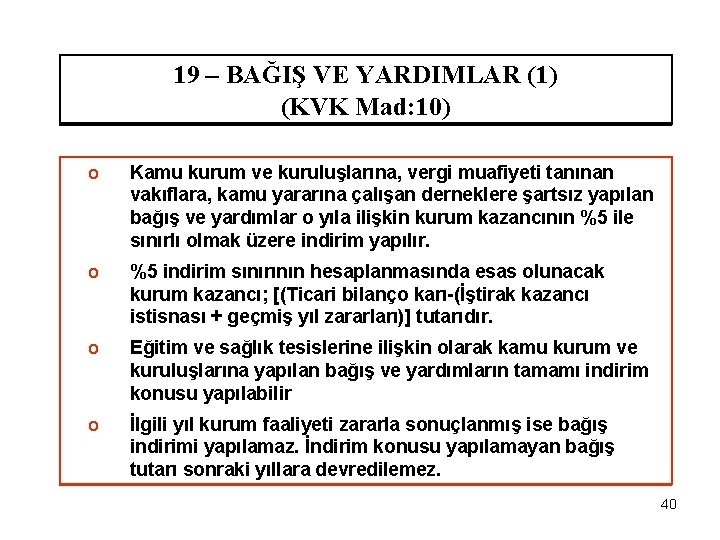

19 – BAĞIŞ VE YARDIMLAR (1) (KVK Mad: 10) o Kamu kurum ve kuruluşlarına, vergi muafiyeti tanınan vakıflara, kamu yararına çalışan derneklere şartsız yapılan bağış ve yardımlar o yıla ilişkin kurum kazancının %5 ile sınırlı olmak üzere indirim yapılır. o %5 indirim sınırının hesaplanmasında esas olunacak kurum kazancı; [(Ticari bilanço karı-(İştirak kazancı istisnası + geçmiş yıl zararları)] tutarıdır. o Eğitim ve sağlık tesislerine ilişkin olarak kamu kurum ve kuruluşlarına yapılan bağış ve yardımların tamamı indirim konusu yapılabilir o İlgili yıl kurum faaliyeti zararla sonuçlanmış ise bağış indirimi yapılamaz. İndirim konusu yapılamayan bağış tutarı sonraki yıllara devredilemez. 40

19 – BAĞIŞ VE YARDIMLAR (2) (KVK Mad: 10) o Nakdi bağışlar makbuzlar belgelendirilecektir. İşletmelerden aktif veya stoklara çekilen iktisadi kıymetin bağışlanması halinde mükellefin fatura düzenleyerek işletmeden çekiş yapması gerekir. Faturanın arka yüzüne bağış olarak gönderildiği belirtilerek bağış alan kamu kuruluşu yetkilisince imzalanması gerekir. o Ayni yardımın dışardan satın alınarak bağışlanması halinde bağışı teslim alan kuruluş tarafından düzenlenecek makbuzda değer, cins, miktar belirtilmelidir. 41

20 - BANKALARIN AYIRDIKLARI GENEL KARŞILIKLAR GİDER KABUL EDİLMEMİŞTİR. o Bankalar Kanununa göre, bankaların ayırdıkları özel karşılıklar, safi kurum kazancının tespitinde daha önce olduğu gibi gider olarak indirilebilecektir. o Bankalar Kanununa göre ayrılan genel karşılıkların ise gider olarak indirilemeyeceği maddede açıkça belirtildi. (Madde 11/ç) o Dar mükellef kurumların ana merkez veya Türkiye dışındaki şubelerinin genel yönetim giderlerine katılmak üzere ayrılan paylar aşağıdaki şartlarla gider yazılabilecek o Genel yönetim giderinin, Türkiye’deki kurum kazancının elde edilmesi ve idamesi ile ilgili olmalıdır. o Ayrılan payları emsallerine uygunluk ilkesine göre belirlenen dağıtım anahtarına göre ayrılmalıdır. 42

21 - VERGİ GÜVENLİK MÜESSESELERİ o Örtülü sermaye, o Transfer fiyatlandırması suretiyle örtülü kazanç dağıtımı, o Kontrol edilen yabancı şirket, o Zararlı vergi rekabetine stopaj uygulaması. 43

22 - ÖRTÜLÜ SERMAYE (1) o 55 ülkenin mevzuatı taranarak, belirsizlikler içeren örtülü sermaye kavramı objektif kriterlere bağlanmıştır. o Mevcut düzenlemede açık olmayan ve uygulamada ihtilaflara yol açan konularda somut belirlemeler yapılmaktadır. (ilişkili kişi, borç/öz sermaye oranı gibi) o Örtülü sermaye kapsamına girmeyen borçlar açıkça belirlenmektedir. o Örtülü sermaye üzerinden hesaplanan ve ödenen kur farkları hariç faiz, hesap döneminin son günü itibarıyla dağıtılmış kâr payı ya da ana merkeze aktarılan tutar sayılmaktadır. 44

23 - ÖRTÜLÜ SERMAYE TANIMI (2) 1 -Tanım: Kurumların Ortaklarından veya ortaklarla ilişkili olan kişilerden doğrudan veya dolaylı olarak temin ederek kullandıkları borçların hesap dönemi içinde herhangi bir tarihte öz sermayenin üç katını aşan kısmı örtülü sermayedir. 2 -İlişkili Kişiler: —Ortağın doğrudan veya dolaylı olarak en az % 10 oranında ortağı olduğu veya en az bu oranda oy veya kar payı hakkına sahip olduğu bir kurum, —Doğrudan veya dolaylı olarak ortağın veya ortakla ilişkili bu kurumun sermayesinin, oy veya kar payı hakkına sahip hisselerinin en az % 10’unu elinde bulunduran bir gerçek kişi veya kurum, ortaklarla ilişkili kişi sayılmaktadır. 45

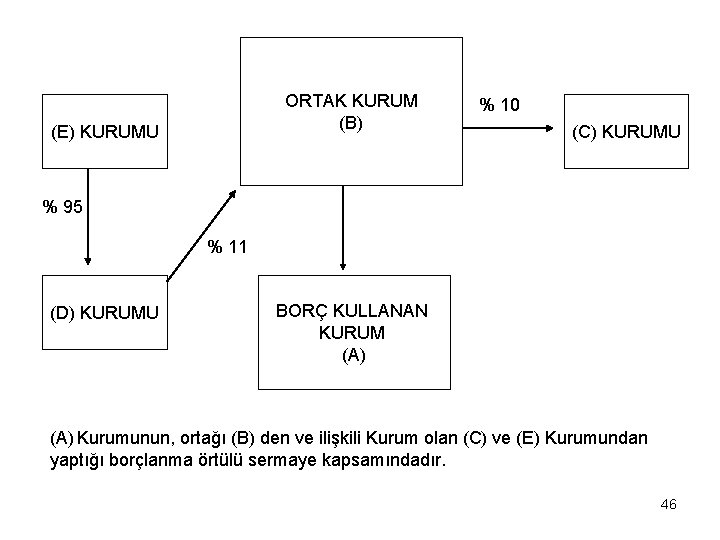

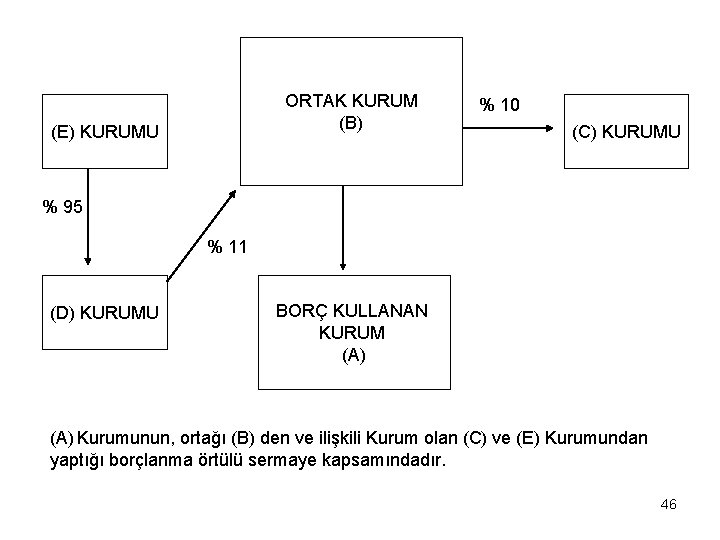

ORTAK KURUM (B) (E) KURUMU % 10 (C) KURUMU % 95 % 11 (D) KURUMU BORÇ KULLANAN KURUM (A) Kurumunun, ortağı (B) den ve ilişkili Kurum olan (C) ve (E) Kurumundan yaptığı borçlanma örtülü sermaye kapsamındadır. 46

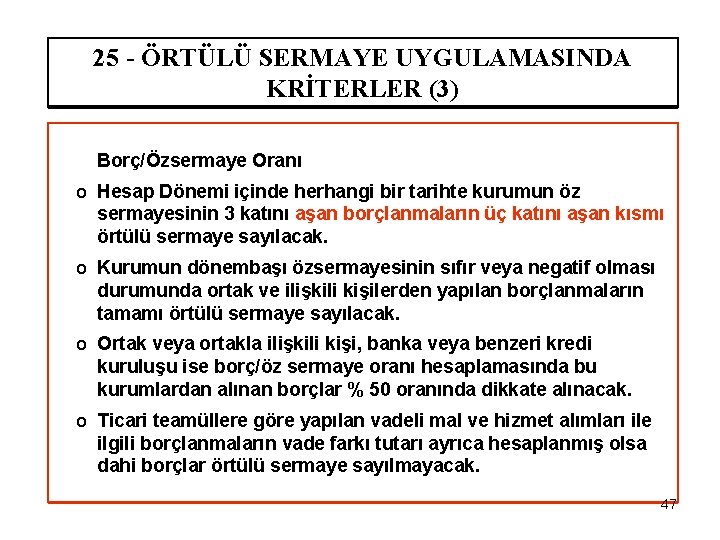

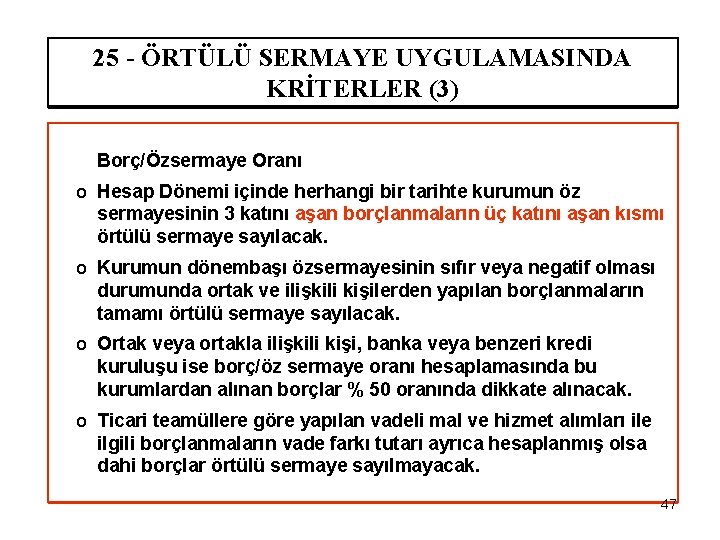

25 - ÖRTÜLÜ SERMAYE UYGULAMASINDA KRİTERLER (3) Borç/Özsermaye Oranı o Hesap Dönemi içinde herhangi bir tarihte kurumun öz sermayesinin 3 katını aşan borçlanmaların üç katını aşan kısmı örtülü sermaye sayılacak. o Kurumun dönembaşı özsermayesinin sıfır veya negatif olması durumunda ortak ve ilişkili kişilerden yapılan borçlanmaların tamamı örtülü sermaye sayılacak. o Ortak veya ortakla ilişkili kişi, banka veya benzeri kredi kuruluşu ise borç/öz sermaye oranı hesaplamasında bu kurumlardan alınan borçlar % 50 oranında dikkate alınacak. o Ticari teamüllere göre yapılan vadeli mal ve hizmet alımları ile ilgili borçlanmaların vade farkı tutarı ayrıca hesaplanmış olsa dahi borçlar örtülü sermaye sayılmayacak. 47

25 - ÖRTÜLÜ SERMAYE UYGULAMASINDA KRİTERLER (4) Örtülü Sermaye hesabında bu oranlar ortaklar ve ilişkili kişiler için topluca dikkate alınacaktır. o Hesaplamada kurumun VUK uyarınca tespit edilen hesap dönemi başındaki öz sermayesi kullanılacak. o Yabancı para ile olan borçlarda borç/özsermaye oranının belirlenmesinde borcun alındığı tarihteki döviz kuru dikkate alınacak. o Avanslar, örtülü sermaye uygulamasında borç olarak değerlendirilecek. Ancak inşaat işlerinde alınan istihkak bedelleri örtülü sermaye hesaplanmasında dikkate alınmayacak. 48

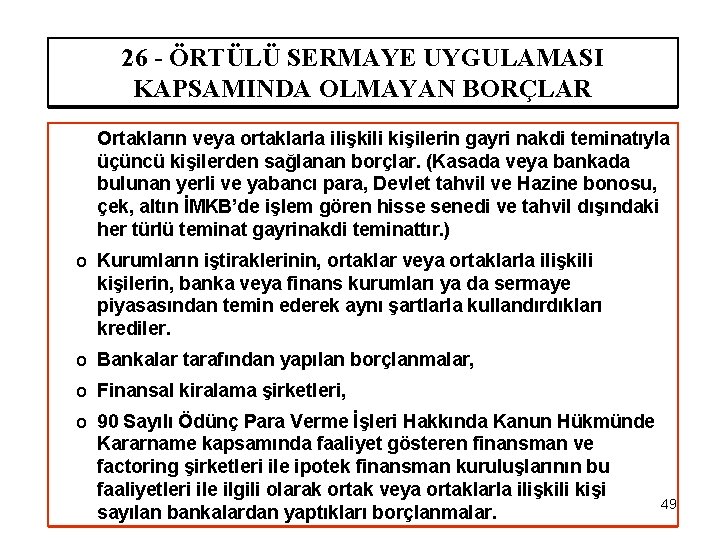

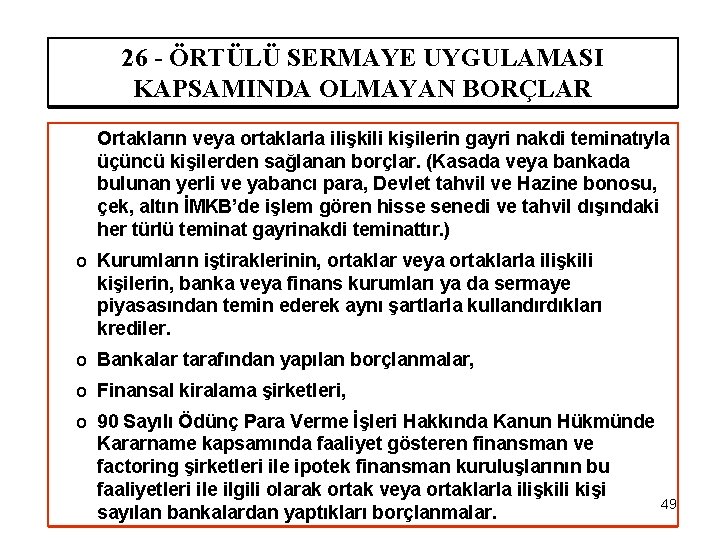

26 - ÖRTÜLÜ SERMAYE UYGULAMASI KAPSAMINDA OLMAYAN BORÇLAR Ortakların veya ortaklarla ilişkili kişilerin gayri nakdi teminatıyla üçüncü kişilerden sağlanan borçlar. (Kasada veya bankada bulunan yerli ve yabancı para, Devlet tahvil ve Hazine bonosu, çek, altın İMKB’de işlem gören hisse senedi ve tahvil dışındaki her türlü teminat gayrinakdi teminattır. ) o Kurumların iştiraklerinin, ortaklar veya ortaklarla ilişkili kişilerin, banka veya finans kurumları ya da sermaye piyasasından temin ederek aynı şartlarla kullandırdıkları krediler. o Bankalar tarafından yapılan borçlanmalar, o Finansal kiralama şirketleri, o 90 Sayılı Ödünç Para Verme İşleri Hakkında Kanun Hükmünde Kararname kapsamında faaliyet gösteren finansman ve factoring şirketleri ile ipotek finansman kuruluşlarının bu faaliyetleri ile ilgili olarak ortak veya ortaklarla ilişkili kişi 49 sayılan bankalardan yaptıkları borçlanmalar.

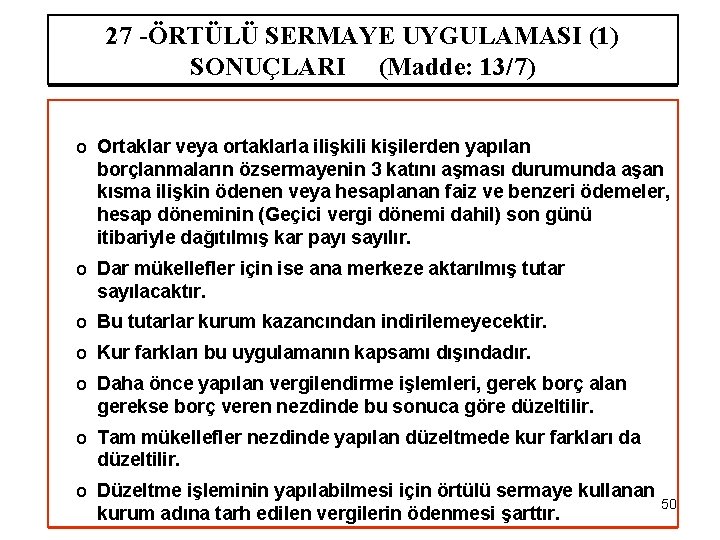

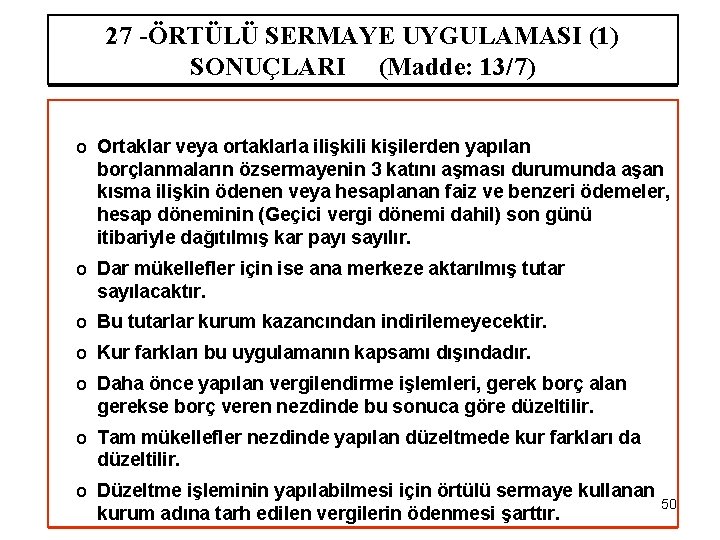

27 -ÖRTÜLÜ SERMAYE UYGULAMASI (1) SONUÇLARI (Madde: 13/7) o Ortaklar veya ortaklarla ilişkili kişilerden yapılan borçlanmaların özsermayenin 3 katını aşması durumunda aşan kısma ilişkin ödenen veya hesaplanan faiz ve benzeri ödemeler, hesap döneminin (Geçici vergi dönemi dahil) son günü itibariyle dağıtılmış kar payı sayılır. o Dar mükellefler için ise ana merkeze aktarılmış tutar sayılacaktır. o Bu tutarlar kurum kazancından indirilemeyecektir. o Kur farkları bu uygulamanın kapsamı dışındadır. o Daha önce yapılan vergilendirme işlemleri, gerek borç alan gerekse borç veren nezdinde bu sonuca göre düzeltilir. o Tam mükellefler nezdinde yapılan düzeltmede kur farkları da düzeltilir. o Düzeltme işleminin yapılabilmesi için örtülü sermaye kullanan 50 kurum adına tarh edilen vergilerin ödenmesi şarttır.

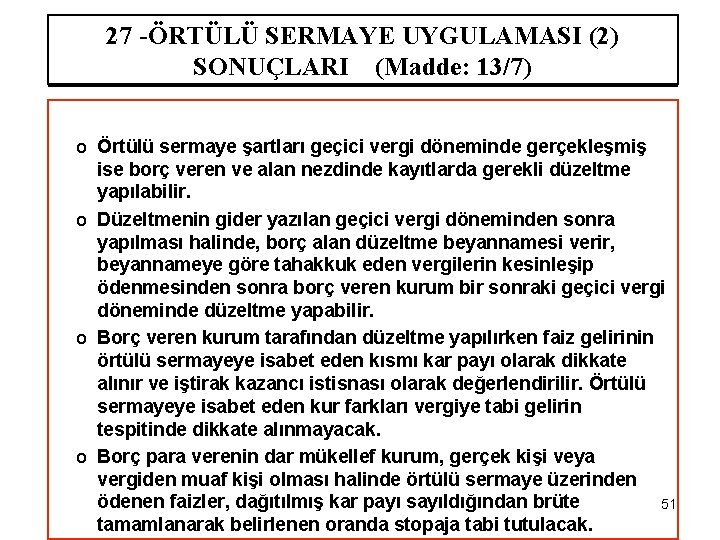

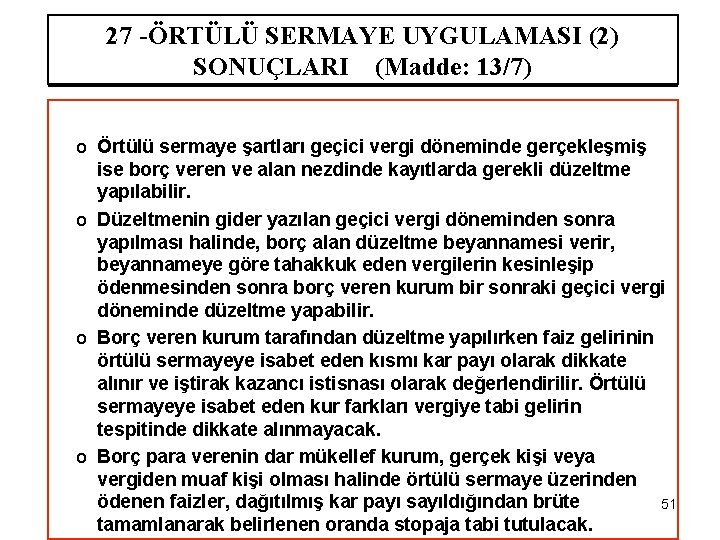

27 -ÖRTÜLÜ SERMAYE UYGULAMASI (2) SONUÇLARI (Madde: 13/7) o Örtülü sermaye şartları geçici vergi döneminde gerçekleşmiş ise borç veren ve alan nezdinde kayıtlarda gerekli düzeltme yapılabilir. o Düzeltmenin gider yazılan geçici vergi döneminden sonra yapılması halinde, borç alan düzeltme beyannamesi verir, beyannameye göre tahakkuk eden vergilerin kesinleşip ödenmesinden sonra borç veren kurum bir sonraki geçici vergi döneminde düzeltme yapabilir. o Borç veren kurum tarafından düzeltme yapılırken faiz gelirinin örtülü sermayeye isabet eden kısmı kar payı olarak dikkate alınır ve iştirak kazancı istisnası olarak değerlendirilir. Örtülü sermayeye isabet eden kur farkları vergiye tabi gelirin tespitinde dikkate alınmayacak. o Borç para verenin dar mükellef kurum, gerçek kişi veya vergiden muaf kişi olması halinde örtülü sermaye üzerinden ödenen faizler, dağıtılmış kar payı sayıldığından brüte 51 tamamlanarak belirlenen oranda stopaja tabi tutulacak.

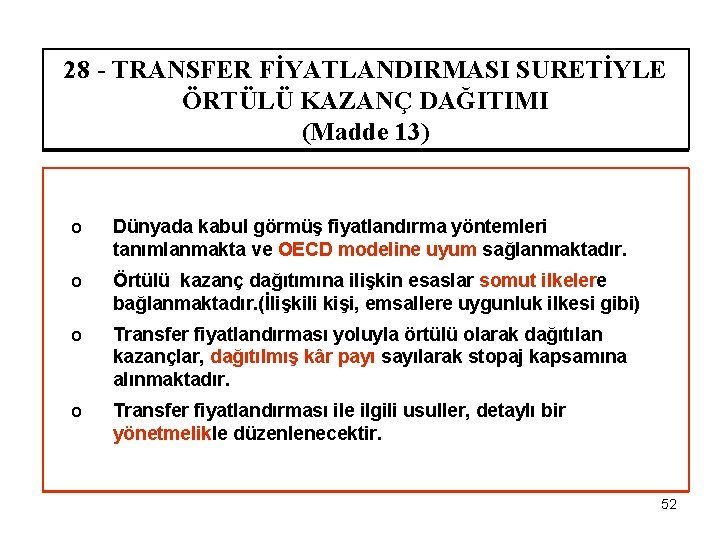

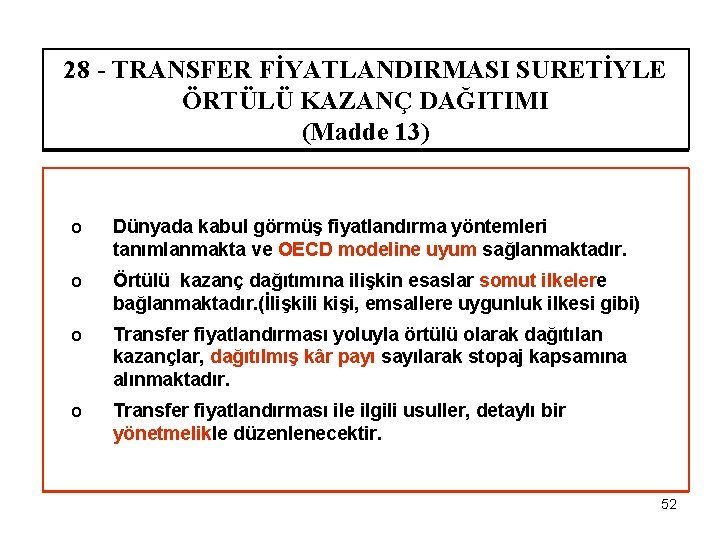

28 - TRANSFER FİYATLANDIRMASI SURETİYLE ÖRTÜLÜ KAZANÇ DAĞITIMI (Madde 13) o Dünyada kabul görmüş fiyatlandırma yöntemleri tanımlanmakta ve OECD modeline uyum sağlanmaktadır. o Örtülü kazanç dağıtımına ilişkin esaslar somut ilkelere bağlanmaktadır. (İlişkili kişi, emsallere uygunluk ilkesi gibi) o Transfer fiyatlandırması yoluyla örtülü olarak dağıtılan kazançlar, dağıtılmış kâr payı sayılarak stopaj kapsamına alınmaktadır. o Transfer fiyatlandırması ile ilgili usuller, detaylı bir yönetmelikle düzenlenecektir. 52

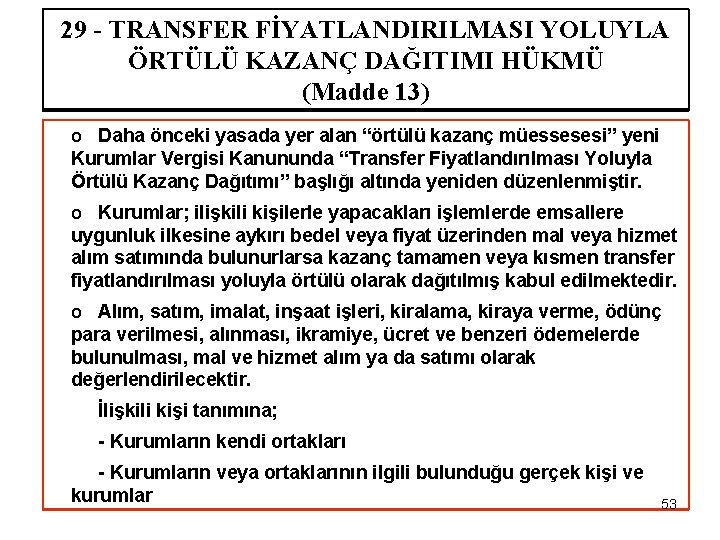

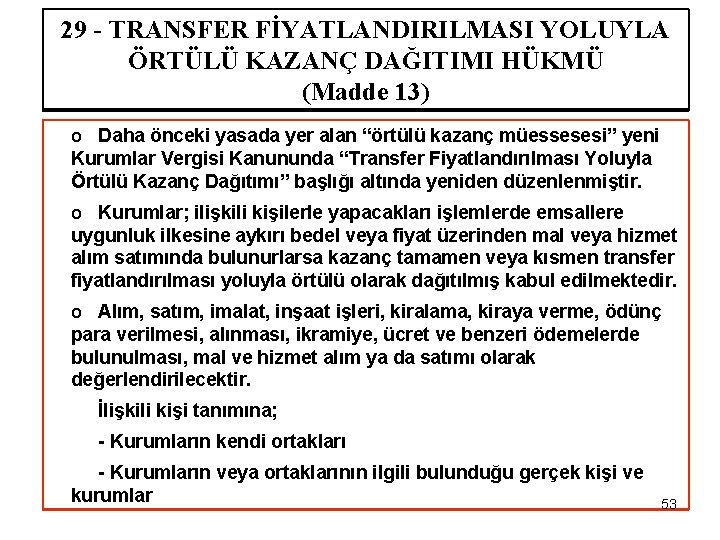

29 - TRANSFER FİYATLANDIRILMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMI HÜKMÜ (Madde 13) o Daha önceki yasada yer alan “örtülü kazanç müessesesi” yeni Kurumlar Vergisi Kanununda “Transfer Fiyatlandırılması Yoluyla Örtülü Kazanç Dağıtımı” başlığı altında yeniden düzenlenmiştir. o Kurumlar; ilişkili kişilerle yapacakları işlemlerde emsallere uygunluk ilkesine aykırı bedel veya fiyat üzerinden mal veya hizmet alım satımında bulunurlarsa kazanç tamamen veya kısmen transfer fiyatlandırılması yoluyla örtülü olarak dağıtılmış kabul edilmektedir. o Alım, satım, imalat, inşaat işleri, kiralama, kiraya verme, ödünç para verilmesi, alınması, ikramiye, ücret ve benzeri ödemelerde bulunulması, mal ve hizmet alım ya da satımı olarak değerlendirilecektir. İlişkili kişi tanımına; - Kurumların kendi ortakları - Kurumların veya ortaklarının ilgili bulunduğu gerçek kişi ve kurumlar 53

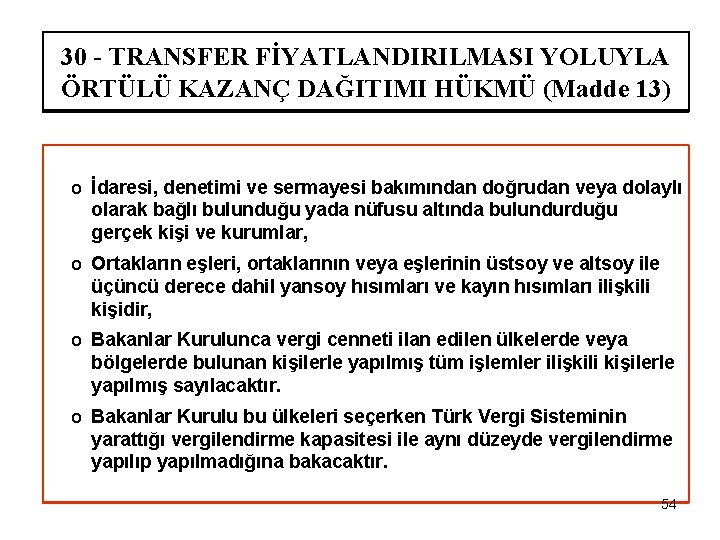

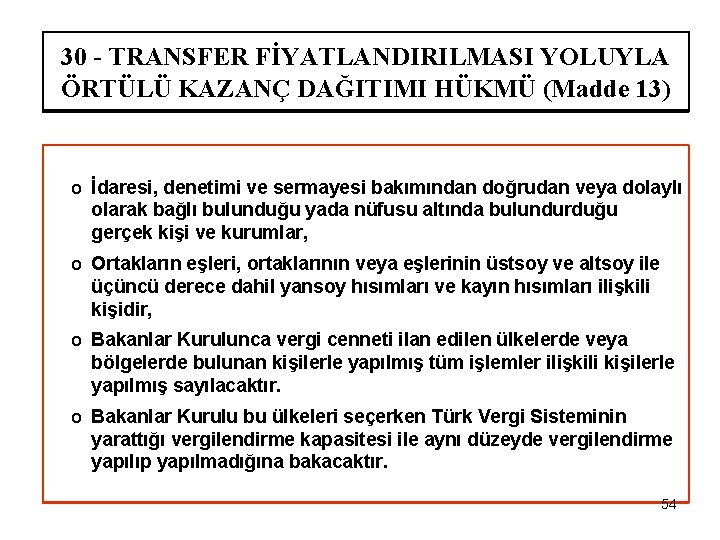

30 - TRANSFER FİYATLANDIRILMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMI HÜKMÜ (Madde 13) o İdaresi, denetimi ve sermayesi bakımından doğrudan veya dolaylı olarak bağlı bulunduğu yada nüfusu altında bulundurduğu gerçek kişi ve kurumlar, o Ortakların eşleri, ortaklarının veya eşlerinin üstsoy ve altsoy ile üçüncü derece dahil yansoy hısımları ve kayın hısımları ilişkili kişidir, o Bakanlar Kurulunca vergi cenneti ilan edilen ülkelerde veya bölgelerde bulunan kişilerle yapılmış tüm işlemler ilişkili kişilerle yapılmış sayılacaktır. o Bakanlar Kurulu bu ülkeleri seçerken Türk Vergi Sisteminin yarattığı vergilendirme kapasitesi ile aynı düzeyde vergilendirme yapılıp yapılmadığına bakacaktır. 54

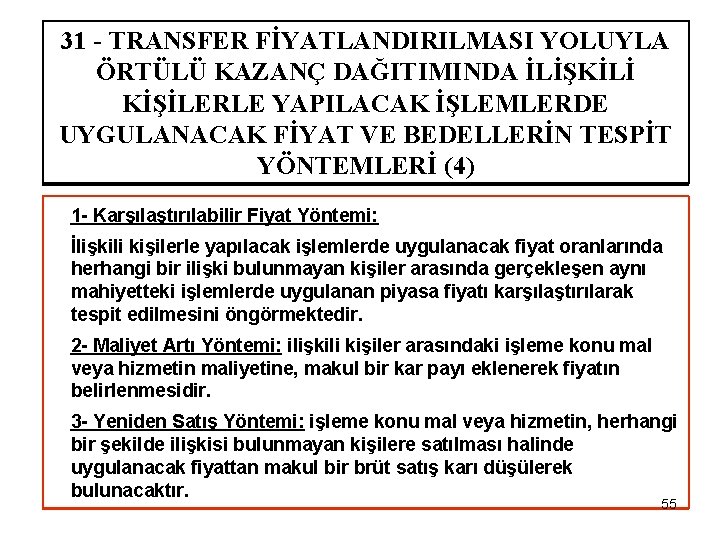

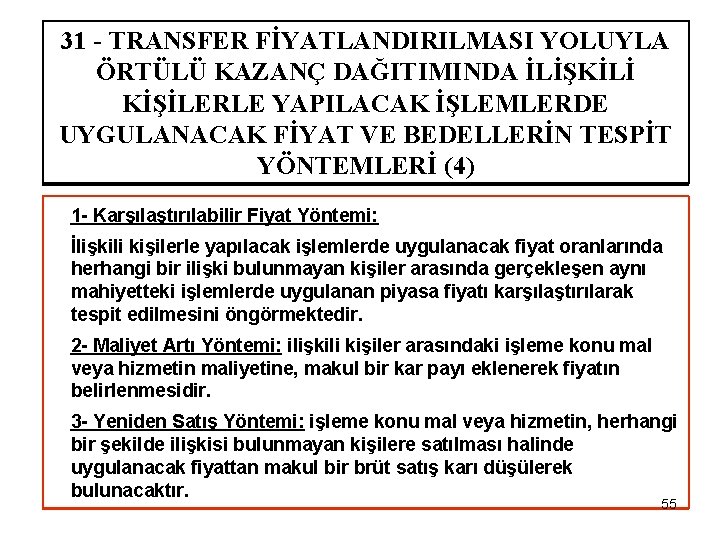

31 - TRANSFER FİYATLANDIRILMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMINDA İLİŞKİLİ KİŞİLERLE YAPILACAK İŞLEMLERDE UYGULANACAK FİYAT VE BEDELLERİN TESPİT YÖNTEMLERİ (4) 1 - Karşılaştırılabilir Fiyat Yöntemi: İlişkili kişilerle yapılacak işlemlerde uygulanacak fiyat oranlarında herhangi bir ilişki bulunmayan kişiler arasında gerçekleşen aynı mahiyetteki işlemlerde uygulanan piyasa fiyatı karşılaştırılarak tespit edilmesini öngörmektedir. 2 - Maliyet Artı Yöntemi: ilişkili kişiler arasındaki işleme konu mal veya hizmetin maliyetine, makul bir kar payı eklenerek fiyatın belirlenmesidir. 3 - Yeniden Satış Yöntemi: işleme konu mal veya hizmetin, herhangi bir şekilde ilişkisi bulunmayan kişilere satılması halinde uygulanacak fiyattan makul bir brüt satış karı düşülerek bulunacaktır. 55

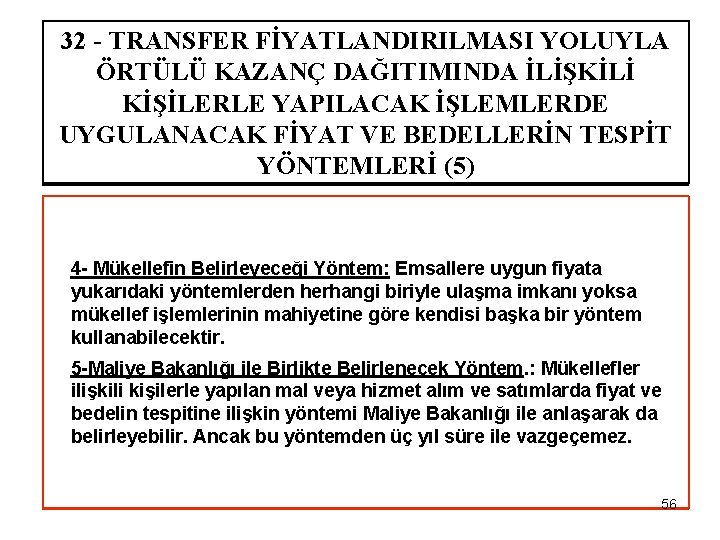

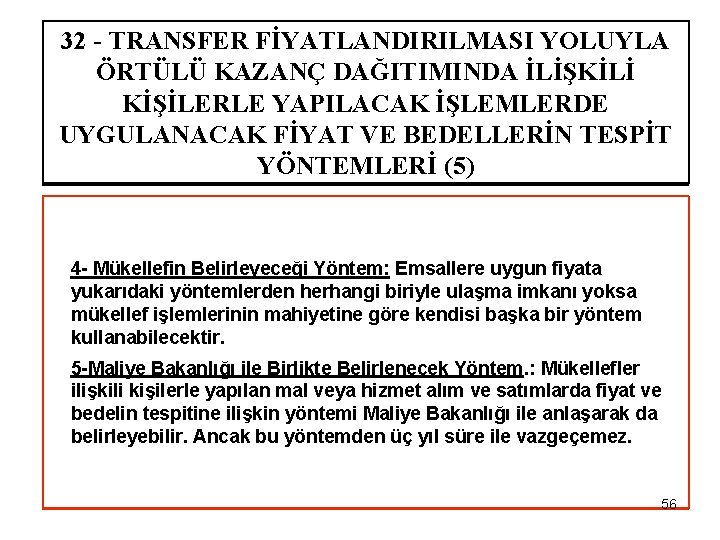

32 - TRANSFER FİYATLANDIRILMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMINDA İLİŞKİLİ KİŞİLERLE YAPILACAK İŞLEMLERDE UYGULANACAK FİYAT VE BEDELLERİN TESPİT YÖNTEMLERİ (5) 4 - Mükellefin Belirleyeceği Yöntem: Emsallere uygun fiyata yukarıdaki yöntemlerden herhangi biriyle ulaşma imkanı yoksa mükellef işlemlerinin mahiyetine göre kendisi başka bir yöntem kullanabilecektir. 5 -Maliye Bakanlığı ile Birlikte Belirlenecek Yöntem. : Mükellefler ilişkili kişilerle yapılan mal veya hizmet alım ve satımlarda fiyat ve bedelin tespitine ilişkin yöntemi Maliye Bakanlığı ile anlaşarak da belirleyebilir. Ancak bu yöntemden üç yıl süre ile vazgeçemez. 56

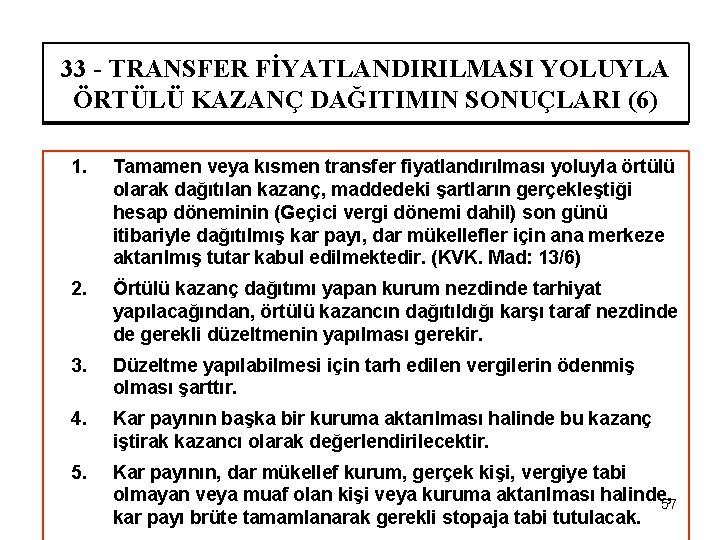

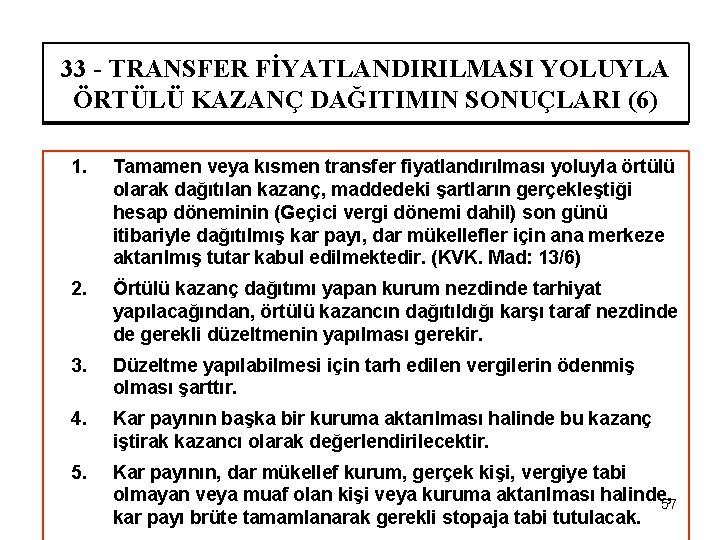

33 - TRANSFER FİYATLANDIRILMASI YOLUYLA ÖRTÜLÜ KAZANÇ DAĞITIMIN SONUÇLARI (6) 1. Tamamen veya kısmen transfer fiyatlandırılması yoluyla örtülü olarak dağıtılan kazanç, maddedeki şartların gerçekleştiği hesap döneminin (Geçici vergi dönemi dahil) son günü itibariyle dağıtılmış kar payı, dar mükellefler için ana merkeze aktarılmış tutar kabul edilmektedir. (KVK. Mad: 13/6) 2. Örtülü kazanç dağıtımı yapan kurum nezdinde tarhiyat yapılacağından, örtülü kazancın dağıtıldığı karşı taraf nezdinde de gerekli düzeltmenin yapılması gerekir. 3. Düzeltme yapılabilmesi için tarh edilen vergilerin ödenmiş olması şarttır. 4. Kar payının başka bir kuruma aktarılması halinde bu kazanç iştirak kazancı olarak değerlendirilecektir. 5. Kar payının, dar mükellef kurum, gerçek kişi, vergiye tabi olmayan veya muaf olan kişi veya kuruma aktarılması halinde, 57 kar payı brüte tamamlanarak gerekli stopaja tabi tutulacak.

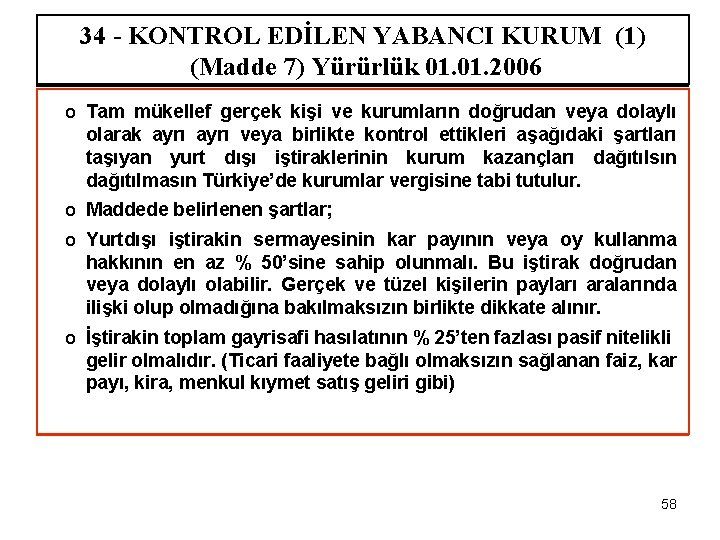

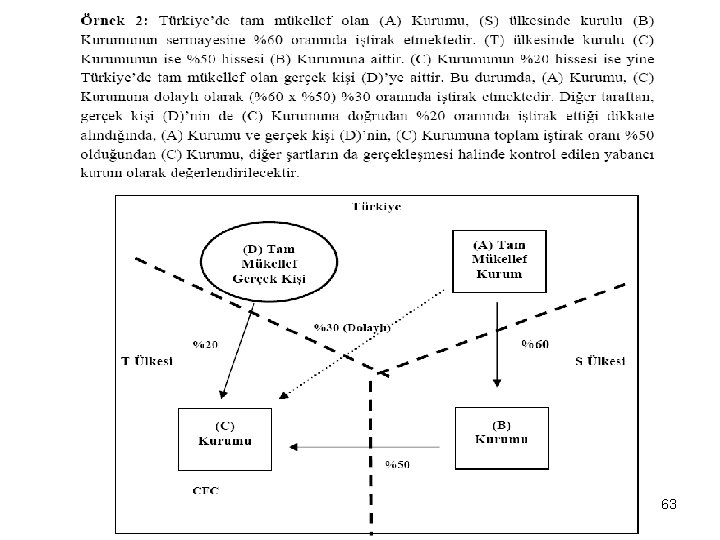

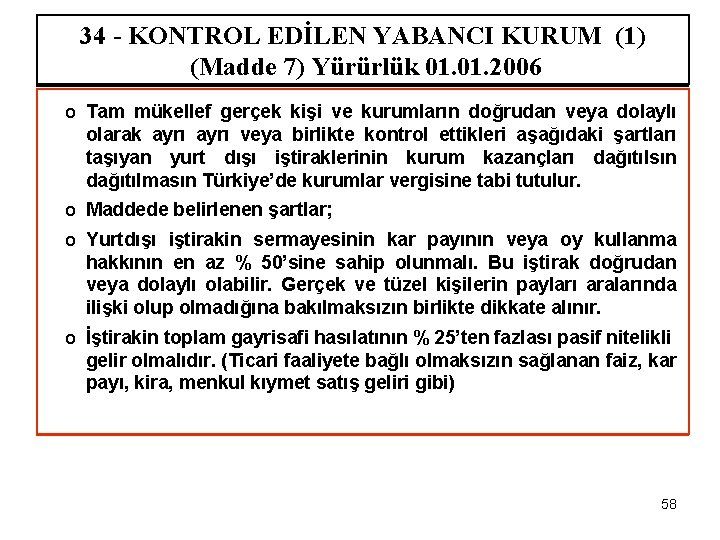

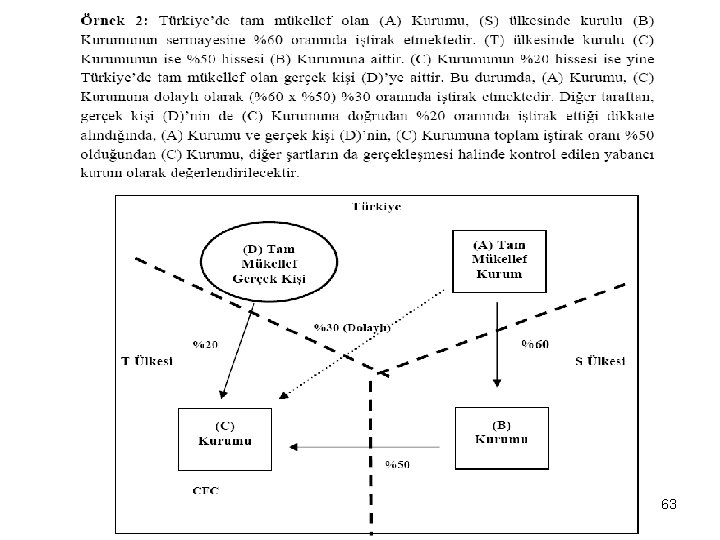

34 - KONTROL EDİLEN YABANCI KURUM (1) (Madde 7) Yürürlük 01. 2006 o Tam mükellef gerçek kişi ve kurumların doğrudan veya dolaylı olarak ayrı veya birlikte kontrol ettikleri aşağıdaki şartları taşıyan yurt dışı iştiraklerinin kurum kazançları dağıtılsın dağıtılmasın Türkiye’de kurumlar vergisine tabi tutulur. o Maddede belirlenen şartlar; o Yurtdışı iştirakin sermayesinin kar payının veya oy kullanma hakkının en az % 50’sine sahip olunmalı. Bu iştirak doğrudan veya dolaylı olabilir. Gerçek ve tüzel kişilerin payları aralarında ilişki olup olmadığına bakılmaksızın birlikte dikkate alınır. o İştirakin toplam gayrisafi hasılatının % 25’ten fazlası pasif nitelikli gelir olmalıdır. (Ticari faaliyete bağlı olmaksızın sağlanan faiz, kar payı, kira, menkul kıymet satış geliri gibi) 58

34 - KONTROL EDİLEN YABANCI KURUM (1) (Madde 7) Yürürlük 01. 2006 o Yurtdışı iştirakin kurum kazancı üzerinde % 10’dan daha az oranda gelir ve kurumlar vergisi benzeri vergi yükü olmalıdır. o Kontrol edilen yabancı kurumun Türkiye’de vergilenecek kazancı, zarar mahsubu dahil giderler düşüldükten istisnalar düşülmeden önceki vergi öncesi kazançtır. o İştirakin yıllık gayri safi hasılatı 100. 000 YTL karşılığı yabancı para karşılığını geçmelidir. o Kontrol oranı olarak hesap dönemi içinde sahip olunan en yüksek oran dikkate alınacaktır. 59

34 - KONTROL EDİLEN YABANCI KURUMA SAHİP OLUNMASININ SONUÇLARI (2) (Madde 7) o Kanunda belirtilen şartları taşıyan yurt dışı iştirakin kazancı, dağıtılmasa dahi yurt dışında uygulanan hesap döneminin kapandığı ayı içeren hesap dönemi itibariyle tam mükellef kurumların hisseleri oranında, kurumlar vergisine dahil edilerek vergilendirilecektir. o Yurt dışındaki iştirakin bulunduğu ülkede ödemiş olduğu gelir ve kurumlar vergisi benzeri vergiler kontrol edilen yabancı kurumun Türkiye’de vergilendirilecek kazancı üzerinden hesaplanan kurumlar vergisinden mahsup edilecektir. Kontrol edilen yabancı kurumun bulunduğu ülke dışında başka ülkelerde ödediği vergiler mahsup edilmeyecektir. (KVK. md. 33) 60

34 - KONTROL EDİLEN YABANCI KURUMA SAHİP OLUNMASININ SONUÇLARI (3) (Madde 7) o Vergilendirilen kazancın, yurt dışı iştirak tarafından sonradan dağıtılması durumunda ayrıca vergilendirilmeyecek, kâr dağıtımında vergilendirilmemiş kısım varsa bu kısım vergiye tabi tutulacaktır. o Madde 1. 1. 2006 tarihinde yürürlüğe girdiğinden, 1. 1. 2006 tarihinden sonra sona eren hesap dönenlerine ilişkin kontrol edilen yabancı kurum kazançları iştirak hissesi oranında Türkiye’de kazanca dahil edilecek. o Kontrol edilen yabancı kurumun iştirak ettiği kurumların 1. 1. 2006 tarihinden önceki kazançlarından bu tarihten sonra dağıtılan kar payları da kontrol edilen yabancı kurumun kazancına dahil edilecektir. 61

62

63

35 - ZARARLI VERGİ REKABETİNE STOPAJ UYGULAMASI (1) (Madde 30/7) o Zararlı vergi rekabeti yaratan ülkelerle yapılan işlemlerin vergilendirilmesi sağlanmaktadır. o Vergi matrahının azaltılması, sermaye kaçışı ve kara paranın aklanması önlenmektedir. o Bakanlar Kurulunca ilan edilen ve “Vergi Cenneti” olarak bilinen ülkelere ve bölgelere nakden ve hesaben ve tahakkuk ettirilen her türlü ödemeler üzerinden % 30 oranında stopaj yapılacaktır. o Bakanlar Kurulu, vergi cenneti ilan edeceği ülkeleri; o ülkenin vergi sisteminin Türk vergi sistemi ile aynı düzeyde bir vergileme imkanı sağlayıp sağlamadığı ve bilgi değişimine açık olup olmadığı hususlarına bakacaktır. 64

35 - ZARARLI VERGİ REKABETİNE STOPAJ UYGULAMASI (2) (Madde 30/7) o Vergi cennetinde yerleşik olan veya faaliyette bulunan kurumlara yapılacak kar payı ödemeleri Kanunun 30/7 nci maddesine göre değil kar dağıtımına bağlı vergi kesintisinin düzenlendiği 15 nci maddeye göre % 15 oranında uygulanacaktır. o Vergi kesintisi yapılması için ödemenin verginin konusuna girip girmediği, ödeme yapılanın mükellef olup olmadığı önem arz etmemektedir. o Vergi cennetlerinde faaliyette bulunan kurumlar ile tam mükellef kurumların vergi cennetindeki işyeri veya daimi temsilcisine başka ülke üzerinden ödeme yapılsa dahi bu ödeme de tevkifata tabi olacak. Ödemeye teşkil eden belgenin vergi cennetinde düzenlenmesi stopaj için yeterlidir. 65

35 – BAKANLAR KURULU, ZARARLI VERGİ REKABETİ UYGULAYAN ÜLKELERE YAPILAN BAZI ÖDEMELERDE STOPAJ ORANINI SIFIRA KADAR İNDİREBİLİR. (3) o Bakanlar Kurulu’nun Stopaj Oranını sıfıra kadar indirme Yetkisi olan ödemeler; o Emsaline uygun fiyatlarla alınan mal ve iştirak hisseleri için yapılan ödemeler, o Emsaline uygun fiyatlarla deniz ve hava ulaştırma araçlarının kiralanması için yapılan ödemeler, o İşin tamamlanabilmesi bakımından zorunluluk arz eden geçiş ücreti, liman ücreti gibi ödemeler, 66

35 – BAKANLAR KURULU, ZARARLI VERGİ REKABETİ UYGULAYAN ÜLKELERE YAPILAN BAZI ÖDEMELERDE STOPAJ ORANINI SIFIRA KADAR İNDİREBİLİR. (4) (KVK. MD. 30/7) o - Aşağıdaki ödemeler stopaja tabi değildir: Yurtdışındaki finans kuruluşlarından temin edilen borçlanmalara ilişkin ana para, faiz ve kâr payı ödemeleri, - Sigorta ve reasürans ödemeleri, - Finans kuruluşlarından kasıt mukimi bulunduğu ülke kanunlarına göre münhasıran finansal kaynak sağlayan kuruluşların anlaşılması gerekir. - İlişkili şirketlere finansman temin eden şirketler bu kapsamda değerlendirilmeyecektir. o Bu stopaja tabi tutulan ödemeler Gelir ve Kurumlar Vergisi Kanununu göre ayrıca vergi kesintisine tabi tutulmaz. 67

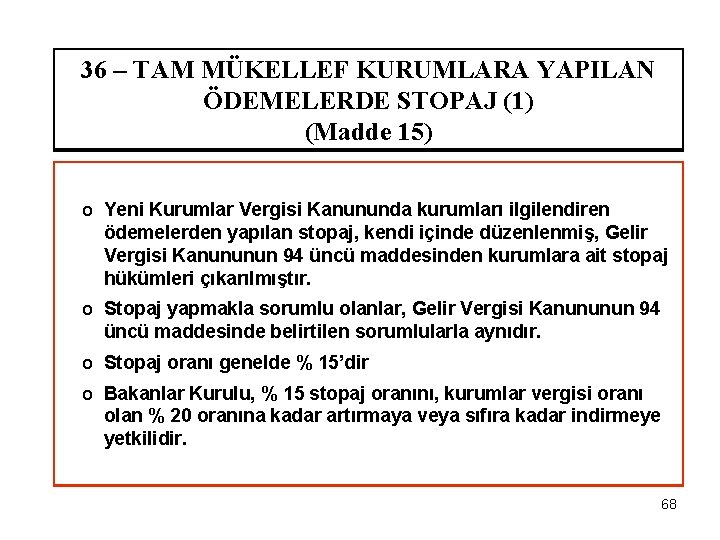

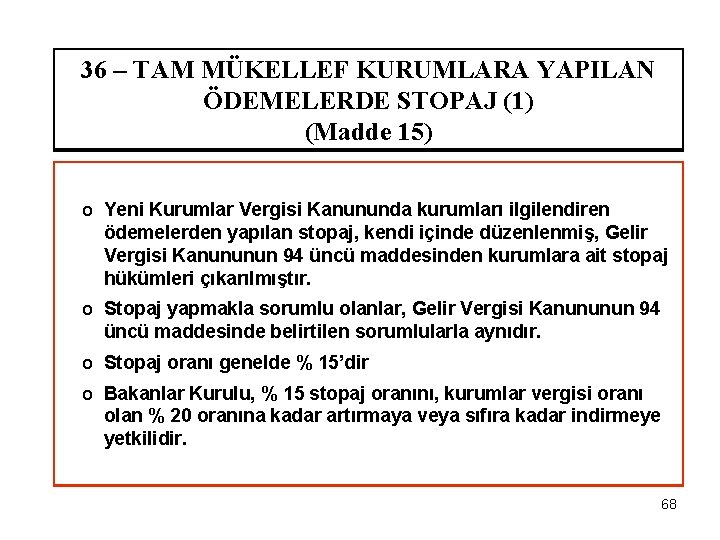

36 – TAM MÜKELLEF KURUMLARA YAPILAN ÖDEMELERDE STOPAJ (1) (Madde 15) o Yeni Kurumlar Vergisi Kanununda kurumları ilgilendiren ödemelerden yapılan stopaj, kendi içinde düzenlenmiş, Gelir Vergisi Kanununun 94 üncü maddesinden kurumlara ait stopaj hükümleri çıkarılmıştır. o Stopaj yapmakla sorumlu olanlar, Gelir Vergisi Kanununun 94 üncü maddesinde belirtilen sorumlularla aynıdır. o Stopaj oranı genelde % 15’dir o Bakanlar Kurulu, % 15 stopaj oranını, kurumlar vergisi oranı olan % 20 oranına kadar artırmaya veya sıfıra kadar indirmeye yetkilidir. 68

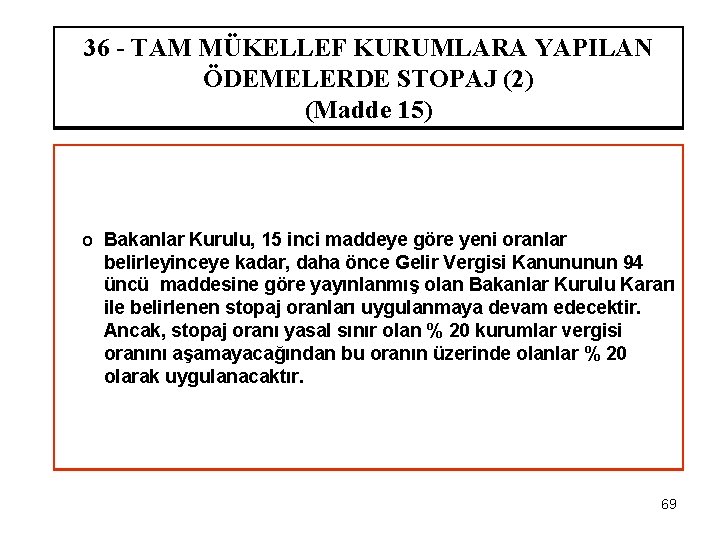

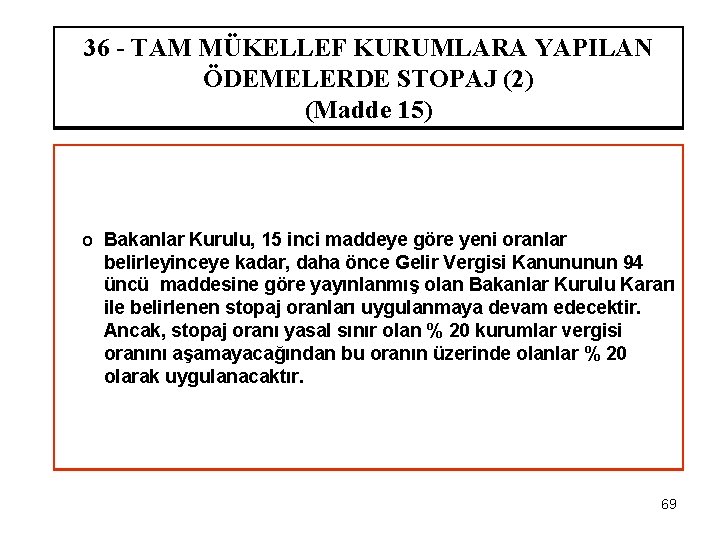

36 - TAM MÜKELLEF KURUMLARA YAPILAN ÖDEMELERDE STOPAJ (2) (Madde 15) o Bakanlar Kurulu, 15 inci maddeye göre yeni oranlar belirleyinceye kadar, daha önce Gelir Vergisi Kanununun 94 üncü maddesine göre yayınlanmış olan Bakanlar Kurulu Kararı ile belirlenen stopaj oranları uygulanmaya devam edecektir. Ancak, stopaj oranı yasal sınır olan % 20 kurumlar vergisi oranını aşamayacağından bu oranın üzerinde olanlar % 20 olarak uygulanacaktır. 69

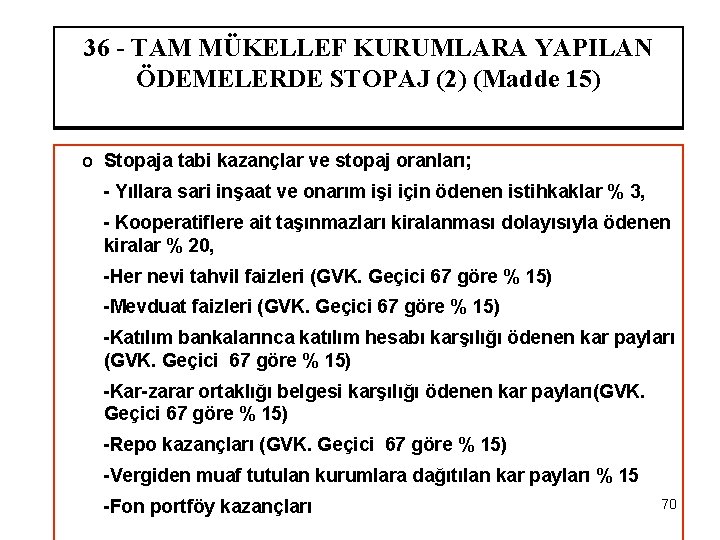

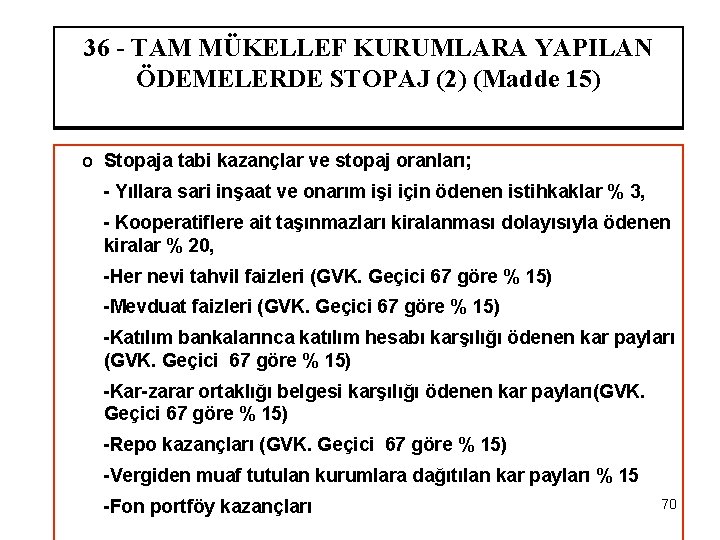

36 - TAM MÜKELLEF KURUMLARA YAPILAN ÖDEMELERDE STOPAJ (2) (Madde 15) o Stopaja tabi kazançlar ve stopaj oranları; - Yıllara sari inşaat ve onarım işi için ödenen istihkaklar % 3, - Kooperatiflere ait taşınmazları kiralanması dolayısıyla ödenen kiralar % 20, -Her nevi tahvil faizleri (GVK. Geçici 67 göre % 15) -Mevduat faizleri (GVK. Geçici 67 göre % 15) -Katılım bankalarınca katılım hesabı karşılığı ödenen kar payları (GVK. Geçici 67 göre % 15) -Kar-zarar ortaklığı belgesi karşılığı ödenen kar payları(GVK. Geçici 67 göre % 15) -Repo kazançları (GVK. Geçici 67 göre % 15) -Vergiden muaf tutulan kurumlara dağıtılan kar payları % 15 -Fon portföy kazançları 70

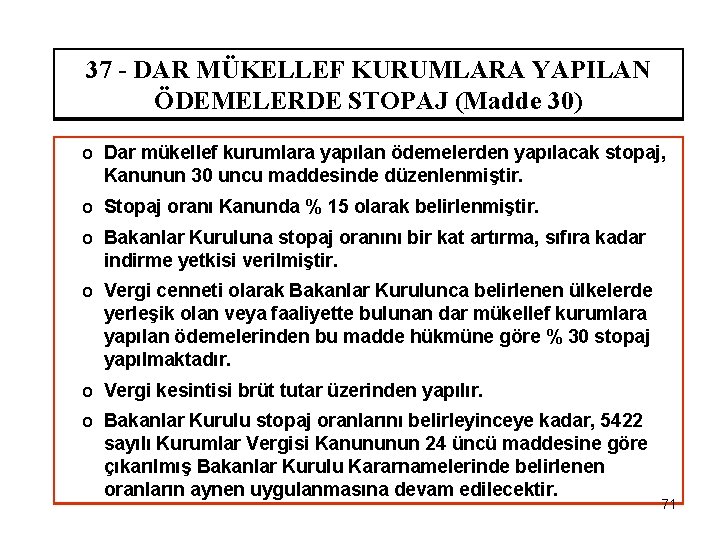

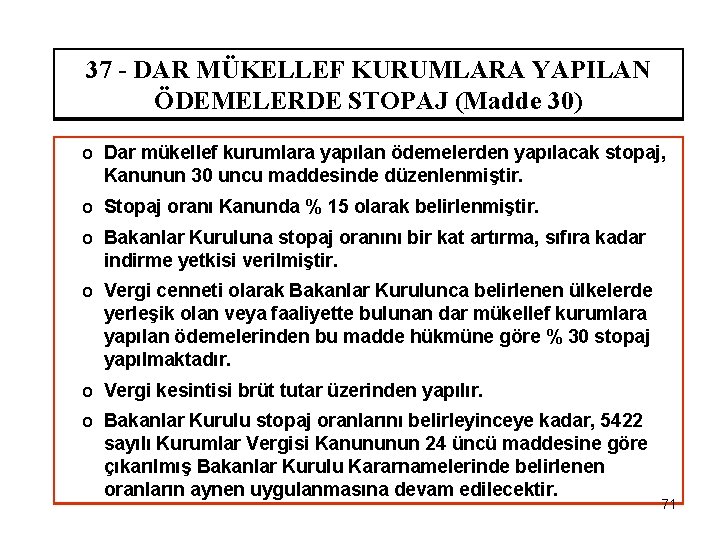

37 - DAR MÜKELLEF KURUMLARA YAPILAN ÖDEMELERDE STOPAJ (Madde 30) o Dar mükellef kurumlara yapılan ödemelerden yapılacak stopaj, Kanunun 30 uncu maddesinde düzenlenmiştir. o Stopaj oranı Kanunda % 15 olarak belirlenmiştir. o Bakanlar Kuruluna stopaj oranını bir kat artırma, sıfıra kadar indirme yetkisi verilmiştir. o Vergi cenneti olarak Bakanlar Kurulunca belirlenen ülkelerde yerleşik olan veya faaliyette bulunan dar mükellef kurumlara yapılan ödemelerinden bu madde hükmüne göre % 30 stopaj yapılmaktadır. o Vergi kesintisi brüt tutar üzerinden yapılır. o Bakanlar Kurulu stopaj oranlarını belirleyinceye kadar, 5422 sayılı Kurumlar Vergisi Kanununun 24 üncü maddesine göre çıkarılmış Bakanlar Kurulu Kararnamelerinde belirlenen oranların aynen uygulanmasına devam edilecektir. 71

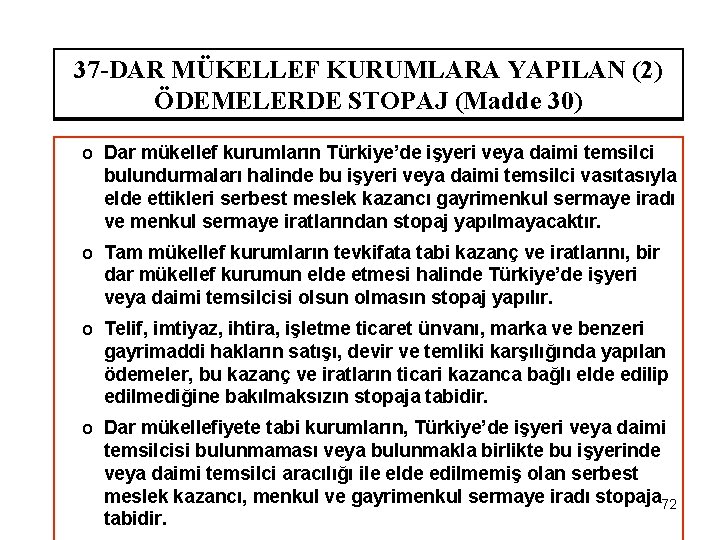

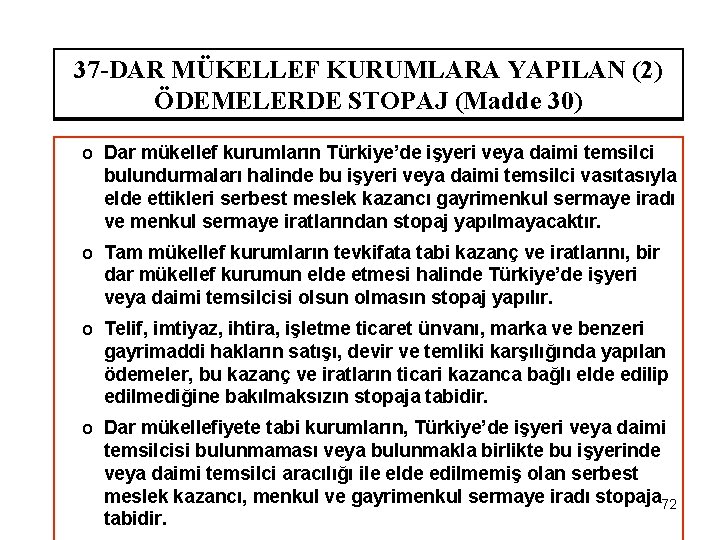

37 -DAR MÜKELLEF KURUMLARA YAPILAN (2) ÖDEMELERDE STOPAJ (Madde 30) o Dar mükellef kurumların Türkiye’de işyeri veya daimi temsilci bulundurmaları halinde bu işyeri veya daimi temsilci vasıtasıyla elde ettikleri serbest meslek kazancı gayrimenkul sermaye iradı ve menkul sermaye iratlarından stopaj yapılmayacaktır. o Tam mükellef kurumların tevkifata tabi kazanç ve iratlarını, bir dar mükellef kurumun elde etmesi halinde Türkiye’de işyeri veya daimi temsilcisi olsun olmasın stopaj yapılır. o Telif, imtiyaz, ihtira, işletme ticaret ünvanı, marka ve benzeri gayrimaddi hakların satışı, devir ve temliki karşılığında yapılan ödemeler, bu kazanç ve iratların ticari kazanca bağlı elde edilip edilmediğine bakılmaksızın stopaja tabidir. o Dar mükellefiyete tabi kurumların, Türkiye’de işyeri veya daimi temsilcisi bulunmaması veya bulunmakla birlikte bu işyerinde veya daimi temsilci aracılığı ile elde edilmemiş olan serbest meslek kazancı, menkul ve gayrimenkul sermaye iradı stopaja 72 tabidir.

38 -YURT İÇİNDE KESİLEN VE ÖDENEN VERGİLERİN MAHSUBU (Madde 34) o Beyannamede gösterilen kazançlardan Kanunun 15 ve 30 uncu maddelerine göre kesinti suretiyle ödenen vergilerin mahsubu açıkça belirtilmektedir. o Beyannameye dahil kazançlardan, Gelir Vergisi Kanununun geçici 67 nci maddesine göre stopaj yapılmış ise kurumlar vergisinden mahsup edilecek. o Beyannameye dahil kazançlar üzerinden GVK. Geçici 67 nci maddesinin (2) ve (3) numaralı fıkralarına göre (Her nevi tahvil faizleri ile tevkifata tabi tutulmaksızın alınan menkul kıymetlerin alış ve satışı arasındaki fark) vergi kesintisi yapılmış ise, kesinti suretiyle ödenen verginin, kazancın kesinti oranı ile çarpımı sonucu bulunan tutarı aşan kısmı mahsup edilemez. o Hayat sigorta şirketlerinde matematik karşılıkların yatırıma yönlendirilmesinden elde edilen kazançlardan yapılan kesintiler, kurumlar vergisinden mahsup edilebilecektir. 73

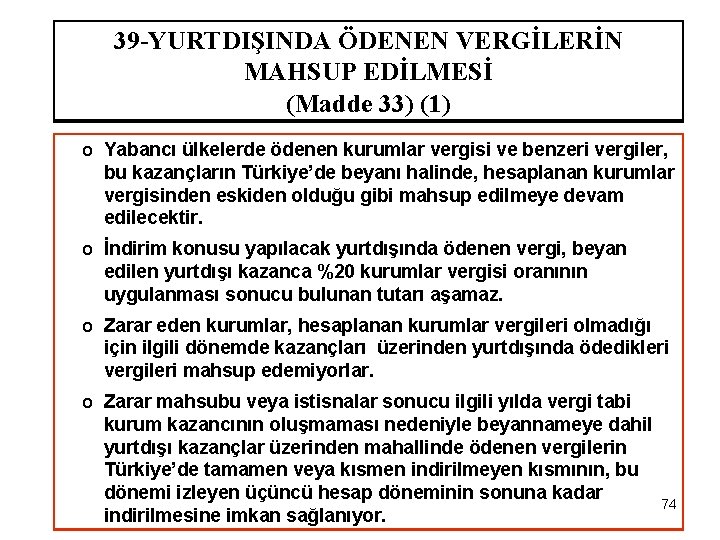

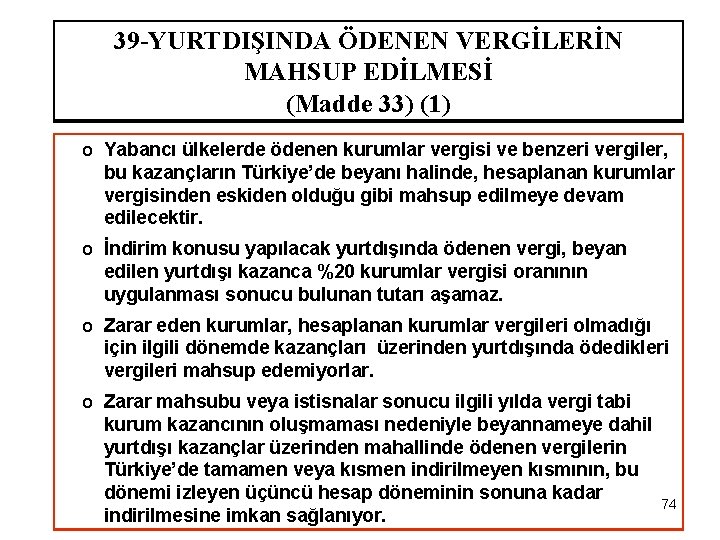

39 -YURTDIŞINDA ÖDENEN VERGİLERİN MAHSUP EDİLMESİ (Madde 33) (1) o Yabancı ülkelerde ödenen kurumlar vergisi ve benzeri vergiler, bu kazançların Türkiye’de beyanı halinde, hesaplanan kurumlar vergisinden eskiden olduğu gibi mahsup edilmeye devam edilecektir. o İndirim konusu yapılacak yurtdışında ödenen vergi, beyan edilen yurtdışı kazanca %20 kurumlar vergisi oranının uygulanması sonucu bulunan tutarı aşamaz. o Zarar eden kurumlar, hesaplanan kurumlar vergileri olmadığı için ilgili dönemde kazançları üzerinden yurtdışında ödedikleri vergileri mahsup edemiyorlar. o Zarar mahsubu veya istisnalar sonucu ilgili yılda vergi tabi kurum kazancının oluşmaması nedeniyle beyannameye dahil yurtdışı kazançlar üzerinden mahallinde ödenen vergilerin Türkiye’de tamamen veya kısmen indirilmeyen kısmının, bu dönemi izleyen üçüncü hesap döneminin sonuna kadar 74 indirilmesine imkan sağlanıyor.

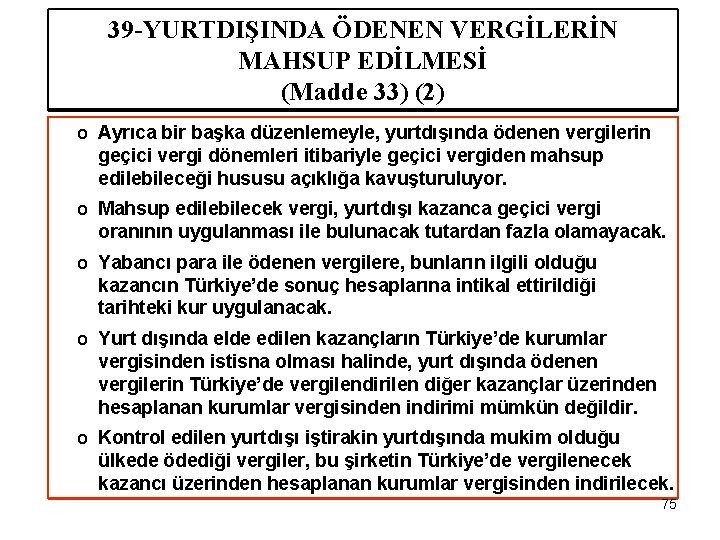

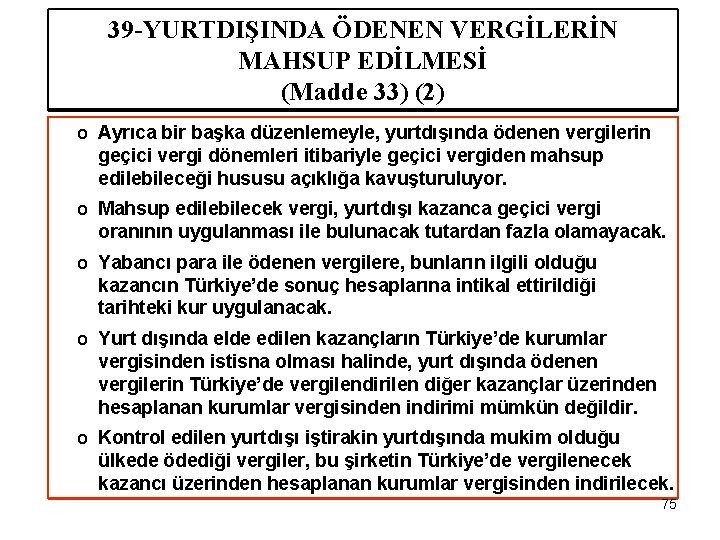

39 -YURTDIŞINDA ÖDENEN VERGİLERİN MAHSUP EDİLMESİ (Madde 33) (2) o Ayrıca bir başka düzenlemeyle, yurtdışında ödenen vergilerin geçici vergi dönemleri itibariyle geçici vergiden mahsup edilebileceği hususu açıklığa kavuşturuluyor. o Mahsup edilebilecek vergi, yurtdışı kazanca geçici vergi oranının uygulanması ile bulunacak tutardan fazla olamayacak. o Yabancı para ile ödenen vergilere, bunların ilgili olduğu kazancın Türkiye’de sonuç hesaplarına intikal ettirildiği tarihteki kur uygulanacak. o Yurt dışında elde edilen kazançların Türkiye’de kurumlar vergisinden istisna olması halinde, yurt dışında ödenen vergilerin Türkiye’de vergilendirilen diğer kazançlar üzerinden hesaplanan kurumlar vergisinden indirimi mümkün değildir. o Kontrol edilen yurtdışı iştirakin yurtdışında mukim olduğu ülkede ödediği vergiler, bu şirketin Türkiye’de vergilenecek kazancı üzerinden hesaplanan kurumlar vergisinden indirilecek. 75

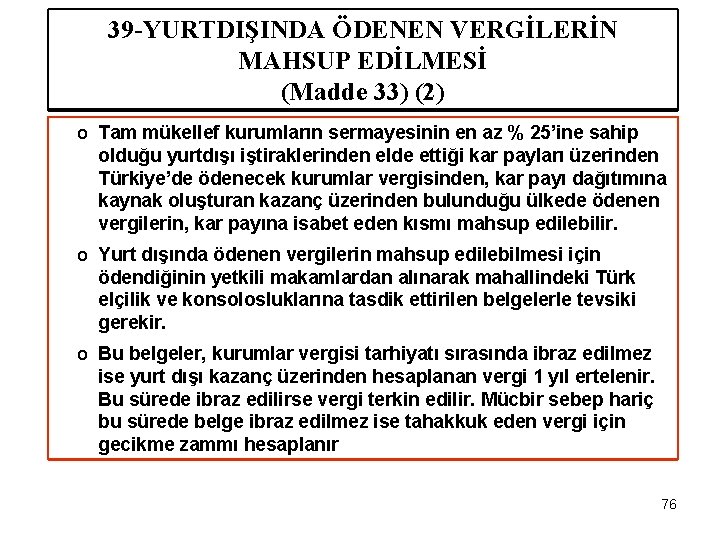

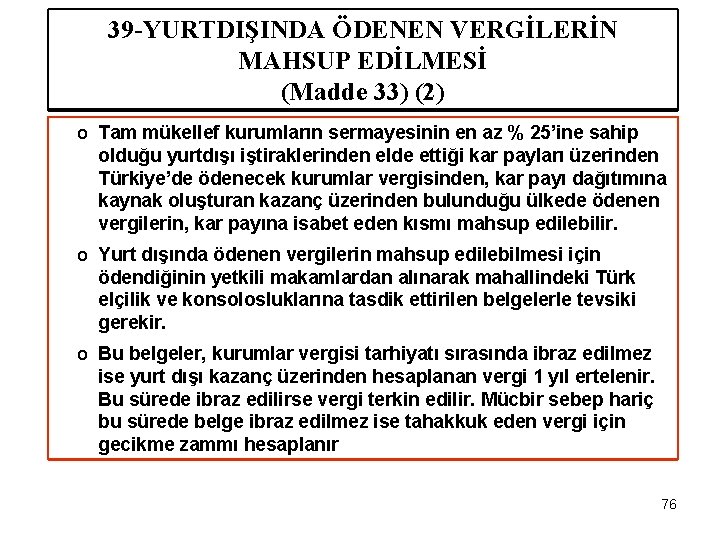

39 -YURTDIŞINDA ÖDENEN VERGİLERİN MAHSUP EDİLMESİ (Madde 33) (2) o Tam mükellef kurumların sermayesinin en az % 25’ine sahip olduğu yurtdışı iştiraklerinden elde ettiği kar payları üzerinden Türkiye’de ödenecek kurumlar vergisinden, kar payı dağıtımına kaynak oluşturan kazanç üzerinden bulunduğu ülkede ödenen vergilerin, kar payına isabet eden kısmı mahsup edilebilir. o Yurt dışında ödenen vergilerin mahsup edilebilmesi için ödendiğinin yetkili makamlardan alınarak mahallindeki Türk elçilik ve konsolosluklarına tasdik ettirilen belgelerle tevsiki gerekir. o Bu belgeler, kurumlar vergisi tarhiyatı sırasında ibraz edilmez ise yurt dışı kazanç üzerinden hesaplanan vergi 1 yıl ertelenir. Bu sürede ibraz edilirse vergi terkin edilir. Mücbir sebep hariç bu sürede belge ibraz edilmez ise tahakkuk eden vergi için gecikme zammı hesaplanır 76

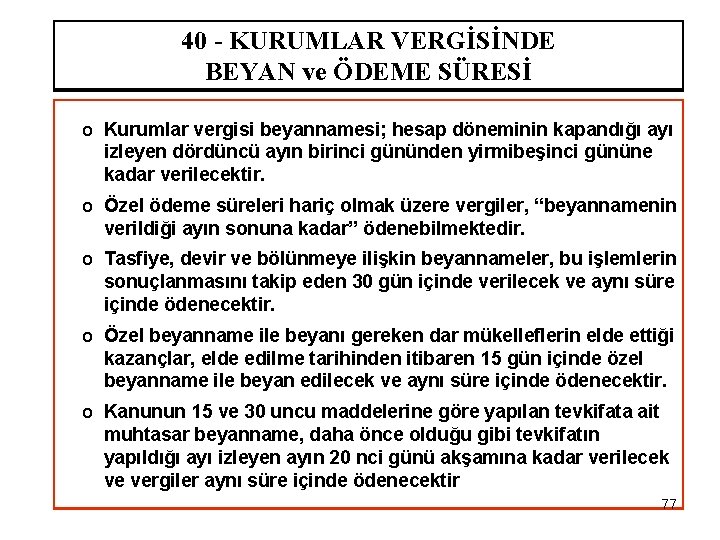

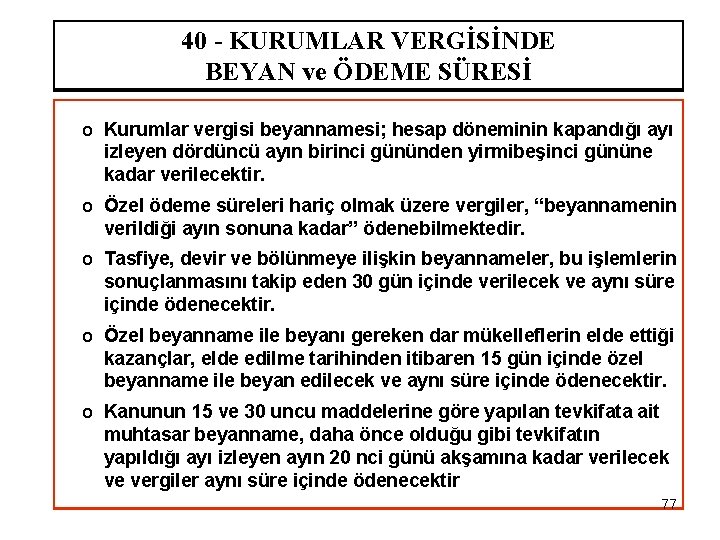

40 - KURUMLAR VERGİSİNDE BEYAN ve ÖDEME SÜRESİ o Kurumlar vergisi beyannamesi; hesap döneminin kapandığı ayı izleyen dördüncü ayın birinci gününden yirmibeşinci gününe kadar verilecektir. o Özel ödeme süreleri hariç olmak üzere vergiler, “beyannamenin verildiği ayın sonuna kadar” ödenebilmektedir. o Tasfiye, devir ve bölünmeye ilişkin beyannameler, bu işlemlerin sonuçlanmasını takip eden 30 gün içinde verilecek ve aynı süre içinde ödenecektir. o Özel beyanname ile beyanı gereken dar mükelleflerin elde ettiği kazançlar, elde edilme tarihinden itibaren 15 gün içinde özel beyanname ile beyan edilecek ve aynı süre içinde ödenecektir. o Kanunun 15 ve 30 uncu maddelerine göre yapılan tevkifata ait muhtasar beyanname, daha önce olduğu gibi tevkifatın yapıldığı ayı izleyen ayın 20 nci günü akşamına kadar verilecek ve vergiler aynı süre içinde ödenecektir 77

41 - TASFİYE, DEVİR VE BİRLEŞMEYE İLİŞKİN DÜZENLEMELER (1) o Tasfiyeye başlama ve bitiş tarihleri ile tasfiyeden vazgeçilmesi durumuna ilişkin net belirlemeler yapılmıştır. o Buna göre, tasfiye; kurumun tasfiyeye girmesine ilişkin genel kurul kararının tescil edildiği tarihte başlar ve tasfiye kararının tescil edildiği tarihte sona erer. o Tasfiye, devir ve birleşmelerde beyanname verme süresi, 15 günden 30 güne çıkarılmaktadır. o Tasfiyenin zararla sonuçlanması halinde, önceki tasfiye dönemlerine doğru düzeltme yapılır ve önceki dönemlerde fazla ödenen vergi iade edilir. o Nihai tasfiye sonucunda matrah beyan edilmesi halinde, önceki tasfiye dönemlerinin düzeltilmesi söz konusu olamaz. Zarar varsa düzeltilir. o Kanunda tasfiyeden vazgeçilmesi halinde yapılacak işlemler 78 konusuna açıklık getirilmiştir.

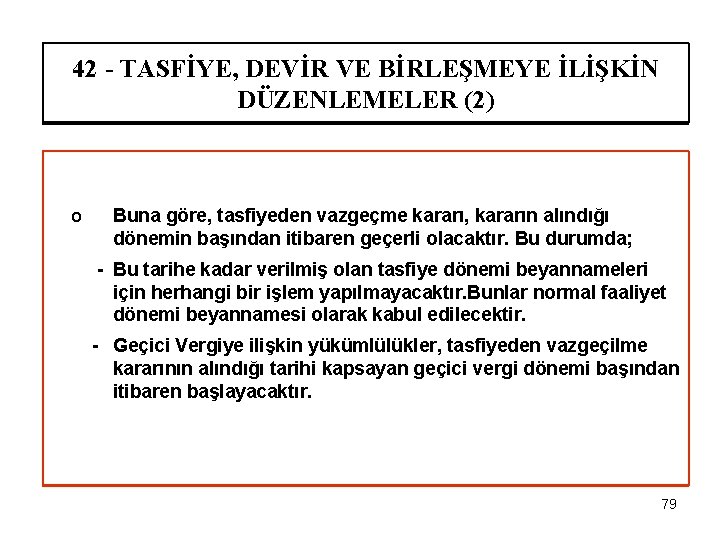

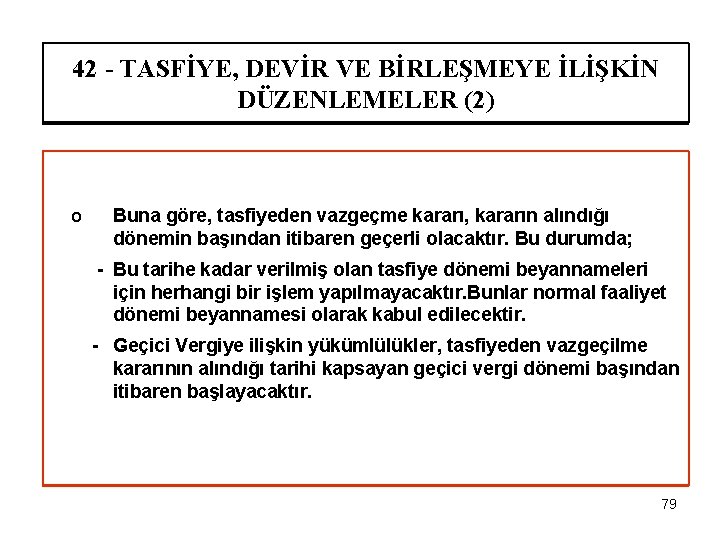

42 - TASFİYE, DEVİR VE BİRLEŞMEYE İLİŞKİN DÜZENLEMELER (2) o Buna göre, tasfiyeden vazgeçme kararı, kararın alındığı dönemin başından itibaren geçerli olacaktır. Bu durumda; - Bu tarihe kadar verilmiş olan tasfiye dönemi beyannameleri için herhangi bir işlem yapılmayacaktır. Bunlar normal faaliyet dönemi beyannamesi olarak kabul edilecektir. - Geçici Vergiye ilişkin yükümlülükler, tasfiyeden vazgeçilme kararının alındığı tarihi kapsayan geçici vergi dönemi başından itibaren başlayacaktır. 79

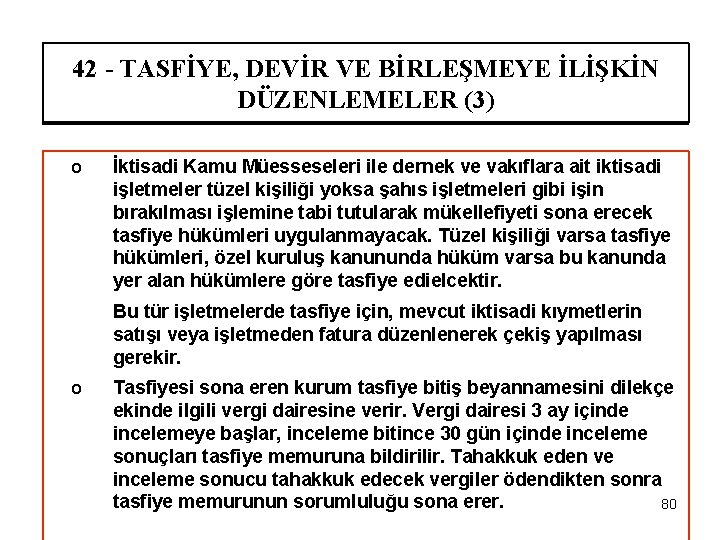

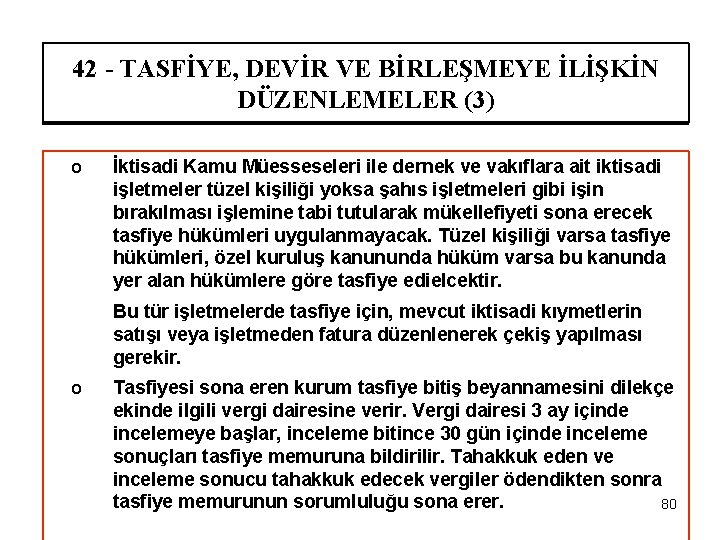

42 - TASFİYE, DEVİR VE BİRLEŞMEYE İLİŞKİN DÜZENLEMELER (3) o İktisadi Kamu Müesseseleri ile dernek ve vakıflara ait iktisadi işletmeler tüzel kişiliği yoksa şahıs işletmeleri gibi işin bırakılması işlemine tabi tutularak mükellefiyeti sona erecek tasfiye hükümleri uygulanmayacak. Tüzel kişiliği varsa tasfiye hükümleri, özel kuruluş kanununda hüküm varsa bu kanunda yer alan hükümlere göre tasfiye edielcektir. Bu tür işletmelerde tasfiye için, mevcut iktisadi kıymetlerin satışı veya işletmeden fatura düzenlenerek çekiş yapılması gerekir. o Tasfiyesi sona eren kurum tasfiye bitiş beyannamesini dilekçe ekinde ilgili vergi dairesine verir. Vergi dairesi 3 ay içinde incelemeye başlar, inceleme bitince 30 gün içinde inceleme sonuçları tasfiye memuruna bildirilir. Tahakkuk eden ve inceleme sonucu tahakkuk edecek vergiler ödendikten sonra tasfiye memurunun sorumluluğu sona erer. 80

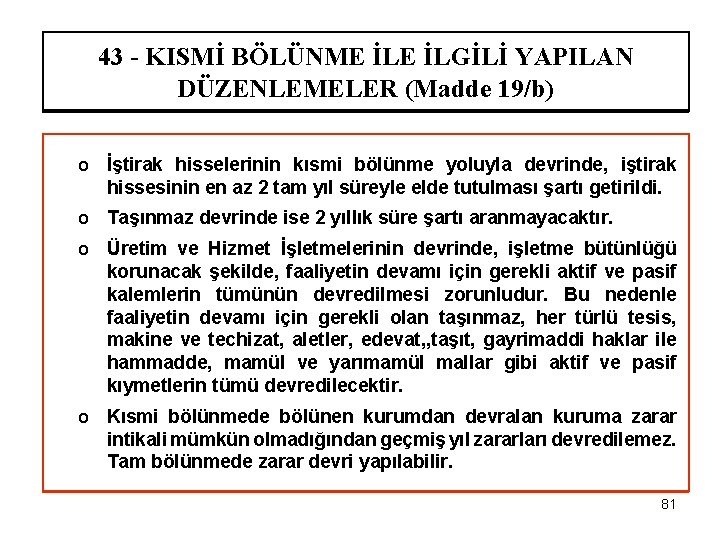

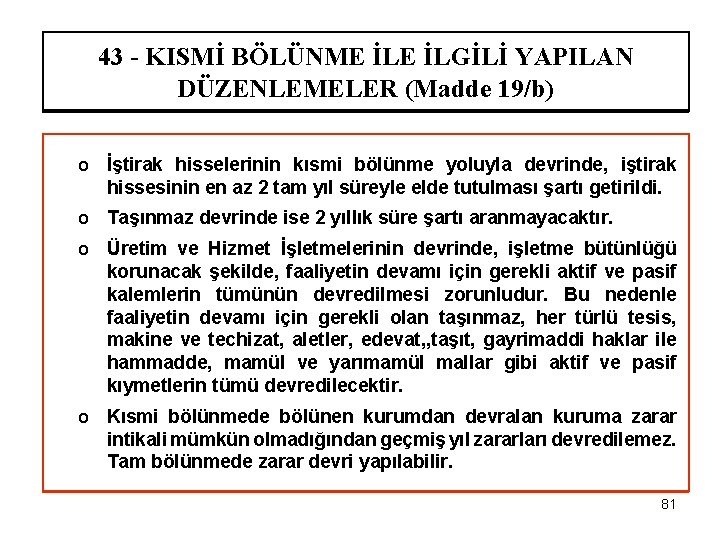

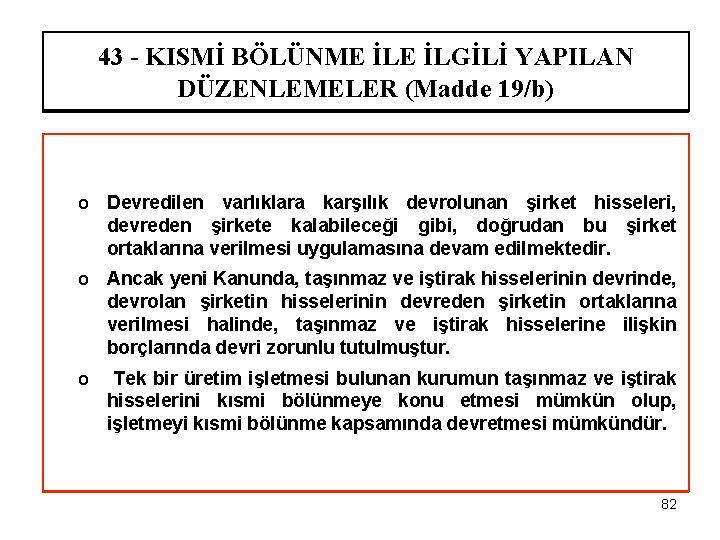

43 - KISMİ BÖLÜNME İLGİLİ YAPILAN DÜZENLEMELER (Madde 19/b) o İştirak hisselerinin kısmi bölünme yoluyla devrinde, iştirak hissesinin en az 2 tam yıl süreyle elde tutulması şartı getirildi. o Taşınmaz devrinde ise 2 yıllık süre şartı aranmayacaktır. o Üretim ve Hizmet İşletmelerinin devrinde, işletme bütünlüğü korunacak şekilde, faaliyetin devamı için gerekli aktif ve pasif kalemlerin tümünün devredilmesi zorunludur. Bu nedenle faaliyetin devamı için gerekli olan taşınmaz, her türlü tesis, makine ve techizat, aletler, edevat, , taşıt, gayrimaddi haklar ile hammadde, mamül ve yarımamül mallar gibi aktif ve pasif kıymetlerin tümü devredilecektir. o Kısmi bölünmede bölünen kurumdan devralan kuruma zarar intikali mümkün olmadığından geçmiş yıl zararları devredilemez. Tam bölünmede zarar devri yapılabilir. 81

43 - KISMİ BÖLÜNME İLGİLİ YAPILAN DÜZENLEMELER (Madde 19/b) o Devredilen varlıklara karşılık devrolunan şirket hisseleri, devreden şirkete kalabileceği gibi, doğrudan bu şirket ortaklarına verilmesi uygulamasına devam edilmektedir. o Ancak yeni Kanunda, taşınmaz ve iştirak hisselerinin devrinde, devrolan şirketin hisselerinin devreden şirketin ortaklarına verilmesi halinde, taşınmaz ve iştirak hisselerine ilişkin borçlarında devri zorunlu tutulmuştur. o Tek bir üretim işletmesi bulunan kurumun taşınmaz ve iştirak hisselerini kısmi bölünmeye konu etmesi mümkün olup, işletmeyi kısmi bölünme kapsamında devretmesi mümkündür. 82

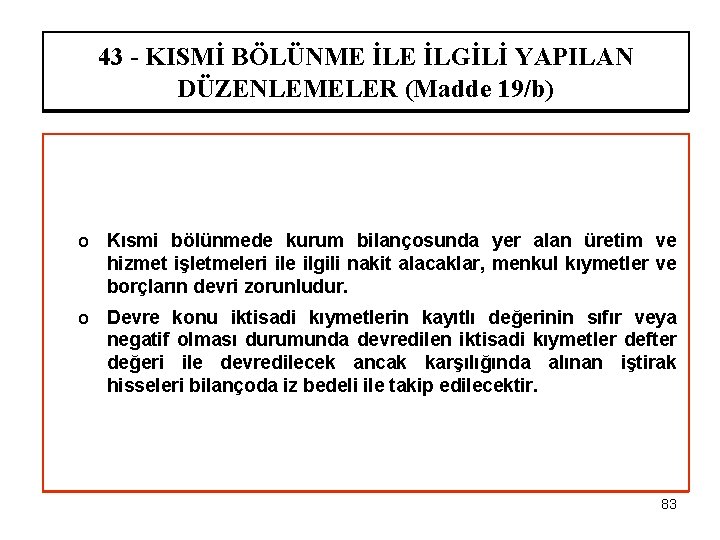

43 - KISMİ BÖLÜNME İLGİLİ YAPILAN DÜZENLEMELER (Madde 19/b) o Kısmi bölünmede kurum bilançosunda yer alan üretim ve hizmet işletmeleri ile ilgili nakit alacaklar, menkul kıymetler ve borçların devri zorunludur. o Devre konu iktisadi kıymetlerin kayıtlı değerinin sıfır veya negatif olması durumunda devredilen iktisadi kıymetler defter değeri ile devredilecek ancak karşılığında alınan iştirak hisseleri bilançoda iz bedeli ile takip edilecektir. 83

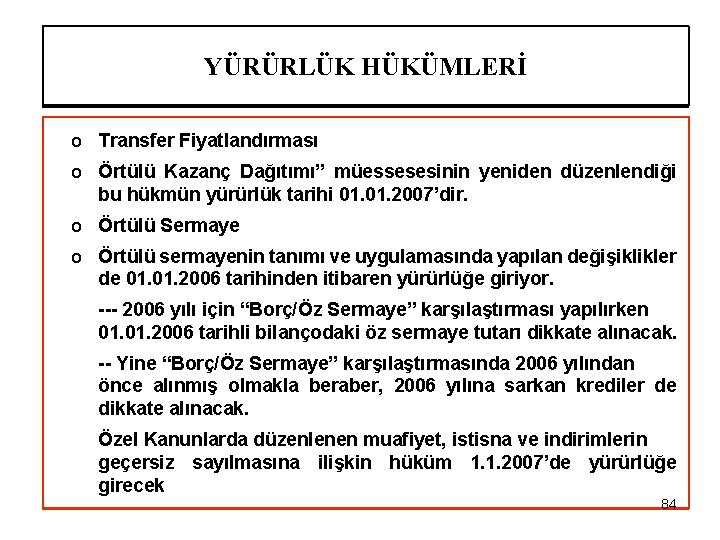

YÜRÜRLÜK HÜKÜMLERİ o Transfer Fiyatlandırması o Örtülü Kazanç Dağıtımı” müessesesinin yeniden düzenlendiği bu hükmün yürürlük tarihi 01. 2007’dir. o Örtülü Sermaye o Örtülü sermayenin tanımı ve uygulamasında yapılan değişiklikler de 01. 2006 tarihinden itibaren yürürlüğe giriyor. --- 2006 yılı için “Borç/Öz Sermaye” karşılaştırması yapılırken 01. 2006 tarihli bilançodaki öz sermaye tutarı dikkate alınacak. -- Yine “Borç/Öz Sermaye” karşılaştırmasında 2006 yılından önce alınmış olmakla beraber, 2006 yılına sarkan krediler de dikkate alınacak. Özel Kanunlarda düzenlenen muafiyet, istisna ve indirimlerin geçersiz sayılmasına ilişkin hüküm 1. 1. 2007’de yürürlüğe girecek 84

Gider pusulası örneği

Gider pusulası örneği 1739 sayılı milli eğitim temel kanunu test

1739 sayılı milli eğitim temel kanunu test Iş kanunu 56

Iş kanunu 56 4857 sayılı iş kanunu 17. madde

4857 sayılı iş kanunu 17. madde 657 sayılı devlet memurları kanunu soruları

657 sayılı devlet memurları kanunu soruları 5442 sayılı kanun soruları

5442 sayılı kanun soruları 1739 sayili milli eğitim temel kanunu 2021

1739 sayili milli eğitim temel kanunu 2021 Iş hukuku 17. madde

Iş hukuku 17. madde 1739 sayılı milli eğitim temel kanunu

1739 sayılı milli eğitim temel kanunu 2782 sayılı çevre kanunu

2782 sayılı çevre kanunu Kdem

Kdem Kurumlar vergisi beyannamesi

Kurumlar vergisi beyannamesi New service concept design

New service concept design 1 dag = g

1 dag = g Contoh ukara nyuwun pangapuro

Contoh ukara nyuwun pangapuro Prepare a service blueprint for 100 yen sushi

Prepare a service blueprint for 100 yen sushi Wangsalan jenang gula

Wangsalan jenang gula Anne laure wu tiu yen

Anne laure wu tiu yen K shortest path python

K shortest path python Panata cara

Panata cara Ian yen

Ian yen Besus ing busana

Besus ing busana Trò chơi âm nhạc

Trò chơi âm nhạc Damien ah yen

Damien ah yen Vị trí tuyến yên

Vị trí tuyến yên Anthony badea

Anthony badea Luke yen

Luke yen Goodsall kanunu

Goodsall kanunu Fraksiyon kolonu

Fraksiyon kolonu Frenkel kusuru

Frenkel kusuru Alanlar kanunu

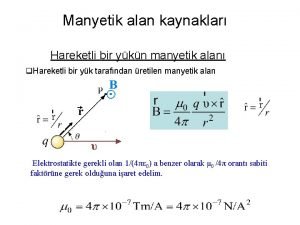

Alanlar kanunu Iş kanunu 56

Iş kanunu 56 Takriri sükun kanunu

Takriri sükun kanunu Faraday kanunu

Faraday kanunu Katlı oranlar kanunu nedir

Katlı oranlar kanunu nedir Lambert beer kanunu

Lambert beer kanunu Harf inkılabından sonra açılan okullar

Harf inkılabından sonra açılan okullar Kamu ihale sözleşmeleri kanunu

Kamu ihale sözleşmeleri kanunu Su kanunu taslağı

Su kanunu taslağı Tevhidi tedrisat kanunu ile ilgili sorular

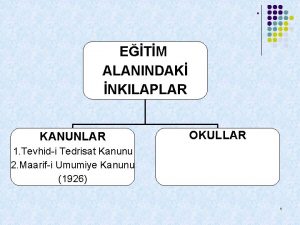

Tevhidi tedrisat kanunu ile ilgili sorular Mol kavramı notları

Mol kavramı notları Heterojen nedir

Heterojen nedir Başhemşire nasıl olunur

Başhemşire nasıl olunur Takriri sükun kanunu nedir

Takriri sükun kanunu nedir Venöz kapasitans nedir

Venöz kapasitans nedir Birleşen hacimler kanunu kim bulmuştur

Birleşen hacimler kanunu kim bulmuştur Hiyanet i vataniye kanunu neden çıkarılmıştır

Hiyanet i vataniye kanunu neden çıkarılmıştır Iş sağlığı ve güvenliği kanunu

Iş sağlığı ve güvenliği kanunu Kirchhoff kanunu

Kirchhoff kanunu A comte

A comte Beer-lambert yasası

Beer-lambert yasası Toroidin manyetik alanı

Toroidin manyetik alanı Boyle mariotte kanunu

Boyle mariotte kanunu Paranın miktar teorisi

Paranın miktar teorisi Tevhidi tedrisat kanunu

Tevhidi tedrisat kanunu Indüksiyon emk

Indüksiyon emk Avogadro kanunu

Avogadro kanunu Iş sağlığı ve güvenliği kanunu

Iş sağlığı ve güvenliği kanunu Harcırah kanunu genel tebliği (seri no 42)

Harcırah kanunu genel tebliği (seri no 42) Alfa beta gama bozunmaları

Alfa beta gama bozunmaları 657 102 madde

657 102 madde Elektrik akısı

Elektrik akısı 6306 sayılı kanun 6/a maddesi

6306 sayılı kanun 6/a maddesi 1608 sayılı kanun

1608 sayılı kanun 4207 sayılı kanun

4207 sayılı kanun 5442 sayılı kanun soruları

5442 sayılı kanun soruları 6537 sayılı kanun uygulama talimatı 2021

6537 sayılı kanun uygulama talimatı 2021 5580 sayılı kanun

5580 sayılı kanun 5333 sayılı kanun

5333 sayılı kanun 94/5593 sayılı bakanlar kurulu kararı

94/5593 sayılı bakanlar kurulu kararı Tkgm 2020/3 sayılı genelge

Tkgm 2020/3 sayılı genelge 4734 sayılı kanun

4734 sayılı kanun 327 sayılı milli emlak genel tebliği

327 sayılı milli emlak genel tebliği 2499 sayılı kanun

2499 sayılı kanun 4708 sayılı kanun

4708 sayılı kanun 5018 sayılı kanun 2020 slayt

5018 sayılı kanun 2020 slayt Konçuy enişte

Konçuy enişte 6306 sayılı kanun gereğince riskli yapıdır.

6306 sayılı kanun gereğince riskli yapıdır. Kadastro çapı örneği

Kadastro çapı örneği 5018 sayılı kanun

5018 sayılı kanun Paylar eşitse

Paylar eşitse 984 sayılı kanun

984 sayılı kanun 5015 sayılı kanun

5015 sayılı kanun Bileik

Bileik Ek gösterge tazminat cetveli

Ek gösterge tazminat cetveli